本文來自格隆匯專欄:中信債券明明 作者:明明債券研究團隊

核心觀點

雖然美國11月新增非農就業人數超預期,但就業增長的成色較差,顯示出經濟下行壓力在向就業市場蔓延。同時,雖然11月薪資粘性超預期,但在經濟多維度下行的背景下,通脹壓力或將繼續緩解。仍維持此前12月加息50bps概率較大,明年一季度停止加息,加息終點或略高於5%的判斷。但也需注意若薪資增速未來多次大幅超預期或美國通脹粘性大幅超預期,則存在加息路徑進一步上調的風險。

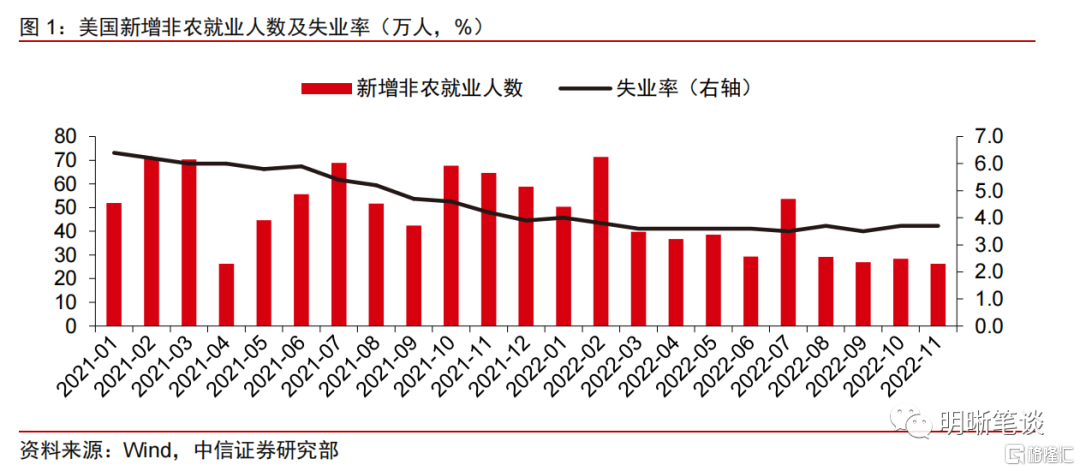

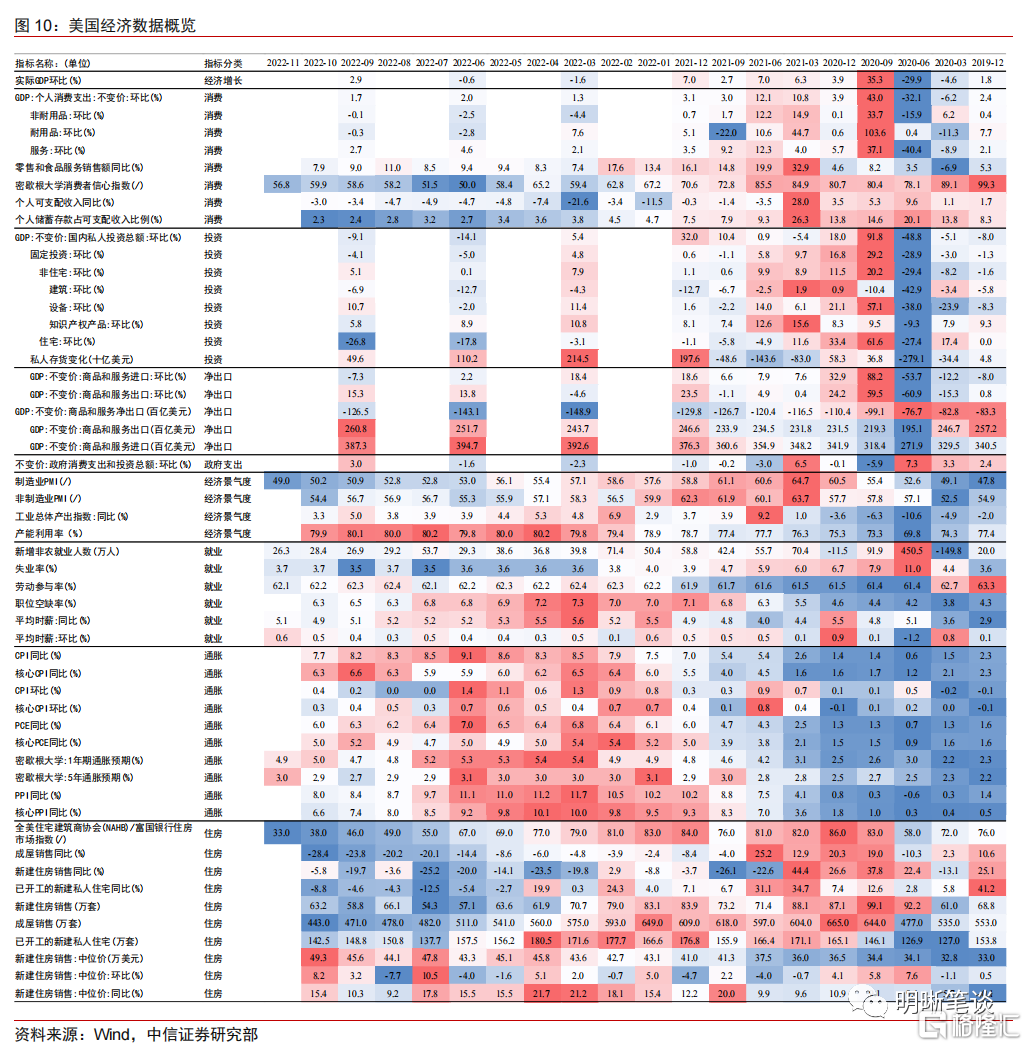

數據:美國11月季調後非農就業人口增26.3萬人,預期增20.0萬人,10月由增26.1萬人上修至增28.4萬人,9月由31.5萬人下修至增26.9萬人;11月失業率為3.7%,預期為3.7%,前值為3.7%;11月平均時薪同比增5.1%,預期增4.6%,前值為4.9%;平均時薪環比增0.6%,預期增0.3%,前值為0.5%;11月勞動參與率為62.1%,前值為62.2%。

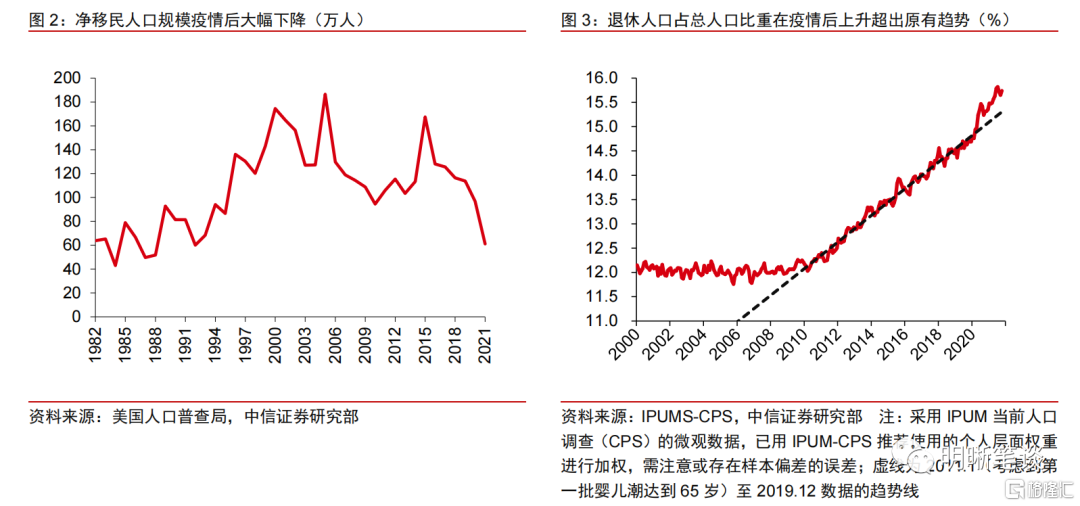

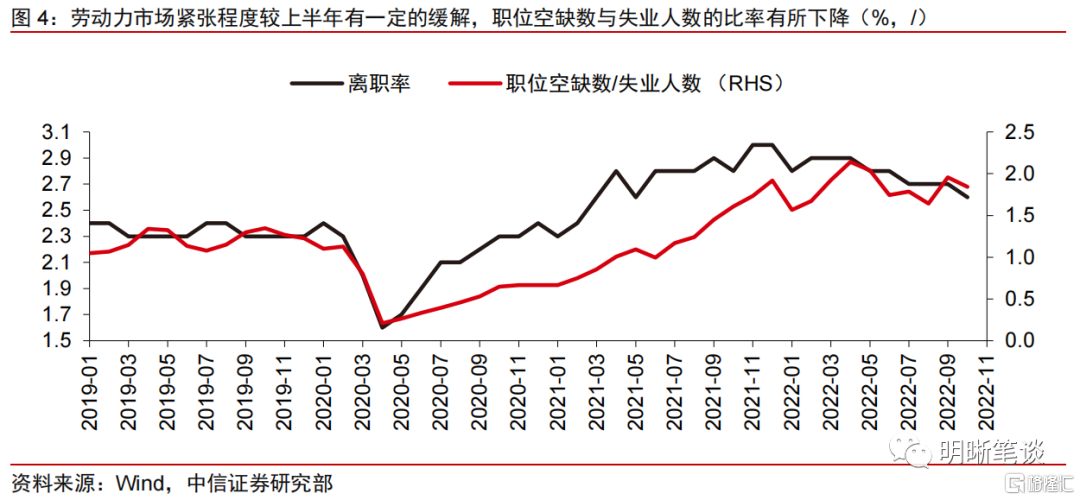

美國勞動力增長小幅放緩,勞動力供給改善有限,勞動力需求放緩在推動就業市場恢復平衡。美國11月季調後新增非農就業人口較上月數據小幅下降,距離疫情前20萬人的平均增長水平還有一些距離,當前該水平仍一定程度支撐失業率處於低位水平,失業率保持3.7%不變。健康等問題導致的超額退休人員、淨移民人口2019年後大幅下跌以及死亡人數的增加導致勞動力市場供給增加有限。並且勞動力參與就業市場意願的提升也有限,11月美國勞動參與率錄得62.1%,繼續在62.1%與62.4%範圍內波動。當前經濟放緩推動職位空缺數從高位回落,勞動力市場緊張程度較上半年有一定的緩解,職位空缺數與失業人數的比率有所下降。

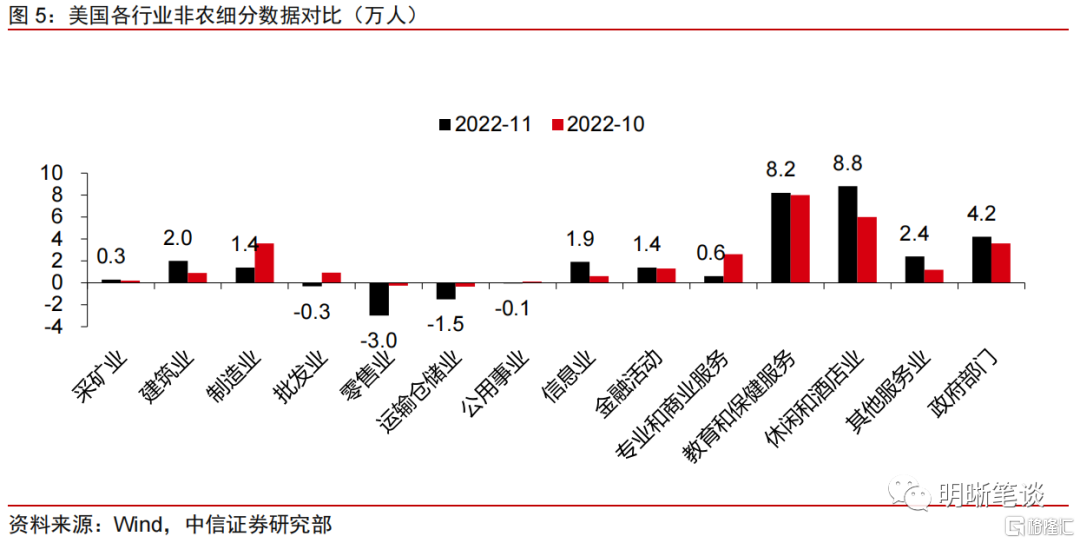

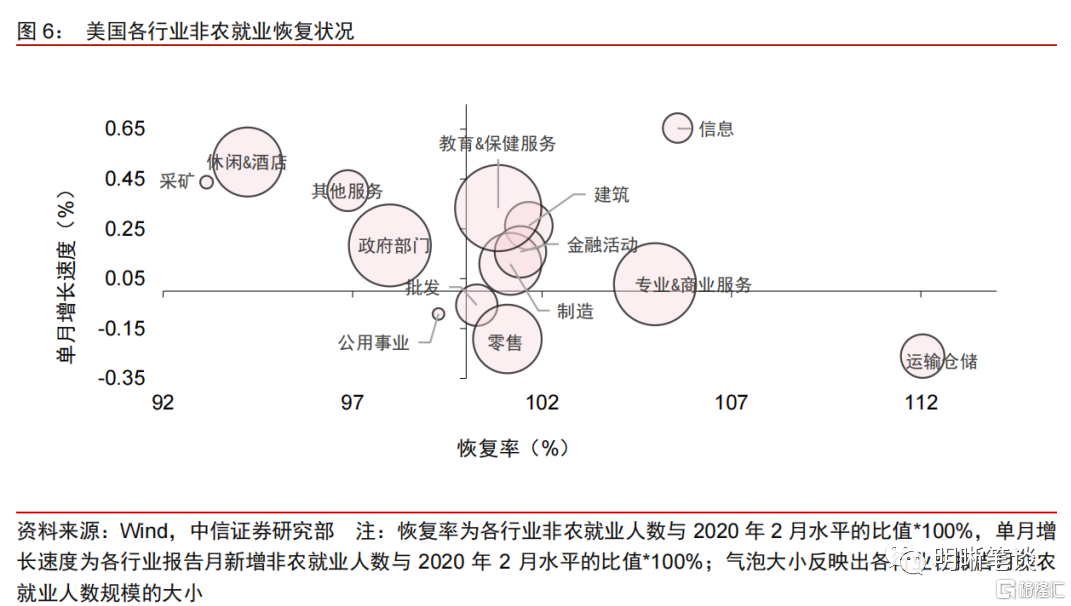

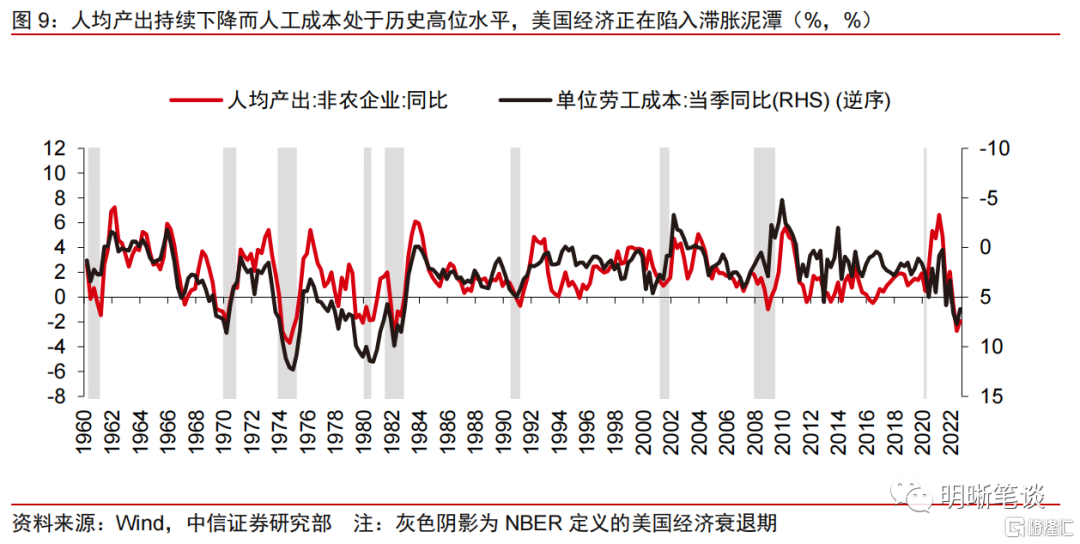

就業增長結構不理想顯示該壓力在向就業市場傳導,人均產出等指標的下滑跡象反映美國經濟下行壓力正在增加。首先,從增長結構上來看,就業增長的成色較差。11月新增非農就業超預期主要由政府部門、休閒和酒店業、醫療保健業支撐。而前兩者新增人數較穩定的原因是新增就業人數還未完全從疫情衝擊中恢復,醫療保健業得益於新冠疫情流行的大背景及其與經濟週期的獨立性。而這三個行業之外的大部分其他行業的新增就業人數出現了下滑,尤其是零售業、批發業、製造業,反映出美國經濟需求放緩正在傳導至勞動力市場。此外,當前人均產出較大幅下滑,美國投資、房地產、製造業、消費等方面也正在快速降温,美國經濟衰退風險在上升。

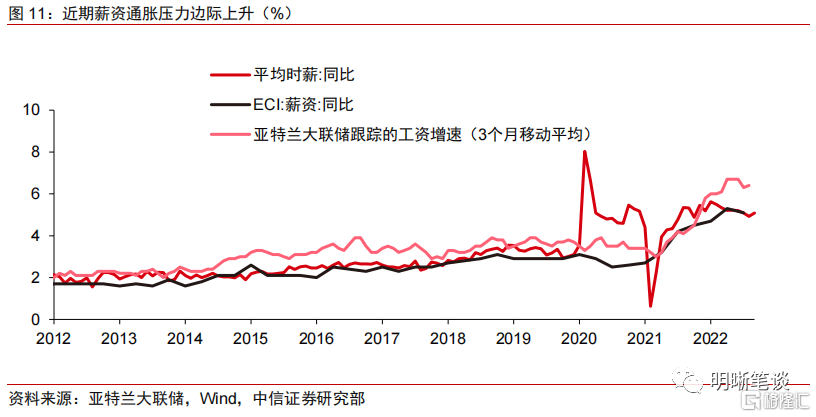

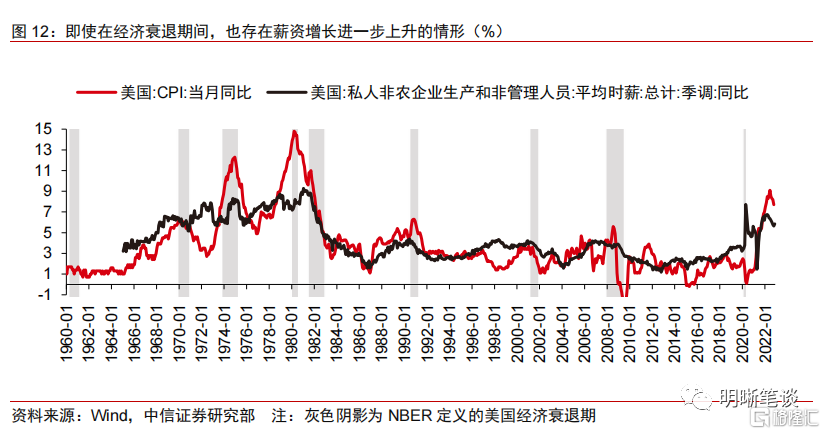

薪資增長對通脹的壓力邊際上升,但薪資增長的粘性不可忽視。平均時薪環比與同比均較大幅超預期,前值也有所上調。雖然勞動力需求放緩推動就業市場緊張度的下降,但此前薪資增速的回落速度較温和,11月同比增速轉為上升,薪資增長粘性較高。歷史上,即使在經濟衰退期間,也存在薪資增長進一步上升的情形,因此即使未來美國經濟較快下行,預計薪資增長也較難快速回落。

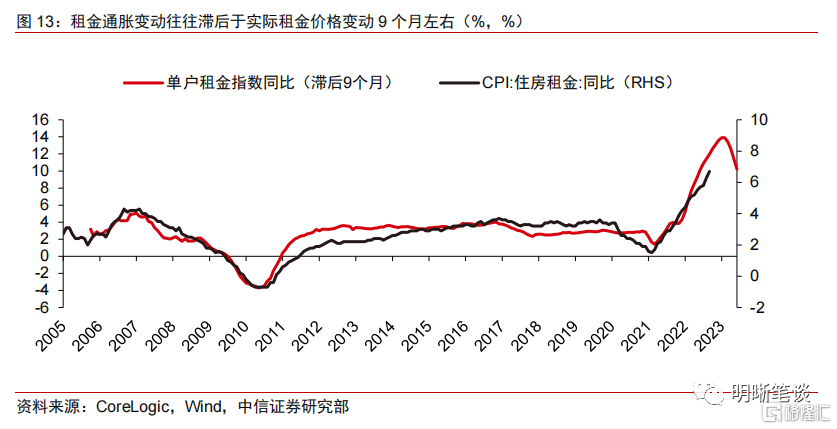

雖然薪資增長仍具高粘性,但在經濟多維度下行的背景下,通脹壓力或將繼續緩解。鮑威爾在非農數據披露前表示需關注核心通脹,而我們對於核心通脹的未來走勢的判斷主要為:(1)租金通脹變動往往滯後於實際租金價格變動9個月左右,而實際租金價格於今年二季度開始下降,因此預計住房服務項通脹同比增速至少上升至明年一季度;(2)核心商品項通脹風險未來預計將進一步緩解,或將出現環比通縮。在高通脹持續、供應鏈壓力已逐步下降至接近疫情前水平、美國步入主動去庫存階段的背景下,核心商品項通脹壓力或將出現較大緩解。(3)雖然薪資增速仍具高粘性,但服務消費趨弱以及勞動力市場趨於平衡或將推動除住房服務項以外的核心服務項通脹水平未來有所下降。

基於當前數據,我們仍維持美聯儲或於明年一季度停止加息、10年期美債利率或已見頂的判斷。當前美聯儲加息對於經濟的抑制作用在逐漸傳導至勞動力需求端,但薪資粘性仍較高,美聯儲需要更多通脹數據確認通脹壓力是否實質性緩解。基於基準情形假設,預計未來美國通脹風險將有所緩解,我們仍維持此前12月加息50bps概率較大,明年一季度停止加息,加息終點或略高於5%的判斷。但也需注意若薪資增速未來多次大幅超預期或美國通脹粘性大幅超預期,則存在加息路徑進一步上調的風險。

正文

美國勞工部公佈數據顯示,美國11月季調後非農就業人口增26.3萬人,預期增20.0萬人,10月由增26.1萬人上修至增28.4萬人,9月由31.5萬人下修至增26.9萬人;11月失業率為3.7%,預期為3.7%,前值為3.7%;11月平均時薪同比增5.1%,預期增4.6%,前值為4.9%;平均時薪環比增0.6%,預期增0.3%,前值為0.5%;11月勞動參與率為62.1%,前值為62.2%。

就業增長成色較差顯示出經濟下行壓力在向就業市場傳導

美國勞動力增長小幅放緩。美國11月季調後非農就業人口增加26.3萬人,高於預期的20.0萬人,較上月數據(修正後)小幅下降,距離疫情前20萬人的平均增長水平還有一些距離,當前該水平仍一定程度支撐失業率處於低位水平。失業率保持不變,錄得3.7%,與預期和前值一致。

勞動力供給的改善有限,勞動力需求放緩在推動就業市場恢復平衡。健康等問題導致的超額退休人員、淨移民人口2019年後大幅下跌以及死亡人數的增加導致勞動力市場供給增加有限。並且勞動力參與就業市場意願的提升也有限,11月美國勞動參與率錄得62.1%,低於預期62.3%和前值62.2%,繼續在62.1%與62.4%範圍內波動。當前經濟放緩推動職位空缺數從高位回落,因而勞動力市場緊張程度較上半年有一定的緩解,職位空缺數與失業人數的比率有所下降。

從結構來看,11月超預期增長的新增非農就業結構並不理想,反映出美國經濟下行壓力正在蔓延。首先,11月新增非農就業超預期主要由政府部門、醫療保健業、以及休閒和酒店業支撐。而政府部門、休閒和酒店業新增人數較穩定主要是由於這兩個行業新增就業人數還未完全從疫情衝擊中恢復,醫療保健業得益於新冠疫情流行的大背景以及其與經濟週期的獨立性。但除這三個行業之外的大部分其他行業的新增就業人數出現了下滑,尤其是零售業、批發業、製造業,反映出美國經濟需求放緩正在傳導至勞動力市場。

當前雖然薪資仍在正增長,但是人均產出出現了衰退前的下滑跡象,其他經濟指標也顯示美國經濟下行壓力在增加。歷史上在經濟放緩以及經濟衰退期間,人均產出往往與人工成本反向變動,即人工成本上升的同時人均產出隨經濟下行而下降。當前美國經濟正在陷入滯脹泥潭,人均產出持續下降而人工成本處於歷史高位水平,產出效率較低。並且美國投資、房地產、製造業、消費等方面快速降温也反映着美國經濟衰退風險在加劇。

非農報吿顯示薪資壓力邊際上升,

美國通脹風險未來將如何演變?

薪資增長對通脹的壓力邊際上升,薪資增長的粘性不可忽視。平均時薪環比與同比均較大幅超預期,前值也有所上調,平均時薪環比為0.6%,高於前值0.5%和預期的0.3%,平均時薪同比為5.1%,高於前值4.9%和預期4.6%。雖然勞動力需求放緩推動就業市場緊張度有所下降,但此前薪資增速的回落速度較温和,11月同比增速轉為上升,薪資增長粘性較高。歷史上,即使在經濟衰退期間,也存在薪資增長進一步上升的情形,因此即使未來美國經濟較快下行,預計薪資增長也較難快速回落。

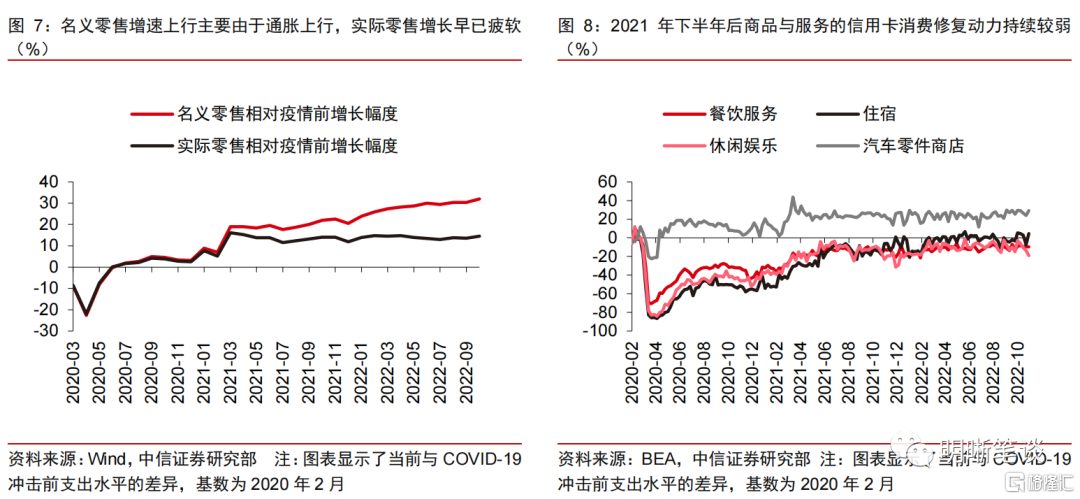

雖然薪資增長仍具高粘性,但在經濟多維度下行的背景下,通脹壓力或將繼續緩解。在非農數據披露前,12月1日鮑威爾發言表示需關注核心通脹,而核心通脹分為核心商品、住房服務項以及除住房服務項以外的核心服務項通脹。而我們對於核心通脹的未來走勢的判斷為通脹壓力或將繼續緩解。首先,因為租約重置存在滯後並且租金通脹的統計方式本身存在滯後,租金通脹變動往往滯後於實際租金價格變動9個月左右,而實際租金價格於今年二季度開始下降,因此預計住房服務項通脹同比增速至少上升至明年一季度。其次,雖然住房服務項通脹具有較嚴重的滯後性,但是核心商品項通脹風險未來預計將進一步緩解,或將出現環比通縮。由於高通脹持續侵蝕居民收入以及儲蓄水平,實際商品消費增速已大幅下降,疊加供應鏈壓力已逐步降低至接近疫情前水平,美國步入主動去庫存階段,因此核心商品項通脹壓力或將出現較大緩解。再次,雖然薪資增速仍具高粘性,但服務消費趨弱以及勞動力市場趨於平衡或將推動除住房服務項以外的核心服務項通脹水平未來有所下降。

美聯儲未來加息節奏將如何?

基於當前數據,我們仍維持此前美聯儲或於明年一季度停止加息的判斷,美聯儲緊縮路徑仍需關注未來薪資增速以及美國通脹數據,10年期美債利率或已見頂的判斷維持不變。勞動力供給增加水平有限,美聯儲只能通過減少勞動力需求使勞動力市場降温。當前美聯儲加息對於經濟的抑制作用在逐漸傳導至勞動力需求端,但薪資粘性仍較高,美聯儲需要更多通脹數據確認通脹壓力是否實質性緩解。基於基準情形假設,預計未來美國通脹風險將有所緩解,我們仍維持此前12月加息50bps概率較大,明年一季度停止加息,加息終點或略高於5%的判斷。但也需注意若薪資增速未來多次大幅超預期或美國通脹粘性大幅超預期,則存在加息路徑進一步上調的風險。雖然未來加息路徑存在上調風險,但由於10年期美債利率price in 了更遠期的降息預期,因而較難突破此前4.34%的高點,仍維持此前美債利率或已見頂的判斷。。