本文來自格隆匯專欄:國泰君安證券研究 作者:戴清

本報吿導讀:歲末臨近,開始展望2023年股市表現。本報吿從全球橫向比較的角度,基於一定的合理假設,採用估值向均值漸進迴歸,盈利增長的一致預期,再加上分紅回報,通過三部分貢獻合計測算海外主要股指2023年和2024年的預期回報率。整體而言,港股表現可能相對領先。

摘要

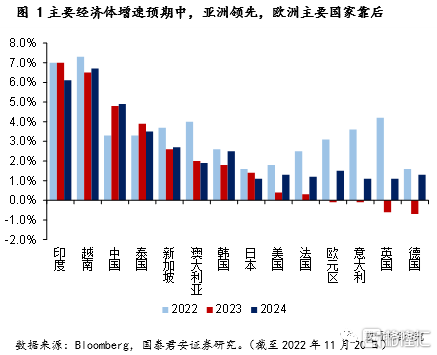

2023年全球經濟橫向比較:包括中國在內的亞洲主要國家經濟增長預期排名靠前,明顯超過美歐。歐洲經濟增速預期較低,甚至部分國家呈現負增長,其受俄烏衝突的影響更大,在能源供應環節更加薄弱。

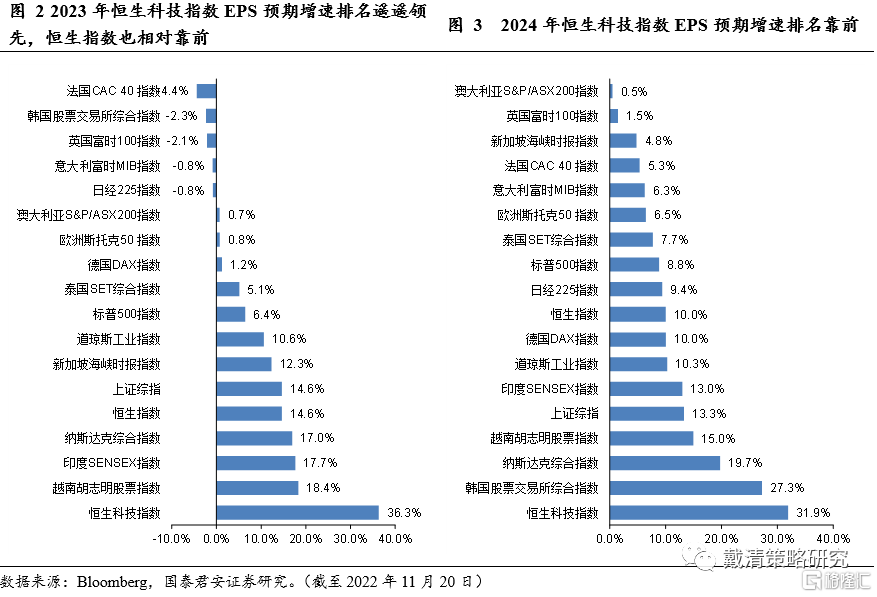

企業盈利增長預期:跟經濟增長較為一致,彭博市場一致預期顯示,亞洲主要股指2023年企業盈利增長較快。其中,港股相對靠前,恆生指數2023年EPS同比增速預計增長14.6%,遠遠高於歐洲斯托克50指數0.8%,也高於標普500指數6.4%。

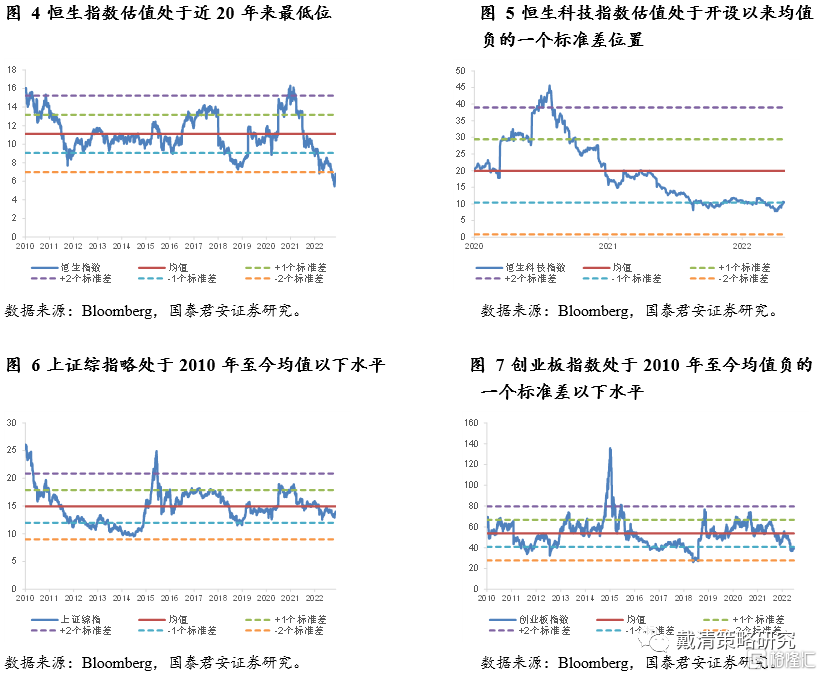

估值位置和修復假設:我們假設2023年歐洲和美國經濟先後進入小幅衰退,同時,海外通脹水平處於見頂回落的過程中,貨幣收緊週期漸漸進入尾聲,整體預計估值很難快速修復,大部分處於均值減一倍標準差的位置,估值的錢難賺,主要賺盈利的錢。與海外不同的是,預計中國經濟在2023年開始弱復甦,除了賺盈利的錢外,中資資產的估值也將有一定修復空間,我們保守估計港股估值可能從當前均值減兩倍標準差的位置修復至負1.5倍標準差附近。

股息率:歐洲主要股指的股息率一直較高,亞洲市場中恆指也排名靠前。恆指最新的股息率為3.72%,主要由於恆生指數成分股中,有較多的業績成長穩定,現金分紅可觀的股票,其權重佔比較高。

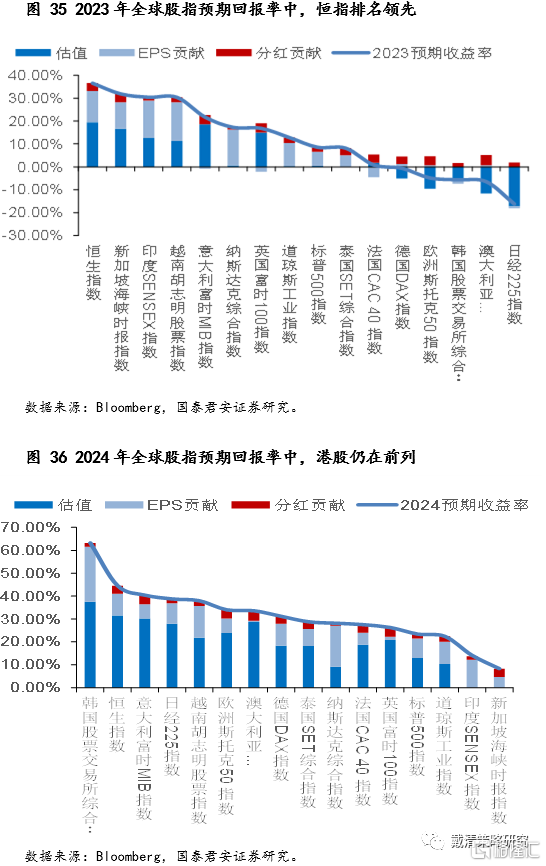

港股預期回報率相對領先。基於一定的合理假設,採用估值向均值漸進迴歸,盈利增長的一致預期,再加上分紅回報,通過三部分貢獻測算2023年和2024年全球主要股指的預期回報率。從結果來看,港股表現可能相對領先。背後邏輯是,美聯儲加息週期見頂、中國防疫政策逐步優化後經濟逐步好轉,都可能吸引全球資金流向港股。通過測算,恆指2023年預期回報率為36.6%,或領先全球其他主要股指。其中,估值、盈利和分紅將分別貢獻19.4%、13.7%和3.5%。

新加坡和印度或也有不錯表現。新加坡海峽時報指數排在第二位,為31.89%,排名第三的是印度SENSEX指數,盈利修復是主要動力。

中性預期的基礎上,海外市場預期回報率或下修,中資資產或上修。目前海外短端利率仍在上升,意味着海外經濟未來一年仍有下行壓力。而隨着外需疲弱,中國國內穩增長政策或加碼,港股盈利預期將有望築底反彈。目前海外資金仍有所保留,但已經買入大量看多期權避免踏空未來中國復甦交易。若國內景氣確認好轉,全球資金大概率將流入中國資產,從歷史來看,景氣是外資投資決策的最大依據。

風險提示:1)國內疫情惡化;2)美聯儲加快收緊步伐。3)中美關係超預期變化。

正文

1. 2023年全球橫向比較中,港股盈利預期靠前

1.1. 全球經濟橫向比較,亞洲主要經濟體增長速度靠前

2023年全球經濟橫向比較,亞洲主要國家經濟增長預期排名靠前,明顯超過美歐。1)全球經濟在2022年經歷了主要央行的持續加息及高通脹壓力後,23年大部分經濟體將面臨景氣回落壓力。根據彭博一致預期數據,2023年亞洲主要經濟體經濟增速預期領先,其中印度、越南、中國2023年實際GDP同比增速預期分別為7%,6.5%,4.8%。2)而歐洲主要發達國家經濟體經濟增速預期較低,甚至將出現負增長,其在能源供應環節更加薄弱,受俄烏衝突的影響更大,2023年德國、英國和意大利實際GDP同比增速預期分別為-0.7%,-0.6%和-0.1%。美國雖然也飽受高通脹和高利率壓力,但經濟或仍有韌性,2023年仍有正增長,實際GDP同比增速預期為0.4%。

1.2. 主要股指的企業盈利與經濟表現相一致,其中港股靠前

與經濟表現相一致的是,亞洲主要股指2023年企業盈利或也遙遙領先。主要經濟體的GDP增速多數情況下與主要股指的業績增速表現相對同步。根據彭博一致預期數據,截至11月20日,在2023年全球主要股指盈利增速預期中,亞洲主要股指的EPS預期同比增速排名靠前,這與GDP增速預期趨勢基本一致,其中越南、印度、恆生指數2023年EPS同比增速預計增長18.4%、17.7%、14.6%。而歐洲主要股指EPS預期增速排名靠後,其中英國富時100指數、法國CAC40指數、意大利富時MIB指數同比增速分別為-2.1%、-4.4%、-0.8%。

2. 2023年港股估值向均值迴歸的空間較大

我們假設2023年歐洲和美國的經濟先後進入小幅衰退,同時,海外通脹水平處於見頂回落的過程中,貨幣收緊週期漸漸進入尾聲,預計估值可能維持在當前水平附近,大部分市場目前處於均值減一倍標準差的位置。總之,2023年估值的錢難賺,主要賺盈利的錢。

與海外不同的是,預計中國經濟在2023年開始弱復甦,除了賺盈利的錢外,中資資產的估值也將有一定修復空間,我們假設港股估值可能從當前均值減兩倍標準差的位置修復至負1.5倍標準差附近。

2.1. 亞洲多數股指在-1倍標準差附近

恆指2023/2024年PE估值:截至2022年11月20日,恆指PE估值震盪回落至近20年來最低位。目前,靜態PE為6.67倍,處於過去十年恆指平均PE的負2倍標準差位置,其主要受美聯儲持續加息及中國疫情反覆及地產行業持續回落的影響。由於美聯儲加息節奏可能在2023年中後期逐步轉向,同時中國經濟大概率在2023年能夠企穩回升,令中國經濟與全球其他經濟增速差可能擴大,大中華區資產可能重新迎來國際資本的青睞,我們假設恆指2023年PE上升至近10年PE均值的負1.5倍標準差附近。我們預計,在2024年隨着中國經濟增速的持續回暖,海外加息週期結束甚至開啟降息週期,恆指PE將進一步往均值附近修復,至11.1倍左右水平。

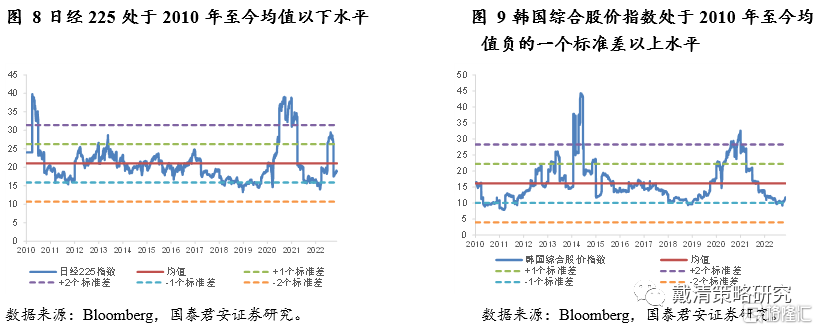

日經225指數2023/2024年PE估值:日經225指數PE受美聯儲持續加息及內部高通脹的影響,年初以來震盪回落至18.9倍,略低於2010年至今PE均值21.1倍,略高於2010年至今均值水平負的一個標準差15.9倍。2023年隨着海外經濟繼續走弱,以出口為導向的日本貿易賬户或仍有壓力,我們預計日經225指數2023年PE迴歸至近10年PE均值的負一倍標準差15.9倍左右水平。我們預計,2024年隨着海外加息週期可能結束,經濟增速的持續回暖及貿易賬户赤字的優化,日元可能回升,日經225指數PE可能逐步修復到均值21.0倍水平。

韓國綜合指數2023/2024年PE估值:韓國綜合指數PE估值為11.6倍,低於2010年至今均值16.1倍,略高於2010年至今均值水平負的一個標準差10.0倍。2023年隨着韓國出口貿易賬户仍可能承壓,在韓國金融委員會宣佈啟動10萬億韓元的股市穩定基金可能逐步起到企穩股市的作用,2023年我們預計韓國綜合指數的PE仍將穩定在近十年PE均值的-1倍標準差11倍附近位置,後續隨着全球經濟的逐步好轉及美聯儲貨幣政策逐步度過加息高點,2024年韓國綜合指數的PE可能逐步回升至近10年的均值16倍的水平。

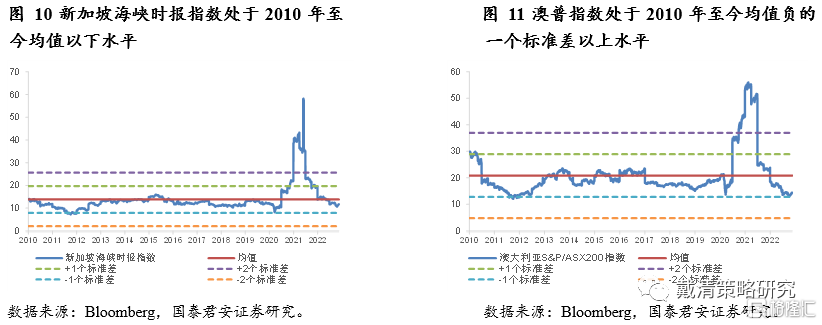

新加坡海峽時報指數2023/2024年PE估值:新加坡海峽時報指數PE估值為11.7倍,略低於2010年至今均值13.8倍,高於2010年至今均值水平負的一個標準差7.9倍。美聯儲貨幣政策或將在2023年停止收緊,國際資本或重回新加坡權益市場,從而修復新加坡股市估值。我們預計新加坡海峽時報指數PE可能迴歸至近十年均值水平13.8倍附近,隨着海外其他經濟體在2024年開始復甦,新加坡權益市場吸引力可能不如其他市場,因此我們預計新加坡海峽時報指數PE在2024年維持在均值水平13.8倍不變。

澳大利亞S&P/ASX200指數2023/2024年PE估值:澳大利亞S&P/ASX200指數PE估值為14.4倍,低於2010年至今均值20.9倍,略高於2010年至今均值水平負的一個標準差12.8倍。2023年隨着美聯儲加息可能迎來轉向,澳元承壓可能逐步減小,但全球經濟仍可能承壓,澳洲的貿易賬户壓力仍存,我們預計澳大利亞S&P/ASX200指數PE可能在近十年均值負1倍標準差12.8倍的附近,後續隨着2024年全球經濟的好轉及流動性壓力的減少澳大利亞S&P/ASX200指數PE預計逐步向近十年均值修復,即17.1倍左右。

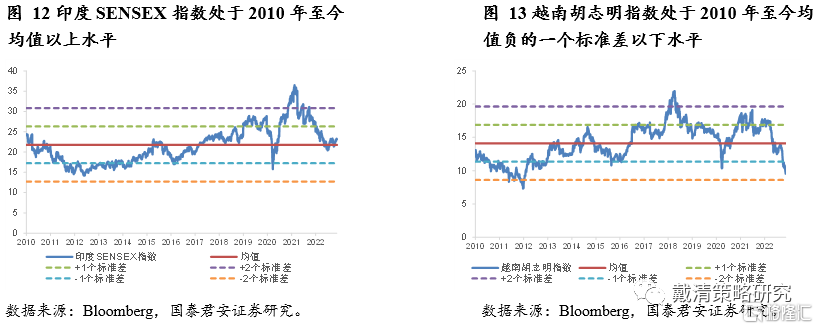

印度SENSEX指數2023/2024年PE估值:印度SENSEX指數PE估值為23.2倍,高於2010年至今均值21.8倍,低於2010年至今均值水平正的一個標準差26.3倍。印度是經濟增長最快的國家之一,作為更好的獲得在中美博弈中的全球產業鏈轉移及貿易市場份額,我們預計印度2023年PE可能修復到均值上一個標準差26.3倍的位置,2024年隨着全球經濟的恢復及流動性壓力的緩解,印度SENSEX指數可能保持此位置。

越南胡志明指數2023/2024年PE估值:越南胡志明指數PE估值為10.1倍,接近2010年以來均值水平負的一個標準差的位置。2023年,PE估值可能維持在均值負的一個標準差附近11.4倍,後續2024年隨着全球經濟的逐步轉好,越南作為近兩年貿易大幅承接中國份額的主要外向經濟可能獲得更好發展,指數有望向近十年均值14.1倍迴歸。

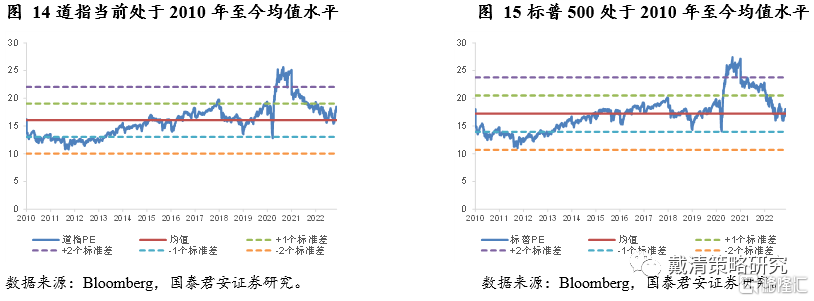

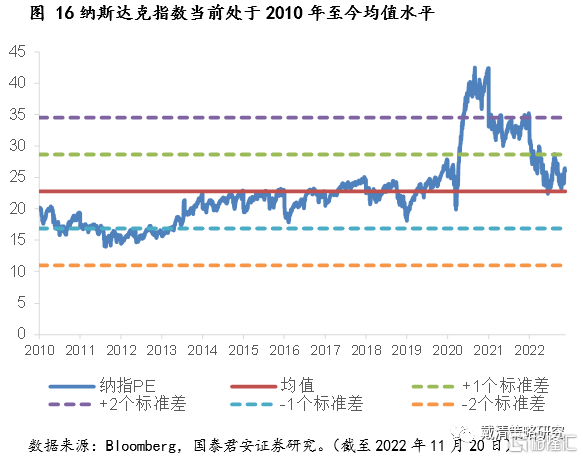

2.2. 美國三大股指股指多數在均值和一個標準差區間

2022年持續高通脹衝擊美國經濟,疊加美聯儲持續加息,高估值板塊承壓,美國三大股指估值均震盪回落至均值和均值上一個標準差區間。截至2022年11月20日,道指PE估值為18.4倍,高於2010年至今均值16.0倍,低於2010年至今均值水平正的一個標準差19.0倍。標普500PE估值為17.9倍,高於2010年至今均值17.2倍,低於2010年至今均值水平正的一個標準差20.5倍。納斯達克指數PE估值為26.0倍,高於2010年至今均值22.7倍,低於2010年至今均值水平正的一個標準差28.6倍。

美股2023/2024年PE估值:考慮到美股當前仍未充分定價未來衰退的情景,我們預計2023年美股盈利可能會繼續下修,同時,加息週期可能步入尾聲,緩解流動性壓力,綜合來看,預計估值將維持在當前水平。我們預計,隨着美國經濟可能在2024年企穩回暖,並且隨着加息週期結束,估值可能在2024年迎來修復,尤其是科技高估值板塊,我們假設2024年PE迴歸至近10年PE均值的上一倍標準差左右水平。

2.3. 受俄烏衝突影響,歐洲主要指數估值處在均值下方

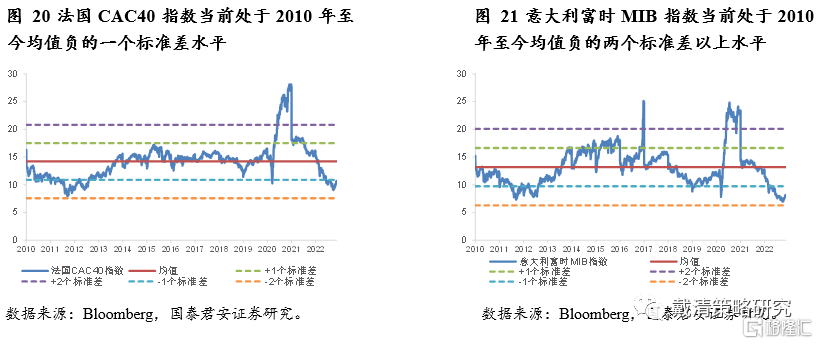

2022年歐洲多數國家受到俄烏衝突的持續衝擊影響,疊加油氣短缺推升通脹,導致歐洲多數股指估值下跌至近十年PE均值的-1倍標準差和-2倍標準差間。由於歐洲各國對俄羅斯能源和其他大宗商品的依賴程度不同,歐洲各國受到俄烏衝突的衝擊影響程度也不同。我們預計歐洲各主要股指的估值在2023年PE迴歸至近10年PE均值的負一倍標準差左右水平。我們預計,2024年隨着歐洲經濟增速企穩回暖,各主要股指PE可能逐步修復到均值水平附近。

歐洲斯托克50指數PE估值:歐洲斯托克50指數PE估值為11.7倍,略高於2010年至今均值水平負的一個標準差10.9倍,低於2010年至今均值13.5倍。由於歐洲央行加息節奏較美、英央行慢,同時歐洲通脹的粘性更強,2023年歐洲央行或將開啟縮表並維持利率水平不變,歐洲斯托克50指數估值或繼續回落。我們假設2023年法蘭克福DAX指數PE估值可能回落至均值負的一個標準差附近,即10.85倍。後續隨着全球經濟的逐步轉好,德國出口外需再次回升,法蘭克福Dax指數將修復至近十年的均值。

英國富時100指數PE估值:截止2022年11月20日,英國富時100指數PE估值為9.4倍,略低於2010年至今均值水平負的一個標準差10.9倍,高於2010年至今均值水平負的兩個標準差8.4倍。由於英國央行持續快速加息,當前英國富時100指數估值受到擠壓,隨着2023年全球通脹壓力緩解,英國央行或將放緩加息,我們假設2023年英國富時100指數PE估值可能修復至均值負的一個標準差附近,即10.9倍。後續隨着全球經濟的逐步轉好,歐洲經濟走出陰霾,英國富時100指數有望向近十年均值13.4倍迴歸。

法蘭克福DAX指數PE估值:法蘭克福DAX指數PE估值為11.5倍,略高於2010年至今均值水平負的一個標準差10.9倍,低於2010年至今均值13.1倍。由於俄烏戰爭導致歐洲天然氣短缺,而德國是俄羅斯天然氣最大的依賴國,天然氣等能源價格上漲令德國企業發展前景受損。我們假設2023年法蘭克福DAX指數PE估值可能回落至均值負的一個標準差附近,即10.85。後續隨着全球經濟的逐步轉好帶來外需出口回升,且德國逐漸降低對俄羅斯能源的依賴度,法蘭克福DAX指數將修復至近十年的均值13.1倍。

法國CAC40指數PE估值:法國CAC40指數PE估值為10.7倍,接近2010年至今均值水平負的一個標準差10.9倍。法國對俄羅斯能源的依賴度較歐洲其他國家低,因此法國企業受俄烏衝擊程度較歐洲其他企業低。隨着歐洲央行貨幣政策放慢收緊節奏,法國CAC40指數估值或將修復。我們假設2023年法國CAC40指數PE估值可能修復至均值負的一個標準差附近,即10.9倍。後續隨着全球經濟的逐步轉好,歐洲通脹回落,歐洲央行將停止收緊貨幣政策,法蘭克福Dax指數將再2024年修復至近十年的均值13.1倍。

意大利富時MIB指數PE估值:由於意大利債務壓力更大,意大利富時MIB指數PE估值為8.2倍,接近2010年至今均值水平負的兩個標準差6.3倍,低於2010年至今均值水平負的一個標準差9.7倍。隨着歐洲通脹在2023年逐漸見頂,歐洲央行加息速度放緩,意大利權益市場或將修復。我們假設2023年法蘭克福DAX指數PE估值可能回升至均值負的一個標準差附近,即10.85倍。後續隨着全球經濟的逐步轉好,德國出口外需再次回升,法蘭克福Dax指數將修復至近十年的均值13.1倍。

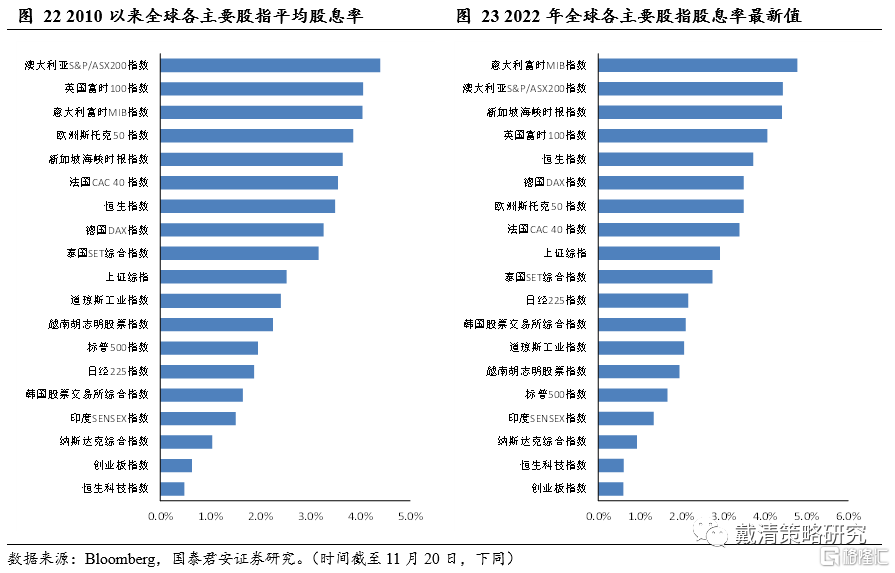

3. 歐洲主要股指股息率較高,港股也排名靠前

歐洲主要股指的股息率一直較高。股息率是大額機構投資者維持長期盈利的關鍵因素,根據彭博各主要股指的股息率(Dividend Yield)數據,2010至今平均股息率最高的大盤指數為澳大利亞S&P/ASX 200指數(4.40%),主要是澳洲大盤指數中佔比一半以上的成分股為高股息的金融和原材料行業。英國富時100指數(4.06%)、意大利富時MIB指數(4.05%)近十年平均股息率分別位於全球股指股息率的第二和第三的位置。由於恆生指數成分股中,有較多的業績成長穩定,現金分紅可觀的股票,恆生指數近十年的平均股息率為3.5%,也同樣位於全球股指高股息率排名前部。

恆生指數最新的股息率為3.72%,在主要股指中排名靠前。由於海外以美聯儲為首的各大央行開啟了貨幣緊縮政策,各主要權益市場下跌,其股息率均有不同程度的被動抬升。最新數據顯示,全球各主要股指股息率排名前3的分別為意大利富時MIB指數(4.78%)、澳大利亞S&P/ASX200指數(4.43%)和新加坡海峽時報指數(4.41%);中國香港市場股息率也略有上升,恆生指數最新的股息率為3.72%,超出過去十年的股息率均值0.22個百分點。

4. 通過預期回報率拆分及推測,港股或有亮眼表現

我們基於合理假設,採用上文中對各國股指的估值修復情況,彭博一致預期關於全球股指2023、2024年的EPS增速預期和貢獻,以及使用主要股指的歷史股息率均值,三部分貢獻合計後,測算各國股指的預期回報率。從結果來看,在2023年全球股指預期回報率中,港股排名遙遙領先。

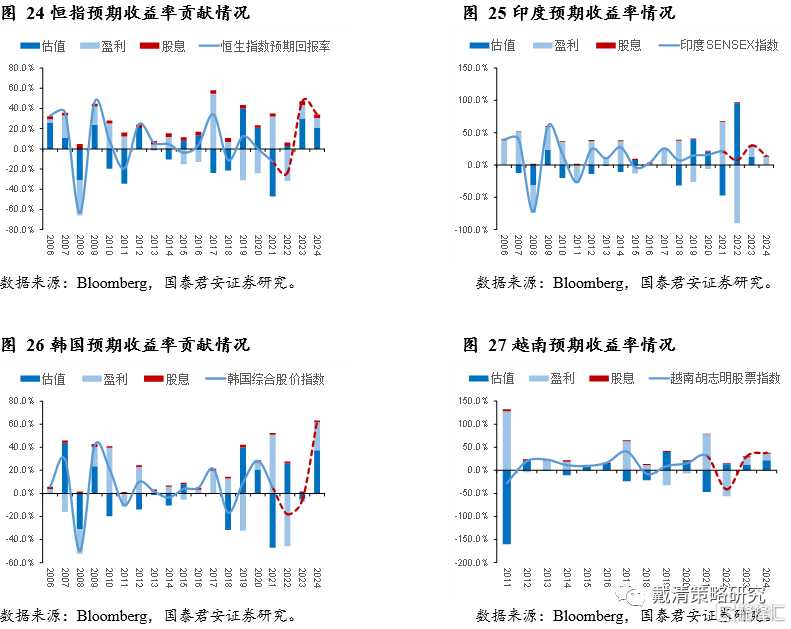

4.1. 恆生指數在2023年或有亮眼的表現

2023年恆生指數的預期回報率或遙遙領先。由於恆生指數中大部分成分股是國企和紅籌股,因此中國內地經濟狀況將大幅影響港股市場盈利端的表現。在海外加息縮表和中國經濟承壓的共同作用下,港股市場在2022年面臨盈利與估值共振下行的壓力。然而,目前海外通脹已有見頂跡象,海外各主要央行或將在2023年停止收緊貨幣政策;同時,中國經濟企穩且大概率在2023年回升,中國經濟與全球其他經濟增速差可能擴大,港股市場將迎來盈利端和估值端的修復上漲。在上述假設條件的基礎上,我們預測恆指2023年預期回報率為36.6%。其中,估值部分修復和盈利增速將分別拉動19.4%和13.7%的恆指預期回報率,剩餘的3.5%貢獻率來自恆指的預期股息率的拉動。

亞洲其他權益市場的主要股指表現有分化。在2023年韓國股票交易所綜合指數預期收益率為-5.67%,主要是因海外主要央行持續加息,全球經濟在2023年衰退的前景加強,對全球經濟較為敏感的韓國股市將面臨估值和盈利端的拖累,分別為-4.98%和-2.34%。越南胡志明股票指數在2023年的預期收益率為30.4%,其中盈利的拉動最大,為16.85%,估值和股息的拉動分別為11.3%和2.26%。印度SENSEX指數2023年預期收益率為30.41%,其中,盈利和估值的拉動分別為16.28%和12.62%,分紅預期收益為1.5%。

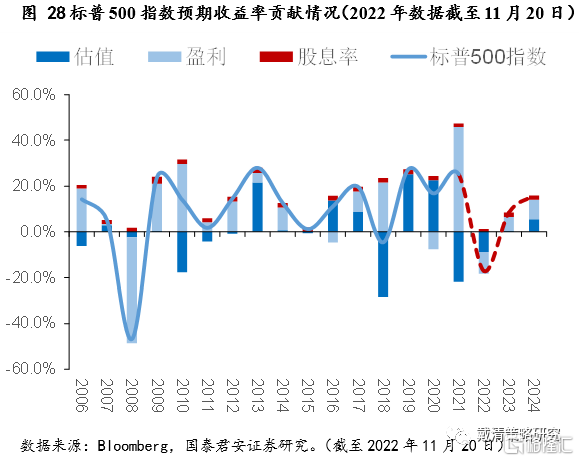

美股賺盈利增長的錢,或有個位數的回報

美國標普500指數2023年預期回報率為8.6%。美國最新通脹領先指標有回落跡象,若2023年美國通脹持續回落,美聯儲將停止加息。美國經濟有一定韌性,在通脹回落和停止加息的背景下,美股在2023年有有望回升。在上述合理假設的基礎上,我們預測標普500指數2023年預期回報率分別為8.56%。其中,估值部分修復和盈利增速上修將分別拉動0.37%和6.24%的標普500預期回報率,預期股息率則為2.0%;標普500指數2024年預期回報率為16.0%。

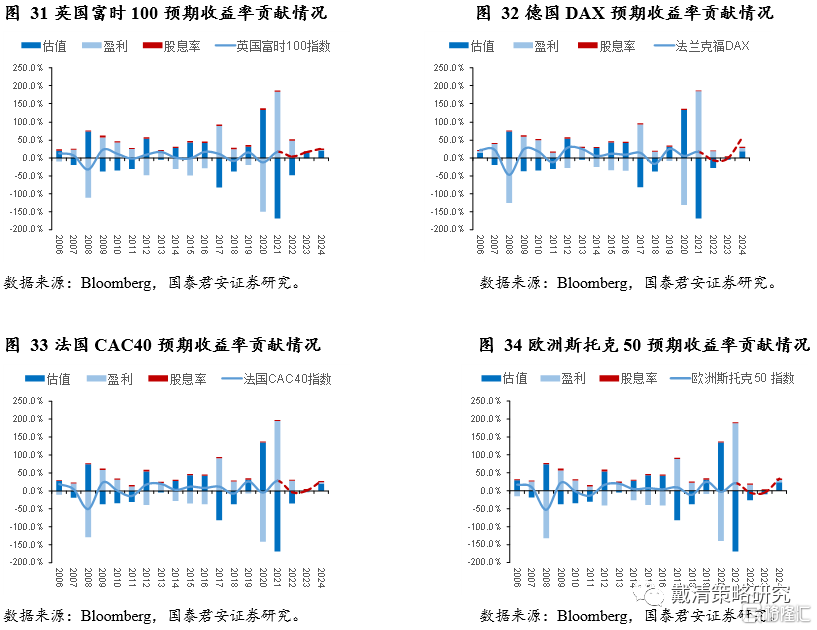

歐洲股指或受盈利拖累的影響,可能表現較一般

受估值修復的影響,在2023年意大利富時MIB指數可能領漲歐洲。歐洲斯托克50指數2023年預期回報率為-4.87%,其中估值部分拖累9.49%,盈利增速上修僅拉動0.75%的指數預期回報率,預期股息率則為3.86%。德國DAX指數2023年預期回報率為-0.6%,主要是估值部分拖累5.1%,而盈利部分和分紅部分分別拉動1.23%和3.27%。英國富時100指數預期回報率為16.84%,主要是估值和分紅部分分別拉動14.92%和4.06%,而盈利部分則拖累2.14%。意大利富時MIB指數2023年預期回報率為21.76%,領漲歐洲,主要是估值和股息分紅部分拉動較大,分別為18.56%和4.05%,盈利部分則拖累0.85%。法國CAC 40 指數預期回報僅為0.84%,主要是盈利部分拖累4.52%,而估值和股息部分分別拉動1.79%和3.56%。

4.4. 全球預期回報率對比分析,恆指領先

恆指預期收益率或在2023年領先全球其他主要股指。1)方法上,我們採用了彭博一致預期關於全球股指2023,2024年的EPS增速預期,估值方面按照金融週期和經濟週期將出現均值迴歸的假設,還採用了從2010年至今的股息率的平均值作為2023和2024年全球股指的股息貢獻。2)從結果來看,在2023年全球股指預期回報率排名中,恆指排名首位,為36.6%,估值修復可能是2023年恆指預期收益率的最大來源。美聯儲貨幣政策可能的轉向、中國防疫政策逐步優化後經濟可能的好轉、中美在拜習會後可能對於風險偏好的利好都可能促使資金流向港股從而迎來其估值修復。3)新加坡海峽時報指數在2023年預期收益率將排在第二位,為31.89%。預期收益率在2023年排名第三的是印度SENSEX指數,達30.41%,其中盈利修復是印度股市的主要拉動力。

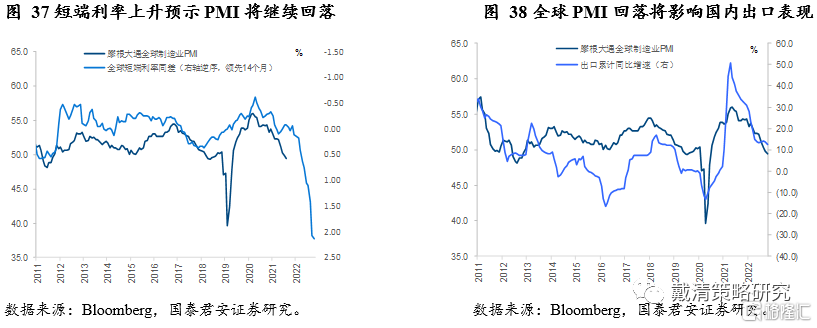

5. 中性預期基礎上,海外或下修,中資股或上修

由於金融週期領先經濟週期一年左右,目前海外短端利率仍在上升,意味着海外經濟未來一年仍有下行壓力,盈利預期或隨之下修,進一步影響海外主要股指的預期收益率。1)作為最重要的金融工具之一的政策利率,是經濟景氣的領先性指標,我們用“全球短端利率的同比變化”來體現全球整體短期利率的變動,指標為正就是利率上行,説明貨幣政策趨緊,可能抑制將來的投資和消費行為,往往領先製造業PMI的回落;指標為負也就是利率下行,説明貨幣政策偏寬鬆,並傳導至製造業PMI的回升。2)從歷史規律來看,全球短端利率差總體領先全球製造業PMI大約14個月的時間。3)截至2022年11月,短端利率仍在上行當中,中性假設下,距離全球加息週期結束可能還有一個季度以上的時間。因此,未來全球經濟前景依然承壓,盈利預期將大概率繼續下修。

外需疲弱將導致國內出口疲軟,穩增長政策或加碼,改善港股盈利預期。根據歷史經驗,出口增速承壓時,國內政策端往往會推出一系列擴內需措施,以支撐經濟增長。而由於港股市場中,大部分上市公司屬於與內需相關的行業,包括地產、金融、能源、互聯網平台、線上零售和新消費等。除此之外,近幾年還有多家電動車和創新藥公司在香港上市。因此,港股的主要營收跟外需相關度較弱,更多與內需和國內政策相關。

港股指數走勢與指數盈利預期高度相關。對比港股指數的歷史走勢與盈利預測,不難發現兩者走勢高度相關。我們選取恆生指數自2006年至今的行情數據與相應日期的前向12個月盈利預測,計算後得到相關係數為0.73,表明指數走勢與盈利之間存在同步的相關性。社融存量的同比增速與指數盈利預測的同比增速之間呈較強正相關,且社融存量通常領先恆指盈利6個月左右。若未來國內政策繼續加碼,隨着社融逐步見底回升,我們預計港股的業績也將在2023年見底回升,恆生指數在2023年將有亮眼表現。

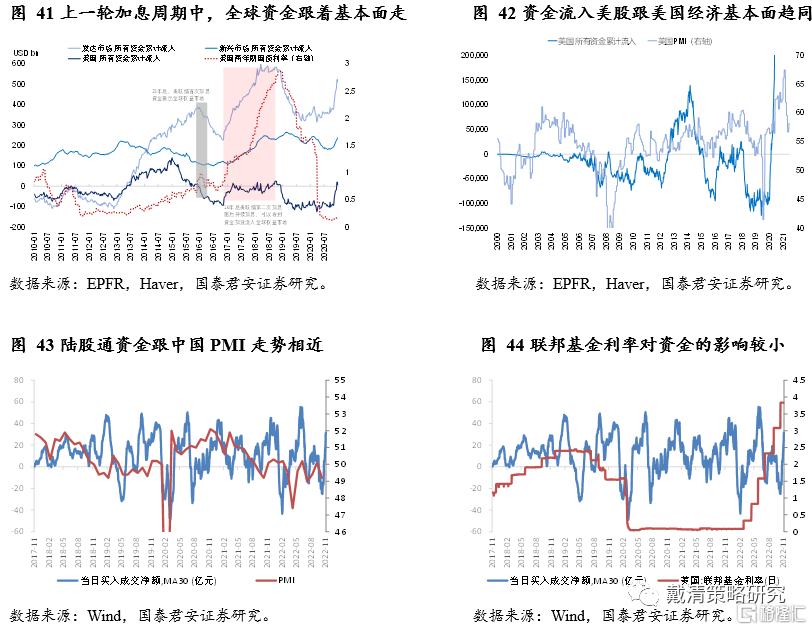

港股盈利預期將有望築底回升,全球資金大概率將流入中國資產,港股上漲行情將更具持續性。通過分析全球資金的走勢與經濟體的基本面情況,當一國的經濟基本面處於強勁的時期,全球市場對該國的資產預期回報率預期上升,全球資金將流入該國的各類資產,尤其是權益市場。因此,隨着2023年港股盈利築底回升,海外資金將提供更多上漲動力。

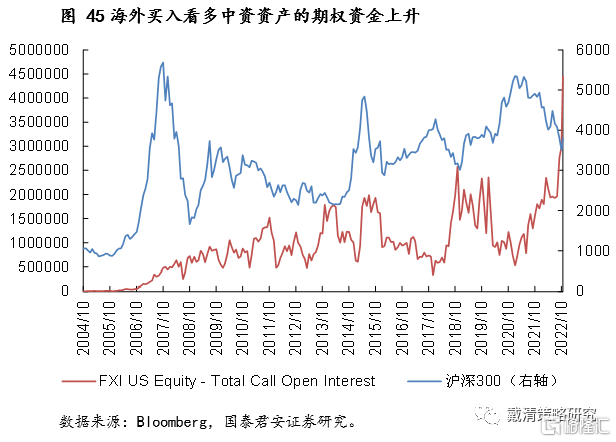

但目前海外資金仍有所保留,買入大量看多期權避免踏空中國復甦交易。目前全球看多中國市場的期權開倉處於歷史高位,原因或是海外投資者認為中國疫情防控政策優化後,盈利預期修復將帶來的復甦交易;由於無法判斷疫情的進展,海外投資者可能一方面擔心疫情反覆導致行情受阻,另一方面又擔心防疫政策優化後,踏空復甦交易,因此我們觀察到海外投資者大量買入看多中國資本市場的期權,以避免踏空中國經濟復甦交易。一旦疫情轉好,盈利前景向好,海外資金將不斷流入中資資產。

風險提示:1)國內疫情惡化;2)美聯儲加快收緊步伐。3)中美關係超預期。