本文來自: 聰明投資者

興業證券全球首席策略分析師張憶東,昨天(11月15日)在興業證券2023年度投資策略會上,針對明年國內和海外市場給出的最新研判。

張憶東從中長期的維度剖析了海外市場目前面臨的環境,在他看來,在逆全球化和再工業化的時代趨勢下,伴隨全球產業鏈和供應鏈重構,一些產業會迎來歷史性機遇。

展望明年市場,他認爲,中美股市都將有好轉,A股“結構牛”、美股築底震盪、港股迎接“小冰河期”的春天。針對具體的投資機會和細分板塊,張憶東也分別做了詳細的解讀。

以下是本次演講全文。

全球產業鏈供應鏈面臨重構,歐美呈現出再工業化的趨勢

首先,海外投資步入新時代,這是從中長期的維度進行判斷,新時代指的是逆全球化和再工業化的新時代。

這輪新的逆全球化趨勢本質上是美國引領的,是有針對性的。

歷史上來看,全球化並不是一帆風順的,往往在一個大國博弈的時代會出現較長時間的倒退。

比如,1910年那輪全球化達到了高潮,之後就是一個長達近40年逆全球化、去全球化。

而這輪全球化在八、九十年代進入到加速發展期,到了2008年之後,全球化進入到了一個峯值,全球商品貿易佔全球GDP的比例開始見頂回落。

從全球產業鏈的角度來說,90年代初到2008年是一路擴張,之後是高位震盪。

從2018年至今,隨着中美貿易摩擦、疫情、俄烏衝突帶來地緣政治等風險,逆全球化正在從量變走向質變。

政治意識形態和安全價值,重新成爲了歐美國家經濟發展和產業佈局的核心衡量維度,而且開始成爲西方社會共識。

原因有一個是西方社會的內部因素,就是政治撕裂、民粹主義擡頭,內部因素又會進一步影響到全球的貿易和科技交流不斷地摩擦加劇。所以,可以看到後疫情時代全球產業鏈供應鏈面臨重構。

重組過程中對歐美而言呈現出再工業化的趨勢。

歐美再工業化趨勢只是剛開始,立足於安全而聚焦於先進製造業。

爲什麼說立足於安全?因爲美國在試圖重新構建全球產業鏈、供應鏈的時候,核心考慮的因素就是安全,進而美國推動西方國家的再工業化佈局,特別是對於國防安全、能源轉型等領域的開支將會不斷增加。

對於美國而言,供應鏈重建不僅體現在本土化,還體現在西方化,甚至針對美國所謂朋友圈製造業的投資。

對於美國而言,它的工業化不止是簡單的體現爲製造業的迴流。

事實上,過去10年製造業迴流美國的效果並不明顯,雖然美國在不斷地推動各種政策刺激,可是效果有限。

未來美國再工業化更多體現在,保持並加大先進製造業的優勢上面,在先進製造業方面加大投資。

拜登政府推出一系列的法案都清晰地勾勒了他的競爭戰略就是在高科技和先進製造業方面加大投資,保持領先優勢。

在這樣的一個外部宏觀環境下,就是逆全球化和歐美再工業化的宏觀環境,我們認爲再工業化將是美國股市未來數年重要的主題,相關板塊和行業也會成爲未來數年的“明星”板塊。

過去50年美國股市歷史,結構性因素往往會超越投資時鐘而主導美股的行情。

比如說,70年代的石油危機,美股結構性的力量就是圍繞着能源,甚至日本受益於能源危機的汽車,都是有超額收益的,這些都是圍繞着能源所帶來的結構性力量。

90年代、10年代,美國科技股穿越了美國宏觀經濟的復甦、擴張和衰退,也獲得了超額收益。

下一步,在逆全球化和再工業化的時代趨勢下,伴隨全球產業鏈和供應鏈重構,歐美的清潔能源、國防軍工、半導體、新能源車爲代表的先進製造業將會有希望步入新一輪的朱格拉週期,隨之而來的是對人工智能、工業自動化、大數據、雲計算領域的需求大大提升,也會帶來相應產業的歷史性機遇。

明年美國加息週期結束

第二部分,2023年海外投資展望,用兩句話概括:

第一,美國加息週期結束。第二,2023年美股熊市結束,但牛市還沒到來,將會處於美股牛熊交替時。

好消息是,到2023年一季度,美聯儲有希望能完成追趕曲線目標,也就是說全曲線實際利率回正,屆時政策利率將可能大於或等於中短期的通脹預期。

如此,美聯儲加息步伐將會明顯放緩。

會不會就此結束加息週期?那就要看通脹。

壞消息來了,美國這輪通脹具有較強的黏性,美國距離成功制服高通脹依然有較長的路要走。

2023年,爲什麼美國高通脹具有黏性不是那麼容易壓下去?主要原因是美國通脹主要風險從商品分項轉爲服務分項。

2022年八、九月份商品分項已經見頂了,但現在比較麻煩的是服務通脹不容易緩解,服務通脹裏跟勞動力市場的短缺有關係,無論是移民政策還是疫情衝擊,都使得美國中低端勞動力供給不足。

除了勞動力因素之外,美國史無前例大放水導致房地產大繁榮,房地產大繁榮使得租金通脹較難緩解,我們認爲租金通脹緩解最快也是要到2023年的一季度。

我們認爲在2023年上半年,美聯儲政策依然面臨着窘境,最終會選擇加息導致美國經濟衰退,也就是說以經濟衰退來換取通脹被制服。

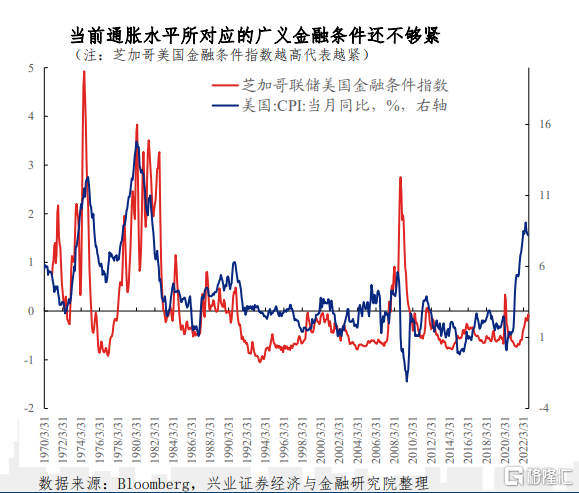

現在來看,治理這輪通脹還需要出重手。跟歷史相比,美國廣義金融條件的收縮還沒有足夠的限制程度。

紅色這條線是芝加哥美國金融條件指數,越高顯示越緊,藍色是美國的通脹,歷史上美國70年代的通脹跟現在差不多,當時的金融條件比現在緊得多。

2023年美國服務業的高通脹要告別走高的趨勢、開始趨勢性下行,大概率要伴隨着美國經濟衰退。

高利率會貫穿2023年美國全年,2023年美股進入築底期

美國經濟衰退是一個大概率事件,但什麼時候衰退又是一個麻煩事兒,衰退的越早,政策寬鬆的時間節點越早,越有利於美國股市。

但衰退的時間節點仍具有較強的不確定性,很可能是姍姍來遲。

因爲這一次跟二戰以來歷次的衰退都不一樣。

2020年疫情衝擊之後,美聯儲史無前例的大放水,美國這輪居民和企業部門的資產負債表都是比較健康的,金融部門資產負債表也很健康,使得美國這次經濟有較強的韌性。

美國經濟的趨勢已經開始下行了,但遠沒有到NBER所定義的衰退,衰退很可能是姍姍來遲的。

美聯儲一季度追趕曲線完成後,在數據的依賴下,終點的利率仍有擡升空間,不排除這輪美聯儲加息週期比大家預期的延續時間要長。

現在預期的是2月份,可能就結束了這輪加息週期;但如果是二季度呢?市場的反應可能就會更加糟糕一些。

我們認爲,就算是在明年一季度結束加息週期,並不代表着立刻進入到放鬆週期,還是大概率維持較高的利率環境,高利率會貫穿2023年美國全年。

2023年美股進入築底期,一方面基本面會不斷惡化;另外一方面,由於美國加息週期結束,導致結構性行情會先復甦。

我們認爲明年上半年,美國股市是不容樂觀的,更多是磨底、夯實底部的過程,如果是有機會,也是2023年下半年看結構性機會,但不要指望着結構性機會一蹴而就。

我們認爲2022年底美債就有希望見底了,2022年底10年-美國債收益率將有望見頂,所以,美債長端利率將不再是美股2023年主要風險。

2023年美股主要風險還是基本面的惡化,是一個殺盈利的風險,衰退會見證美國的盈利懸崖,盈利可能是超預期下行。

我們認爲美股明年要小心的是基本面,而且小心隨着基本面的惡化,美股ROE從高位回落,可能導致美股偏低的股權風險溢價在2023年進入擡升期。

以2002年爲參考,明年至少上半年不排除美股估值仍有壓縮的空間。

在美國高通脹、具有黏性,較高的政策利率也是居高難下,就算10年-國債收益率回落,但美國的實際利率還有可能在2023年居高難下,使得2023年美國股市更多是震盪磨底,而不是一蹴而就轉牛,但爲新牛市開始孕育。

相比較而言,我們認爲2023年,美國市場和經濟對於中國的影響將會脫敏,因爲美元、長債利率對於中國股票的正面影響可能會更大一些。

中國經濟面臨邊際改善,尋找新時代的核心資產

第三,回到中國部分,2023年中國投資主線非常明顯,就是結構牛。

我們認爲2023年中國資產,特別是權益資產機會是大於風險的,但我們更加着重於中長期的視角思考中國股票資產的投資機遇,這是時代的機遇。

從中短期角度來說,宏觀經濟最壞的時候已經過去了,2023年中國經濟面臨邊際改善,國內外投資者對中國經濟的預期和信心有望恢復。

中國資產的投資主線就是要沿着正確的導向來挖掘中期甚至長期的結構性亮點。

中國股市中長期的機會要有明顯的時代烙印,我們歷史上提出過核心資產的理念以及“新半軍”爲代表的新經濟,但是,核心資產和新經濟都有明顯的時代烙印。

未來數年,我們應該立足於現在所處的新時代來尋找新經濟,新時代的新經濟以及新時代的核心資產。

90年代,當時的新經濟是彩電、輕工業進口替代;00年代是“五朵金花”;10年代是互聯網爲代表的TMT。

現在我們認爲,新時代的新經濟要立足於高水平的科技自立自強,伴隨着高水平的科技自立自強,又看到新型工業化、信息化以及共同富裕、綠色發展、安全等關鍵詞將會貫穿未來多年中國經濟和中國資本市場的主線。

新時代的新機遇包括哪些?

包括以信創爲代表的數字經濟,以“新半軍”爲代表的先進製造業,以及受益於國家安全的農業現代化、能源安全相關的產業鏈和供應鏈,還有共同富裕所孕育的新需求以及共同富裕所帶來的傳統行業或老行業的再造。

明年投資的四條主線

想清楚了這些,投資的方向會非常確立,就是四個維度。

明年作爲第一主線的是以信創爲代表的數字經濟。

二十大再次強調數字中國的建設,強調科技自立自強。

信創是數字經濟發展中最重要的一環,從需求端可以看到信創產業提速之後,現在正處於落地擴散的階段,不止是在黨政和金融領域,未來會在電信、交通、電力、石油、航空航天、醫療、教育或更廣闊的空間進行推進,從而使得中國IT產業鏈從基礎硬件、基礎軟件以及行業應用軟件等層面迎來了科技自立自強的浪潮。

從政策角度來說,2022年末以信創爲代表的數字經濟迎來了政策的“春風”。

第二個主線是製造業高端化、智能化、綠色化。

按照這個方向可以掘金“新半軍”,特別是高端製造、綠色製造、智能製造,這些領域在2023年會進一步夯實基礎,投資的增速迎來一個新的春天。

關係到安全發展領域是加快補齊短板,以半導體爲代表的產業鏈和供應鏈要堅決打贏攻堅戰。

戰略新興產業羣居效應會在明年以及未來數年進入加快發展期,新一代信息技術、人工智能、生物技術、新能源、新材料、高端裝備、綠色環保等新的重量引擎將會成爲經濟發展的新能源以及結構性的亮點。

開拓國防和軍隊現代化、新局面,帶來了國防科技以及國防科技相關的信息科技、網絡化、智能化、機械化,都會對資本市場產生巨大的機遇。

第三個主線是確保糧食、能源資源、重要產業鏈、供應鏈安全。

圍繞這個主題,我們認爲明年清潔能源會有分化;農業科技迎來較快發展;更長一段時間,我們要看到能源結構、交通運輸結構也面臨着結構優化,從而使得油輪、煤炭、油氣等傳統能源相關的產業鏈供應鏈優化的過程中,勝者爲王。2023年油輪值得大家高度關注。

第四條主線是共同富裕,孕育新需求,再造“老”行業。

新需求體現在中低收入羣體收入提升,新消費、新基建、新能源、新能源車、醫療、消費建材、家電等機遇。

另外一個方面,共同富裕再造了所謂的“老”行業,比如平臺經濟、房地產、醫藥、教育、白酒等,這些行業將會走更加規範、穩定健康持續發展的道路。

明年A股是結構牛,美股築底牛熊轉換,港股走出最冷的“冬天”

最後是投資策略,四個字——磨底突圍,A股擁抱新成長,美股淘金再工業化,港股佈局跌深反彈。

首先,2023年行情展望:對於A股是結構牛,對於美股,我們認爲2023年行情是築底牛熊轉換;2023年港股是走出最冷的“冬天”,適應“小冰河期”的春天,這個“春天”並不是豔陽高照,可能依然有一些不確定性,還是要看美股的“臉色”。

其次,從投資機會的角度來說。美股投資機會——就是逆全球化下的再工業化。

從週期維度來說,2023年美股小市值成長風格會佔優;

從結構維度來說:

1)必須消費品在經濟下行階段,大概率能跑贏大盤。

2)美股做空的方向是什麼?像金融、能源、原材料、汽車、資本品、交運等偏週期的板塊,明年還是要小心。

3)從再工業化的時代機遇和供應鏈邏輯的角度來說,機遇在哪兒?就是清潔能源、軍工、半導體、新能源車、人工智能、工業自動化、大數據、雲計算,這些都是再工業化相關的,在未來數年能成爲“明星”板塊,大家可以精挑細選。

4)對於供應鏈安全角度,在地緣衝突日益嚴峻的背景下,2023年海外全球來看,油輪板塊行情有希望延續,甚至可能有驚喜。反之,受益於全球化領域的,前兩年比較透支的東西,像集運、幹散貨、鐵礦石可能在2023年迎來的還是慢慢熊途。

在A股角度來說——就是新時代新機遇,聚焦安全、科創、先進製造業

港股投資機會是——立足於幾個主線:

第一,央企國企中的優質“可轉債屬性”的價值股,包括央企地產、油輪、央企能源、電信、金融,正所謂剩者爲王,油輪值得重點關注。

第二,先進製造——汽車產業鏈和電子產業鏈等。

第三,數字經濟以及互聯網轉型。

第四,立足於共同富裕和鄉村振興的內需消費。