最近這些天的市場儼然一副要徹底反彈的樣子,納指竟然兩天內漲了近10%!我們是否真的會就此迎來一個結構性轉變呢?

作者 | 美投講美股 來源 | 美投investing

1 前言

最近這些天的市場儼然一副要徹底反彈的樣子,納指竟然兩天內漲了近10%!有了過去多次的熊市反彈經驗,相信現在很多人看到這種幅度的反彈已經都不敢太當真了。但你又不得不承認,確實有種種跡象表明,這次反彈可能會是the one。那麼我們是否真的會就此迎來一個結構性轉變呢?

實話講,美股的牛市常有,但這種幅度的熊市並不常見,而每次熊市其實又都是我們投資者難得的投資機會,可惜真正能把握住的人少之又少。我認爲,接下來的一段時間,可能就即將成爲美股最關鍵的一段時間。不管眼下這個反彈能否繼續,你現在都必須要開始做一些準備了!這期文章,我就跟各位看官好好分析一下,爲什麼我說當前這段時間的市場尤爲關鍵?

通脹的現狀

02

要想搞清楚這次反彈能否成爲結構性的轉變,那我們先得看懂這次反彈的成因。而這次反彈的主要原因正是CPI通脹數據的出爐。那麼爲什麼市場會對本次通脹數據會反應如此激烈呢?

我們先來看一下數據的整體情況。本次10月份的CPI同比上升了7.7%,低於上個月的8.2%,也低於市場預期的7.9%。而市場最關注的核心CPI,也就是排除了食品和能源的CPI,上漲了6.3%,低於上月的6.6%,也低於市場預期的6.5%。

數據看起來確實都不錯,比上個月有所放緩,也都低於了市場的預期。不過,但是第一次CPI數據出現放緩了。實際上,從7月開始,CPI增速每月都在下降。而七月份,CPI從高點9.1%下降到8.5%,那時跌幅更大,但市場也沒有如此激烈的反應。難道說這次通脹數據有什麼明顯的不同嗎?

你還別說,這次CPI確實不同,因爲他終於反映出投資者久等的一個信號,這就是通脹終於開始出現結構性放緩了。之前,雖然通脹也都在放緩,但是市場一直心理不踏實,誰也不知道他什麼時候再會給你反覆一下子。但是這次CPI數據一出來,投資者這顆心算是徹底落了地了,爲什麼這麼說呢?

CPI細分數據

03

這就要把CPI的細分數據掰開揉碎,來深挖一下了。CPI通脹數據總共分爲4大類,分別是食品,能源,商品類,以及服務類。這次CPI數據,很多細分領域中都出現了結構性放緩的趨勢。

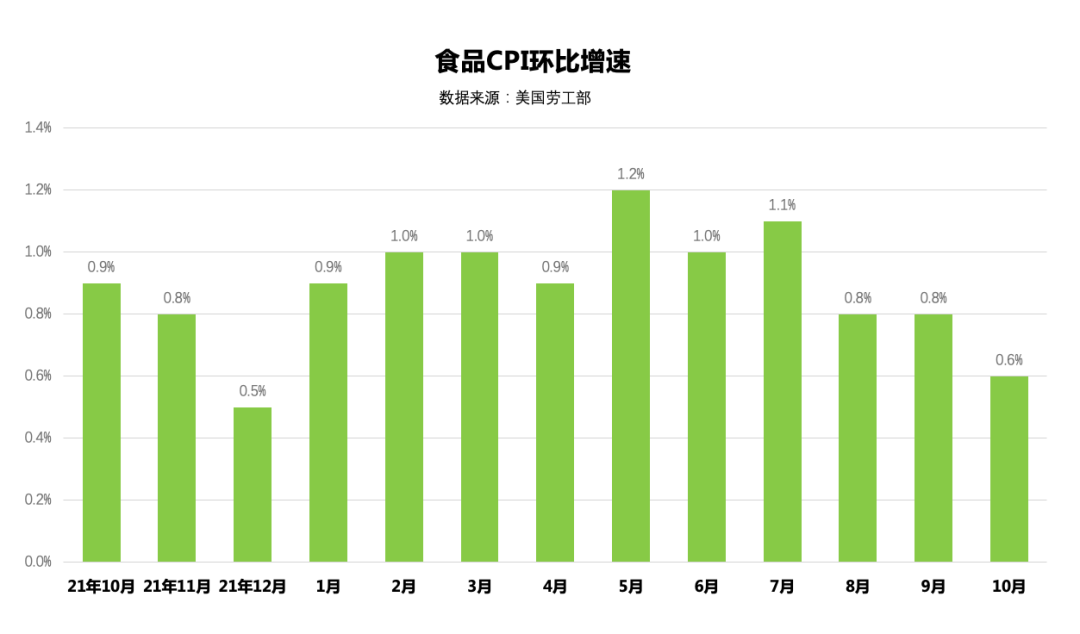

比如食品就是很典型的一類。食品10月同比上升了10.9%,低於9月的11.2%。而環比上升了0.6%,比上個月的0.8%也有所下降。下圖是食品過去一年的環比增速表現。可以看到,最近這幾個月他的放緩趨勢非常明顯。而且現在已經幾乎沒有了任何反覆的動力。

這裏多說一句,每次我講通脹的時候,總有人說,你是沒去過超市看價格嗎?物價明明都在漲啊,你怎麼能說他跌呢?確實,物價確實都在漲,食品的價格總體還是比上個月漲了0.6%的。我不是說他物價在降,而是說增速在放緩,這纔是咱們投資者最關心的話題。

另一個展現出了結構性放緩趨勢的,是商品類價格。下圖是過去12個月,商品類價格環比增長的走勢圖。

可以看到,10月份,商品類價格不僅僅是增速放緩了,而是直接下降了0.4%。其實商品類價格早在年初時就有放緩的趨勢了,但是後來由於中國疫情封城等供應鏈的問題商品類價格又有所回升。現在隨着供應鏈問題的緩解,這部分價格又迴歸到了下降的趨勢。

而在商品類中,佔比最高的新車和二手車的價格,最近都有了明顯的放緩。我們知道,在經濟不好時,人們第一個削減的消費就是像汽車這樣的大件商品。現在我們已經看到了清晰的經濟放緩趨勢,就連特斯拉如此供不應求的汽車品牌,都已經感受到了需求下降的逆風,更何況是其他汽車產業呢。整體來看,商品類價格的下降,可以說很難再看到反覆的可能了。

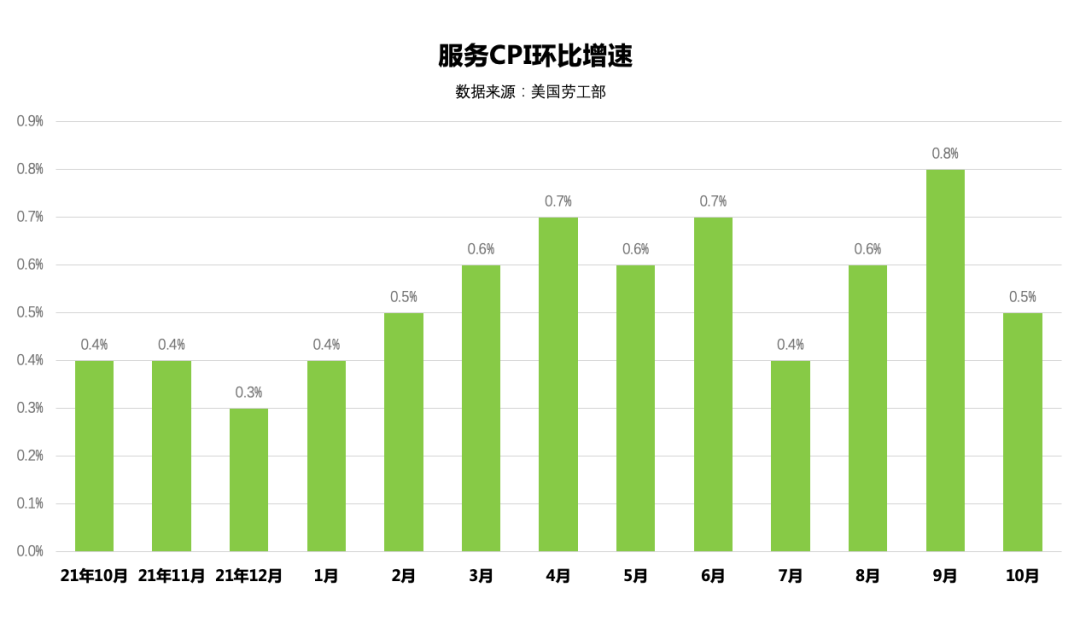

目前在結構性放緩方面,還稍微有些爭議的是服務類。下圖是服務類過去12個月環比增速的走勢圖。

可以看到,服務類價格環比也是有所下降,從上個月的0.8%,下降到了0.5%。不過,對於服務業來說,我們還不能像前兩大類一樣斬釘截鐵地說,他就不可能會反覆了。

服務業最受影響的就是勞動力成本。這很好理解,服務基本上都是人來提供的,那服務類的價格就和工資息息相關。而對於勞動力市場來說,現在總體的情況還是比較mix的。

一方面,我們看到有很多大公司紛紛宣佈裁員,Meta就剛剛宣佈裁員1.1萬名員工,類似的宣佈裁員的公司還有推特,stripe,lyft,Morgan Stanley等等。裁員潮似乎已經到來。但另一方面,我們也看到了就業市場依舊火熱的場景。當前失業率僅有3.7%,依然處於歷史低位。平均每1.9個工作崗位,只有一個人應聘。而現在的就業市場就在這種好壞同時拉扯的情況,目前來看,還不能確定具體會持續多久,所以說服務類的通脹還多少會存在一些不確定性。

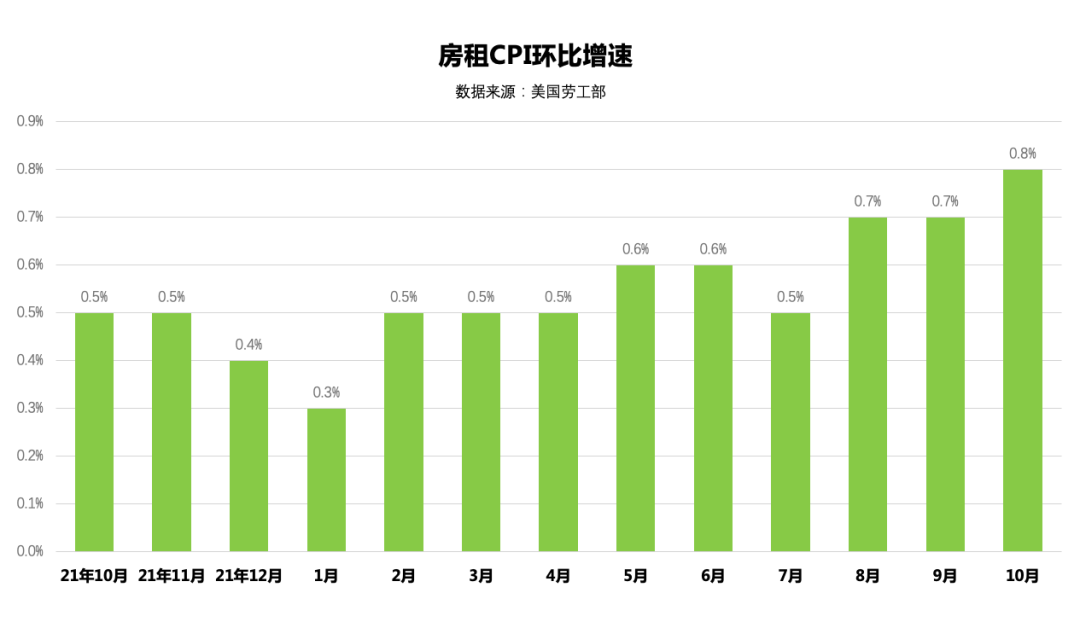

不過,好的方面是,服務類通脹中,佔比最大的那部分,房租可能即將要出現放緩的跡象了。實際上,房租其實是本次CPI數據中表現最糟糕的一項。下圖是過去12個月房租的環比走勢圖。

10月份房租環比上長了0.8%,同比則增長了6.9%。這兩個數據都創下了1990年以來的新高。本次總得通脹不是7.7%麼,其實光房租這一項就佔到了一半以上。如果去掉房租的上漲,本次CPI不過是漲了3.8%而已,幾乎已經快回到正常水平了。

那爲什麼房租這麼糟糕的數據,我反而說他是好的一面呢?肯定又要有看官說我故意樂觀了,其實不是。我這麼說是有實際的數據支撐的。我在之前的一期《通脹竟是騙局》的文章中曾經分析過,CPI的房租統計數據實際上是有很強的滯後性的,而且數據量太小。相反美國最大的房地產交易平臺Zillow上的數據反而更有代表性。至於原因,我在當時那期文章中詳細的分析過,這裏就不再解釋了。

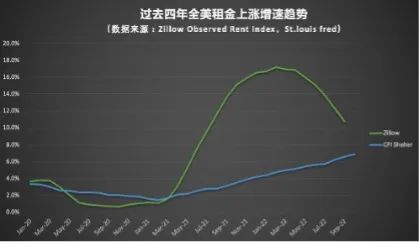

下圖是Zillow顯示的房租價格漲幅,和CPI顯示的房租價格漲幅的對比。

可以看到Zillow顯示的實際的房租情況,在今年三月份就已經見頂了,之後增速便開始回落。而CPI仍然處於上升的狀態。我雖然不知道CPI的房租何時會開始放緩,但是放緩是一定的了,而且一旦放緩趨勢在CPI上體現出來,應該就不會再出現任何的反覆了。這點我們是可以從Zillow的數據上看出些端倪的。

所以整體來看,服務類價格在最主力的房租上,見頂應該是快了,而且不具有反覆的可能。不過,在勞動力成本這一塊兒則依然存在着一些不確定性。這點我們之後還會分析到。

CPI中的最後一部分,也是不確定性最強的一部分,就是能源了。下圖是能源過去12個月的漲勢表現。

可以看到,能源價格非常的不穩定,一會兒大漲,一會兒大跌。本月能源價格放棄了連續三個月的下降走勢,出現了1.8%的環比上漲。這和近期OPEC的減產有很大關係。

之前油價的下跌,跟需求端的放緩有關。全球經濟在今年都陷入了疲軟。尤其是中國封城所造成的需求影響是不容小覷的。但與此同時,地緣政治,原油儲備,OPEC的減產計劃,甚至是天氣又都在供給端給能源價格增加着壓力。我們現在可以確定的是,需求端還會持續放緩,這會有助於能源價格的下降。但是供給端則完全無法預測,不確定性依然非常強。

現在,我們整體來看本次通脹數據給我們透露的信息。可以看到,食品類和商品類幾乎毫無爭議的發生了結構性的放緩。而服務類,雖然暫時還具有不確定性,但是見頂的趨勢明顯,並且一旦見頂就不太會再反覆了。唯一仍具有很強不確定性的,是能源價格,這個在短期內還是解決不了。這麼看來,我們可以下這樣一個結論,就是隻要能源價格不出什麼幺蛾子,那麼通脹就此結構性的下滑應該是大概率會發生的事了。

市場反彈的真正原因

04

那投資者們是不是就是因爲這個才如此興奮的呢?我想很大一部分,是的。但是我倒認爲,通脹放緩僅僅是個表象,真正的原因是市場的不確定性下降了。而且這個不確定性的下降,還很可能會延續下去。我想現在大家最關心的應該就是這波反彈能否持續了。我們之前不是沒有經歷過反彈,但是每一次最後都失敗了,那我們現在這一次會不會有所不同呢?

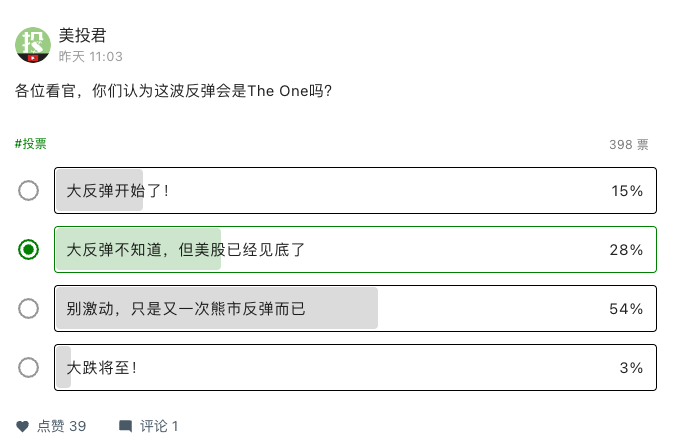

針對這個問題,我在我的會員網站美投圈上做了一個問卷調查,很顯然,大部分人都還是認爲本次反彈不過是又一次的熊市反彈而已。

不過也有接近一半的人認爲,至少美股已經見底了。我個人是這麼認爲的。我想美股最糟糕的情況可能已經過去了!什麼是最糟糕的情況呢?在我看來,最糟糕的情況,不是通脹的爆表,也不是經濟的衰退,而是投資者在一無所知時的恐懼。

我在之前文章中給大家舉過這麼一個例子。坐過山車的時候,最嚇人的,不是過山車從高點下墜的那個時間段,而是當過山車慢慢給你帶到頂點時,速度越來越慢,你知道馬上要下墜,但是又不知道何時下墜的時候,那時纔是最嚇人的。而之前的股市其實就是處於這樣的一種情況,投資者都知道經濟要放緩了,美聯儲要緊縮了,但是這個效果何時出現,我們一直都看不到。因而恐懼心理不斷髮酵,市場也在不斷的下跌。

在投資者心中,最糟糕的情況不過就是經濟出現衰退,通脹無法控制,美聯儲需要更長時間的加息。而現在,投資者想象中最糟糕的事情正在一一被驗證。而對於市場來說,最糟糕的事情得到驗證他反而是一件好事,因爲這證明不確定性下降了。

兩週前,我在分析大科技財報時曾預測,裁員潮應該不久後就會來了。果不其然,這兩週科技公司紛紛宣佈裁員。無獨有偶,中小企業們最近也開始出現了疲態,而房地產行業也展露出衰退的苗頭。現在,大家最關心的通脹也開始放緩了,這些都是經濟降溫的一種體現。

所有的這些糟糕情況,雖然都不是什麼好事,但是他們至少都在驗證着投資者的猜測,並沒有超出人們的預期。而投資者甚至期待他們的發生的。因爲經濟出現放緩,甚至是衰退的跡象,說明加息真的出效果了,通脹也就更有可能出現質的轉變。

可能人聽到這裏會感覺納悶兒,怎麼衰退到你這兒反而成好事了?其實這就是股市的規律。歷史上幾乎每次牛市的開啓都始於衰退。09年,股市在經濟衰退結束前半年就反彈了。82年,股市在墨西哥宣佈國家破產時,也就是衰退最深時,徹底反彈了。類似的例子比比皆是。股市總是提前於實體經濟做出反應的。所以咱們投資者自然也需要提前作出準備。

對於當前的市場,我認爲最糟糕的情況可能已經過去了。不過這樣的假設也是有前提的,那就是投資者想象中的最糟糕情況確實得一一得到驗證。這就意味着,有兩點不能發生。一是,不能有超出投資者想象的黑天鵝發生。比如戰爭,或者類似雷曼這樣的體量的公司破產。二是,糟糕的情況必須要一一得到驗證,而不能反覆。比如,經濟又開始轉暖了,或是出現了一些拉扯。

目前來看,我個人是認爲不太會出現什麼超出投資者預期的糟糕情況了。當然,像戰爭,雷曼破產這樣的黑天鵝,本來我們也預測不了,也沒人能夠預測。所以也沒必要把他納入投資的考量。我們重點要關注的,是那些糟糕的情況是否能夠一一得到驗證,不會出現反覆。而這就是爲什麼我說接下來這段時間非常關鍵的原因。因爲這些情況,會在未來兩到三個月內一一出現,他們能否驗證,將直接決定着這波反彈能否繼續。

需要驗證的關鍵點

05

那都有什麼關鍵點需要我們去一一驗證呢?我認爲,目前有三個關鍵點:第一個,也是最重要的一個不確定性,是勞動力市場何時能降溫。勞動力市場牽扯的東西太多了,他是經濟放緩最直接的表象,也是當前通脹最大的一個影響因素之一。他要是能夠被驗證放緩了,那對於市場迴歸來說會是一個很大的促進。

目前來看,就像上面分析的那樣,就業市場還處於比較mix的一個狀態。可能有人會好奇,爲什麼一邊是科技公司大規模的裁人,而另一邊卻是整個勞動力市場依舊招不到人呢?這不是很矛盾的一種現象嗎?其實原因就在於,目前被裁員的還僅僅是較爲敏感的行業,比如科技,還有投行。而那些和消費相關的行業,比如零售,旅遊,醫療這些行業仍然非常火爆,而他們的員工工資又較低,人數巨大,他們纔是就業的大頭。如果他們不受影響,那經濟很難發生實質性的放緩。

而這就是我們接下來要驗證的事情。裁員潮他會有一個順序,也會經歷一個過程,目前我們已經看到了最上層最敏感的行業已經開始受到了影響。我們需要看到和消費相關的行業,也逐漸開始放緩招聘,甚至是裁員,這樣情況才能真正有所好轉。而目前,最可能的反覆就源於即將到來的購物季和旅遊旺季,這可能會讓消費相關的行業再多吊會兒命,這種不確定性依然存在,需要我們密切觀察。

另一大不確定性,也是我們上面說過的,能源價格上的不確定性。能源價格的不確定性,是對於通脹最大的一個威脅,也是對於市場能否企穩,甚至反彈的關鍵因素之一。現在我們能夠確定的是,全球的需求還會持續的放緩,OPEC也會繼續持續他的減產計劃。但是原油儲備的降低,俄烏戰爭的走勢,甚至是天氣,這些因素都是我們無法預測的。我們能夠做的就是緊盯能源價格的發展,並及時做出調整。

最後一個不確定性來自於美聯儲。其實市場幾周前就已經開始好轉了,但是美聯儲的一次講話又給市場添加了不少的恐慌。可見美聯儲的不確定性仍然是市場的一大風險。不過,我認爲,美聯儲的不確定性在現階段是會逐漸降低的。上週的文章我們分析了,美聯儲在加息的後期是一定會經歷一段嘴硬的時間段的。也就是不管實際經濟情況是好是壞,美聯儲都必須保持足夠的鷹派,因爲只有這樣做,他們才能使得市場不會過於放鬆,導致之前的努力付之東流。也就是說美聯儲無論如何也是要嘴硬的,那投資者也會慢慢的開始消化這個事實。我認爲市場現在關注的焦點,應該很快就會從美聯儲轉移到實際的經濟數據上去。但這個過程需要一定的時間,也依然需要我們謹慎的觀察。

結語

06

可以看到,當前的市場已經來到了一個非常關鍵的時間點,他甚至可能成爲你未來幾年中最好的一次翻身機會。即便說是我們分析的那幾點最終無法得到驗證,股市回暖又經歷了坎坷,那麼現在提前做一些準備,我認爲也都是很有必要的,至少他能讓你不至於錯過重要的投資機會。最後,還是要強調一下,我並不是鼓勵大家抄底,更不是說明天市場就一定會漲,我只是分享一些我個人的觀點,不作爲投資建議。