本文來自格隆匯專欄:廣發宏觀郭磊,作者:郭磊

摘要

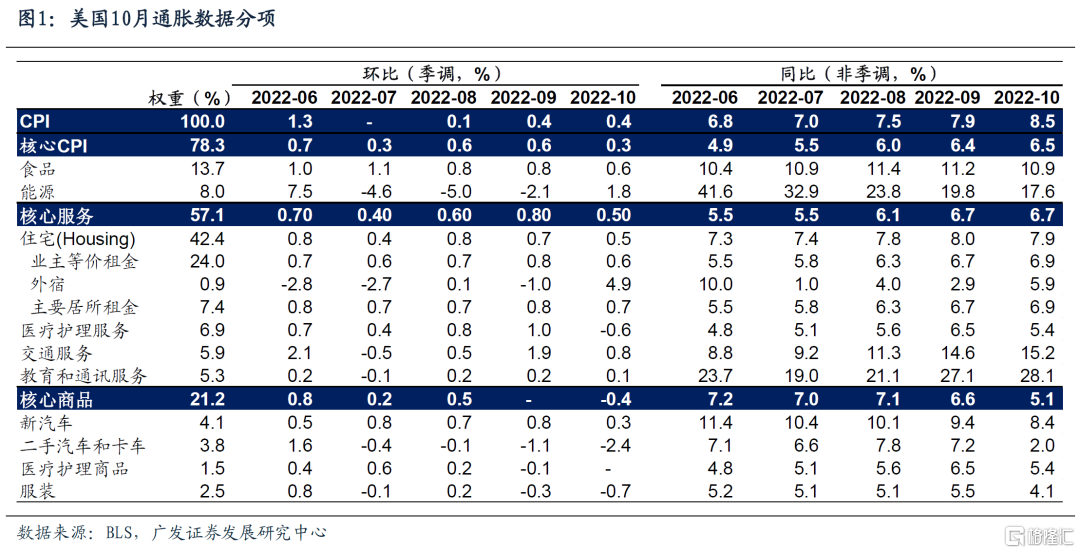

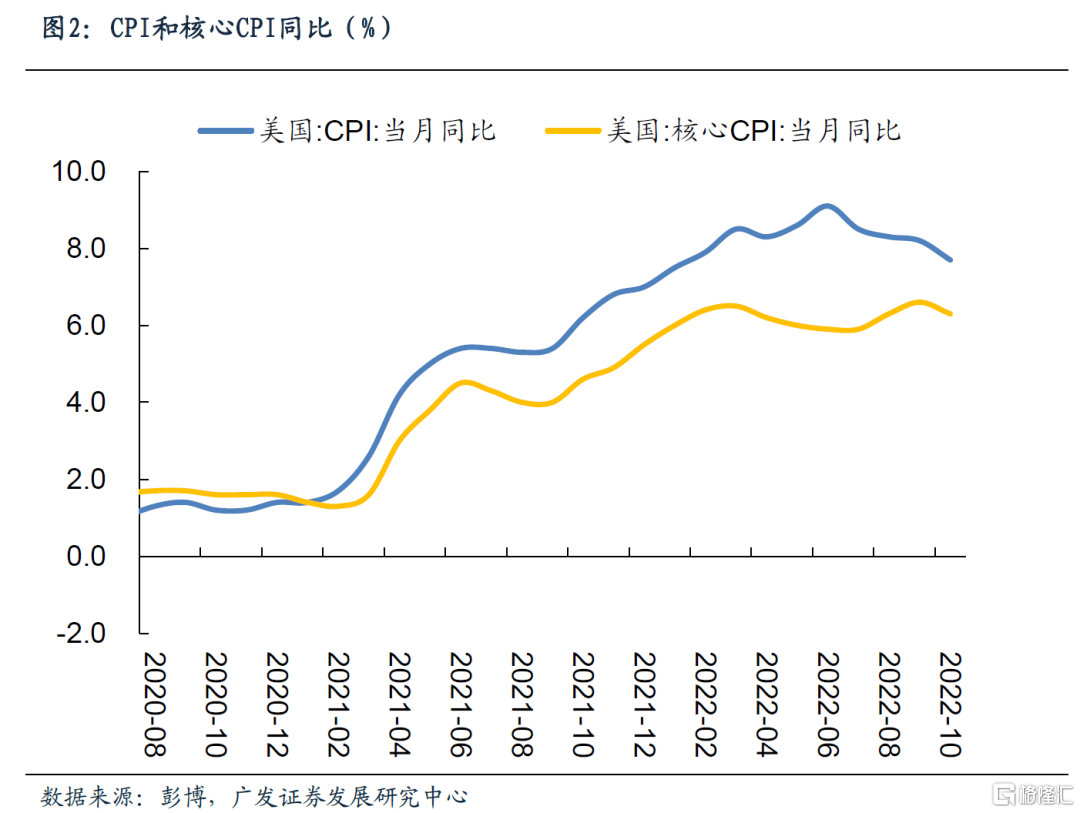

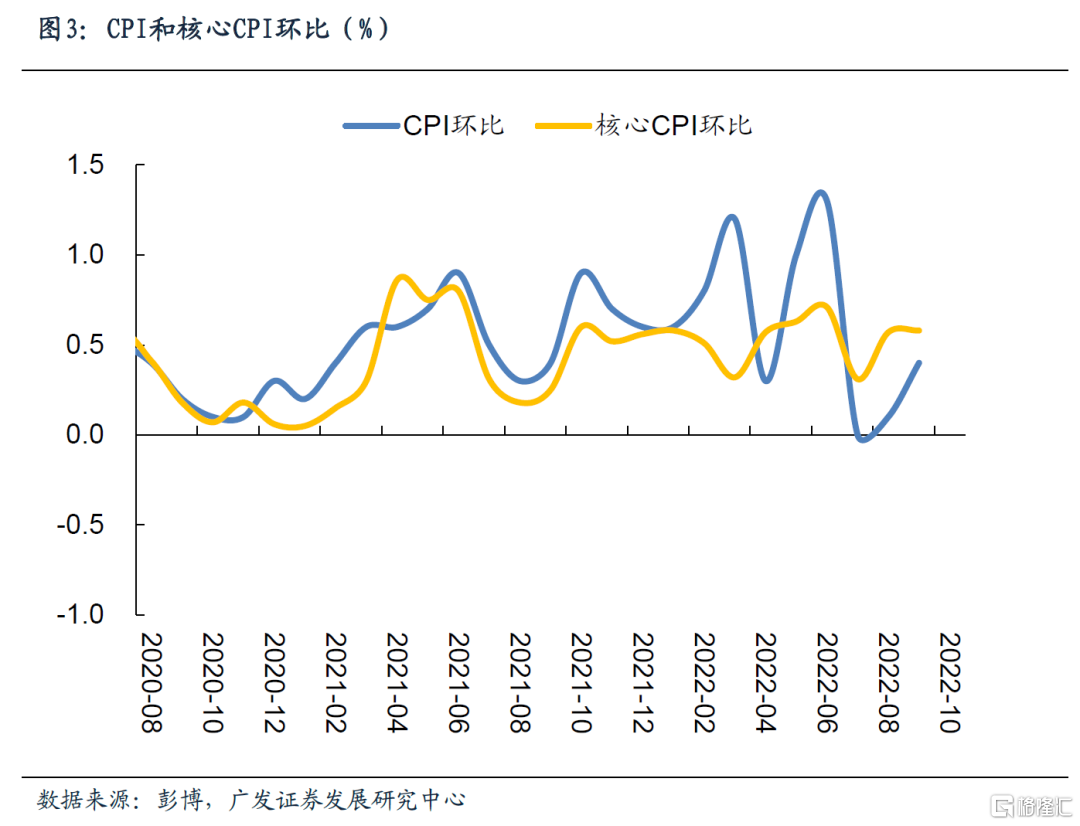

第一,美國10月通脹數據超預期回落。CPI同比增 7.7%,前值 8.2%,市場預期 7.9%;季調後CPI環比0.4%,前值 0.4%,市場預期 0.6%。10月核心CPI同比增 6.3%, 前值 6.6%,市場預期 6.5%;季調後10月核心CPI環比增0.3%,前值 0.6%,市場預期 0.5%。

第二,食品、能源價格相對較為堅挺;核心商品形成主要下拉力量,二手車和卡車環比跌2.4%、服裝類商品環比跌0.7%,全球供應鏈問題緩解、運費回落,以及強勢美元下的進口價格回落或是主要背景;核心服務價格中,住房項環比漲幅低於前值,健康保險價格由環比上漲2.1%轉為下跌4%。

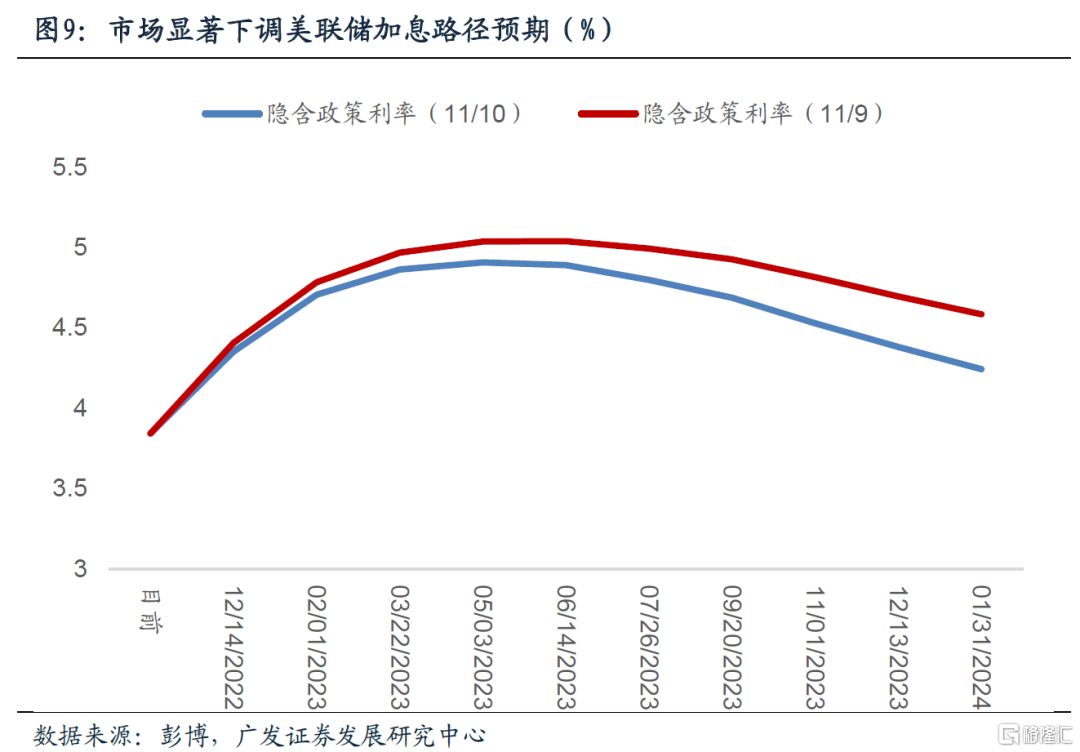

第三,這一數據將部分緩解通脹預期和加息焦慮,Fed Watch數據顯示的12月美聯儲加息50bp的概率上行至85.4%(11/9日為56.8%)。期貨市場隱含聯邦基金利率終端從11/9日的5.04%回落至4.89%。數據公佈後,三大股指強勢反彈,美債收益率大幅下行、美元指數回落。

第四,從資產定價邏輯來説,美債收益率是全球無風險收益率的錨,它的下行有助於全球長久期資產的估值修復。同時,美元和非美匯率之間的蹺蹺板關係影響全球流動性的邊際變化方向,美元下行也會附加釋放非美市場的資產估值壓力。這兩個邏輯都將帶來權益資產定價的積極信號。

第五,但同時需要注意的是,現階段美國通脹水平距離美聯儲2%的目標依然較遠,實際政策利率還未轉正,勞動力市場仍然緊張,美元指數回落導致全球商品價格反彈又會作用於通脹,明年能源缺口亦有不確定性,美聯儲加息改變的可能只是12月斜率,加息持續時間及最終終點仍未有進一步明確信號,後續預期仍可能會有反覆。

正文

美國10月通脹數據超預期回落。CPI同比增 7.7%,前值 8.2%,市場預期 7.9%;季調後CPI環比0.4%,前值 0.4%,市場預期 0.6%。10月核心CPI同比增 6.3%, 前值 6.6%,市場預期 6.5%;季調後10月核心CPI環比增0.3%,前值 0.6%,市場預期 0.5%

10月CPI同比以及環比增速均超預期回落。其中核心商品(環比-0.4%)為主要拖累項;食品(環比+0.6%)、能源(環比+1.8%)、核心服務(環比+0.5%)為主要貢獻項。

食品、能源相對較為堅挺;核心商品形成主要下拉力量,二手車和卡車環比跌2.4%、服裝類商品環比跌0.7%,全球供應鏈問題緩解、運費回落,以及強勢美元下的進口價格回落或是主要背景;核心服務價格中,住房項環比漲幅低於前值,健康保險價格由環比上漲2.1%轉為下跌4%。

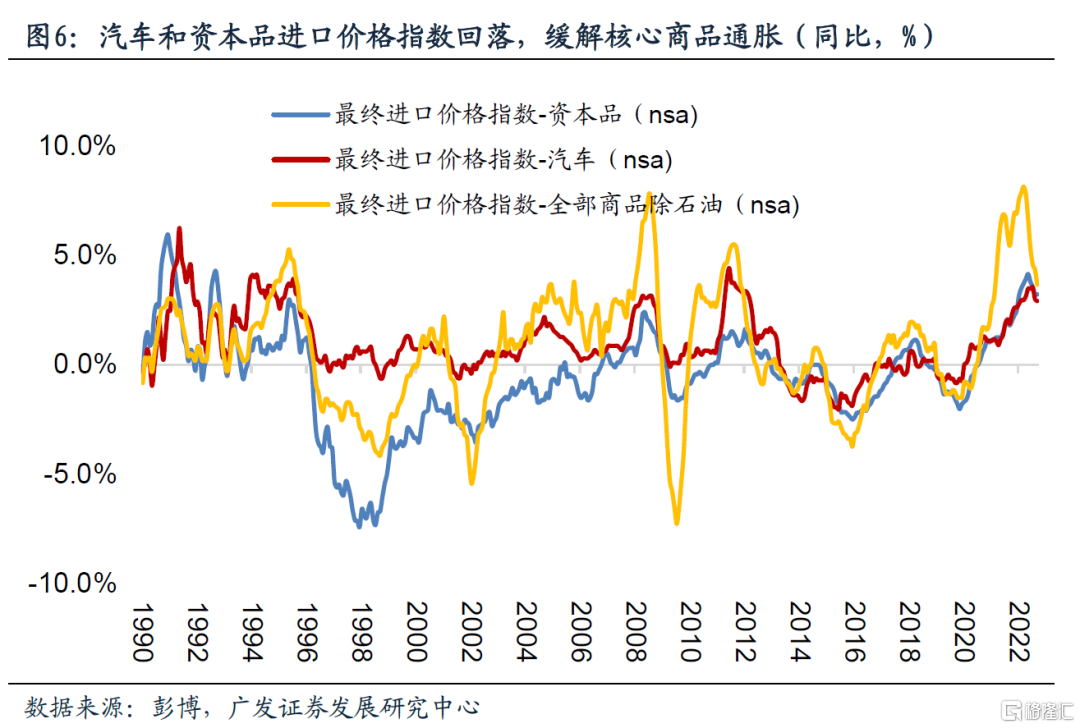

核心商品方面,二手車和卡車環比跌2.4%、服裝類商品環比跌0.7%,為主要拖累項。我們認為,全球供應鏈緊縮問題緩解、運費回落,疊加強勢美元,都將持續對商品進口價格產生下行壓力,向前看,核心商品價格大概率會進一步走弱。

食品價格增速較為堅挺,10月家庭食品環比增0.4%,非家庭食品環比增0.9%。一方面,美國食品出口同比增速仍處於上行軌道,對自身農產品供給形成擠壓,疊加原油價格維持高位,抬升農產品的運輸成本,因此,家庭食品零售價格仍有進一步上行空間;另一方面,美國就業市場仍處於較緊張狀態,薪資增速仍有粘性,對非家庭食品(外出就餐)價格形成支撐。

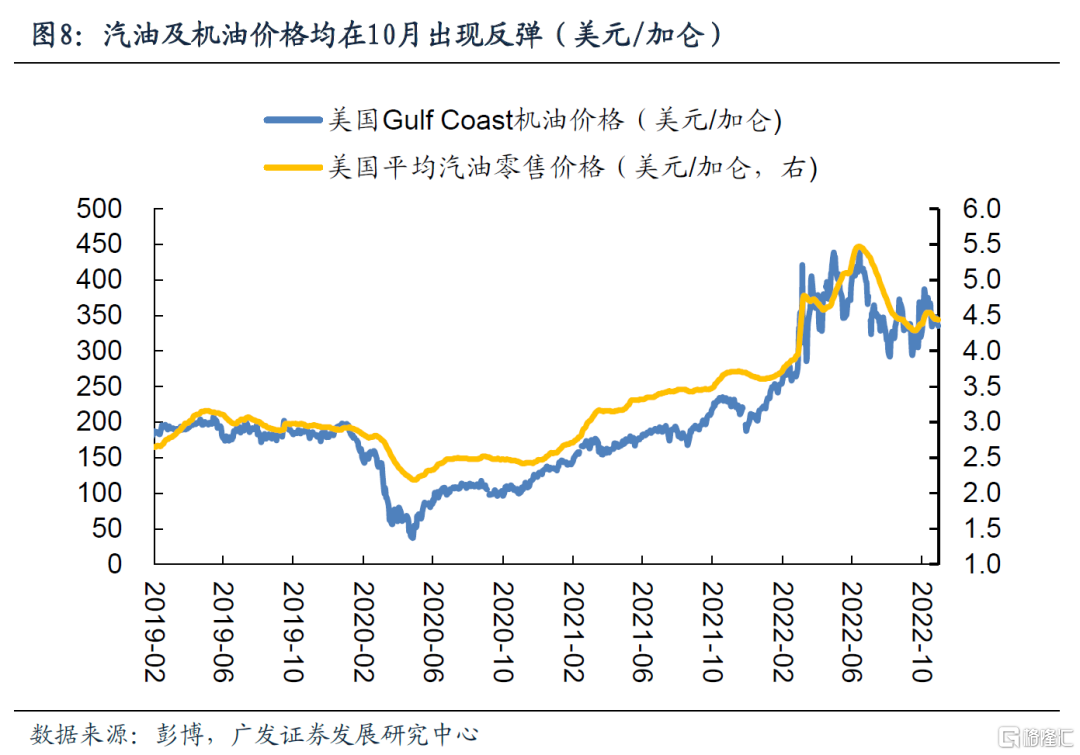

能源方面,10月能源項環比增1.8%,前值-2.1%,其中,汽油價格環比增4%,為主要貢獻項。未來能源價格上行風險仍不能排除。

10月核心服務回落略超預期,其中,住宅項環比增0.8%,前值增0.7%;健康保險價格環比跌-4%,前值增2.1%,是拖累本次核心服務增速的主要原因。

住房項下,10月房租項增0.7%、業主等價租金增0.6%,均低於前值。雖然近期房屋價格以及租房市場價格開始顯著回落,但美國勞工局統計住房項價格的方法,主要是基於現有租户租金的調查樣本,而新租户租金以及最新房價對CPI住房項的傳導通常需要6-12個月時間。因此,我們預計住房項價格上行將在未來短中期內持續。

10月健康保險價格環比跌4%,超市場預期,並逆轉此前持續上行走勢。美國勞工部在統計健康保險價格時,會計入健康保險公司盈利能力數據,每年更新一次。去年以來,保費穩定疊加新冠導致的醫療保險償付減少,引導健康保險公司利潤裏大幅抬升。現階段,疫情消退以及保費償付回升引導利潤率顯著下行,健康保險價格預計在接下來的一年中持續拖累核心服務。

這一數據將部分緩解通脹預期和加息焦慮,Fed Watch數據顯示的12月美聯儲加息50bp的概率上行至85.4%(11/9日為56.8%)。期貨市場隱含聯邦基金利率終端從11/9日的5.04%回落至4.89%。數據公佈後,三大股指強勢反彈,美債收益率大幅下行、美元指數回落。

十年美債收益率下行28bp至3.81%;美元指數回落至108.04;三大股指均漲,SP500指數漲5.43%,納斯達克指數漲7.18%,道瓊斯工業指數漲3.61%。

10月通脹數據超預期回落大幅提升市場信心,並開始博弈美聯儲可能因通脹回落而提前轉向。一方面,美聯儲終端利率的預期顯著下行,期貨市場隱含聯邦基金利率終端從11/9日的5.04%回落至4.89%;另一方面,市場回調對未來美聯儲加息幅度的預期,並且對2023年下半年開始降息的預期顯著抬升。

從資產定價邏輯來説,美債收益率是全球無風險收益率的錨,它的下行有助於全球長久期資產的估值修復。同時,美元和非美匯率之間的蹺蹺板關係影響全球流動性的邊際變化方向,美元下行也會附加釋放非美市場的資產估值壓力。這兩個邏輯都將帶來權益資產定價的積極信號。

10年期美債收益率從2021年底的1.52%,震盪上行至11月7日的4.22%;美元指數從2021年底的96.0,震盪上行至2022年10月以來的110以上,一則帶來了全球長久期資產的估值壓力,二則帶來了非美市場的流動性壓力。美債收益率和美元指數的短期緩和都是權益定價的積極信號

但同時需要注意的是,現階段美國通脹水平距離美聯儲2%的目標依然較遠,實際政策利率還未轉正,勞動力市場仍然緊張,美元指數回落導致全球商品價格反彈又會作用於通脹,明年能源缺口亦有不確定性,美聯儲加息改變的可能只是12月斜率,加息持續時間及最終終點仍未有進一步明確信號,後續預期仍可能會有反覆。

在報吿《美聯儲的全曲線實際利率正值意味着什麼》中我們指出:強需求、弱供給是導致本次高通脹持續的主要因素,政策利率上行對需求端的傳導存在經驗時滯;供給端仍有較高不確定性,原油以及食品價格仍有上行風險;薪資增速已經觸頂,但粘性較高。從理解全曲線實際利率回正的三個視角來看,目標尚未達成,緊縮仍將繼續。

核心商品(如二手車、服裝)是本次通脹回落的主要因素之一,反映強勢美元對進口價格的壓降作用開始顯現,若美聯儲選擇提前轉向,削弱美元指數,則有可能導致商品通脹進一步回升。美國最終進口價格指數(全部商品除石油)增速自2022年3月以來持續回落,其中,資本品以及汽車進口價格增速回落較為顯著,向前看,貨幣緊縮對美元的支撐,以及對進口商品價格的壓降尤為關鍵。

此外,1979-1984年沃爾克控制高通脹的經驗也吿訴我們,要控制通脹,限制性的貨幣政策需要持續一定時間。11月加息之後,鮑威爾在新聞發佈會中也表示,現階段的通脹仍處於高位、就業市場仍維持韌性,因此可能需要持續加息(ongoing increases),將利率提高到足夠限制性水平進而抑制通脹(sufficiently restrictive to return inflation to 2%),現階段考慮停止加息還為時過早(premature)。

核心假設風險:美國經濟因美聯儲快速收緊流動性而陷入深度衰退,導致美聯儲超預期降息或者提前結束縮表;俄烏局勢升級,引發全球通脹再度升温。