本文來自格隆匯專欄:國君策略方奕,作者:方奕 董琦 王聰等

【本報吿導讀】:實現科技自立自強是保障發展安全和提升國家競爭力的必由之路,看好半導體裝備、軍工裝備、能源裝備、高端新材料、計算機信創和通信設備等高端製造領域投資機會。

摘要

▶統籌高質量發展與國家安全是中國式現代化的新要求。重要會議報吿對於國家安全體系單設一節,凸顯了國家安全在當前國際國內環境下的重要性。在當前大國博弈、貿易摩擦、地緣風險和經濟轉型的持續演繹下,國家安全的重要性越來越高,未來要通過新發展格局、新動力格局和新安全格局三個抓手,統籌發展和安全。

▶在製造中尋找“逆流而上”的力量。在我國經濟轉型升級和海外科技封鎖加劇的背景下,增強核心科技實力,實現科技自立自強是保障發展安全和提升國家競爭力的必由之路。在盈利普遍承壓的背景下,高端製造領域受益於能源變革、數字經濟等結構性需求增量,享受金融信貸、產業規劃等政策供給傾斜,具備資本開支拐頭向上的強勁動力,尤其是高端製造龍頭公司憑藉充沛的現金流與更強的產業鏈資金侵佔能力擴張意願更強。新的趨勢已經開始形成,選股思路為在製造中尋找“逆流而上”的力量,看好半導體裝備、軍工裝備、能源裝備、高端新材料、計算機信創和通信設備等高端製造領域的投資機會。

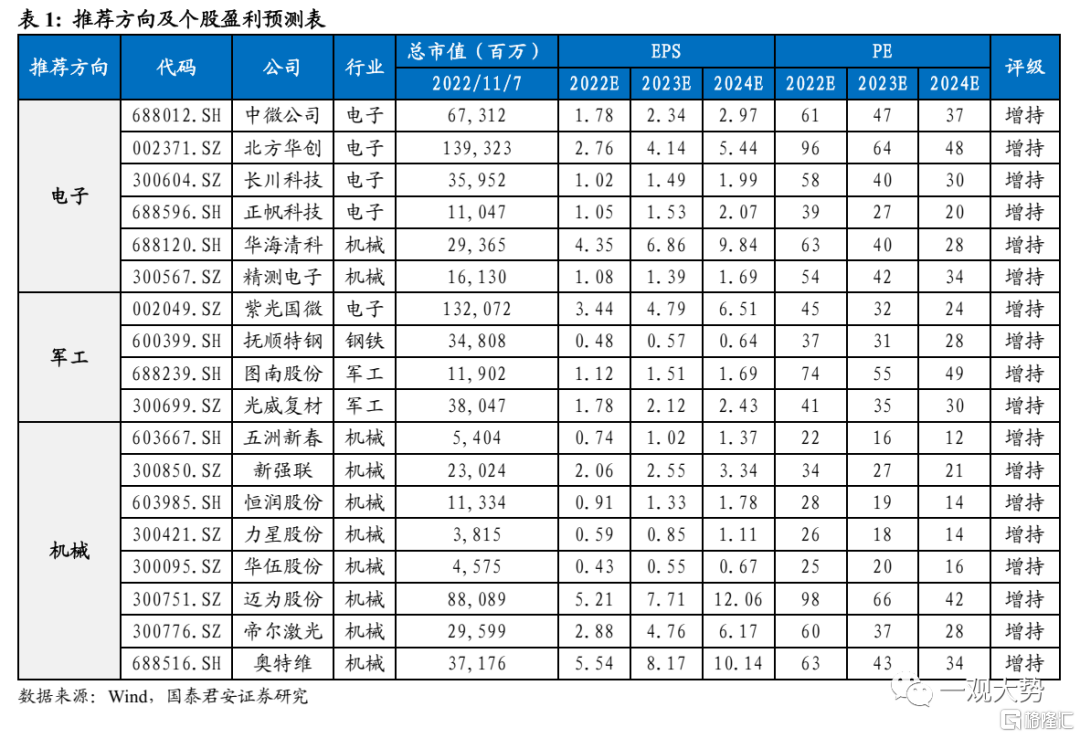

▶電子:海外阻力重重加碼,國產替代全面提速。半導體自主可控具有緊迫性、必要性和持久性,美國BIS新規將整體產業鏈自主可控提升到重要高度,國內頭部企業攻堅“卡脖子”技術勢在必行。本土Fab、設備、材料、設計等環節突破發展可圈可點,國產替代進入新階段,看好半導體受限環節頭部企業突破壯大帶來的投資機會。1、政策受益,推薦北方華創;2、美籍問題清晰,推薦中微公司;3、存儲影響小,相關訂單短期受阻;4、H產線,推薦長川科技,受益芯源微/廣立微;5、零部件/材料,推薦正帆科技,受益富創精密/新萊應材/江豐電子等。

▶ 軍工:特種電子元器件發展空間大,高温合金和碳纖維需求旺盛。我國特種裝備信息化含量有望持續提升,下游需求高景氣疊加自主可控要求下,特種電子元器件國產化率有望持續提升;隨着高性能航空航天和船舶發動機研發力度不斷加大,“兩機專項”拉動下作為現代航空發動機發展基石的高温合金需求快速提升;碳纖維複合材料被廣泛應用於航空航天領域,民用方面在“雙碳”政策的有力刺激下風機葉片材料不斷迭代,有望帶動工業碳纖維迅猛發展。推薦:紫光國微/撫順特鋼/圖南股份/光威復材;受益:鋼研高鈉/中簡科技。

▶機械:把握新一輪能源革命機遇,新能源設備構築發展之基。風電裝機步入景氣期,陸風價格緩降利好設備廠商,風電軸承國產化率低,進口替代空間較大。大機型滲透率快速提升,需要關注零部件單MW價值量變化,看好抗通縮的軸承、滾子、海纜等環節。光伏行業高景氣,2025年有望實現全球新增裝機330GW。風電推薦:五洲新春/新強聯/恆潤股份/力星股份/華伍股份,受益東方電纜等;光伏推薦:邁為股份/帝爾激光/奧特維,受益高測股份;半導體設備關注具備自主能力的國產設備及零部件公司,推薦:華海清科/精測電子。01

科技安全主題推薦方向及個股列表

02

宏觀:統籌高質量發展與國家安全是中國式現代化的新要求

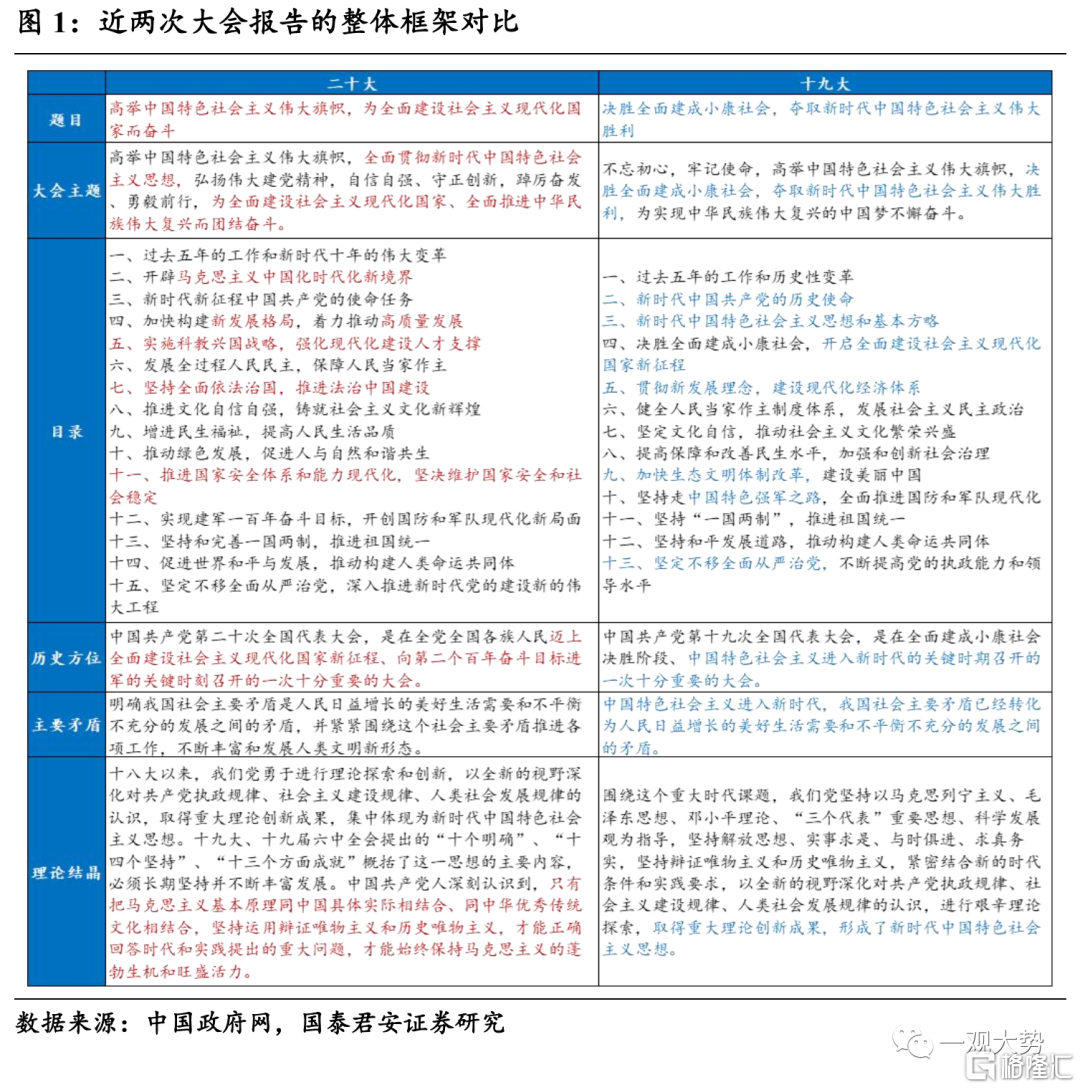

2022年10月16日至22日,中國共產黨第二十次全國代表大會順利召開。大會確立了下一階段的中心任務,即實現“中國式現代化”。我國發展仍然處於重要戰略機遇期,所以發展還是第一要務。但是在當前大國博弈、貿易摩擦、地緣風險和經濟轉型的持續演繹下,國家安全的重要性越來越高,未來要通過新發展格局、新動力格局和新安全格局三個抓手,統籌發展和安全,進行安全發展。要在把握國家安全定位和必要性的基礎上,深刻領會國家安全與高質量發展的內涵與關係,基於此,未來可以重點關注以下三方面的投資機會:一是糧食及能源安全,二是供應鏈產業鏈安全,三是科技自主可控和信息安全。

中國式現代化是二十大提出的下一階段核心任務,高質量發展與國家安全需統籌兼顧,國家安全提到了更重要的位置。大會高屋建瓴地提出了中國式現代化的總體任務和目標,“以中國式現代化全面推進中華民族偉大復興”,針對全面建成社會主義現代化強國,總的戰略安排是分兩步走,在時間窗口上也一脈相承地做了部署和規劃:“從2020年到2035年基本實現社會主義現代化;從2035年到本世紀中葉把我國建成富強民主文明和諧美麗的社會主義現代化強國。未來五年是全面建設社會主義現代化國家開局起步的關鍵時期”。

一方面,高質量發展是全面建設社會主義現代化國家的首要任務,發展依然是主線。大會報吿對於高質量發展從經濟層面和制度層面進行了規範,在經濟層面 ,主要包括“把實施擴大內需戰略同深化供給側結構性改革有機結合起來”,“增強國內大循環內生動力和可靠性,提升國際循環質量”,“着力提升產業鏈供應鏈韌性和安全水平”,“推動經濟實現質的有效提升和量的合理增長”等,對於擴大內需、產業鏈供應鏈韌性和安全水平、經濟質和量的配合等更加看重;在制度層面,強調建設高水平社會主義市場經濟體制,堅持和完善社會主義基本經濟制度、強調了產業體系的構建和實體經濟發展的要求,增加對於區域協調發展和一帶一路的強調。

另一方面,國家安全被提到了更高的位置,發展與安全將會作為中國式現代化的兩大支點,需統籌兼顧。大會報吿對於國家安全體系單設一節,凸顯了國家安全在當前國際國內環境下的重要性。從國際環境來看,建國之初到改革開放前,中國面臨內憂外患,在安全與發展之間更加註重安全,發展是自力更生模式,是由國家主導的計劃經濟,要建立獨立的、完整的工業體系和國民經濟體;改革開放之後,和平和發展成為時代主題,大力進行改革開放和發展市場經濟,國際上融入全球化,尤其是本世紀前二十年,和平穩定的國際環境為我國的高速發展提供了條件;當前,大國博弈、局部地區地緣風險升温和熱戰爆發等,導致國際環境變得更加複雜多變,同時國內疫情持續擾動、腐敗問題、信息安全問題等時有發生,重大突發公共事件處置能力仍有待提高,大會對當前形勢的判斷是,我國發展處於戰略機遇和風險挑戰並存的時期。國家安全被提高到了更高的位置,未來要通過新發展格局、新動力格局和新安全格局三個抓手,統籌發展和安全,進行安全發展。

2.1. 大國博弈、貿易摩擦、地緣風險和經濟轉型四大趨勢演繹對國家安全提出必然要求中國經濟發展成效顯著,大國博弈升温,近年來受美國貿易、科技等脱鈎政策影響摩擦不斷。近年來,中國的發展取得卓越成效,成為世界第二大國之後,中國GDP佔美國GDP比例仍在持續上升,從2012年的52%上升至2021年的75%,中美之間的差距正在逐步縮小。而美國對中美關係的定義也開始從合作為主轉為更強的競爭,近年來雙方在貿易、高新制造、技術、能源礦產、金融等領域摩擦衝突不斷。

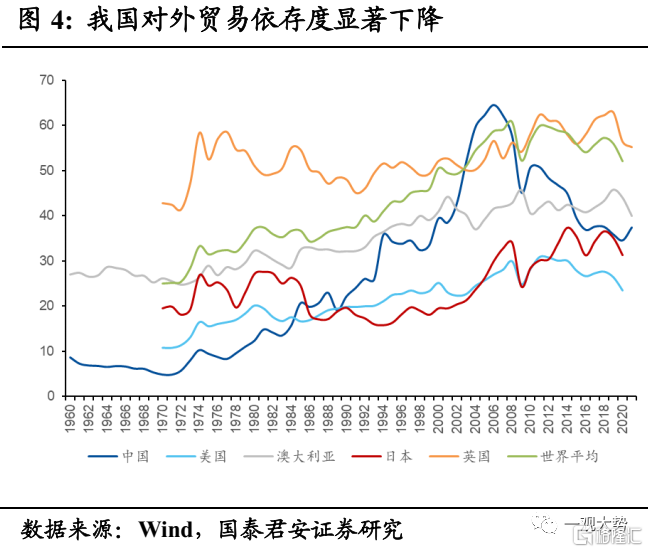

從國家安全角度看對外貿易,我國出口依存度依然較高。從國家安全角度看,我國目前已一定程度上緩解了貿易依存度,我國在1990-2008年貿易依存度增速顯著高於世界平均水平,對外貿易依存度快速攀升,對外依賴顯著高於其他國家。2008年國際金融危機之後,我國開始有意識降低對外依賴,近年來我國不斷刺激內需,加強國內經濟循環,因此近10年來我國對外貿易依存度迎來了較大幅度的下降。但是我國經濟對出口的依賴程度依然較高,截至2021年,我國出口依存度達到19.0%,同期美國出口依存度為11.0%,中國對外依賴依然較高,在國際產業鏈分工中,中國屬於製造國,美國屬於消費國,未來需進一步實施擴大內需戰略。

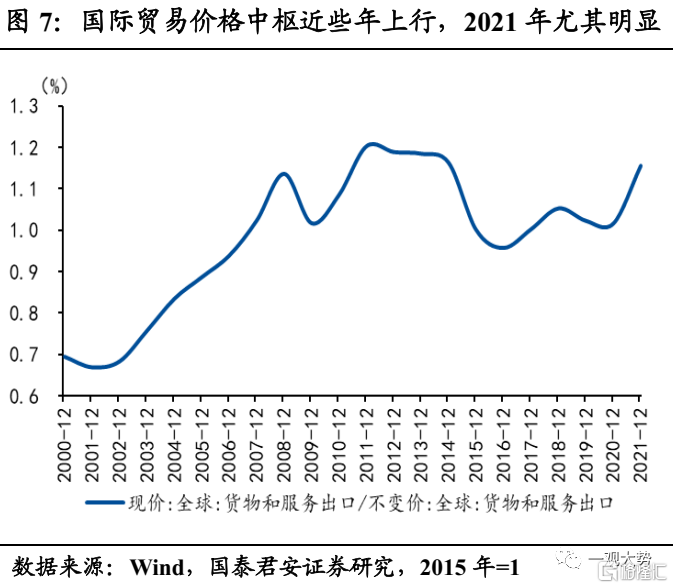

世界外貿價格中樞有所抬升,商品貿易、要素流動下降,疊加地區地緣政治風險上升,國際安全風險係數上升。從近年來的國際形勢看,國際安全風險程度有所上升,1985年以來的全球GPR(地緣政治風險)指數波動主要反映了核戰爭威脅和國家之間的地緣政治緊張局勢;21世紀以來則主要反映了恐怖主義、伊拉克戰爭和日益緊張的雙邊關係。自2000年以來,全球共經歷了11次代表性的地緣政治風波:2001年的馬其頓武裝衝突、2002年的阿富汗戰爭、2003年的伊拉克戰爭、2006年的黎巴嫩戰爭、2008年的俄羅斯格魯吉亞戰爭、2010年的科特迪瓦內戰、2011年的利比亞戰爭和敍利亞內戰、2014年的克里米亞衝突、2020年的第二次卡拉巴赫戰爭和2022年初開始的俄烏衝突。在GPR指數提高年份,全球經濟增速也會相應出現下降。2022年發生的俄烏戰爭,歷史經驗再一次得到驗證,根據國際貨幣基金組織(IMF)10月份的最新預測,2022年全球經濟增速將在3.2%的水平,預計2023年將放緩至2.7%,比7月預測低0.2個百分點。貿易摩擦和地緣風險均在挑戰全球經濟增長,在中國對外依賴度相對較高的情況下,中國經濟也會受到其持續影響。

2.2. 國家安全相關政策頻出,未來關注三方面投資機會

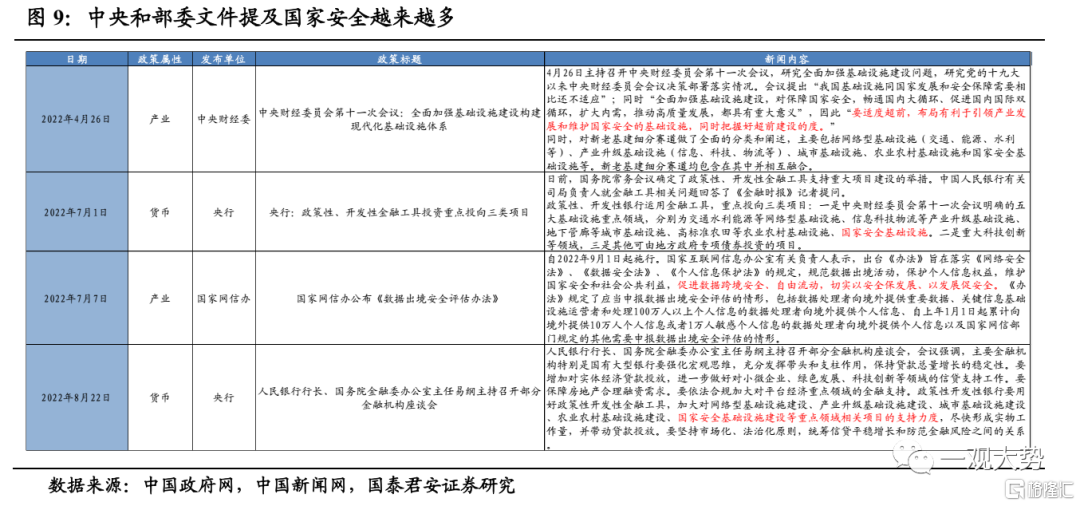

國家安全重要性逐步提升,相關政策頻出。近年來,國家安全與國家發展在各環節中的聯繫越來越緊密,在中央和部委政策中也越來越頻繁地被提到。2022年4月26日,中央財經委員會第十一次會議中提出,“要適度超前,佈局有利於引領產業發展和維護國家安全的基礎設施,同時把握好超前建設的度”。7月1日,央行提出要將政策性、開發性金融工具投資重點投向包括國家安全基礎設施在內的三類項目。8月22日,中國人民銀行再次強調,政策性開發性銀行要用好政策性開發性金融工具,加大對國家安全基礎設施建設等重點領域相關項目的支持力度,並帶動貸款投放。各部委文件中對國家安全的重視也十分明顯,其政策地位不言而喻。

在具體領域的方向引領上,國家安全強調的重點領域和投資機會可以從以下三個角度進行理解:

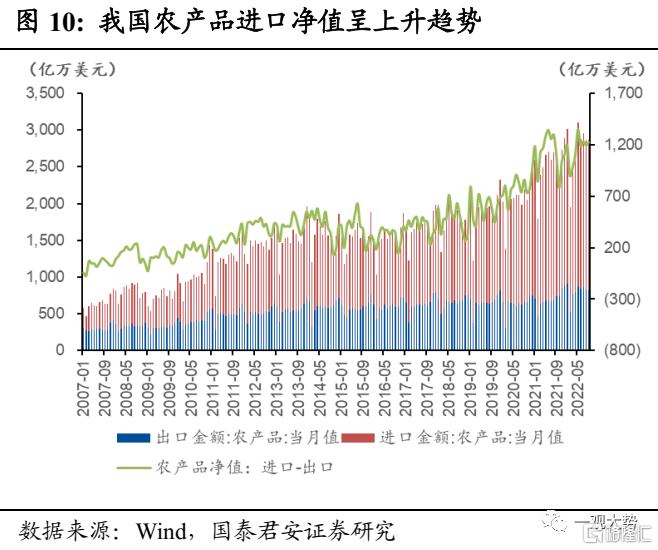

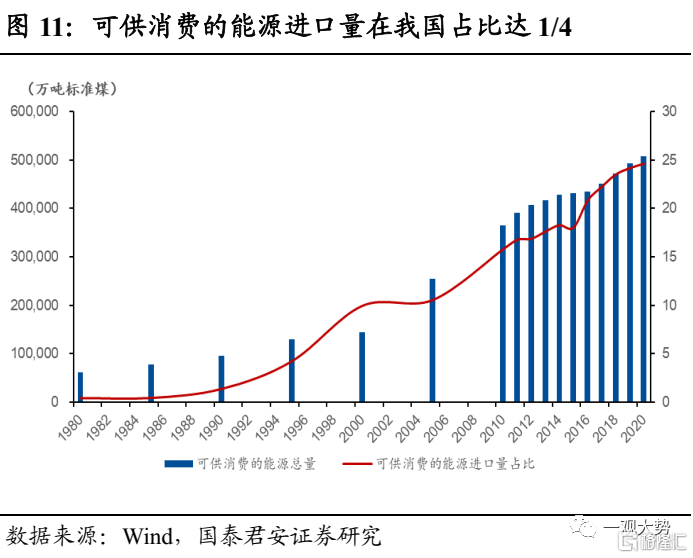

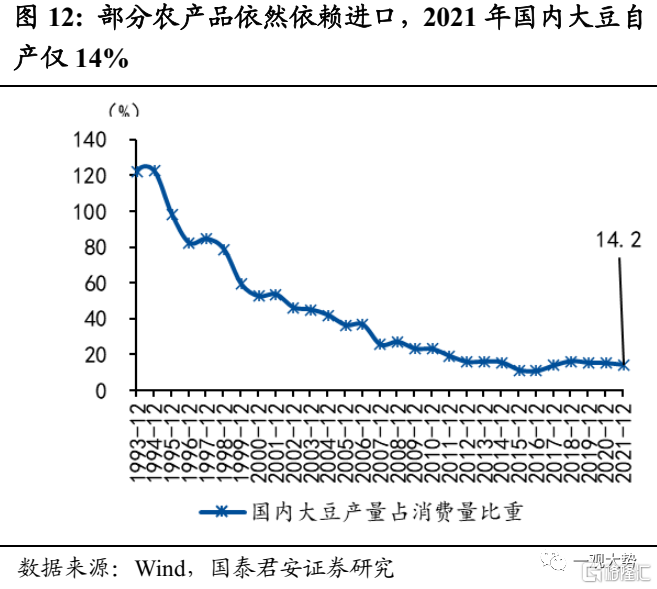

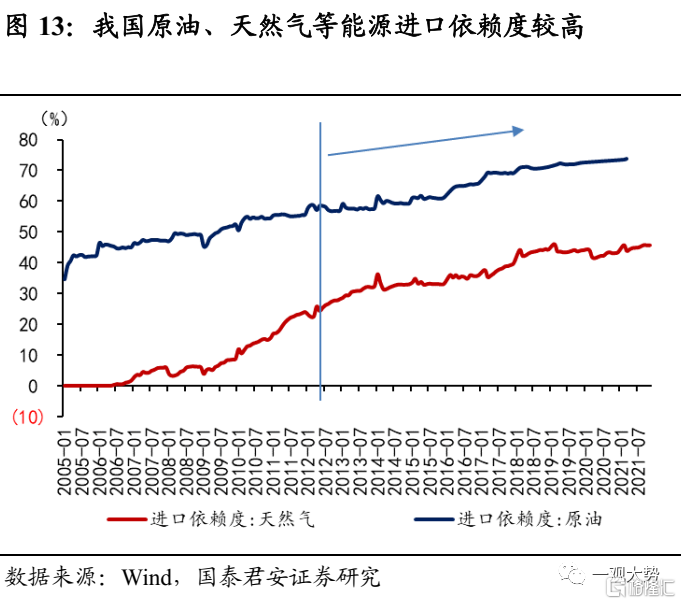

(1)糧食和能源安全領域。糧食安全受到衝擊,需要加強內循環,能源對外仍有較高依存度。目前國際形勢複雜嚴峻,2022年上半年以來的俄烏衝突已經導致了糧食生產對全球的影響加大。不少國家出台了限制糧食出口的措施,進一步加劇了供求矛盾,全球糧食價格持續高位運行。從國家統計局數據來看,我國已經連續7年糧食產量穩定在6.58億噸以上,糧食庫存比較充裕,但由於消費基數大、糧食品種不夠齊全等原因,我國仍存在大量農產品缺口,且2019年以來缺口金額有所上升。從能源領域來看,我國重要能源對外有較高依賴度,且呈逐年緩慢上升趨勢。其中原油依賴度由2005年35%上升至2022年上半年的71%,截至上半年的天然氣依賴度也大約在37%左右。未來地緣衝突或國際安全風險上升可能導致我國的糧食和能源安全受到威脅。

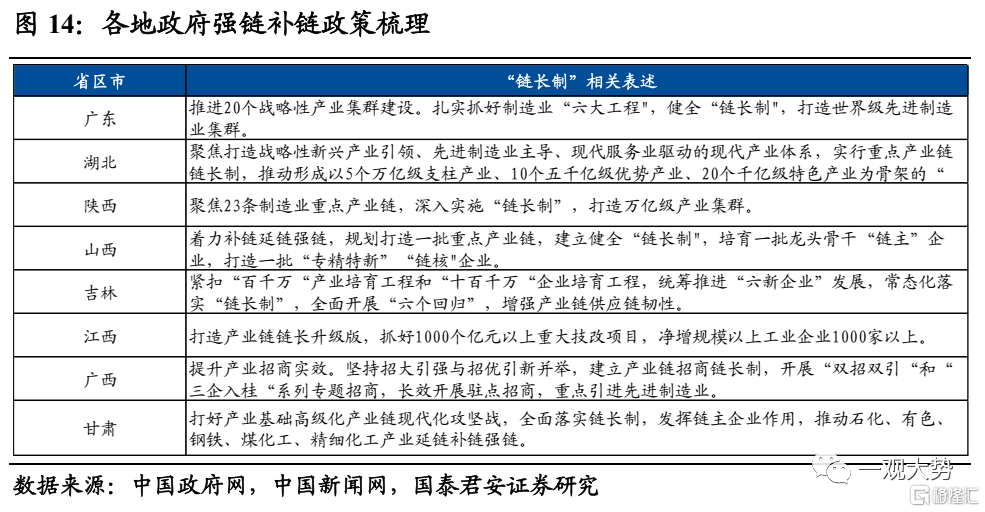

(2)產業鏈供應鏈安全。強鏈補鏈成為重要關口,多政策多手段力保產業鏈供應鏈安全。除了糧食、能源等基本必需品的保供和獨立安全之外,維持國內產業鏈供應鏈的穩定性韌性是大會報吿的增量,製造業產業的補鏈強鏈將是重點方向。從政策來看,各地政府開始強調“鏈長制”,加強對產業鏈供應鏈的補鏈強鏈,多政策多手段力保雙鏈安全。

(3)科技自主可控和信息安全。未來科技自主、國產替代、信創等或成為熱門趨勢。大會報吿中將“實施科教興國戰略,強化現代化建設人才支撐”獨立一節,並提出新動力格局或新科技格局為統籌發展和安全的一大抓手。從全球視角來看,一個國家的科技實力越強,越能在世界產業鏈中處於高端位置。推動科技安全,就是要將核心技術掌握在自己手中,真正掌握競爭和發展的主動權。這也是根本上保障國家的經濟安全、國防安全和其它安全的立足點。在這樣的新形勢下,藴藏着諸多投資機會,具體而言,可以關注以下幾個板塊未來的投資機會:

√電子、通信:2013-2021年,電子及通信設備製造業增加值年均增長13.6%,增速高於規模以上工業6.8個百分點。從半導體國產化率上看,我國半導體設備的國產化率有所提高,但核心設備及晶圓製造材料國產化率仍有待提升。根據中國電子專用設備工業協會、國際半導體產業協會(SEMI)數據,2021年國產半導體設備銷售額達到2016年的6.72倍,國內半導體市場的國產化率從13.3%上升至20.2%。該領域是國家着重關注的存在“卡脖子”風險的領域。另外,電子行業芯片供應鏈和芯片自身安全等,都是未來可能威脅國家安全的重要風險。未來要從重要技術的攻關和前瞻性的創新領域戰略部署進行持續性發展。

√軍工、機械:強大的國防軍工實力是一切經濟社會發展的前提。近年來國際形勢複雜多變,世界上的主要國家的國防開支基本都有不同程度的增加。我國的國防預算開支總量較高,但在細分領域還與一些大國有着明顯差距。面對複雜多變的國際形勢,大力發展國防軍工和高端製造業已是刻不容緩,未來在飛機制造、軍工電子、導彈研製、工業母機等領域或將迎來投資佈局機會。

√計算機:網絡安全規模增速高,未來或大力發展信創產業。從網絡信息安全市場規模上看,根據艾媒諮詢數據,2021年國內網絡信息安全市場規模達到926.8億元,連續五年保持20%-25%的高增速。近年來信息安全和數據安全逐漸成為全球性挑戰,泄露個人隱私、侵犯知識產權、網絡竊聽和網絡犯罪等問題頻發,我國需要在相關產業鏈的建設和發展上繼續發力。未來要着力發展信創產業,一方面讓黨政信創從電子公文向電子政務替換、從省市級向區縣級下沉的需求釋放,另一方面行業信創要從八大行業向N個行業滲透、應用場景從非核心向核心業務系統不斷推進,疊加央國企國產替代的全面落實,力爭在國產操作系統、中間件、數據庫等領域早日實現自主可控。

√電新:相較於我國車企在傳統燃油車市場上相對弱勢的競爭格局,在新能源汽車領域我國擁有較明顯的上游動力電池產業鏈的領先競爭力。根據CleanTechnic數據,2022年全球動力電池領域的主要廠商中,寧德時代以34%的份額成為市佔率第一名,比亞迪為12%,僅以2%的差距位居第三。在全球十大電動汽車電池生產商中,國產廠商合計市佔率約佔56%。而下游的國產品牌與全球車企也基本保持了較為同步的產品推出節奏。未來在政策驅動下能源結構將進一步轉型,細分的光伏、儲能、汽車智能化等領域,將迎來持續的發展和投資機會。

03

策略:圍繞內需“找機會”,聚焦科技安全主線

3.1. 全球宏觀風險持續抬升,A股投資應在內需中“找機會”

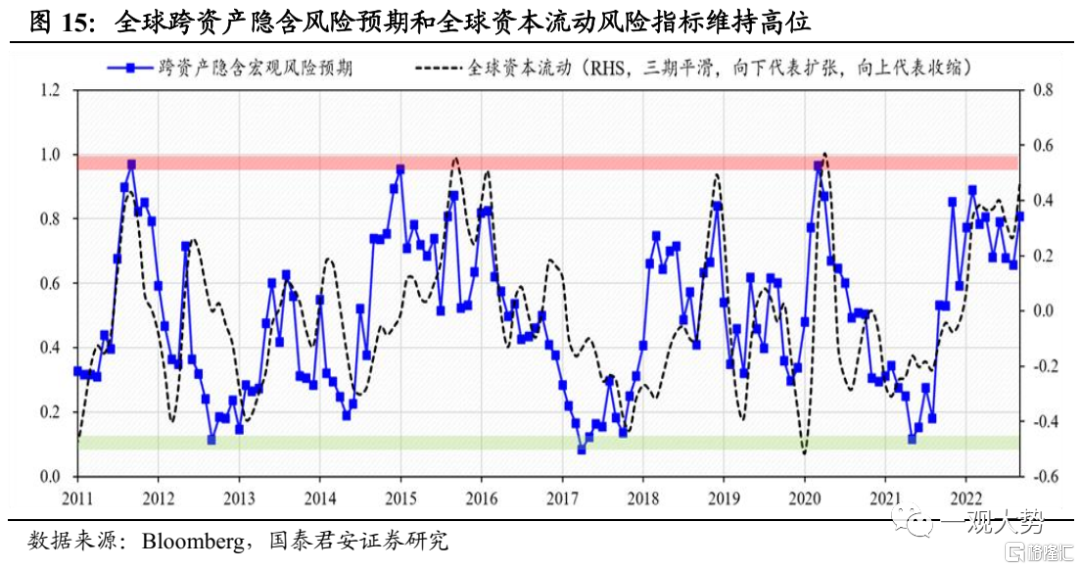

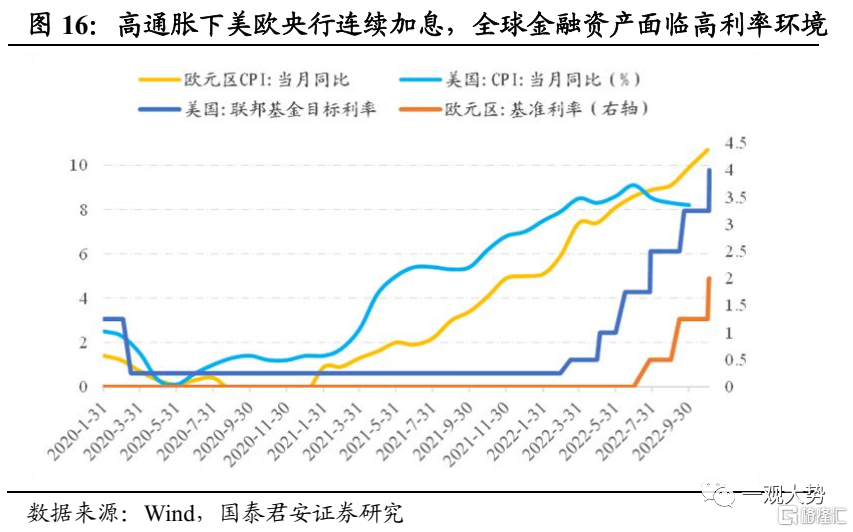

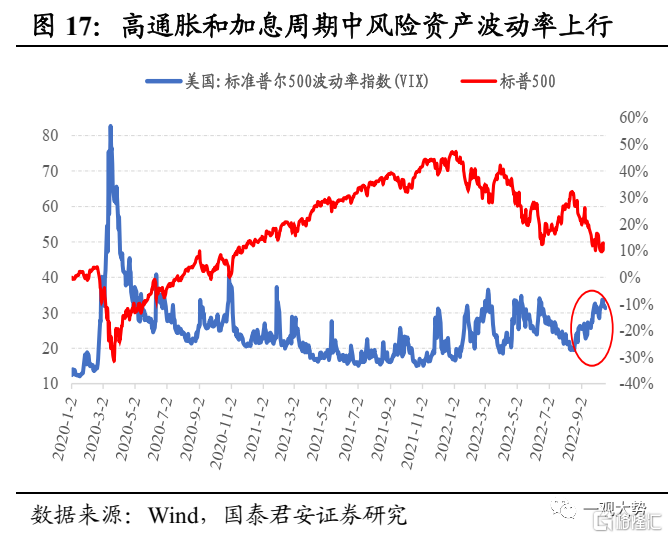

各類風險事件頻發,全球宏觀風險或將維持高位。三季度以來,俄烏衝突不斷加劇、歐佩克+超預期減產、美國頻繁實施科技霸權等地緣、能源和科技風險事件頻發,全球宏觀風險預期升温。北溪輸氣管道被炸,克里米亞大橋爆炸中斷等事件的發生使得俄烏地緣衝突持續升温,疊加沙特等產油國與美國等消費國的立場分化,市場對高通脹下的能源保供擔憂持續升温;美國BIS加碼科技封鎖,發佈新的半導體產業限制規則,科技霸權下實現核心技術領域的自立自強迫在眉睫。美歐持續高通脹下,美聯儲和歐央行加息力度短期難以減弱,全球跨資產隱含風險預期和全球資本流動風險指標維持高位。

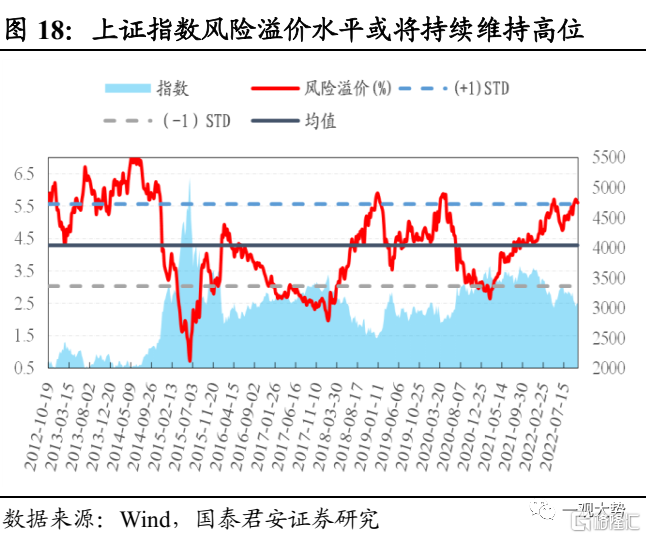

加息週期下歐美風險資產波動率上行,高風險溢價水平下A股投資應在內需中“找機會”。美聯儲11月FOMC會議再度加息75BP,聯邦基金目標利率範圍提升至3.75%-4.0%,高通脹下歐美央行加息力度難減,美聯儲多次加息後,美國9月CPI仍同比增長8.2%,預計美聯儲加息力度短期內難緩和,12月大概率加息50BP,且終端利率將達到5.1%左右;10月歐元區CPI同比增長10.7%,歐央行在7月一改延續多年的零利率政策,加息50PB,9月、10月分別加息75PB,基準利率水平達到2%。A股市場當前風險溢價水平處於1倍標準差水平,考慮近期宏觀環境及地緣政治衝突再度升級的可能,A股市場風險溢價水平或將持續維持高位,投資方向的選擇應聚焦內需,緊跟政策發力方向,圍繞科創強國和擴大內需市場找機會。

3.2. 能源危機趨勢疊加地緣衝突加劇,發展的安全性愈發重要

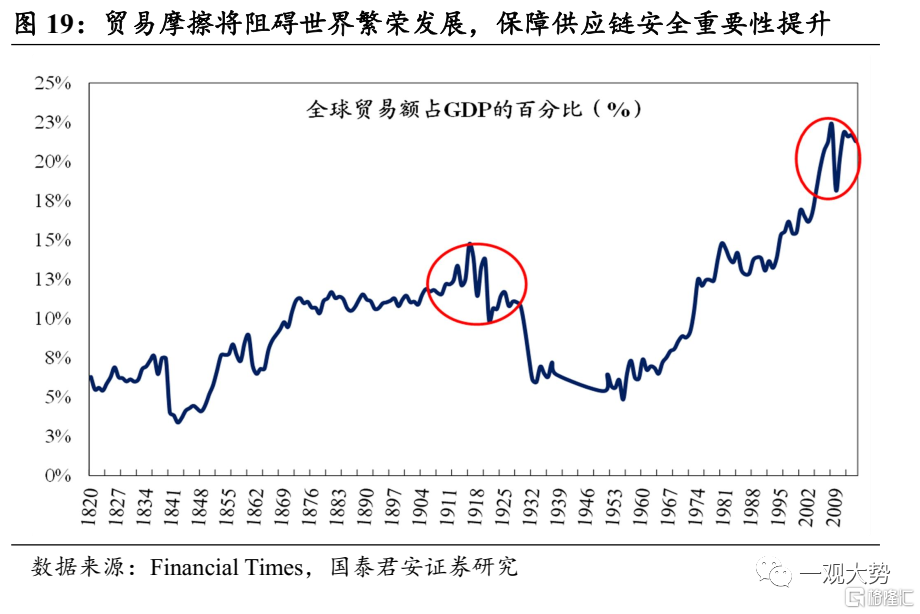

風險事件頻發僅是表象,其背後是能源供應和大國博弈加劇的中長期趨勢。全球貿易額佔GDP比重高位震盪,應重視發展的安全性。上世紀20年代,全球貿易額佔GDP比重達到階段性高點,隨後經歷近40年的持續回落,上世紀60年代以來,全球貿易額佔GDP比重持續提升,本世紀初達到階段高點。世界需要多極化格局,但當前國際形勢複雜嚴峻,世界經濟發展的政經環境持續惡化。中國作為高度依賴全球化分工的製造業樞紐,對外開放是基本國策,但經濟發展面臨的全球供應鏈壓力有所提升,保障發展安全有望成為重要的政策主線。

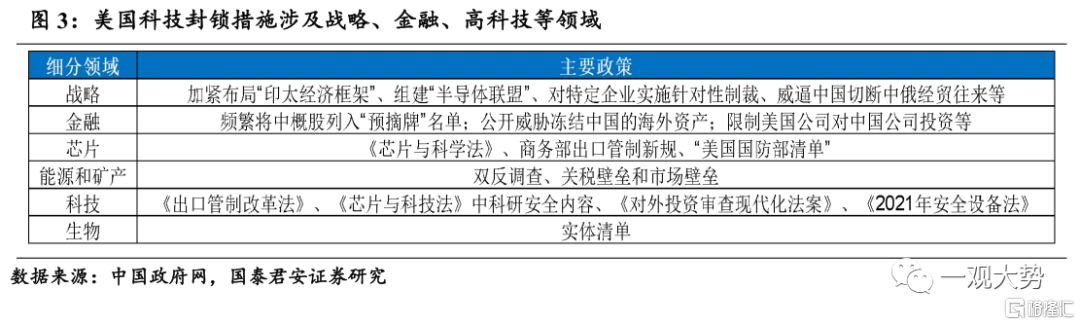

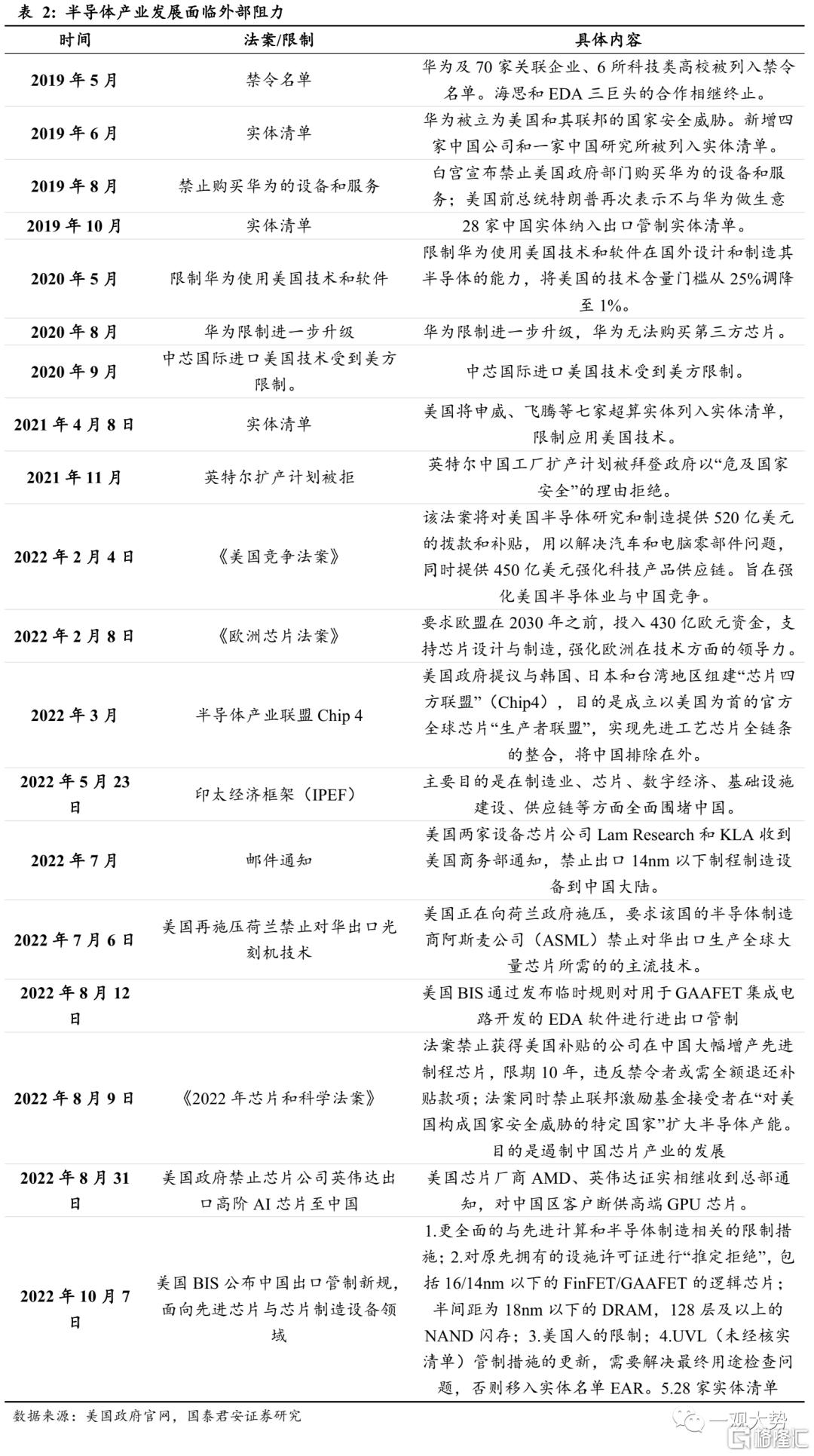

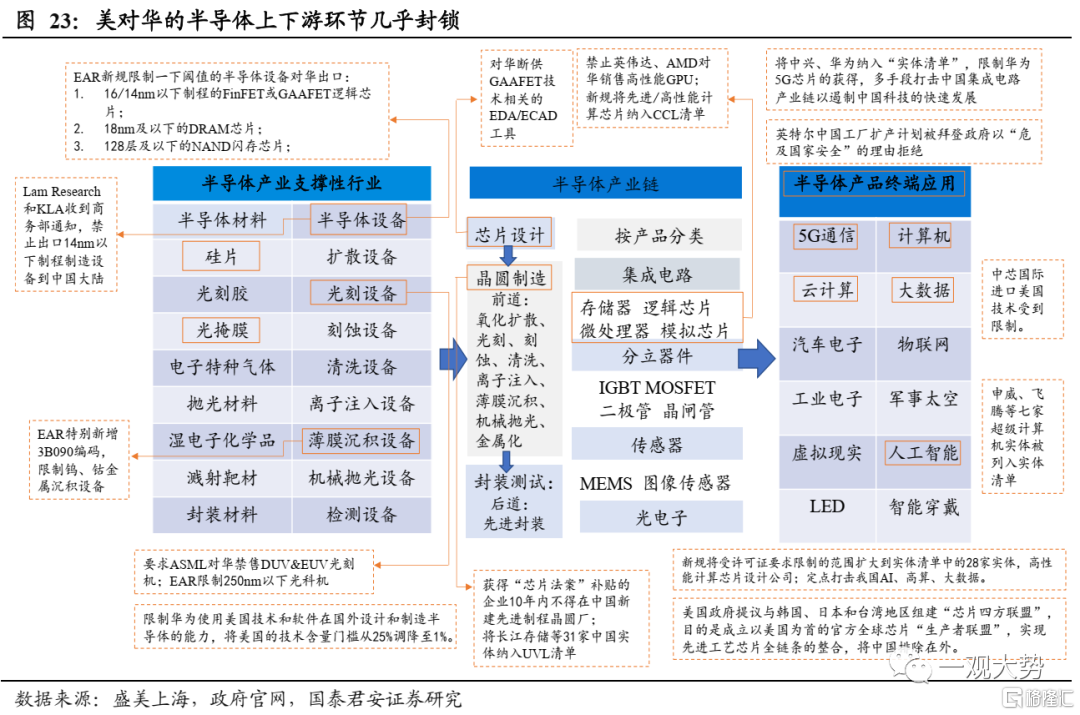

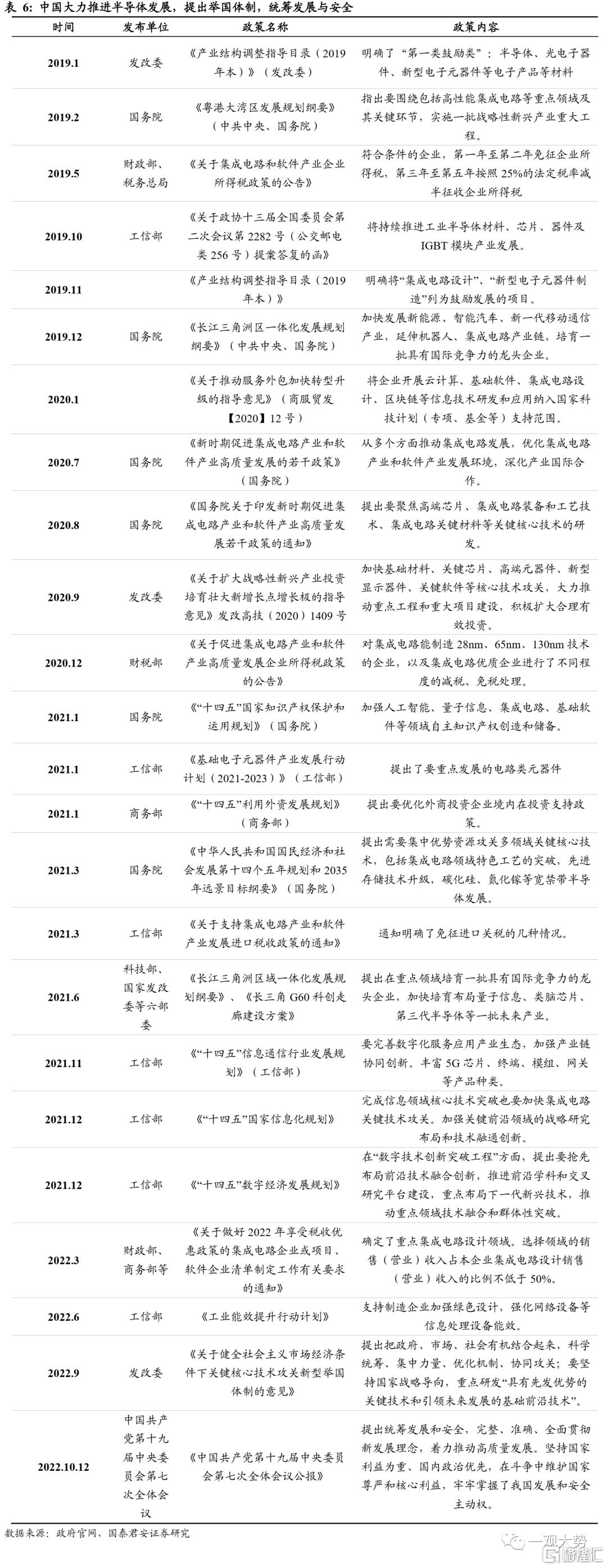

科技領域自立自強能力亟待提升。2020年以來,美國對華科技領域的封鎖政策愈發密集,美國商務部工業和安全局(BIS)多次發佈實體清單,對相關中國科技企業實施出口管制措施。2022年10月7日,美國BIS發佈了針對先進計算及半導體以及半導體制造業的新訂限制規則,對華科技封鎖措施進一步升級,將對華出口限制的對象,擴大至16nm及以下的邏輯芯片、18nm及以下的內存芯片、128層及以上的閃存芯片;並將在美國國境之外生產的、由美國企業經手對華出口的超級計算機和先進芯片納入出口管制;且限制美國公民在未獲得許可的情況下參與中國的半導體設計、製造、生產等業務。

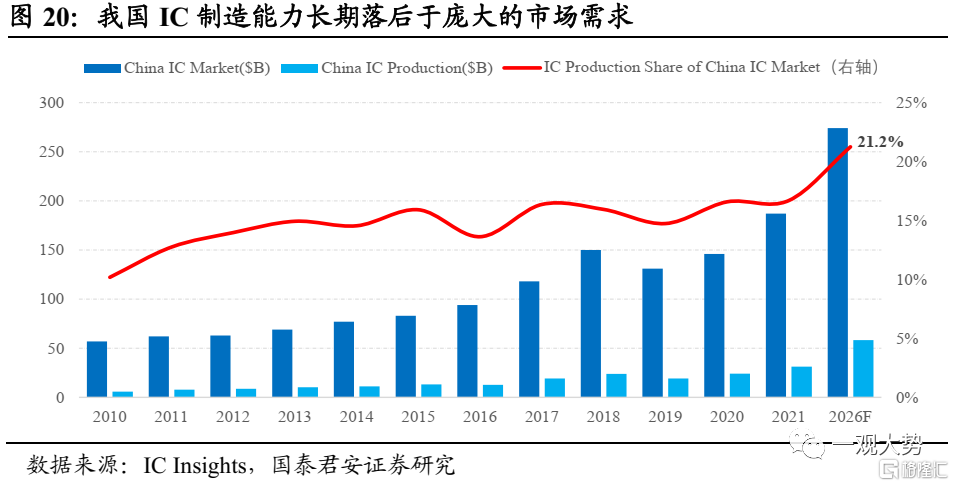

中國是全球最大的集成電路消費國,但長期以來我國集成電路產量增速遠落後與需求的提升。據IC Insights數據,2021年我國IC市場需求1865 億美元,而產量規模僅312億美元,自給率為16.7%。預計2026年,我國IC市場需求量超2740億美元,而產量規模達582億美元,自給率達21.2%,與此同時,全球IC市場總額將在2026年達到7177億美元,我國生產規模僅佔全球規模的8.1%。

3.3. 科技安全是政策發力方向,科創強國具備體系性主題機會

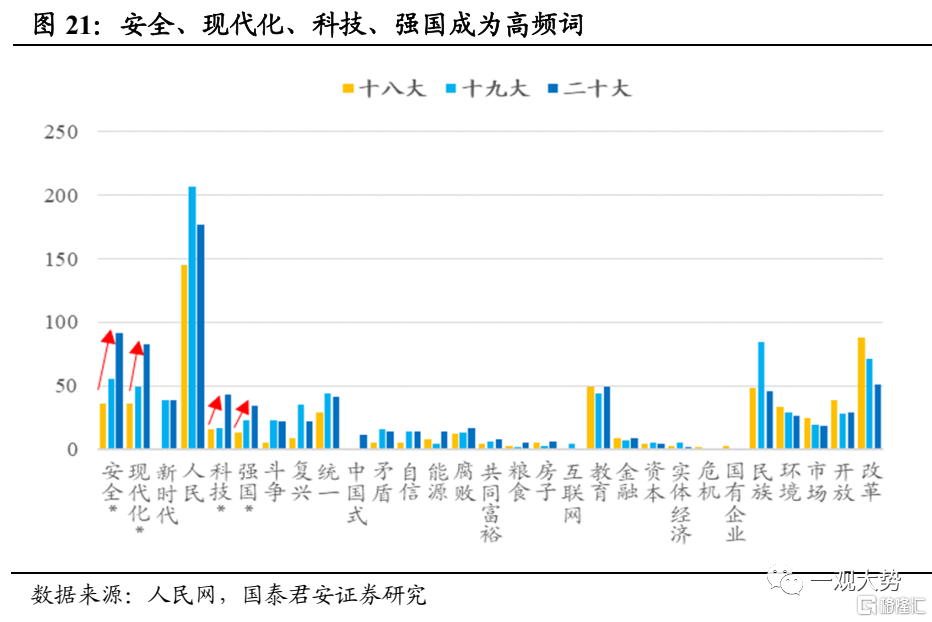

自主安全的戰略定位提升,安全、現代化和科技強國成為政策發力方向。大會報吿提出推進國家安全體系和能力現代化,堅決維護國家安全和社會穩定,以新安全格局保障新發展格局,增強維護國家安全能力,確保糧食、能源資源、重要產業鏈供應鏈安全。未來五年,我國科技自立自強能力有望顯著提升,實施產業基礎再造工程和重大技術裝備攻關工程,支持專精特新企業發展,推動製造業高端化、智能化、綠色化發展。在關係安全發展的領域加快補齊短板,提升戰略性資源保障能力。自主安全主題具備戰略定位高、涉及領域廣、催化劑密集等特徵,具備體系性主題特徵,可中長期配置。

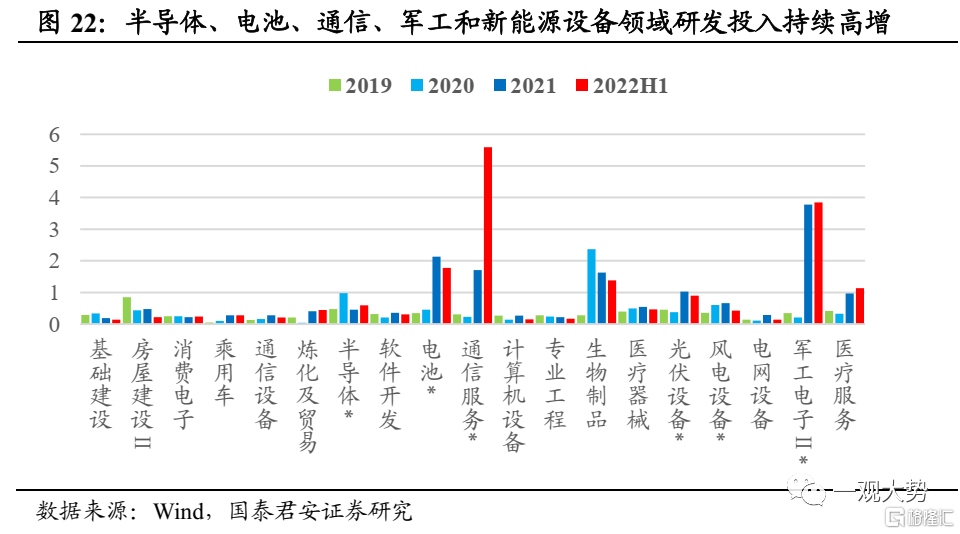

圍繞研發投入、自主化率提升和產業高景氣三個維度尋找自主安全投資機會。研發投入是掌握核心科技和實現自主化的必由之路,從研發投入增速角度看,半導體、電池、通信服務、光伏/風電設備和軍工電子等行業研發支出的邊際增量最為顯著;自主化率是衡量自主安全能力的直觀指標,自主化空間大且具備快速提升能力的領域更具配置價值,能源裝備中的風機主軸承、軍工裝備和材料中的高温合金/鈦合金、半導體裝備/材料中的刻蝕機/大硅片/靶材等、國產軟件中的數據庫/工業軟件等,均具備自主化率提升的強勁驅動力;產業高景氣是實現自主安全的基本面保障,新能源、軍工、半導體等行業具備需求高增和技術不斷迭代的多重催化,具備較強的產業發展動能。科技安全是自主安全的主要方向,看好半導體裝備/材料、軍工裝備/材料、能源裝備、計算機信創和通信設備的投資機會。

04

電子:海外阻力重重加碼,國產替代全面提速

半導體自主可控的緊迫性、必要性和持久性強,若本土產業化短時間無法形成良好正反饋,舉國體制將成為長久抓手。①緊迫性:科技封鎖對中國的存儲、先進製程、超算等帶來經營的持續性衝擊;②必要性:芯片產業若無法實現一定程度上的自主可控,將難以擺脱數字信息化發展中的底層技術安全問題;③持久性:技術壁壘高,目前與海外技術差距仍很大,所需追趕時間長。

本土Fab、設備、材料、設計等環節突破發展可圈可點,國產替代進入新階段,但仍任重道遠。①Fab:SMIC、YMTC、CXMT等產線具備一定國際競爭力,打通先進工藝產線,部分產品進入國際供應鏈;②設備:除光刻機和量測外,包括薄膜沉積、刻蝕在內的大部分環節國內設備均逐步實現突破;③材料:除光刻膠和掩模版外,大部分材料均實現自主可控,隨產能規模和客户覆蓋度的提升,業績進入收穫期;④設計:CPU、GPU、FPGA等大芯片從低端領域切入,已實現較好突破,但在高端領域受代工、生態等環節限制,發展滯緩。

科技補短板,重視安全發展,未來將重新偏重“0-1突破”以及整線的自主可控。近幾年行業Capex上行,本土廠商營收利潤大幅增加,但深層次的短板並未有較大突破(如光刻領域、CPU領域)。美國BIS新規將整體產業鏈的自主可控提升到重要高度,中國半導體頭部企業攻堅“卡脖子”技術勢在必行。在自主安全大背景下,空白環節的“0-1突破”將成為產業發展重點。

聚焦半導體自主可控的長期趨勢,看好半導體受限環節的頭部企業突破壯大帶來的投資機會。推薦方向。1)政策受益:政策方向即為發展方向,推薦北方華創。2)美籍問題清晰:人才是產業基石,推薦中微公司。3)存儲影響小:存儲相關訂單短期受阻。4)H產線:H產線去A/國產化進展最快,對新規早有預案,推薦長川科技,受益芯源微、廣立微。5)零部件:零部件企業將如雨後春筍般湧現,傳統精密製造業在新環境下加速導入半導體,推薦正帆科技,受益富創精密、新萊應材、江豐電子等。

4.1. 美國擴大EAR條例,半導體封鎖全面升級

從18-22年,美國對中國的半導體上下游環節幾乎進行了全面封鎖。整理歷史來看,美國從一開始的對電子器件徵收高額關税,到打擊華為、中興、中芯,再到封鎖超算芯片、EDA軟件、半導體制造設備等,甚至對相關美國人也進行了明確限制。中國半導體發展陷入了十分被動的局面,加速國產替代勢在必行。

美國出台最新《出口管制條例》(EAR:Export Administration Regulations),半導體封鎖全面升級,涉及超算芯片、先進製程類半導體制造以及相關美國人等。2022年10月7日,美國BIS公佈中國出口管制新規,面向先進芯片與芯片製造設備領域,主要涉及以下幾個方面:1)對超算芯片進行限制;2)對半導體制造進行限制,包括16/14nm以下的Fin FET/GAA FET的邏輯芯片,半間距為18nm以下的DRAM,128層及以上的NAND閃存及相關領域美國人的限制;3)UVL(未經核實清單)管制措施的更新,需要解決最終用途檢查問題,否則移入實體名單EAR;4)28家實體清單的更新。

4.2. 舉國體制加速自主可控,國產替代進入新階段

4.2.1. 自主可控的良好土壤,大陸成晶圓擴產中心

全球景氣度下行,半導體資本支出不斷下修。中國台灣地區在22Q3法説會中將22全年的資本支出從400-440億美元下降至360億美元。據集微網消息,海力士在9月底已向設備商修正明年訂單,削減設備投資計劃,下修幅度預計7-8成;美光也宣佈將減少明年的資本支出30%至80億美元。

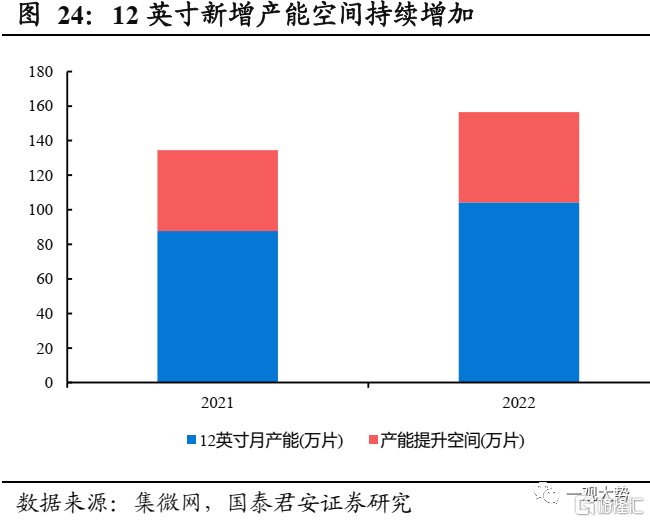

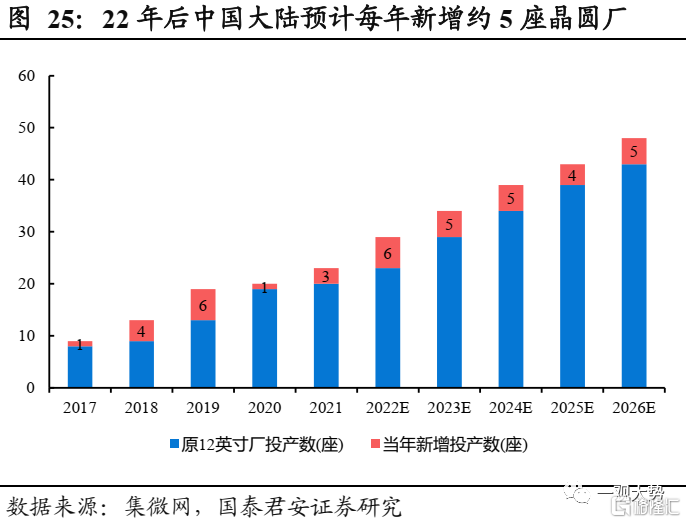

半導體產業轉移大背景下,即使景氣度下行,中國大陸依舊逆勢擴產,逐步成為全球晶圓擴產中心。根據SEMI的數據,21年底中國大陸的全球晶圓產能佔比僅為16%。21-22年全球新增晶圓廠預計29座,而中國大陸新增9座,數量佔比達到30%以上。根據集微網的數據,21年底中國大陸12寸晶圓產能提升空間為46.8萬片/月,22年12寸晶圓產能提升空間為52.3萬片/月,新增產能空間持續增加。另外,22年後中國大陸預計每年新增約5座晶圓廠,未來5年預計將新增25座晶圓廠投入設國產,涵蓋邏輯、DRAM、MEMS等產線,預計26年底12寸晶圓廠總月產能將超過276.3萬片。

國內四大主要內資晶圓廠持續擴充,晶圓產能將從45萬片增加到72萬片每月,規劃總產能152萬片。就中芯國際而言,在上海、北京、深圳、天津各有一座12寸晶圓廠在建,正快速提升國內的成熟製程產能,相關投資合計達263.5億美元,規劃產能合計達34萬片/月。

四大內資晶圓廠的工藝水平迅速提升,為國內先進設備和材料的突破提供了良好的土壤。以長存為例,其已經突破232層 3D NAND,一期產線主要為64L和128L,預計擴產的二期產線產品將主要為128L以上。長鑫預計二期產線也將向17nm邁進。

國內內資晶圓廠已經躍過風險試產階段,戰略目標從“爬良率出產品”向“供應鏈安全”傾斜。他們的逆勢擴產,培養了自主可控的良好土壤,在一定程度上抵消了大環境的低迷,有效帶動了國內半導體設備廠商的技術突破和業績高增,國產替代加速發展。

4.2.2. 從1到10快速發展,去A化產線仍任重道遠

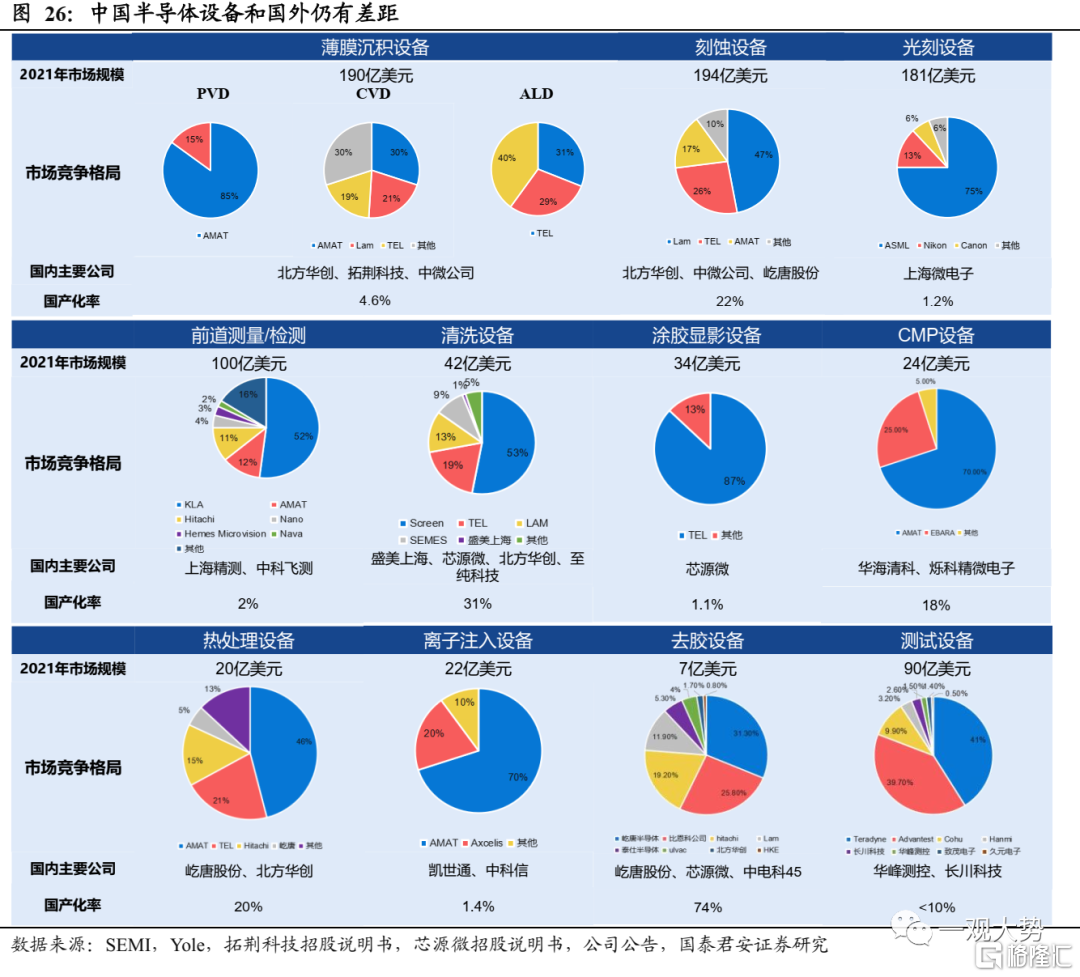

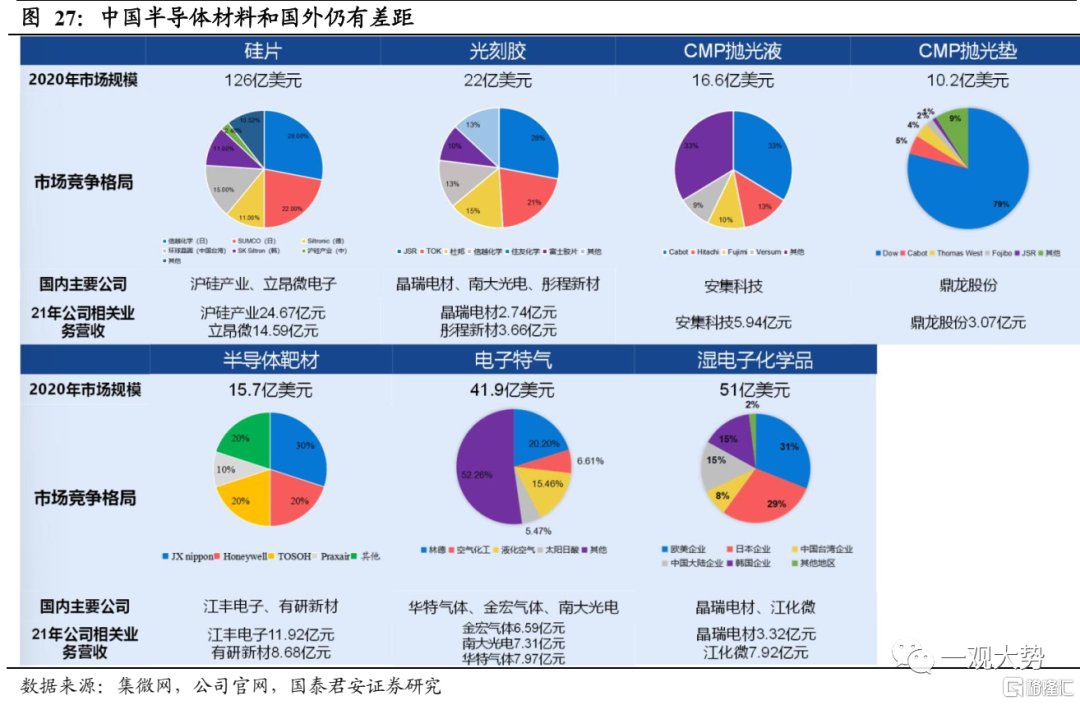

半導體設備和材料是晶圓製造的重要支撐領域,也是美國主要打壓環節,與國際巨頭相比,仍有較大差距,任重道遠。在設備領域,薄膜沉積設備、光刻設備、前道檢測設備、塗膠顯影設備、離子注入設備、後道測試設備等國產化率均不足10%,甚至光刻和塗膠顯影等領域國產化率僅有1%左右。在材料領域,硅片、CMP材料等領域國內公司開始冒頭,但在光刻膠、光掩模板、靶材等環節仍然差距較大,尤其是光刻膠領域,國內公司無人實現A膠量產。

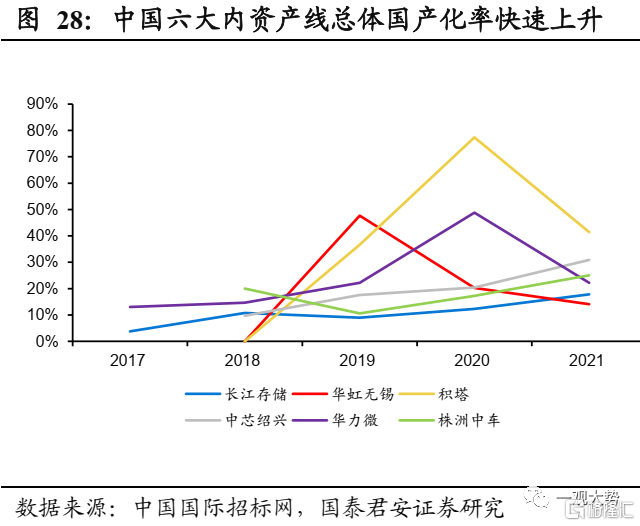

國產替代號角下,本土大廠已經躍過風險試產階段,戰略目標從“爬良率出產品”向“供應鏈安全”傾斜。半導體設備和材料公司加速發展,國產化率已經實現大幅提升,進入從1到10的快速發展階段。就設備而言,中芯國際、長江存儲、長鑫存儲在內的6大產線的總體國產化率從18年的平均10%上升到21年的30%左右。根據中國電子專用設備工業協會的數據,21年國產半導體設備國產化率達到20.24%,相較於18年增加了約6個pcts。

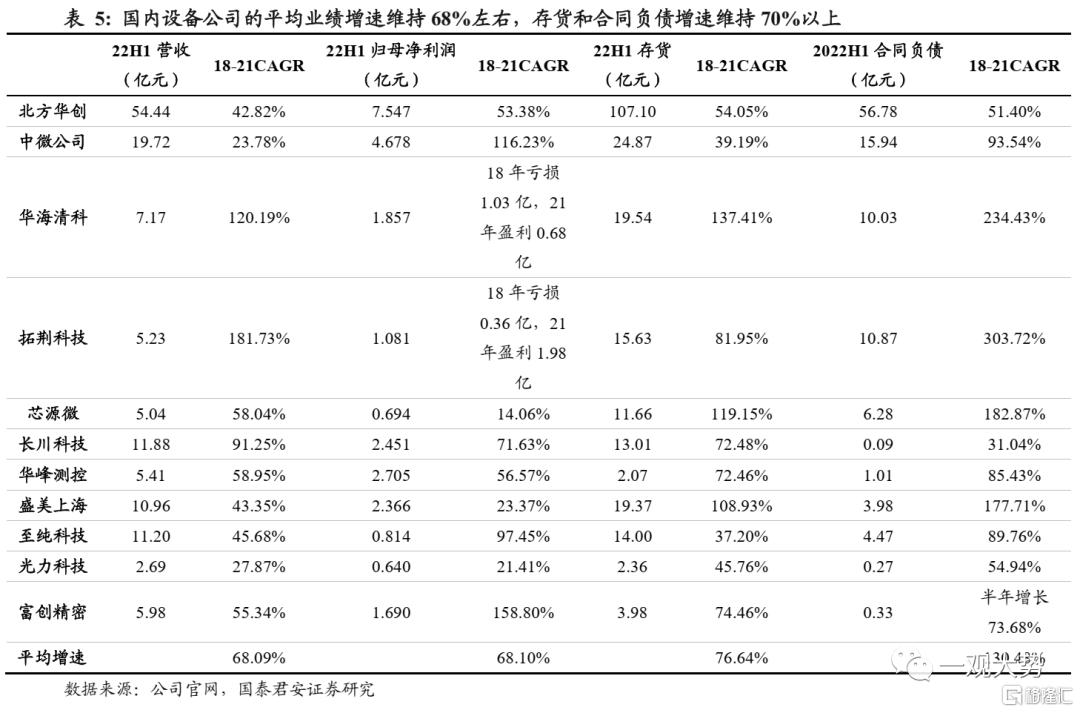

國內半導體設備公司的平均業績增速、存貨和合同負債增速整體均維持高增。根據18年到21年的數據,國內設備公司的18-21年CAGR平均增速維持68%左右,存貨和合同負債18-21年CAGR平均增速維持70%以上。根據各家公司在手訂單和合同負債來看,未來1-2年內,各家設備公司的業績高增有望持續維持。

4.2.3. 舉國體制發展半導體,全面擁抱自主可控

大陸晶圓廠逆勢擴產,國產設備和材料從1到10快速發展,逐步打破美國壟斷,但必須承認,中國半導體先進製程甚至成熟製程產業(包括邏輯芯片、存儲芯片行業)仍無法擺脱美系半導體設備獨立商業經營。以長江存儲為例,從10月7日法文公開後一週內,面臨了美國半導體設備商LAM / AMAT / KLA的現場工程師撤離、已經訂購完成的美系半導體設備無法交付、包括CEO在內的全部美籍員工離職、原本計劃的三期擴產項目暫停擱置、已經導入的優質美國客户Apple也可能面臨退貨等一系列嚴重經營性問題。

1)國家層面:以一系列政府補貼、國家大基金等措施助力半導體產業發展,通過舉國體制攻堅光刻機等核心關鍵技術,並爭取談判方式尋求政策、企業層面的相關利益,為中國半導體的健康快速成長留足時間和空間。

2)企業層面:①爭取相關許可證,在16/14nm成熟製程以上、18nm以上DRAM、128層以下的3D NAND等相關未封鎖的領域做好自主可控;②爭取和非A設備廠家合作,並通過國家層面的努力進一步爭取KLA等關鍵設備的合作,讓現有先進產線能夠正常工作;③與國家合作,攻堅自主可控。包括相關Chiplet技術、先進製程技術等。

05

軍工:特種電子元器件發展空間大,高温合金和碳纖維需求旺盛

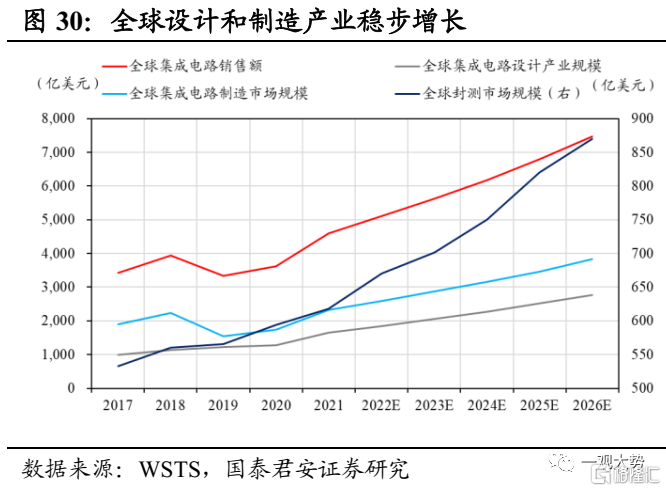

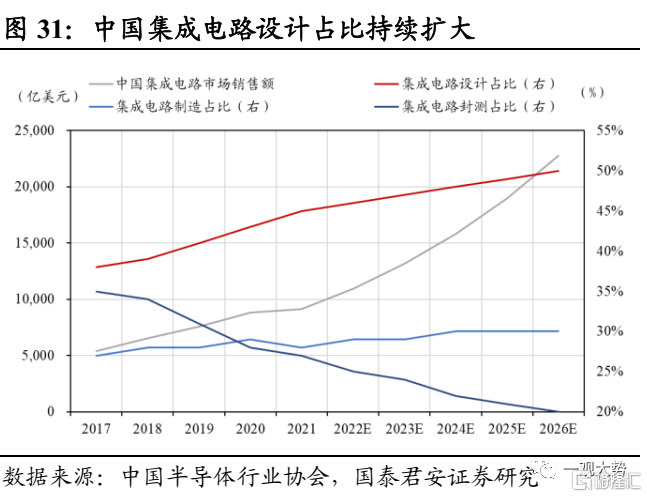

近年來,隨着我國自身軍事實力提升,加快特種電子元器件建設已成當務之急。儘管我國在電子元器件技術層面上得到較大提升,但在高端集成電路領域仍然有較大提升空間。根據WSTS和中國半導體協會,全球設計和製造產業穩步增長,中國集成電路設計佔比持續擴大。從細分產業看,相對製造和封測而言,目前我國集成電路發展仍以集成電路設計為主。同時,在航空航天和船舶等領域需求帶動下,作為現代航空發動機發展基石的高温合金,近年來需求快速提升。此外,根據《2021全球碳纖維複合材料市場報吿》,國內碳纖維國產替代趨勢顯著,在“雙碳”政策的有力刺激下風電葉片行業快速發展,有望帶動工業碳纖維迅猛發展。

5.1. 特種電子元器件迎來大發展

電子元器件技術層面上已得到較大提升。隨着國家在以集成電路為代表的元器件領域持續投入,我國電子元器件產業體系不斷髮展和完善,元器件研製生產和質量保障能力得到快速提升,為信息裝備快速、自主發展提供了有利條件。同時,裝備在研製過程中加大了電子元器件研製力度,尤其是部分項目引入了專業支撐機構,加強元器件選用源頭把控和過程管理,使得電子元器件發展得到了較大的提升。

高端集成電路國產化提升空間大。根據文獻《裝備電子元器件國產化工程實踐》,雖然信息裝備電子元器件國產化水平不斷地提升,但是從類別上來看,國產化程度較高的主要還是集中在電阻器、電容器、電連接器、頻率控制器件和簡單數字電路,這些元器件國產化率通常在90%以上;但以現場可編程門陣列(FPGA)、微處理器(CPU)、數字信號處理器(DSP)、大容量存儲器和高速A/D等為代表的高端集成電路國產化率相對較低,這些元器件往往是決定設備、系統甚至裝備功能的核心組成。

全球設計和製造產業穩步增長,國產化大背景下國內芯片設計發展較快。集成電路產業鏈主要分為設計、製造、封測三大環節。目前,全球設計和製造產業穩步增長。根據WSTS統計,2017年至2020年,全球集成電路市場規模從3431.9億美元提升至3,612.30億美元。預計未來將繼續保持增長態勢。2026年全球集成電路市場規模將增至7478.62億美元,其中集成電路設計達到2774.57億美元;集成電路製造達到3834.05億美元;集成電路封測達到870億美元。中國集成電路市場規模從2017年的5411億元增長至2021年的9145億元,年複合增長率為14%。預計2026年中國集成電路市場規模將達22755億元,2021-2026年CAGR為20%。從細分產業看,相對製造和封測而言,目前我國集成電路發展仍以集成電路設計為主。

三重因素驅動特種電子元器件領域快速發展:(1)下游需求景氣度提升;(2)對標海外,我國特種裝備信息化含量有望持續提升;(3)自主可控要求下,特種電子元器件國產化率持續提升。以復旦微和紫光國微為代表的芯片設計龍頭企業,大力推進特種集成電路設計和研發,目前不論是從產品種類還是從技術能力,均實現較大程度提升。

5.2. 高温合金供不應求,“兩機專項”拉動需求

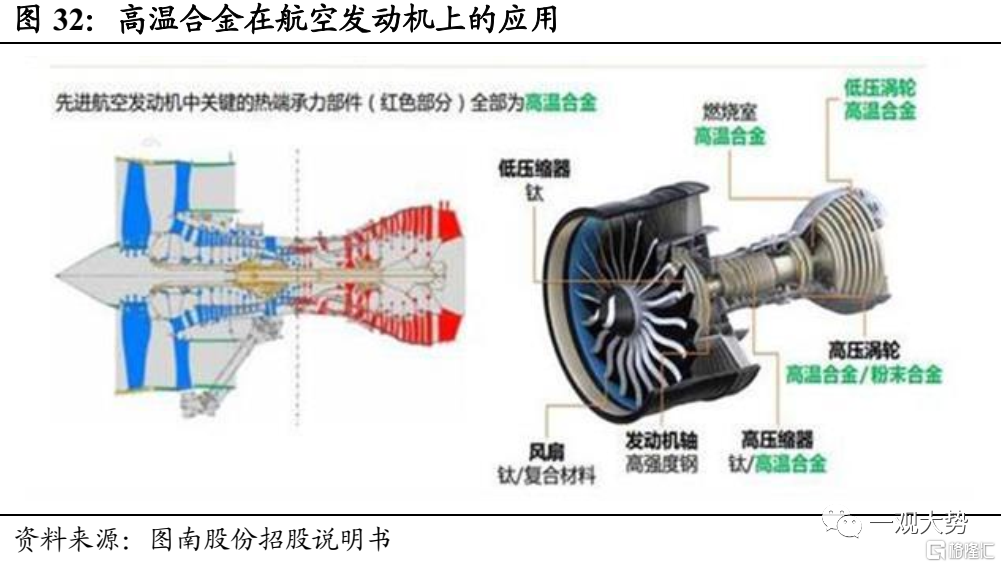

在航空航天和船舶等領域需求驅動下,我國高温合金產業發展加速。由於高温合金具有耐高温、高強度、抗疲勞、耐腐蝕等顯著特性,在航空航天、船舶等領域廣泛應用。隨着高性能航空航天船舶發動機研發力度不斷加大,技術成熟度不斷提高,高温合金產業發展也加速。

高温合金是現代航空發動機發展基石。高温合金的兩大性能在於耐高温和耐腐蝕性,在材料工業中主要是為航空航天產業服務。尤其是航空發動機方面,高温合金決定發動機整機性能、可靠性和安全性的關鍵熱端部件,如渦輪盤、葉片、燃燒室等均主要採用高温合金製造。此外,高温合金還用於機匣、環件、加力燃燒室和尾噴口等部件。隨着航空裝備的不斷升級,對航空發動機推重比的要求不斷提高,發動機對高性能高温合金材料的依賴越來越大。高温合金材料技術的發展也直接影響航天發動機研製水平,是火箭發動機核心部件燃燒室和渦輪泵的關鍵用材。高温合金在船舶軍艦中的應用也主要是集中在動力裝置的結構件和動力裝置中使用的大量高温螺栓。

高温合金供不應求,“兩機專項”拉動需求。“兩機專項”(航空發動機和燃氣輪機)加速推進,高温合金潛在需求提升。國內高温合金研發起步於20世紀50年代,經過50多年發展,目前已形成一定規模擁有較先進技術裝備的生產基地。一類是以撫順特鋼、寶鋼特鋼、長城特鋼等特鋼企業的高温合金冶煉基地,另一類是以鋼研總院、中科院金屬所、北京航材院為代表的研究、生產基地,同時一些民營企業也逐漸成長,成為行業內重要的組成部分,如圖南股份、隆達股份等公司。

5.3. 碳纖維供給自主可控趨勢明顯

碳纖維複合材料性能優異,是特種裝備關鍵材料。碳纖維複合材料是指以碳纖維為增強體,樹脂、金屬、陶瓷等為基體的複合材料總稱。碳纖維復材在軍機應用佔比不斷提升。從應用領域來看,在汽車工業,碳纖維複合材料憑藉其質量輕等特性,在新能源汽車製造領域需求量大;在航空航天領域,碳纖維複合材料被廣泛應用於火箭、空間站、衞星、導彈武器等領域,例如應用在戰略導彈的彈體和發動機殼體上,可以大大減輕重量,進而提高導彈的射程和突擊能力,而應用在航天器上則可以大幅降低結構重量,因而可顯著提高燃料效率。碳纖維複合材料不僅應用於機身,也逐漸成為噴氣飛機發動機、渦輪發動機、渦輪的主要結構材料。民機市場對碳纖維的性能要求通常與軍機相當,但對碳纖維質量穩定性的要求比軍機更高,必須按國際權威機構制訂的標準,通過由民用航空適航部門監督下進行的適航鑑定。

碳纖維自主可控趨勢明顯。根據《2021全球碳纖維複合材料市場報吿》,2021年我國碳纖維市場總需求為6.24萬噸,約佔全球46%的市場。其中,進口量為3.31萬噸,在總需求的佔比高達53%,總體仍然呈現出國內產能存在巨大的供不應求。預計到2025年我國碳纖維需求將達到15.9萬噸,國產碳纖維佔比有望超過60%。

06

機械:把握新一輪能源革命機遇,新能源設備構築發展之基

6.1. 風電設備:至暗時刻已過,國內外需求共振利好設備廠商

6.1.1. 風電裝機步入景氣期,陸風價格緩降利好設備廠商

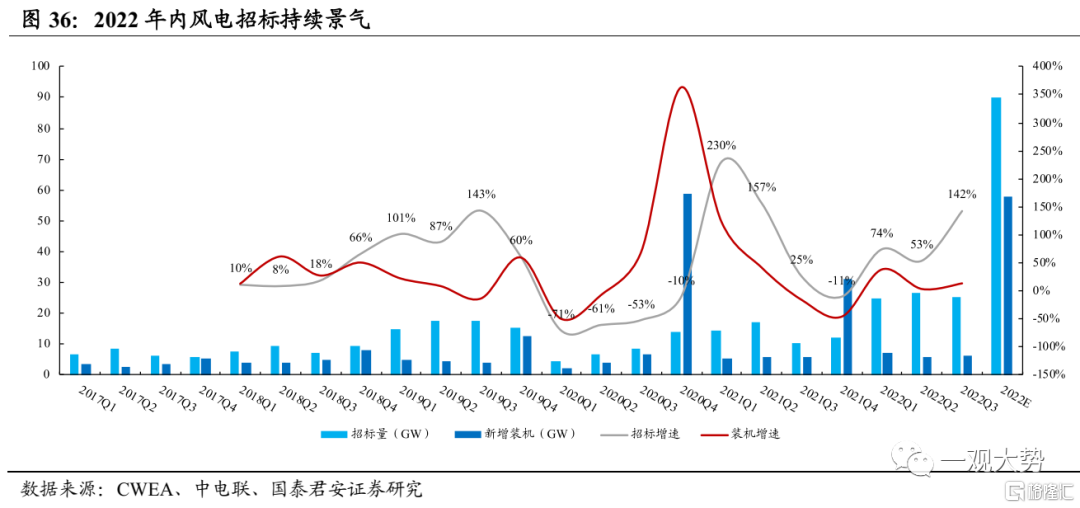

前三季度風電招標量同增82%。據金風科技,22Q1-Q3國內風電招標量為76.3GW/+82.1%,國內風電招標持續景氣。考慮到裝機滯後招標約1年,2021年招標量約60GW,我們判斷2022年整體裝機量在55-60GW,疫情影響下22Q1-Q3裝機約20GW,22Q4有望迎來“搶裝”。

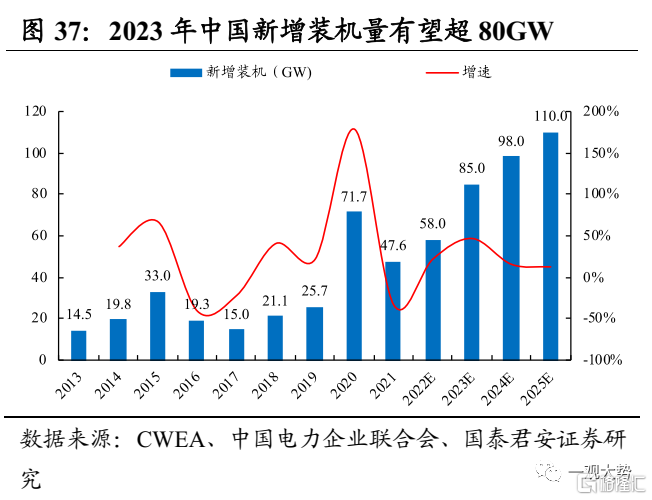

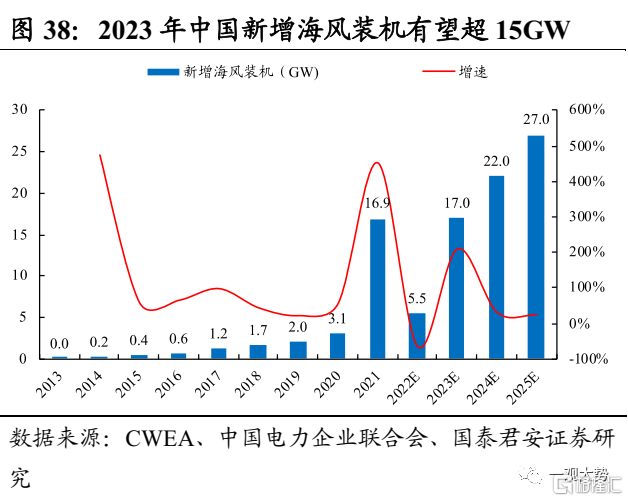

2023年國內風電裝機預計高增。2025年新增裝機容量有望超過80GW。受益於各省十四五新能源規劃,預計2022-25年風電裝機繼續升温,據不完全統計,截至2022年10月末,2022年風電招標總量接近90GW(含競配項目),其中,海風招標約20GW(含競配項目)。展望十四五,我們預計2022-2025年國內新增風電裝機CAGR約24%,新增海風裝機CAGR在30%以上,風電整體迎來景氣期。

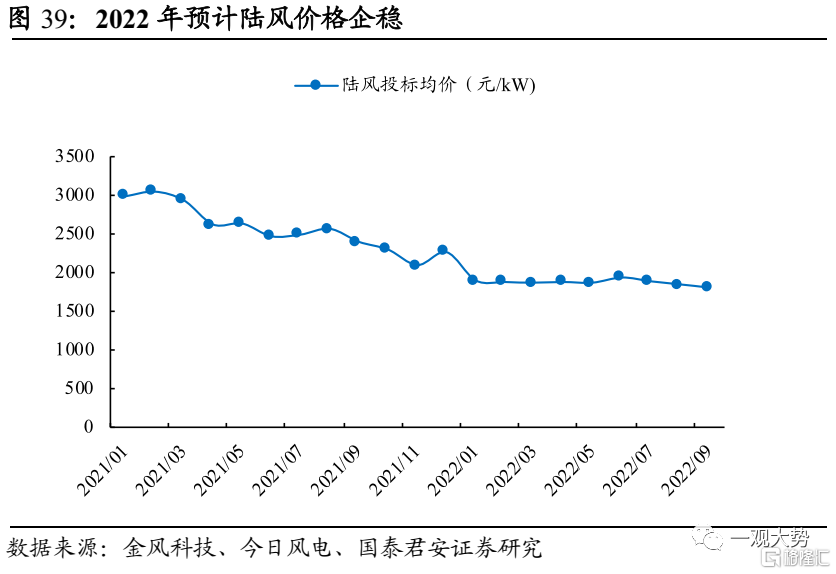

2022年各兆瓦陸風機組招標價格目前企穩,全年預計穩定。從3月中下旬開始風機價格提升,目前主流價格區間為1600-2200元/KW,且定價方式改變:價格分佔比下降,技術分提升,從最低價中標逐漸過渡到最合理價中標,近期較多項目第一中標人比第二名高100-200元/KW。2022年陸風投標均價整體穩定在1800-2000元kW。

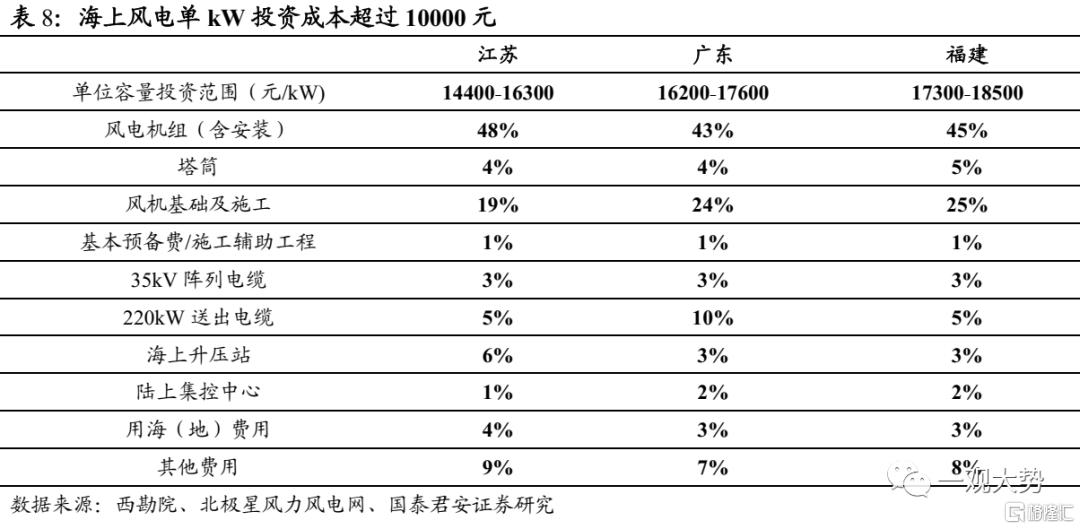

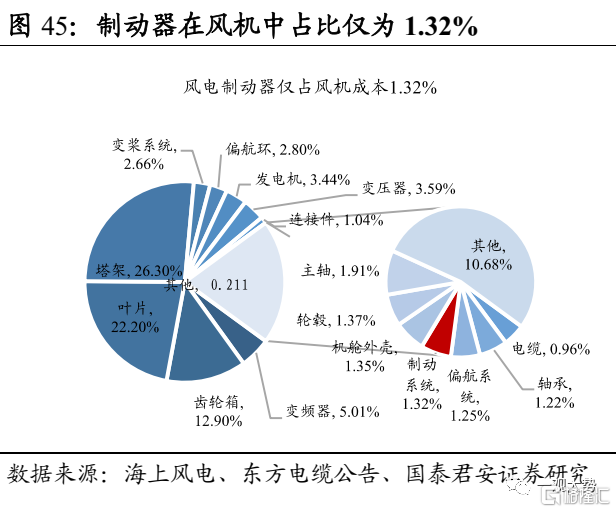

風機為風電主要成本組成,海風投資成本更高。陸風根據風機所在地形不同風機佔比在40-55%,海風則在40-50%,為最大成本組成。基礎及施工上,陸風佔比在15-17%,海風(塔筒+基礎施工)佔比在23-30%。海陸對比上,海風投資成本仍為陸風的兩倍以上。考慮風機降價,陸風成本在4000-8000元/kW,海風仍超過10000元;海風電纜成本(佔比8-13%)遠高於陸風(佔比3-7%)。

6.1.2. 風機大型化加速,優選抗通縮賽道

海、陸風平均裝機容量加速增長,風機加速大型化。據CWEA,2021年陸/海風單機容量提升0.5/0.7MW,較2018-2020年均提升量0.25/0.55MW亦有大幅增加。大機型滲透率快速提升,需要關注零部件單MW價值量變化。我們推薦抗通縮的軸承、滾子、海纜等環節。推薦五洲新春、新強聯、恆潤股份、力星股份、華伍股份,受益標的為東方電纜、起帆電纜。

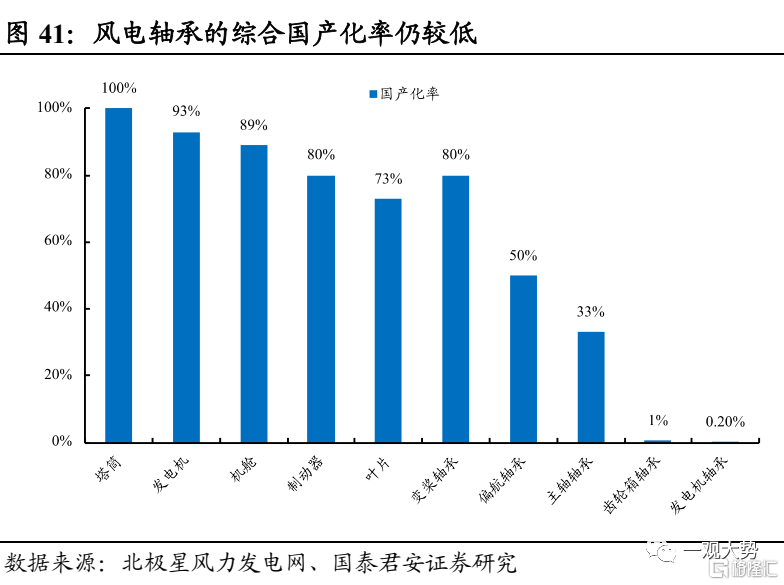

風電軸承國產化率低,國產廠商進口替代空間較大。我國軸承軸承零部件國產化率低,風電軸承國內供需差距大,國產軸承多為變槳軸承,價值量較低,主軸軸承、齒輪箱、發電機軸承幾乎全部依賴進口,國內企業只有瓦軸批量供應少量齒輪箱軸承,風機平價背景下風機廠商降本意願強烈,國產替代需求旺盛。海外廠商先發優勢明顯。軸承企業具備訂單示範效應。海外廠商在軸承零配件的加工與檢測、高端冶金技術、熱處理工藝等具備數十年技術積累,供貨經驗較為豐富。我國軸承生產製造設備和產品質量相對落後,未來主機廠的技術扶持對軸承廠商進口替代非常重要。推薦國內風電軸承頭部供應商新強聯。

2022年中國風電軸承市場預計超180億。偏航變槳軸承用量較多,且有獨立變槳軸承滲透率提升,整體價值量最大(64.2億,佔比36%);主軸軸承是單價最高的軸承(49.5億,佔比27% );齒輪箱軸承體量與主軸軸承相當(53.9億,佔比30%);發電機軸承(12.8億,佔比7%)。

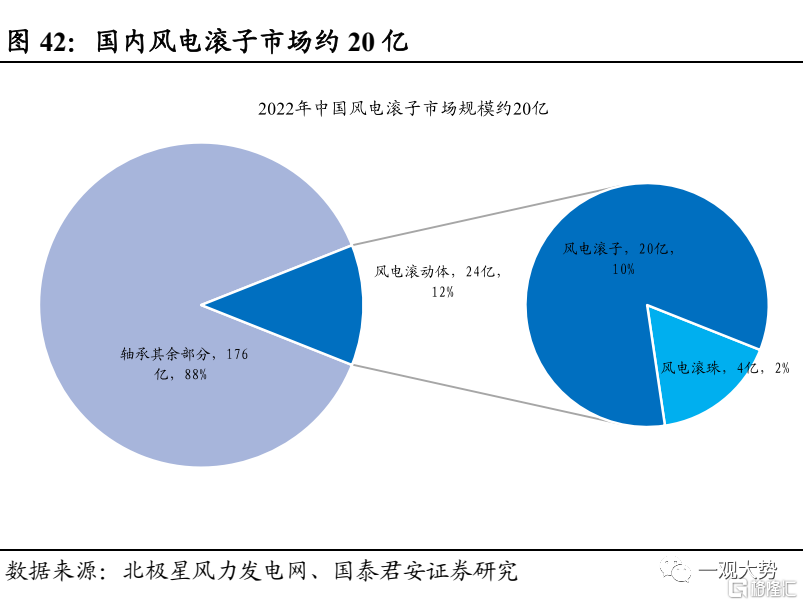

滾子是軸承的核心部件,國內市場約20億。軸承滾動體是軸承的核心零件,其產品性能指標影響軸承轉速、負載、穩定性、摩擦損耗等重要性能。據中軸協,2022年國內風電軸承銷售額有望達200億元,軸承滾動體約佔軸承成本10%-15%,其中約80%使用風電滾子,預計2022年風電滾子國內市場空間約為20億元。

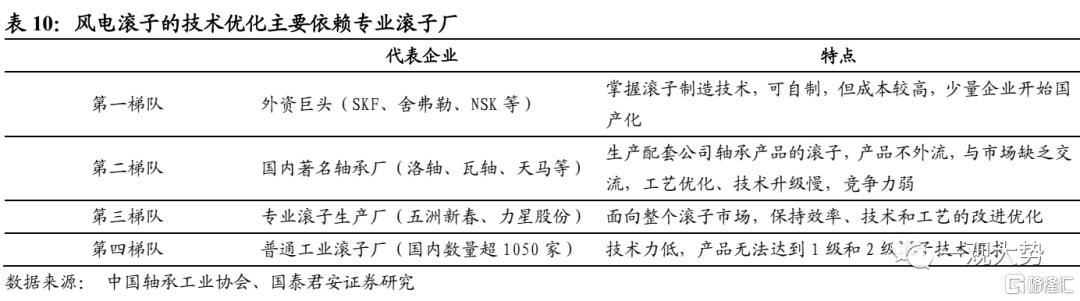

風電滾子的技術優化主要依賴專業滾子廠。滾子市場競爭格局分四大梯隊,第一梯度為外資品牌,技術力強;第二梯度為國內頭部軸承企業,國內頭部軸承廠商投資效率不高,投資積極性低;第三梯隊為專業滾子生產廠,滾子研發投入最有效率。第四梯隊為普通工業軸承滾子廠,規模小,數量多,國內超1050家,工藝技術無法達到一、二級滾子的技術要求。推薦國內風電滾子龍頭五洲新春及頭部供應商力星股份。

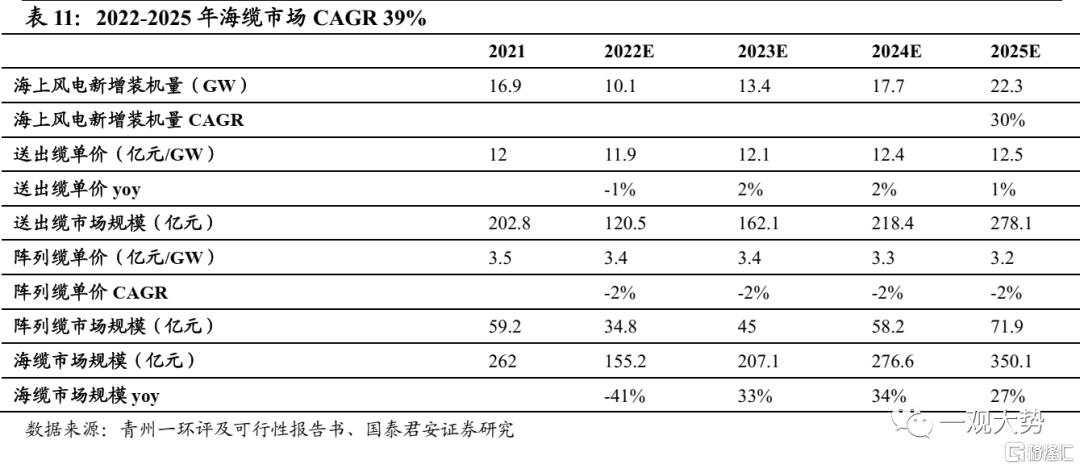

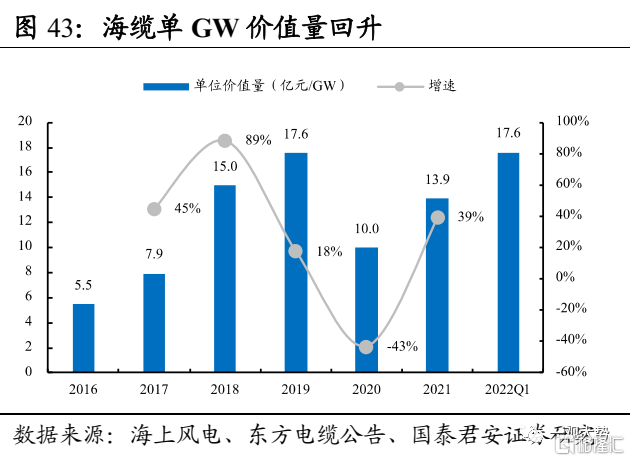

2025E海纜市場規模有望達350億。2021年海風裝機量16.9GW,送出纜+陣列纜價值量15-20億元/GW,由於搶裝潮和海風平價,海纜單價短期內面臨下降壓力;海風離岸化、高壓化趨勢以及500kV三芯海纜進入市場,將帶動海纜技術要求提升、價值量上升。預計未來陣列纜從35KV提升到65KV,送出纜從220kV提升到500kV,送出纜+陣列纜價值量預計穩定。2025年海纜市場規模有望達350億,2022-25年CAGR達31%。

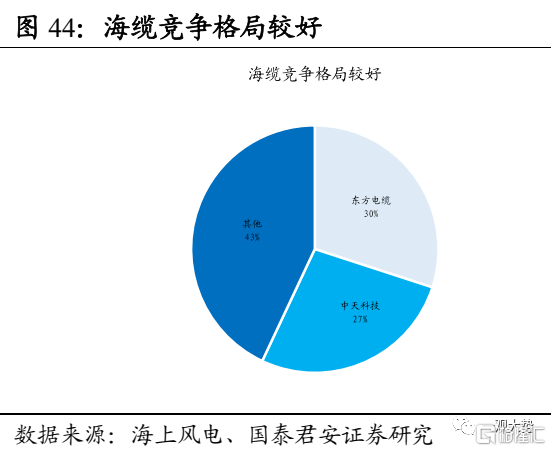

海纜競爭壁壘高,市場格局較好。風電場離岸距離越遠,海纜長度越大,大兆瓦和長距離傳輸對海纜電壓等級要求和傳輸性能要求更高,技術難度增加,海纜單位價值量提升。海纜廠商在立塔及港口資源、產能建設、資質認證、高壓技術等方面均存在較高的壁壘,目前國內風電海纜廠商不到10家,高壓海纜(500kV及以上)僅2-3家企業能做。受益標的:東方電纜、起帆電纜。

風機大型化下法蘭投資密度提升,利好具有大兆瓦產能的廠商。風機加速大型化下大直徑法蘭需求快速提升,我們判斷全年直徑超過4/6米的法蘭需求量預計在30/15萬噸。恆潤股份12MW項目投資規模合計約5.4億元,單噸產能總投資規模約1.1萬元,單噸產能設備投資為0.89萬元,約為可比公司單噸產能(5-6MW)平均設備投資2倍,大兆瓦風電法蘭鍛件設備投資密度提升,風機大型化下法蘭競爭格局向好。推薦國內風電法蘭龍頭恆潤股份。

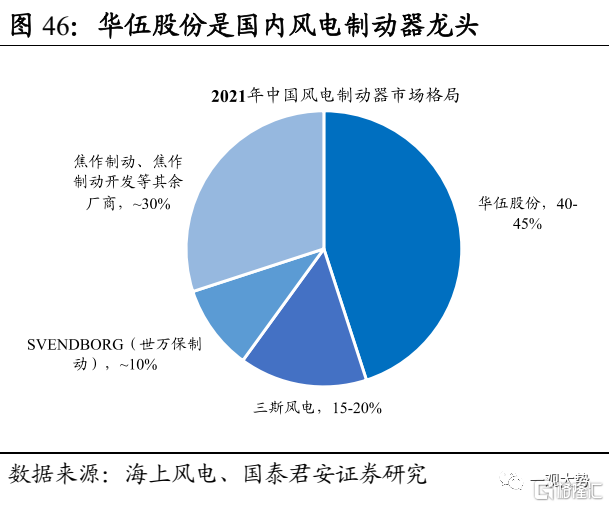

大賽道里的小行業,風電制動器市場認可標準趨嚴。據歐洲風能協會,制動系統在風電機組總成本中佔比為1.32%,若按風機成本2300元/kW,單kW風機制動系統價值量在30元左右,就算制動器降價50%,對風機整體成本貢獻也不到1%,主機廠對制動器價格緩降的容忍度較高。市場認可標準趨嚴,形成了較高的行業壁壘。風電設備零部件產品質量對於保障發電的安全性、可靠性、可持續性至關重要,主機廠更換供應商的意願低,因此率先拿到訂單、進行批量供應並獲得平穩運行評價的零部件供應商將具有顯著的先發優勢。我們測算2022-25年國內風電制動器市場合計在百億,2021年行業龍頭企業華伍股份佔據了40-45%的市場份額,有望保持先發優勢,推薦國內風電制動器龍頭華伍股份。

6.2. 光伏設備:光伏行業維持高景氣,政策利好光伏設備快速發展

6.2.1. 光伏行業維持高景氣,海外政策利好頻出

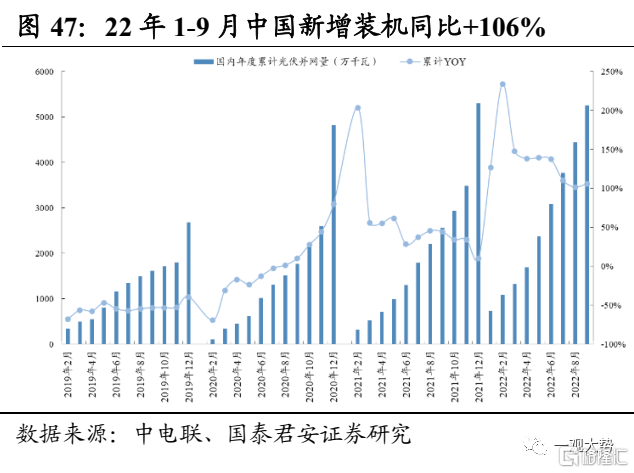

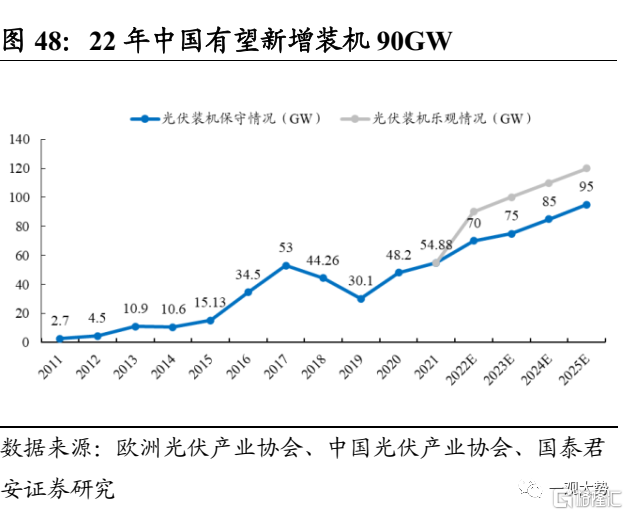

光伏行業景氣度較高,2022年國內光伏新增裝機量有望實現翻倍增長。據中電聯統計,2022年1-9月光伏新增裝機達到52.60GW,同比+106%,2022年中國有望裝機90GW,同比+70%。預計2025年將實現全球新增光伏330GW,國內新增120GW。

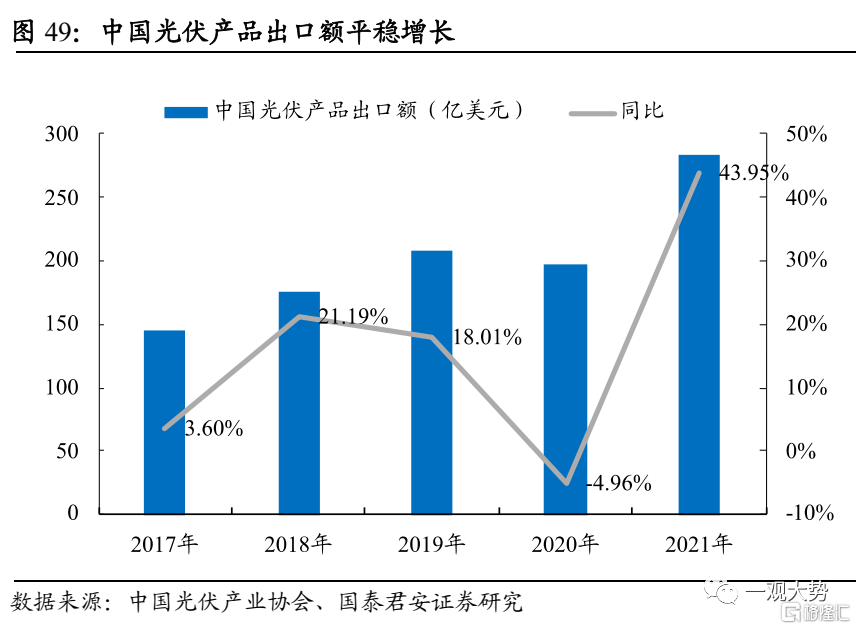

我國光伏產品產能佔全球七成以上。2017~2021年中國光伏產品出口量增長率分別為3.6%、21.19%、18.01%、-4.96%、43.95%,出口總量由2017年26.13GW增長至2021年98.5GW。其中,2021年,海外光伏裝機量已達128GW,中國光伏組件海外市佔率77%。2021年全球光伏產能中硅料、硅片、電池片、組件產能中國企業分別佔83%、95%、78%、70%。

美國或發佈利好光伏組件進口政策,未來兩年或將免收光伏產品關税。美國即將允許從泰國、馬來西亞和越南等國進口太陽能電池板,兩年內不受關税影響,以此來應對美國本土光伏開發成本上漲和供應鏈延遲等因素。金晶科技、晶科能源、隆基綠能等均於東南亞建立相關項目,預計受益。

6.2.2. 硅片設備:硅片薄片化提升技術壁壘,龍頭廠商有望受益

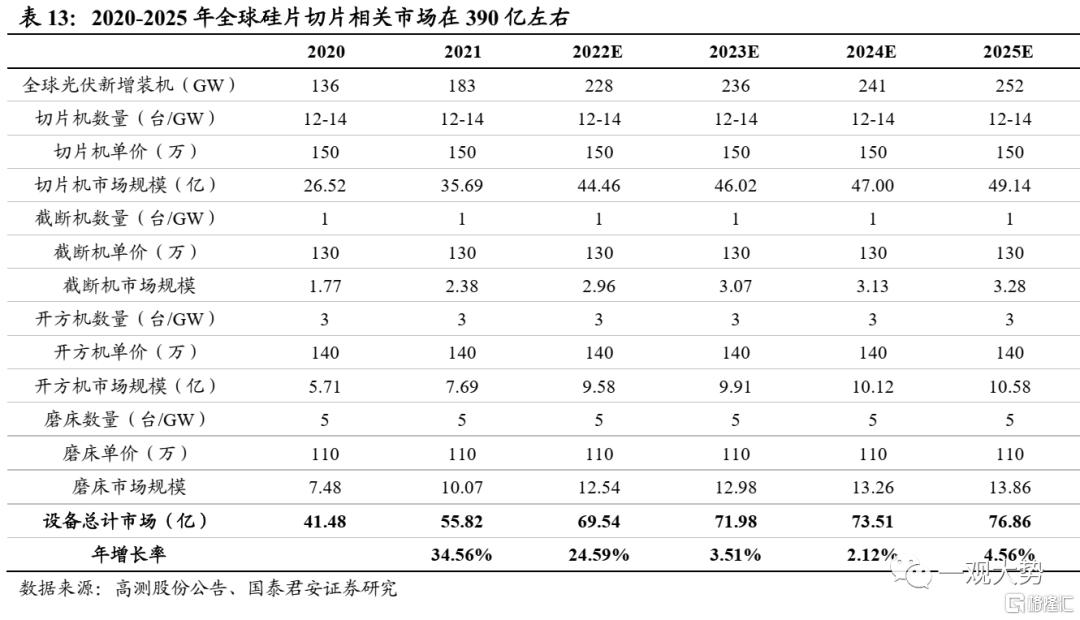

光伏產業快速發展帶動了上游硅片切片相關設備的發展。根據目前國內的切片市場行情,2022年全球切片設備市場預計在70億元左右,2025年超過76億元。

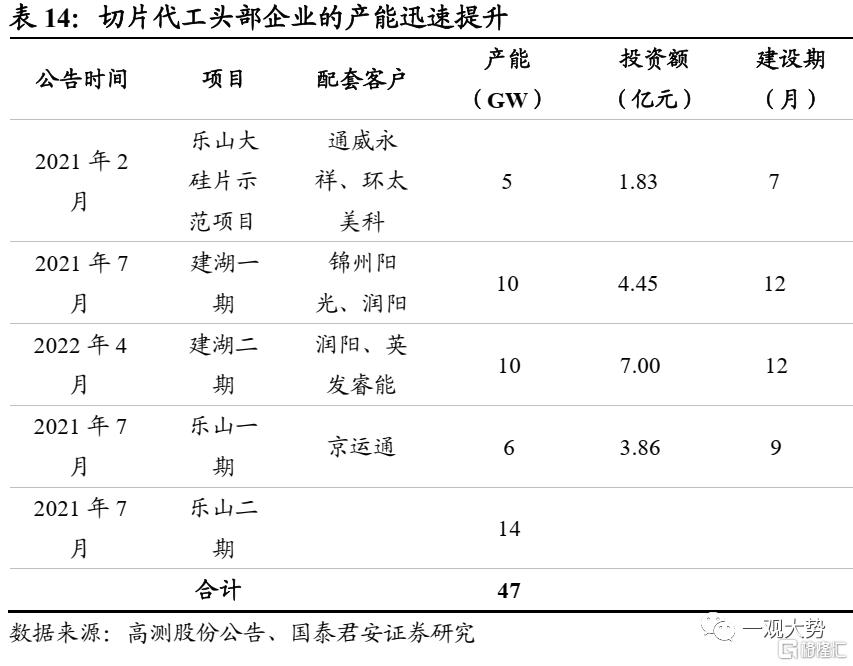

薄片化和細線化提升了切片環節的競爭壁壘。硅片厚度是由客户來確定的,但是行業標準允許一個正負偏差值範圍。頭部企業在設備、耗材和工藝上積累的經驗較豐富,可以在客户允許的範圍內將硅片切薄一些,進而單位長度硅棒能夠切出更多硅片。頭部企業高測股份已經批量供應40/38μm線型,36μm線逐步推廣,35μm線積極儲備。頭部企業能通過薄片化和細線化帶來更多的硅片產出,同時金剛線的斷線率更低,硅片崩邊率和碎片化率更低。此外頭部企業在切割時,產品的線痕、色差、TTV等指標都更好,綜合起來產品良率更高,也能帶來更多的硅片。立足於設備、金剛線、切割工藝的研發能力,切片設備廠商高測股份開始佈局切片代工服務,其2022年末切片產能預計為21GW。受益標的為高測股份。

6.2.3. 電池片設備:N型電池多技術並存,激光轉印成大勢所趨

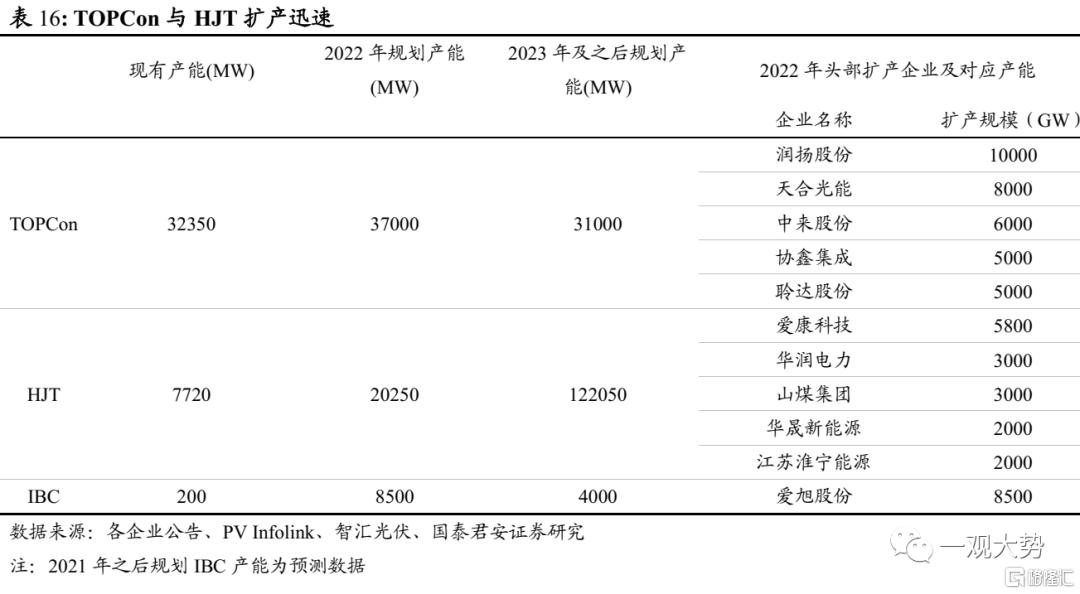

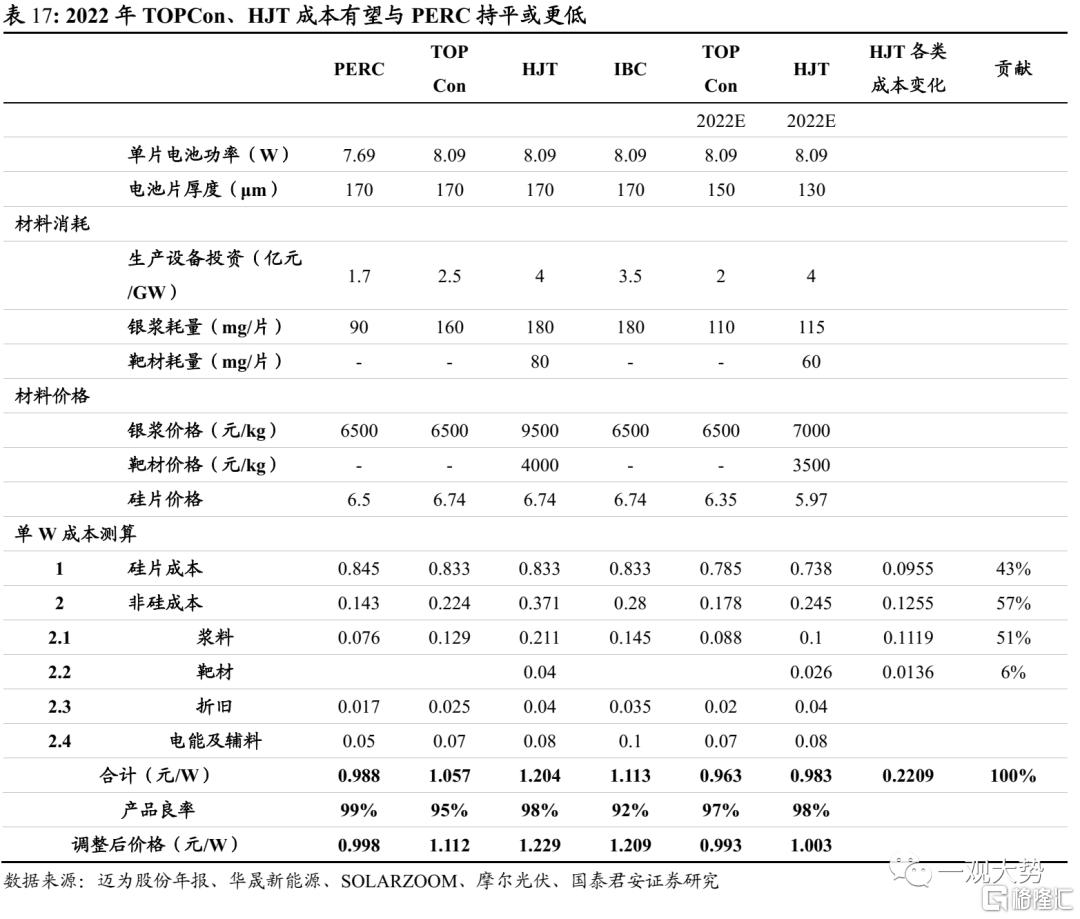

PERC逼近理論極限,N型電池多技術路線並存。短期HJT、TOPCon、IBC多技術並存,中長期看好HJT,HJT優勢為工藝短(僅需4-6步)、良率高(良率97%-98%,接近PERC,TOPCon良率為94%-95%)、硅片可以更薄(主要由於HJT是低温工藝,硅片厚度可以下降到120μm,甚至80-90μm,PERC、TOPCon硅片厚度能下降到150μm)、疊層比TOPCon容易、碳值低(相比PERC下降30%-40%左右)。推薦異質結整線龍頭邁為股份。

2022-2025年HJT、TOPCon和IBC三類N型技術合計新增產能70、100、148和202GW。其中TOPCon新增37、35、30、20GW,同比+196%、-5%、-14%和-33%, HJT新增20、50、100、160GW,同比+160%、+150%、+100%和+60%, IBC新增13、15、18、22GW,同比+20%、+20%、22%(23-25年)。

N型電池成本目前高於PERC,降本空間大,22年有望持平或更低。以隆基股份22年2月公吿的M10電池片6.5元/片價格計算,IBC成本高於HJT高於TOPCon,其中硅片成本為主要構成,HJT能夠使用130μm及以下超薄硅片,未來更具成本優勢,降本空間大。

HJT降本路線明確,2022年有望與PERC相近。HJT電池片通過使用激光轉印、薄片化和金屬電極優化工藝,輔之以SMBB、銀包銅技術、原材料與設備進口替代等方法,有望進一步降本增效,使得產品成本與PERC相當,產品更具性價比。

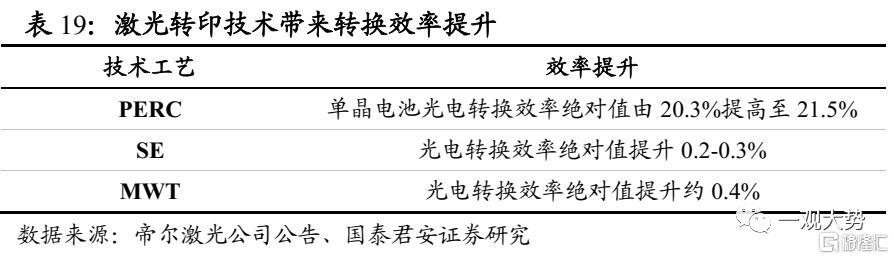

銀漿耗量限制電池片發展,激光轉印可有效降低銀漿耗量。長期看,隨光伏裝機規模擴大,對銀漿消耗將持續增加,PERC約15mg/W,TOPCon為15-20mg/W,HJT為25-30mg/W,若裝機量達1000GW,對應銀漿耗量1.2-2.4萬噸,而全球白銀年產量約3萬噸,將出現原材料瓶頸。激光轉印技術可以使得柵線更細,從而降低銀漿耗量,在PERC技術上可降低銀漿耗量30%以上,在更大硅片上與TOPCon、HJT、IBC工藝中有更大節省效果。推薦光伏激光設備頭部企業帝爾激光。

激光轉印可以帶來光電轉換效率提升。激光轉印技術通過改變柔性膜槽型、使用非接觸印刷可以有效提高電池片光電效率,MWT技術避免了焊接應力和微裂導致的性能衰減,更容易實現自動化和高產能,降低了破片率,帶來約0.4%的效率提升。

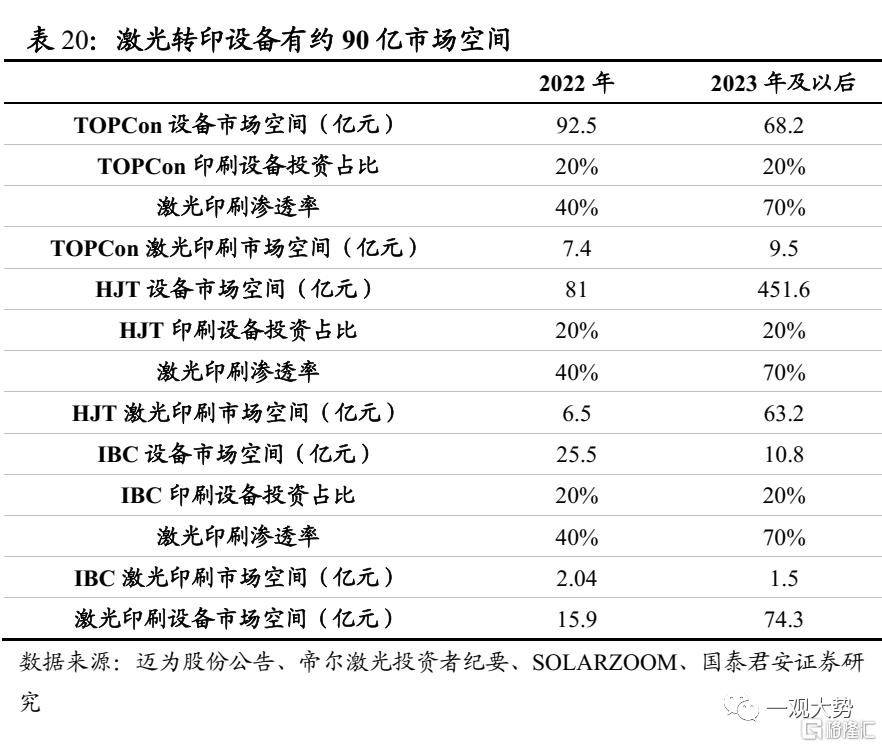

激光轉印設備有約90億市場空間。假設N型電池片設備中有20%的投資用於印刷設備,激光轉印設備在2022年滲透率為40%,2023年及之後為70%,則激光轉印設備在2022年有近16億市場空間,2023年及之後有約74億市場空間。

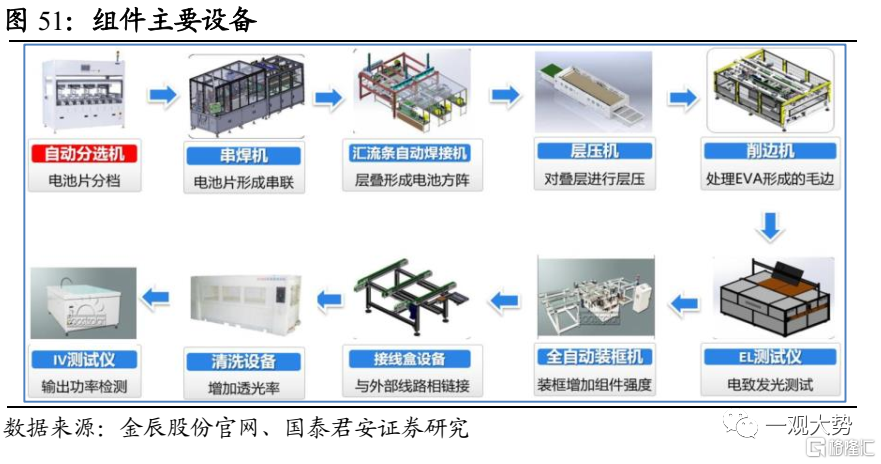

6.2.4. 組件設備:串焊機價值量為組件環節半壁江山,“薄片化”助力多主柵走向台前

組件設備更新迭代速度快(1.5-2年)、沒有技術路徑之分。其中串焊機價值量最高。組件設備單GW價值量5000萬/GW,其中串焊機佔比40%-50%,價值量2000-2500萬/GW。串焊機目前更新需求來自大尺寸,未來更新需求來自薄片化、多主柵等。大尺寸硅片與組件能夠實現全方位地降本增效,如產能增加,帶來設備折舊、員工薪酬的攤薄可減小電池間距,抬升電池在組件中的面積佔比,進而提效降本。薄片化下,成本下降超越效率損失具備經濟性,120微米下串焊機需完全更新。多分片可以降低電池功率損耗,串焊機需求成比例增長。多主柵可以減少遮光面積與漿料用量,工裝匹配度要求高。組件設備技術加快迭代,技術實力強勁的龍頭企業有望受益,推薦組件設備龍頭奧特維。

風險提示

全球宏觀風險減弱,產業鏈供應鏈安全的風險降低;

國內供應鏈持續受衝擊,中低端製造業發生向海外轉移的風險;

美聯儲貨幣政策超預期收緊,海外資本加速流出的風險。