還有兩週的時間,美國中期選舉就要來了。中期選舉後的一年內,股市就從來都沒有跌過,而且平均漲幅高達15.1%!馬上到來的這次中期選舉具體會帶來那些變化呢?會不會像歷史一樣,成爲股市的一個轉折點呢?

來源:美投investing

01 前言

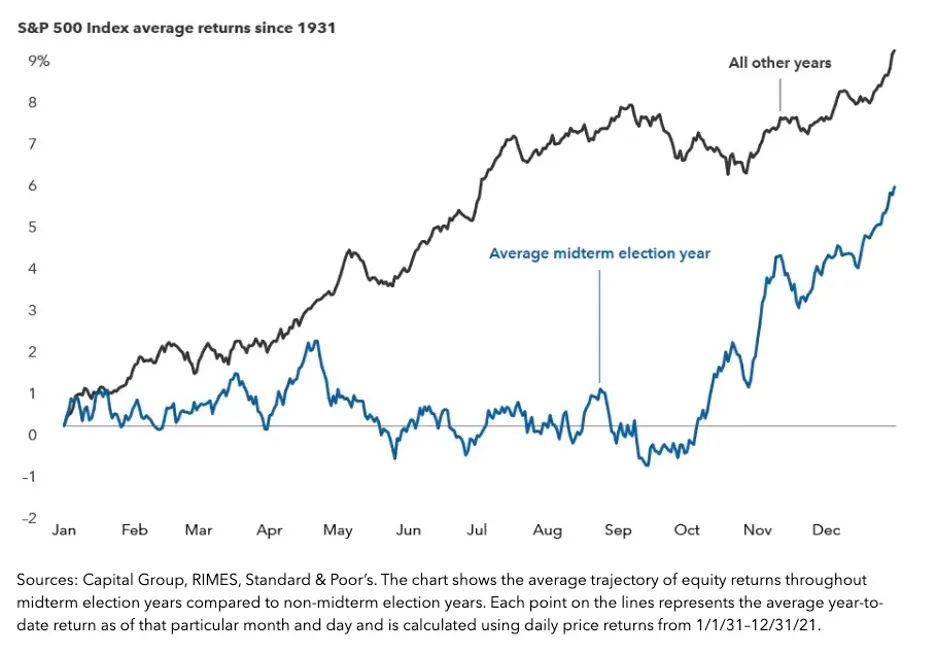

還有兩週的時間,美國中期選舉就要來了。可能有些看官會好奇,一箇中期選舉對於股市能有多大影響呢?他真的有這麼重要嗎?別急,美投君先給大家看張圖。下圖是在1931年以來,中期選舉年和非中期選舉年股市表現的對比。上面這條黑線是非中期選舉年股市的平均表現。下面這條藍線是中期選舉年股市的平均表現。

你注意到沒有,別看中期選舉年股市的表現並不好,但是一旦過了10月份,中期選舉結束後,股市都會來一波飆漲。

這還不是中期選舉對於股市影響最有力的證據。下圖展示的是二戰後,所有中期選舉後的12個月股市的表現。

讓人意想不到的是,中期選舉後的一年內,股市就從來都沒有跌過。而且平均漲幅高達15.1%。作爲對比,其他年份相同的時間段,美股的平均漲幅只有7.1%,還不及中期選舉年的一半。你拉出美國大選的數據,都不會看到這麼強的影響。

那麼這樣的數據表現會不會僅僅是巧合呢?還是這背後有什麼不爲人知的深意呢?咱們這次的熊市持續了也有一段時間了。馬上到來的這次中期選舉具體會帶來那些變化呢?會不會像歷史一樣,成爲股市的一個轉折點呢?這期文章,美投君就給大家分析一下中期選舉對於股市的影響。

02 中期選舉的影響

上面我們看到了,中期選舉年從數據上看確實對於美股的影響是很大的。實話講這樣的影響也超出了我的預料。政治確實對於股市有影響,但中期選舉這麼個看似不起眼的政治事件,爲什麼會對於股市有如此大的影響呢?

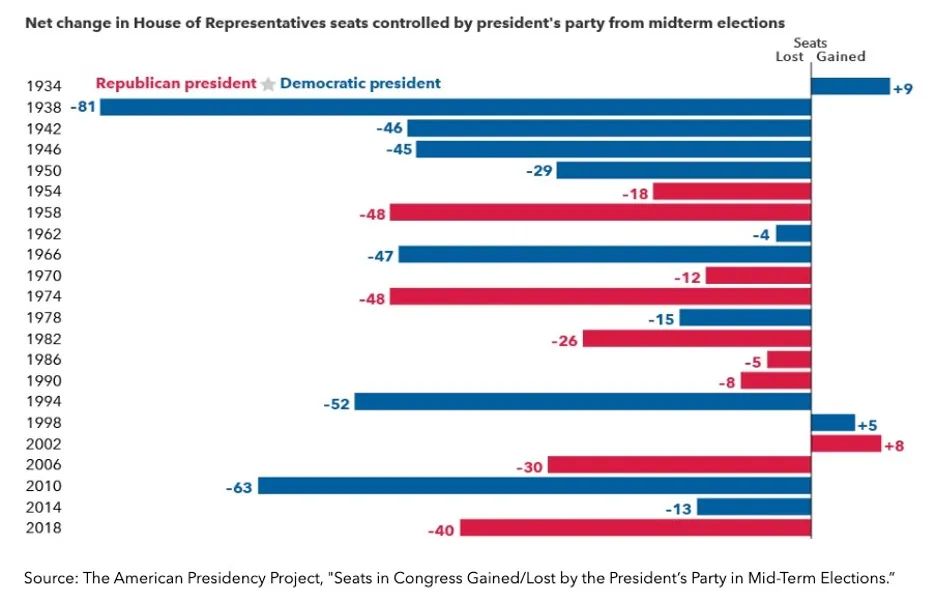

這背後有一個非常重要的原因,甚至是美國大選都做不到的一點。那就是每次中期選舉後,美國執政黨的權利幾乎都毫無例外的被削弱了。這張圖展示的是歷史上歷次中期選舉,在任總統所屬黨派在國會中的席位變化。左邊是失去席位的情況,右邊是增加席位的情況。

可以看到,多數情況下,中期選舉後,執政黨都會在國會中喪失席位,只有3次例外。這就意味着,多數情況下,中期選舉後,美國的兩黨之間都會變得更加制衡,這一點是美國大選都做不到的結果,而這其實是市場最希望看到的情況。

爲什麼會出現這種情況呢?這也並不是巧合,而是民衆的心理所致。一般在人們感到不如意的時候,往往就會把問題歸咎於當前的執政黨。而民衆又很容易會放大眼前的不如意,所以他們就會更傾向於做出一些改變,因此會在中期選舉是把票投給非執政黨。2018年那次的中期選舉就是這樣,當時有很多批評的聲音指責特朗普的中美貿易戰,美墨邊境,醫療法案等等政策。股市在那段時間也很動盪。另一邊的民主黨則趁勢拿下了40多個席位。

那爲什麼市場最願意看到權利被制衡的情況呢?因爲權利被制衡時,政策的不確定性就下降了。因爲一旦兩黨相互拉扯,那些有爭議性的法案就很難通過,也就不會影響到市場。而那些可以通過的法案,都是爭議性低,可預測性強的法案,這樣市場能夠很容易的price in政府政策的影響。老投資者都知道,市場下跌從來都不是因爲什麼壞消息,而是因爲不確定性。只要不確定性降低,即便是壞消息也會使得市場上漲。所謂的利空出盡就是這麼個道理。

市場其實最喜歡的是政府什麼都別做,你不用幫忙,別幫倒忙就行。可是現實中,政府的政策對於市場來說,往往都是幫倒忙的。老子說,絕聖去智民利百倍,就是這麼個道理。之前我分析政府財政政策的時候就有看官說我,說我教政府做事,你行你上啊?其實這根本不是懂得多少的問題,政客們也不是不懂市場。但是屁股決定腦袋,政客跟投資者穿的鞋不一樣。政客的目標是選票,而不是市場。所以你會看到,拜登政府在通脹如此之高的情況下,依然在推動各種撒錢方案的通過。通脹是變糟糕了,但是支持率卻上去了,畢竟誰不喜歡撒錢呢是吧?你說你能怪他嗎?當然可以。但他可能不過是做了政客應該做的事情罷了。所以回到中期選舉的影響上,一旦政府的作用被削弱,那麼市場和政府間的矛盾也就削弱了。對於市場來說,肯定會是一個利好。

03 本次中期選舉

以上我們分析的還是普遍情況下,中期選舉對於市場的影響,那麼我們這一次的中期選舉會不會有什麼不同呢?他具體能夠給股市帶來怎樣的影響呢?

要想回答這個問題,首先我們得先來大致的看一下,本次中期選舉的現狀。理論上看,中期選舉有且僅有三種結果。第一種,是民主黨繼續贏得參衆兩院。現在,拜登所在的民主黨就是都獲得了參議院和衆議院的多數席位,這讓他們再過去兩年裏成功地通過一系列的法案,如果民主黨繼續橫掃兩院,那未來拜登政府還會通過更多的法案。第二種,是共和黨佔領兩院,這樣,民主黨的法案就會很難通過,這會大幅削弱拜登的權力。第三種,就是民主黨和共和黨,一黨佔領一個,這同樣的會削弱拜登政府的權力。

那麼現在中期選舉的情況是什麼樣的呢?那種可能性會最大呢?根據FiveThirtyEight的預測數據,現在,共和黨在衆議院的優勢很大,有80%的概率會贏得衆議院。不過,在參議院方面民主黨還佔有一些優勢,目前有57%的概率,民主黨能夠贏得參議院。所以按照目前的概率來看,最可能出現的情況是第三種,也就是民主黨和共和黨各佔一院的情況。和現在的民主黨掌控兩院相比,這樣的結果很顯然會使得權利更加制衡,並不會脫離之前的歷史規律。

不過,雖然說目前第三種情況是最有可能的,但在最終結果出來之前我們也不能妄下結論。所以,作爲投資者,我們有必要對於每一種選舉結果對於股市的影響都做到心知肚明。其實對於股市而言,第二種和第三種情況沒有本質的區別。無論是作爲非執政黨的共和黨控制兩院,還是一黨控制一院的結果,都是使得兩黨的權利更加制衡。而且,目前從概率上看,這兩種情況發生的概率非常高,所以咱們就先從這兒開始分析。

當非執政黨,共和黨至少佔領其中一院後,我們將迎來一個分裂的國會。而這正是市場樂意見到的。歷史數據表明,當總統不得不應對分裂的國會時,美股平均的年化收益是12.9%。相比之下,當民主黨當政並控制參衆兩院時,美股年化收益率只有6.7%。

分裂的國會最直接的影響就是,未來兩年民主黨再想實施任何重大支出計劃將會變得難上加難。共和黨對於財政支出是比較謹慎的,所以可以預計的是,規模較大的支出計劃可能會被叫停。這對於控制通脹來說無疑是一個利好。

在之前的一期《通脹爲什麼下不來》的文章中,我曾經詳細分析過。當前美國的通脹之所以如此頑固,除了美聯儲貨幣政策的滯後性以外,最重要的一個原因就是拜登政府財政政策的拖後腿。拜登政府撒錢是出了名的慷慨,從他當選到現在,他已經增加了4.8萬億的財政赤字,是同期共和黨特朗普的兩倍。而急速增加的政府赤字不可避免的會增加政府的債務壓力。數據顯示,當前的通脹有一半是因爲政府的債務問題導致的。現在,政府撒錢的能力被制衡,對於控制通脹來說肯定是件好事。

除了通脹影響外,之前市場最擔心的加稅法案可能會就此擱淺,或被閹割。之前的加稅方案會優先考慮增加富人稅,然後是增加公司稅,資本利得稅,以及回購稅。所有這些影響最深的就是股市。不過,一旦共和黨佔據至少一院的話,這些加稅政策可能會發生一些改變。本來共和黨一向就反對加稅,而現在如果撒錢計劃被叫停的話,那麼加稅增加政府收入的緊迫性也會有所降低。最終,加稅政策被通過的可能性也就是下降了,這對於市場來說無疑也是一個利好。

另外,共和黨佔領更多的席位,還會對大科技和數字貨幣有所幫助。民主黨喜歡給大科技和數字貨幣增加監管,甚至威脅說要拆散一些大科技公司,但中期選舉後,這個風險會大大降低。雖然我們也很難看到一些利好方案的頒佈,但是別亂搞對於這些公司來說已經是謝天謝地了。除此之外,銀行和醫療板塊的監管也可能會更爲放鬆。當合規成本降低後,短期內也容易釋放出一些增長潛力。

可以看到,這些利好基本上都是由於一些法案無法通過帶來的利好。確實,這就是權利制衡最大的效果。不折騰,讓市場自由的發展就是最好的選擇。不過,兩黨制衡除了會阻止一些舊法案的通過,也會因此促成一些新法案的通過。這也是我們投資者需要留意的。

第一,兩黨可能會促成供應鏈的迴流。由於疫情導致的供應鏈安全問題,以及他所帶來的通脹壓力,兩黨目前對於供應鏈迴流這件事逐漸達成了共識。可以預計的是,兩黨可能會給出一些補貼,來支持一部分的生產力往美國國內遷移。根據投行的預計,美國國內工廠的資本性投資在未來兩年,年均增長將達到7.5%。其中,半導體制造產業,將會受到政府的重點照顧。一些相關的半導體制造公司,包括英特爾,Global Foundries,將會受益。

另外,國防開支可能會繼續增加。隨着俄烏戰爭和臺海局勢的發展,兩黨在增加軍費開支上會達成更多的協議。尤其共和黨本身就對於國防非常重視,再加上現在的外界因素,使得國防開支可能會進一步的增加。類似於洛克希德·馬丁和播音這樣的國防股可能會受益。除此之外,還有一個細分賽道可能會受益於國防開支的增加。這就是網絡安全。今年來,網絡安全的威脅極具增加,此次俄烏戰爭又再一次將這一問題擺上檯面。未來可以預計這方面的安全開支將會增加,類似於微軟,CrowdStrike這樣的網絡安全企業可能會從中受益。

注意,咱們這裏都是對事不對股,我這裏只是單純的分析影響,並不是推薦大家買任何一隻股票,大家別誤會我的意思。

04 “最壞”的情況

上面咱們分析的都是共和黨至少佔領一院的情況。這也是大概率會發生的情況。但是,不怕一萬就怕萬一。萬一民主黨橫掃了兩院的話,這對於市場會造成怎樣的影響呢?這個可能性雖然不大,但是我們投資者也要做到心中有數。

如果真發生了民主黨橫掃兩院的情況。首先,他們很可能會繼續執行過去兩年的撒錢政策,補貼民衆。比如,有評論稱,民主黨有意擴大醫療保健和住房援助的補助,並且增加對低收入家庭和兒童的支持,這些政策的確會幫助到某些低收入家庭,但也都會推高當前通脹的壓力。這麼多的支出錢從哪來呢?還是得從民衆中來。所以緊接着,給富人和企業加稅,可能就在所難免了。

不過,也有一些特定的板塊和企業會受益。比如一些直接面對顧客的醫療企業,像醫院、護理這些公司。一些食品類公司,尤其是低收入人羣偏好的加工食品公司。這些公司都直接受益於民主黨的撒錢政策。另外,民主黨對環保和大麻產業都比較重視,相關的股票也可能會受益。

05 結語

整體來看,市場肯定是不願看到民主黨橫掃兩院的事情發生。不過現在這種情況的概率比較低,如果真的發生了,我相信對於市場的負面影響是會很高的。目前來看,中期選舉的結果,大概率還是向相互制衡的方向發展的。這也是市場最願意看到的情況。他會不會成爲市場的轉折點我不知道,畢竟沒有任何一次市場反彈是單獨因爲一個因素導致的。但是在現在這種,通脹高企,衰退將至的背景下。一個更能夠控制通脹的政府,一個更關注經濟的政府,的確是市場迫切需要的。就像我一直所說,下半年的市場,政府財政政策的影響很可能會超過美聯儲貨幣政策,成爲一匹決定市場走向的黑馬。