01 大盤

昨夜美股三大股指震盪走低。截至收盤,道指跌 0.33%,納指跌 0.85%,標普跌 0.67%。美國十年國債收益率漲 3.166%,收報4.138%,相較兩年期國債收益率差約-42個基點。恐慌指數VIX漲 0.85%。布倫特原油收漲 1.84%。現貨黃金收跌 1.36%,報1628.98美元/盎司。美元指數維持高位,收報112.91。

俄羅斯總統普京籤令,要求頓涅茨克、盧甘斯克、赫爾松和扎波羅熱進入戰時狀態。美國至10月14日當週EIA戰略石油儲備庫存 -356.4萬桶,為1984年6月1日當週以來最低。據EIA報吿:美國原油產品四周平均供應量為2040.8萬桶/日,較去年同期減少2.38%。美國總統拜登表示,美國將從戰略石油儲備中出售1500萬桶原油,如果需要,還可以提供額外的石油出售。當美國油價達到或低於70美元/桶時,美國將補充戰略石油儲備(SPR)。歐盟將在明年Q1提出一項新的電力市場設計方案,切斷天然氣和電力價格之間的聯繫。沙特阿美石油據稱將繼續推進石油交易業務部門IPO。

美國9月新屋開工總數年化 143.9萬户,預期147.5萬户,前值157.5萬户。美國9月份新屋開工數據下降,獨棟住宅營建許可申請數量下降,這進一步證明,處於20年來高位的抵押貸款利率正在削弱需求,阻礙新建築的建設。9月營建許可總數上升到的156.4萬套,其中多户型住宅居首。9月份獨棟住宅建設許可申請減少3.1%,至87.2萬套,為兩年多以來的低點。截至10月14日當週,美國抵押貸款市場指數下跌4.5%,至204.6,為1997年以來的最低水平。

歐洲央行管委Vasle:歐洲央行應該在接下來的兩次會議上各加息75個基點,歐洲央行明年可能開始收縮資產負債表。英國保守黨議員WRAGG已提交對特拉斯首相的不信任信。英國財政部將向英國央行轉移110億英鎊,以彌補量化寬鬆帶來的損失。英國內政大臣Braverman因違反國家安全規定而被解僱,英國政府確認夏普斯被任命為英國內政大臣。英國保守黨黨鞭温蒂·莫頓(Wendy Morton)辭職。

美聯儲卡什卡利表示,仍在努力實現軟着陸,看到了全球經濟放緩的跡象,但幾乎沒有看到當地勞動力疲軟的跡象;總體通脹可能已經達到峯值,但還沒有看到核心通脹見頂的證據;供應改善越多,美聯儲加息的必要性就越小,需要看到核心通脹温和後才會暫停,美聯儲可能會在明年某個時候暫停加息。美聯儲布拉德稱,美聯儲可能會選擇將2023年的緊縮提前到2022年;美聯儲不應該對股市下跌做出反應;明年上半年美國GDP可能是持平的,而不是負增長,Q3看起來是正增長。

02 行業&個股

行業板塊方面,除能源、半導體、通訊分別收漲2.95%、0.64%和0.08%外,標普其他8大板塊悉數收跌:高科技、日常消費、工業均收跌1%以內,原料、公用事業、醫療、金融收跌2%以內,房地產收跌2.51%。

概念板塊方面,航空ETF平收0%,旅行服務板塊跌1.58%,高端酒店萬豪平收0%,愛彼迎跌0.91%,挪威郵輪跌2.8%。太陽能板塊跌3.47%。金融科技板塊方面,PayPal收跌0.96%,巴菲特概念股NU跌0.91%。網絡安全板塊跌0.74%,SQ收跌5.81%。

中概股多數收跌,KWEB大跌6.92%。阿里跌 6.64%,菜鳥開通中歐取暖物流專線。拼多多跌 6.65%,拼多多跨境電商平台Temu已在非洲上線。京東跌 7.72%。蔚來跌 10.57%,蔚來ET7於歐洲四國開啟交付 進一步將產品和完整運營體系落地。理想跌 11.21%,小鵬跌 10.81%。

大型科技股多數收跌。蘋果漲 0.08%,購物季前重磅推出iPad Pro等新品,但據稱iPhone 14 Plus減產,同時再次提高iPad air和iPad mini在日本的價格。微軟跌 0.85%,谷歌跌 1.08%,亞馬遜跌 1.11%,將在英國提供在線房屋和財產保險。特斯拉漲 0.84%,Q3 每股收益超出預期, 營收低於預期,未來有可能進行50億至100億美元的股票回購。Meta漲 0.32%。阿斯麥漲6.27%,Q3營收利潤均超市場預期,預計美國新規對2023年出貨計劃的直接影響有限。奈飛大漲逾13%,Q3業績超預期,付費訂閲用户淨增241萬超預期。美國聯合航空漲4.97%,Q3營收均超預期,預計Q4調整後每可用座位英里成本(CASM)與2019年同期相比增長11%-12%。寶潔漲0.93%,2023財年Q1營收和淨利潤均超預期,價格上漲抵消需求下滑影響,並下調2023財年整體銷售預期。雅培跌6.54%,Q3營收EPS均超預期,並上調2022年全年EPS預期。Adobe漲2.34%,因匯率變化影響增長,預計公司2023年年度銷售額將低於預期。

03 公司焦點

1.英國財政部將向英國央行轉移110億英鎊 以彌補量化寬鬆帶來的損失

10月19日消息,知情人士稱,英國財政部將向英國央行轉移逾110億英鎊,以彌補其債券購買計劃帶來的預計虧損。在財政部週二發佈的《政府供應估算》中,詳細介紹了資本轉移的細節。新注入的資金被列在“援助金融機構—支付給英國央行”項下。議會將於下週一就該聲明的內容進行辯論。英國央行將於下月開始退出量化寬鬆計劃。財政部的一位發言人稱,新財政大臣仍然非常致力於央行的獨立性,並對此充滿信心。目前英國央行拒絕對此置評。

2.韓國AI芯片公司Sapeon計劃明年使用台積電7納米制程生產新AI芯片

10月19日消息,據韓國電子產業媒體TheElec10月19日報道,韓國人工智能芯片公司Sapeon的首席技術官ChungMoo-kyoung説,計劃明年使用台積電的7納米制程生產其新的人工智能芯片系列X330。該公司去年4月完成分拆後,已獲得包括NHN數據中心在內的新客户。2020年11月,SK電信推出了AI芯片品牌Sapeon,並推出了其自研的AI芯片SapeonX220。下一代芯片X330正在使用7納米制程,被設計用來處理數據中心的大規模導入。該公司的目標是在2027年推出X500系列。

3.丹麥波羅的海天然氣管道終端再次推遲開放

10月19日消息,丹麥天然氣系統運營商Energinet週三表示,其西部的Nybro天然氣終端再次推遲開放,推遲時間近兩週,至11月1日。該公司表示,由於持續的技術挑戰,目前計劃分兩個階段來開放天然氣終端。第一階段是在11月1日啟動終端的部分運行,第二階段是實現全面運行,預計將在2022年晚些時候進行,具體日期未定。Nybro天然氣終端負責通過波羅的海天然氣管道將挪威的天然氣輸送至波蘭,波羅的海管道已於10月1日開始運營,輸氣管最初的天然氣來自德國。這條輸氣管的年輸送量可達100億立方米。

4.特斯拉選定在弗裏蒙特工廠生產Cybertruck電池組

10月20日消息,據Teslarati報道,知情人士透露,特斯拉(TSLA.O)計劃在弗裏蒙特工廠的一條新電池生產線上開始為即將推出的Cybertruck電動皮卡製造電池組。根據特斯拉提交給弗裏蒙特市的一份文件顯示,特斯拉稱該項目為“CTA Battery B-Build”。特斯拉計劃在得州奧斯汀工廠量產Cybertruck,然而奧斯汀郊外的新特斯拉工廠尚未準備好開始生產電池和電池組。消息人士證實,弗裏蒙特工廠是唯一一家可以生產該公司生產的所有四輛汽車的特斯拉工廠,最終也被選中負責Cybertruck包裝製造的任務。

5.通用汽車考慮用中型電動皮卡擴展悍馬產品線

10月20日消息,據知情人士透露,通用汽車(GM.N)正考慮在其悍馬品牌中增加一款中型電動皮卡,以迎合對低排放汽車的需求。小型電動悍馬仍是通用的一個設計概念,但有很大機會投入生產,並被視為優先項目。通用已經制造了大型電動悍馬皮卡,並將在明年初開始製造全尺寸SUV。通用正在通過推出悍馬和凱迪拉克的高價電動車吸引高端客户,並向車隊買家提供低價車型,從而擴大銷量和製造規模。知情人士説,通用認為悍馬品牌有很高認知度,因此推出一款體型較小但依然強勁的悍馬將是合理的延伸。

6.標普:隨着需求減少 預計將下調更多發行人的評級

10月19日消息,“8月評級勢頭明顯轉為負面,新的潛在下調評級與上調評級的比例達到3比1,”標普全球評級週三在一份聲明中表示。該評級機構表示,已將46家發行人列入負面展望/信用觀察,為2020年7月以來最多。發行人主要集中在消費品、金融機構、化學品、包裝、環境、美國醫療保健和美國高科技方面。標普援引一份報吿稱,“B”評級類別和拉丁美洲地區相對於各自的評級份額,潛在降級的比例很大。標普預計,“隨着高通脹、供應鏈緊張和宏觀經濟狀況具有挑戰的情況持續,未來幾個月將進一步惡化”。

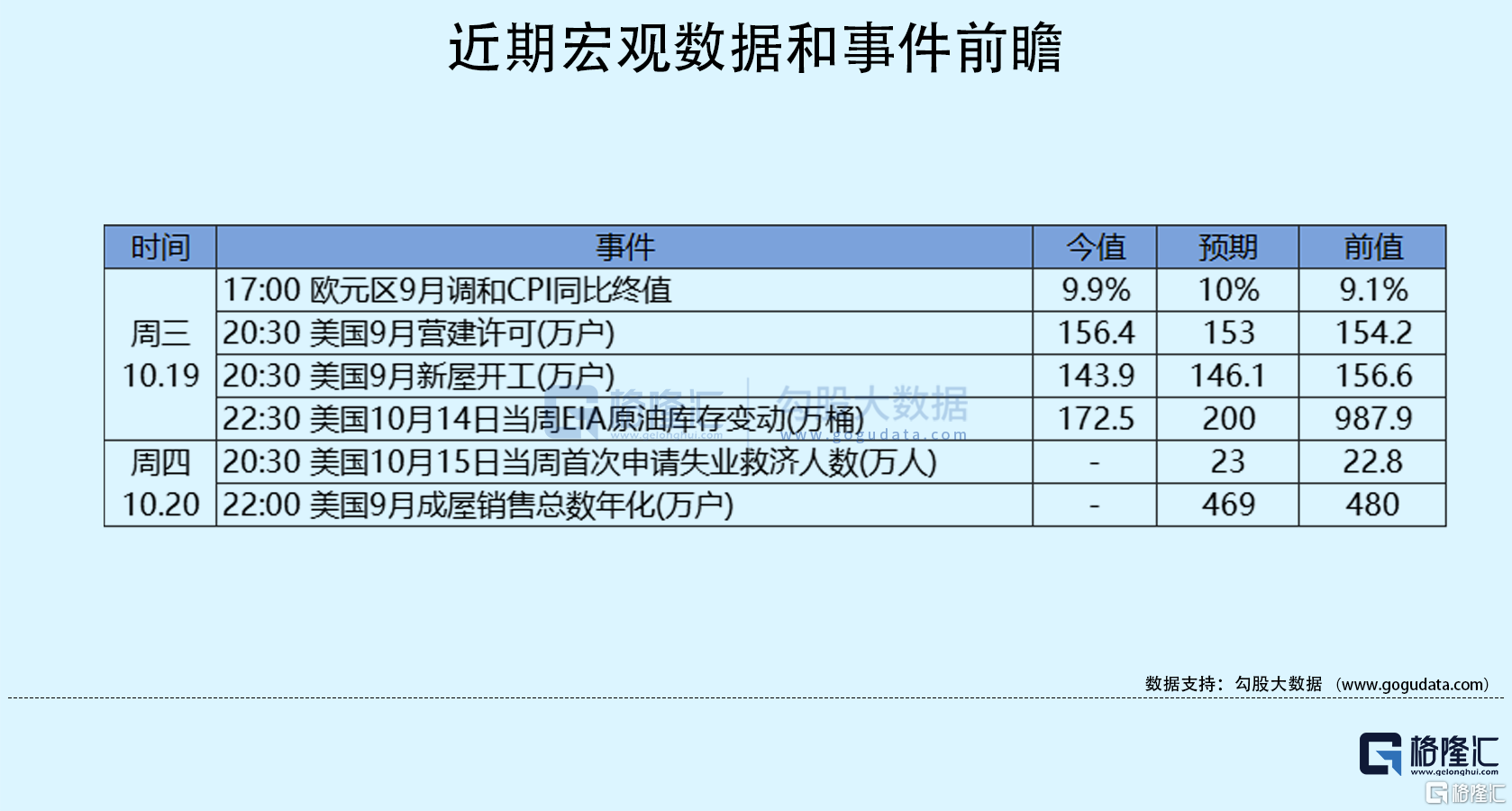

04 今日前瞻

今日重點關注的財經數據

(1)16:00 歐元區8月季調後經常帳

(2)16:30 英國央行副行長布羅德班特發表講話

(3)20:30 美國至10月15日當週初請失業金人數

(4)22:00 美國9月成屋銷售總數年化

(5)24:00 美聯儲哈克就經濟前景發表講話

(6)次日01:45 美聯儲理事庫克發表講話