本文来自格隆汇专栏:中信债券明明,作者:明明债券研究团队

核心观点

新兴经济体与发达经济体此轮均由于通胀压力以及汇率贬值压力而开启货币紧缩,当前即使各经济体央行跟随美国加息,高通胀导致贸易情况恶化,叠加美元强势仍导致各经济体货币贬值压力较大。在此背景下,我国通胀压力较低,资本流出压力有限,货币政策仍可以保持独立性。考虑到全球加息潮对于我国总量货币政策窗口期的限制,未来经济稳增长或主要依靠结构性货币政策、财政和宽信用政策发力。

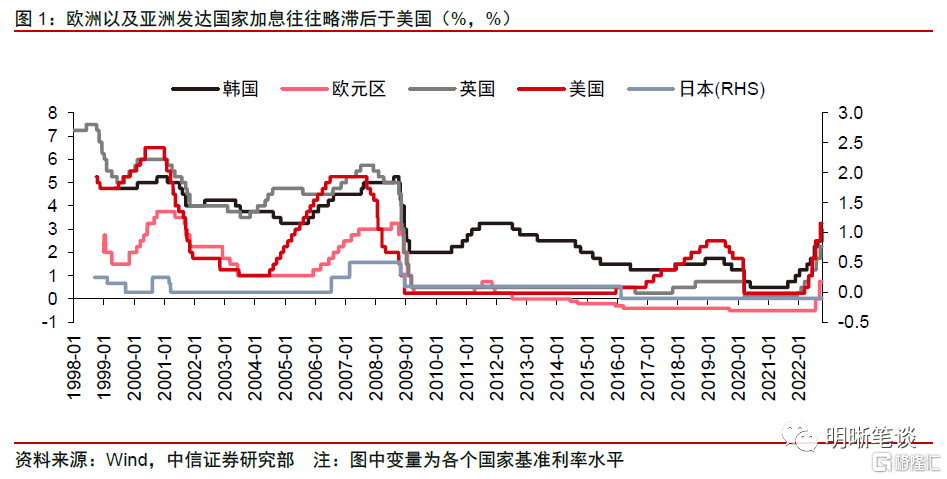

历史上新兴与发达国家加息和降息时点通常滞后于美国。此轮加息之前,欧洲以及亚洲经济发达经济体加息往往滞后于美国加息。较为特殊的是,韩国与英国在2008年危机冲击后较快开始加息。而日本在08年金融危机后央行重回零利率政策并持续至今。对于新兴经济体而言,经济波动往往较大,加息与降息交替出现频率更高,经济周期与货币周期短于发达国家,美联储开启加息周期时新兴国家货币政策往往也表现出滞后性。

各国相继增加的通胀风险导致此轮加息潮的开启。由于此轮美国开启加息过晚,部分资源国的新兴经济体虽然拥有出口资源,但也需要进口较多非资源优势的原材料或能源等,在全球产业链中处于上游,因此最早面临通胀压力,因而最先开始加息。后续部分发达经济体迫于供需共同推升的通胀压力也早于美国开始加息,而生产国角色的新兴经济体通胀压力较美国偏低,因此加息慢于美国。

具体来看,通胀压力、汇率波动以及资本流出压力导致各国开启加息。此轮发达经济体加息原因主要为资源短缺叠加大宗商品等价格上升导致国家通胀压力大且贸易转为逆差,汇率在去年下半年就开始面临较高的贬值压力。俄乌冲突再次推升了大宗商品价格,导致欧洲、日韩等地区/国家贸易逆差进一步走阔、经济增速下行风险快速提升。对于资源较丰富且为生产角色的新兴经济体,最初由于这些国家资源大多自给自足,此轮疫情冲击导致的成本端通胀压力对其的影响有限,新兴经济体疫情冲击后需求恢复偏慢,需求端通胀低于美国,因此通胀压力在俄乌冲突前较温和。但俄乌冲突后,通胀更高且更为广泛,叠加全球经济疲软、各国贸易增长放缓,依赖于出口的生产国新兴经济体基于通胀风险、汇率压力以及资本流出压力开启加息。

全球加息潮对中国货币政策的影响几何?当前全球较多国家开始加息,甚至激进加息,在此背景下,我国货币政策与其他国家/地区货币政策进一步分化,货币政策宽松的窗口期存在一定限制。但我国货币政策的主基调仍为“以我为主”,在国内内需相对疲软、通胀压力低的背景下,我国货币政策预计将继续维持保持流动性合理充裕以助力经济稳增长。此外,我国股债市外资占比有限,货币政策分化导致的阶段性外资流出的冲击有限,货币政策可以坚持“以我为主”取向的同时,兼顾内外均衡。

结论:历史上新兴经济体与其他发达经济体往往加息时点滞后于美国,具体而言,此轮主要发达经济体在去年下半年就面临较高的通胀风险与汇率贬值压力,因而去年下半年一些发达经济体开始加息;资源对外依赖度偏低的新兴经济体在俄乌冲突后通胀压力才开始上行,贸易情况恶化,汇率承压,因而逐步开始加息。在当前全球较多国家开启加息,甚至跟随美国激进加息的背景下,我国总量货币政策的窗口期存在一定限制。但我国有效需求相对不足导致通胀水平较低,预计我国“以我为主”的货币政策将继续保持流动性合理性,经济“稳增长”或依靠结构性货币政策、财政和宽信用政策发力。

正文

新兴经济体与发达经济体此轮均由于通胀压力以及汇率贬值压力而开启货币紧缩,当前即使各经济体跟随美国加息,高通胀导致贸易情况恶化,叠加美元强势仍导致各国/地区货币贬值压力较大。在此背景下,我国通胀压力较低,资本流出压力有限,货币政策仍可以保持独立性,全球加息潮对于我国总量货币政策窗口期存在一定限制,未来我们经济稳增长或主要依靠结构性货币政策、财政和宽信用政策发力。

全球加息潮起因

历史上新兴与发达国家加息时点通常滞后于美国

此轮加息之前,欧洲以及亚洲发达经济体加息往往滞后于美国加息。在疫情发生前,对于每一轮美联储加息,欧洲以及亚洲的经济发达体往往是在美国加息后开启加息,降息也是如此。较为特殊的是,韩国与英国在2008年危机冲击后较快地于2010、2011年开始加息,但在欧债危机爆发后转为降息,在此阶段美国始终维持低利率政策。而日本略为特殊,08年金融危机后日本央行重回零利率政策并持续至今。

对于新兴经济体而言,经济周期与货币周期偏短,美联储开启加息周期时新兴经济体往往也表现出滞后性。新兴经济体经济波动往往较大,加息与降息交替出现频率更高,经济周期与货币周期短于发达经济体,因而在新兴经济体在美联储货币政策宽松取向不变期间,也存在加息与降息的情形。而美联储开启加息周期后,新兴经济体也会开启加息,但步伐也会慢于美国。

各国相继增加的通胀风险导致此轮加息潮的开启

由于此轮美国开启加息过晚,部分资源国的新兴经济体通胀最先开始上行,因而最先开始加息,后续部分发达国家迫于供需共同推升的通胀压力也早于美国开始加息,而生产国角色的新兴经济体通胀压力较美国偏低,因此加息慢于美国。此轮由于资源国家(大多为新兴经济体)虽然出口资源,但也需要进口较多非资源优势的原材料或能源等,在全球产业链中处于上游,因此最早面临通胀压力,进而部分新兴经济体最早开启此轮加息。而一些整体资源依赖度偏低的生产国,例如印度、越南等国家以及关键资源均较丰富的资源国,例如印尼,成本端通胀压力有限,同时需求端修复慢于美国,因此需求端通胀压力也可控。因此,此轮生产国等新兴经济体在美联储加息后开启加息。同时,资源短缺的发达国家由于成本端以及需求端较快推升了通胀,叠加美联储加息开启时点滞后,因此部分发达国家,例如韩国与英国也早于美国加息时点。

具体来看,此轮发达经济体加息原因主要为资源短缺叠加大宗商品等价格上升导致国家通胀压力大且贸易转为逆差,汇率在去年下半年就开始面临较高的贬值压力。最初原因是因为国家资源对外依赖度较高,供应链中断导致的价格上升,尤其是能源、原材料等通胀压力导致欧元区国家贸易顺差逐步转为逆差,欧洲以及亚洲发达经济体与美国经济增速差也开始走阔。随后俄乌冲突再次推升了大宗商品价格,导致逆差进一步走阔、经济增速下行风险快速提升,汇率贬值幅度加大。

对于资源较丰富且在全球产业链中为生产角色的新兴经济体,此轮通胀压力上升、汇率以及资本外流压力导致这类国家于2022年不得不开始加息。最初由于部分新兴经济体资源大多自给自足,此轮疫情冲击导致的成本端通胀压力对于生产国新兴经济体的影响有限,新兴经济体疫情冲击后需求恢复偏慢,需求端通胀低于美国,因此通胀压力在俄乌冲突前较温和。叠加全球经济仍处于修复阶段,贸易差额波动有限,因此2021年生产国新兴经济体汇率贬值压力可控,货币政策并不急于步入紧缩。但俄乌冲突后,通胀更高且更为广泛,叠加全球经济疲软、各国贸易放缓,依赖于出口的生产国新兴经济体基于通胀风险以及汇率压力开启加息。随后美联储激进加息,美元走强,美债利率大幅上升,对于新兴经济体资本外流压力提升,因此新兴经济体不得不跟随美国激进加息。

全球加息潮对中国货币政策的影响几何?

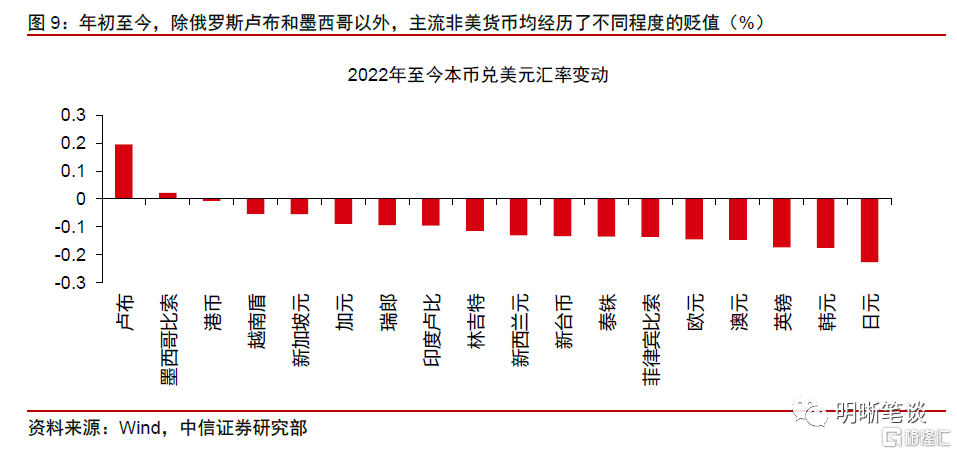

当前全球较多国家开始加息,甚至激进加息,导致我国货币政策工具方面存在一定限制。当前美国激进加息,除人民币以外的非美货币大幅贬值,更多发达国家以及新兴经济体跟随美国开始加息或进一步激进加息。在此背景下,我国货币政策与其他国家货币政策进一步分化,我国货币政策宽松的窗口期存在一定限制。

但我国货币政策的主基调仍为“以我为主”,在国内内需相对不足、通胀压力低的背景下,我国货币政策预计将继续维持宽松以推动经济稳增长。与新兴经济体或发达国家输入性通胀飙升的情况不同,当前我国有效需求相对不足,通胀尤其是核心通胀较低,货币政策“以我为主”的目标下预计将继续保持流动性合理充裕以助力经济稳增长。此外,我国股债市外资占比有限,货币政策分化导致的阶段性外资流出的冲击有限,货币政策可以坚持“以我为主”取向的同时,兼顾内外均衡。

未来美联储鹰派加息带动全球加息潮对于我国总量货币政策存在窗口期的限制,经济“稳增长”需靠结构性货币政策、财政和宽信用政策发力。当前预计美联储四季度仍将激进加息,美元四季度将继续高位运行,并且存在进一步上行的风险,新兴经济体以及其他发达经济体较多紧密跟随美国加息步伐。在此背景下,我国总量的货币工具相对不利于管理资本流动与稳定汇率,因此总量货币政策的窗口期或将受到一定限制。相比之下,结构性货币政策、财政政策与政策性金融政策直达实体的效果更好,未来此类政策发力可以更好地推动经济基本面预期修复以及经济稳增长。

结论

历史上新兴经济体与其他发达国家往往加息时点滞后于美国,具体而言,此轮主要发达经济体在去年下半年就面临较高的通胀风险与汇率贬值压力,因而去年下半年一些发达国家开始加息;资源对外依赖度偏低的新兴经济体在俄乌冲突后通胀压力才开始上行,贸易情况恶化,汇率承压,因而逐步开始加息。在当前全球较多国家开启加息,甚至跟随美国激进加息的背景下,我国总量货币政策的窗口期存在一定限制。但我国有效需求相对不足导致通胀水平较低,预计我国“以我为主”的货币政策将继续保持流动性合理性,经济“稳增长”或依靠结构性货币政策、财政和宽信用政策发力。