佈雷頓森林體系崩潰後,美國直接掀了桌子,一邊拿儲量極其豐富的石油做基準,一邊拿着槍炮讓全球去相信美國的信譽。

此後,美元霸權收割全球的篇章正式打開。

經歷過兩輪收割後,如今鐮刀再起,美元可能又要收割全球第三輪。

不講武德!佈雷頓森林體系崩潰是美元霸權的起點

1944年美國確立了「佈雷頓森林體系」,建立了美元的金本位制度,美元也在此後被稱爲「美金」。

但在越戰失敗後,美國黃金儲備量迅速下降,美元難以兌換到原本規定的黃金量,導致1971年後,佈雷頓森林體系宣佈崩潰。

那麼,爲什麼說佈雷頓森林體系崩潰是美元霸權的起點呢?

因爲在此之前,黃金儲備量是一國央行發行貨幣基礎,紙幣並非由國家信用來支撐,而是由黃金來作爲基礎。也就是說,當時美元只是黃金的「兌換券」。

但佈雷頓森林體系崩潰後,美元選擇與原油掛鉤,由於原油並不具備黃金的稀缺性,所以美國可以依仗其國家信用,近乎無限制的超發貨幣(這也是美國開始耍賴的根基)。

所以,佈雷頓森林體系的崩潰是美元霸權的起點,若是佈雷頓森林體系不崩潰,那麼美國只能乖乖的按照其黃金儲備量來發行貨幣。但隨着佈雷頓森林體系崩潰,美元的支撐只有一個儲量極高的原油以及美國的信用(可惜美國沒有)。

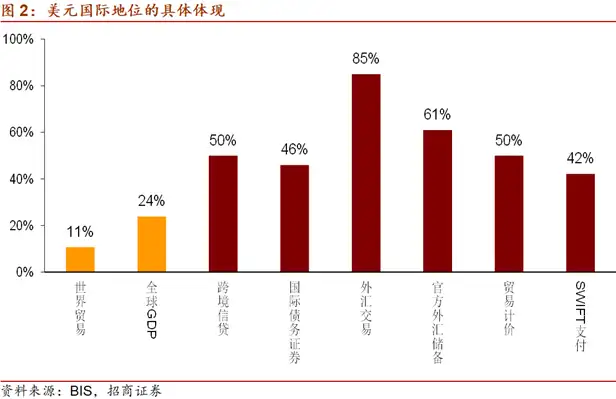

對於全球市場來說,由於美元在國際市場上具有超高的流動性(佔全球外匯交易的85%左右),所以美國可以通過加息-降息等一系列貨幣手段來收割全球。

第一輪收割——超發貨幣,導致全球資產價格上漲

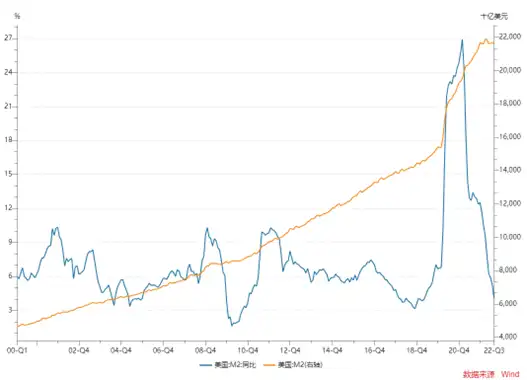

2020年新冠疫情爆發後,美國開啓了無限量的量化寬鬆政策(QE)。截至目前,美國的M2存量較2020年初上升了6.22萬億美元(約44萬億人民幣)。

「大水漫灌」下,全球資產價格開始大幅上漲——

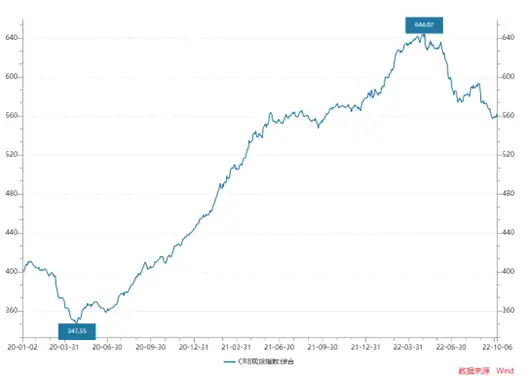

首先,從大宗商品價格來看,2022年5月,CRB商品指數觸頂達到644.04點,較低點(2020年4月)上漲了296.52點,漲幅高達85.31%。

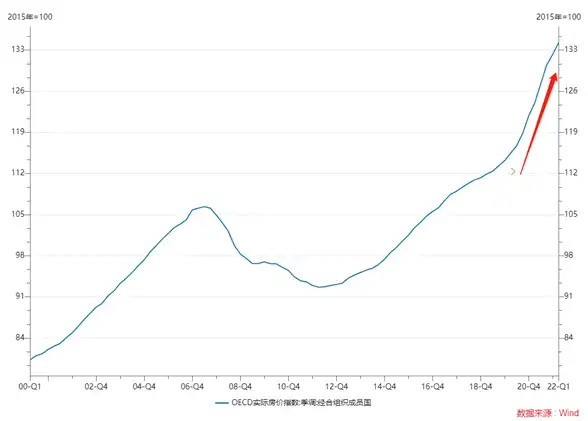

其次,從房價來看,據OECD統計,疫情期間(9個季度),經合組織成員國實際房價指數共計上漲了18.8個點,季均上漲了2.01個點,而2015-2019年底間(20個季度),房價指數也只上漲了15.6個點,季均僅上漲0.78個點。

也就是說,房價的季均增長翻了一倍以上,且近兩年多來,房價的漲幅比過去5年還多。

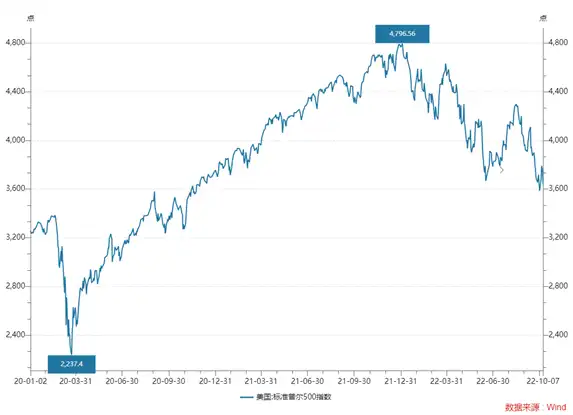

最後,從金融市場來看,以標普指數爲基準,2021年底,標普觸頂達到4796.56點,較低點增長了114.38%。也就是說,去年美國的股市接近翻了一番。

那麼,爲什麼說這是美國是去年資產價格大漲的最大受益者呢?

在過去幾十年的經營下,美國通過威逼(在中東挑起多次戰爭)利誘(利用馬歇爾計劃捆綁歐洲等)在全球收割了大量的優質資產。而在資產價格大幅上漲的背景下,美國資本自然得到了極爲明顯的擴張。

以2021年的福布斯排行榜爲例,2021年美國頂尖富豪的資產開始大幅的擴張,資產總量大多出現了兩位數的增長。

這,也是美國對全球優質資產的第一輪收割。

第二輪收割——收緊貨幣,加強美元購買力,獲得結匯優勢

2022年3月後,美聯儲開啓「瘋狂」的加息進程,截至目前已經累計加息了300BP。

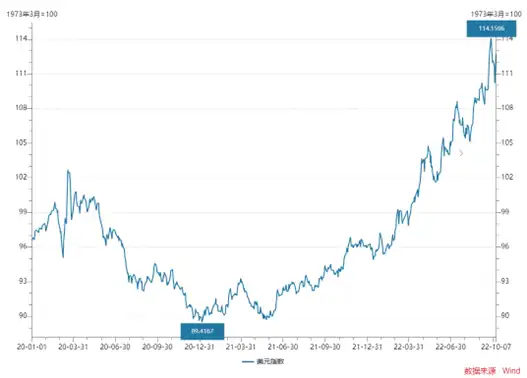

在美國瘋狂的加息下,美元指數出現大幅的上漲。前不久,美元指數突破114點大關,較其低點上漲了27.67%。

爲什麼說美元指數的大幅走強是美國收割全球的第二輪呢?

美元的大幅升值將導致美國出口商品時,其他國家需要用更多的資產(貨幣)來兌換,且美國可以通過更少的貨幣去進口海外的優質資源。

以2021年爲例,美國進出口商品總額高達5.95萬億美元,美元指數的大幅變動將導致美國在結匯上獲取大約1.64萬億美元的匯兌收益。

第三輪收割——周而復始,美國抄底全球的時機逼近

衆所周知,全球進入加息週期後,資產的泡沫將被戳破,且由於貨幣政策大多是預後管理,即存在較強的滯後性,所以緊縮的貨幣政策會導致資產價格超跌,使得其價格表現在一定程度內低於其真實的實際價值。

美國,作爲全球加息週期的始作俑者,其對於加息週期的經常存在較強的影響力。

這也就是說,美國以及美國的投資者能夠最便捷的找到抄底全球資產的時機,疊加美元的高流動性下,美國抄底資產的便捷性也明顯強於其他國家。

在歷史上,美國已經通過這樣加息-降息的手段,已經在全球「薅」了兩次羊毛:

拉美失去的十年——1970年,美聯儲實行低利率政策刺激投資與就業,導致美元貶值,通脹壓力高企(大滯脹時期)。部分拉美國家趁機借入大量低利息的美元,投資石油開發,導致其外債規模不斷膨脹。

1980年美聯儲突然開啓加息週期(沃爾克時代),美元升值,石油價格下跌,拉美國家一下子掉進了美元的陷阱。1982年8月,墨西哥率先爆發債務危機,隨後大量拉美國家相繼遭遇還債困難,80年代也因此被稱作拉美地區「失去的十年」。

東南亞金融危機——1990年,東南亞地區經濟繁榮發展,在美聯儲操縱下,大量融資流入東南亞,多國出現經濟過熱的現象。隨後在1994到1995年間,美聯儲在13個月的時間裏接連七次加息。

強勢美元使大量資本回流美國,成爲觸發1997到1998年東南亞金融危機的關鍵因素。1997年7月泰銖大幅貶值,隨後衝擊波很快蔓延開來,東南亞國家付出了慘痛的代價才從此次動盪中恢復過來。

美元在國際市場上的影響仍較大

從美元自身來看:其各項指標佔全全球總量的比重均在40%以上,其中外匯交易以及外匯儲備的比重更是高達85%和61%。美元在金融市場上的高佔比,是美元霸權的根基。

從經濟情況來看:美國目前仍是全球第一大經濟體,據世界銀行數據,2020年美國GDP比重佔全球的24.72%(中國爲17.37%)。較強的經濟實力,是美元霸權的基礎。

從軍事實力來看:美國是全球軍費開支最高的國家,2021年軍費開支達8000億美元,明顯高於其他國家。此外,據人民網報道,2014年美國在海外軍事基地便高達598處,遍及六大洲、四大洋,輻射全球40個國家。強大的軍事實力是美元霸權的重要保障。

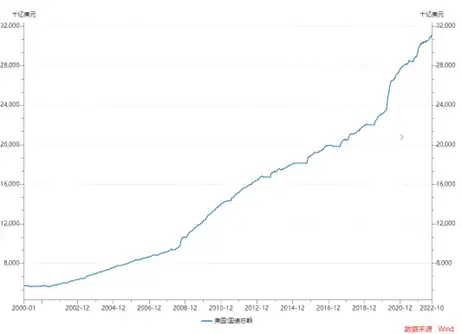

超高的美債將全球主要的經濟體捆綁在一起,進一步加強美元的地位。截至目前美債總額已上升至31.15萬億美元,甚至超過了美國的GDP總額。其中,中日歐是美債的重要持有方,截至7月末,合計持有3.55萬億。

所以,整體來看,雖然美國利用美元霸權收割全球的行徑令人作嘔,但仍然不得不承認,目前仍然是全球最主要的結算貨幣,美元霸權的基礎尚沒有動搖。

逆美元化勢在必行

天下苦美元久矣!逆美元化可能將成爲未來國際市場的共識:

從歷史來看,貨幣的霸權並非不可顛覆——衆所周知,第一次工業革命後,英國成爲了全球最強大的國家,號稱「日不落帝國」,當時英國對全球經濟的掌控較目前的美國有過之而無不及——通過殖民統治控制了全球20%以上的人口以及25%以上的土地,經濟體量佔全球的70%以上,黃金儲備量佔全球的80%以上。

但在二戰後,隨着英國國力的衰弱以及美國的崛起,美元才取代英鎊成爲全球主要的結算貨幣。

從當前情況來看,全球各主要國家均在開始減持美元,據IMF統計,截至2022Q2,全球官方美元儲備爲66523億美元,較其高點(2021Q3)下降了4402億美元。是據統計以來,各國政府減持美元力度最大的一次,反映「去美元化」已經逐步成爲國際市場的共識。