本文來自格隆匯專欄:廣發策略戴康,作者:戴康 曹柳龍

1、中國不具備大的通脹基礎,帶來中美經濟週期錯位,造就“此消彼長”中國優勢

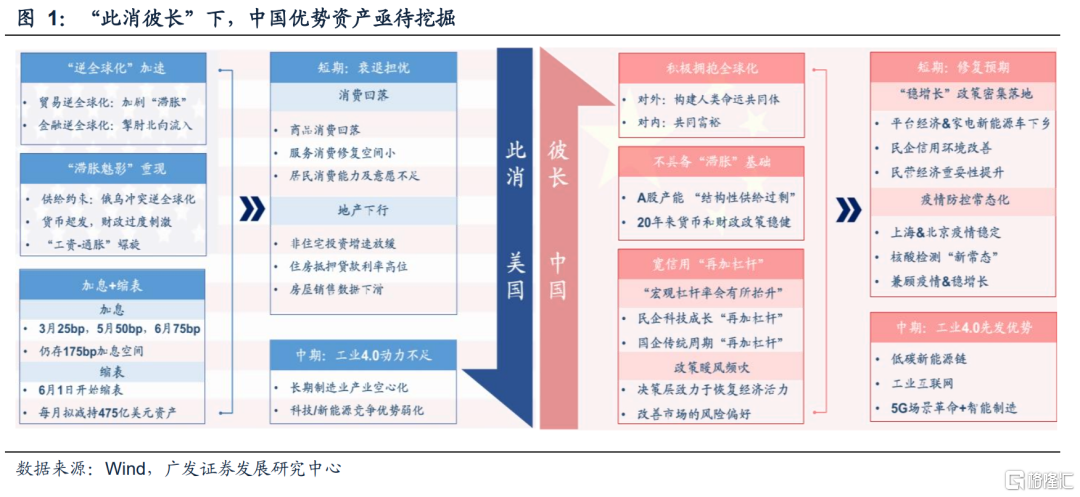

中美金融/經濟週期錯位,造就“此消彼長”的中國優勢。美國“逆全球化”加劇“滯脹”壓力,美聯儲不得不加息+縮表,導致美國經濟陷入衰退擔憂;而中國不具備大的“通脹”基礎,可以逆勢“寬信用”再加槓桿,帶來中國經濟的疫後復甦預期。

2、美股FAANG盈利能力長期佔優:“高利潤率”優勢疊加“高槓杆率”優勢

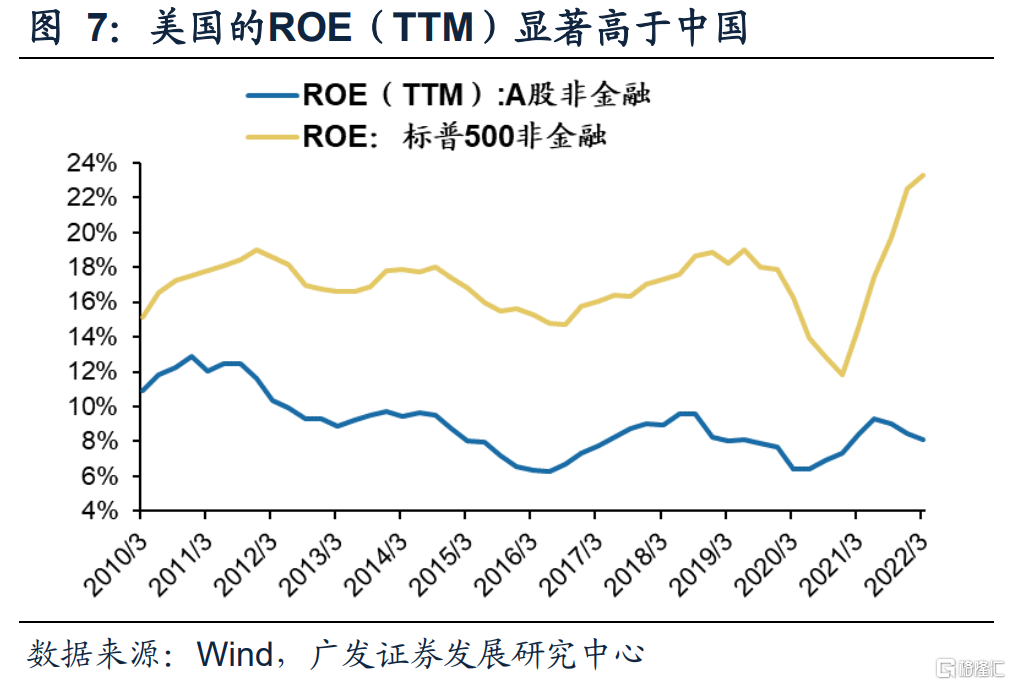

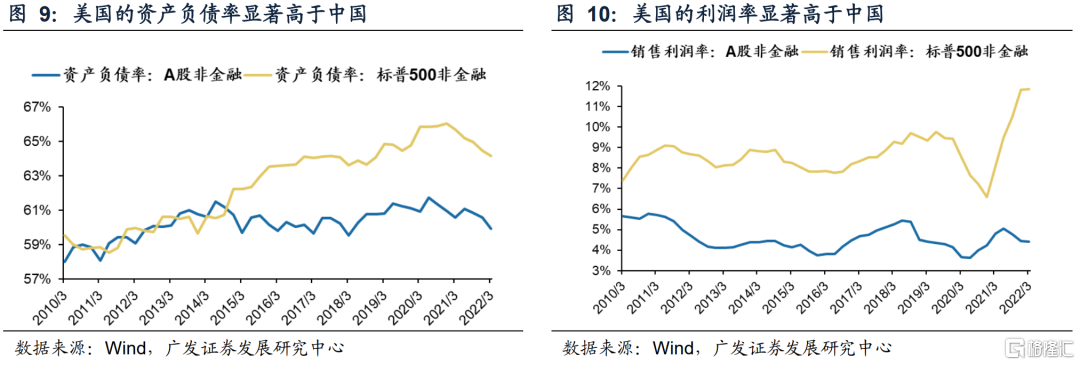

美股盈利能力顯著高於A股:得益於美股持續高位的利潤率和槓桿率。通過中美上市公司的ROE杜邦拆解可以看出,美國公司盈利能力中樞長期位於A股的2倍以上。主要得益於——

(1)美國的利潤率持續高位:美國作為“領先型”經濟體,科技研發能力持續領先全球,美股上市公司長期佔據全球價值鏈的中上游,能夠穩定地賺取高額的利潤率;

(2)美股的槓桿率持續高位:尤其是金融危機以後,中國“供給側改革”不斷降低企業槓桿率水平;而在美債的長期低利率環境下,美國公司不斷“加槓桿”回購股票增厚EPS。

3、美國領先型經濟體地位 →“高利潤率”優勢;長期低利率環境 →“高槓杆率”優勢

“高利潤率”和“高槓杆率”是美股FAANG長期佔優的基礎。美國是“領先型”經濟體,產業結構穩定且處於全球“價值鏈”上游,企業能夠持續穩定賺取高額的利潤率。同時,金融危機之後的美國長期低利率環境,也使得企業可以以極低的成本借貸並進行股份回購增厚EPS,進一步增強企業的盈利能力。

而A股ROE的驅動力不斷變遷,業績高增長不可持續。中國是“追趕型”經濟體,產業結構持續變遷(週轉率驅動→槓桿率驅動→利潤率驅動),企業盈利較難持續高增長:A股多數公司維持業績高增長的年份大概在3-5年左右。同時,後金融危機時代,中國“供給側改革”也持續降低企業的槓桿率水平,進一步約束企業盈利能力不可持續。

4、此消:經濟引擎切換動搖美股FAANG“高利潤率”優勢,加息週期衝擊“高槓杆率”優勢

從“信息化”轉向“智能化”,大時代背景變遷,美股FAANG正轉向MANTA。美股FAANG包含老巨頭的Facebook(Meta)、Apple、Amazon、Netflix、Google;美股MANTA包含新巨頭的Microsoft、NVIDIA、TESLA,以及老巨頭轉型的Apple和Amazon。我們認為:美股FAANG是“信息化”時代的產物,而美股MANTA則將成為未來“智能化”時代的支柱。

5、彼長:中國“優勢資產”盈利能力將受益於“利潤率抬升”和“再加槓桿”共振

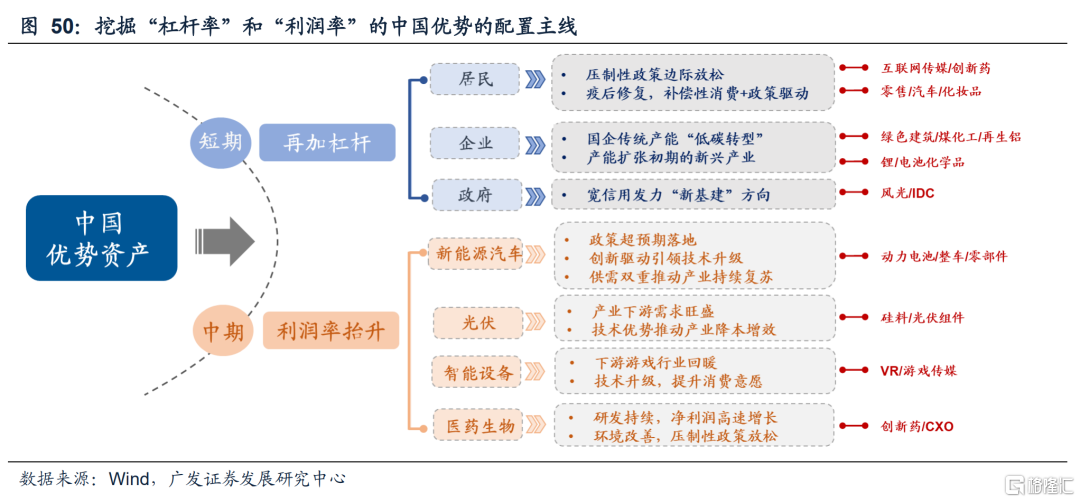

高端製造轉型升級,A股將開啟新一輪利潤率抬升週期。中國產業結構向領先型經濟體過渡,將帶來A股利潤率系統性抬升。同時,上游資源/材料行業維持“供需穩態”,也將中期內維持利潤率高位。

短期內,A股同樣具有較強的“再加槓桿”動能。海外槓桿大部分為長期負債,而國內龍頭以流動負債為主,實際“再加槓桿”能力更強。同時,下半年決策層致力於恢復經濟活力的態度明確,政策暖風頻吹背景將為A股“再加槓桿”形成較強支撐。

6、中國“優勢資產”聚焦何處?——短期關注“再加槓桿”,中期抓牢“利潤率抬升”主線

“此消彼長”抓牢“中國優勢資產”,掘金中國FAANG,建議關注短期、中長期兩條配置主線:

(1)短期關注“再加槓桿”的槓桿率抬升機會:央行表態“宏觀槓桿率會有所上升”,居民/企業/政府“再加槓桿”寬信用穩住經濟大盤,部分行業壓制性政策將轉向寬鬆;

(2)中期把握“高質量發展”主線下的利潤率抬升機會:工業3.0向工業4.0切換的大時代背景下,關注具有先發優勢的新能源鏈,藍海市場的智能設備,以及長期高利潤率,同時利潤率壓制將有所改善的醫藥生物行業。

風險提示:全球疫情仍存在反覆的風險,尤其是奧密克戎疫情帶來更大的不確定性;疫情變異/反覆可能導致全球經濟修復可能不及預期並影響中國出口韌性;國內“穩增長”政策落地效果仍有不及預期風險;全球/中國通脹高位流動性可能邊際收緊;中美貿易/金融領域的關係仍有較強的不確定性。