概览

- 大型股受到投资者的青睐,谷歌和特斯拉都属于这一类。

- 两家公司最近都进行了股票拆分,而且都在自动驾驶汽车领域展开竞争,他们是如何比较的?

- 它们的估值、抵御衰退能力、资产负债表实力和现金流又如何呢?以目前的价格来看,哪家公司看起来是更好的选择?

大型股一直受到投资者的欢迎,这是理所当然的,它们过去提供了令人信服的回报,而且流动性很高。谷歌通过其子公司Waymo,以及特斯拉通过Autopilot/FSD项目活跃在新兴的自动驾驶领域。在这篇文章中,我们将观察这两家公司的机会和风险,看看哪一家在当前价格下是更有前途的投资。

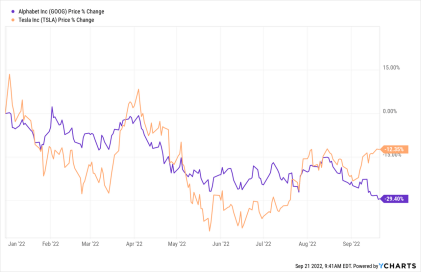

特斯拉和谷歌在最近的股票分拆后表现如何?

两家公司不久前都拆股,试图将股价降至更“正常”的水平,有可能被纳入道琼斯指数,这可能也是他们决定拆股的原因之一,因为道琼斯指数是按股价加权的。

今年到目前为止,两家公司的股价都出现了下跌,特斯拉在2022年下跌了12%,而谷歌在2022年下跌了近30%。Alphabet在7月中旬拆股,此后股价略有下跌,而特斯拉在8月初拆股,在拆分之前,特斯拉的股价经历了一次上涨,但自那以后,股价基本上是横盘走势。因此,从短期股价的角度来看,这些股票分拆并不成功,但纯粹因为股票分拆而买入并不是一个很好的投资方式。

自动驾驶汽车领域的竞争者

两家公司并非在所有领域都是竞争对手,因为Alphabet主要是一家在线广告公司,而特斯拉主要是一家汽车制造商。尽管如此,两家公司在一个显著的、快速增长的、潜在非常有前途的领域展开了竞争,那就是自动驾驶汽车技术。

没有人知道第一辆具备5级自动驾驶技术的汽车何时上市,也没有人知道哪家公司会生产它。但很明显,目前有一些实力雄厚的公司可能成为这一头衔的重要竞争者。

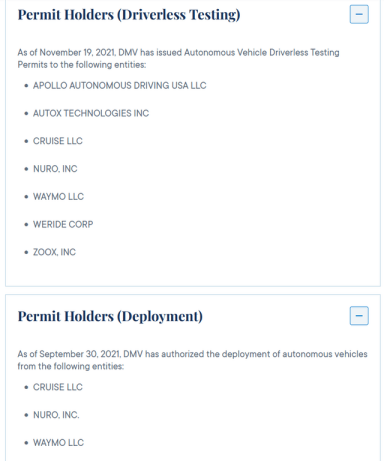

下图显示了被批准在加州测试无人驾驶汽车的公司名单,其中一些公司甚至被允许在该州部署他们的技术:

我们看到谷歌的Waymo在两组中都获得了许可,Nuro和通用汽车(GM)的Cruise也是如此。在我看来,合理的假设是,拥有最有利许可的公司就是拥有最有利技术的公司。其他几家公司被允许在无人驾驶的车辆上测试他们的技术,包括WeRide和Zoox。值得注意的是,特斯拉并不在这些公司之列。该公司获得了在加州测试其技术的许可,但只能在有司机的车辆上测试。根据政府网站,共有50家公司持有该许可证,因此我们可以说持有该许可证是“没什么特别的”。特斯拉的许多同行,包括梅赛德斯-奔驰(Mercedes-Benz)和蔚来汽车(NIO),都持有同样的许可证。

从监管的角度来看,Alphabet在这一领域的产品似乎更有优势—它在几十家活跃于自动驾驶技术领域的公司中脱颖而出,而特斯拉似乎处于中间位置。

虽然特斯拉要求其技术的买家提供资金,但它不允许以机器人出租车的方式将其商业化。另一方面,Waymo已经在包括旧金山在内的几个城市部署了自动驾驶出租车,乘客可以通过Alphabet的应用程序预订车辆。

当然,谁也不能保证Alphabet的领先地位会一直保持下去。特斯拉最终有可能凭借自己的技术打出本垒打。但对我来说,这似乎不是最有可能的情景—(对我来说)更合理的假设是,目前拥有最有利项目的领导者将继续保持他们在该领域的领导地位。

Alphabet和特斯拉股票的关键指标

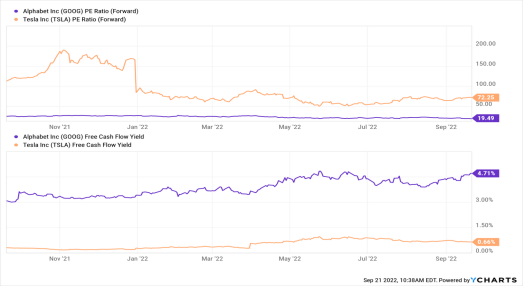

这两家公司的股价今年都有所回落,这意味着它们的估值已经压缩。从今年的市盈率来看,Alphabet似乎相当便宜,而特斯拉的估值仍然偏高:

Alphabet目前的股价不到预期净利润的20倍,收益率为5%。特斯拉目前的股价约为估值的3.5倍,市盈率仍在70倍以上,收益收益率在1.5%的范围内。当然,有人会说,自由现金流甚至比净利润更重要。毕竟,分红和回购都是自由现金提供资金的,而债务削减、收购等也取决于公司抛出现金的能力。在这方面,Alphabet看起来比特斯拉更好。Alphabet的自由现金流与其净利润相当,因为其持续自由现金流收益率也在5%的范围内。

特斯拉的情况则不同,它的自由现金流收益率不到0.7%,仅为其收益收益率的一半。这种巨大的差异可以用汽车行业资本密集的特性来解释,工厂需要定期建造和重组,在这个领域的公司需要大量的流动资金来生产未完成的产品、原材料等等,这就是为什么汽车领域的自由现金产生能力普遍较弱的原因,因此这并不是特斯拉特有的问题。相反,特斯拉的表现与其他现金产生能力较弱的汽车公司持平。Alphabet不需要在原材料、工厂、工厂重组等方面投入大量资金,它的商业模式对股东更加友好,因为无需巨额资本支出要求,就可以有效扩大运营规模—让用户在YouTube上多看一段视频,或在谷歌上多看一段广告,Alphabet方面不需要任何有意义的现金支出。

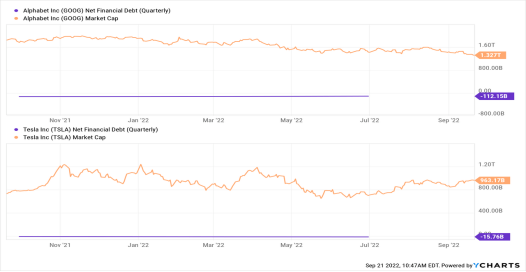

Alphabet不仅看起来比特斯拉便宜得多,而且其更强大的自由现金产生能力也带来了更好的资产负债表。

特斯拉的净现金头寸为160亿美元,相当可观,但这还不到特斯拉市值的2%。与此同时,GOOG的净现金头寸为1,120亿美元,是特斯拉的7倍,相当于Alphabet市值的8%以上。因此,Alphabet在股东回报方面拥有更强大的财务实力,例如通过回购和收购,其巨大的净现金头寸大大降低了风险。如果我们看到全球经济急剧下滑,Alphabet超过1000亿美元的净现金可以让公司很好地避免财务问题,而特斯拉的风险则更大—不仅它的现金“安全网”要小得多,而且与软件和通信服务行业相比,汽车行业的周期性更强,更容易受到衰退的影响。最近几周,特斯拉的许多车型的交付时间缩短到只有几周,这可能是由于在当前的经济环境下,消费者越来越不愿意在新车上花大价钱。

当我们考虑到两家公司的净现金头寸时,Alphabet的估值降到了更低的水平:

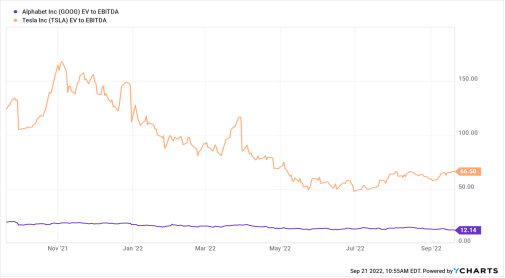

Alphabet的市盈率仅为过去息税折旧摊销前利润的12倍,估值并不高,特别是考虑到它的市场领先地位和健康增长。特斯拉目前的股价是Alphabet的5倍,它也有相当强劲的增长,至少在过去是这样。但鉴于其现金产生能力较弱、利润率较低、竞争压力加剧、自动驾驶技术较弱,目前的估值似乎并不具有吸引力。有人可能会说,特斯拉在12倍的息税折旧摊销前利润下会非常有吸引力,但在我看来,以Alphabet的5倍估值,Alphabet似乎是一个更有吸引力的选择。

长期买入Alphabet还是特斯拉更好?

一些看好特斯拉的人主要是看中特斯拉的自动驾驶潜力。我不认为特斯拉在这方面处于领导地位,但当然,随着时间的推移,该公司有可能变得更加成功。如果它能在任何地方抢先解决真正的自动驾驶问题,那将带来巨大的盈利潜力。但即使我想只凭自动驾驶技术押注任何一家公司,特斯拉也不会是我的首选。

软件、通信服务行业提供巨大的利润,强大的自由现金产生和长期增长潜力,它的周期性也不强。所有这些都适用于Alphabet,该公司是该领域绝对的领导者。由于利润率低、资本密集度高等原因,汽车行业整体吸引力明显下降。尽管特斯拉并不是一家老牌汽车公司,但这些道理同样适用于它。特斯拉在电动汽车领域拥有强大的品牌,但竞争压力正在上升,比亚迪(OTCPK:BYDDY)在电动汽车总销量上已经超过了特斯拉。由于这些原因,我认为Alphabet更适合长期投资。因为它比特斯拉便宜得多,而且是少数几家将自动驾驶汽车投入商业应用的公司之一,所以我更喜欢它。