本文來自格隆匯專欄:中信建投宏觀固收黃文濤 作者:黃文濤團隊

信息

9月23日,歐美市場上演“股債匯三殺”,“黑色星期五”再現。

股市方面,道瓊斯工業指數跌幅1.62% ,至29590.41點; 標準普爾500跌1.72% 至3693.23點; 納斯達克跌 1.8% ,至10867.93點。歐洲主要股市較前一交易日下跌約 2%。債市方面,10年期美債收益率維持10年高位,英國及歐盟主要國家國債利率全線上揚,歐美主要經濟體均出現收益率曲線倒掛,衰退預期升温。匯市方面,美元指數升至20年高點,歐元繼續跌破美元平價,英鎊跌至37年低點。同時,黃金大跌,白銀、石油暴跌5%左右。正文

一、歐美市場全線下跌,美元指數升至20年高位

9月23日,歐洲市場股指全線下跌,隨後跌勢迅速波及全球。法國CAC40、德國DAX、英國富時100和歐洲STOXX50分別跌2.35%、1.87%、2.04%和2.3%,美股道瓊斯工業指數連續第4天下跌,收於29590點,日內跌幅1.6%,打破6月創下的年內低點,較1月高點跌19.9%,逼近技術性熊市。標準普爾500跌1.7%至3693.23點。納斯達克跌1.8%至10867.93點,均已處於熊市。此外,日韓新興市場也出現不同程度下跌。富時環球指數跌2.1% ,一週累計跌幅達到5%,創6月以來最大跌幅。

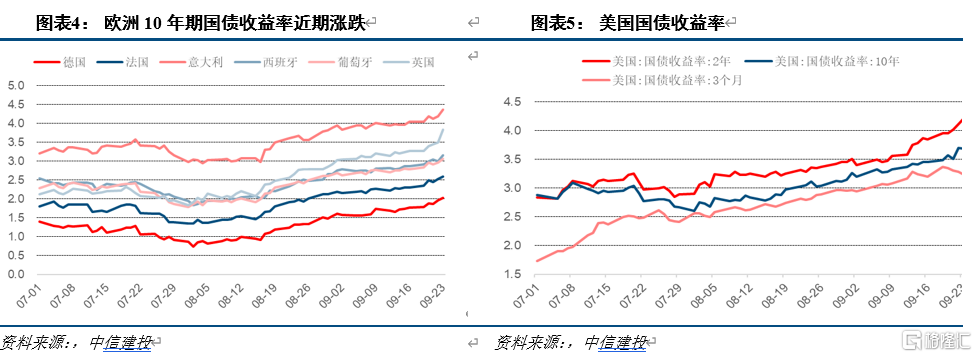

債市方面,23日美國2年期美國國債收益率上升9bps至4.20% ,創下15年高點,10年期美國國債收益率跌1bp升至3.69%,維持2012年10月以來高位,二者利差倒掛進一步擴大至51bps。歐洲方面,隨着市場避險情緒升温,歐元區國債被瘋狂拋售,債市收益率集體上揚。英、德、法、意大利、西班牙和葡萄牙10年期國債收益率分別上升33bp、6bp、7bp、15bps、10bps,均較8月初上升了100bps以上。其中英國上升199bps。德國2年期國債收益率自2008年以來首次升至2%,10年期國債收益率升至2011年12月以來新高。英國、德國乃至亞洲新興市場多國出現2Y-10Y收益率利差倒掛。

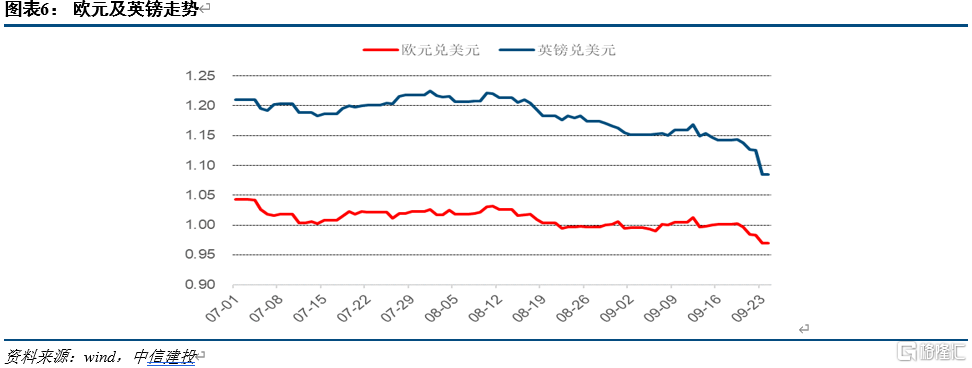

匯率方面,美元指數達到2002年4月以來最高水平。美元指數漲1.5%,同時歐元跌1.5%至1歐元兑0.97美元,本週再次跌破美元平價。英鎊大跌3.59%至1英鎊兑1.09美元,本週跌幅5%,至37年低點。

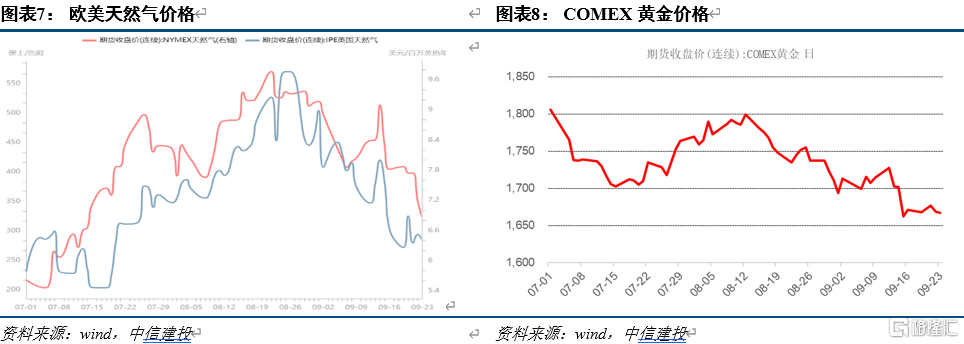

大宗商品方面,隨着美元持續反彈,黃金大跌,金價收於2020年4月以來最低水平附近,白銀、石油暴跌5%左右,WTI原油下破80關口,天然氣價格延續跌勢。

二、多重因素惡化市場預期,歐美衰退陰雲不散

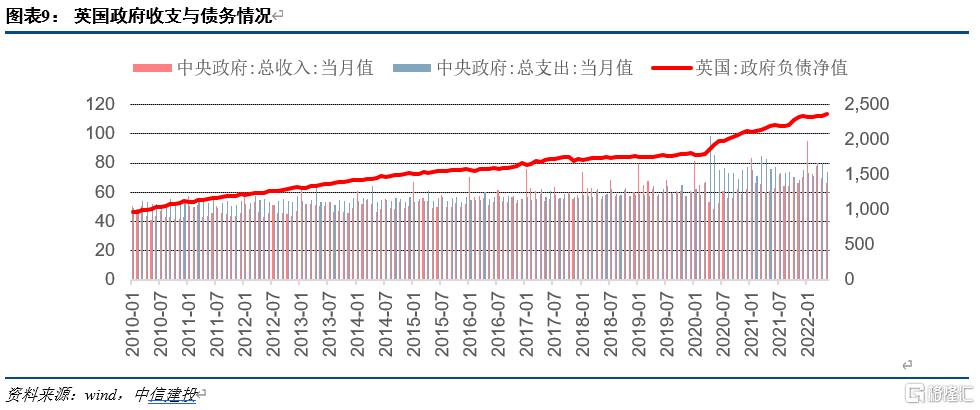

歐洲大跌的導火索是英國政府公佈大規模減税和增加政府債券發行的計劃,加劇了市場對英國公共財政惡化的擔憂。根據23日公佈的《2022年小型預算案》,特拉斯政府將取消將公司税上調至25%的計劃,維持在19%;取消國民保險税1.25%的增幅(每年多支出170億英鎊);將所得税的基本税率從20%降至19 %;取消對高收入者45%的最高税率,設置在40%;提高印花税和首次購房徵税門檻金額,取消銀行家獎金上限;放鬆對創業者的監管;採取措施減少土地使用規劃限制;發佈遊客退税方案;取消酒類税收上調計劃等。根據上述計劃,2023-2024年,英國財政收入將減少370億英鎊。此前,英國政府剛剛公佈了1500億英鎊的一攬子計劃,包括對家庭、企業和公共部門出台期限不一的能源限價措施,為企業面對能源波動提供流動性支持,暫停綠色税等。

特拉斯政府試圖用財政寬鬆、行政限價和補貼的方式解決能源的供給端問題,本身可能存在較大的隱患,財政和政府債務和赤字將面臨巨大壓力,最新公佈的發債計劃顯示,英國本財年計劃發行1939億英鎊的國債,比原計劃多出600億英鎊,超出市場此前預期。然而,市場預計英國今年的借款額必須躍升至2300億英鎊才能達到財政寬鬆要求,約佔經濟產出的3.5% ,比過去74年的平均水平高出30%以上。

2020年疫情衝擊下,英國政府債務突破2萬億英鎊。英國預算監督機構表示,如果未來政府不收緊財政政策,債務可能在50年內增加兩倍多,達到 GDP 的近320%。競選期間,特拉斯的競爭對手、前財政大臣蘇納克力主增税和減債,然而藉助民粹思潮上台的特拉斯上台後迅速推出如此大幅財政寬鬆,動搖了投資者對英國經濟及其貨幣的信心,市場對英國激進的減税措施感到驚慌,觸發投資者拋售英鎊及逃離英國政府債券,對英國風險上升的恐慌情緒引發歐洲乃至美國市場震動。英國央行將進一步大幅加息,以抵消財政刺激措施的通脹影響。市場預計英國央行接下來三次會議每次都會加息0.75個百分點,利率將升至4.5% 。英國央行22日宣佈,將於下月開始縮表,進一步加大了英國國債的壓力。

近期的全球市場普跌背後是全球央行加息背景下衰退預期升温。美聯儲大幅加息加劇了對經濟衰退的擔憂,並導致風險資產拋售激增。聯儲本週連續第三次加息0.75個百分點,將基準聯邦基金利率上調至2008年初的區間,並延續了幾十年來最激進的增長路徑,美聯儲發出的預計美國高利率將持續到2023年的信號讓市場措手不及。投資者預期市場波動加大,VIX指數再度攀升。同時,英國、瑞典、瑞士和挪威在內的六家中央銀行本週宣佈加息以對抗通脹,歐洲地區所有央行全部脱離負利率。

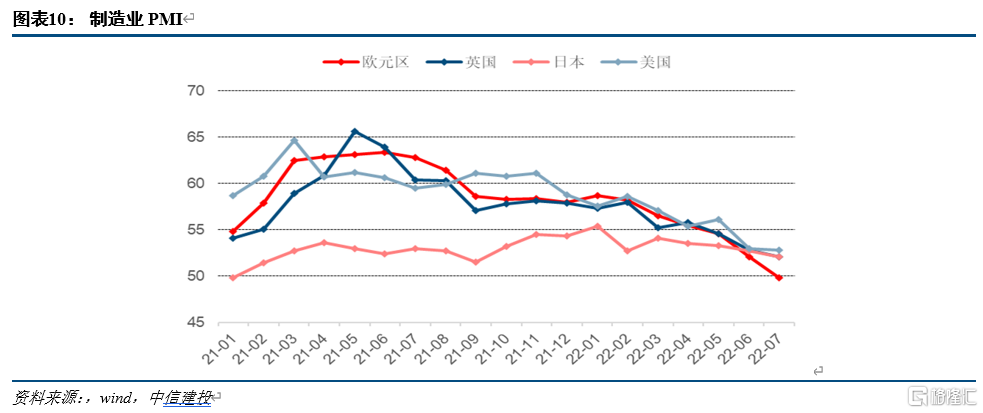

衰退預期已經向實體經濟傳導。上半年美股盈利走強支撐了市場情緒,然而近期經濟硬着陸的風險已經在實體經濟顯現,整體經濟環境有惡化趨勢。標普500三季度預期收益增長率為4.6% ,低於上週的5%。福特汽車公司和聯邦快遞在內的美國公司近幾周陸續發佈盈利預警,引發市場對通脹和衰退正開始侵蝕企業利潤的擔憂。歐洲主要國家PMI持續下行,多國跌至50%的榮枯線以下,衰退預期持續升温。

俄烏預計冬季戰局吃緊,加大全球系統性風險。8月以來,烏軍在南部戰線發動大規模反攻,本週普京宣佈“部分動員”,23日頓巴斯地區開啟全民公投,預示着俄烏戰場冬季或再次發生大規模戰鬥。隨着雙方衝突持續時間超預期,西方不斷加碼對俄製裁計劃。歐洲能源問題難解,擺脱俄羅斯能源需求,需要在短期內付出巨大經濟代價。糧食大宗商品價格再度抬頭,歐洲能源危機導致化肥供應短缺,或將影響秋季播種生產,國際糧價正迎來新一輪上行。

三、全球股市“鷹擊長空”,債市收益率繼續尋頂

全球央行打響通脹狙擊戰,美聯儲將控制通脹作為第一要務,暗示沃爾克任職前期控通脹不堅定,導致大滯脹長達10年之久,三大央行鷹派十足,全球美元迴流加快。我們一直強調,頑固的通脹和堅定的控通脹決心,其結果必然是美國經濟衰退和股市慢熊。交易衰退邏輯下,基本金屬將下行,美元強勢;交易加息邏輯下,美債收益率將繼續上行,黃金乏力。

風險提示:全球衰退超預期