北京時間週四凌晨2點,美聯儲聯邦公開市場委員會如期發佈最新的利率決議。與市場預期一致,本次會議繼續加息75個基點,將聯邦基金利率區間上調至3.00%-3.25%,這也是2008年次貸危機後從未見過的水平。

來源:川閱全球宏觀,本文節選自原研報《年內加息超4%被充分定價了嗎?》

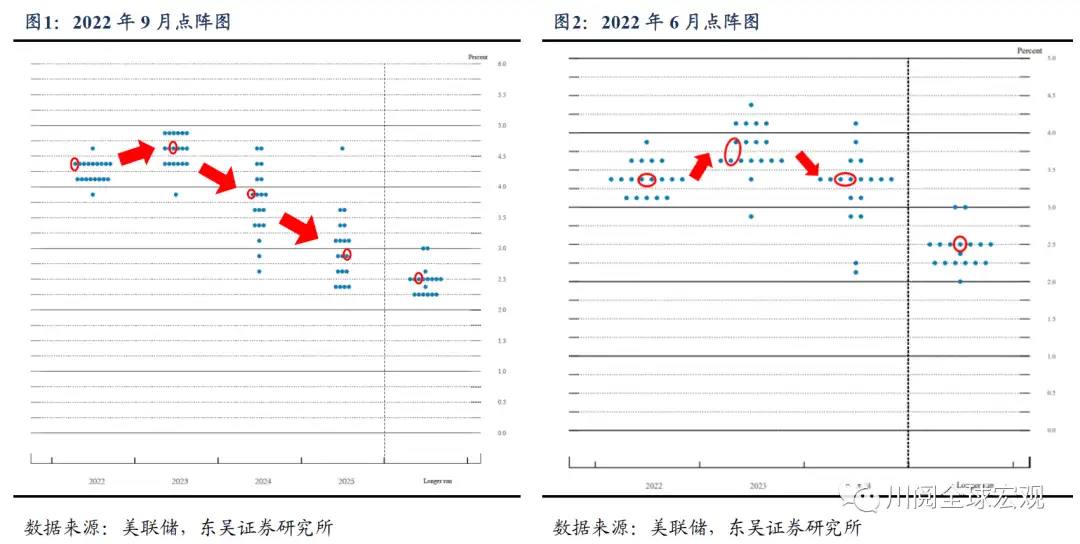

值得注意的是,最新的點陣圖顯示,相較於6月半數以上委員不認爲加息終點會高於4%不同,9月的點陣圖中,這一預期已經擡高至4.5%上方。

更確切地說,美聯儲官員們的中值預期是今年年底聯邦基金利率上限至少超過4.4%,並在2023年繼續擡高至4.6%。這也意味着年內最後兩次FOMC會議的加息幅度有可能達到125個基點,同時首次降息則要等到2024年(中值預期3.9%),並在2025年回落至2.9%。但從樂觀者的角度來看,最新的點陣圖也顯示沒有美聯儲官員認爲本輪加息可能會超過5%,意味着最多再加一次75基點和兩次50基點,本輪加息也就到頭了。

結合美聯儲對於通脹的預期,2023年美國實際政策利率將明顯轉正,而經濟衰退將不再是政策轉向的充分條件。受此影響美元指數站上111,美股在大幅波動中繼續下跌。本次會議有三個要點:

一、是2022年和2023年的加息“更高、更久”

與6月會議相比,美聯儲終於更加重視通脹的嚴峻性,和之前預期一致,9月會議全面上調了2022年和2023年的政策利率水平:2022年再加息125bp至4.5%,2023年整體則再加息25bp至4.75%。

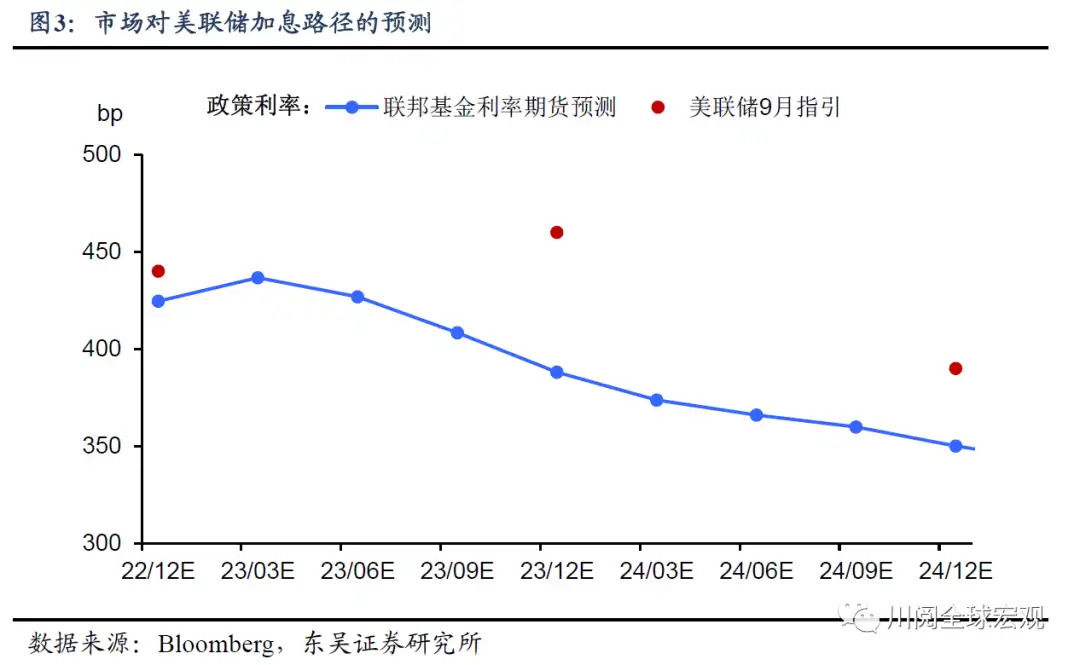

除了點陣圖超預期的上調幅度外,可能更加值得注意的是,至少從年末的水平看,2023年並不會出現明顯的降息操作,這與市場預期存在較大的不同:聯邦基金利率期貨定價9月加息75bp後,11月和12月各加息50bp,最後在2023年3月加息25bp後停止加息,並在後續開始降息。

這也意味着實際政策利率將在2023年明顯轉正。根據美聯儲的預測,PCE和核心PCE將在2023年回落至2.8%和3.1%,根據預測,核心CPI也將在2023年回落至4%附近。考慮到2023年末4.75%的政策利率,實際利率水平將明顯轉正,這對於經濟和市場都會形成不小的衝擊。

二、是基本坐實了「加息直至衰退」的政策態度

除了點陣圖透露的加息信號外,鮑威爾在新聞發佈會上表示「利率水平將會更具限制性(對經濟)或者更久地處於限制性水平」,而這種情況下「經濟軟着陸的可能性很可能消失」。經濟衰退將不再是本輪美聯儲轉向的充分條件。

三、是通脹依舊是美聯儲貨幣政策的重中之重,並未預設加息放緩或者轉向的條件

值得注意的是9月會議後,鮑威爾在新聞發佈會發言稿中提到了19次通脹(inflation)。該機構在之前的報告中多次說明,美聯儲需要通過收緊國內的金融條件指數來控制通脹,爲了避免重蹈7月會議後的覆轍,本次會議鮑威爾雖然依舊說明在某個時點放緩加息是適宜的,但是並未點明未來加息放緩或者政策轉向的條件。

從資產角度看,利率路徑的預期差和不確定性可能是市場最重要的潛在風險之一。市場依舊對於2023年經濟衰退下的大幅降息抱有較大幻想,而考慮到美國通脹的頑固性以及疫情以來美聯儲貨幣政策轉變的滯後性(例如,2021年對於通脹暫時論的堅持),預計未來市場這一預期的調整將逐步成爲市場波動的重要來源。