本文來:興證宏觀王涵,作者:卓泓、彭華瑩、王涵

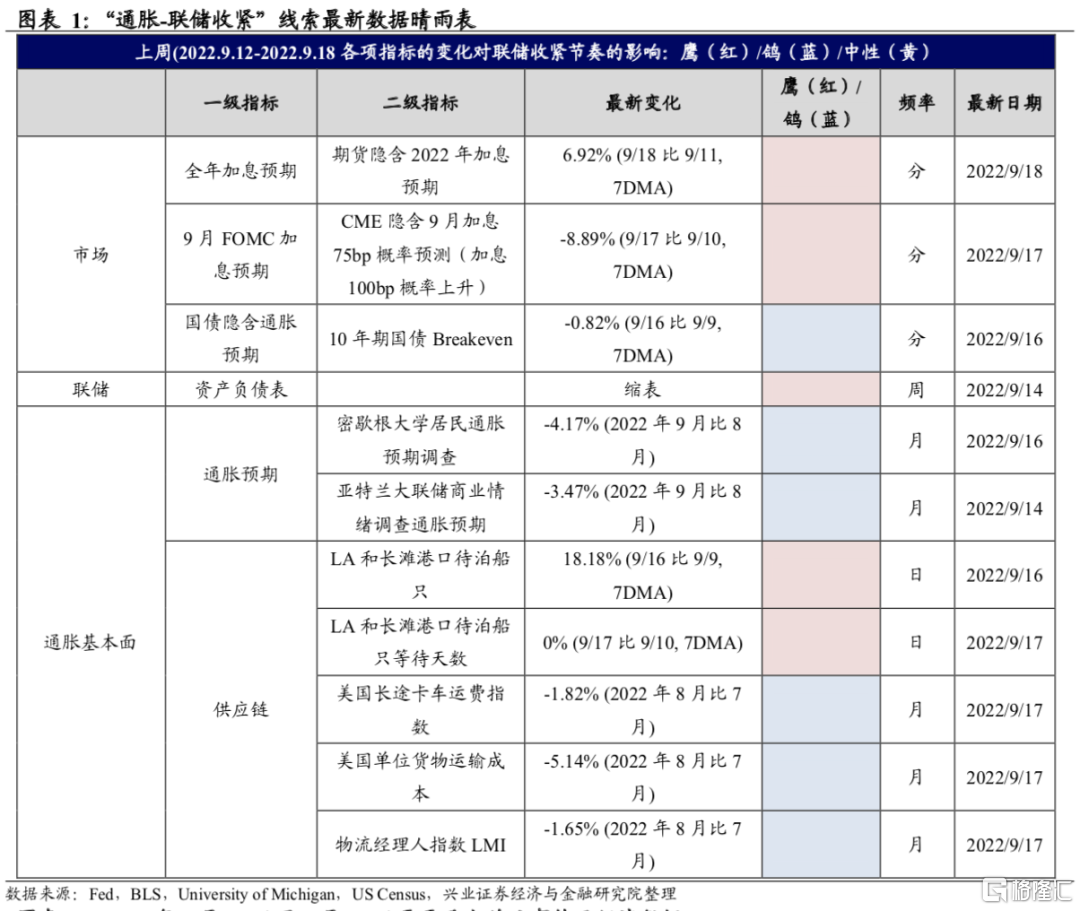

FOMC將於美東時間9月21日(本週三)召開,美聯儲進入緘默期。上週公佈的美國8月通脹數據再超預期,疊加持續強勁的新增非農就業與緘默期前美聯儲釋放的鷹派信號,加息預期不斷升溫。關於未來聯儲加息路徑,我們認爲:

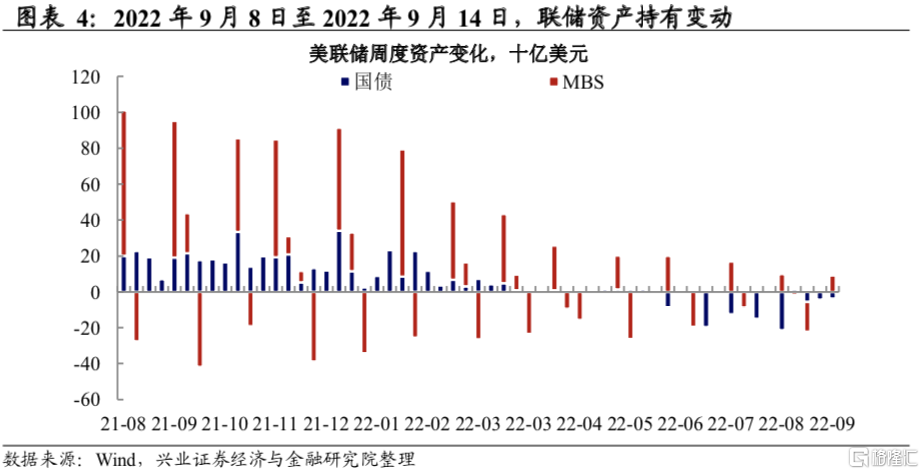

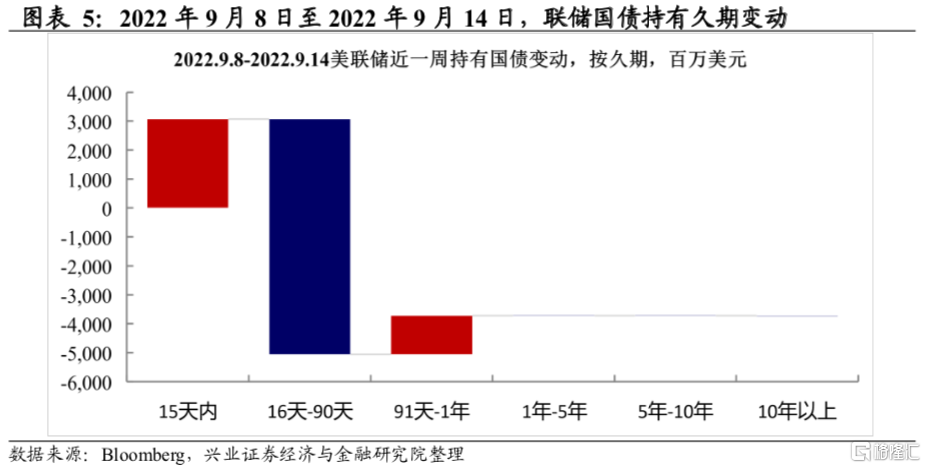

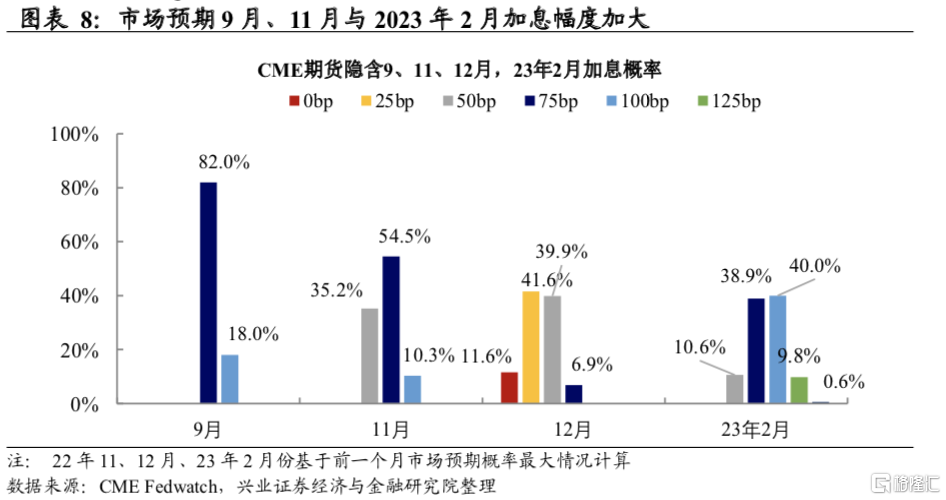

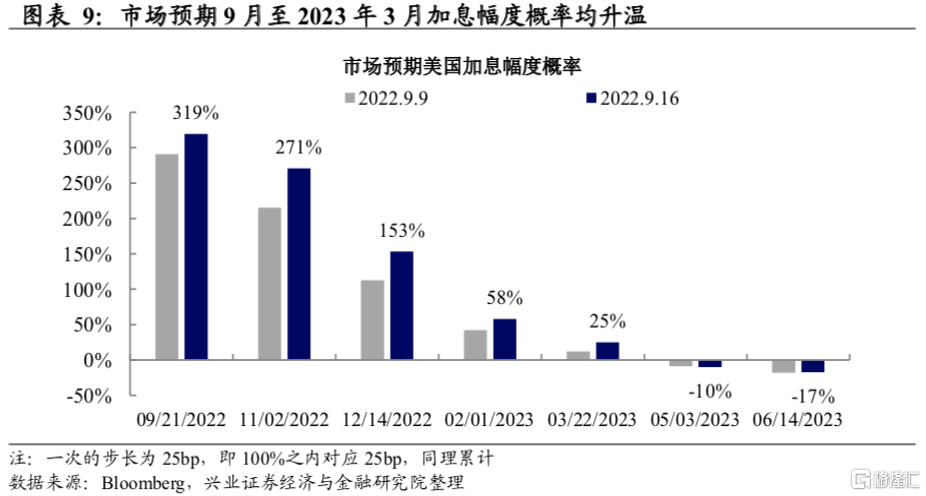

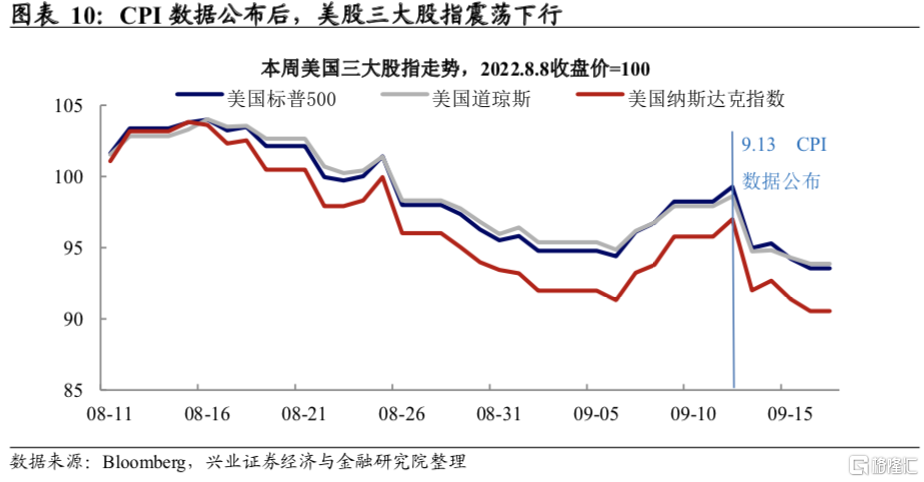

8月通脹再超預期後,市場繼續演繹緊縮交易。上週超預期的CPI數據公佈後,市場緊縮預期再度演繹。加息預期快速升溫的同時,10年期美債收益率一度上行至3.494%。當前市場預期2022年年底加息至4.02%(即年內剩餘三次FOMC累計加息164bp),CME期貨隱含9月加息100bp的概率較CPI數據公佈當日有所冷卻,而加息75bp的概率上升至82%。對於本輪加息的終點,市場預期聯邦基金利率的最高點爲2023年4月的4.43%

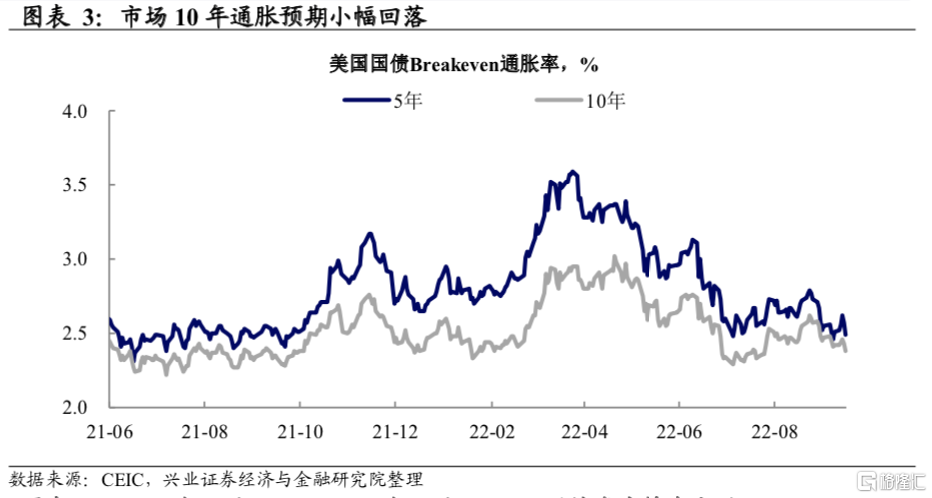

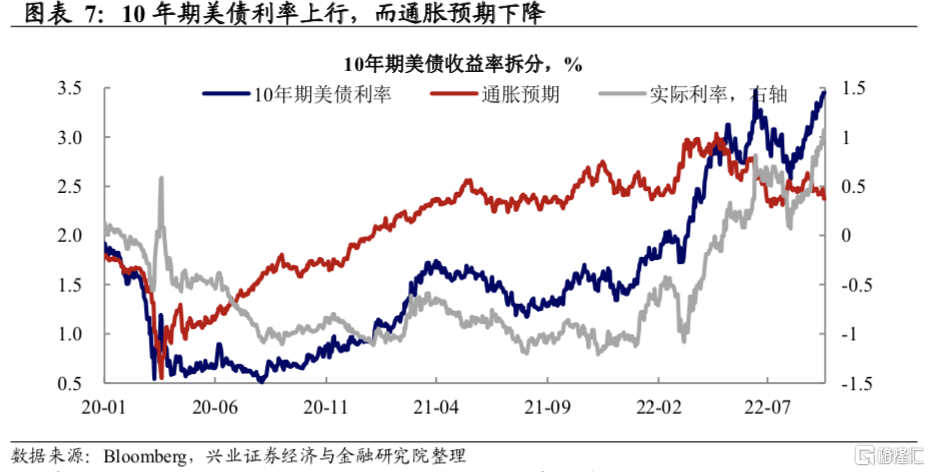

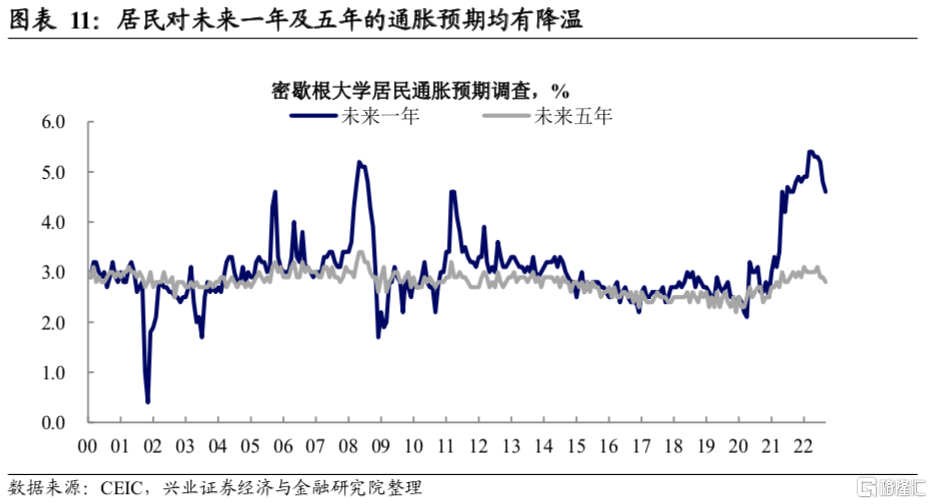

聯儲快速收緊壓低短期通脹預期,但絕對水平仍處高位。受益於近期油價的下跌和聯儲持續收緊的信號,通脹預期有所緩和,消費者信心雖不及預期但較前值上漲。密歇根大學調查顯示9月居民1年通脹預期2.8%,創2021年7月以來新低但仍處高位;BIE商業1年通脹預期連續兩個月回落。長期通脹預期亦有所趨緩,密歇根居民5年通脹預期、Breakeven10年通脹預期均有所下滑。

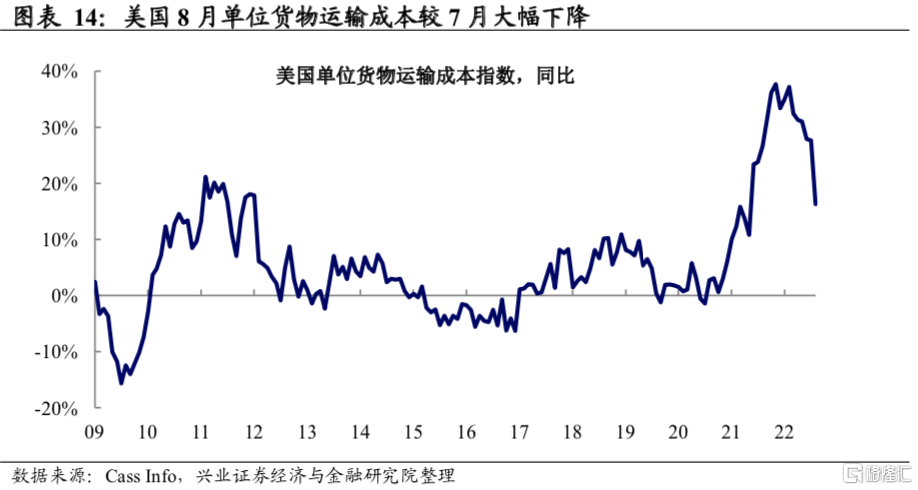

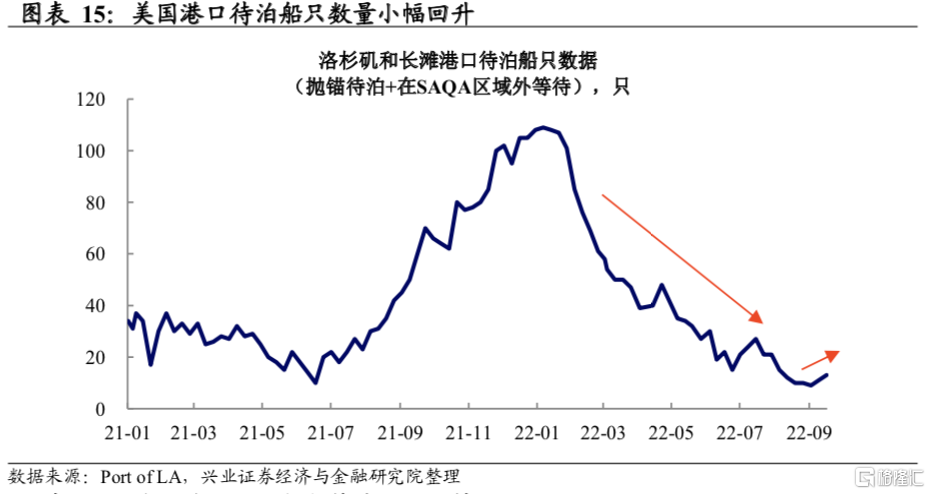

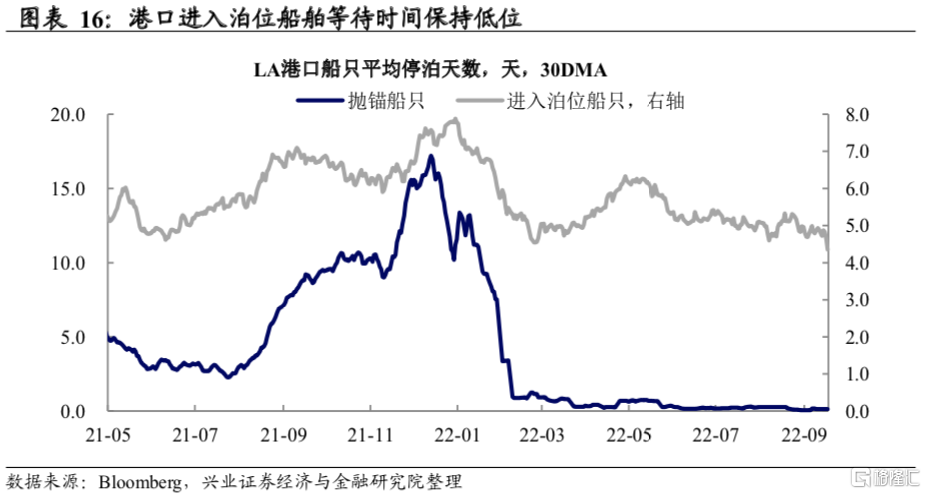

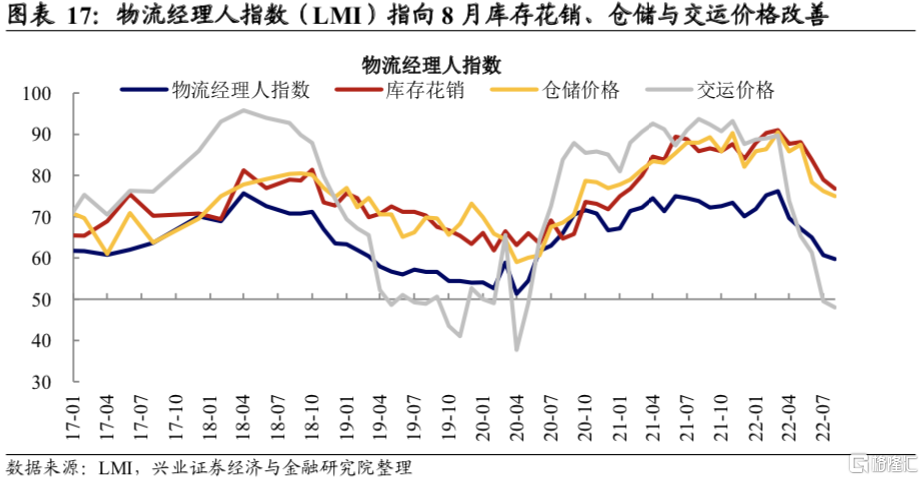

供應鏈壓力整體緩解,但鐵路罷工事件影響下風險仍存。2022年7月美國鐵路工會與資方談判宣告破裂,9月15日工會決定罷工前數小時達成臨時協議,但罷工對供應鏈的威脅並未完全解除。或受此影響,港口壓力小幅增加,美國港口待泊船隻數量近兩週從低位小幅反彈,港口泊位船舶等待時間有所回升。當前數據指向供應鏈壓力整體緩解:美國長途卡車運費指數、單位貨物運輸成本自2022年3月以來持續下降,8月降幅均顯著擴大;8月物流經理人指數指向庫存壓力緩解,倉儲與交運成本均下降。

關注9月FOMC最新點陣圖和SEP,市場大幅波動期可能還未結束。通脹的粘性和強勁的就業爲聯儲鷹派提供支持,近期主席鮑威爾等美聯儲多位官員也對鷹派立場表示支持,表示美國經濟能夠承受聯儲加息,壓低通脹是聯儲首要目標。而對於11月、12月與2023年2月幾次FOMC的加息路徑,市場預期加息幅度逐步放緩但不會停止加息,聯儲後續的鴿派轉折點或需要關注後續通脹預期與經濟數據,以及就業市場能否給出持續的勞動力供需緩解的信號。

風險提示:通脹持續性超預期,聯儲貨幣政策收緊超預期。

“通脹-聯儲收緊”線索追蹤

市場:通脹數據超預期,緊縮預期發酵

通脹:居民與商業通脹預期降溫,供應鏈壓力緩解

風險提示:通脹持續性超預期,聯儲貨幣政策收緊超預期