8月24日晚上,蒙牛發佈了2022年半年報,營收477.22億,同比增長4%,歸母37.51億,同比增長27.3%。核心經營利潤表現穩健,也扛住了上半年的成本環境和疫情挑戰,超出了市場預期。

8月25日上午香港因為颱風“馬鞍”掛了8號風球,沒有開市,午後重新開市,港股瘋狂搶籌蒙牛,當天蒙牛大漲9.16%,翌日繼續上漲,2個交易日累計漲幅近12%,創其股價今年以來最大漲幅,也是此次港股披露中報的食品飲料股中漲幅最高的一家。

當然,最近幾天又因為疫情管控進一步升級,又正好是中秋國慶旺季,蒙牛股價又出現了反覆。但是,我想沒有人會懷疑,疫情會過去這個事。況且,比起這個特殊階段的疫情管控導致的干擾,中報發佈後的絕地反擊所指引的大方向,以及“喝奶”剛需的投資價值,顯然更值得探討。

01

長線牛股,蒙牛逆勢穿越“週期”

蒙牛成立於1999年,2004年在港交所上市,到2021年1月,蒙牛累計漲幅達24倍多,17年的年複合收益率達21%。眾所周知,年複合收益率超過20%是許多投資經理夢寐以求的,而有時選對一家公司,就可以實現這個目標了。

尤其是就2016年至今來講,港股市場讓人絕望,即使沒參與的,估計也能感受得到,而這個期間,蒙牛的股價累計漲幅超200%,可以説是港股藍籌股中真正的“牛股”。

當然,從2021年1月起,因為各種複雜原因,食品飲料等消費股持續大跌,蒙牛股價並未繼續新高。但直到今年3月,蒙牛的表現都是優於同行的,3月初蒙牛在震盪中試圖新高,有望成為主流食品飲料公司裏第一家新高的。

只是很遺憾,大環境太差,蒙牛最終也隨了大流,一波下來也跌了不少,活像蒙牛中報要炸個大雷。

但是,中報明顯要好於預期,於是就有了25日絕地反擊的一幕。

現在雖然有疫情管控重新升級的干擾,但拋開短期干擾,大方向更值得關注。那這個位置絕地反擊的蒙牛,未來怎麼看呢?

要知道這點,就要先知道蒙牛的競爭優勢,這些我們從過去的蒙牛發展來分析。

1、底盤穩:業績翻13倍!長期穩步向上的乳企龍頭

蒙牛成立於1999年,2004年上市。2001年的時候營收僅7.24億,到2004年上市,營收就達到了72.14億,而到2021年,營收達到了881億,較上市首年翻了約13倍。今年疫情重壓之下,蒙牛上半年營收477.22億,同比依然增長了4%,全年的營收超過900億是板上釘。

淨利潤看,2001年僅0.33億,2004年上市的時候達到3.92億,翻了10倍,2021年的時候達到49.64億。今年上半年歸母淨利潤37.51億,同比增長27.3%,增速十分亮眼。

90年代開始,中國乳製品行業進入快速發展通道,不僅吸引了國內大集團,也吸引了國際巨頭。各方勢力紛紛看好中國的乳製品市場,加大了投資力度,來爭奪中國市場。

站在當時的時間點,蒙牛僅是一眾乳企裏的一員,很難看出蒙牛將來是乳製品的一極。那蒙牛做對了什麼呢?

2、品牌強:手握頂級IP資源,牢築品牌競爭壁壘

蒙牛進入乳製品行業的時候,也正是國內消費市場開始發生微妙變化的,不再是以前的賣方市場,物質短缺的時候,這個時候國內市場開始由賣方市場切向買方市場,佔領消費者心智,獲得消費者認知變得極為重要。

蒙牛顯然一開始就意識到品牌的重要性,是公司未來增長的最重要驅動力之一。不僅如此,蒙牛還眼光獨到,在眾多品牌營銷手段中,選擇了體育和文化娛樂,作為其品牌營銷的主要媒介。這兩個領域最貼近年輕人的興趣,並且寓意着健康、青春、活力,作為乳製品品牌的調性可謂再合適不過。

文化娛樂營銷方面,蒙牛與國內熱門主題樂園達成戰略合作,成為上海迪士尼和北京環球影城的獨家乳製品合作伙伴。蒙牛根據主題樂園的熱門IP形象,推出定製產品,將品牌形象與主題樂園歡樂氣氛綁定,大大拓展了傳統媒介以外的娛樂消費場景。

體育營銷方面,最值得一提的是蒙牛對世界盃的持續贊助。2018年蒙牛贊助了俄羅斯世界盃,同時簽約了世界足球明星梅西作為品牌代言人。隨着世界盃的進行,蒙牛的logo在全球人的眼前不斷晃動,這不僅提升了國內品牌力,也提升了國際品牌力,有助於推動蒙牛的國際化。

去年年底,國際足聯再次宣佈蒙牛將繼續擔任2022年卡塔爾世界盃全球官方贊助商,蒙牛也宣佈了簽約姆巴佩成為蒙牛新的品牌代言人。

除了世界盃外,蒙牛也與其他世界級體育賽事加大合作力度。2019年底蒙牛就已 “慧眼識才”,率先簽約了雪上運動員谷愛凌成為蒙牛的品牌代言人,今年穀愛凌在北京冬奧會上的出色表現也正面拉昇了蒙牛的品牌力,這不得不説蒙牛眼光獨到。

這裏再説一點我對品牌的財務理解。我們知道,在科技製造業,企業通常會把一些研發成本資本化,形成資產,以後再攤銷。

對食品飲料企業來説,最重要的一項資產就是品牌,這個是由營銷活動投入來形成。但品牌並沒有成為報表上的資產,品牌的營銷投入是全部費用化了,這其實會低估食品飲料企業當期的盈利能力,設想如果品牌像製造企業的研發成本一樣部分資本化?

雖然財務是這樣處理,但沒有人會否認品牌是實實在在的資產,並且甚至不用攤銷,還會不斷積累,成為後來者難以逾越的護城河。

如果蒙牛能夠像今年上半年一樣,保持住營銷費用率持續下降的趨勢,提升營銷費用的使用效率,那麼想象空間就更大了。

3、有前瞻:極具戰略前瞻性的乳業細分品類佈局,打開第二增長曲線

除了品牌打造能力,蒙牛還有一點非常值得稱讚,就是其在多個新品類上的前瞻性佈局。

典型就是液態奶高端化,蒙牛就是市場的先行者,早在2005年,蒙牛便瞄準了國內的消費升級(這一趨勢還在持續)推出了高端常温白奶品牌——特侖蘇。而伊利要到第二年才推出對標的高端品牌金典。

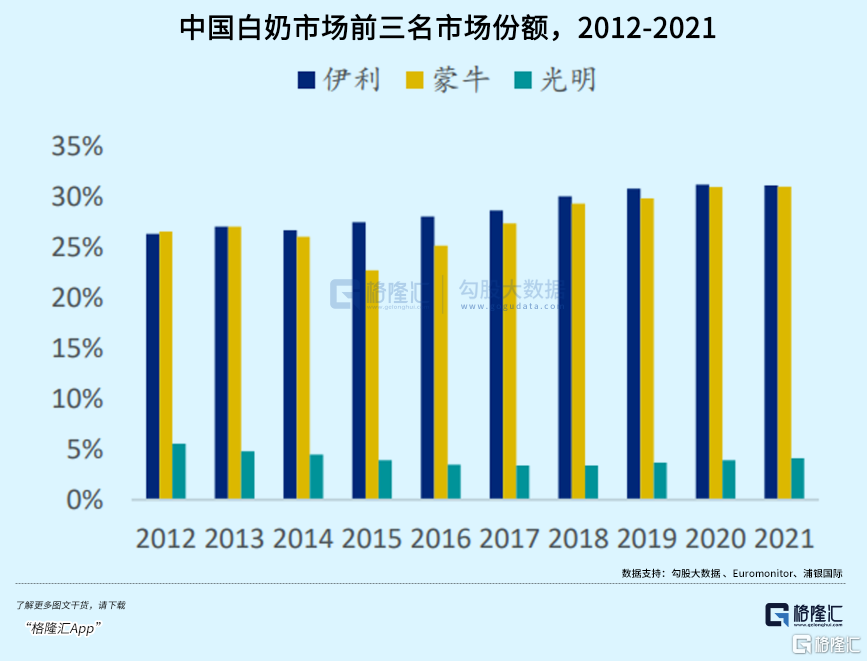

在高端白奶上,蒙牛憑藉先行的優勢,持續發力,始終處於領導者角色。過去十年,特侖蘇一直領先金典。尤其要指出的是,在體量大高基數下,2021年特侖蘇的銷售額同比增長超過了30%,增速高於蒙牛其他常温白奶產品,助力產品結構進一步優化。

還有原奶奶源。這兩年乳製品行業飽受原奶價格上升之苦,但相比許多中小乳製品企業,蒙牛的毛利率表現較為韌性,雖然也下滑了,但下滑力度是相對可控的,這得益於蒙牛的上游原奶供應鏈的控制力。

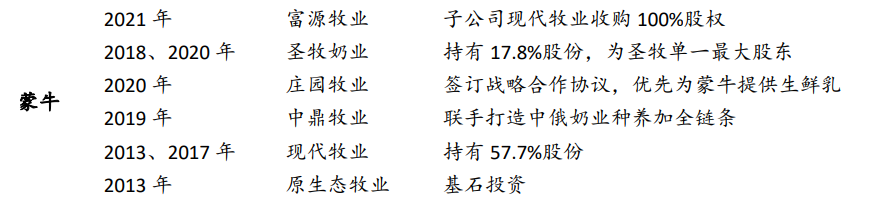

2013年起,蒙牛對現代牧業進行了戰略性投資,這也開啟了下游乳企對上游原奶牧場收購的熱潮。充足的奶源為公司後續推出鮮奶、有機等高品質好奶及擴張提供戰略支撐。2022年,蒙牛繼續推進“萬噸奶”計劃,到2023年底協同上游合作伙伴佈局新建43座牧場,目前在建和已經建成的有34座。

在產品上,蒙牛延續了佈局高端常温白奶的前瞻性,率先進軍了鮮奶品類。鮮奶板塊蒙牛持續引領市場,高端品牌每日鮮語及現代牧場鮮奶產品均實現遠高於市場水平的高速增長。其中,短短3-4年時間每日鮮語成為高端鮮奶第一品牌,在山姆、永輝、高鑫等零售超市,每日鮮語銷量份額達到全國第一,在京東、天貓以及各大生鮮電商平台,銷量增長亦大幅領先行業。更值得一提的是,每日鮮語品牌當中更高端的A2、4.0、沙漠有機產品線驅動了每日鮮語的快速增長,呈現了非常健康的產品結構提升,將對未來利潤率幫助非常大。

還有當前乳製品增長最快的細分領域奶酪,蒙牛也率先完成佈局。其控股的妙可藍多今年上半年繼續保持奶酪品類及兒童奶酪棒單品全國市佔率第一,奶酪市場佔有率達35.5%,奶酪棒市場佔有率更是超過40%。

奶粉業務上,蒙牛也搶先佈局“銀髮經濟”,已實現從單一嬰幼兒配方奶粉向多元、全家、全生命週期專業營養升級。雅士利“悠瑞”成人粉品牌先後推出骨宜、力宜、順宜、怡添、心沛、富硒高鈣羊奶粉、益生菌粉、益生菌配方駝乳粉、全脂純駝乳粉等系列產品。

今年蒙牛與茅台強強聯手,打造了跨界新品茅台冰淇淋,這是國內冰淇淋業務的一次大膽的創新,並明顯取得了非常大的成功,茅台冰淇淋成為了爆款。

看上半年的財務數據,也可以看到這些佈局在多點開花,正貢獻新的增長點。如冰淇淋業務,上半年營收39.04億,同比增長29.9%,非常亮眼。還有其他產品,主要包括奶酪等業務,上半年營收22.59億,同比增長149%。

4、擴張快:全渠道護城河不斷拓寬,線上線下強化渠道深耕和滲透

我們講消費企業,往往會講品牌力,產品力,還有很重要的一個,渠道力,這三者往往是相輔相成,共同形成了一個系統性的護城河,難以為競爭對手逾越。

上面我們已經講了蒙牛的品牌力和產品力,現在來講蒙牛的渠道力。

傳統的渠道力我覺得不用多講,如果蒙牛不強,也不會成就今天。當前國內渠道有兩個變化反覆被提及,一個是線上,並且線上也呈多元化,另一個是下沉。看蒙牛這兩塊的發展。

2022年上半年蒙牛到家業務總體增長超35%,電商市場份額達27.7%,位列常温液態奶電商市場份額第一。據悉,蒙牛電商全網會員總量由2021年底的3000餘萬人增加至2022年6月的4270萬人。

在下沉市場方面,蒙牛依託“鎮村通”平台推進渠道深耕,加快對低線與農村市場的覆蓋,目前“鎮村通”平台總體覆蓋網點近72萬個。

可見,蒙牛在新渠道方面是繼續發力,鞏固自己的渠道力的。

根據Kantar的數據,蒙牛在國內的消費者觸達點數達11.2億,滲透指數達90.31%,遠超國內多數品牌。

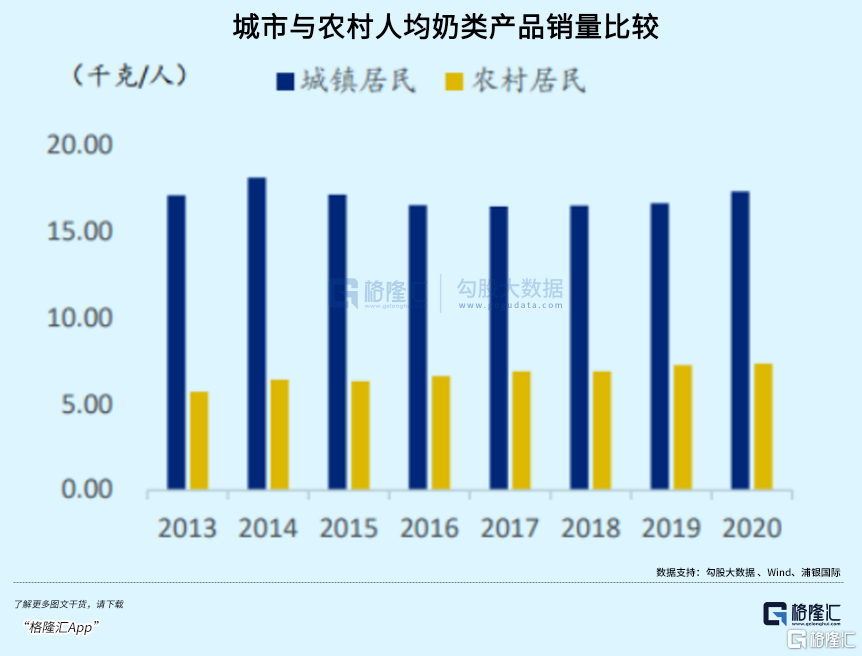

我們知道,今天講乳製品行業的增長,一個被反覆提及的市場是低線城市和農村。國內的人均乳製品銷量還遠低於歐美日韓,但看一二線其實差異不大了。很明顯,未來提升國內人均乳製品銷量增長的主要推力是低線城市和農村的增量。

要吃到這塊市場,品牌和渠道都是至關重要的,同時強大的供應鏈也是很重要的。沒有這些資源作支撐,乳企是很難吸引到願意合作的經銷商,尤其是在跨區域,擴品類時。毫無疑問,蒙牛將大大受益低線和農村市場的發展。

5、強管理:優秀的管理團隊,引領蒙牛持續跑贏行業

如我們上面分析的,蒙牛有出色的品牌打造能力,極具前瞻性的戰略佈局,深耕全國的渠道力,這些已經形成了蒙牛的客觀擴城河,但做到這些的,又最終落到了人,人才是最核心因素。

能打造出如此出色的品牌力、渠道力和產品力的管理團隊,沒幾把刷子是不可能的。

確實,蒙牛在成立到今天的發展中總共經歷了4任管理層的更迭,但好在歷屆管理層的迭代都非常順利,也帶領蒙牛進入一個個新的增長通道,持續跑贏行業。

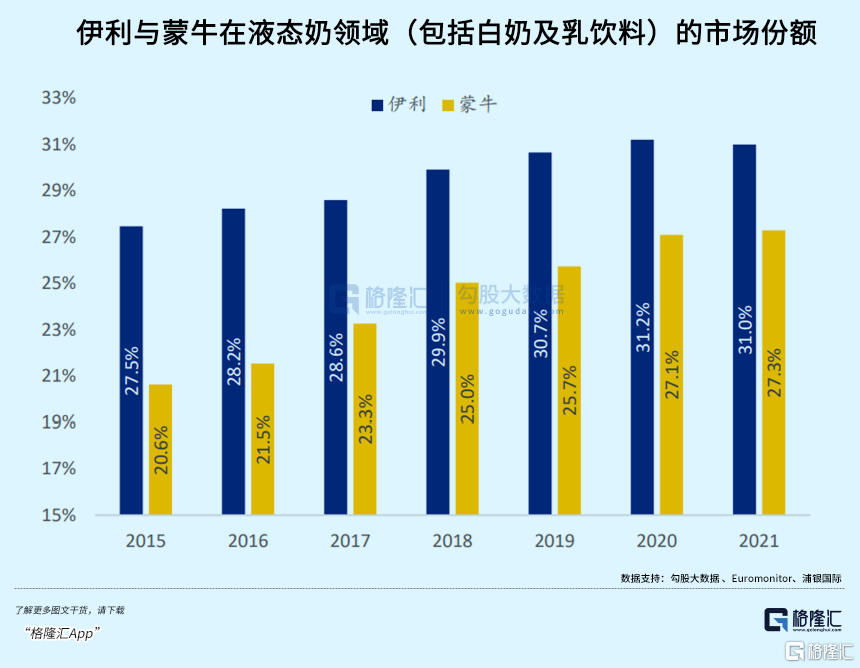

2016年以來,第四任管理層盧敏放出任蒙牛總裁,可以看到,蒙牛在新管理團隊下,重新開始追趕伊利。2008年之後,蒙牛逐步落後於伊利。但2016年以來,蒙牛與伊利液態奶的差距不斷縮小。

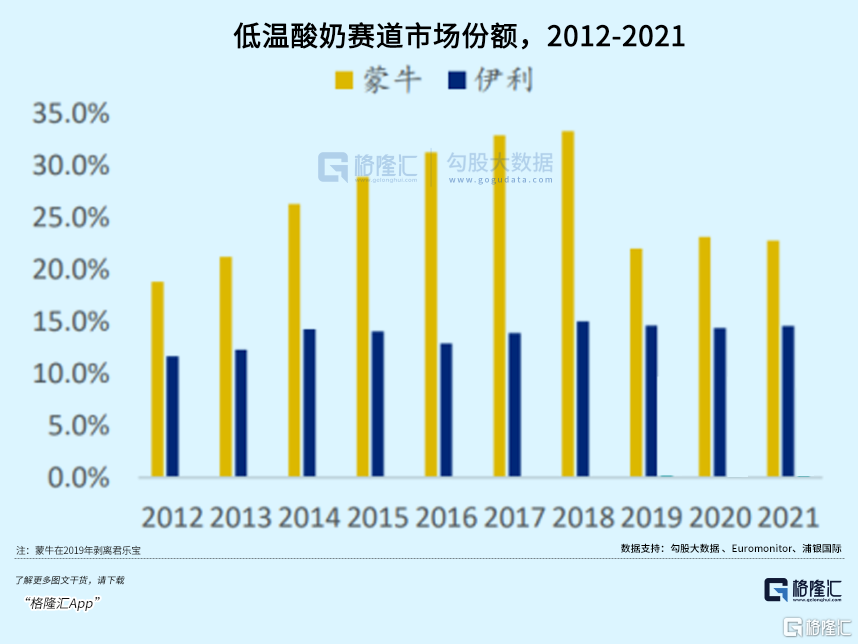

白奶市場幾乎並駕齊驅,低温酸奶市場上蒙牛一直是第一,大大領先其他乳製品企業。

梳理完蒙牛在新管理團隊帶領下,近幾年在乳業各個賽道上的發展,再講講蒙牛的股東結構。蒙牛的單一大股東是中糧,在蒙牛的幾個重要發展階段,中糧數次增持,目前持有蒙牛23.1%的股份。在為國家管好“糧袋子”的同時,可見中糧全力支持蒙牛握緊中國人的“奶瓶子”。

6、韌性足:利潤率擴張目標明確,改善彈性巨大

上面這些蒙牛的競爭優勢將會繼續驅動蒙牛在乳製品行業不斷髮展,營收不斷增長。而除了營收端增長外,個人傾向於認為蒙牛未來利潤端的改善彈性會更大。

蒙牛的淨利潤率相對較低,這一是乳製品行業的淨利潤率在食品飲料裏偏低,二是蒙牛自身一些因素導致淨利潤率較低。

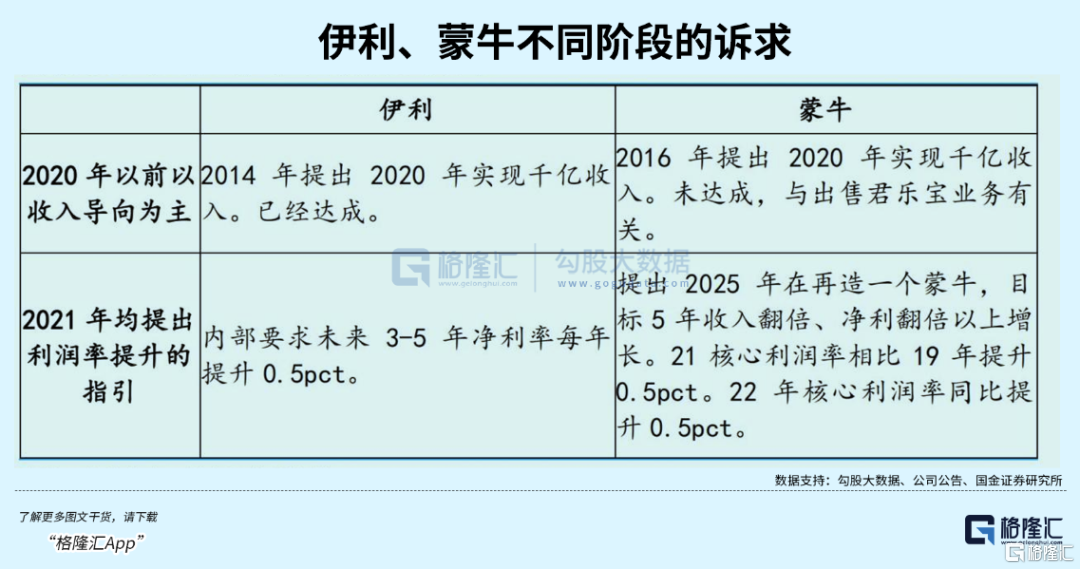

先説乳製品行業,利潤率偏低的主要原因是產品同質化重,各乳企為爭奪份額銷售費用投入大。但是,我們注意到,這兩年蒙牛和伊利的銷售費用率都有收縮,終端的促銷也變得理性得多。這部分有疫情、原材料價格等導致的經營壓力,但個人認為,這種理性是一種中長期的轉變,而不只是短期所迫。

主要的原因是,第一,乳製品行業的競爭格局相比過去已經好很多了,蒙牛和伊利兩家可以控場,只有兩家控場就相對好商量。第二,蒙牛和伊利經過了長期的競爭,也應該能明白,不可能消滅彼此,惡性競爭只會讓行業形象在消費者那裏打折扣。

另外,蒙牛和伊利都推出了股權激勵方案,可以看出,雙方都有利潤訴求。股權激勵方案既是對內部的要求,也可以理解為向競爭對手釋放放緩競爭的信號,共同推動行業利潤率提升,這有點類似過去的啤酒行業。

當前來看,蒙牛的股價實際上已經比去年股權激勵中設定的34.73港元/股發可轉債的基準價還要低不少,明顯砸出了黃金坑。

再來講蒙牛自身,可以看到,蒙牛的淨利潤率是比伊利低的。這主要原因是,蒙牛目前鮮奶、奶粉、低温酸奶等業務還沒有貢獻利潤,這個背後有疫情大環境的影響,估計也有品類發展階段的原因。

但這些都是改善向好的點,並且蒙牛的利潤率明顯改善可能並不用等太久。

因為,第一,原奶價格已經穩定了,開始逐步往下走,這會推動毛利率的提升。

第二,蒙牛的品類及產品結構優化持續,高端白奶、鮮奶、奶粉、低温酸奶等業務的發展,將進一步優化品類及產品結構,提升毛利率。

第三,蒙牛內部運營效率的提升,尤其是在鮮奶、奶粉、低温酸奶這些業務還有很大優化空間,加上蒙牛和伊利的競爭趨緩,行業競爭變得更理性,銷售費用率有優化空間。

這些因素會共同推動蒙牛淨利潤率的提升。國際上其他大乳企淨利潤率有高單位數的,也有超過10%的。而蒙牛2021年淨利潤率5.63%,在乳製品這個穩健的行業,假設收入每年增長10%,利潤率即便小幅提升,就會帶來15%以上的利潤複合增速,極具彈性。這樣的利潤率提升潛力和利潤增速的消費品公司,合理應該給到多少倍估值呢?

02

結語

市場總是容易高估短期因素,放大恐慌,而低估長期因素。

往後面看,可以肯定的是,疫情一定會過去,生活會迴歸正常。我們認為鑑於乳製品的需求剛性和特有的營養健康屬性,乳品行業受疫情和宏觀經濟環境的影響會比其他一些行業或可選消費品賽道小很多,是消費板塊中投資確定性和防禦性都極高的優質賽道。而這個細分賽道中,蒙牛顯然是當下最值得佈局的對象。

蒙牛的競爭優勢確保了蒙牛將繼續享受乳製品行業的發展,並且,蒙牛還將迎來利潤率提升的共振,而這種邊際改善是投資人最喜歡的。

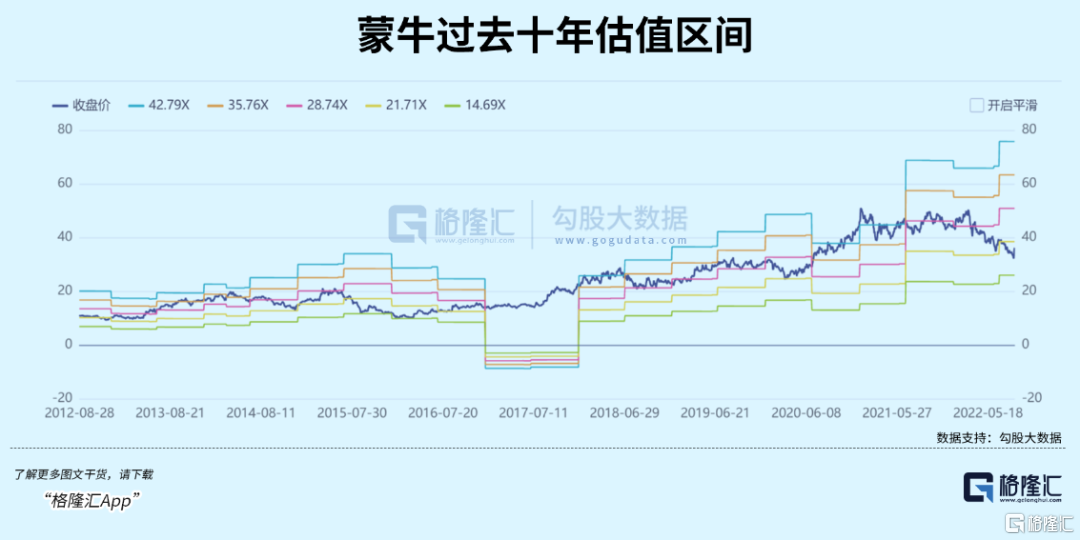

當前,在市場恐慌之下,蒙牛的估值幾乎接近歷史低位水平(注:2017年因為非經營性損失導致利潤是負的)。20倍不到的估值,對這樣一家有地位的食品飲料巨頭(這意味着穩健性、永續性且有一定的增長),是給足了安全邊際。

如果考慮即將邊際持續改善的基本面(中報證明了基本面的韌性,疫情的影響逐漸趨弱,原奶及產品結構等因素推動毛利率改善,繼續持續向好是大概率的),20倍更加便宜。

另外,蒙牛的明晟ESG評級為BBB,是中國乳業中的最高評級,代表着國際資本市場對蒙牛在實現企業發展同時所體現出的社會責任和社會價值,以及長期可持續發展能力及投資價值的高度認可。