總結

- PID是一隻不含美國股息的全球增長型ETF。

- 加拿大佔資產價值的56%。

- 最重要的板塊是公用事業和金融。

- 自2016年以來,PID一直擊敗其競爭對手。

PID策略與投資組合

The Invesco International Dividend Achievers ETF(納斯達克指數:PID)自2005年9月15日以來一直跟蹤納斯達克國際股息成就指數。截至發稿時,該公司持有47只股票,12個月分配收益率爲3.65%,總費用比率爲0.53%。

如招股說明書所述,標的指數選擇的公司如下:

- 在美國上市,在某些情況下在倫敦的倫敦證券交易所上市。

- 在美國和其他受益國家註冊。

- 過去的五年裏每年都增加了年度股息。

- 日均美元交易量至少爲100萬美元。

- 未簽訂導致不符合條件的協議或程序。

加權方法基於12個月股息收益率,每個成分的最大權重爲4%。該指數每年3月重新編制一次,每季度重新平衡一次。任何成分如不符合資格,可在任何時候被排除在外。在這種情況下,直到下一次重組它才被替換。我會提供在發生公司事件(股票分割、併購、拆分……)時保證指數完整性的細節。

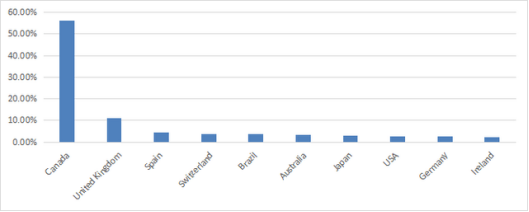

到目前爲止,加拿大是權重最大的國家,約佔資產價值的56%;英國僅爲11%,屈居第二;其他國家低於5%,這種集中度是紐約或倫敦上市要求的結果。與其他國際股息增長基金如先鋒國際股息增值ETF (VIGI)相比,這是一個強大的限制。下圖描繪了排名前10的國家,總權重爲93%。

排名前兩位的行業是公用事業(20.5%)和金融(16.8%)。其他行業低於11%。

以下列出的前十大成分股(收益率和其他比率)佔資產價值的37%,最重的權重小於5%,個股風險適中。

與過去最接近的競爭對手相比

下一個表格將該基金的業績和風險指標與兩隻國際股息增長基金(不包括美國)進行了比較:WisdomTree Global(美國除外)。優質股息增長ETF (DNL)和先鋒國際股息增值ETF (Vanguard International Dividend Appreciation ETF),後者於2016年2月成立。從年化收益率來看,PID以較短的保證金獲勝(比DNL早36個基點),但從最大跌幅和波動性(月收益的標準差)來看,它顯示出顯著更高的風險。

PID也是年初至今的贏家(見下圖)。

PID與國際高收益ETF的對比

下一個圖表對比了PID與今年迄今爲止的四支高收益全球ETF:第一信託道瓊斯全球精選股息ETF (FGD), SPDR標準普爾全球股息ETF (WDIV),全球X超級股息ETF (SDIV)和嘉信理財國際股息股票ETF (SCHY),PID再次領跑。

SDIV收益率最高,表現最差,再次顯示出高收益基金的風險。我曾在幾篇ETF評論中指出,收益率超過6%的證券都會遭受資本衰退(很少有例外)。

PID持有47只國際股息增長股票,超過一半的資產價值投資於加拿大公司,公用事業和金融是最重的板塊。自2016年到2022年至今,PID已經擊敗了其國際股息增長競爭對手DLN和VIGI。然而,波動和下降表明風險更高。今年,PID的業績也超過了高收益基金。爲了提高透明度,我的股票投資中以股息爲導向的部分被分成了被動式ETF配置和積極管理的穩定性投資組合(14只股票),在量化風險與價值中進行了披露和更新。