總結

- UMI是一隻中遊能源基礎設施ETF。

- 它的表現優於幾家競爭對手的ETF。

- UMI似乎是通過在液化天然氣(LNG)市場持有大量頭寸來做到這一點的。

- 液化天然氣的前景似乎比石油更光明。

- 因此,UMI可能會有更好的表現,但DIY NGL投資組合可能是最好的。

USCF中遊能源收入基金ETF (NYSEARCA:UMI)致力於提供高水平的收入作爲其主要目標,根據其《註冊聲明》,資本增值是其次要目標。

該基金是一個積極管理的交易所交易基金“ETF”,投資於“中遊”能源部門公司,而不是“上遊”(即生產者)或“下遊”公司(即營銷商)。中遊能源服務通常是運輸、儲存、收集和加工基礎設施,主要收取客戶的石油、天然氣和其他產品的運輸費用,通常不受大宗商品價格波動的影響。

在能源領域,中遊公司包括(根據註冊聲明):

“公開交易的主有限合夥企業和作爲合夥企業徵稅的有限責任公司(簡稱MLPs),以及作爲C型公司組建或選擇作爲C型公司徵稅的公司,其大部分收入來自運營或提供中遊能源服務。”

USCF Advisors LLC列出了三個考慮UMI的理由:

- UMI允許投資中遊能源市場,包括主有限合夥企業,而無需K-1。

- UMI積極管理,整合前瞻性的基礎和環境、社會和治理(ESG)研究。

- UMI投資的公司,其現金流通常由長期合同支撐,並且通常對大宗商品價格的直接敞口有限。

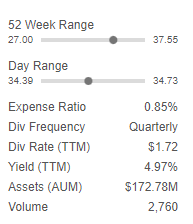

該基金費率爲0.85%,管理的資產規模約爲1.75億美元(“AUM”)。

成分股

截至2022年2月9日,USCF列出了以下證券:

表現

過去一年,UMI 的回報率爲 27.64%,而標普500指數則下跌了 12.17%。

比較

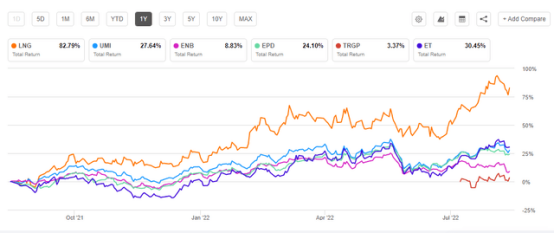

在下圖中,我提供了 UMI 與其最高持股相比的回報率。

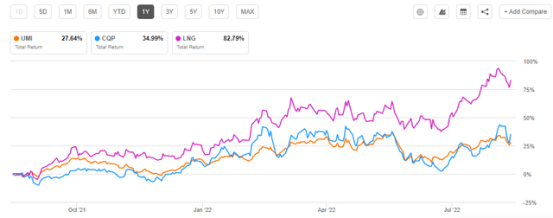

Cheniere Energy, Inc. (LNG)的回報率最高,爲82.79%。它是液化天然氣(LNG)的普通合夥人,是液化天然氣和天然氣營銷的領導者。CQP的回報率爲34.99%,因此CQP和LNG的混合平均回報率爲58.89%。

鑑於從俄羅斯進口天然氣的中斷,以及該國天然氣價格飆升,LNG基礎設施的前景優於石油相關基礎設施投資,正如我在關於Kayne Anderson能源基礎設施基金(KYN)的文章中所討論的那樣。它是美國最大的專注於能源基礎設施投資的封閉式基金(CEF),該公司管理的淨資產約爲15億美元。

在我的兩篇題爲《Kayne Anderson能源基礎設施前景和DIY投資組合(第一部分)》和《第二部分》的文章中,我總結說,考慮到投資者的情緒和氣候變化的必要性,涉及化石燃料的投資面臨着艱難的未來。然而,能源基礎設施投資是必要的,而且有一些光明的領域,如液化天然氣和可再生能源。我推薦了一個DIY投資組合,定位於天然氣液體基礎設施,而不是石油基礎設施。

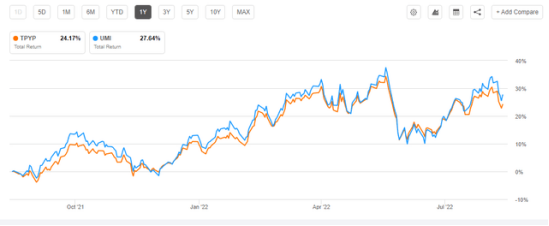

過去一年,UMI的回報率爲27.64%,KYN爲22.45%。UMI最大的配置是液化天然氣,而KYN的液化天然氣配置位於第八位。

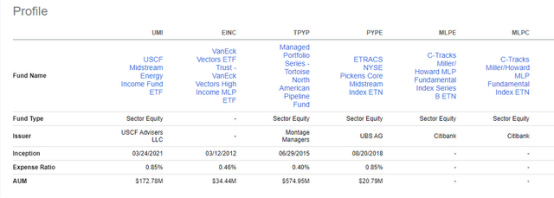

UMI的同行,以及其最大的上市競爭對手Tortoise North American Pipeline Fund(TPYP)。

TPYP在過去一年的回報率爲24.17%,低於UMI的27.64%。

結論

UMI提供了比競爭對手更好的回報,這似乎是因爲其在液化天然氣(LNG)基礎設施上的配置更多。然而,考慮到液化天然氣與石油的前景,應該考慮以液化天然氣爲主要佔比的DIY投資組合,可能會提供更高的回報。