概覽

- DUG旨在提供石油和天然氣指數的2倍逆回報。

- DUG的費用比例很高。

- 投資者可能會在一天內損失100%,即使指數持平也會損失。

- 但是,DUG有機會獲得巨大收益,而且可能即將到來。

ProShares UltraShort Oil & Gas ETF(NYSEARCA:DUG)的目標是不含費用和開支的每日投資結果,該結果對應於道瓊斯美國石油天然氣指數每日表現的2倍(-2倍),持有期大於一天可能導致回報率與目標回報率明顯不同,這些影響在具有較大或反向倍數的基金以及基準波動較大的基金中可能更爲明顯。

該指數旨在衡量美國石油和天然氣行業公司的股票表現,公司通常從事與石油和天然氣有關的以下活動,其中包括勘探和生產、綜合石油和天然氣、石油設備和服務、管道、可再生能源設備公司和替代燃料生產商。

不能直接投資於指數,本基金的目的是爲投資者提供與指數回報相匹配的金融產品。

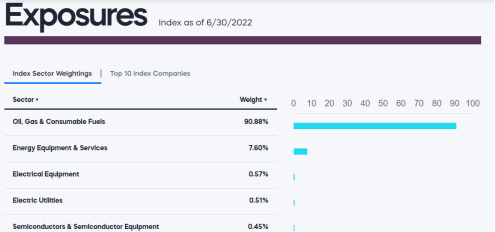

該指數截至6月底的風險敞口按權重列示如下,到目前爲止,最大的行業是石油、天然氣和消耗性燃料(90.88%)。

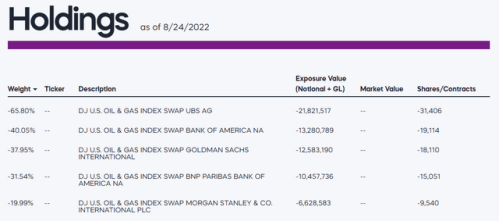

下面列出了五大成分股,持有最多(65.80%)的是DJ U.S. Oil and Gas Index Swap。ProShares將掉期協議定義爲:

主要是與全球主要金融機構簽訂一段從一天到一年以上的特定時期的合同。在標準的“互換”交易中,雙方同意交換特定的預先確定的投資或工具的收益(或收益率的差異)。雙方之間交換或“交換”的總回報是根據“名義金額”計算的,例如,投資於“一籃子”證券或代表特定指數的ETF的特定美元金額的回報或價值變化。

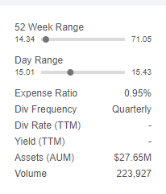

DUG管理的資產(“AUM”)約爲2800萬美元,費用比率爲0.95%。

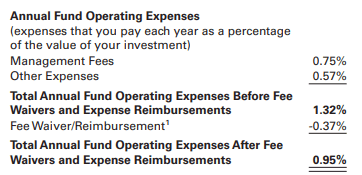

下表進一步細分了營業費用。

主要風險

ProShares在其招股書中描述了本基金的風險。

特別注意:

該基金的投資者有可能在一天之內失去其投資的全部價值。

對於超過一天的期限內,如果指數表現持平,基金將虧損,即使指數水平下降,基金也有可能虧損。

表現

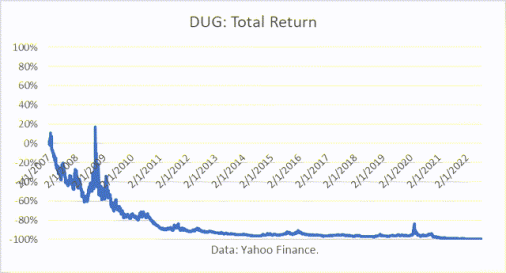

本基金於2007年2月開始交易。自成立以來,該基金已損失了99.67%的價值。

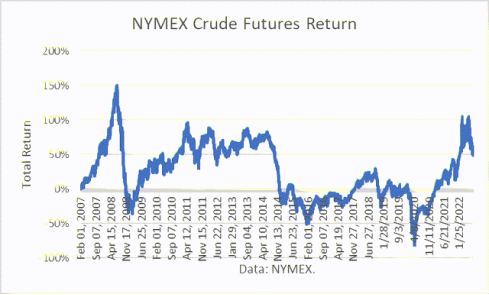

相比之下,NYMEX原油期貨多頭頭寸的回報率爲55%。我寫過一篇關於DIG (DIG)的文章,這是一個超長的石油天然氣ETF,自創立以來,該公司同期下跌了43%。

從邏輯上講,做多或做空似乎都能賺錢,而不是都虧錢。解釋是,這些產品的槓桿率很高,因此,如果其中一個有巨大的損失,結果就是賠錢。

由於損失很大,很難挽回,例如,50%的損失需要100%的收益才能回到原來的回報,這就是風險管理如此重要的原因,因爲它可以防止資金大幅縮水。

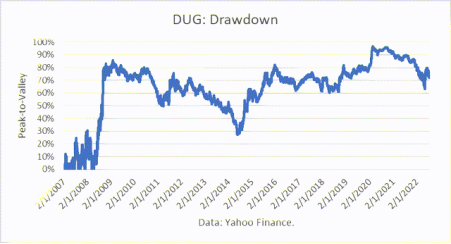

自成立以來,DUG的最大回撤幾乎是100%。

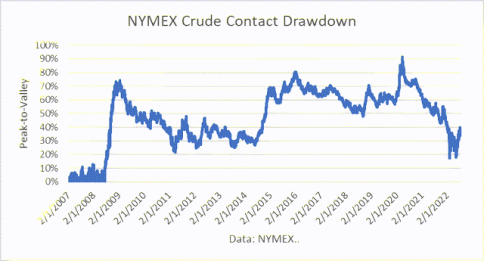

對於NYMEX合約,這一比例爲92%。

但在價格暴跌的短時間內,如2020年4月,DUG提供了有利可圖的交易機會。

結論

DUG是一款專注於石油天然氣行業的槓桿金融產品,這是一種高風險的產品,只應該由經驗豐富的投資者持有,而且只能在有限的時間內持有。在這種情況下,它提供了獲得超高回報的機會。因此,在這樣的時期是值得考慮的。

展望未來,如果伊朗核協議達成,這樣的機會可能會出現。最近有報道稱,在協議達成後,伊朗可能有大約9300萬桶海上儲存的石油可以出售,而在此之前,伊朗可能會將日產量提高約100萬至130萬桶。

沙特石油部長曾表示,如果伊朗重返市場,歐佩克可能會削減產量。但是這樣的舉動會受到他們的捍衛者—美國的強烈批評。