股票一直大漲的情況十分美好,但現實情況中,往往股票價格總是一波三折,緩慢上升。針對股票緩慢拉昇的情況,也有對應的期權策略,即牛市價差策略(Bull Call Spread)。

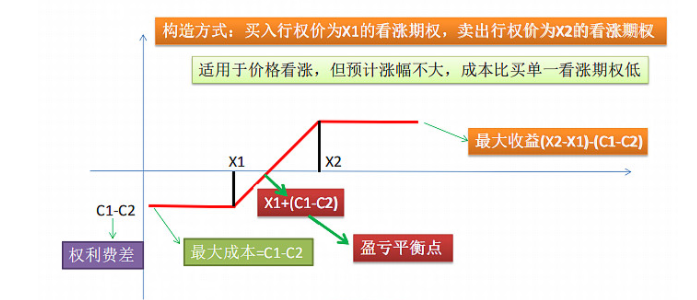

牛市認購價差策略(Bull Call Spread)是指投資者買入較低行權價的認購期權、同時賣出較高行權價的認購期權。牛市價差策略可以視爲買入認購期權策略的進化版,由於多賣出了上方的虛值認購期權,相較於單獨買看漲來說,獲得了額外的一筆權利金收入,使得策略整體的權利金淨支出減少,策略的盈虧平衡點也因此左移降低,勝率也相應提高了。本質是一個低成本的買入看漲期權策略。

牛市價差交易策略使用於標的資產價格適度上漲時,最大收益和最大損失都有限。所以投資者預期資產會適度上漲而非大幅度上漲時,可以採取牛市差價交易策略,在保證損失和收益都在一定限度下獲得適度收益。

期權示例:

ABC股價爲90/股,投資者認爲ABC的股價在3月期權到期之日能夠上漲到100(X1)元/股以上,但不會上漲到120(X2)元/股。於是投資者就可以買入一張對應100股股票、3月到期、行權價爲100(X1)元的ABC認購期權合約,權利金爲10(C1)元,同時賣出一張對應100股股票、3月到期、行權價爲120(X2)元的ABC認購期權合約,權利金爲7(C2)元,構建牛市價差組合。

案例中可以發現,牛市價差策略開倉成本爲2筆權利金之差,最大收益是行權價之差-權利金。該策略本質是將行權價X2以上潛在收益捨棄,尋求更低成本持有看漲期權的一種進階版認購期權。

策略的回報取決於公司股票的未來價格以下場景是可能的:

情景 1:股價高於120(X2)美元。

如果股價超過120(X2)元,利潤可以計算爲看漲期權帶來的利潤20(X2-X1)×合約張數100,再減去看漲期權的成本3元(C1-C2)×合約張數100,1700即爲策略收益上限。

情景 2:股價在100(X1)元至120(X2)元之間。

在這種情況下,投資者有可能盈利或虧損或達到盈虧平衡點。這個時候只有行權價爲100(X1)元的看漲期權有利潤,所以收益爲股票現價減去100,再減去看漲期權的成本3元(C1-C2)×合約張數100,盈虧平衡點爲X1+(C1-C2)。

情景 3:股價低於100(X1)元。

在這種情況下,兩張看漲期權都沒有利潤只有成本。投資者的損失將僅限於爲看漲期權支付的權利金,看漲期權的成本3元(C1-C2)×合約張數100,即300元。

Bull Call Spread策略有兩個主要的優點:

1、該策略在鎖定下行風險的同時,保留了部分標的資產價格上漲時的潛在收益空間;

2、該策略相較於單邊買入策略,付出的成本更低;

3、由於同時買入和賣出了看漲期權,同時承擔權力和義務,受波動率和因時減值的影響相對較小。

Bull Call Spread策略很簡單,其實它也是存在一定缺點的。這裏總結一下Bull Call Spread存在的缺點。

- 若標的價格大幅度上漲,超過賣出虛值期權的行權價,會捨棄獲得大漲收益的機會。

- 策略由於兩種看漲期權的淨成本,收益會略微減少。

Bull Call Spread策略,你學會了嗎?