本文來自格隆匯專欄:中金研究,作者:劉剛 寇玥 等

近期,嗶哩嗶哩[1]和阿里巴巴[2]相繼宣佈將其申請在港交所的二次上市轉換為主要上市地位,預計分別於2022年10月和年底完成生效。在今年6月,以二次上市迴歸香港的再鼎醫藥已率先轉換為主要上市,成為2022年上市制度改革後第一家完成二次向主要上市地位轉換的中概股公司。另一方面,上週美國證監會SEC將包括阿里巴巴在內的4家公司納入存在潛在退市風險的預識別名單,使得上榜名單已達159家[3]。那麼,後續中概股的迴歸路徑和方式如何,轉成主要上市又會有何影響?

中概股迴歸現狀:

二次上市 vs. 雙重主要上市有何不同?

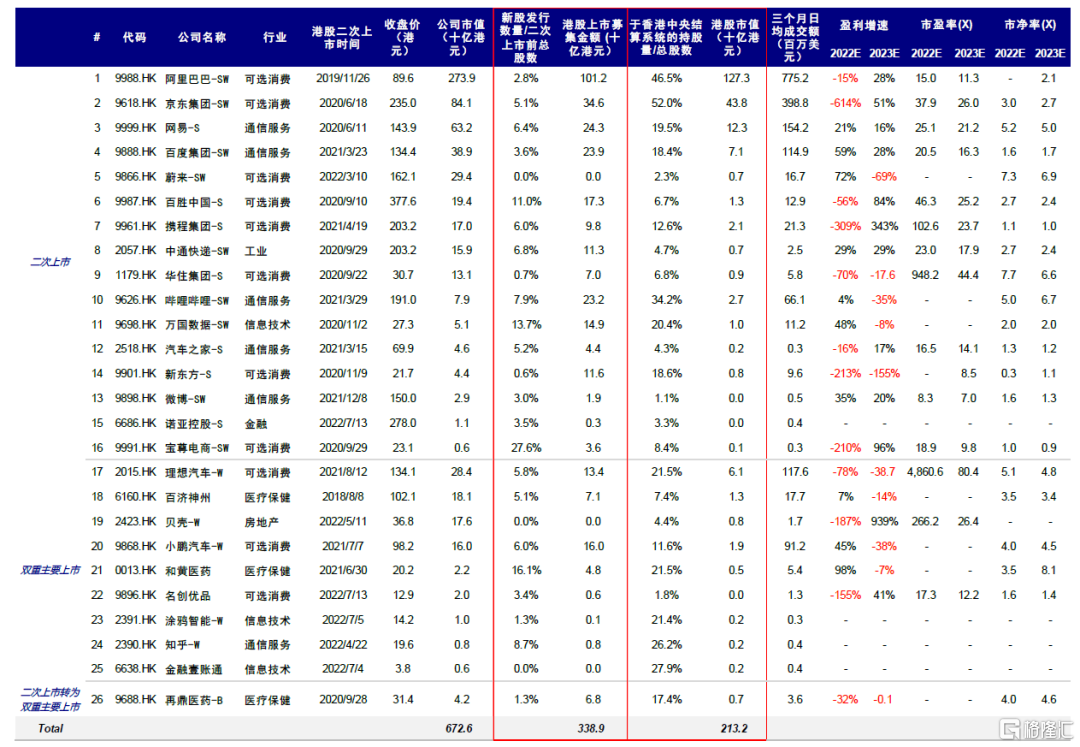

目前,中概股迴歸港股市場主要有二次上市(Secondary listing)和雙重主要上市(Dual primary listing)兩種途徑。自2018年上市制度改革以來,累計已有26家公司通過二次上市或雙重主要上市迴歸港股市場,其中17家為二次上市(如阿里、京東、百度,公司名稱後以字母“S”標記,再鼎醫藥已轉換為雙重主要),9家為主要上市(如理想汽車、小鵬汽車、貝殼等,與正常IPO公司無異)。

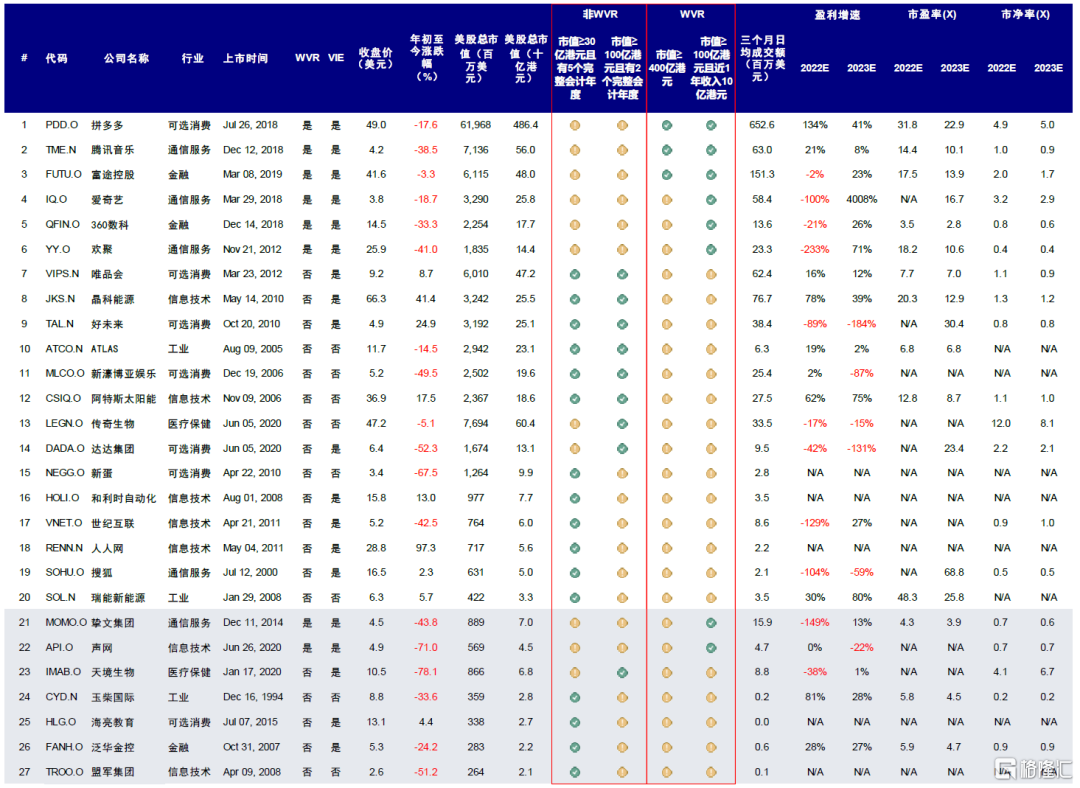

圖表:2018年上市制度改革以來,已有26支美國中概股通過二次上市和雙重主要上市迴歸港股

資料來源:彭博資訊,Wind,中金公司研究部

注:數據截止至2022年8月1日;估值基於彭博一致預期

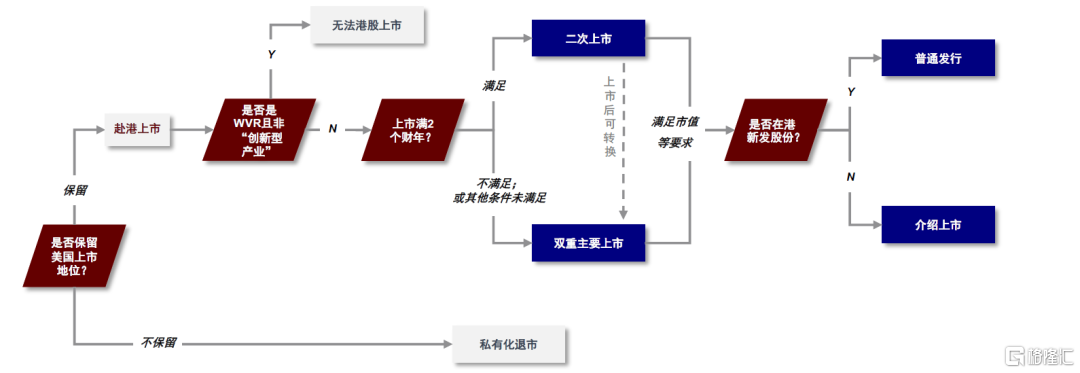

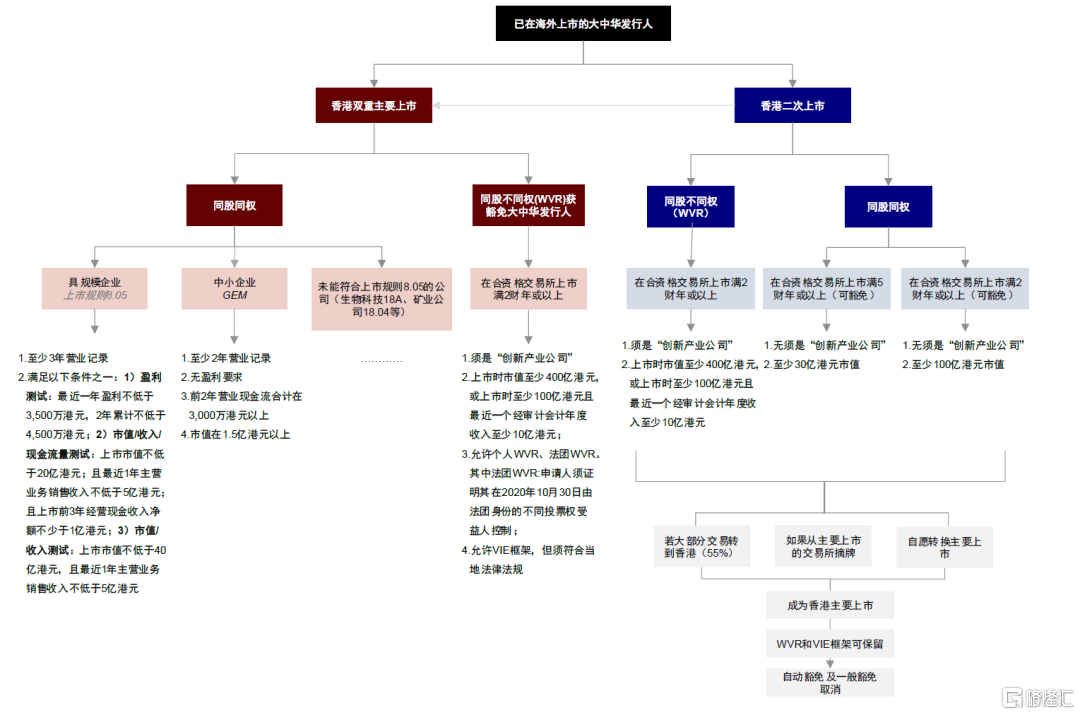

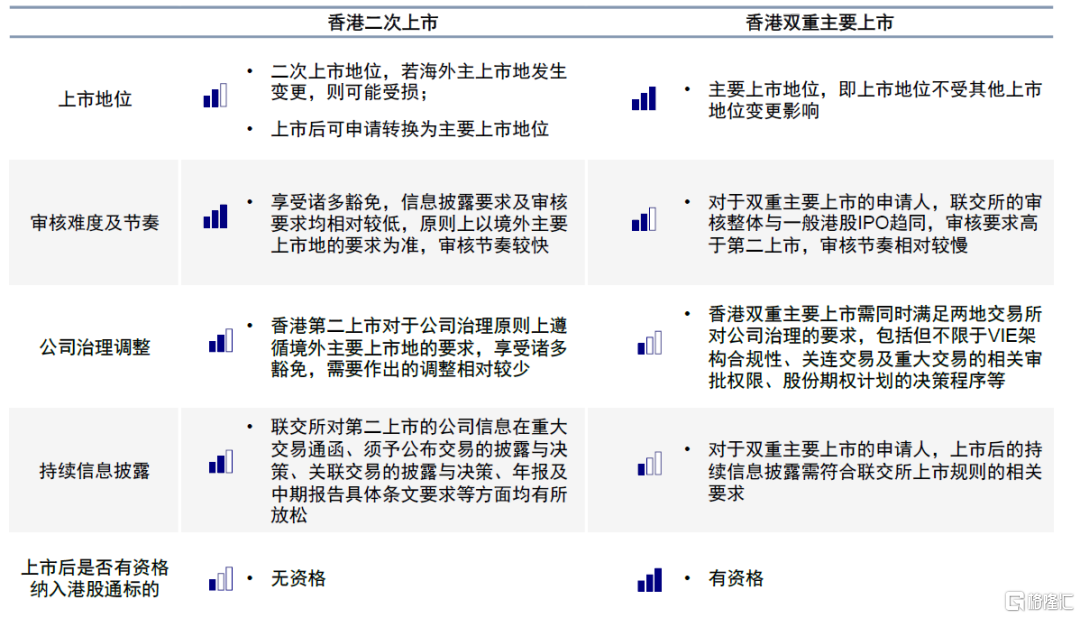

對比來看,二次上市和雙重主要上市最主要差異在於港交所對公司上市地位的認定不同。二次上市本質上是海外上市主體在港股的“投影”,以名字後面的“S”作標記;相反,主要上市則與普遍IPO無異,因此無需特別標記,只因同時也在美國上市,所以被稱為雙重主要上市。上市地位的認定不同又帶來了一系列的其他差異,例如,1)上市門檻和時間不同、上市後監管不同:二次上市由於只是海外上市主體的“投影”,因此門檻和上市時間更低更短,監管要求也更少(具體上市條件要求可以參見圖表中的梳理);相反主要上市則要滿足普通IPO要求;2)海外上市主體的影響:如果海外上市主體地位出現變化,那麼作為“投影”的二次上市也就沒有意義;相反主要上市不受其影響;3)能否納入滬港通:二次上市由於不是主體上市地位,所以目前還不能納入;而主要上市只要符合相應條件即可;4)與海外股份可否兑換:兩者均可以,這一點沒有差異。

圖表:中概股迴歸路徑解析

資料來源:港交所,中金公司研究部

圖表:已在海外上市的大中華髮行人赴港上市路線圖

注:大中華髮行人指業務以大中華為重心的合資格發行人;獲豁免的大中華髮行人指符合以下條件的大中華髮行人:(a) 2017年12月15日或之前在合資格交易所作主要上市;或(b) 於2017年12月15日後但於2020年10月30日或之前在合資格交易所作主要上市,以及於2020年10月30日之時由法團身份的不同投票權受益人控制

資料來源:港交所,中金公司研究部

圖表:香港雙重主要上市 vs. 二次上市對比

資料來源:港交所,中金公司研究部

那為什麼又會有二次上市這種形式呢?主要是由於在2018年上市制度改革初期,一些公司如同股不同權等不能以主要上市方式在港交所主板上市,所以作為過渡的二次上市這種創新方式便被推出以滿足一些公司上市或迴歸的需求。但隨着上市制度的不斷優化,如依據2022年初生效的最新的上市制度,二次上市和主要上市的界限已經愈發模糊,此前不允許主要上市的公司條件也被放寬、同時二次上市也可以申請轉換為主要上市,當然這中間依然存在一些門檻要求。

前景展望:外部壓力或促使更多公司迴歸、且更多采用主要上市方式;現有二次上市也大概率申請轉換

基於上述對兩種不同迴歸方式的討論,結合當前中美監管合作的不確定性(上週有報道稱中美監管合作談判依然面臨不確定性 ),我們預計未來符合條件的中概股,會有更多公司赴港上市,而且為了規避外部上市地位不確定性的風險,主要上市方式可能成為主流;而現有的二次上市公司也可能會考慮申請轉為主要上市。在這一過程中,港交所也在不斷的優化上市制度,為上述公司的順利迴歸提供便利。

目前,小鵬汽車、理想汽車、貝殼等多家中概股已經通過雙重主要上市。同時,再鼎醫藥、嗶哩嗶哩和阿里巴巴等公司也已經申請或完成轉換上市地位。基於二次上市的門檻要求,我們測算目前符合條件迴歸港股的公司有27家,而滿足雙重主要上市條件的公司可能更多,基本可以覆蓋主要頭部中概股公司。

圖表:27家美國中概股或基本符合港股二次上市規則

資料來源:彭博資訊,Wind,中金公司研究部

注:藍色部分為按2021年6月至2022年7月每月末平均市值計算符合二次上市標準的公司;數據截止至2022年7月29日;估值基於彭博一致預期

轉換時間上,不同公司可能存在差異。從目前已有案例看,二次上市公司轉換為主要上市所需時間大約在6個月左右,後續是否有進一步加快的空間值得關注。

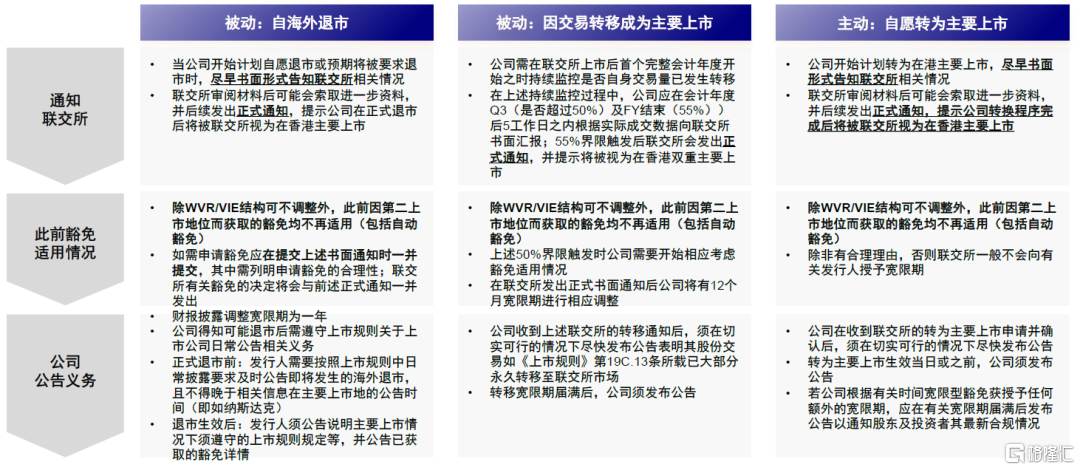

圖表:二次上市地位變更與保留的三種情形

資料來源:港交所,中金公司研究部

轉成主要上市的意義:擺脱外部上市地位變化的影響;港股本身交易和可兑換性都不受影響;可以納入滬港通

中概股公司通過主要上市迴歸或者轉換成主要上市的好處主要有以下幾個方面:

1)可以擺脱外部上市地位潛在變化的影響。主要上市將被港交所認定為普遍正式的上市主體,因此與海外上市主體地位的變化沒有依附關係,可以擺脱未來潛在海外上市地位變化的影響。

2)可以納入滬港通、進而增加流動性。符合現有滬港通條件的公司,轉為主要上市地位後,即可納入滬港通投資範圍,例如現有的小鵬汽車、理想汽車均在滬港通可投資範圍內。對於現有的16家二次上市公司而言,我們測算如果轉換為主要上市被納入港股通後,理論上可能帶來約476億港元的潛在資金流入(比照滬港通可投資範圍內的可比公司南下持股比例測算)。

3)港股本身的交易和可兑換性不受影響。轉為主要上市並不會影響在港股交易主體與美股的可兑換性與流動性。甚至,在預期外部風險和納入滬港股可能帶來的資金流入下,不排除會有更多的海外股份轉到港股交易。

此外,中概股迴歸的規程中,還會遇到介紹上市這種形式。所謂介紹上市,指的是企業不發行新股,既可以是二次上市(如蔚來)、也可以是主要上市(如貝殼)。介紹上市的好處是,不涉及融資,也無IPO詢價定價過程,上市節奏更快。這在市場較為疲弱的環境下,可以減少因為流動性供給增加的擾動,企業也可以等到市場環境更好的時候再增發股份融資。

[1]https://pdf.dfcfw.com/pdf/H2_AN202205021563000388_1.pdf?1651521708000.pdf

[2]https://pdf.dfcfw.com/pdf/H2_AN202207261576544357_1.pdf?1658822970000.pdf

[3]https://www.sec.gov/hfcaa