本文來自格隆匯專欄: 申萬宏源宏觀,作者:秦泰 王茂宇

主要內容

周觀點:美國Q2經濟衰退幅度遠超預期,投資消費同步走弱,或迫使加息提前結束

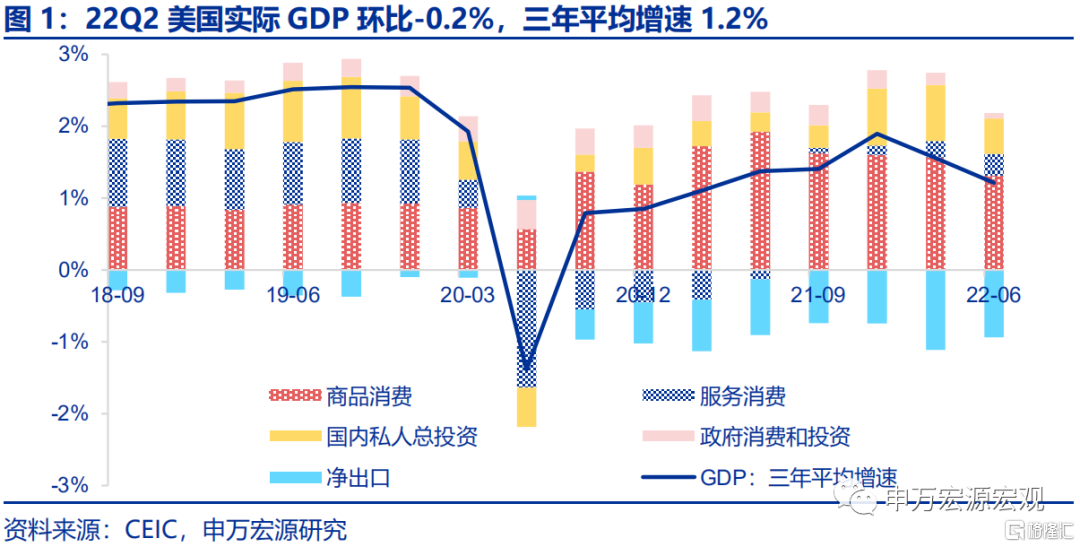

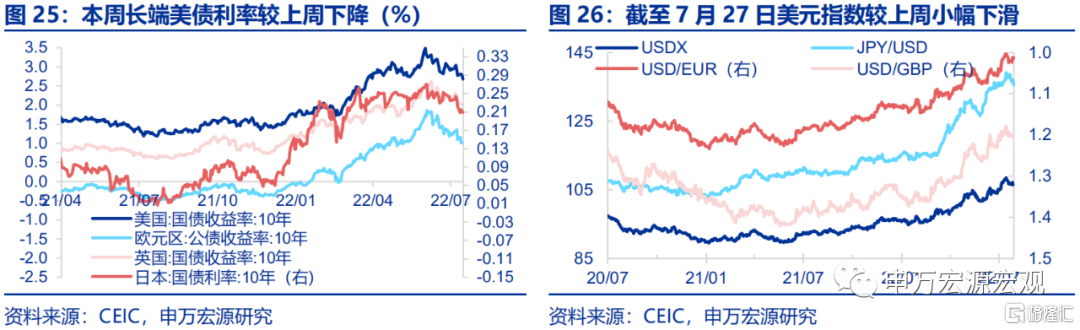

美國Q2實際GDP同比大幅下滑至1.6%,遠低於市場預期。當地時間7月28日,美國BEA公佈二季度美國經濟數據,22Q2美國實際GDP季調環比僅-0.2%,連續第二個季度環比收縮,對應的季調同比增速僅為1.6%,較22Q1下滑達-1.9個百分點,大幅低於市場預期。數據公佈後美債收益率、美元指數均明顯下探,10Y美債利率下滑至2.7%以下,美元指數回落至106以下,反映市場對美國經濟預期的大幅下調。

受貨幣緊縮加速、能源價格飆升和疫情延宕的共同影響,美國投資、消費需求同步收縮。1)俄烏衝突爆發後全球油氣價格飆升導致美國通脹形勢進一步惡化,美聯儲4個月內不斷加快加息速度,美國居民商品消費需求在二季度大幅收縮,環比下滑-1.1%,對美國實際GDP三年平均增速的貢獻也收縮0.3個百分點至1.3%,儘管美國貨物和服務貿易逆差的對應拖累也收窄0.2個百分點至-0.9%,但綜合影響仍明顯負面。2)美聯儲緊縮導致利率的大幅上行、以及飆升的能源價格導致的成本抬升效應,令美國住宅投資和非住宅投資同時受到抑制,生產強度有所減弱,私人總投資環比大幅收縮-3.6%,成為美國經濟陷入衰退的另一主要原因。3)儘管重症率下降,但變種奧密克戎病毒大流行仍在持續,美國服務消費恢復斜率放緩,環比僅增長1.0%。4)經過20-21連續兩年的大幅財政擴張之後,美國政府未能在今年通過增加財政支出的法案,事實上已經進入較為劇烈的財政收縮期,美國政府消費和投資在二季度繼續環比收縮,美國經濟正在更快速地滑向衰退的深淵。

貨幣緊縮進程剛剛過半,能源緊張未現轉機,下半年美國經濟仍將面臨巨大的衰退壓力。1)住宅投資、居民商品消費的收縮均滯後於貨幣緊縮進程,Q2尚未下滑至底部,下半年仍有較大的下行風險。美國住宅投資滯後於10Y美債收益率的變化約1-2個季度,同時過去兩年美國政府過度財政補貼導致的居民額外儲蓄尚未完全消耗,這意味着二季度美國住宅投資和居民商品消費的下滑可能只是個開始,下半年上述兩項需求大概率仍將持續降温。2)俄烏衝突以來美歐加碼對俄製裁所導致的全球油氣供給短缺、價格飆升問題,尚未得到有效解決,美國工業生產下半年可能持續承受重壓,工業生產前景黯淡。

面對22Q2超預期的大幅衰退,表態仍然倔強的美聯儲,下半年決策是否會有變化?面對超預期的大幅衰退,美聯儲主席鮑威爾、前主席現任財長耶倫均再度強調了仍然較低的失業率,暗示當前美國經濟的衰退源於潛在產出的下行,從而試圖讓市場相信美聯儲仍將基本沿襲6月點陣圖路徑完成全年加息。但值得注意的是,美聯儲貨幣政策雙目標中,穩定經濟增長是其重要的決策支柱,今年上半年鮑威爾強調經濟增速回落背景下失業率仍然較低,實際上是對美國居民就業意願持續偏低問題的選擇性忽略,高通脹背景下,這種技術層面的策略可以給美聯儲加息提供更大的短期空間,但一旦經濟陷入更深度衰退的概率提升,美聯儲絕無可能對明顯偏低的勞動參與率熟視無睹。此外,大幅衰退的風險也意味着下半年到明年美國通脹路徑可能實質性低於6月美聯儲預期水平,也為美聯儲加息的逐步放慢提供了可能性。我們預計美聯儲9月加息50BP,並以11月加息25BP提前結束本輪加息過程。維持至年底10Y美債收益率、美元指數進一步回落的預測不變。

發達國家經濟跟蹤:美國地產熱度繼續降温

需求:歐元區居民消費信心大幅下滑;地產:美國成屋簽約銷售指數大幅下滑;匯率利率黃金:美元指數、美債利率下行。財政:CBO預計美國2022聯邦財政赤字率3.9%。

新興國家經濟跟蹤:韓國Q2 GDP增速反彈

全球宏觀日曆:關注美國PCE

以下為正文

1. 美國衰退超預期,或迫使加息提前結束

1.1 美國Q2實際GDP同比大幅下滑至1.6%,遠低於市場預期

美國Q2實際GDP同比大幅下滑至1.6%,遠低於市場預期。當地時間7月28日,美國BEA公佈二季度美國經濟數據,22Q2美國實際GDP季調環比僅-0.2%,連續第二個季度環比收縮,對應的季調同比增速僅為1.6%,較22Q1下滑達-1.9個百分點,大幅低於市場預期。數據公佈後美債收益率、美元指數均明顯下探,10Y美債利率下滑至2.7%以下,美元指數回落至106以下,反映市場對美國經濟預期的大幅下調。

1.2 受貨幣緊縮加速、能源價格飆升和疫情延宕的共同影響,美國投資、消費需求同步收縮

受貨幣緊縮加速、能源價格飆升和疫情延宕的共同影響,美國投資、消費需求同步收縮。

1)俄烏衝突爆發後全球油氣價格飆升導致美國通脹形勢進一步惡化,美聯儲4個月內不斷加快加息速度,美國居民商品消費需求在二季度大幅收縮,環比下滑-1.1%,對美國實際GDP三年平均增速的貢獻也收縮0.3個百分點至1.3%,儘管美國貨物和服務貿易逆差的對應拖累也收窄0.2個百分點至-0.9%,但綜合影響仍明顯負面。

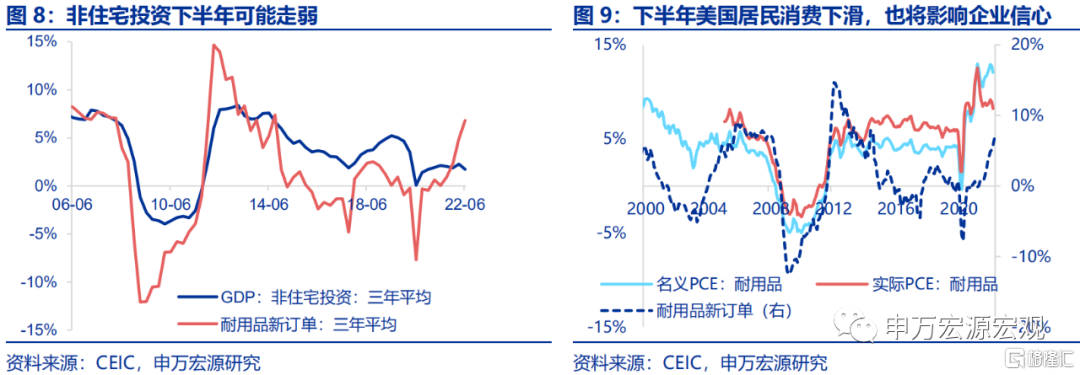

2)美聯儲因前期滯後於通脹曲線,而不得不在二季度大幅加快其加息步伐,10Y美債收益率大幅上行,6月中旬甚至一度接近3.5%,直接推升房貸抵押利率;利率的大幅上行、以及飆升的能源價格導致的成本抬升效應,令美國住宅投資和非住宅投資同時受到抑制,生產強度有所減弱,私人總投資環比大幅收縮-3.6%,成為美國經濟陷入衰退的另一主要原因。

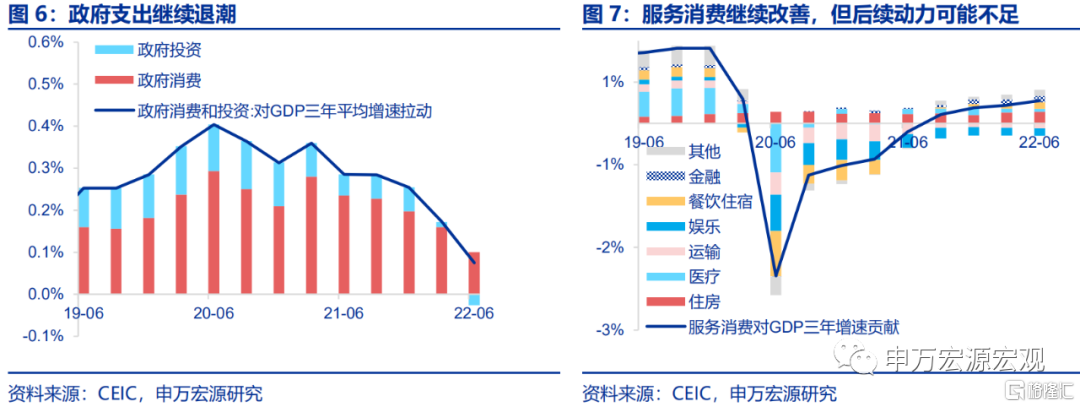

3)儘管重症率下降,但變種奧密克戎病毒大流行仍在持續,美國服務消費恢復斜率放緩,環比僅增長1.0%,進一步恢復動能減弱。

4)在經過2020-2021連續兩年的大幅財政擴張之後,美國政府未能在今年通過增加財政支出的法案,事實上已經進入較為劇烈的財政收縮期,美國政府消費和投資在二季度繼續環比收縮,貨幣財政刺激的退潮疊加共振,美國經濟正在更快速地滑向衰退的深淵。

1.3 貨幣緊縮進程剛剛過半,能源緊張未現轉機,下半年美國經濟仍將面臨巨大的衰退壓力

貨幣緊縮進程剛剛過半,能源緊張未現轉機,下半年美國經濟仍將面臨巨大的衰退壓力。1)住宅投資、居民商品消費的收縮均滯後於貨幣緊縮進程,Q2尚未下滑至底部,下半年仍有較大的下行風險。美國住宅投資滯後於10Y美債收益率的變化約1-2個季度,同時過去兩年美國政府過度財政補貼導致的居民額外儲蓄尚未完全消耗,這意味着二季度美國住宅投資和居民商品消費的下滑可能只是個開始,下半年上述兩項需求大概率仍將持續降温。2)俄烏衝突以來美歐加碼對俄製裁所導致的全球油氣供給短缺、價格飆升問題,尚未得到有效解決,美國工業生產下半年可能持續承受重壓,工業生產前景黯淡。

1.4 面對22Q2超預期的大幅衰退,表態仍然倔強的美聯儲,下半年決策是否會有變化?

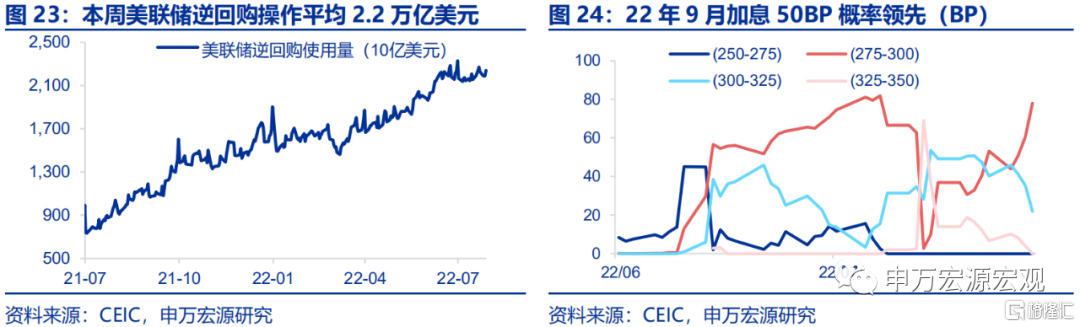

面對22Q2超預期的大幅衰退,表態仍然倔強的美聯儲,下半年決策是否會有變化?面對超預期的大幅衰退,美聯儲主席鮑威爾、前主席現任財長耶倫均再度強調了仍然較低的失業率,暗示當前美國經濟的衰退源於潛在產出的下行,從而試圖讓市場相信美聯儲仍將基本沿襲6月點陣圖路徑完成全年加息。但值得注意的是,美聯儲貨幣政策雙目標中,穩定經濟增長是其重要的決策支柱,今年上半年鮑威爾強調經濟增速回落背景下失業率仍然較低,實際上是對美國居民就業意願持續偏低問題的選擇性忽略,高通脹背景下,這種技術層面的策略可以給美聯儲加息提供更大的短期空間,但一旦經濟陷入更深度衰退的概率提升,美聯儲絕無可能對明顯偏低的勞動參與率熟視無睹。此外,大幅衰退的風險也意味着下半年到明年美國通脹路徑可能實質性低於6月美聯儲預期水平,也為美聯儲加息的逐步放慢提供了可能性。我們預計美聯儲9月加息50BP,並以11月加息25BP提前結束本輪加息過程。維持至年底10Y美債收益率、美元指數進一步回落的預測不變。

2. 發達國家經濟跟蹤:美國地產熱度繼續降温

2.1 需求:歐元區居民消費信心指數大幅下滑

6月美國實際PCE消費支出三年平均增速下滑至2.0%,其中商品消費降温,服務業恢復趨於停滯。本週公佈歐元區零售、消費者信心指數,兩者分別較上月大幅下滑,顯示歐洲能源短缺對居民需求形成了抑制。

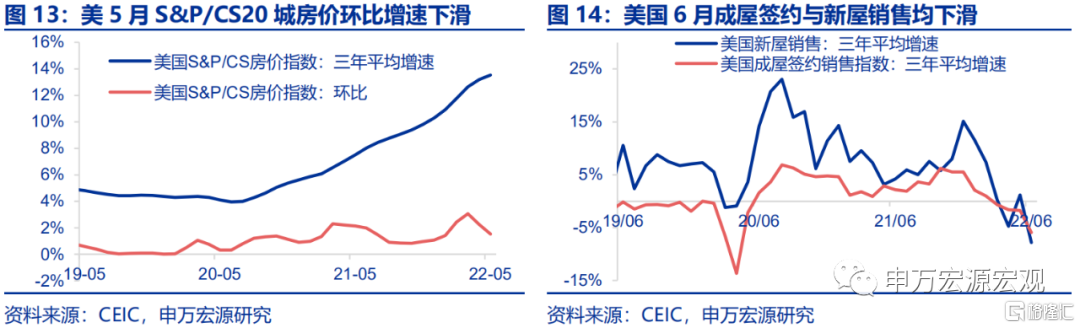

2.2 地產:美國成屋簽約銷售指數大幅下滑

美國5月S&P房價指數環比增速回落至1.5%,顯示美聯儲自3月開始的加息抑制效果,可能意味着後續美國通脹中房租分項的上升也將見頂。6月美國成屋簽約與新屋銷售三年平均增速雙雙跌入更深的負區間,也顯示美國地產市場降温繼續。

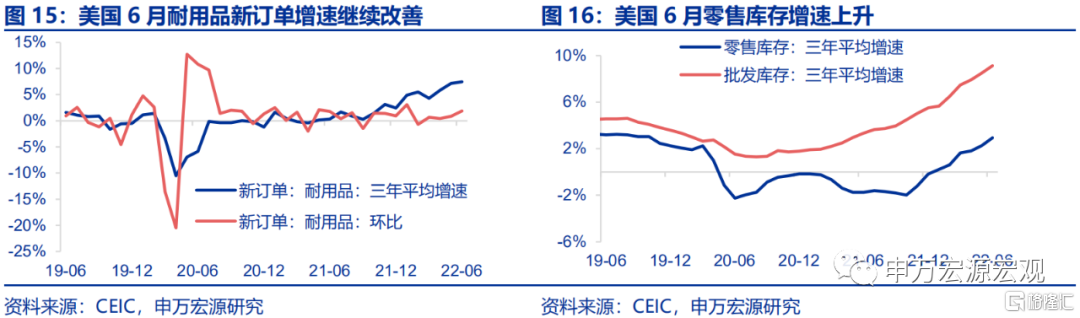

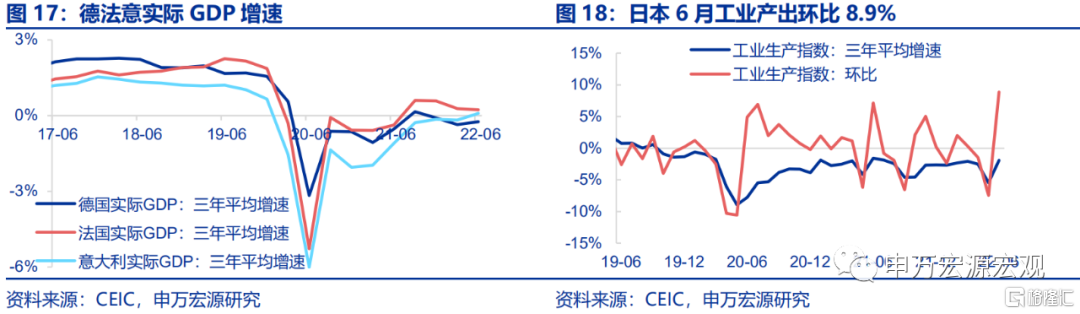

2.3 生產+就業:美國6月耐用品訂單環比1.8%

6月美國耐用品新訂單環比1.8%,三年平均增速7.5%,較上月繼續改善,但在美聯儲緊縮導致居民消費降温,高油價抑制工業生產的情況下,預計耐用品新訂單增速後續回落。美國6月零售庫存增速繼續上升,但後續可能也會隨着經濟衰退預期發酵而下滑。日本工業產出環比8.9%,但相對海外其他主要發達國家仍然偏弱。德國22Q2實際GDP環比0%,低於市場預期,主要受到能源短缺、價格飆漲影響,意大利二季度GDP環比1%,好於市場預期。

2.4 CPI通脹:德國7月CPI同比7.5%

德國7月CPI同比7.5%,環比0.8%,較上月大幅反彈,顯示德國通脹具備相當韌性。美國6月核心PCEPI同比4.8%,耐用品通脹下滑,而服務通脹上升。

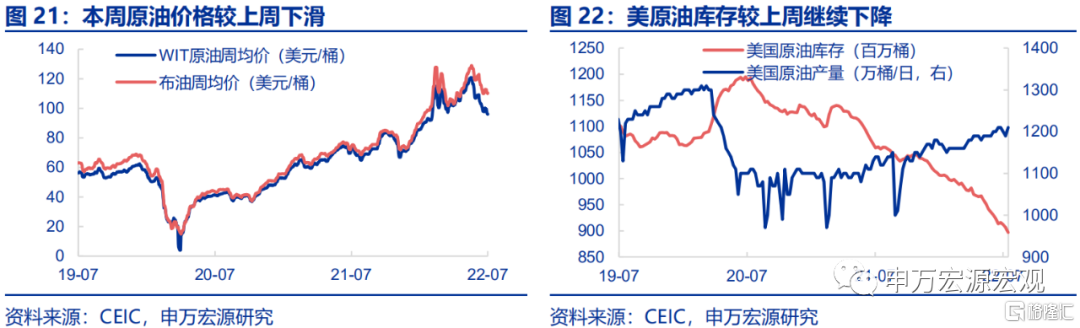

2.5 油價和PPI:本週美國原油庫存大幅下滑

本週原油價格較上週小幅下滑,美國原油產量本週仍在1210萬桶/日,但本週美國原油庫存較上週下滑1000萬桶。

2.6 貨幣操作:本週美聯儲逆回購操作平均2.2萬億美元

本週美聯儲逆回購操作平均2.2萬億美元,超過兩萬億的水平顯示美聯儲流動性仍然氾濫。市場預期美聯儲9月加息50BP的概率較大。

2.7 匯率利率黃金:美元指數、美債利率下行

7月美聯儲會議之後,長端、短端美債利率均大幅下滑,反映美聯儲緊縮預期大大放緩,而在週四公佈美國低於預期的二季度GDP後,美元指數出現大幅下滑,主要由於美國經濟前景下修,日元相對美元匯率本週也出現大幅上漲。在本週美國經濟衰退預期催化下,黃金價格較上週上行1%。

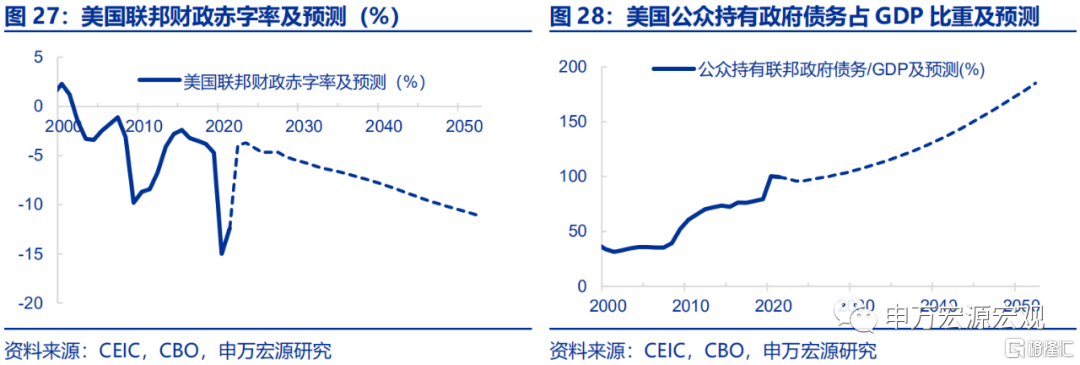

2.8 財政:CBO預計美國2022聯邦財政赤字率3.9%

CBO預計2022年美國聯邦財政赤字為3.9%。CBO預計22年聯邦財政赤字率3.9%,顯著低於20年(14.9%)和21年(12.4%),源於應對疫情支出減弱,和收入快速反彈。預測中,22-52年聯邦赤字率平均7.3%,主因利息成本推動。

2.9 全球貿易:美國6月商品貿易逆差縮小

6月美國商品貿易逆差縮小至981億美元,較3月峯值有所改善。從進口結構來看,主要是消費品進口縮減,主要受到美國居民消費需求降温的影響。

3. 新興國家經濟跟蹤:韓國Q2 GDP增速反彈

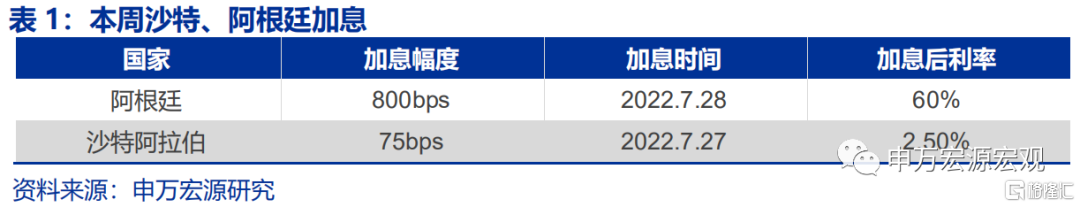

在美聯儲27日加息之後,沙特阿拉伯、阿根廷選擇加息,主要目的在於緩解資金流出的壓力。

本週韓國二季度GDP數據公佈,22Q2三年平均增速2.1%,環比0.7%,較上季度回升,居民消費、投資均較一季度有所改善,特別是居民消費可能受到政府撤除新冠防控措施的影響。

6月墨西哥貿易逆差達到64億美元,主要受到能源進口價格飆漲的影響。泰國6月貿易逆差15億美元,泰銖走弱、全球需求仍支持出口改善,但上半年仍出現大額貿易逆差。7月越南進出口增速俱下行,自今年2月以來越南貿易順差已大幅收窄,不支持替代我國“出口”的邏輯。

4. 美歐貨幣政策:7月美聯儲加息75BP

5. 全球宏觀日曆:關注美國非農就業