本文來自格隆匯專欄:李美岑投資策略,作者:財通策略李美岑團隊

核心觀點

總GDP呈週期波動,股市權重行業為材料和金融。宏觀經濟方面,近十年澳大利亞經濟規模圍繞一萬五千億美元中樞波動,其以服務業為主、工業為輔的經濟結構較為穩定。資本市場方面,材料和金融行業構成了股市一半以上的市值,市值前十大個股依然主要為材料及金融行業,材料行業頭部效應突出。

澳大利亞出口結構來看資源國屬性突出,礦石、動物毛髮份額位列全球第一,主要對應行業分別為採掘以及養殖。

對出口國而言:採掘方面,澳大利亞市值最大的上市公司包括必和必拓、力拓等;動物毛髮方面,澳大利亞最大的上市公司為艾德士。

對進口國而言:礦石主要出口至中國、韓國、日本,三者份額分別為73.9%、7.3%、6.9%,巴西、智利、祕魯及南非能夠替代部分供給;動物毛髮主要出口至中國、意大利,兩者份額分別為82.6%、5.2%,澳大利亞在該商品出口鏈條上存在較為突出的控制權。

澳大利亞進口結構來看中下游製造業較為薄弱,各項產品均不是主要進口市場,核心商品主要對應行業分別為機械設備以及汽車。

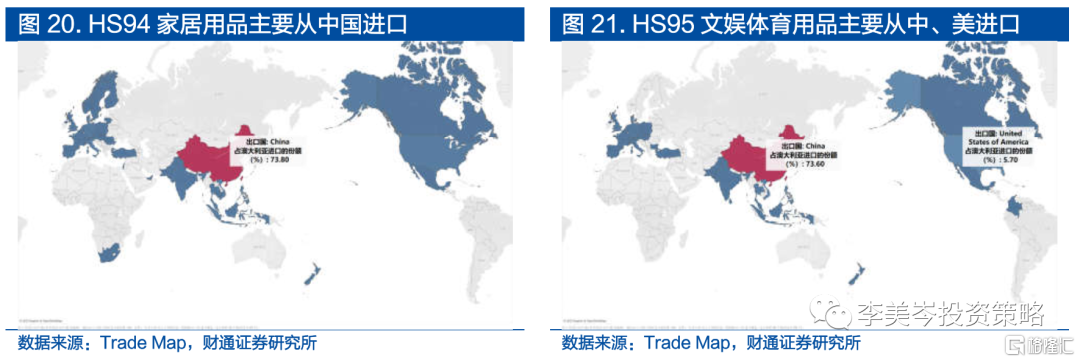

對出口國而言:澳進口份額均僅為1%~2%,對出口端業績影響有限,其中家居用品以及文娛體育用品供應國集中度相對較高。家居用品主要從中國進口,其份額為73.8%,文娛體育用品主要從中國、美國進口,兩者份額分別為73.6%、5.7%。

對進口國而言:機械設備產品類型眾多,下游分佈廣泛。汽車方面唯一具有知名度的本土品牌霍頓汽車已被通用收購,其他進口下游主要為Eagers汽車、Bapcor等經銷商。

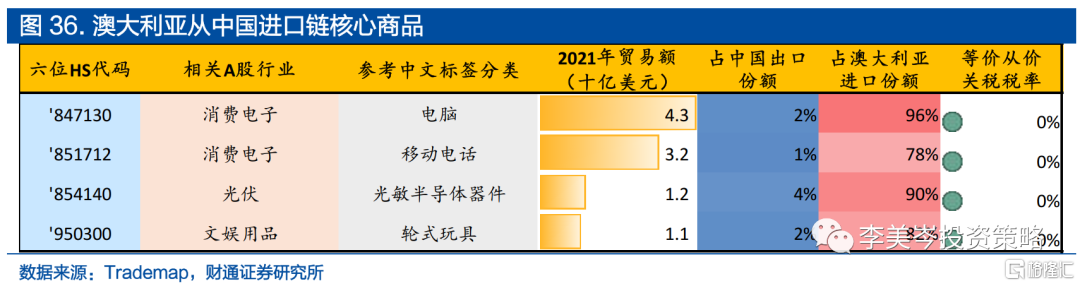

中澳貿易核心產品:中國進口方面,共有三項商品中澳聯繫較為緊密,分別是非結塊的鐵礦石、羊毛、鋰礦石等。中國出口方面,電腦、移動電話等四項商品均呈現為澳對華需求較大,但並不是主要市場,各自佔中國出口份額在5%以下,對國內上市公司業績影響較小。

中澳貿易上我國進口部分更為關鍵,具體公司鏈條展開如下。

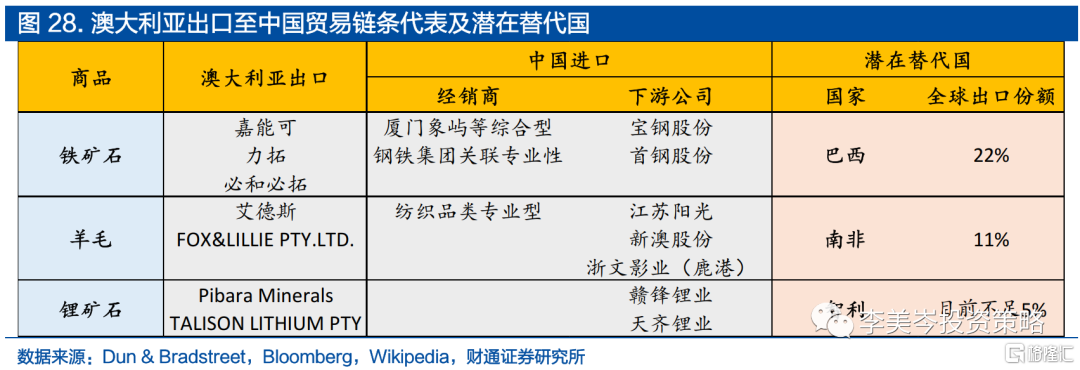

鐵礦石:進口貿易商如廈門象嶼,需求端寶鋼、首鋼等。首先由嘉能可、力拓、必和必拓等上市礦業龍頭公司採掘,然後同廈門象嶼等綜合貿易商,或是鋼鐵集團關聯的貿易公司進行交易,運輸至國內成為庫存,最後由貿易公司銷售給寶鋼股份、首鋼股份等冶煉業務上市主體。巴西為全球第二大鐵礦石出口國,潛在替代比率約為1/3。

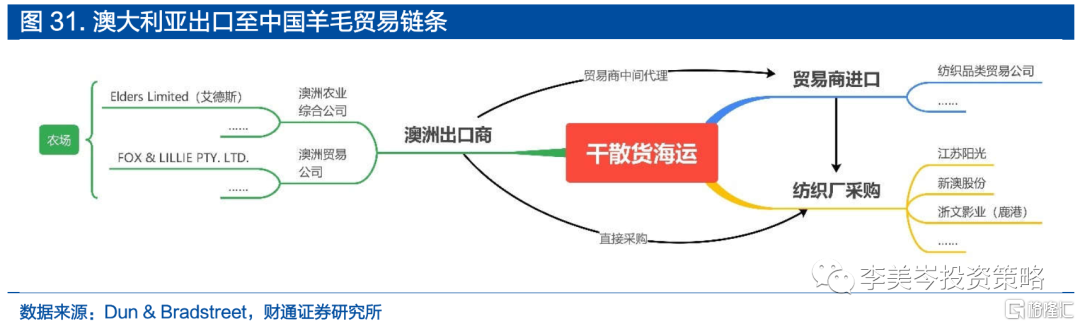

羊毛:需求端江蘇陽光、新澳股份、浙文影業等。澳大利亞出口端分兩類公司,包括以艾德斯為代表的農業綜合上市公司以及貿易商。貿易方式同樣分成兩類,第一類通過中間商代理,第二類即紡織廠直接採購,根據江蘇陽光、新澳股份以及浙文影業2021年年報,原料均有使用澳大利亞羊毛。南非潛在替代比率約為1/7。

鋰礦:需求端贛鋒鋰業、天齊鋰業等。HS253090所屬澳大利亞代表性出口公司Pilbara Minerals以及TALISON LITHIUM均為鋰礦公司,前者由贛鋒鋰業參股5%+,後者則為天齊鋰業控股。篩選HS253090產品全球出口份額,發現中國為全球第二齣口國,從儲量角度出發,智利、阿根廷具有較大替代潛力。

風險提示:各國海關、統計局數據口徑存在偏差;進出口貿易額存在使用FOB和CIF兩種價格的偏差;進出口貿易相關公司並不一定直接存在貿易往來關係。

正文

1.總GDP呈週期波動,股市權重行業為材料和金融

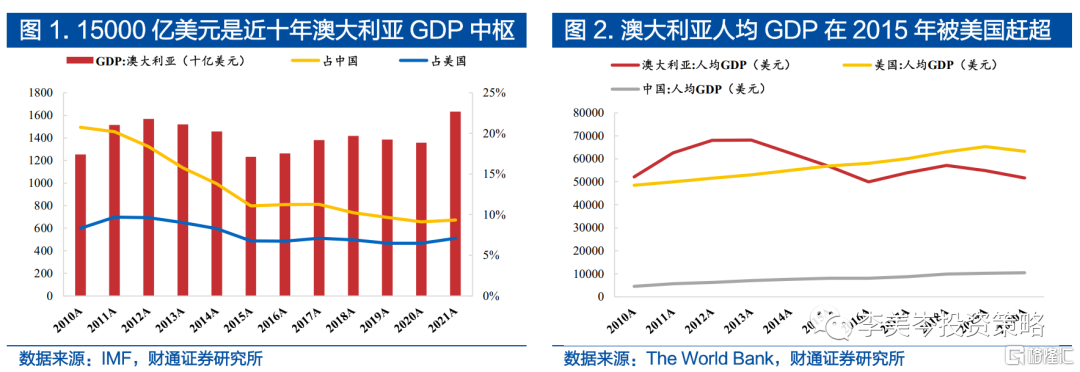

近十年澳大利亞經濟規模圍繞一萬五千億美元中樞波動,人均GDP被美國趕超。2010年來澳大利亞總量GDP與人均GDP走勢相近,首先在2012年見頂回落,2015年往後探底回升,未有明顯的持續增長趨勢。總量GDP方面,佔中國/美國比重分別從2010年的20.8%/8.3%下滑至2021年的9.4%/7.1%;人均GDP方面,2015年被美國趕超,但依然高於中國數倍。

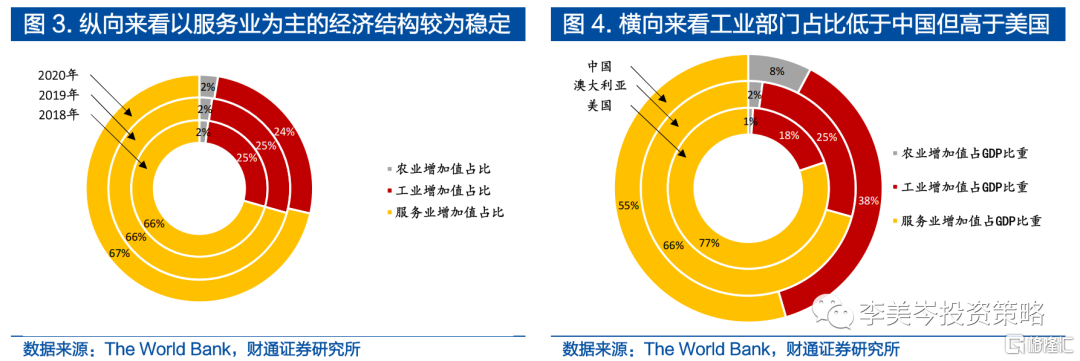

澳大利亞以服務業為主、工業為輔的經濟結構較為穩定,工業增加值佔GDP比重介於中國與美國之間。2018~2020的三年間,澳大利亞工業、服務業增加值佔比分別穩定在25%及66%左右。我們對中、澳、美經濟結構進行橫向比較,澳大利亞經濟結構更像是中美的“中間體”,工業增加值佔比低於中國但高於美國,服務業增加值高於中國但低於美國。

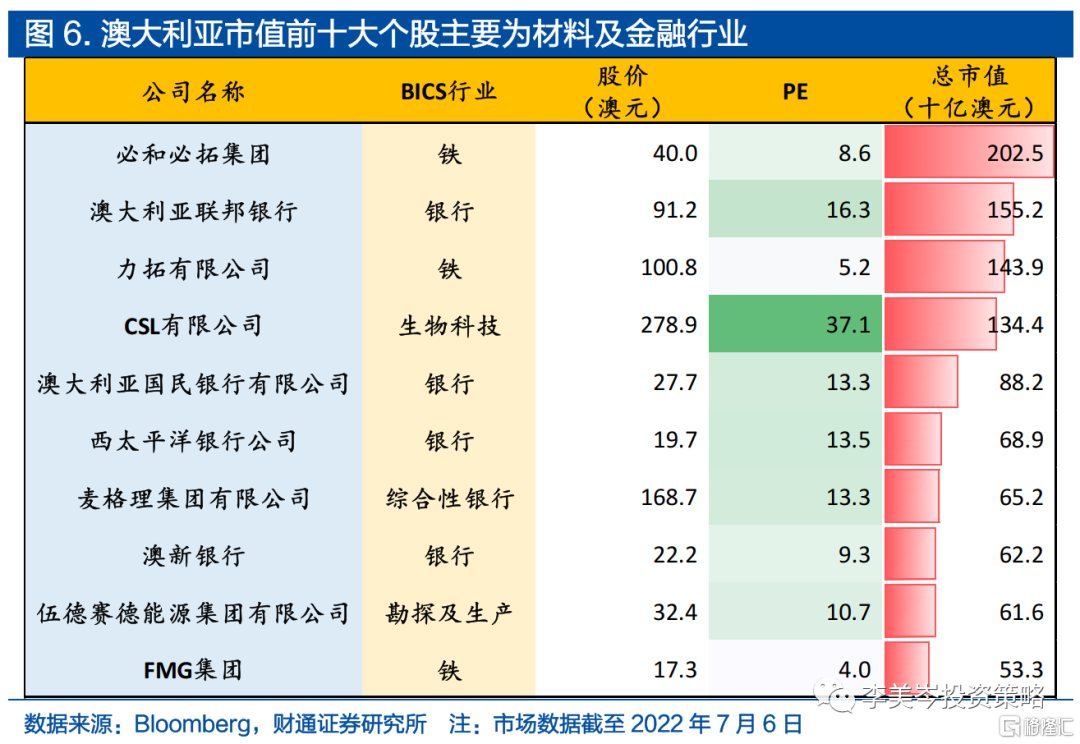

材料和金融行業構成了澳大利亞股市一半以上的市值,是權重主體。具體來看,兩者總市值分別約為7090、7010億澳元,但金融行業上市公司數量僅202家,平均市值以34.7億澳元位列全行業第一,而材料行業上市公司數量高達806家,平均市值排名靠後。

市值前十大個股主要為材料及金融行業,材料行業頭部效應突出。雖然材料行業上市公司眾多平均市值較小,但在前十大個股中佔據四席,如必和必拓、力拓等等全球龍頭較為突出,其餘公司則均為銀行。

2.全球出口份額第一的礦石商品主要靠中日韓消化需求

我們分別從主要貿易商品、往來國家地區兩個維度對澳大利亞出口進行拆解,梳理澳大利亞的核心出口往來國家地區&商品鏈條。

2.1. 鐵礦以及羊毛全球出口份額位列第一

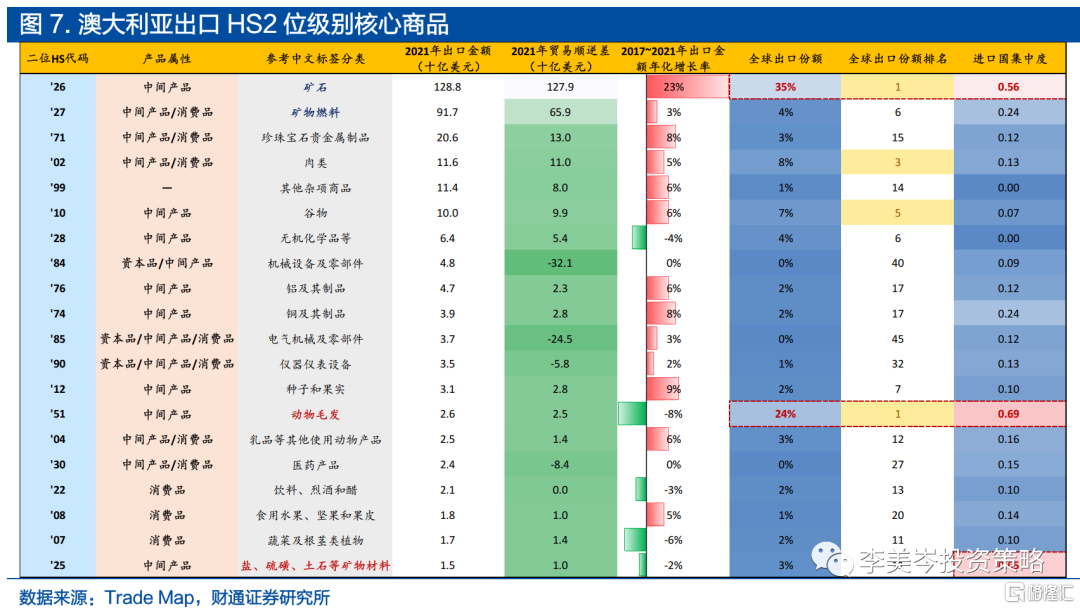

澳大利亞出口結構來看資源國屬性突出。2021年澳大利亞出口產品金額CR20約為92%,礦石、礦物燃料兩項CR2高達64%,頭部效應顯著。同時,該兩項商品亦是貿易順差的主要來源。

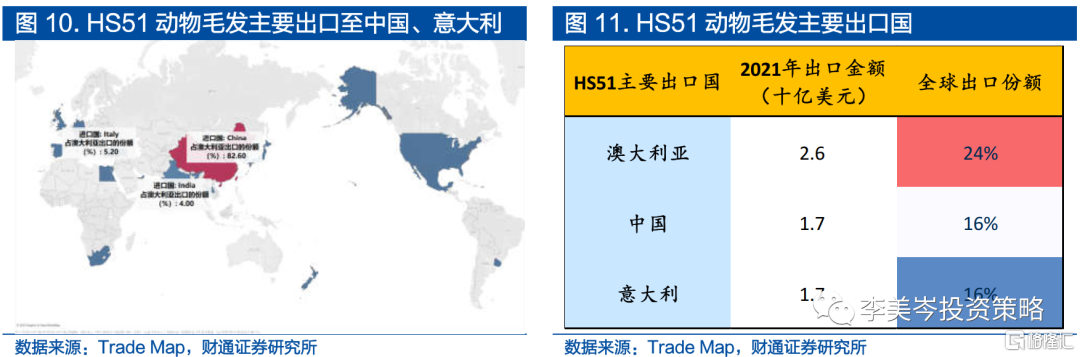

礦石、動物毛髮份額位列全球第一,對應進口國亦較為集中。出口份額第一商品:HS26礦石產品澳出口份額高達35%,進口國集中度0.56;HS51動物毛髮出口份額為24%,進口國集中度0.69。

核心商品礦石、動物毛髮主要對應行業分別為採掘以及養殖。採掘方面,澳大利亞市值最大的上市公司包括必和必拓、力拓等;動物毛髮方面,澳大利亞最大的上市公司主要為艾德士等。

HS26礦石主要出口至中國、韓國、日本,三者份額分別為73.9%、7.3%、6.9%。其餘HS26出口份額在5%以上的國家有巴西、智利、祕魯及南非,能夠替代部分供給,但在運輸距離上存在劣勢。

HS51動物毛髮主要出口至中國、意大利,兩者份額分別為82.6%、5.2%。其餘HS51出口份額在5%以上的國家恰恰僅是中國和意大利,或由於存在初級加工後二次出口的傳導關係。在缺乏HS51出口大國的情況下,澳大利亞在該商品出口鏈條上存在較為突出的控制權。

我們從HS2位下沉至HS6位,設置兩項條件篩選澳大利亞出口的核心細分商品(見下表):1)出口金額10億美元以上;2)進口國集中度大於0.5。

全球出口份額排名前五的商品根據屬性分類

礦產品3項:非結塊的鐵礦石、硫化砷等礦物以及鋁礦。

農產品1項:羊毛。

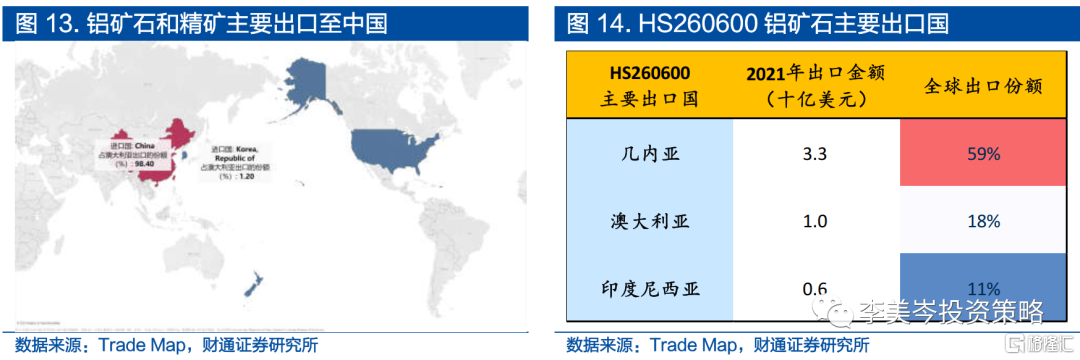

通過篩選同時滿足出口份額前五以及進口國集中度大於0.9的商品,能夠得到澳大利亞議價權較強的鏈條,最終得到260600鋁礦石和精礦。

260600鋁礦石和精礦主要出口至中國(份額98.4%)。其餘出口份額在5%以上的國家包括幾內亞以及印度尼西亞,能夠在澳大利亞供給不暢的情況下較好的彌補該部分缺口。

2.2. 需求端主要靠中日韓消化

澳大利亞出口目的地根據份額可分為四個梯隊:

第一梯隊20%~50%:中國(33.4%);

第二梯隊5%~10%:日本(8.6%)、韓國(6.3%);

第三梯隊1%~5%:美國(3.5%)、新加坡(2.6%)等;

第四梯隊0%~1%:德國(0.8%)、荷蘭(0.7%)等。

我們對份額佔比在5%以上的中日韓三國貿易結構分別做進一步拆分,從而把握年貿易額在10億美元以上的重點大類商品。

中國:礦石、動物毛髮及鹽類礦物材料的核心出口目的地。貿易額來看,7項核心商品佔總貿易額比重約94%,其中礦石是絕對核心。份額來看,礦石、動物毛髮及鹽類礦物材料出口至中國的佔比均達70%,對該市場有較高依賴度。其中動物毛髮部分佔中國進口份額亦高達72%,該商品兩國綁定程度較深。

上述三項商品對應下游行業主要為冶金及紡織。冶金方面,由於核心產品為鐵礦石,因此下游是鋼鐵行業,市值較大的代表性上市公司為寶鋼股份、包鋼股份及首鋼股份。紡織方面,由於核心產品為羊毛,因此下游是毛紡行業,市值較大的代表性上市公司為江蘇陽光、浙文影業(鹿港)及新澳股份。

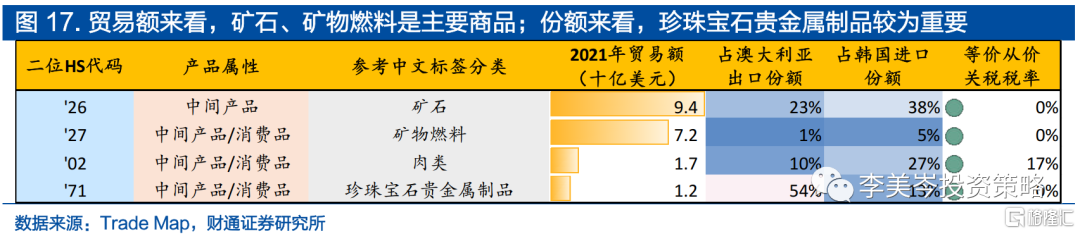

韓國:珍珠寶石貴金屬製品的重要出口目的地。貿易額來看,4項核心商品佔總貿易額比重約佔89%,礦石、礦物燃料是主要部分。份額來看,珍珠寶石貴金屬製品出口至韓國佔比超過50%,對該市場有較高依賴度。

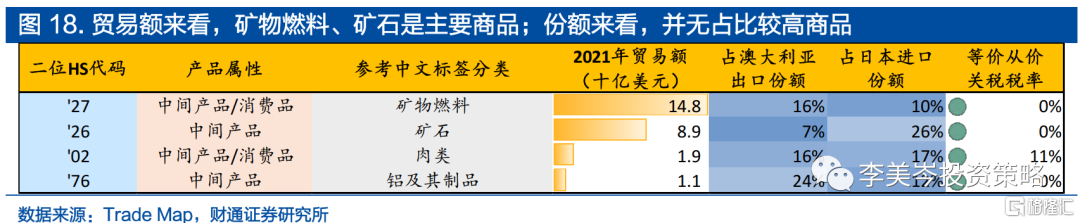

日本:無綁定程度較深的大類商品。貿易額來看,4項核心商品佔總貿易額比重約佔89%,礦物燃料、礦石是主要部分。份額來看,無佔比較高商品。

3.輕工紡服對中國有依賴度,飛機重工主要從美國進口

我們分別從主要貿易商品、往來國家地區兩個維度對澳大利亞進口進行拆解,梳理澳大利亞的核心出口往來國家地區&商品鏈條。

3.1. 家居等輕工主要從中國進口,進口份額較高的飛機高度依賴美國

澳大利亞進口結構來看中下游製造業較為薄弱。2021年進口產品金額CR20約為81%,位列前三位的機械設備、汽車及電氣設備是貿易逆差的主要來源。

細分來看各項產品均不是主要進口市場,對應供應國整體較為分散。唯二供應國集中度大於0.5的商品為家居用品以及文娛體育用品,供應國集中度均為0.55。

核心商品機械設備及零部件、汽車及零部件主要對應行業分別為機械設備以及汽車。機械設備產品類型眾多,下游分佈廣泛。汽車方面唯一具有知名度的本土品牌霍頓汽車已被通用收購,進口下游主要為Eagers汽車、Bapcor等經銷商。

HS94家居用品主要從中國進口,其份額為73.8%。關聯A股行業為輕工製造一級行業下的家居用品,市值靠前的出口型公司有顧家家居、索菲亞等。

HS95文娛體育用品主要從中國、美國進口,兩者份額分別為73.6%、5.7%。關聯A股行業為輕工製造一級行業下的文娛用品,市值靠前的出口型公司有高樂股份、創源股份、英派斯等。

我們從HS2位下沉至HS6位,設置兩項條件篩選澳大利亞進口的核心細分商品(見下表):1)進口金額10億美元以上;2)供應國集中度大於0.5。

全球進口份額排名前五的商品根據屬性分類

運輸工具1項:輕型燃油貨車。

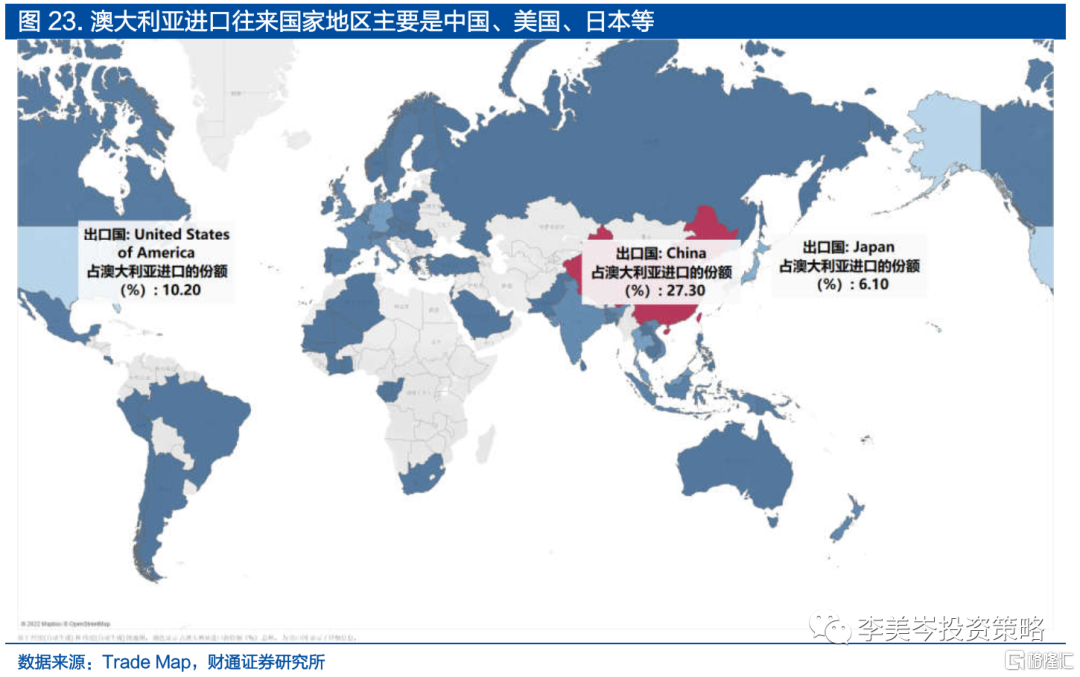

3.2. 進口供給主要來自中美

澳大利亞進口來源地根據份額可分為五個梯隊:

第一梯隊20%~50%:中國(27.3%);

第二梯隊10%~20%:美國(10.2%);

第三梯隊5%~10%:日本(6.1%);

第四梯隊1%~5%:泰國(4.4%)、德國(4.3%)、馬來西亞(4%)等;

第五梯隊0%~1%:西班牙(0.9%)、加拿大(0.7%)、巴布亞新幾內亞(0.7%)等。

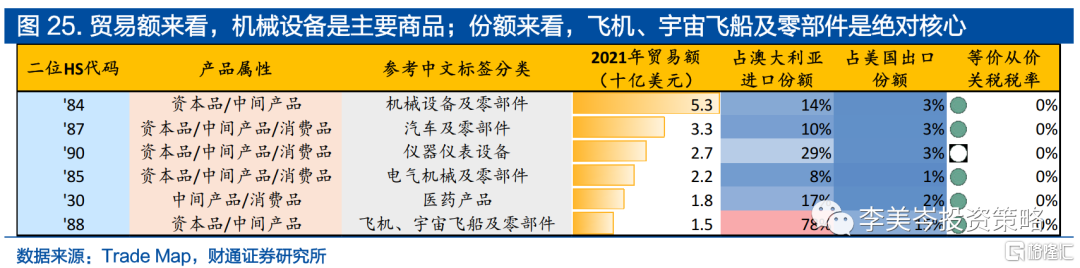

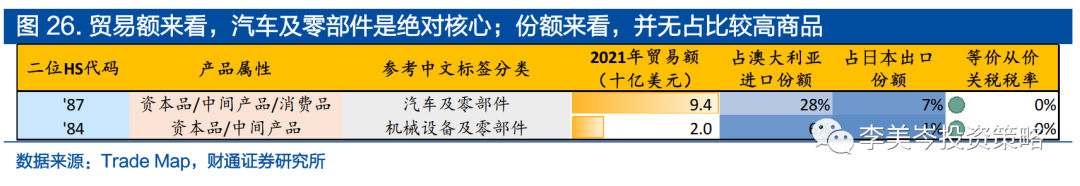

我們對份額佔比在5%以上的中美日三國貿易結構分別做進一步拆分,從而把握年貿易額在10億美元以上的重點大類商品。

中國:家居、文娛體育用品的主要進口來源。貿易額來看,14項核心商品佔總貿易額比重約80%,其中電氣、機械設備是主體。份額來看,家居用品、文娛體育用品自中國進口的比重均達70%,對該來源有較高依賴度。

電氣/機械設備分別對應電力設備及機械設備行業,家居用品及文娛體育用品主要對應輕工製造。電氣設備分項下主要商品為電腦,機械設備分項下主要商品為電話,同屬於我國消費電子代工產業鏈;家居用品分項下缺乏主要商品,文娛體育用品分項下主要商品為輪式玩具,市值靠前的出口型公司中與高樂股份更相關。

美國:飛機、宇宙飛船及零部件的主要進口來源。貿易額來看,6項核心商品佔總貿易額比重約66%,集中度較低,其中機械設備是主體。份額來看,飛機、宇宙飛船及零部件自美國進口的比重高達78%,對該來源有較高依賴度。

飛機、宇宙飛船及零部件主要對應軍工行業。市值較大的代表性上市公司有雷神技術公司、洛克希勒馬丁及波音等。

日本:無綁定程度較深的大類商品。貿易額來看,2項核心商品佔總貿易額比重約76%,其中汽車及零部件是主體。份額來看,無佔比較高商品。

4.中國進口鏈鐵礦、羊毛及鋰礦兩國聯繫緊密,出口鏈澳方影響甚微

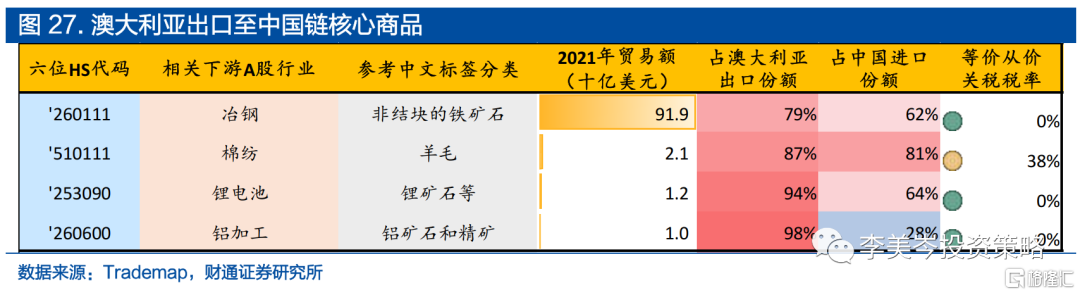

首先下沉至六位代碼層面,篩選貿易額10億美元以上,中國在澳大利亞進/出口中份額在75%以上的商品,整理出中國進出口商所處行業位置。

中國進口方面,共有三項商品中澳聯繫較為緊密,分別是非結塊的鐵礦石、羊毛、鋰礦石等。

4.1. 中澳貿易鏈條上,鐵礦石佔澳出口79%、佔華進口62%。

首先由嘉能可、力拓、必和必拓等上市礦業龍頭公司採掘,然後同廈門象嶼等綜合貿易商,或是鋼鐵集團關聯的貿易公司進行交易,運輸至國內成為庫存,最後由貿易公司銷售給寶鋼股份、首鋼股份等冶煉業務上市主體。

我們篩選出全球出口份額高於5%的國家,發現巴西為全球第二大鐵礦石出口國,可在一定程度上替代澳大利亞鐵礦石供給,替代比率約為1/3。

4.2. 中澳貿易鏈條上,羊毛佔澳出口的87%、佔華進口的81%。

澳大利亞出口端分兩類公司,包括以艾德斯為代表的農業綜合上市公司,或是FOX & LILLIE等貿易商。貿易方式同樣分成兩類,第一類通過中間商代理,即紡織品類貿易公司(未有業務佔比較高的上市公司,或主要由於貿易額較鐵礦石等大宗商品偏低)首先進口,然後給紡織廠供貨;第二類即紡織廠直接採購,根據江蘇陽光、新澳股份以及浙文影業2021年年報,原料均有使用澳大利亞羊毛。

我們篩選出全球出口份額高於5%的國家,發現南非為全球第二大羊毛出口國,可在一定程度上替代澳大利亞羊毛供給,替代比率約為1/7。

4.3. 中澳貿易鏈條上,鋰礦石等其他礦物質佔澳出口的94%、佔華進口的64%。

我們發現代碼253090所屬澳大利亞代表性出口公司Pilbara Minerals以及TALISON LITHIUM PTY LTD均為鋰礦公司,且與國內上市公司緊密相關,前者由贛鋒鋰業參股5%+,後者則為天齊鋰業控股。

考慮到出口數據的侷限性、六位代碼口徑兩項問題,疊加鋰資源的重要戰略意義,我們從儲量角度出發,尋找儲量上有較大潛力且開發程度較低的國家,如智利、阿根廷等。2020年智利已探明存儲量為920萬噸,位列全球第一,達到第二名澳大利亞近兩倍,但年產量僅為澳大利亞一半,有較大開發潛力,阿根廷方面同樣如此,該兩國有望成為澳大利亞的潛在替代選項。

中國出口方面,四項商品均呈現為澳對華需求較大,但並不是主要市場,各自佔中國出口份額在5%以下,對國內上市公司業績影響較小。

風險提示:各國海關、統計局數據口徑存在偏差;進出口貿易額存在使用FOB和CIF兩種價格的偏差;進出口貿易相關公司並不一定直接存在貿易往來關係。