本文來自格隆匯專欄:趙偉宏觀探索 ,作者: 趙偉團隊

報吿要點

“趕作業”式加息,引發市場對美國經濟“硬着陸”的擔憂。作為對利率高度敏感的行業,美國地產市場將如何演繹,對經濟影響幾何?最新梳理,供參考。

為何關注地產?利率敏感、上下產業鏈複雜,是經濟的先行指標

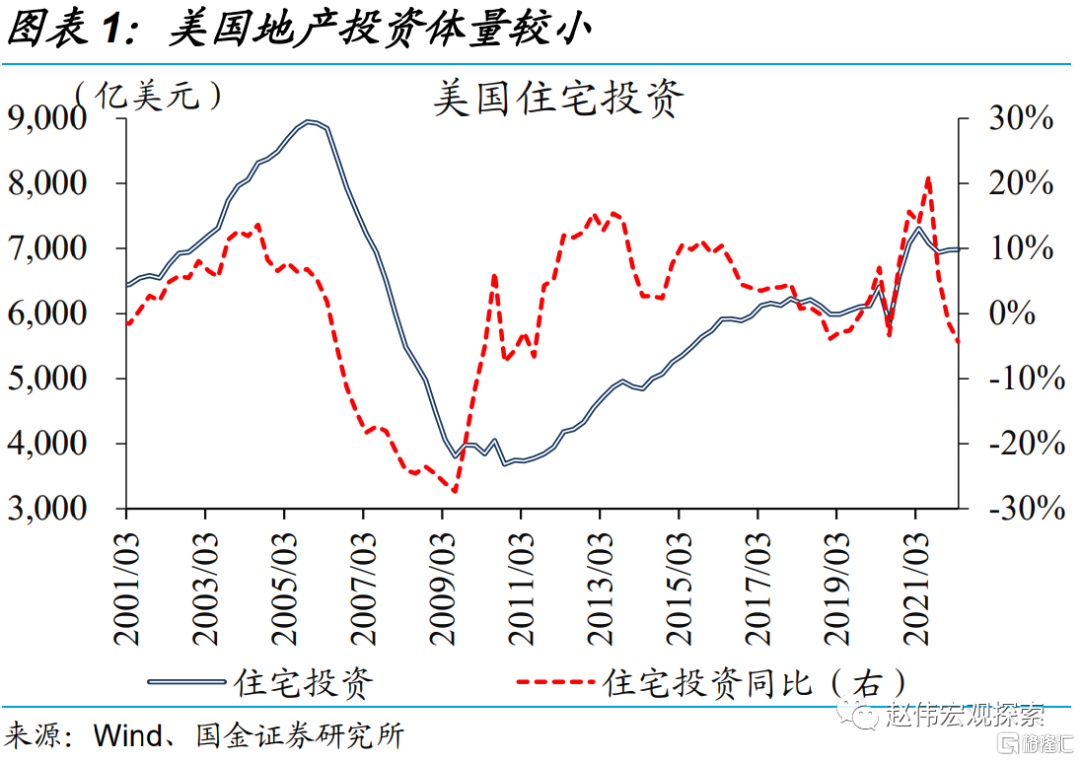

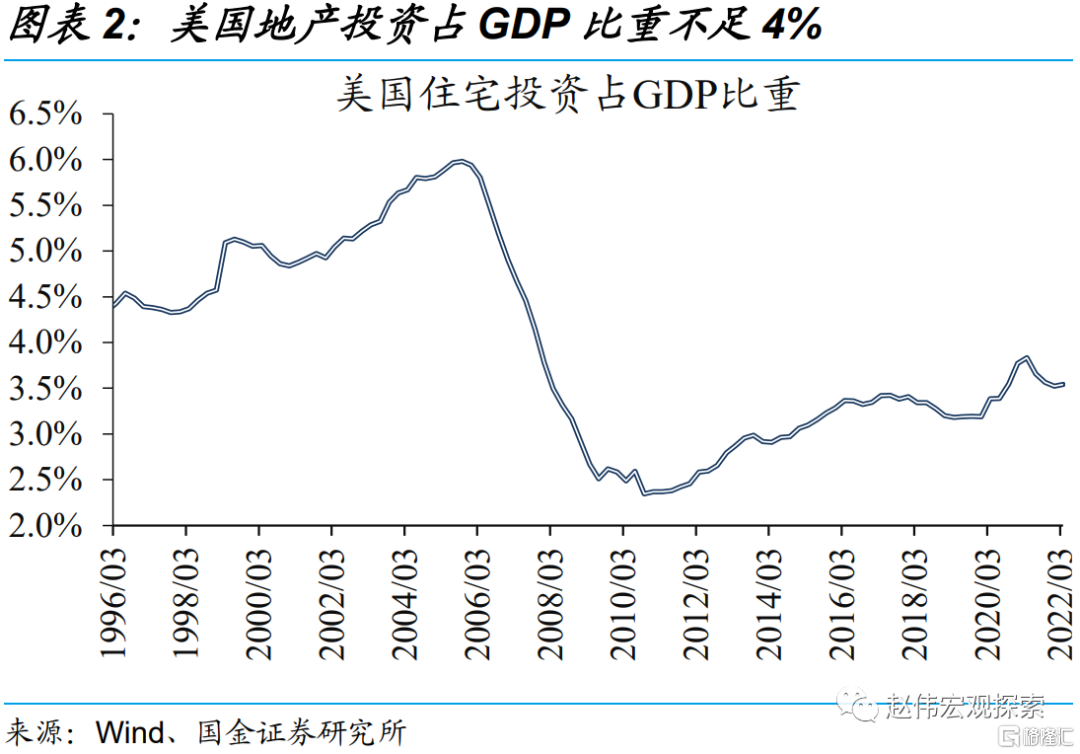

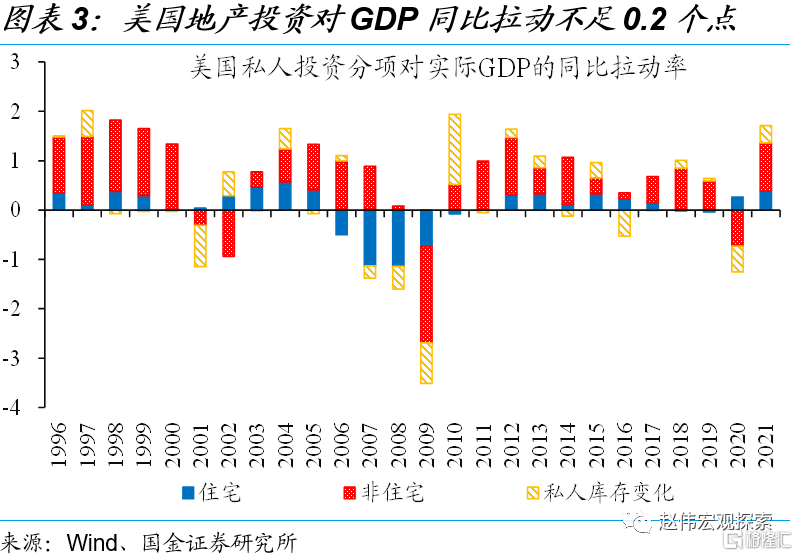

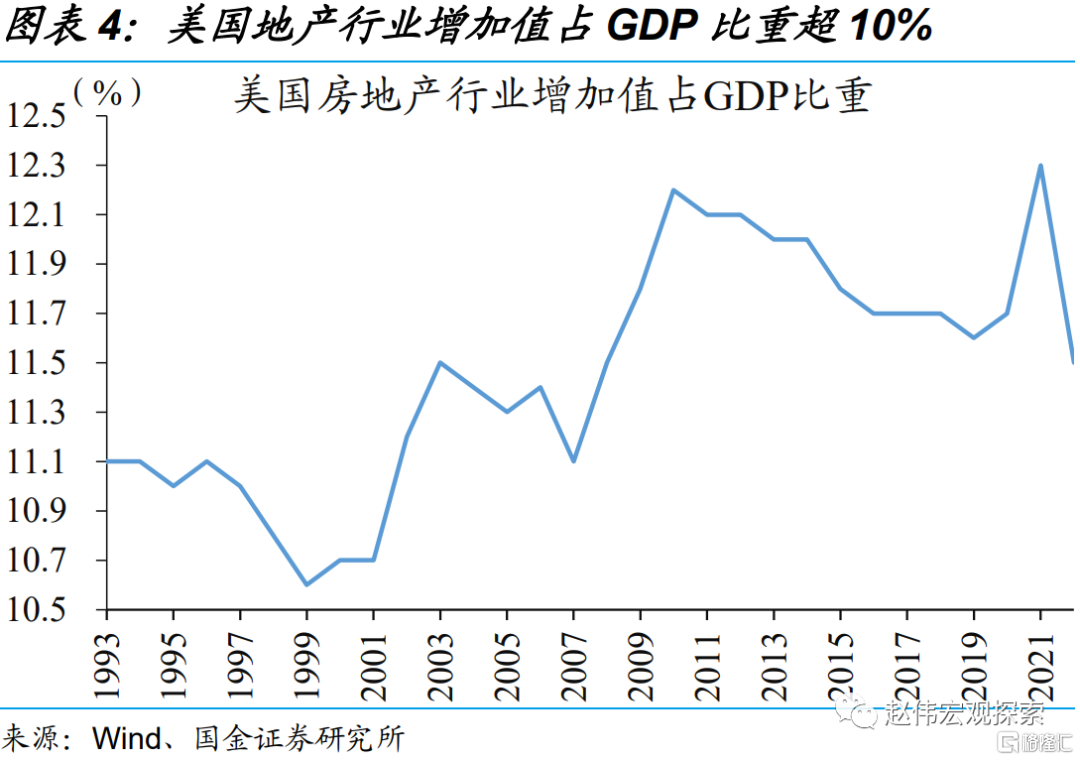

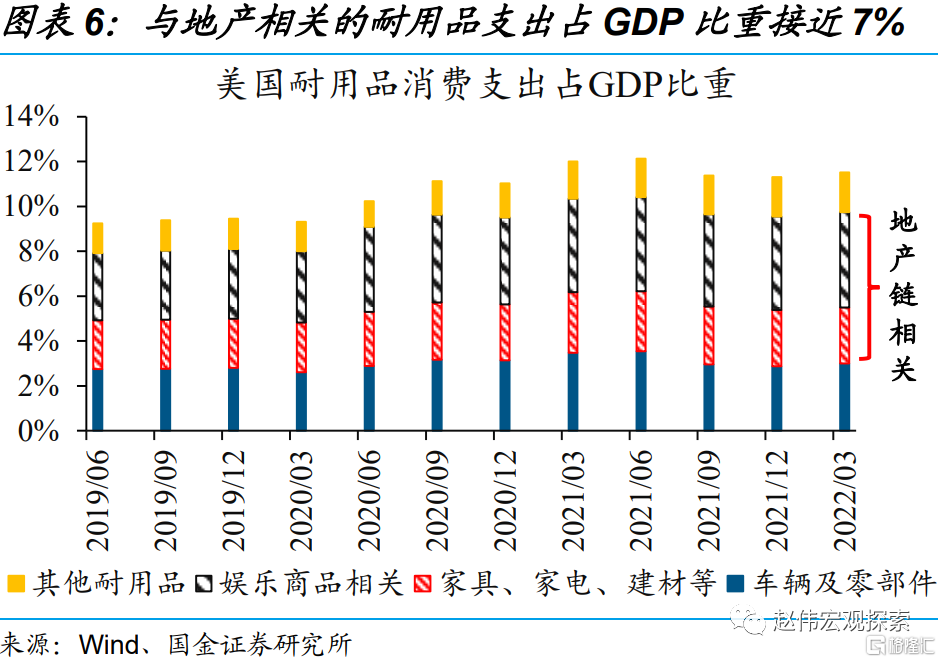

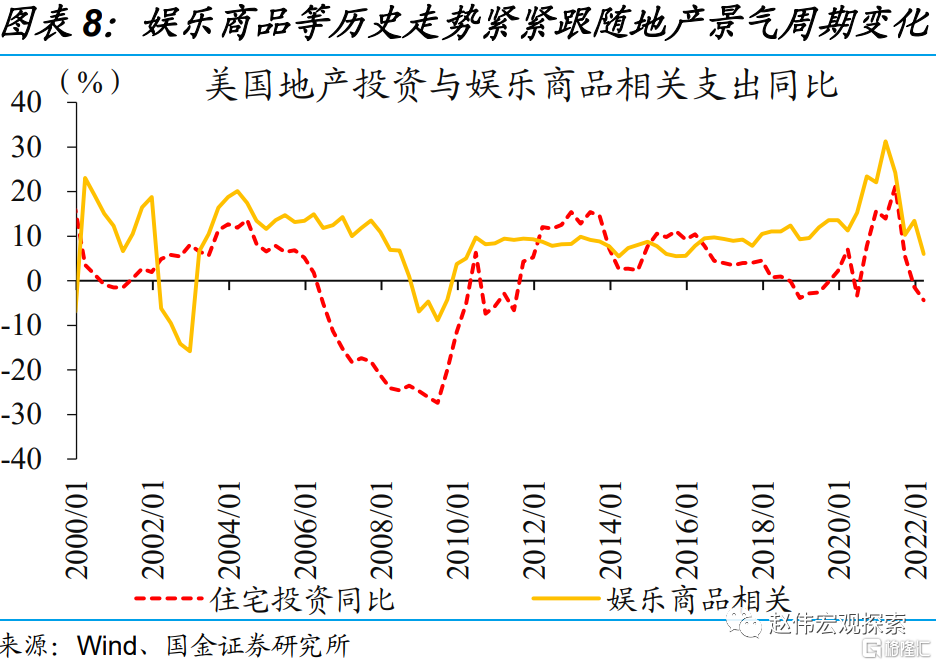

美國地產體量雖小,但由於利率敏感、上下產業鏈複雜,在經濟分析中具有重要地位。美國地產投資佔GDP比重不足4個百分點,對GDP同比貢獻不足0.2個百分點;但地產行業增加值佔GDP比重超10%。但是,地產鏈相關行業佔GDP比重接近7%,且緊緊跟隨地產景氣變化。由於對利率高度敏感,地產投資走勢往往領先於其他投資分項變化。因此,地產是經濟活動中重要的領先指標之一。

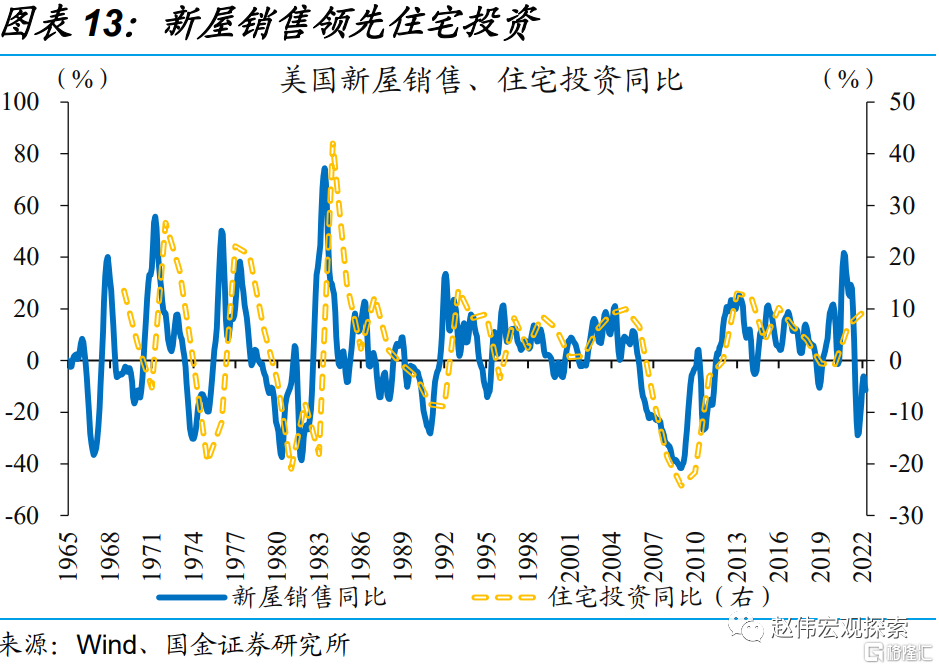

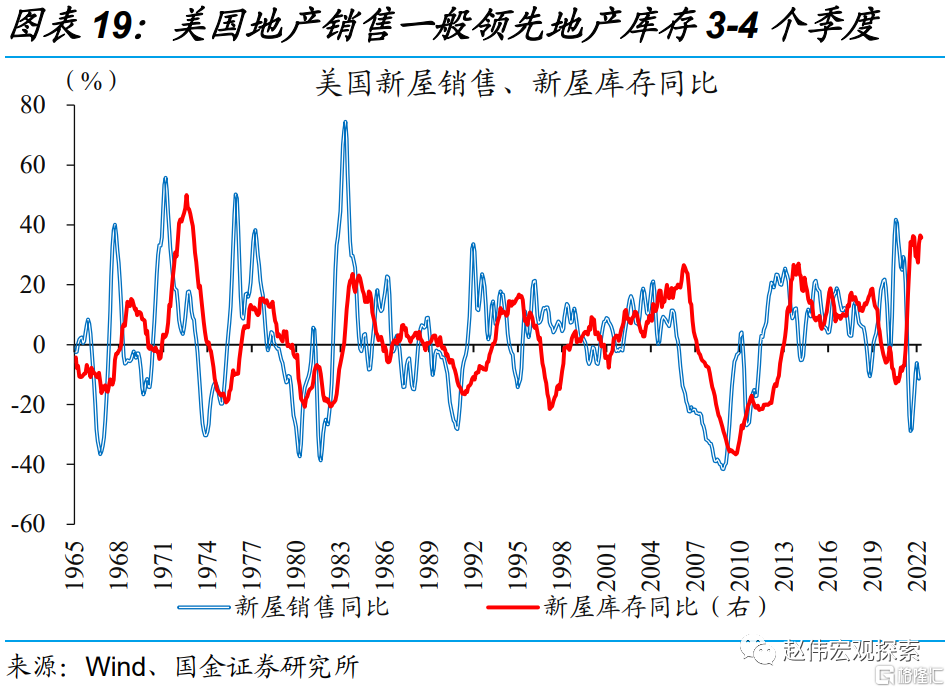

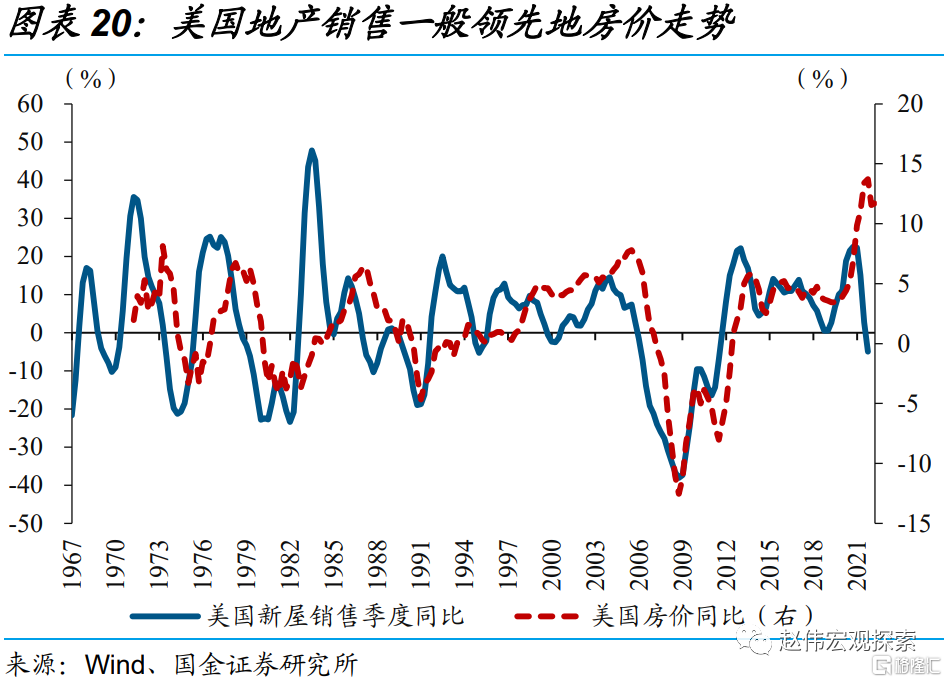

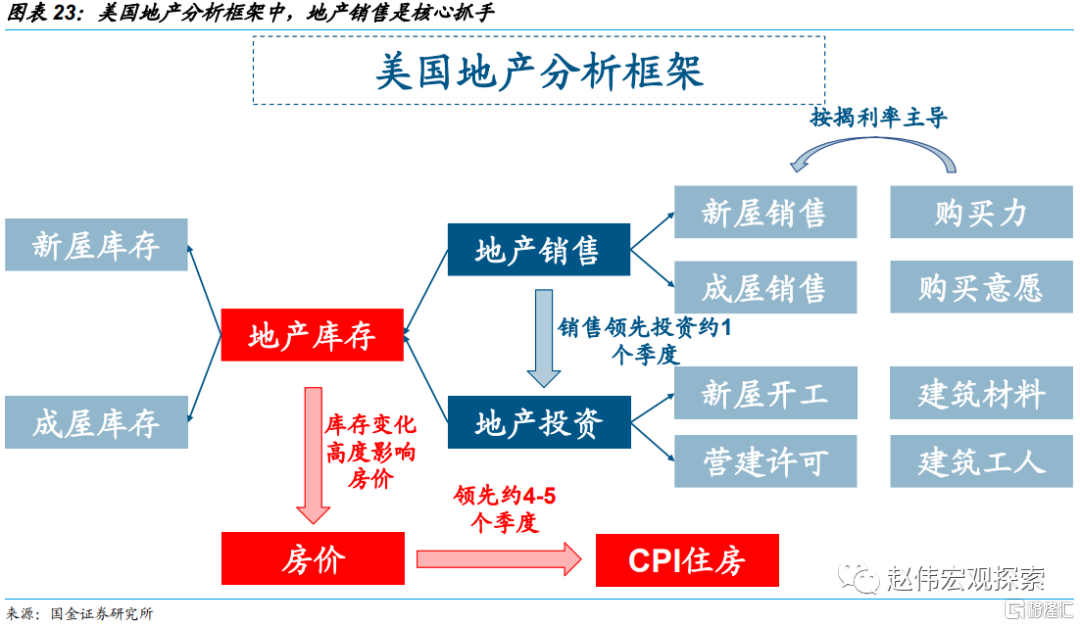

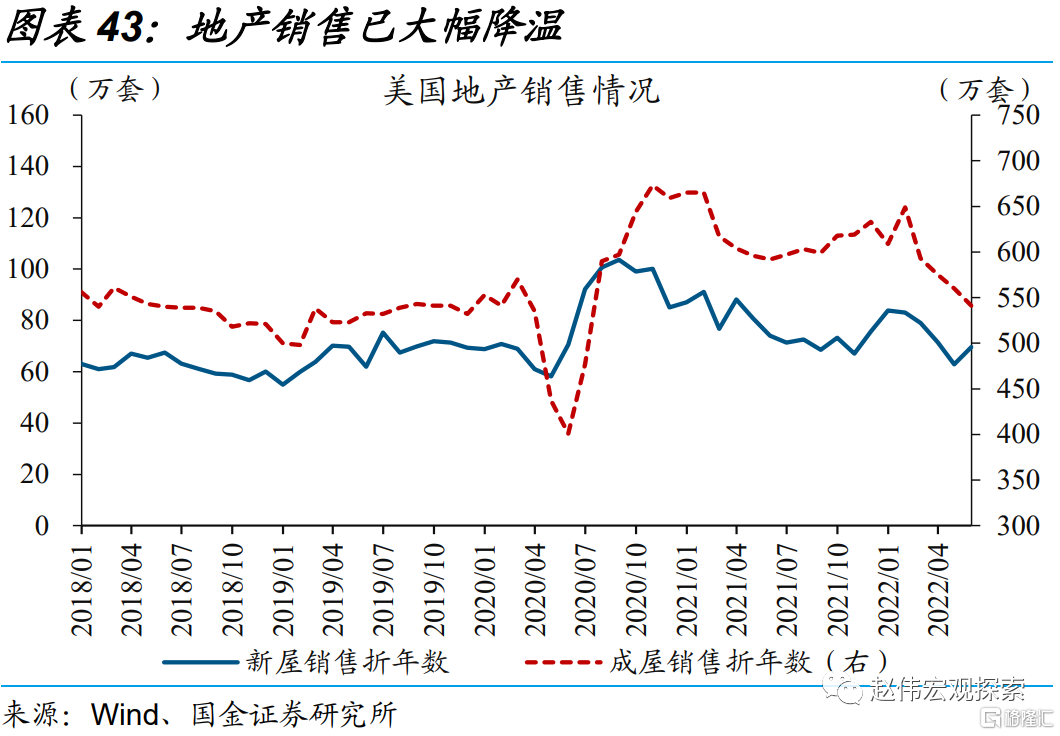

美國地產具有明顯的週期往復規律,表現為銷售領先於投資,庫存變化決定房價走勢。歷史回溯來看,地產週期跟隨利率週期變化的原因在於,新屋銷售走勢一般領先新屋開工走勢1個季度左右,且主要由按揭利率驅動。地產銷售中,除了新屋銷售外,成屋銷售體量更大、佔比往往超85%,二者歷史走勢大體同步。作為地產供需矛盾的直接結果,美國房屋庫存變化對房價走勢具有較高的解釋力。

疫後地產繁榮怎麼看?需求旺盛、供應瓶頸下,房價持續上升

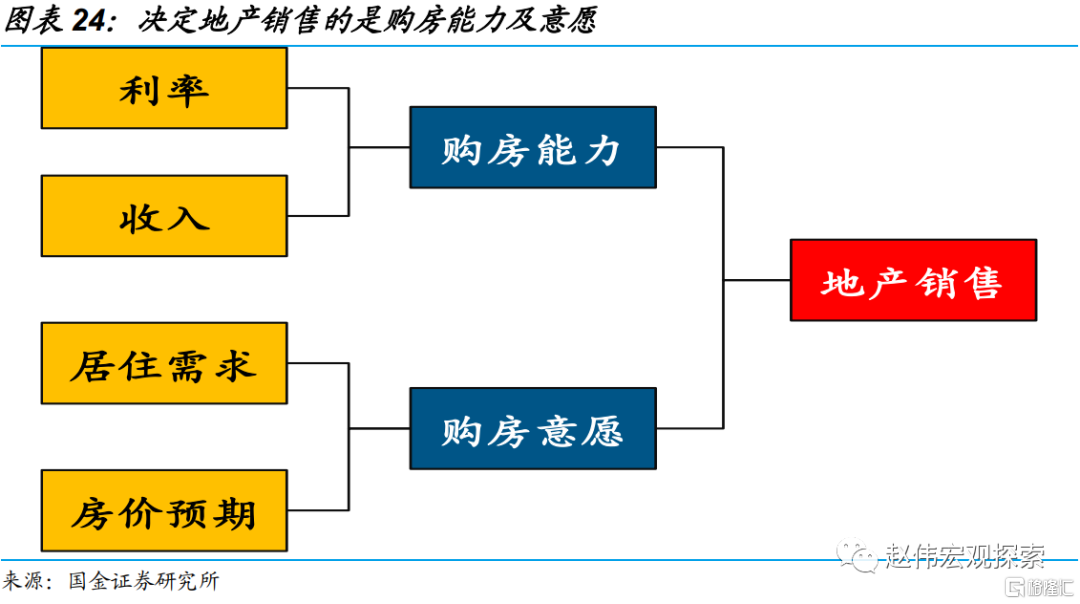

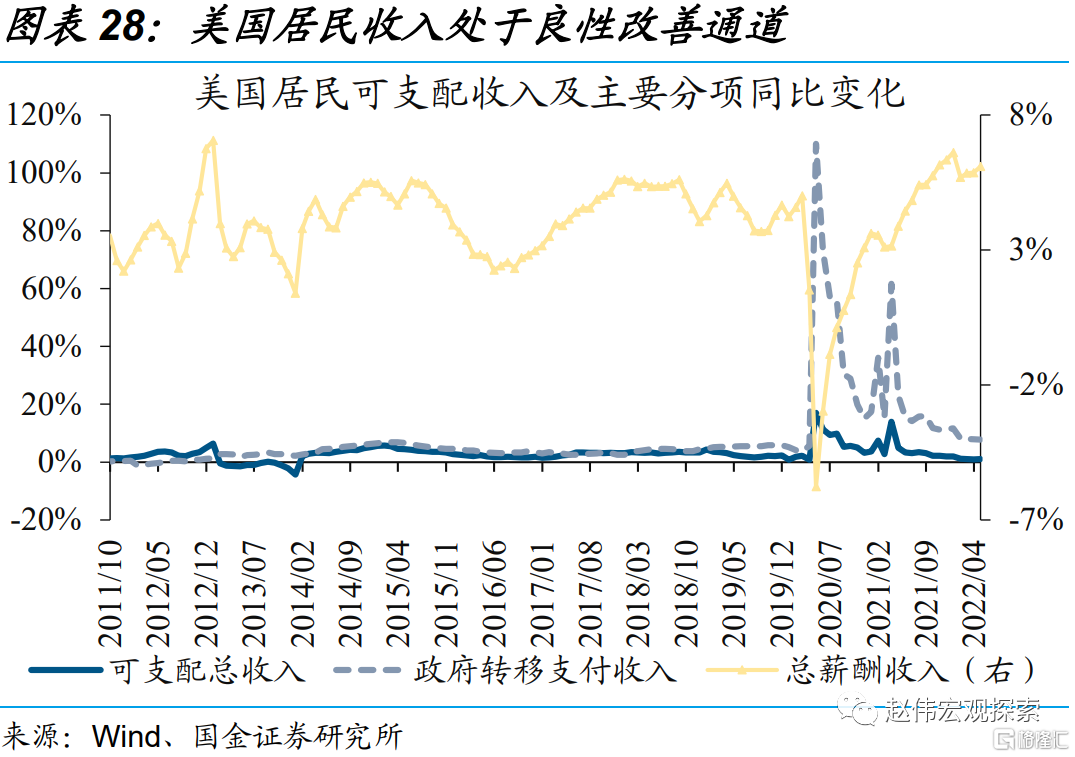

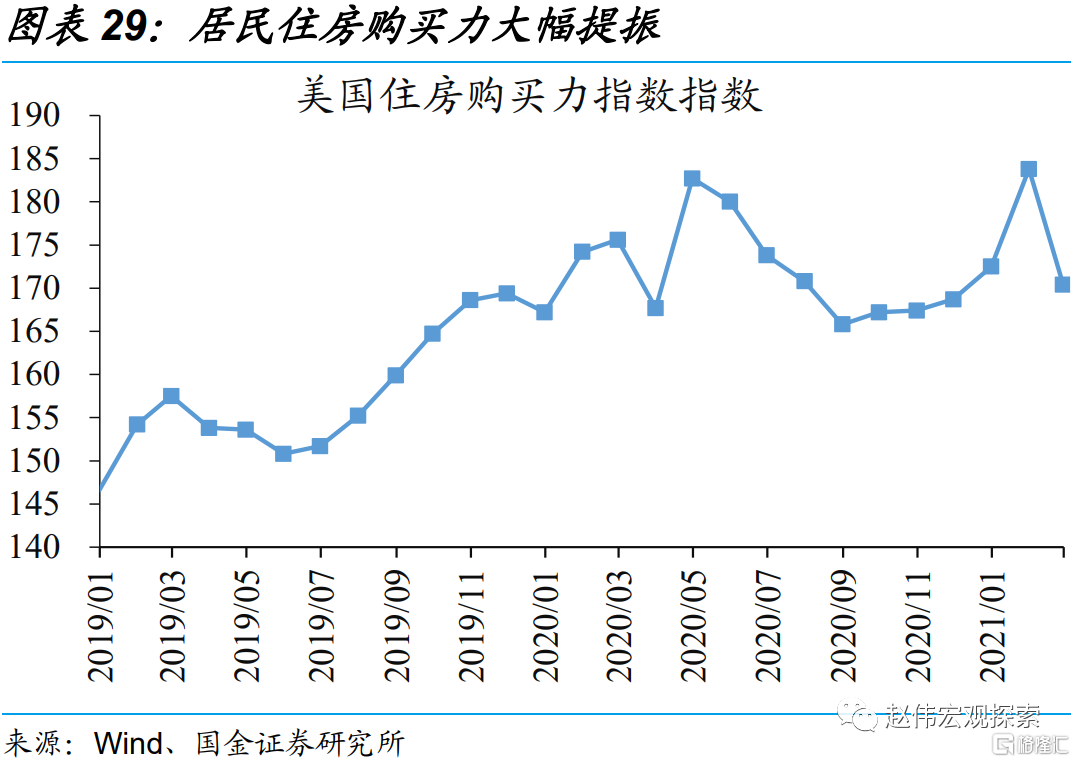

疫後地產繁榮,緣於貨幣財政雙重寬鬆、就業修復大幅增強了居民購房能力,以及疫情對購房意願的提振。需求端來看,決定地產銷售的是購房能力及意願。疫後低利率、財政刺激及就業高景氣下,居民住房購買力大幅提振,新屋銷售、成屋銷售總計由低點翻倍、升至800萬套。疫情對就業生態的重塑,使得居民更願意去市郊置業,而房價上漲預期的進一步強化,反過來推升了居民的置業熱情。

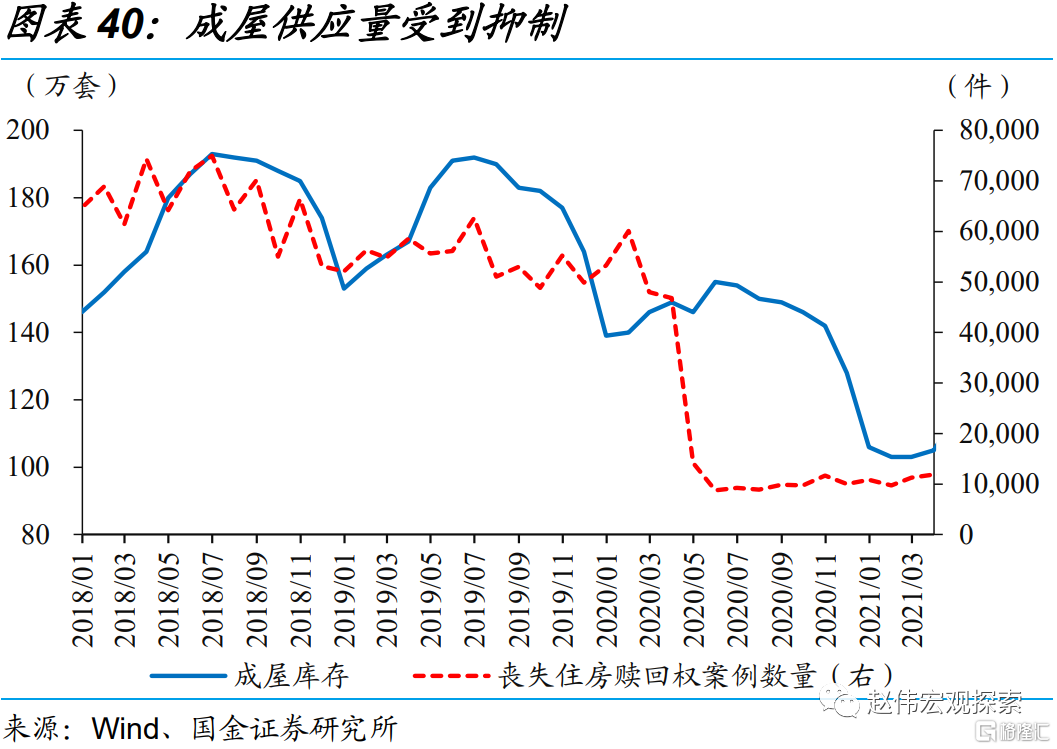

供給瓶頸掣肘地產投資端,以及疫後救濟政策下成屋供應受限,使得地產庫存降至低位,房價高增。儘管疫後地產銷售“火爆”,但供給端的修復進程明顯滯後,導致本輪週期明顯“異化”。投資方面,受制於原材料緊張及勞動力短缺等,美國地產開工緩慢,拉大供需缺口、新屋庫存大幅去化。美國政府在疫情期間連續出台的救濟政策,壓制了成屋供應,進一步加劇了供需矛盾、推升房價。

地產未來走勢?強加息下興衰更替,或成“硬着陸”的脆弱一環

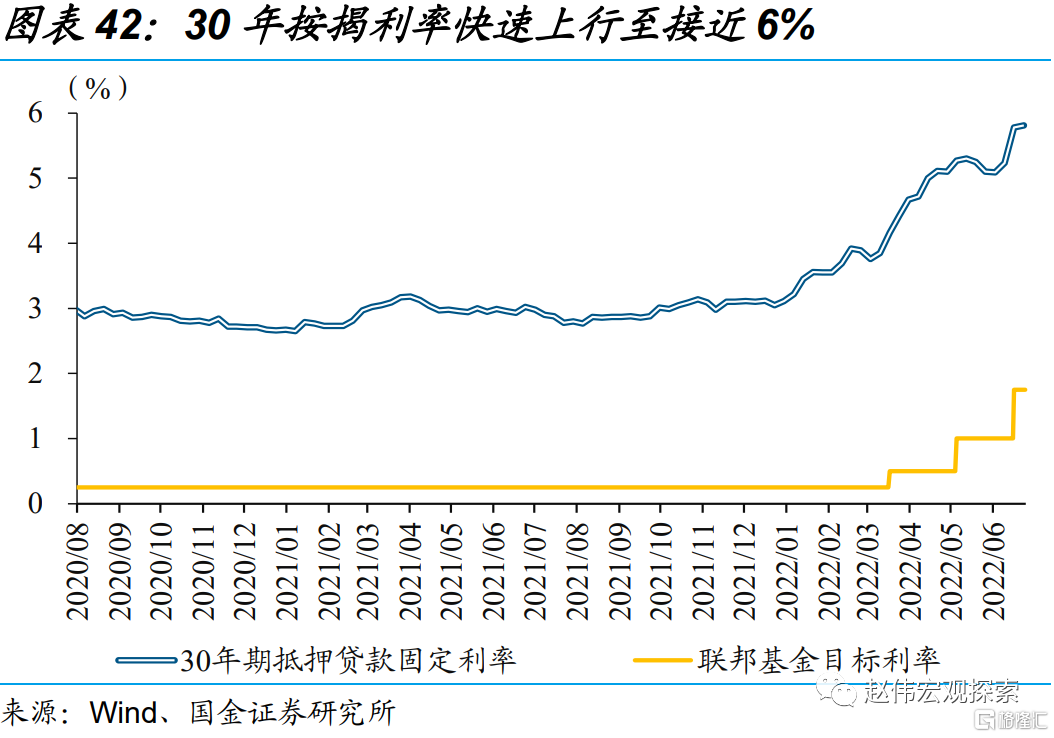

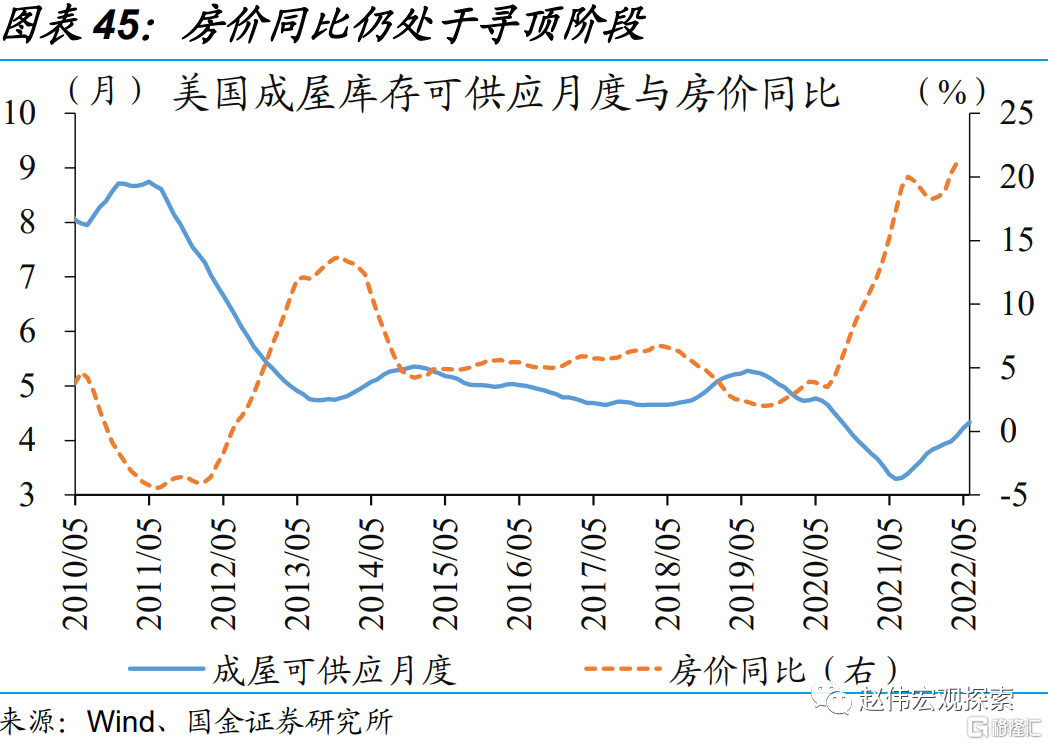

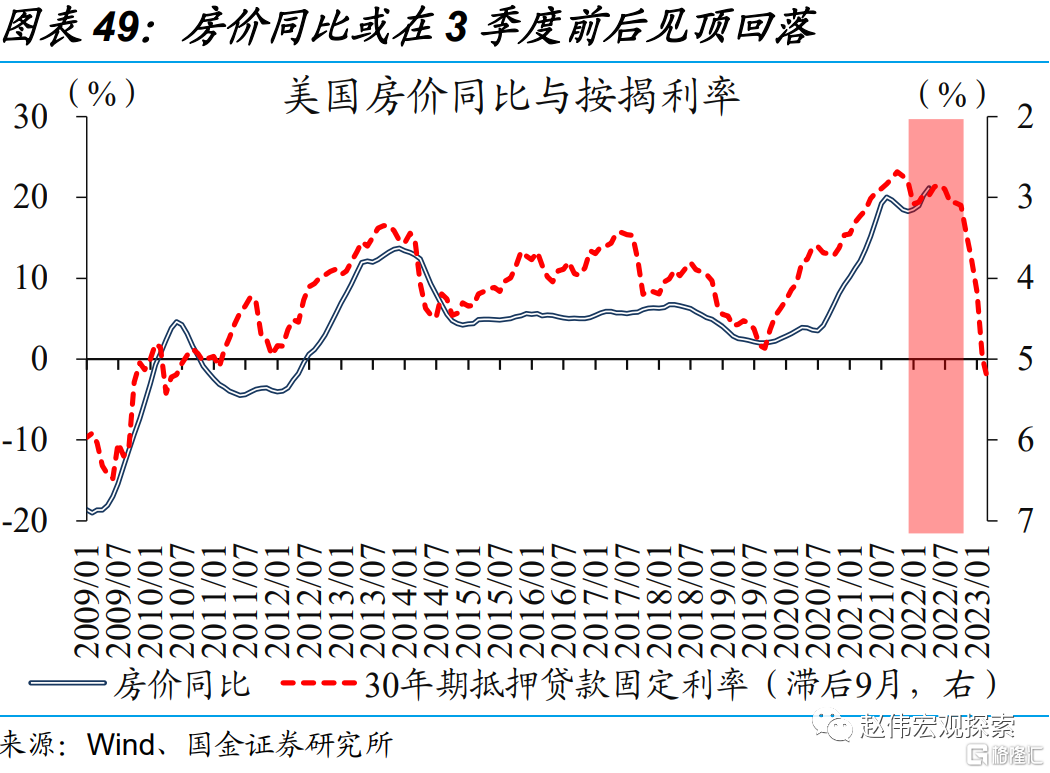

美聯儲高強度加息下,地產銷售已快速走弱;參照歷史規律來看,房價增速或將於3季度前後見頂。自美聯儲開啟加息週期以來,30年按揭利率從3%附近快速上行至接近6%,導致地產銷售大幅降温。不過,因供給瓶頸未得到有效緩解,地產庫存仍處低位,對應房價同比尚在尋頂階段。美聯儲高強度的政策正常化下,按揭利率仍將趨於上行,以史為鑑,房價同比或將於3季度前後見頂回落。

美國地產鏈或成“硬着陸”中的脆弱一環,但居民槓桿的相對健康,可能使得未來地產相關風險暴露相對可控。貨幣政策“慢了一拍”、財政政策“有心無力”,加大了本輪美國經濟“硬着陸”的風險。作為對利率高度敏感的行業,2022下半年起,地產投資對GDP貢獻或將轉負,相關耐用消費品也可能會受到連累。但是,居民資產負債表的相對健康,或使得地產市場爆發危機的風險相對可控。

風險提示:美聯儲加息週期持續性不及預期。

報吿正文

1、為何關注地產?利率敏感、上下產業鏈複雜,是經濟的先行指標

1.1、美國地產對利率高度敏感、產業鏈複雜,在經濟分析中具有重要地位

美國地產投資體量較小,對GDP同比貢獻不足0.2個百分點;但地產行業增加值佔GDP比重超10%。從GDP支出法角度來看,作為私人投資的重要分項之一,美國地產投資(2012年不變價)折年數約為7000億美元,佔GDP比重不足4%,對GDP同比拉動率均值不足0.2個百分點。但從行業增加值角度來看,地產行業每年增加值超25000億美元,佔GDP比重超過10%。

地產上下游產業鏈複雜、相關行業佔GDP比重約10%,且往往緊緊跟隨地產景氣變化。由於上下游產業鏈極為複雜,地產行業的景氣變化,往往容易對其他經濟產業產生強有力的影響。當地產市場繁榮時,上游的鋼鐵、木材、玻璃、管道等需求也會大幅受到提振,下游的傢俱、家電乃至汽車等也會大幅受益。粗略估計後,上述行業(多為耐用消費品)佔GDP比重接近7%,且歷史走勢緊緊跟隨地產景氣週期變化。

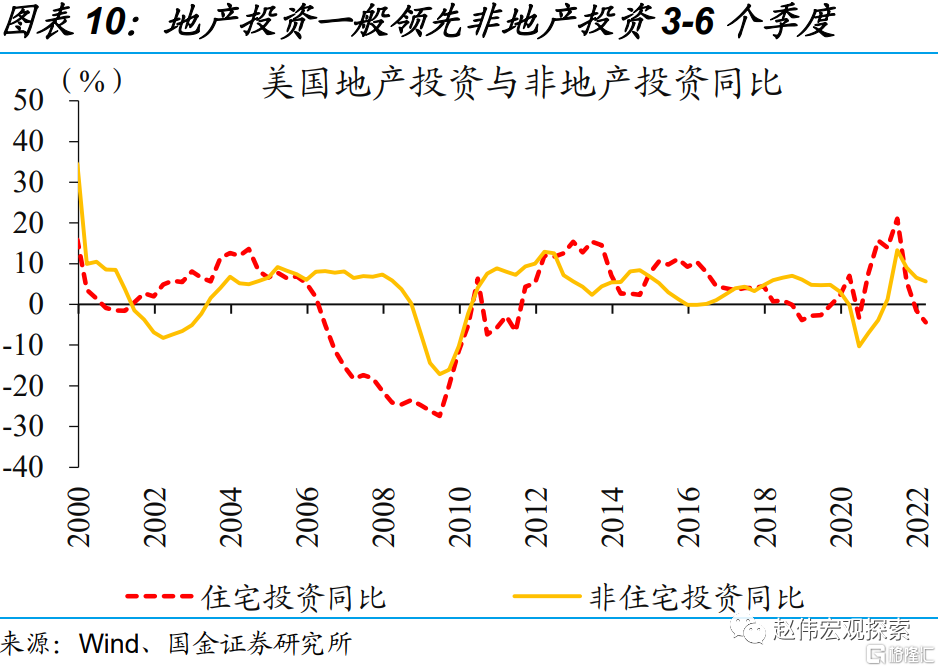

更重要的是,由於對利率環境高度敏感,地產投資在週期波動中往往領先於其他投資分項變化,是經濟活動中重要的領先指標之一。一般而言,美聯儲加息階段,地產投資同比增速往往進入下行週期;相反,美聯儲降息階段,地產投資同比增速也往往進入上行週期。在歷輪經濟週期中,作為對利率環境高度敏感的行業,地產投資的走勢對其他GDP投資分項有着非常好的領先性。其中,地產投資走勢一般領先非地產投資走勢3-6個季度。

1.2、美國地產週期性特徵顯著,銷售領先於投資,庫存變化決定房價走勢

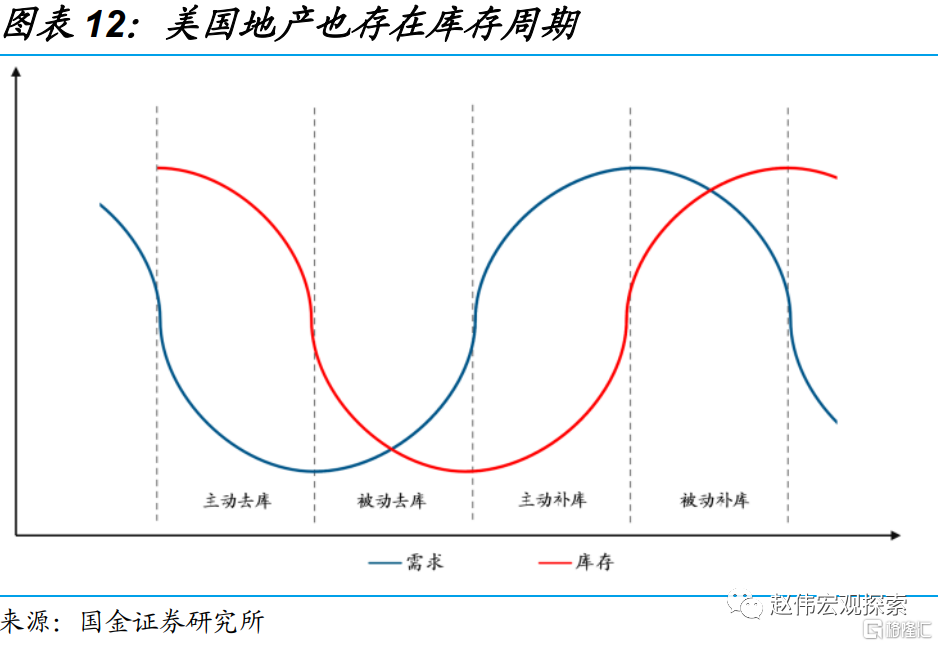

歷史回溯來看,美國地產銷售具有明顯的週期往復規律。地產週期起於蕭條之後,銷售端見底反彈、帶動房價逐步回升;伴隨“量價齊漲”,地產市場也進入到繁榮期;當房價過高時,地產銷售也會遭到反噬,市場轉向衰退期;伴隨着銷售持續走弱,高房價越發難以為繼,市場進入“量價齊跌”蕭條期。回溯歷史經驗來看,每一輪地產週期平均跨度為60個月左右。每一輪週期中,需求是主導變量,表現為銷售端領先於投資端。正因為供需缺口存在明顯的週期往復規律,地產庫存也呈現出週期性變化。

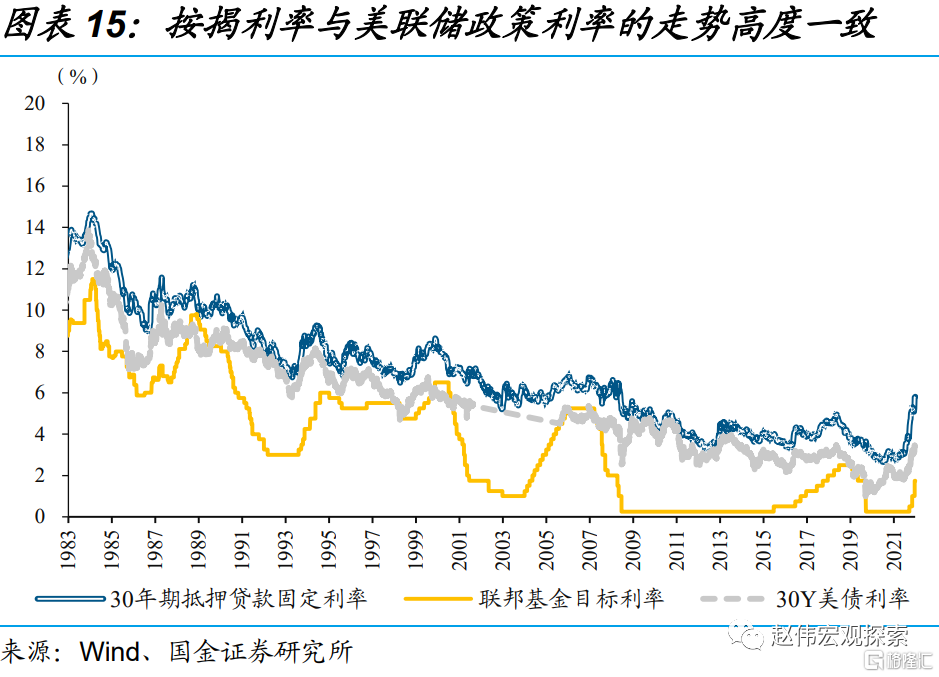

地產週期緊緊跟隨利率週期變化的原因在於,領先指標新屋銷售的變化主要由按揭利率驅動。基於歷史走勢來看,新屋銷售走勢一般領先新屋開工走勢1個季度左右,是地產投資的先行指標。具體來看,新屋銷售的變化主要由按揭利率驅動。利率高度市場化的背景下,按揭利率與美聯儲政策利率的走勢高度一致。一般而言,美聯儲加息階段,抵押貸款利率隨之上行;美聯儲降息階段,抵押貸款利率隨之下行。因此,美聯儲政策利率週期往復影響地產銷售變化,進而影響地產投資變化。

地產銷售中,除了新屋銷售外,成屋銷售體量更大、佔比往往超85%,二者歷史走勢大體同步。美國地產銷售可分為新屋銷售與成屋銷售,前者佔銷售比重往往不足15%,後者比重高達85%以上。從歷史走勢來看,無論是絕對值或同比增速,新屋、成屋銷售歷史走勢基本上保持同步。相比新屋銷售,成屋銷售變化一般不會對地產投資走勢直接產生影響,但由於佔整體銷售比重非常高,對實際房價運行狀態有着較高的影響力。

地產銷售中,除了新屋銷售外,成屋銷售體量更大、佔比往往超85%,二者歷史走勢大體同步。美國地產銷售可分為新屋銷售與成屋銷售,前者佔銷售比重往往不足15%,後者比重高達85%以上。從歷史走勢來看,無論是絕對值或同比增速,新屋、成屋銷售歷史走勢基本上保持同步。相比新屋銷售,成屋銷售變化一般不會對地產投資走勢直接產生影響,但由於佔整體銷售比重非常高,對實際房價運行狀態有着較高的影響力。

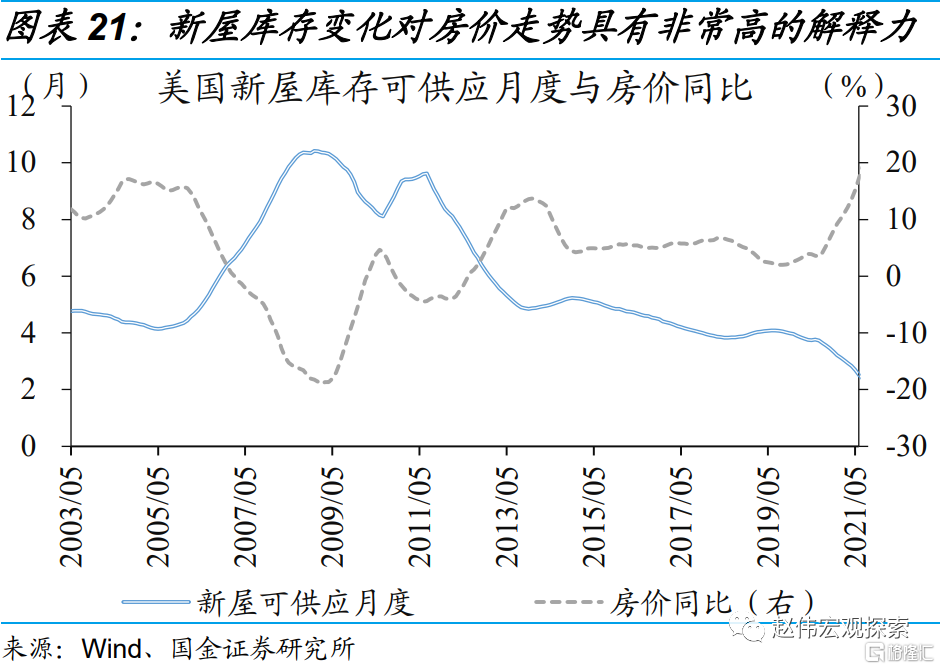

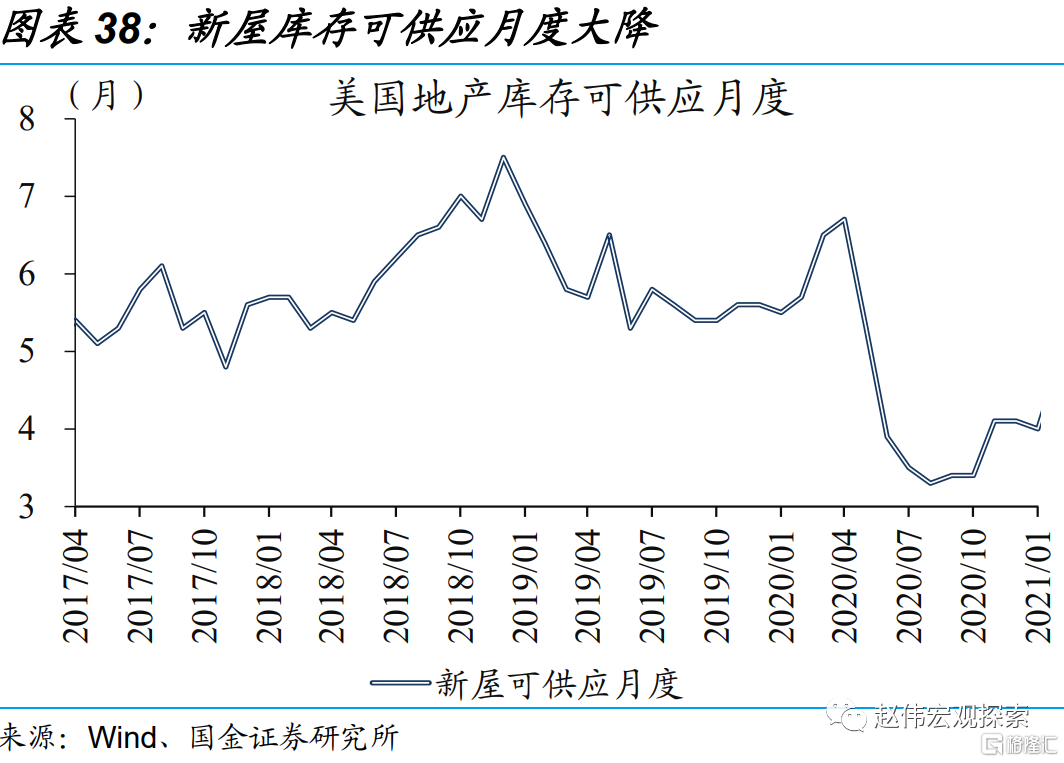

作為地產供需矛盾的直接結果,美國房屋庫存變化對房價走勢具有非常高的解釋力。基於歷史走勢來看,美國地產銷售一般領先地產庫存3-4個季度。類似於庫銷比,為了衡量地產供需的緊張程度,房屋可供應月度(庫存/銷售)對房價走勢具有非常高的解釋力。其中,新屋庫存可供應月度與成屋庫存可供應月度的歷史走勢也大體同步,二者變化都與房價同比走勢高度負相關。

作為地產供需矛盾的直接結果,美國房屋庫存變化對房價走勢具有非常高的解釋力。基於歷史走勢來看,美國地產銷售一般領先地產庫存3-4個季度。類似於庫銷比,為了衡量地產供需的緊張程度,房屋可供應月度(庫存/銷售)對房價走勢具有非常高的解釋力。其中,新屋庫存可供應月度與成屋庫存可供應月度的歷史走勢也大體同步,二者變化都與房價同比走勢高度負相關。

2、疫後地產繁榮怎麼看?需求旺盛、供應瓶頸下,房價持續上升

2.1、貨幣、財政雙寬鬆及疫後就業市場修復,大幅增強了居民購房能力等

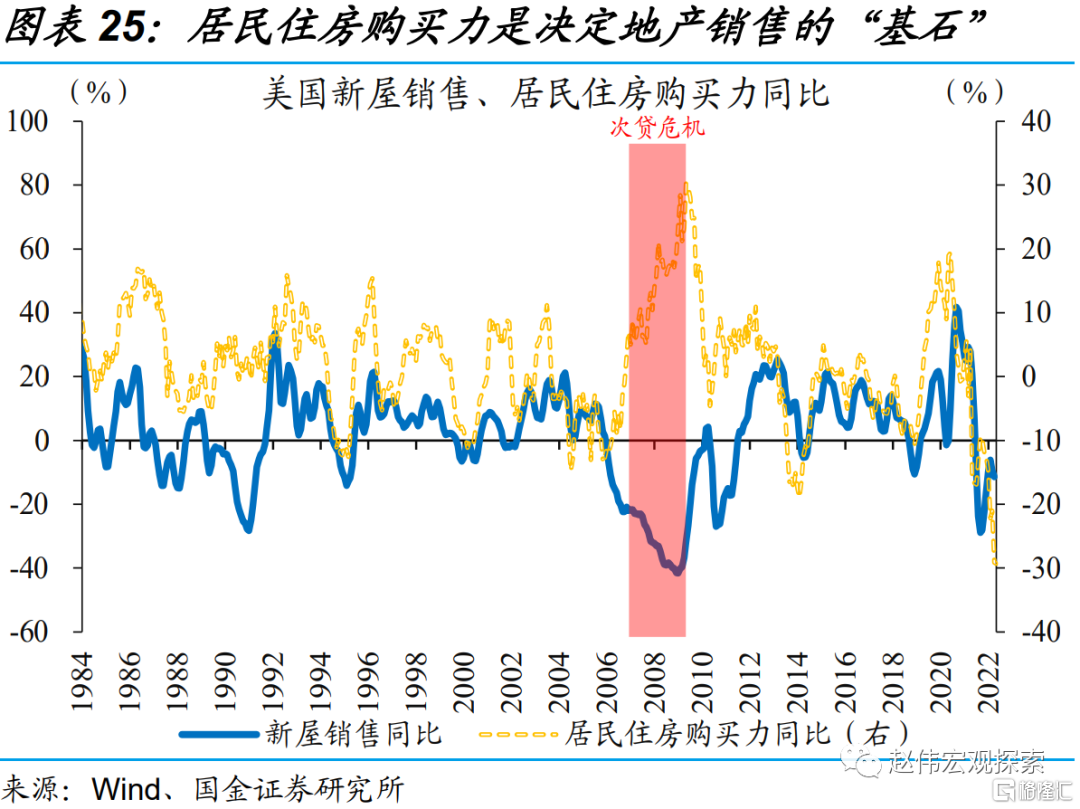

需求端來看,決定地產銷售的是購房能力及意願,前者取決於利率與收入,後者取決於居住需求、房價預期等。居民住房購買力是決定地產銷售的“基石”,是重要的先行指標,主要受按揭利率與可支配收入驅動。其中,按揭利率是決定住房購買力的核心推手。購房意願方面,辦公地址、改善置換、房價上漲預期等因素,均有可能影響居民的購房意願,進而影響地產銷售。

疫後低利率、財政刺激及就業高景氣下,居民住房購買力大幅提振,地產銷售數據快速翻番。疫情暴發後,美國財政刺激規模佔疫前正常年份70%以上(2009年約10%),並降利率水平降至0-0.25%且長時間維持低位,還不斷量寬擴表。財政、貨幣兩寬下,經濟強勁反彈、帶動就業市場加速復甦。上述因素綜合影響下,使得按揭利率長時間低企、收入持續良性改善,導致居民住房購買力上升至183.8的歷史高位。因此,地產銷售熱度快速上升,新屋銷售、成屋銷售折年數在2020年底分別升破100、700萬套,總數較低點翻倍。

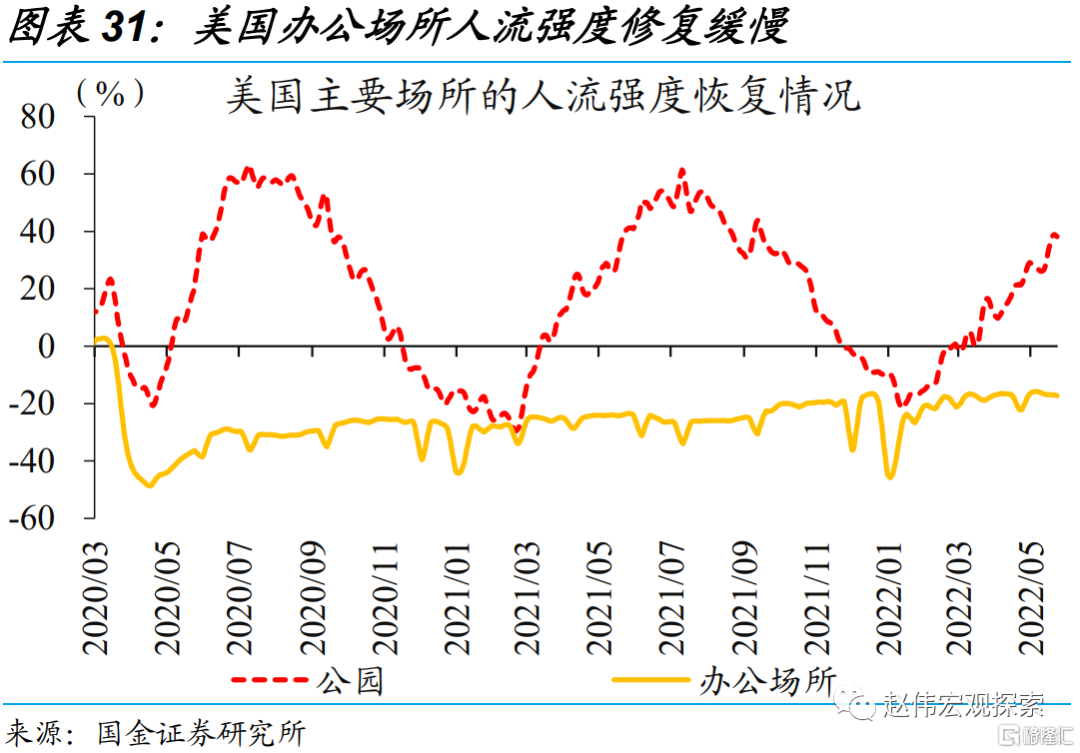

疫情對就業生態的重塑,使得居民更願意去市郊置業,而房價上漲預期的進一步強化,反過來推升了居民的置業熱情。疫情衝擊下,美國越來越多的企業採取靈活辦公的方式,例如單週僅要求2-3天到現場辦公,其餘可選擇居家辦公。居家時間的大幅增加,使得越來越多的居民更加青睞居住面積更大、環境更好的郊區房產。數據顯示,郊區房產的銷售熱度明顯更高,房價同比增速升至20%以上;都市房產的熱度相對較低,房價同比增速維持在17%附近。

2.2、施工瓶頸及疫後救濟政策下成屋供應受限,使得地產庫存降至低位

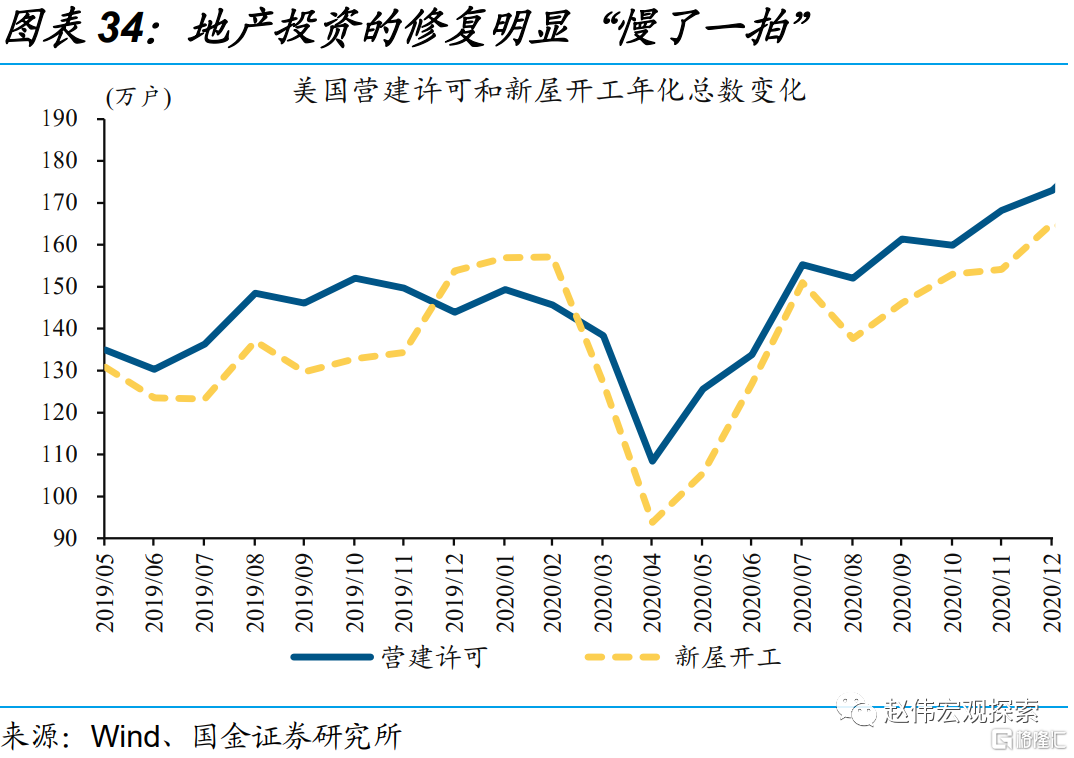

儘管疫後地產銷售快速走強,地產投資端的修復卻持續低迷不振,導致本輪地產週期明顯“異化”。歷史上的地產週期中,供給端保持着較高的彈性,基本上緊跟需求端變化。與歷史上不同的是,本輪週期中,相比起需求端的“火爆”、銷售數據翻倍,地產投資的修復明顯“慢了一拍”,使得地產供需矛盾進一步加劇。數據顯示,新屋開工、營建許可數分別從低點的94、108萬套升至2020年底的165、173萬套。再考慮到美國地產的施工週期長約1年,供給端彈性的減小,使得本輪地產週期明顯“異化”。

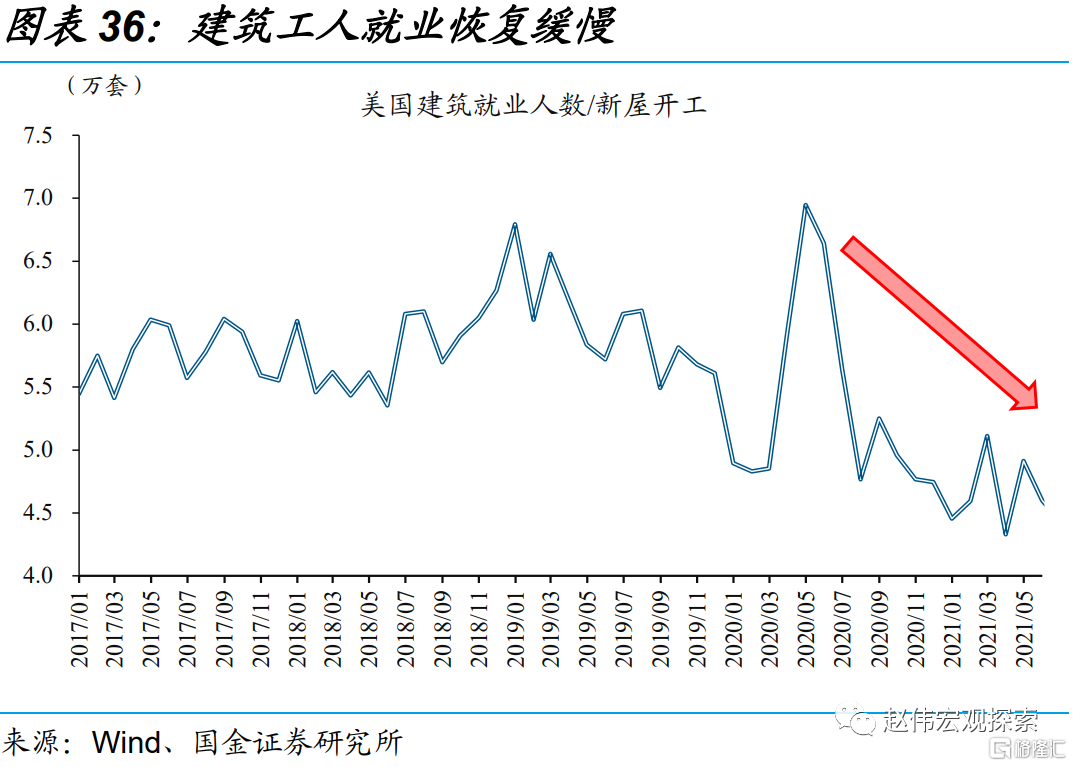

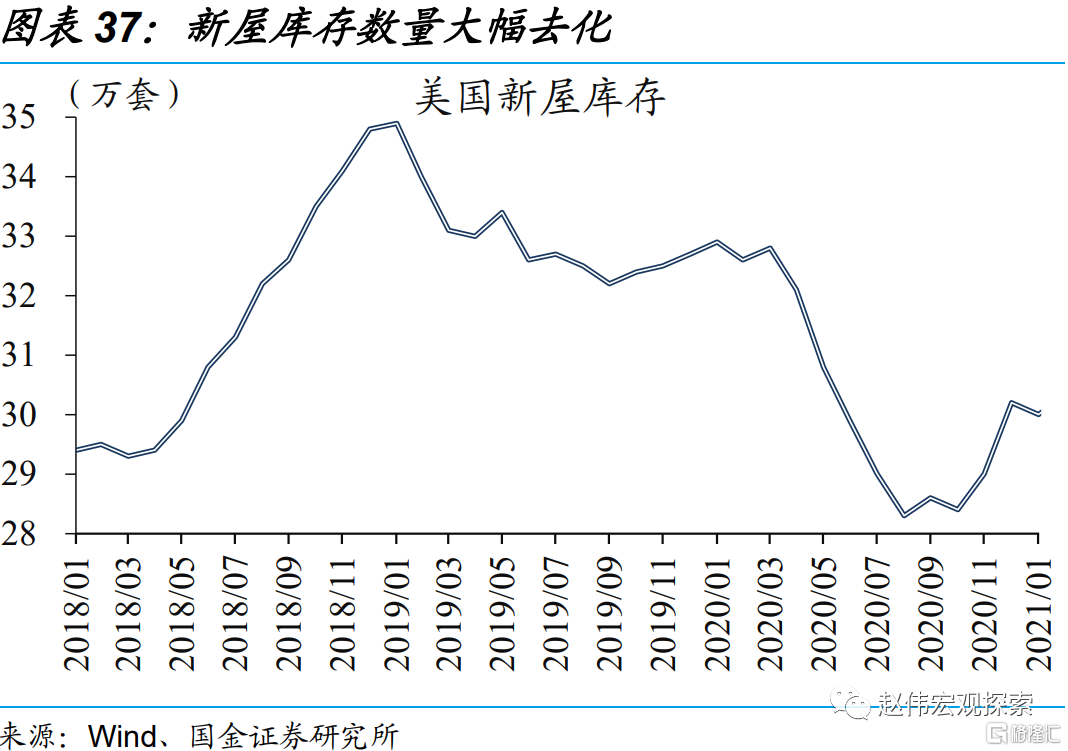

受制於原材料緊張及勞動力短缺等,美國地產開工緩慢,拉大供需缺口、新屋庫存大幅去化。2020年,受森林火災等自然災害的影響,作為建築原料的木材庫銷比回落至1.4,價格同比一路飆升至歷史最高水平的50%。同時,受疫情反覆等因素的影響,病毒暴露風險較高的建築工人就業恢復緩慢,嚴重製約地產開工進度。作為供需矛盾的結果,新屋庫存數量大幅去化、一度跌破30萬套,相當於回落至僅僅能滿足3個月新屋銷售的水平。

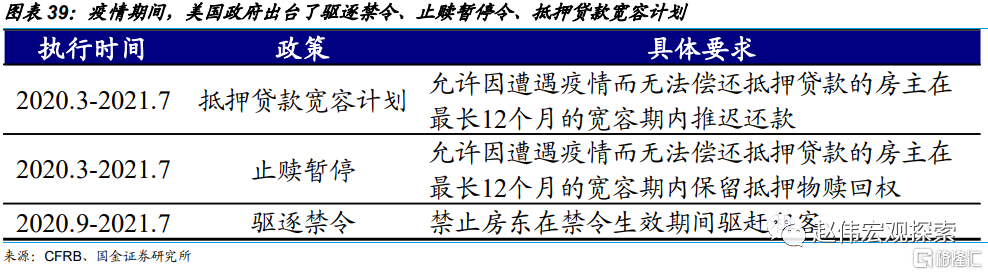

美國政府在疫情期間連續出台了止贖暫停令、抵押貸款寬容計劃、驅逐禁令,壓制了成屋供應,進一步加劇了供需矛盾、推升房價。與此同時,美國政府在疫情期間連續出台了止贖暫停令、抵押貸款寬容計劃、驅逐禁令,壓制了成屋供應量,引發成屋庫存也隨之大幅去化。總結來看,與以往銷售驅動的週期不同,美國本輪地產短週期主要受到新屋、成屋供給的雙重製約,導致房價增速飆升至歷史新高的20%。

3、地產未來走勢?強加息下興衰更替,或成“硬着陸”的脆弱一環

3.1、美聯儲加息及按揭利率上行的背景下,房價增速或於3季度前後見頂

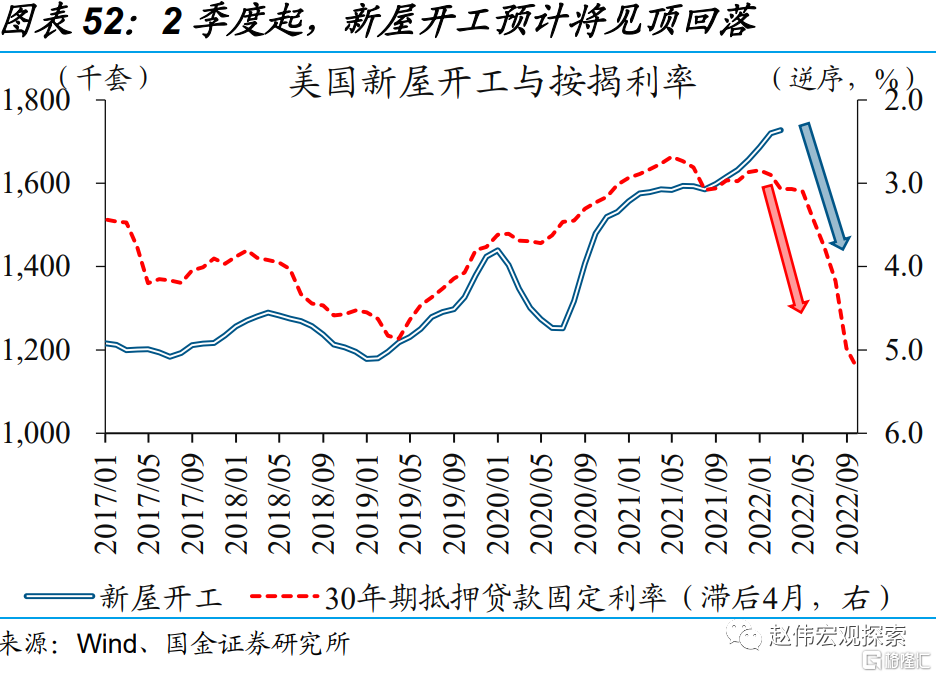

2022年3月美聯儲開啟加息週期以來,伴隨貨幣金融環境的快速收緊,地產銷售已大幅降温。美聯儲連續加息25、50、75bp以來,美國30年固定抵押貸款利率從3%附近快速上行至接近6%。對於中等價位房屋的買家而言,創紀錄的房價和不斷上升的利率,使得每月抵押貸款還款額較2021年同期的買家多支出約 64%,相當於每月還款壓力增加 800 多美元。這一背景下,新屋銷售、成屋銷售折年數分別從79、593萬套快速回落至70、541萬套。

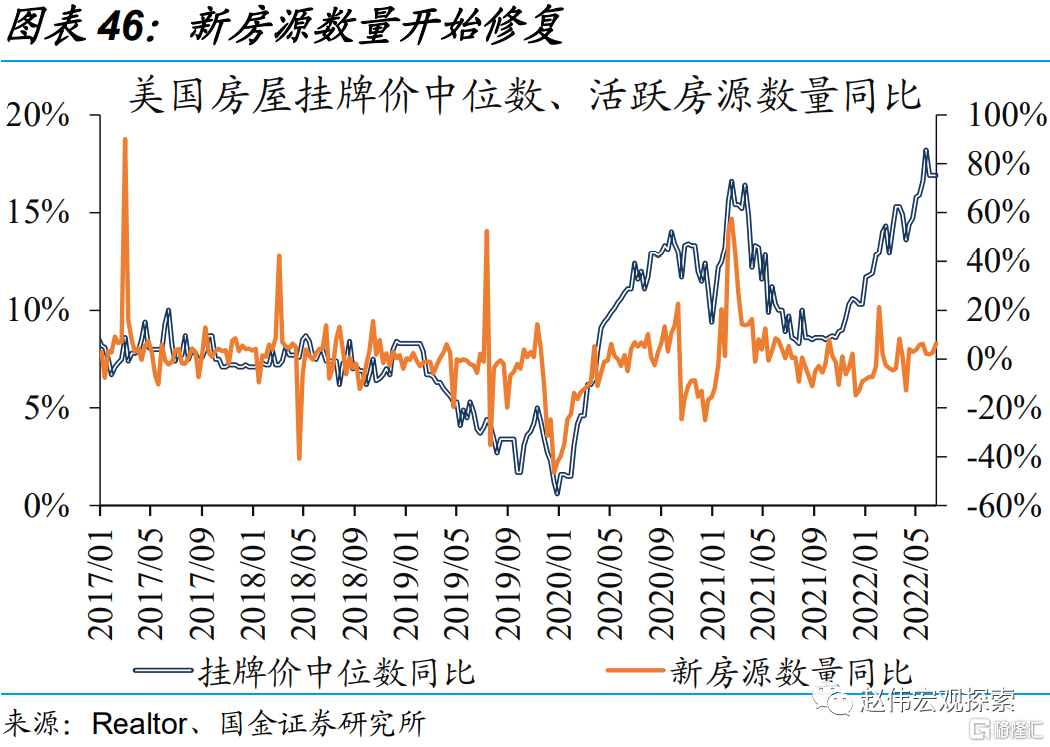

但由於供應瓶頸未得到有效緩解,過低的庫存水平下,房價同比仍處於尋頂階段。新屋開工的快速修復、新屋銷售“降温”的背景下,新屋庫存水平快速回補至44萬套,相當於能支撐約8個月的新屋銷售。但由於驅逐禁令等仍未到期,成屋供應量依然偏低,庫存維持在100萬套左右的低位。成屋供需矛盾依舊尖鋭的背景下,房價同比增速雖然放緩,但仍在尋頂階段。

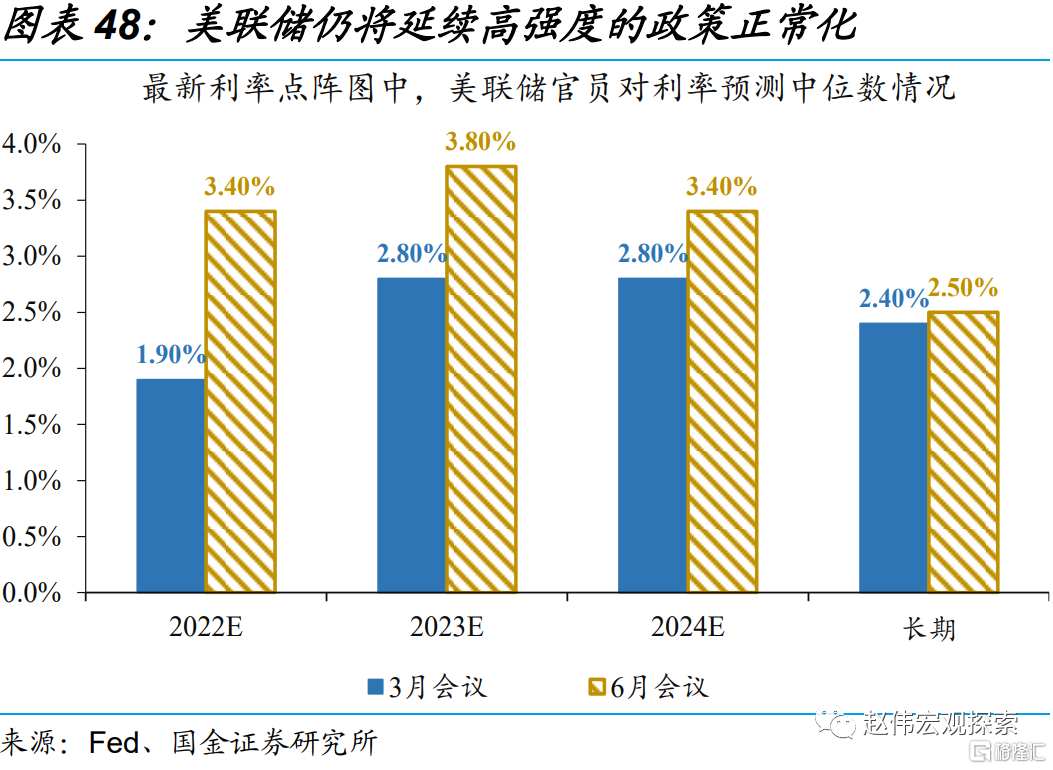

高通脹下,美聯儲仍將延續高強度的政策正常化,按揭利率趨於上行,以史為鑑,房價同比或在3季度前後見頂回落。供給依然受限及需求穩步改善下,以原油為代表的能源價格正在開啟年內第二波漲勢,疊加服務消費復甦引發的通脹壓力也在釋放,未來美國通脹率或將進一步上行,高強度的加息節奏(單次50bp是基準,不排除75bp的可能)仍將是美聯儲的必要選擇。考慮到按揭利率與房價同比走勢的歷史關係,再結合驅逐禁令等措施將於7月集中到期,房價同比在3季度前後見頂是大概率事件。

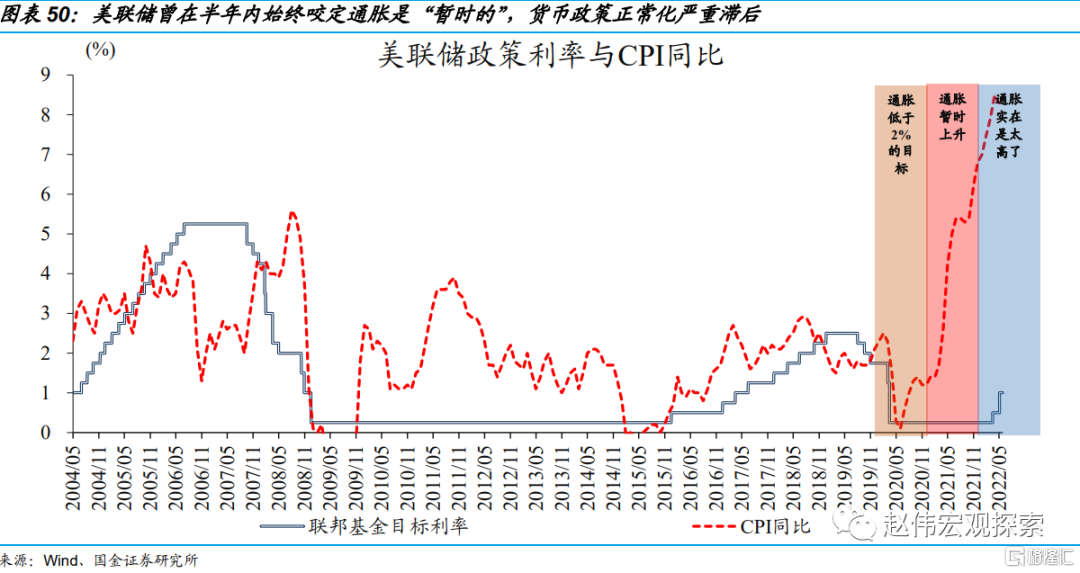

3.2、美國地產鏈或成經濟“硬着陸”中的脆弱一環,但爆發危機的概率可控

貨幣政策“慢了一拍”、財政政策“有心無力”,加大了本輪美國經濟“硬着陸”的風險。歷輪美聯儲開啟加息週期時,對應的CPI同比多為2.5-3%,顯然本輪政策滯後程度遠超以往。持續的高通脹,已成為影響美國社會穩定最重要的宏觀變量;慢了一拍的貨幣政策,只能“趕作業”式的收緊,持續保持高強度的收緊。從更長期的角度來看,“慢了一拍”的應對,不僅錯過了“軟着陸”的最佳窗口,可能導致2023年“硬着陸”風險上升(詳情請參見《繁榮的頂點?美國“硬着陸”風險討論》)。

中性情景下,2022下半年起,地產投資對GDP貢獻或轉負,相關耐用消費品也可能會受到連累。結合美聯儲政策利率走勢來看,按揭利率上行趨勢仍未結束。綜合歷史經驗及本輪地產週期特徵來看,按揭利率持續上行的背景下,預計2季度之後,領先指標新屋銷售或將繼續維持回落態勢,滯後指標新屋開工或將於2季度見頂、3季度起開始回落。導致的結果是,地產投資大概率在2季度滯後維持負增、或將對GDP增速形成拖累;同時,傢俱、家電等與地產鏈相關的耐用品消費的脆弱性,預計可能也將於下半年起加速顯現。

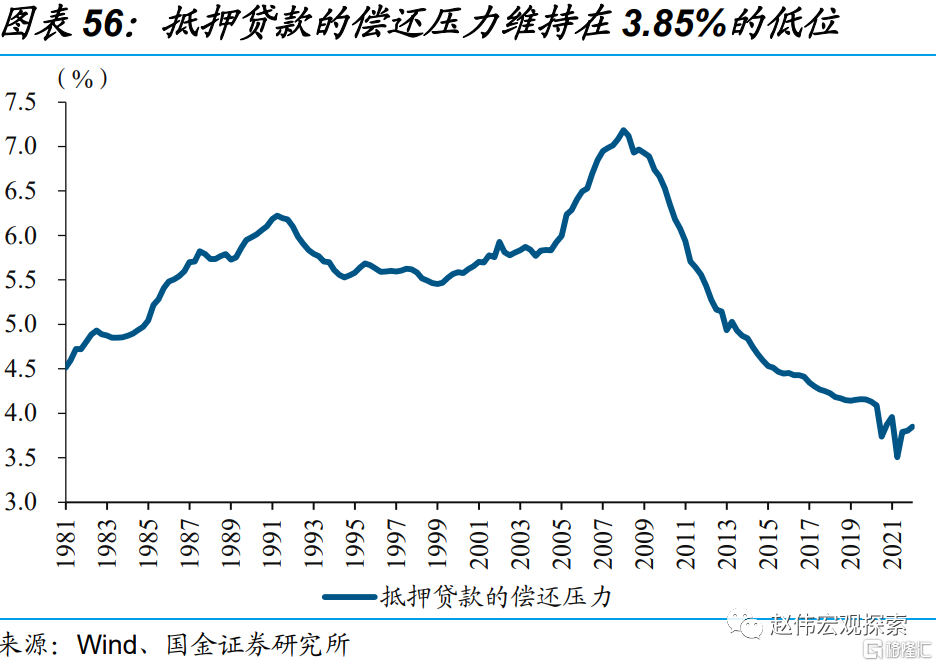

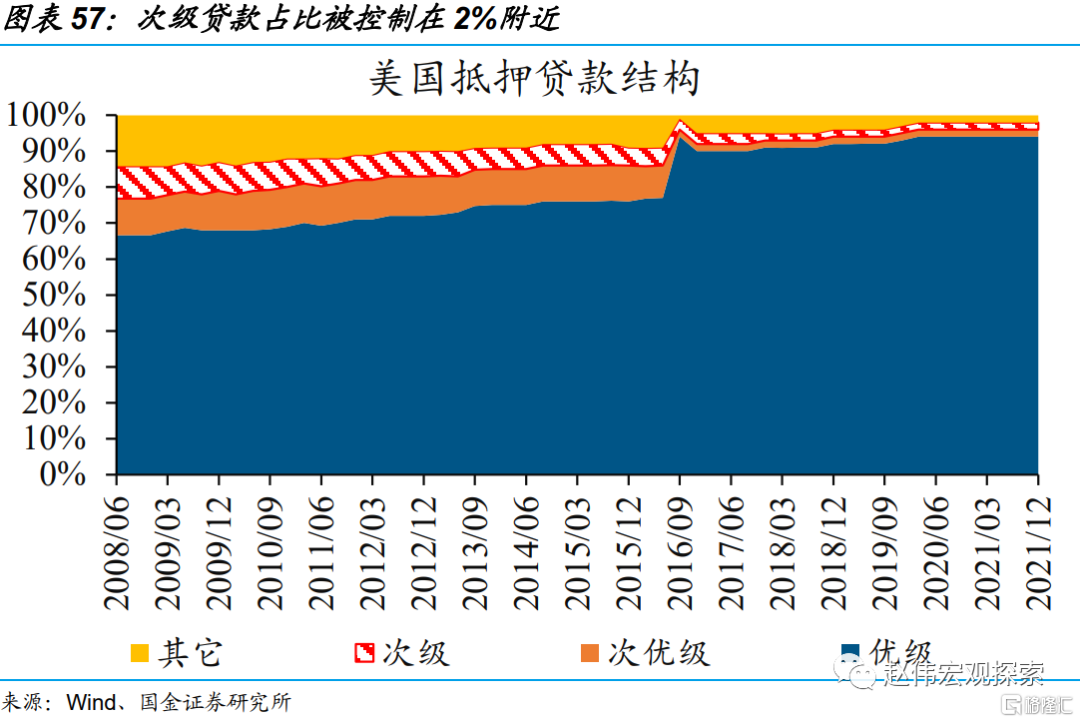

不過,居民部門長達10餘年的去槓桿,加上疫情期間的救濟政策等,居民資產負債表維持相對健康,或使得地產市場爆發危機的風險相對可控。2008年至今,美國居民槓桿率從峯值的98%降至80%。與此同時,疫情期間的財政救濟及收入水平的持續改善,使得抵押貸款的償還壓力(債務償還+利息支出佔收入的比重)維持在3.85%的低位。同時,經歷過“次貸危機”之後,美國銀行體系對於房貸質量的重視程度遠超以往,次級貸款佔比壓制在2%附近。上述因素共同影響下,未來地產市場爆發危機的風險或相對可控。

經過研究,我們發現:

1、為何關注地產?利率敏感、上下產業鏈複雜,是經濟的先行指標。美國地產體量雖小,但由於利率敏感、上下產業鏈複雜,在經濟分析中具有重要地位。美國地產具有明顯的週期往復規律,銷售領先於投資,反映供需的庫存決定房價走勢。

2、疫後地產繁榮怎麼看?需求旺盛、供應瓶頸下,房價持續上升。疫後地產繁榮,緣於貨幣財政雙重寬鬆、就業修復大幅增強了居民購房能力,以及疫情對購房意願的提振。供給瓶頸掣肘地產投資端,以及疫後救濟政策下成屋供應受限,使得地產庫存降至低位,房價高增。

3、地產未來走勢?強加息下興衰更替,或成“硬着陸”的脆弱一環。美聯儲高強度加息下,地產銷售已快速走弱;參照歷史規律來看,房價增速或將於3季度前後見頂。展望未來,美國地產鏈或成經濟“硬着陸”中的脆弱一環,但居民槓桿的相對健康,使得未來地產相關風險暴露可能相對可控。

風險提示:

1、美聯儲加息週期持續性不及預期。本輪美聯儲加息週期的持續性比預期更短,使得按揭利率上行趨勢維持的時間較短,進而影響地產週期運行狀態。