来源:锦缎

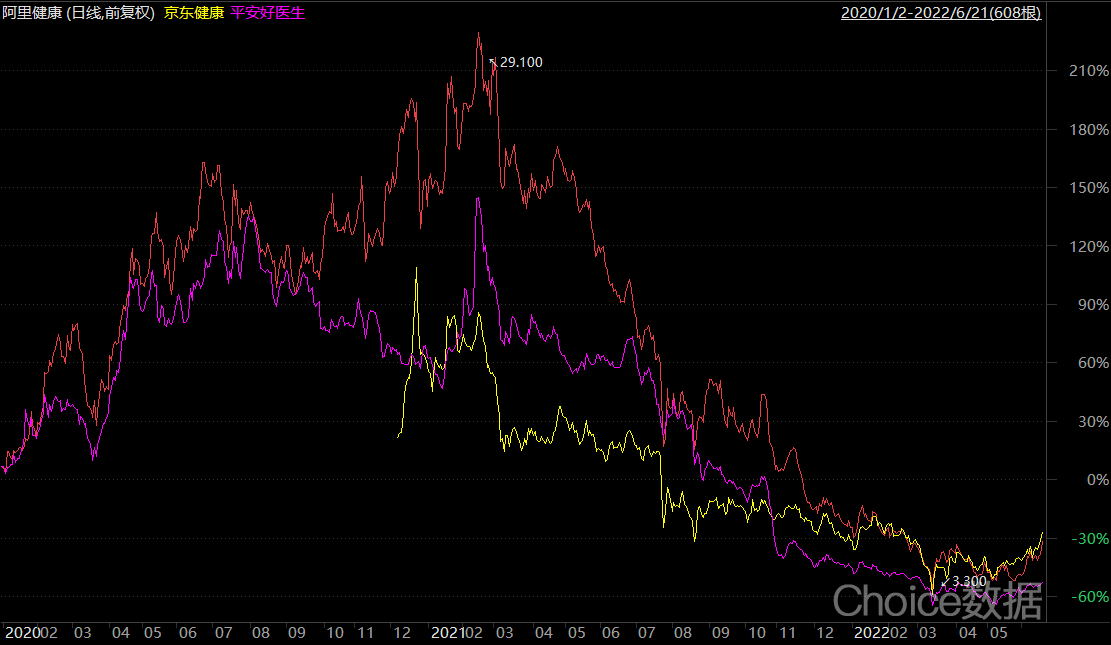

昨天(6月22日)京东健康(HK:06618)和阿里健康(HK:00241)双双大跌14%左右,互联网医疗的两门老炮摊上事儿了。

市场将原因指向了国家药监局早前发布的《中国药品管理法实施条例(修订草案征求意见稿)》,新增的第83条规定:第三方平台提供者不得直接参与药品网络销售活动。

互联网医疗历经2013年起步,2020年的暴增元年,十年过去了,回头看目前起量的互联网医疗公司,不管是京东健康、阿里健康、平安好医生、微医、还是正IPO的智云健康(已通过港交所聆讯,知名股东包括经纬/IDG/平安创投等),全部是变着方法的卖药,仅仅是手法分个1.0/2.0/3.0而已。

事实上,中国的医疗流通以及线下零售体系已经很发达,如果互联网模式切进来,只是停留在低毛利率、低价值创造的药品销售领域,其实是一种内卷。

Teladoc作为国外参照系之一,已探索出互联网医疗的高价值模式,卖药的确不是互联网医疗通向成功的全部真相。

靡不有初,鲜克有终。不以行业第一性为原则去深耕,沉迷于药品销售带来的规模扩张,无异于走上当初“在线教育”的老路。

01

十年一场梦

2013年是互联网医疗的起步期,丁香园、好大夫在线等一众创业公司受到资本青睐。

行业经过三年的演进分化为两种模式:以京东等大电商为代表的线上药房模式,以微医为代表的线下互联网医院合作模式。此后随着市场监管介入,以及政策面遇冷,行业进入“冷静期”。

及至2020年,改变人类命运的新冠疫情又将互联网健康管理和在线问诊推到了期望的巅峰。大厂动作频频,阿里健康APP更名医鹿,百度携手平安好医生,京东健康上市,腾讯入股丁香园,微医冲击港股IPO(目前未果),智云健康已通过港交所聆讯。

资本看好互联网医疗行业,创业公司涌入互联网医疗行业,逻辑非常清晰:

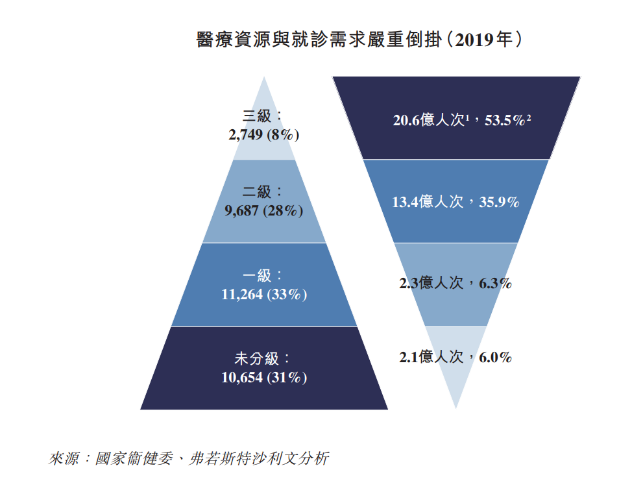

1、我国优质医疗资源供需失衡,8%的三级医院承担53.5%就就诊需求;

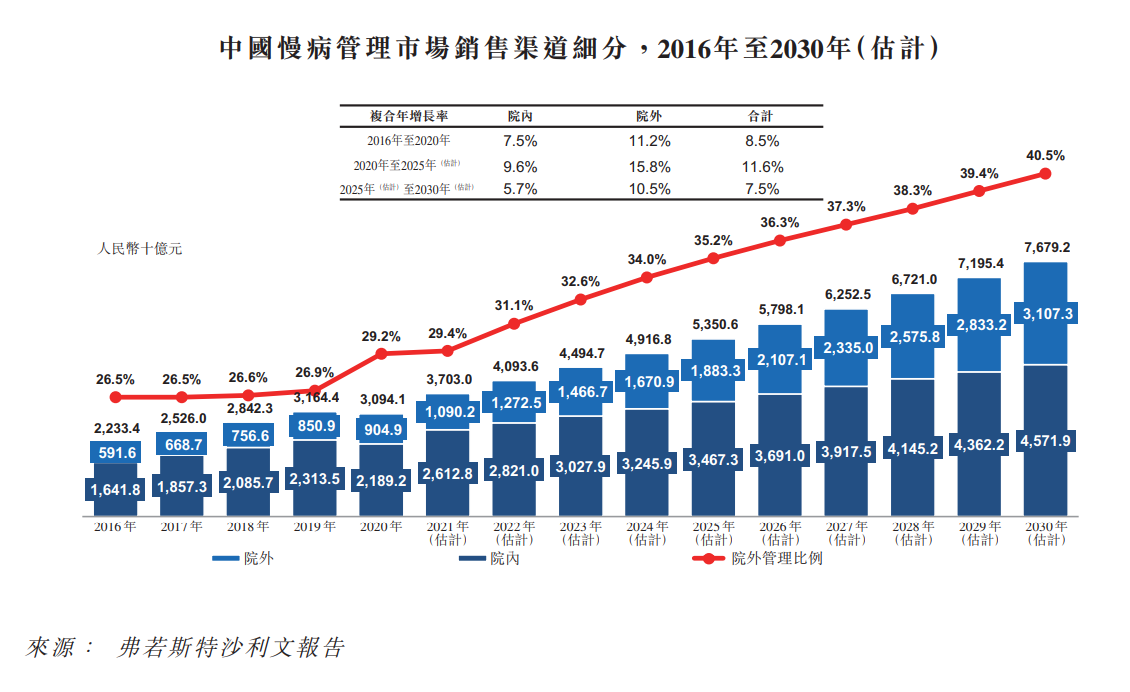

2、老龄化的背景下(从目前13.5%的人口占比到2030年的21.9%),慢性病管理有非常大的增量空间,互联网医疗在这两个领域可能大有作为。

02

变着法“卖药”

互联网卖药1.0:以京东健康、阿里健康为代表的O2O健康管理平台,背靠着电商强大的用户体系和配送网络,将互联网医疗的路走窄了,做的是药品销售线上化的生意。

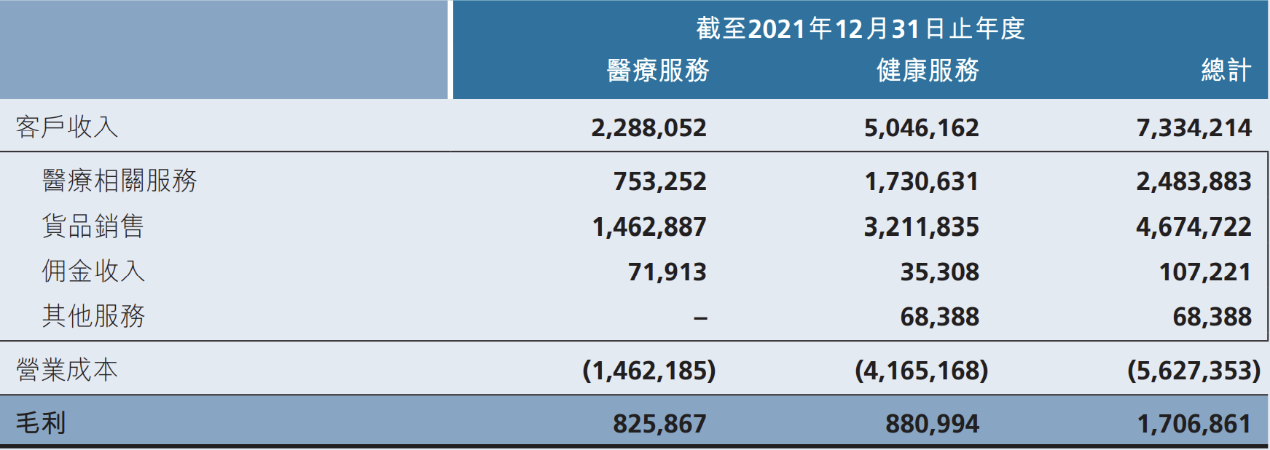

互联网卖药2.0:以平安好医生为代表,背靠平安集团的保险业务,构建“流量变现(向体检牙科等导流)+药品商城+家庭医生”的生态。卖药是主要的业务,2021年货品(主要是药品)销售为46.7亿元,同比增长14.8%,占总合同收入的63.7%;医疗相关服务收入处于下滑状态。

互联网卖药3.0:以微医、智云健康为代表,切入细分的慢病管理赛道,但从结果上来看,本质上还是卖药。

这种3.0模式,值得以刚刚通过港交所聆讯的智云健康为样本深入剖析。

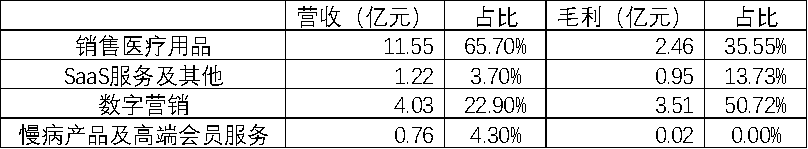

智云健康致力于慢性病管理赛道,主要业务包括对B端医院和药店提供SaaS服务,为药企提供数字营销服务,对C端消费者提供慢性病管理解决方案服务,包括在线问诊、处方开药以及长期健康会员服务,其最新一轮估值将近150亿人民币。

以上两类业务,基本贡献了智云目前的所有毛利润和营收。那么有人会讲,“既然数字营销毛利润占公司一半,那么它还能定义为一家卖药的公司吗”。是的,智云健康本质上也是一家卖药的公司:

因为数字营销是为药企及医疗器械商提供的,就相当于阿里的淘宝天猫赚的广告费,本质上还是销售商品能力的一种变现,而这里则是销售药品或医疗器械能力的一种变现,它是传统卖药形式的升级版。

盈利能力不会说谎,通过线上线下两大阵营的比较,能看的很透彻:

■2021年京东健康的毛利率为23.5%,阿里健康为20%(2021年4月-2022年3月的财年),平安好医生为23.3%,智云健康为32.5%,除了京东健康实现4.6%的经调整净利润,其它皆处于亏损状态。

■同期做线下连锁药店的老百姓毛利率为32.1%,益丰药房为40.4%,大参林为38.2%,三家公司全都实现盈利,且净利润率都要比京东健康高。

可以说线上卖药不过是用更低的毛利率、用不赚钱(或更低的净利润率)的方式在做规模,价值创造有限,玩内卷意思真的不大。由此看来,互联网医疗行业亟需向价值创造更大的商业模式挺近。

它山之石可以攻玉,我们先找找国外的参照系,看看其中一种玩法的集大成者Teladoc是怎么做的。

03

互联网医疗龙头Teladoc

Teladoc是一家全球领先的远程医疗平台,通过视频和电话等提供医疗护理服务,其2002年成立,2015年在纳斯达克上市,2021年营收达到20.3亿美元(折合人民币130亿元),毛利率高达68%,是国内主流互联网医疗公司的2-3倍。

首先要说明的是,全球互联网医疗的背景都大差不差,就是优质医疗资源紧缺。

美国医学院联合会预计,到2032年美国将有5万-12万的医生短缺。进一步细分后,将会看到2万-5万的初级护理医生和3万-7万的专家短缺。在此背景之下,互联网医疗是必然诞生的一种商业模式,但具体到运作手段上,差异就显现出来了。

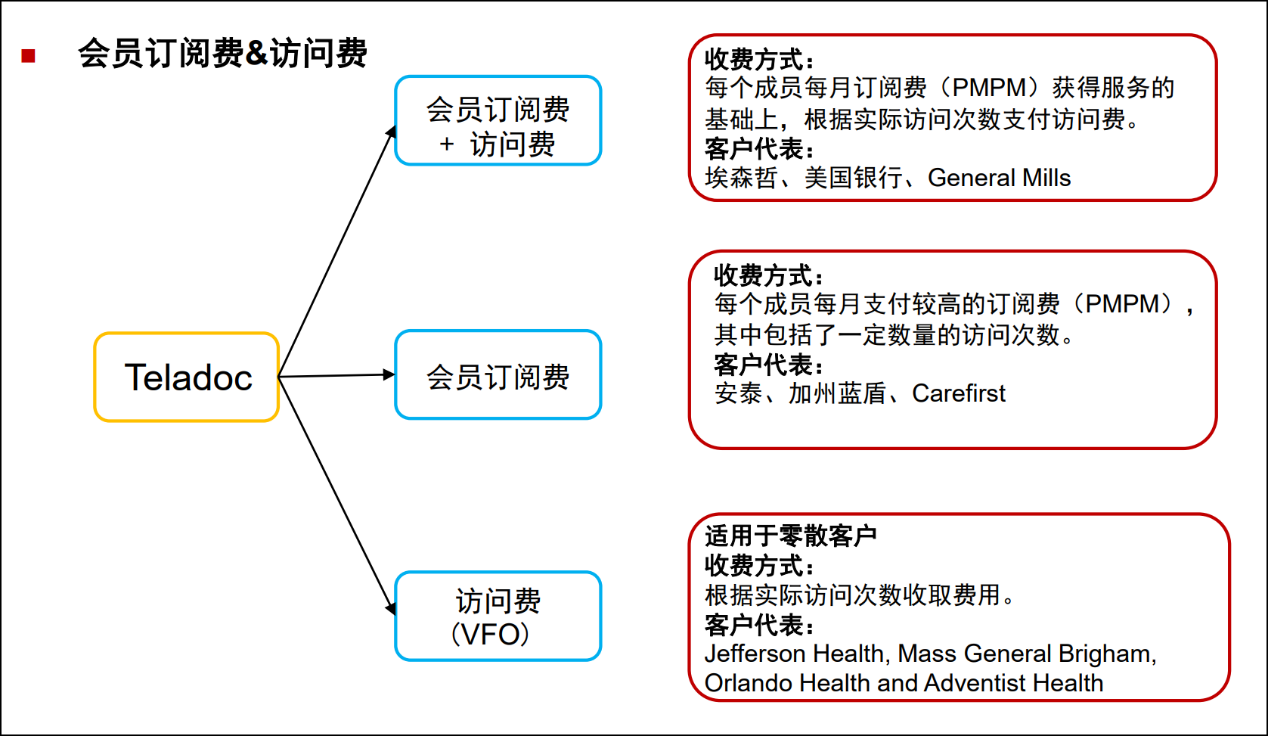

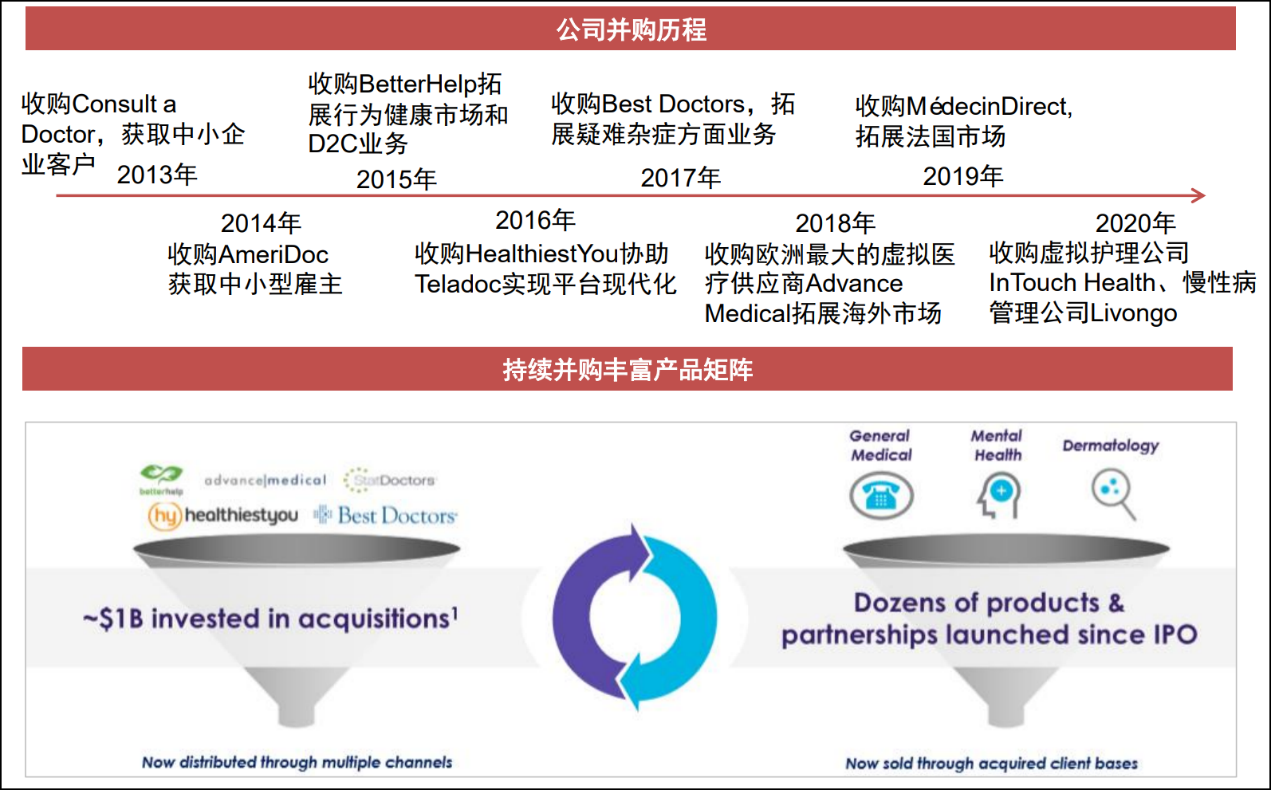

从营收来源上看,Teladoc与国内的互联网医疗公司就不是一个物种。Teladoc的营收主要来自于会员订阅费和访问费,不靠卖药过日子,其客户则集中在企业雇主(40%的财富500强和数以千计的小企业等)、医院/卫生系统/医疗计划、保险公司和个人消费者。