本文來自格隆匯專欄:鍾正生 作者:鍾正生/張璐/範城愷

核心觀點

美國時間2022年6月15日,美聯儲公佈6月FOMC會議聲明與經濟預測。

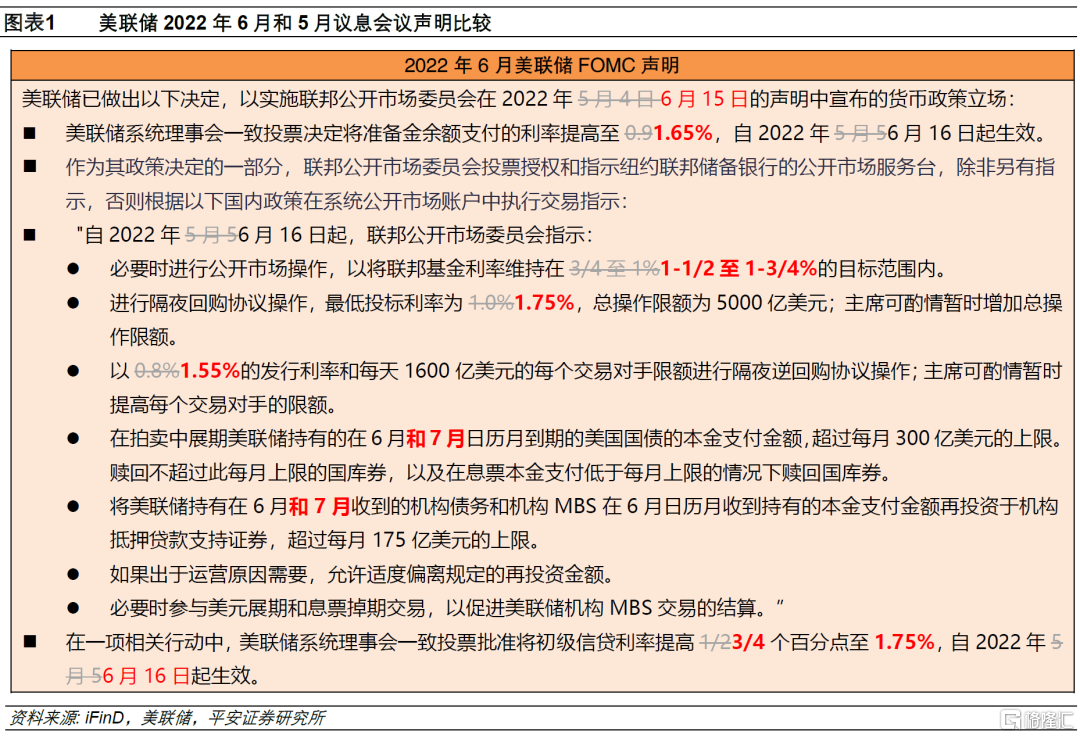

1、貨幣政策:宣佈上調聯邦基金利率75bp至1.50-1.75%目標區間,符合近一週CME利率期貨市場預期,但顯著超出一週前的市場預期和美聯儲5月會議的引導。縮表方面,美聯儲將繼續按照原有計劃,在6月和7月被動縮減每月300億美元國債和175億美元機構債券和MBS。

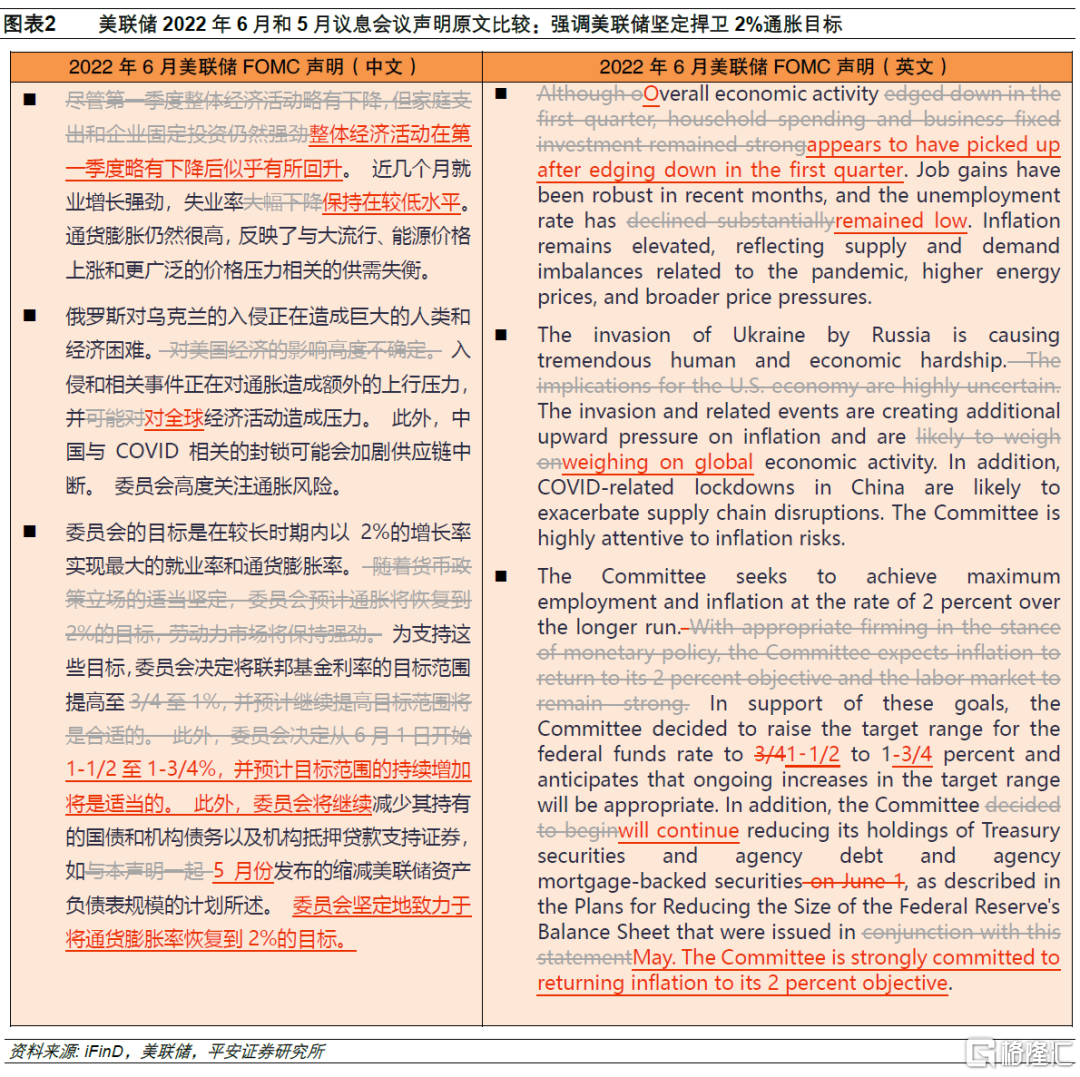

2、聲明表述:美聯儲6月聲明中有關經濟和通脹的表述改動不大:刪除了“勞動力市場將保持強勁”,新增“委員會堅定地致力於將通脹恢復到2%的目標”。這或反映出,美聯儲認為需要向市場傳遞更堅定的態度以遏制通脹,在當下把“脹”放在關鍵位置,儘量避免談論有關“滯”的問題。

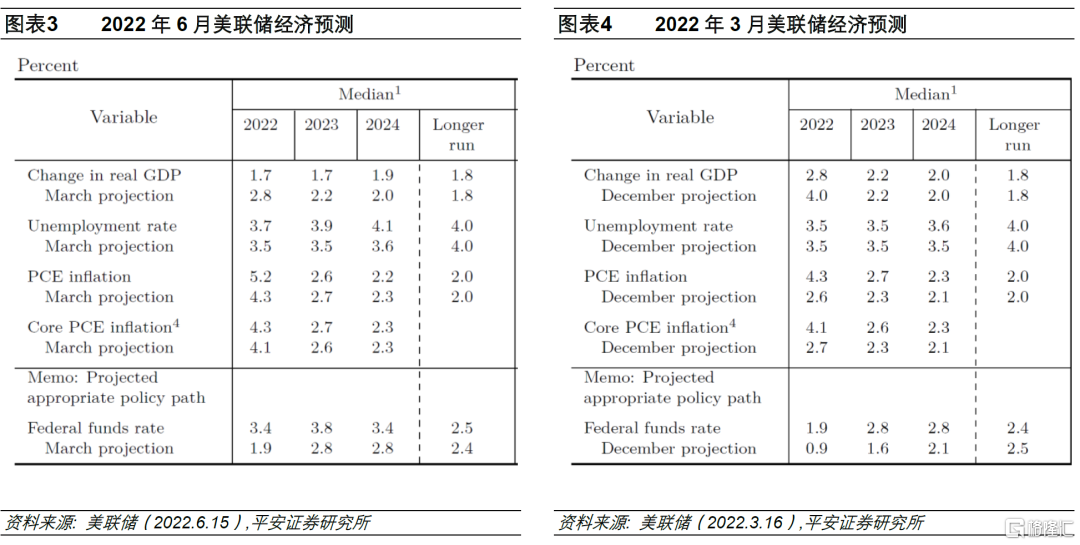

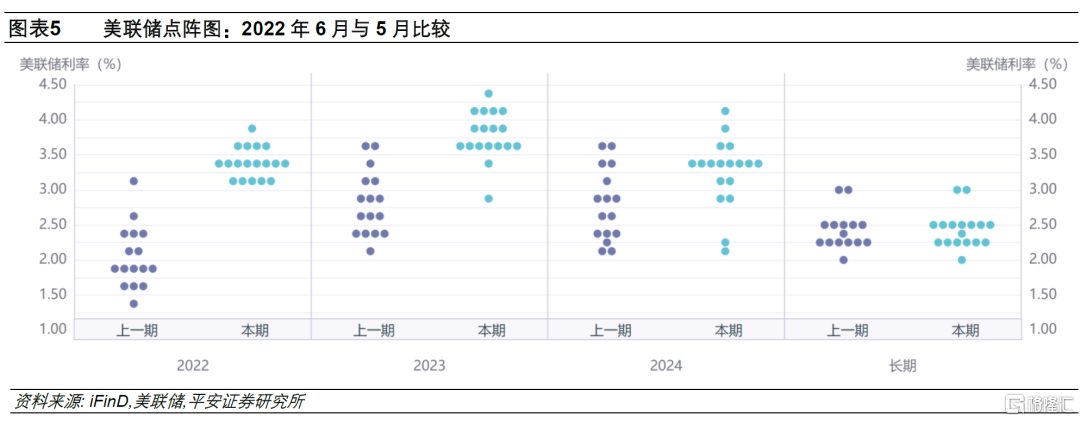

3、經濟預測:1)經濟增長,下調2022年實際GDP增速1.1個百分點至1.7%。美聯儲預計未來兩年不會明顯“衰退”(負增長)。2)就業,上調2022年失業率預測0.2個百分點至3.7%,2023年和2024年分別達到3.9%和4.1%。3)通脹,上調2022年PCE同比增速預測0.9個百分點至5.2%,小幅上調核心PCE同比增速至4.3%。4)利率與點陣圖,2022年利率預測中值由1.9%大幅上調至3.4%,且2023年將進一步升至3.8%,2024年降至3.4%。點陣圖顯示,所有委員均認為2022年政策利率應超過3%。

4、鮑威爾講話:記者會主要圍繞三個核心問題:一是,美聯儲為何大幅加息。二是,未來加息之路如何走。三是,美國經濟會否衰退。鮑威爾強調,貨幣政策會保持靈活,這是其選擇更大幅度加息的原因,也將是未來美聯儲選擇加息路徑的宗旨。鮑威爾極力避免談論經濟衰退,一來是為了保證市場認識到當前貨幣政策的首要目標是遏制通脹,二來或希望在當下穩固市場信心避免“衰退恐慌”,三來或也説明美聯儲並非全然放棄經濟增長。

5、“軟着陸”夢未央:當下,美國及全球通脹形勢仍然嚴峻,美聯儲與市場似乎正在做“最壞的打算”。但另一方面,美聯儲和市場目前或不應過早放棄對“軟着陸”的憧憬。正如美聯儲對經濟增長和就業市場的樂觀預測所示。美聯儲決策需要保持前瞻和靈活,或應在判斷通脹壓力可控時適時放緩緊縮節奏,儘量避免“剎車”過猛。美聯儲會快速加息至2.5%左右的“中性水平”是較為確定的,但年內會否加息至3.5%以上仍存在一定不確定性。

美國時間2022年6月15日,美聯儲公佈6月FOMC會議聲明,宣佈加息75bp。會議聲明及經濟預測公佈後,市場第一感受偏鷹:10年美債收益率一度由3.37%升至3.44%,標普500指數一度由漲轉跌,美元指數一度由105.3升至105.7。鮑威爾講話後,市場表現得更加積極,但波動也在加劇:標普500指數由跌轉漲,且最高時日內漲2.73%,收盤時漲1.46%;10年美債收益率連續跳水,收於3.29%,日內跌幅達19bp;美元指數也明顯回落至105點下方。

當下,美國和全球通脹形勢仍然嚴峻,美聯儲與市場似乎正在做“最壞的打算”,認為年內加息至3.5%左右可能是合適的(不少分析認為,目前美國均衡實際利率或者自然利率至少在1.5%左右,加上2%的通脹目標,所以至少要有3.5%的政策利率)。這是一個很可能讓美國經濟“硬着陸”的限制性水平。不過,美聯儲對經濟增長和就業市場的樂觀預測,暗示其“軟着陸”的理想尚未破滅。這從鮑威爾一直強調美國就業市場穩健中或可一覓端倪,即認為在“馴服”通脹的同時,會看到就業市場上空缺職位的逐步減少,以及失業率的適度攀升。這是皆大歡喜的“軟着陸”的情景,也是美聯儲願意付出的代價。

我們認為,美聯儲和市場目前或不應過早放棄對“軟着陸”的憧憬。正如鮑威爾不斷強調的,美聯儲決策需要保持前瞻和靈活,或應在判斷通脹壓力可控時適時放緩緊縮節奏,儘量避免“剎車”過猛。美聯儲會快速加息至2.5%左右的“中性水平”是較為確定的,但年內會否加息至3.5%以上的“限制性水平”仍存在一定的不確定性。畢竟,美國經濟和金融市場不會“風和日麗”地在那裏等着被考驗,美聯儲亦需在通脹與經濟之間細加權衡,雖然目前看起來通脹是那頭無法忽視、必須心無旁騖地加以“馴服”的怪獸。

01

貨幣政策:加息75bp

美聯儲2022年6月議息會議聲明,宣佈上調聯邦基金利率75bp至1.50-1.75%目標區間。這一節奏符合近一週CME利率期貨市場預期,但顯著超過一週前的市場預期。同時,為配合新的聯邦基金利率區間,美聯儲同時上調了其他多個政策利率:1)將存款準備金利率由0.90%上調至1.65%;2)將隔夜回購利率由1.0%上調至1.75%;3)將隔夜逆回購利率由0.80%上調至1.55%;4)將一級信貸利率由1.0%上調至1.75%。縮表方面,美聯儲將繼續按照原有計劃,在6月和7月被動縮減每月300億美元國債和175億美元機構債券和MBS。

02

聲明表述:堅定捍衞2%通脹目標

美聯儲在6月聲明中,有關經濟和通脹的表述相較5月聲明改動不大。主要的變化在於:1)將失業率的描述由“大幅下降”改為“保持較低水平”,主要反映了5月失業率維持在3.6%的現狀。2)刪除了俄烏衝突“對美國經濟影響高度不確定”的表述,或反映出美聯儲認為地緣衝突影響較大程度上已經緩和。3)刪除了“委員會預計通脹將恢復到2%的目標,勞動力市場將保持強勁”,而在結尾新增“委員會堅定地致力於將通脹恢復到2%的目標”。這或反映出,美聯儲認為需要向市場傳遞更堅定的遏制通脹的決心,在當下把“脹”放在關鍵位置,儘量避免談論有關“滯”的問題。

03

經濟預測:加息至“限制性水平”,但不輕言“衰退”

美聯儲2022年6月發佈的經濟預測(SEP),與3月預測相比:

1)經濟增長,進一步下調2022年實際GDP增速1.1個百分點至1.7%;同時下調2023年和2024年經濟增速預測分別至1.7%和1.9%;預計長期經濟增速保持1.8%不變。換言之,美聯儲預計未來兩年美國經濟增速可能會略低於長期潛在增長水平,但並不會明顯“衰退”(負增長)。

2)就業,上調2022年失業率預測0.2個百分點至3.7%,且預計2023年和2024年失業率或繼續上升,分別達到3.9%和4.1%,繼續認為長期失業率水平應處於4%。換言之,美聯儲或預計加息對就業市場帶來一定衝擊,但仍相信未來兩年美國就業市場仍然保持4%以下的強勁水平。

3)通脹,進一步上調2022年PCE同比增速預測0.9個百分點至5.2%,小幅上調同期核心PCE同比增速0.2個百分點至4.3%;基本維持2023年和2024年PCE及核心PCE預測分別在2.6-2.7%和2.2-2.3%水平,仍然預計長期通脹可迴歸至2%的理想水平。我們認為,在俄烏衝突後全球通脹風險上升的背景下,美聯儲繼續上調今年的標題(headline)通脹指標,已經呈現出更多“謙虛”之姿。同時也説明,美聯儲暫不追求年內通脹率大幅回落至2%,但希望看到通脹回落的積極進展,同時對核心通脹的回落較有信心,因為貨幣政策對核心通脹(需求因素)更有把握。

4)利率與點陣圖,2022年聯邦基金目標利率預測中值由1.9%大幅上調至3.4%,且2023年將進一步升至3.8%,2024年或降息至3.4%,即預計未來幾年政策利率水平顯著高於2.5%的長期預測水平。2022年6月點陣圖顯示,所有委員均認為2022年政策利率應超過3%,且大部分委員認為2023年加息週期延續,16/18的委員預計政策利率水平將高於3.5%。不過,委員們對於2023年之後的加息路徑仍有一些分歧,或體現出部分委員對激進加息後的經濟缺乏信心:1位預計2023年降息至2.75-3%,2位預計2024年降息至2.5%以下。

美聯儲點陣圖基本符合6月議息會議前的CME市場預期:截至6月15日(美聯儲會議前),CME利率期貨預計全年加息至3.5%以上的概率約為90%,2023年大概率將保持在3.75%以上。

04

鮑威爾講話:強調政策將保持靈活,否認“製造衰退”

鮑威爾在聲明發布半小時後發表講話並接受採訪。總的來説,記者會主要圍繞三個核心問題:一是,美聯儲為何大幅加息。二是,未來加息之路如何走。三是,美國經濟會否衰退。鮑威爾強調,貨幣政策會保持靈活,這是其選擇偏離5月會議引導、在6月更大幅度加息的原因,也將是未來美聯儲選擇加息路徑的宗旨。至於經濟增長,鮑威爾極力避免談論經濟衰退的可能:一來是為了保證市場認識到當前貨幣政策的首要目標是遏制通脹,二來或希望在當下穩固市場信心,避免“衰退恐慌”,三來或也説明美聯儲仍然傾向於相信,“軟着陸”是一個可以實現的情景。

具體來看:

1)關於加息。本次會議加息75bp,雖然是近一週市場開始有所預期的,但顯然超出了5月會議後的引導,當時鮑威爾在記者會上稱“加息75bp並不是美聯儲積極討論的選擇”。鮑威爾開場時承認,委員們本來計劃加息50bp,但由於通脹超預期,因此需要儘快達到更加中性的利率水平(up to more normal level)。本次記者會中有很多問題詢問美聯儲大幅加息的原因。鮑威爾承認,過去一個月通脹風險仍在向上,進一步超出預期,且上次會議其也提到,如果數據惡化,美聯儲會考慮加快緊縮。這一次大幅加息,想向市場傳遞更明確的信號(美聯儲會保持靈活,且會堅決遏制通脹)。

2)關於加息路徑。鮑威爾開場時説道,本次加息75bp,且可以預計未來繼續按照此速度加息是合適的。記者們問道,美聯儲具體是如何選擇加息幅度的、未來會不會加息100bp、加息至4%的水平夠不夠。但鮑威爾的回答都比較含糊,主要強調加息的信號意義,未來加息75bp還是100bp都將取決於數據,加息到多少合適也是不確定的,因美聯儲政策難以解決大宗商品漲價等供給因素導致的通脹。

3)關於通脹。有記者問,通脹需要回落至什麼程度(美聯儲才會考慮放緩加息),如果通脹回落不及預期怎麼辦。鮑威爾稱需要看到一系列、有説服力的進展,不會過早“宣佈勝利”。有記者問,美聯儲更關注標題(headline)通脹率和核心通脹率。鮑威爾稱,美聯儲政策目標中的“通脹”,實質上應該指的是“標題通脹率”,但貨幣政策更關注核心通脹率,因貨幣政策主要針對需求側,對全球能源和食品等(供給因素導致的)價格上漲影響有限。

4)關於經濟與衰退。有記者問,如此加息真的只是給經濟帶來一些陣痛(some pain)(而不是衰退)嗎?鮑威爾語塞了片刻,稱隨着通脹和就業市場降温,工資增速或回到2%左右的可持續水平(這反而對經濟有益)。未來遏制通脹的過程,經濟或許不會過度受損,我們目前可能不是面對教科書式的供求關係。有記者問,美聯儲是不是在“製造衰退”(induce recession)?鮑威爾連忙糾正:“我們不是製造衰退”,其強調,按照當前的經濟預測,如果能夠實現如預測一樣的經濟增長以及4%左右的失業率,這將是一個成功的結局。

05

“軟着陸”夢未央

當下,美國及全球通脹形勢仍然嚴峻,美聯儲與市場似乎正在做“最壞的打算”,認為年內加息至3.5%左右可能是合適的,這是一個很可能讓美國經濟“硬着陸”的限制性水平。但美聯儲對經濟增長和就業市場的樂觀預測,或暗示其對“軟着陸”的理想尚未破滅。我們認為,美聯儲和市場目前或不應過早放棄對“軟着陸”的憧憬。正如鮑威爾不斷強調的,美聯儲決策需要保持前瞻和靈活,或應在判斷通脹壓力可控時適時放緩緊縮節奏,儘量避免“剎車”過猛。我們認為,美聯儲會快速加息至2.5%左右的“中性水平”是較為確定的,但年內會否加息至3.5%以上仍然存在一定的不確定性。

首先,美聯儲本次加息75bp、且暗示會加息至限制性水平,或有四方面原因:

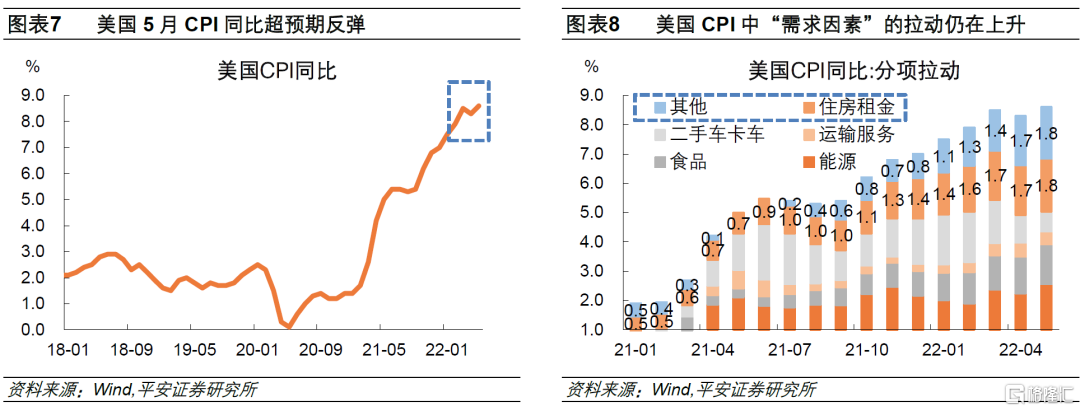

一是,美國5月CPI數據超預期走高,美聯儲加息的緊迫性更強。美國5月CPI同比(非季調)達8.6%,超過3月8.5%的前高,打破了“通脹見頂論”。從分項看,排除能源、食品以及與供給因素更相關的二手車卡車、運輸服務分項,剩餘部分(包括住房租金以及“其他”)對通脹率的拉動仍在上升,美聯儲有必要繼續“出手”為需求因素引致的通脹降温。

二是,美聯儲需要打壓通脹預期。克利夫蘭聯儲模型顯示,5月和6月美國十年通脹預期升至2.4%,突破了2018年2.2%的高點,創國際金融危機以來最高水平。此前,鮑威爾曾“得意”地表示通脹預期仍錨定在合理區間,但如今美國通脹預期面臨“脱錨”風險。因此,美聯儲需要表現更大決心遏制通脹,以期通脹預期不再進一步偏離2%的目標。

三是,美聯儲需要避免過度偏離市場。本輪美債利率和按揭貸款利率上行的節奏,明顯快於實際加息節奏,某種程度上是美聯儲走在市場後面的體現。此時,若美聯儲仍堅持此前的加息節奏,固然可以在預期引導上顯得“前後一致”,但不顧通脹高企的現實堅持錯誤的路徑,會給美聯儲聲譽帶來更大損傷。這顯然是美聯儲更不願意看到的一幕。

四是,美聯儲需保持“政治正確”。當前拜登政府的執政能力因通脹問題飽受公眾質疑,年底中期選舉在即,美聯儲多少或受到政治壓力。當然,目前美聯儲和拜登政府的目標是較為一致的。

然而,我們傾向於認為當前美聯儲表現得如此鷹派,主要出於預期引導目標,而並非一個必然兑現的“計劃”或“承諾”。一方面,美聯儲加息遏制通脹的過程,無疑會影響經濟與就業。在美聯儲不改就業和物價“雙目標”背景下,貨幣政策不能放棄對經濟和就業的關注與適當保護。如果通脹能有實質性進展,美聯儲很可能考慮放緩加息節奏。

另一方面,所謂“物極必反”、“欲速則不達”,美聯儲採取過於激進的加息舉措,可能提早引發金融風險、繼而引發經濟衰退。注意到,當前芝加哥聯儲調整後的全國金融狀況指數顯示,美國金融金融市場條件幾乎是近十年最緊水平(除了2020年新冠疫情初期的“美元荒”時期)。此外,近期華爾街對於美國企業債風險給予更多關注,因美聯儲加息預期較強,美國企業債利率攀升、風險偏好急劇降温(BBB與AAA級企業債利差走闊)。如果美聯儲加息過於激進,美國企業債市場可能進一步拋售風險產品、追逐安全資產,由此或帶來的金融風險不容忽視。我們認為,當下美聯儲和市場都應該保持靈活,保持面對經濟和通脹形勢不確定性的“謙遜”,避免在過度敬畏通脹的同時,過度忽略了另一極——市場。

風險提示:國際地緣衝突具有不確定性,美國通脹壓力超預期,美國經濟下行壓力超預期,美聯儲政策緊縮節奏超預期變化等。