假如你是一個準備在70年代踏入社會的美國年輕人,

你在父輩的美國夢中長大,躊躇滿志地準備大幹一場,卻發現離80年代的牛市還有10年,迎接你的是越南戰爭的尾聲、兩次石油危機、離譜的通脹,還有約翰·列儂的離世。

除非你是喬布斯(1976年創辦蘋果)、比爾·蓋茨(1975年創辦微軟)這樣的天才,否則,這十年多半會讓你懷疑人生。

正如名曲《加州旅館》説的:

給我一杯烈酒,但是他們説,1969年之後就不再供應了。

也許是70年代的記憶太深刻,美國人這次對待通脹,是打起了十二分的精神。先是美聯儲強勢轉鷹,然後各大行開始唱空,市場股債雙殺,通脹成為交易的最核心要素。

然而,正當大家嚴陣以待時,人類反向指標精華高盛跳出來了。

高盛全球團隊發佈報吿,隨着一些大幅上漲的同比數據下降,比如説汽車價格,美國的通脹也許已經到頂,隨着能源價格放緩,整體通脹可能在10月份到頂。而隨着通脹穩住,股市就可以穩住。

一會説加劇,一會又説到頂,通脹這道考題,到底該怎麼答?

01

通脹的考題

通脹成因繁雜,難以預測,即使是美聯儲也曾多次翻車,這裏我們姑且從宏觀歷史和數據的角度盤一盤。

在經濟學上,通貨膨脹一般指貨幣發行量超過流通中實際所需要的貨幣量,從而引起貨幣貶值的現象。二戰至今,全球發生了多次嚴重通脹,比如説70年代美國的十年大通脹、80年代拉美等發展中國家的債務通脹。

總體來看,觸發惡性通脹的原因有以下幾種。

第一種是債務危機,這種情況在發展中國家比較常見,一般是政府的問題:經濟好的時候大量借錢,超量花錢;等到錢花完了,別人又不借錢給你了,怎麼辦?只能是濫發鈔票,最後由民眾買單。

比如説80年代的墨西哥、巴西,都屬於這種。

第二種是外匯貶值,比如2014年俄羅斯由於西方制裁,盧布大幅貶值,進口物價大幅上漲,形成了輸入性通脹。

從本質上看,以上兩種原因背後都是貨幣問題,應對方法一般是加息、收縮需求。

美國的情況則有點不一樣。對於這種自己問自己借錢,左腳踩右腳上天的國家來説,單單是貨幣超發,並不必然導致惡性通脹。比如説從2011年到2016年,美國的M2同比增速在5%以上,CPI增速卻長期徘徊在2%附近。

要讓美國也發生通脹,光貨幣超發誠意不夠,更重要的是供應失衡,比如70年代那次大通脹。

一方面是中東禁運石油,導致了美國油價和物價上漲;另外一方面是政府延續凱恩斯主義,經濟不好那就放水刺激。

一隻手點火,一隻手澆油,供應本來就短缺,還要多發錢,那物價還不上天?通脹就這樣轟轟烈烈地燃燒起來了。

要解決這種通脹,也要從兩個方面入手,首先,美國與沙特建立雙邊協議,打造美元石油體系;其次,美聯儲傳奇保羅·沃爾克上台,一路加息到20%。這樣,通脹才最終被控制住。

02

美國人,真的沒錢了

既然有了往年真題,我們來審一下這一次的題幹。

這一次的美國大通脹,和70年代相似:先是疫情導致大放水帶來貨幣超發,然後同樣是疫情的原因供應鏈受阻,再到現在俄烏戰爭導致能源、糧食供應出現缺口。

那麼根據往年的標準答案,要解決通脹,分別要從貨幣和供應入手。今年以來,美聯儲加快收水步伐,5月加息50個基點,同時6月啟動縮表,最初每月最多縮減475億美元、三個月後上限翻倍至每月950億美元,規模幾乎是2017年量化緊縮時的近兩倍。

不過,即使美聯儲不緊縮,似乎美國人的錢也花得差不多了。

根據Choice數據,美國的個人儲蓄存款總額,從2021年3月份58670億美元,急速回落至8150億美元,已經回到疫情前的水平。

家庭負債比例從8.23%,上升至9.34%,與疫情前相差無幾;個人消費支出,在經歷了2020年和2021年的高位之後,回落到正常水平。

其中最有代表性的,就是疫情後需求大漲,供給下跌,供求關係最緊張的二手車。所以當二手車價格開始站穩回落,高盛才有底氣喊出通脹見頂。另外,消費電子領域,蘋果手機砍單、PC銷售高峯迴落,都剛好進行了double check。

當然,現在美國的產能利用率還在爬坡,什麼時候產能利用率開始回落了,就是真正通脹見頂了。

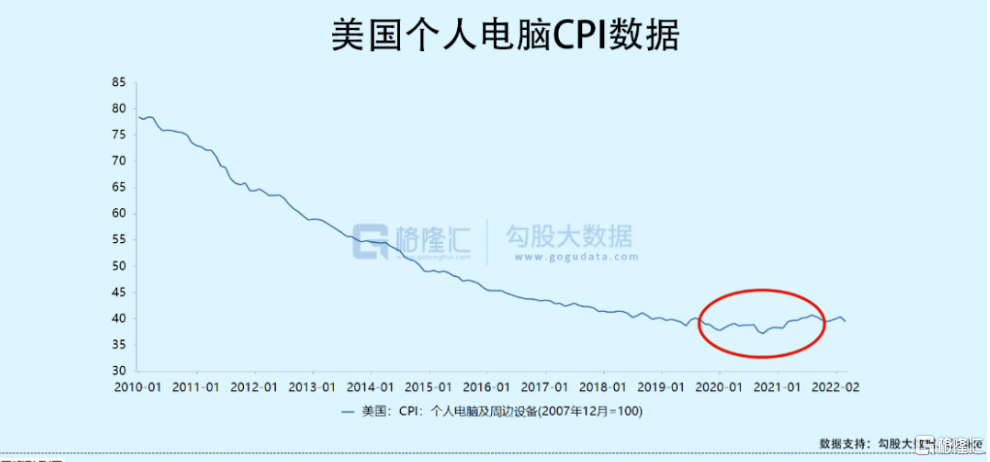

Cathie Wood曾經説過:現在經濟的風險,不是通脹,而是通縮。這句話不是跳大神,過去十年一邊是生產力提高,一邊是生育率下降,供應始終不是問題,問題是需求。比如説個人電腦的CPI,數值是一路向下的。

這一次,政府發錢了,你可能會去買手機買電腦,但是你不會一年買兩三台手機,兩三台電腦,需求只是提前了,不是創造了。當未來需求放緩,產能又跟上,很多產品的價格就會回落到合理區間。

這也難怪鮑威爾和美聯儲會錯誤認為通脹是暫時的。

其實70年代的惡性通脹,還有另外一個重要的原因:通脹心理學。

當時的人們和現在不一樣,因為預期物價會一直漲,錢會繼續貶值,從而全部提前消費,反而加劇了物價的短缺,通脹繼續上漲,形成惡性循環。

所以,沃爾克一路加息到20%,扭轉的不止供需關係,還有人們的預期;而這一次美聯儲也一樣,加息縮表前就不斷放風,所以表還沒開始縮,多個CPI分項就開始回落了。

03

核心的關注點

從通脹的動力來看,似乎已經觸頂,但是局部的通脹依然存在。根據美國勞工部的數據,4月份CPI分項中,男士西服同比上漲了21.67%,旅館同比22.62%。

這很好理解,疫情過去了,人們開始返回工作崗位,上班前置辦幾套新西服,上班後出個差,週末不還得帶着家人度下假。勞動力市場繁榮,人們工資上漲,順帶着復甦的,還有糧食和能源。

同樣是美國勞工部數據,在200多個CPI分項裏面,前十名都與能源相關,比如説燃油、汽油;再拉長看,前50名裏面,分項最多的就是能源和糧食;假如按照貢獻度排名,前三位就是能源、住所和食品,剛好是現在供求關係最緊的領域。

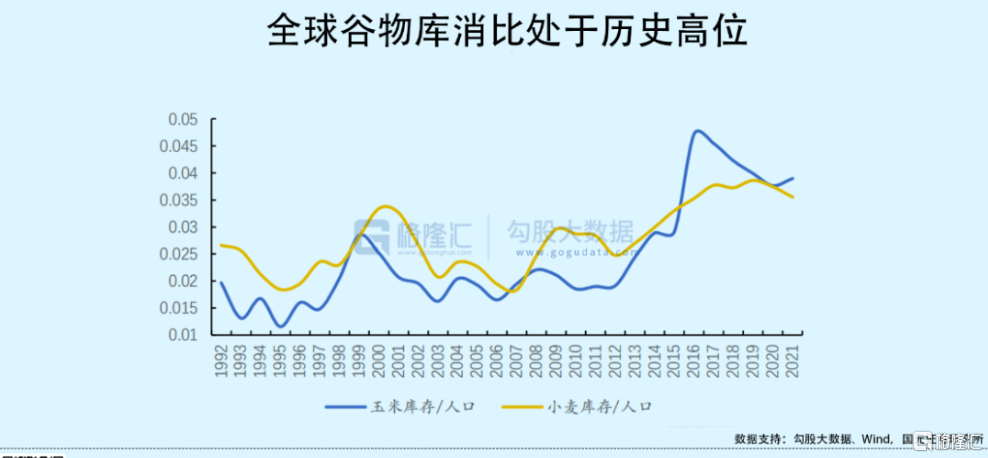

拿食品來舉例,和消費電子、二手車一年前的情況類似,食品漲價是局部性通貨膨脹。根據USDA數據,全球主要糧食品種包括小麥、玉米、粗糧、大豆、大米等,這些糧食在過去很長一段時間裏面,都處於一個緊平衡的狀態。

糧食不光夠吃,庫存還在逐步提高,根據Wind數據,全球穀物庫消比處於過去30年的相對高位。雖然俄烏戰爭影響了播種,但是並不影響去年的糧食豐收,理論上價格不應該漲得如此誇張。

糧食之所以漲價,原因很多,首先燃料、化肥價格的上漲,提高了種植成本;其次,局部糧食失衡,比如中國、美國、印度這些糧食大國,基本是自給自足的,而亞非拉多數國家都以來糧食進口,一旦緊缺,期貨市場會自我強化。

從數量上來看,俄烏佔據了全球每年兩億噸糧食出口的30%,大概是6000萬噸,而美國一年才生產4400萬噸,除去消費和庫存,大概能出口的只有2100萬噸,理論上沒有一個國家,可以解決俄烏衝突留下的糧食缺口。

這就回到和能源類似的問題了,當一個喜劇演員開始演政治劇,誰也不知道未來會發生什麼。我們也只能繼續關注以下這些核心的數據走向:

1、住房價格的走勢。作為CPI最大的分項,住房指數舉足輕重;

2、俄烏戰爭衝突。俄羅斯雖然被制裁,但是短期內,糧食、能源等商品依然在交易,俄羅斯的海運指數依然維持高位,俄烏戰爭持續時間對格局的影響;

3、美國勞動力問題。各領域就業率雖然恢復,但是整體勞動力缺口依然很大,勞動力短缺可能會導致工資螺旋上升;

4、美國對待通脹的態度。即將中期選舉,面對高通脹,美國對於戰爭、糧食缺口、石油增產的態度。

04

對股票市場,有何影響?

對於投資者而言,最關心的,莫過於通脹對於股市的影響。

説起這個,我們還是迴歸到最本質的東西,股票估值的兩個因素--盈利和估值。

從企業面來看,通脹的影響其實非常大,當價格傳導不順暢的時候,部分定價能力不強的企業,收入、利潤率都會下滑;另外一個,通脹高企,意味着加息力度會更大,利率高了,整體權益資產的估值就會下降。

盈利和估值都受壓,簡而言之,就是戴維斯雙殺。

所以,如果美國通脹繼續高企,除了少數因為通脹獲利的行業,大部分企業的生意都不會好做,業績惡化、估值下滑,還會持續下去,直到通脹真的見頂回落,企業的盈利重新好起來。

通脹後續到底往哪個方向走,現在還很難下結論,今晚公佈的美國5月CPI數據或許能夠給出一部分答案,但也只是一部分答案而已。現在市場上也很多聲音把當下和1970年代美國大滯脹相比,認為會重蹈覆轍,這個也只能見一步走一步,通脹的底層原因雖然很類似,但現在的情況,不管是政經版圖、地緣格局,還是產業鏈、金融系統,和當初都有很大的變化,其實連美聯儲、財政部的大佬們估計也未必有明確的答案,否則就不會自己出來承認自己看走眼了。

不過,通脹歸於何處這個問題,我想無非就是要麼見頂回落,要麼繼續惡化,還有就是僵在那裏,沒變好也沒變壞。

對於投資者而言,第一種情況無疑是最好的,因為這是明確的見底信號,它決定了對未來預期的好轉,預期變了,投資也可以更大膽一些了;第二種情況,就比較慘了,尤其是對於仍然處在重倉狀態的投資者,因為未來的預期有可能繼續變差,抄底很可能抄在半山腰,這是極其痛苦的事情。至於第三種,那就是熬時間的問題了,沒什麼好説的,熬得了就熬,熬不了就走。

迴歸到A股市場,最近的反彈行情確實不錯,以至於昨晚美股大跌的影響都有限,實際上,股市要的就是信心,是預期,如果信心和預期都回來了,上漲就是輕而易舉的事情。

這些年,市場討論A股獨立的問題,其實擺在現在的形勢去看,也是一樣的,國外如何的水深火熱,只要國內的穩經濟舉措有效,只要大家對未來的預期變好,那麼股市就不會懼怕通脹的問題。

這裏面,最重要的因素還在於國家這些年堅持走符合自己發展的道路,不管是經濟政策還是貨幣政策,也才會不至於過度被綁定在某個大國身上,當然,中間付出了一些代價,但從總體的戰略方向上看,還是對的。

現在,還有很多的聲音説美國是在下大棋,通過拱火俄烏,賣軍火、賣糧食、賣能源,一魚三吃。但是在我看來,這不是什麼高招。高企的通脹,需要加息來緩解,而俄烏戰爭導致的供應鏈短缺,又推高了通脹,這意味着美聯儲需要更大力度的加息,才能控制住通脹。歷史上,每一次高通脹,最後都要靠金融危機來收場,幾乎沒有軟着陸。

回過頭來看看我們國家,雖然今年上半年有些小插曲,但是,糧食上自給自足,國防安全,物價穩定,人人有飯吃。

這算好的了吧?

05

尾聲

説到這,我不由得想起李嘉誠,這個大老闆雖然現在在國內名聲不是很好,但他的商業智慧還是有不少值得稱道的地方,例如他真正大規模投資國內,是1990年代之後,他自己也承認,如果1980年代就來國內投資,賺的錢會更多,但他並不後悔,因為1980年代尚有諸多不確定性,等到不確定性消除之後,再做投資,一樣賺錢,而且損失的風險更小,何樂而不為?

正所謂流水不爭先,爭的是滔滔不絕。

説一千道一萬,具體如何做,還是在於各位對於收益和風險的取向,風險偏好型的,可以大膽作為,而風險厭惡型的,可以學學前面説的那位大咖。