本文來自:金十數據,作者:冬咚洞

企業命運不一定跟隨整體經濟。許多人認為,經濟可能會實現低通脹和低增長的“軟着陸”。但彭博專欄作家John Authers認為,即便如此,企業和投資者可能也會付出一定的代價。

市場上有大量的債務,這是由企業違約率穩步顯著下降而支撐起來的。較低的違約率並不是由於創新經濟的強勁勢頭或優勢,但它與低利率和央行政策有很大關係。由於這種環境依賴於持續了40年的低通脹,而現在情況已然發生翻天覆地的變化,這就引發了關於企業低違約率能否維持下去的問題。

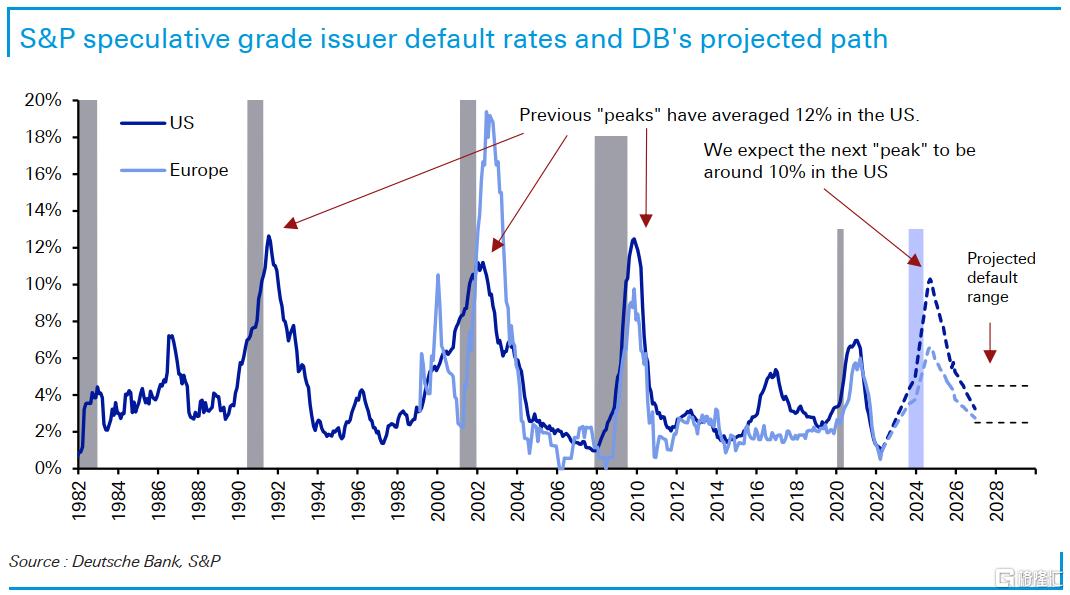

本週,德意志銀行的吉姆·裏德(Jim Reid)團隊發佈了美國企業歷史違約率的年度研究報吿。該報吿顯示了在衰退前後的常規商業週期,投機性債務問題的違約率達到了12%左右的峯值。德意志銀行經濟學家預測,如果衰退在明年年底到來,預計美國的投機違約率峯值約為10%。

德意志銀行發現,隨着時間的推移,違約率降低的趨勢會變得更加清晰。2000年互聯網泡沫破滅後的企業債務清算規模大於2008年全球金融危機後的規模,遠大於新冠疫情後的規模。

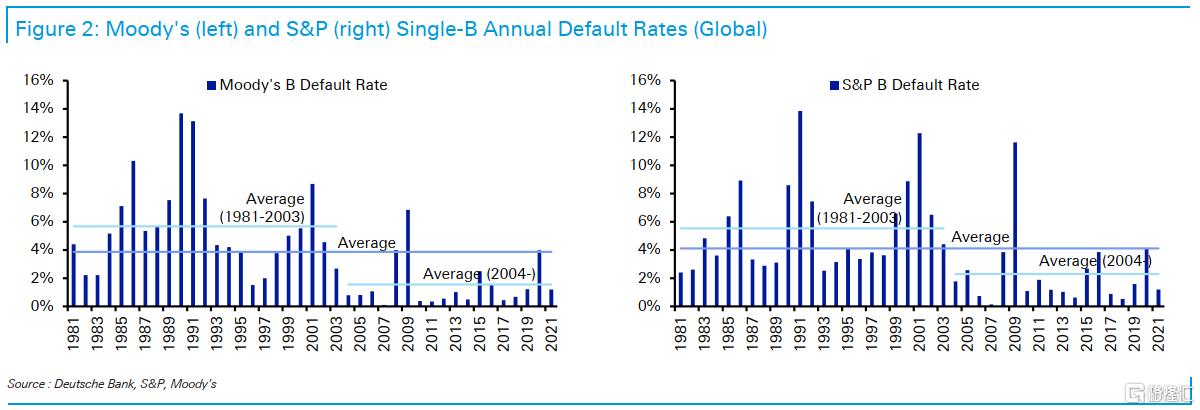

另一方面,通過比較不同評級債券的最終違約率,無論是穆迪還是標準普爾,他們都清楚地表明,違約率比自互聯網泡沫破滅後開始的週期以來要低得多:

這首先得益於央行們為防止經濟崩潰而設定的低利率。這些政策在很大程度上旨在最大限度地減少債券投資者(尤其是銀行投資者)的損失。與被認為風險更高的股票投資組合損失相比,信貸損失帶來的系統性風險要大得多。特別是在雷曼兄弟破產後,企業道德風險上升了一個等級。

隨着利率一直保持在低位,信貸投資者已經意識到央行會站在他們這邊。但可以説,這剝奪了資本主義必要的“創造性破壞”,並導致經濟更加鬆散且競爭力下降。

問題就在於,這是建立在低通脹的基礎之上的。當前通貨膨脹已經上升,良性循環可能變成惡性循環。投資者已經習慣了美聯儲在困難時期會出手救市。正如德意志銀行指出的那樣,兩年前各國央行對疫情封鎖的極端反應使這一預期達到了極點,這鼓勵投資者越來越傾向於風險資產,並傾向於知道自己有後盾保障的情況下承擔更多的風險。

德意志銀行認為,除非通脹迅速恢復到2%的目標,否則未來央行任何的補救措施都必須採取與之前不同的方式。因此,該行預測,從明年年底開始,企業違約率將再次大幅飆升。如果通脹確實很快得到控制,那麼美聯儲可能會再次出手相救。裏德表示:

“我們的觀點基於這樣一種預期,即在本輪商業週期結束直至下一輪,通脹仍將明顯高於目標水平。不過,如果確實有跡象表明通脹將回落,那麼我們對2023年經濟衰退和違約率飆升的預期可能都是錯誤的。”

對於依舊懷疑通脹能否得到控制的投資者來説,資產負債表強勁的公司股票似乎是值得投資的。FANG之所以多年來一直領先於市場,也在於它們往往擁有非常強勁的資產負債表。

企業利潤會表現如何?

由於低利率環境更有利於公司增加利潤,到目前為止,債券收益率的上升已經足以使公司盈利從歷史高位大幅下降。這一數值可能還會進一步變化,但目前股市估值已不再像幾個月前那樣明顯過高。

然而,由於企業利潤持續增加,股市的表現並沒有那麼糟糕。風險在於,經濟的軟着陸仍可能轉化為企業利潤的硬着陸。這將意味着股市進一步下跌。正如投資諮詢公司BCA Research的首席策略師Dhaval Joshi所説,投資者正面臨一個兩難境地:

通脹下降得越快,股市就會通過債券價格的強勁反彈獲得更高的估值。但如果通脹崩潰就需要經濟增長急劇減速,那麼對利潤的影響就越大。即使是經濟收縮至避免陷入衰退,對股票投資者來説仍然是糟糕的。

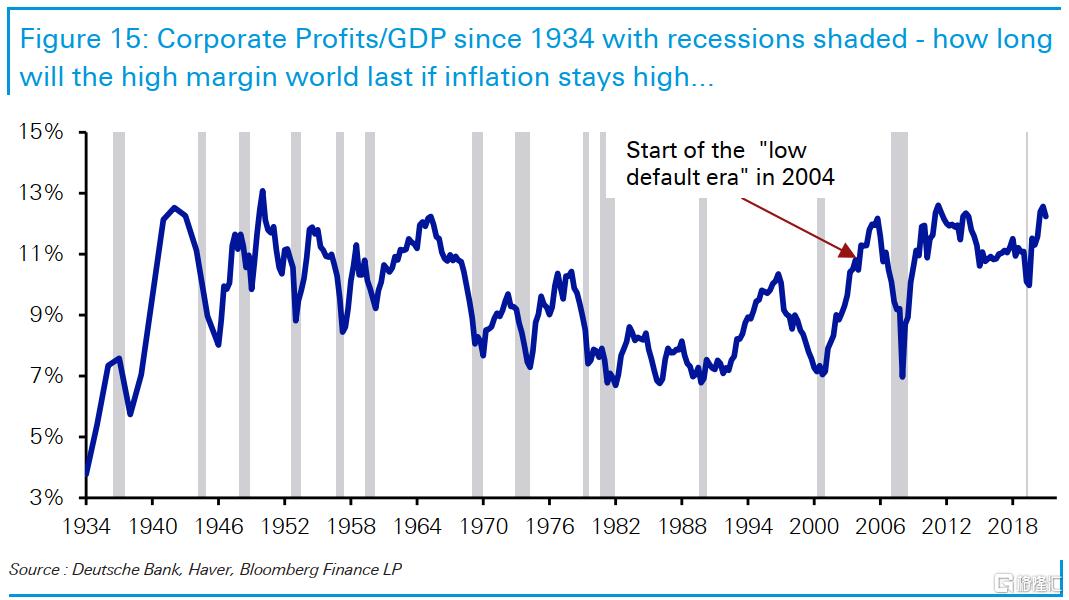

即使在伴隨着道德風險的低違約率時代,企業也有非常高的盈利能力。由於融資成本低,而且沒有理由擔心破產,盈利變得容易得多。這是德意志銀行整理的自1934年以來的美國企業利潤率:

美國企業的利潤在2008年全球金融危機期間遭受了巨大打擊,但很快就結束了。新冠疫情的打擊結束得更快,利潤率仍保持在歷史上非常高的水平。

但BCA Research的Joshi指出,企業槓桿意味着,經濟放緩雖然避免了徹底衰退,卻仍會給企業帶來麻煩。正如他解釋的那樣:

如果銷售增長超過成本增長,就會對利潤增長產生巨大的影響。以美國股市利潤為例,在實際GDP增長率為1.25%時,高於1.25%時利潤增長為差價的6倍,而低於1.25%的利潤收縮為差價的6倍。

這意味着軟着陸仍可能對企業利潤產生可怕的影響。據彭博報道,自1月1日以來,對利潤增長的預期增加了約3%。而迄今為止,企業利潤收縮尚未傷害到股票價格。股票拋售完全是由估值下跌推動的,而估值下跌是由債券收益率上升推動的:

利潤率高企意味着利潤下降的空間很大。因此,即使經濟相對軟着陸,股票投資者也有可能像信貸投資者一樣面臨更大的痛苦。Joshi指出,正如1982年結束的股票熊市,當時在市盈率維持低位近一年後,估值驅動的拋售演變為利潤驅動的拋售,一旦收益見底,股市就被證明已經達到了歷史上最大的長期買入機會之一:

目前股市估值遠高於當時,而利率遠低於當時,因此出現堪比上世紀80年代的史詩級牛市的機會非常有限。但Authers認為人們應該非常認真地對待這樣一種風險:即在經濟軟着陸之際,股市也可能出現硬着陸。