本文來自格隆匯專欄:華創宏觀張瑜,作者: 張瑜 殷雯卿

主要觀點

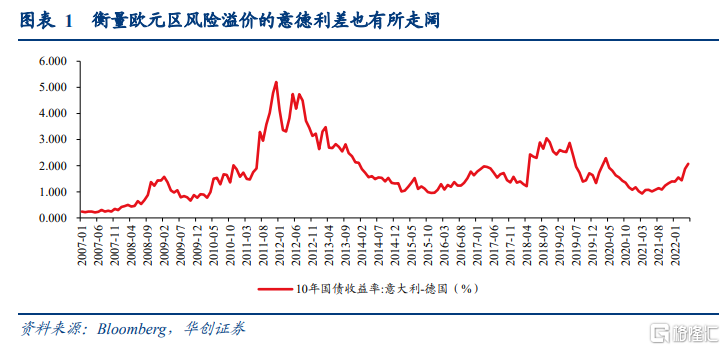

歐元區經濟增長看德法、風險看尾部國家。對於歐元區而言,德法是歐元區經濟火車頭,GDP體量佔歐元區比重近一半,因此分析歐元區經濟增長強弱可觀察德法的增長前景。而歐元區部分尾部國家由於財政負擔沉重、銀行壞賬較高,是歐元區經濟最大的不穩定因素,因此對經濟衰退甚至危機風險的預判可觀察尾部國家的風險狀況。概況來説,德法為歐元區提供了廣義的“無風險利率”定價,而尾部國家則決定了歐元區的“風險溢價”。

通過梳理可以看到,當前歐元區的經濟基本面與金融條件都並不比2011年歐債危機前更好,唯一有顯著改善的是歐央行在近幾年的資產購買操作後,歐元區尾部國家金融機構內部的風險敞口較歐債危機前更可控。因此,當前歐債危機重演的風險相對可控,但尾部國家經濟增長風險加劇,帶來歐元區“風險溢價”擴大的風險則不可不防。

1、經濟基本面視角1:經濟引擎動力不足,尾部國家增添阻力

首先從整體情況來看,根據IMF產出缺口估算數據,雖然預計2022年歐元區整體情況好於2010年歐債危機時,但最大增長引擎德國情況可能更差,2022年產出缺口約為-1.1%,比2010年-1%的狀況略差;尾部國家意大利的產出缺口與2010年相近,可能指向歐元區前景依然面臨較大風險。

其次,具體分家庭消費、企業生產和外貿三方面來看,疫情以來上述三部門修復均疲弱。消費層面,當前歐元區通脹高漲,導致歐元區居民實際購買力走弱,實際收入的下滑一方面客觀削弱了居民的實際購買力,另一方面也影響了居民的消費信心,截至今年4月,歐元區消費者信心指數錄得-22,與08年金融危機後最差時(2009年3月)-22.3接近。生產方面,根據歐盟委員會商業調查數據,原料/設備短缺成為限制工業生產活動的主要原因,疊加能源和大宗商品價格高企推升工業生產成本,目前歐元區工業生產始終未能修復,工業生產指數大幅低於疫情前均值。外貿方面,由於能源價格飆升,歐元區貿易條件指數快速惡化,根據ECB測算,2021Q4貿易條件惡化對實際GDP同比增速拉動-1.5個百分點,其中能源部門-3.5個百分點,是最主要拖累。

2、經濟基本面視角2:俄烏衝突對經濟的額外衝擊。

當前需額外關注俄烏衝突帶來的歐元區經濟下行風險。由於歐元區對俄羅斯能源進口依賴度較高(2019年歐元區從俄羅斯進口天然氣佔其最終消耗量達58%),因此俄烏衝突可能進一步加劇歐元區目前原材料供應短缺、能源成本高漲的問題,進而加劇經濟下行風險。歐盟委員會5月預測報吿,如果俄羅斯切斷對歐盟的天然氣供應,預計將導致2022和2023年歐元區實際GDP增速較預測基準分別降低2.5和1個百分點,對應預測增速分別為0.2%、1.3%,2022年接近零增,暗示衰退風險增加。

俄烏衝突在對經濟帶來實質性的供給衝擊之外,對歐元區經濟前景預期也產生了較大沖擊。2022年3月以來,歐元區Sentix投資者預期指數、ZEW經濟景氣指數均快速轉負。

3、債務視角:債務風險擴大,但金融機構抗風險能力提升

疫後歐元區債務壓力確實出現大幅提升,甚至部分國家已接近/超出歐債危機前的水平;不過由於歐債危機後,歐央行資產購買操作分擔了部分風險敞口,因此歐元區內部風險傳染性有所降低、金融體系抗風險能力提升。

4、貨幣政策視角:高通脹壓力下歐央行“被迫”轉鷹

高通脹壓力下,歐央行7月加息可能性大增。但貨幣政策緊縮並不利於呵護歐元區當前疲弱的經濟修復進度。近期加息預期帶來的歐元區金融條件快速收緊,彭博調查的歐元區經濟衰退概率提升至30%,也反映了市場對歐元區陷入滯漲的預期升温。

報吿正文

歐元區經濟增長看德法、風險看尾部國家。我們在《越來越近的歐元反彈——再論歐美經濟不一樣的“差”》,提出過歐元區經濟的分析框架:對於歐元區而言,德法是歐元區經濟火車頭,GDP體量佔歐元區比重近一半,因此分析歐元區經濟增長強弱可觀察德法的增長前景。而歐元區部分尾部國家由於財政負擔沉重、銀行壞賬較高,是歐元區經濟最大的不穩定因素,因此對經濟衰退甚至危機風險的預判可觀察尾部國家的風險狀況。概況來説,德法為歐元區提供了廣義的“無風險利率”定價,而尾部國家則決定了歐元區的“風險溢價”。

通過梳理可以看到,當前歐元區的經濟基本面與金融條件都並不比2011年歐債危機前更好,唯一有顯著改善的是歐央行在近幾年的資產購買操作後,歐元區尾部國家金融機構內部的風險敞口較歐債危機前更可控。因此,當前歐債危機重演的風險相對可控,但尾部國家經濟增長風險加劇,帶來歐元區“風險溢價”擴大的風險則不可不防。

(一)經濟基本面視角1:經濟引擎動力不足,尾部國家增添阻力

首先從整體情況來看,根據IMF產出缺口估算數據,雖然預計2022年歐元區整體情況好於2010年歐債危機時,但最大增長引擎德國情況可能更差,尾部國家意大利的產出缺口與2010年相近,可能指向歐元區前景依然面臨較大風險。2022年歐元區產出缺口約為-0.97%,好於2010年歐債危機-1.6%和2021年疫情嚴重時期-2.4%。但IMF預計,作為歐元區經濟火車頭的德國,2022年產出缺口約為-1.1%,比2010年-1%的狀況略差;而尾部國家代表意大利2022年產出缺口約為-1.2%,也接近2010年-1.3%;可見歐元區的經濟引擎動力不足,尾部國家仍拖後腿。

其次,具體分家庭消費、企業生產和外貿三方面來看,疫情以來上述三部門修復均疲弱。

1、消費:高通脹削弱居民購買力和消費信心

2021年下半年以來,歐元區同樣面臨高通脹壓力,且與美國不同的在於歐元區主要為“能源通脹”。今年以來,能源分項對HICP同比增速的貢獻達到50%以上,食品分項的貢獻也快速由不到5%提升至近20%,而相比之下,服務與非能源工業品對美國CPI同比增速的貢獻則超過60%。可見歐元區通脹受外部供給衝擊主導的特徵明顯,並非由於內需過熱。

而受通脹飆升影響,歐元區居民實際購買力走弱,消費者信心持續惡化。2021年以來歐元區通脹飆升,導致雖然歐元區居民名義工資收入伴隨就業修復在逐漸恢復,但實際工資收入反而下滑,2021年Q4再度大幅下滑,環比降幅達23.5%。實際收入的下滑一方面客觀削弱了居民的實際購買力,另一方面也影響了居民的消費信心,截至今年4月,歐元區消費者信心指數錄得-22,與08年金融危機後最差時(2009年3月)-22.3接近,而意大利的消費者信心甚至已經比金融危機時更弱。

在此情況下,歐元區零售銷售環比增速普遍走弱。為排除疫情導致的基數效應以及熨平數據波動,採用季調後環比3月移動平均值觀測歐元區零售銷售走勢。從歐元區整體看,2021年11月-2022年1月,零售銷售環比持續回落,2月環比回正,但僅有0.03%,接近零增,明顯低於2019年月均0.2%的環比增速。分國家看,發現:(1)主流國家拉動有限,3月,德國環比轉正但法國跌至負區間,錄得-0.3%;(2)尾部國家仍有阻力,西班牙零售銷售環比自2021年12月以來始終為負;意大利零售環比增速近期有所回落,3月錄得0.1%,較上月下滑0.5個百分點,或顯示零售增長乏力。

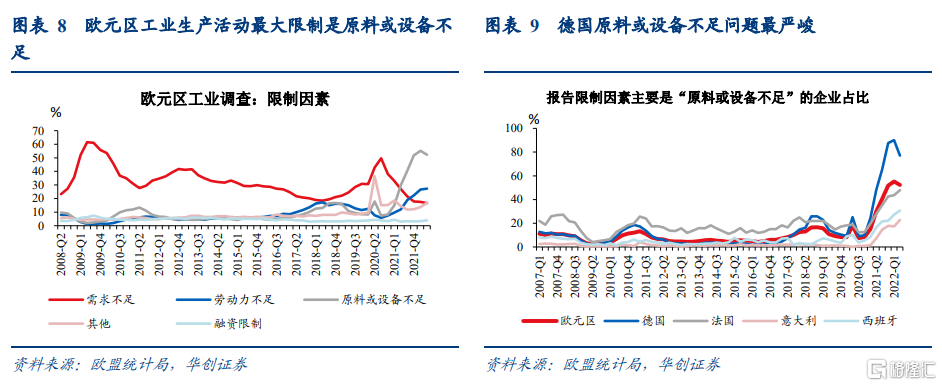

2、工業生產:原材料短缺仍對生產形成制約

原料/設備短缺成為限制工業生產活動的主要原因。根據歐盟委員會商業調查數據,2021年下半年以來,“原料或設備不足”超過“需求不足”成為限制歐元區工業活動最主要的問題,調查中預計2022Q2“原料或設備不足”為最主要限制因素的企業佔比過半,達52.3%;其次為勞動力不足,為27.3%。分國家來看,德國的原料或設備短缺問題最嚴峻,高達77%的企業預計2022Q2面臨的原料或設備短缺問題會是最主要的生產限制因素,較歐元區平均水平高出24.8個百分點。

另外,能源和大宗商品價格高企也推升工業生產成本。俄烏衝突以來,能源和大宗商品價格飆升,由於歐元區能源和大宗資源品的對外依存度較高,因此歐元區工業生產成本飆升,3月PPI同比錄得36.8%,是金融危機時期高點8.3%的4倍多。

綜上,原材料的短缺與成本的提升帶來疫情以來歐元區工業生產始終未能修復。2016-2019年德國、法國工業生產指數均值均為103左右,而截至到2022年3月兩國工業生產指數仍未修復到100以上。德國工業生產中的核心部門汽車工業,目前汽車月產量仍僅有疫情前的60%左右,即每月汽車產量27萬輛左右,而疫情前約45萬輛。

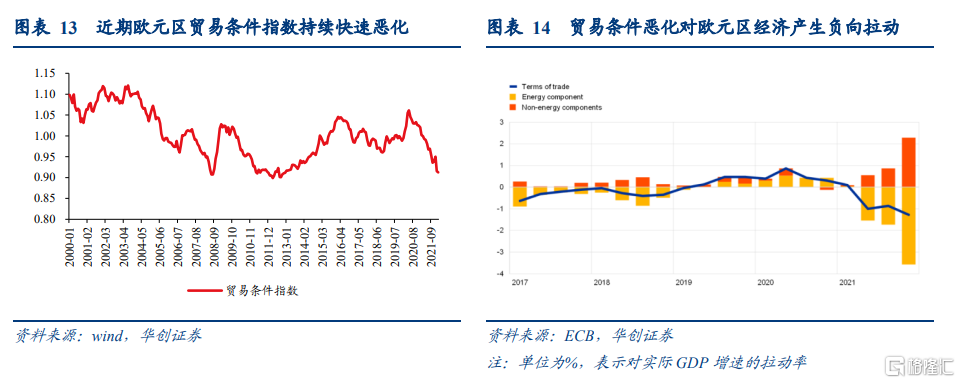

3、外貿:對外貿易條件整體惡化,拖累經濟增長

由於能源價格飆升,歐元區貿易條件指數快速惡化,拖累經濟增長。以“出口價格指數/進口價格指數”來衡量貿易條件指數,該指數表示一國每出口一單位商品可以獲得多少單位的進口商品。2020下半年以來,歐元區貿易條件指數快速惡化,2022年2月為0.91,與金融危機時期最低點持平。而這種惡化已經對經濟產生較大拖累,尤其體現在能源部門上,根據ECB測算,2021Q4貿易條件惡化對實際GDP同比增速拉動-1.5個百分點,其中能源部門-3.5個百分點,是最主要拖累。

(二)經濟基本面視角2:俄烏衝突對經濟的額外衝擊

當前需額外關注俄烏衝突帶來的歐元區經濟下行風險。由於歐元區對俄羅斯能源進口依賴度較高(2019年歐元區從俄羅斯進口天然氣佔其最終消耗量達58%),其中,希臘、意大利等尾部國家、德國等頭部國家對俄羅斯的能源依賴度更是高於歐盟整體,因此俄烏衝突可能進一步加劇歐元區目前原材料供應短缺、能源成本高漲的問題,進而加劇經濟下行風險。

因匈牙利反對,歐盟對俄羅斯石油的禁運計劃仍未通過,前景不確定性仍高。5月16日,由於匈牙利的反對,歐盟外長會議未能就通過包括對俄羅斯石油禁運在內的第六輪制裁提案達成一致。往後看,該制裁計劃究竟能否通過還要觀察匈牙利與其他成員國的政治博弈情況,前景不確定性仍高。

若俄羅斯斷供歐洲天然氣,歐元區今年衰退風險大大增加。根據歐盟委員會5月預測報吿,如果俄羅斯切斷對歐盟的天然氣供應,預計將導致2022和2023年歐元區實際GDP增速較預測基準分別降低2.5和1個百分點,對應預測增速分別為0.2%、1.3%,2022年接近零增,暗示衰退風險增加。

此外,俄烏衝突也帶來通脹上行風險,加劇歐元區經濟的滯脹矛盾。4月,IMF全球經濟展望將2022年歐元區實際GDP增速預測由3.9%調降至2.8%,同時普遍下調歐元區主要國家的經濟增速預期,其中對德國調降幅度最大,由3.8%下調至2.1%,降幅1.7個百分點。在下調歐元區經濟增速預測的同時,IMF又大幅上調了對歐元區的通脹預期。將歐元區2022年整體通脹預測由3%上調至5.3%,顯示俄烏衝突後歐元區通脹矛盾越發突出。歐元區內GDP佔比排前四的國家(德法意西)中,對2022年德國通脹預測最高,達5.5%。從IMF經濟展望的變化中也可以看出,俄烏衝突後歐元區滯脹矛盾加劇,其中德國受衝擊較大,滯脹矛盾尤為突出。

俄烏衝突在對經濟帶來實質性的供給衝擊之外,對歐元區經濟前景預期也產生了較大沖擊。2022年3月以來,歐元區Sentix投資者預期指數、ZEW經濟景氣指數均快速轉負,降至2020年疫情初期、2011年歐債危機期間水平,企業投資信心與經濟展望大幅下滑。

(三)債務視角:債務風險擴大,但金融機構抗風險能力提升

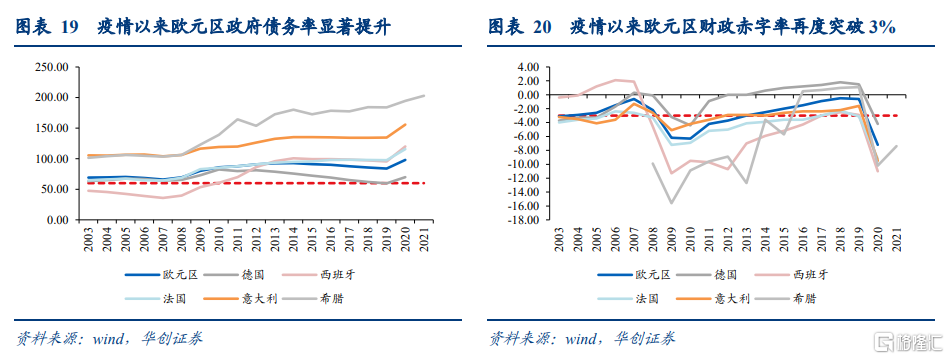

疫後歐元區債務負擔快速加重,目前尚未完全修復。2020年疫情爆發後,由於出台大規模財政刺激政策,歐元區國家政府債務率和赤字率均飆升,主流國家與尾部國家均超過歐盟《馬斯特裏赫特條約》與《穩定與增長公約》“政府負債率低於60%,財政赤字率低於3%”的規定。而同時,從BIS口徑的槓桿率數據來看,政府部門與非金融企業部門槓桿率較歐債危機前均有提升,其中西班牙、希臘政府部門槓桿率達到2010-2011年均值的2倍、1.4倍,分別錄得123%、206%,政府部門債務風險大幅提升,且由於2021年經濟未能得到有效修復,疫情以來債務負擔也未得到改善。

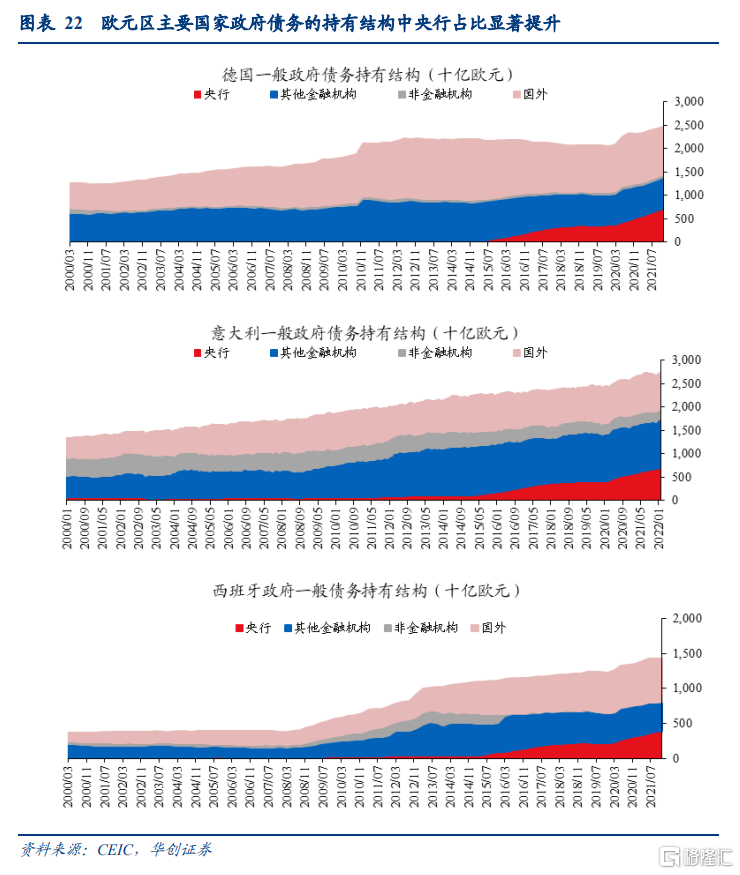

不過值得樂觀的是,歐元區金融機構風險敞口收窄,銀行業風險傳染性減弱,金融系統較2011年歐債危機前穩定性更強。歐債危機後,中央銀行持有各國政府債務的比重便有所提升,疫情後伴隨央行擴大資產購買計劃,歐元區主要國家政府債務的持有結構中央行佔比再度顯著提升,例如德、意、西政府一般債務中央行持有佔比分別由疫情前2019年末的17.9%、16.8%、18.2%升至2021年末的28.9%、25.3%、27.9%,對應其他金融機構持有佔比分別下降4.1、4.1、5.5個百分點,表明金融機構的風險敞口仍在收窄,這也減小了債務違約導致的歐元區金融機構出現交叉風險的可能性。

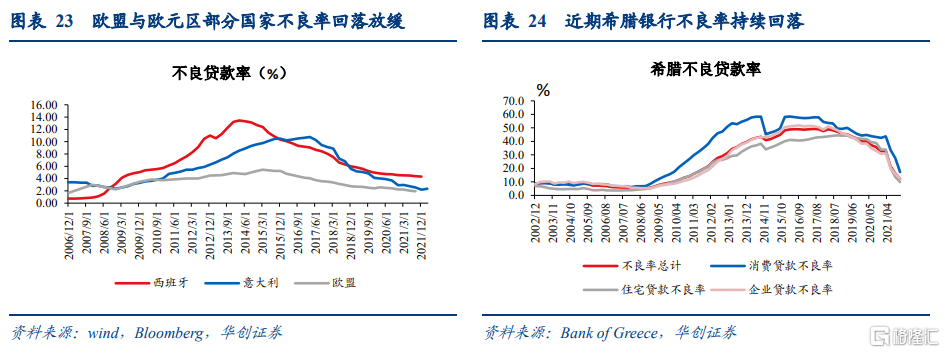

同時,歐元區銀行業的不良率與資本充足率處在較健康區間,銀行業抗風險能力有韌性。首先,2015年歐盟整體與歐元區部分銀行的不良貸款率持續回落,目前歐盟整體不良率1.92%,已經接近金融危機前2006年底的1.7%,處在較健康區間;而歐債危機期間不良貸款率快速提升的希臘當前仍在快速回落。其次,根據EBA發佈的2021年歐盟銀行業壓力測試結果,歐元區銀行業在危機情景下的一級資本充足率將下降485bps至10.2%,巴塞爾協議三規定商業銀行一級資本充足率最低標準為6%,在壓力測試下歐元區銀行業可維持安全的資本充足率水平。

因此綜合來看,當前歐元區債務壓力確實出現大幅提升,甚至部分國家已接近/超出歐債危機前的水平;不過由於歐債危機後,歐央行資產購買操作分擔了部分風險敞口,因此歐元區內部風險傳染性有所降低、金融體系抗風險能力提升。

(四)貨幣政策視角:高通脹壓力下歐央行“被迫”轉鷹

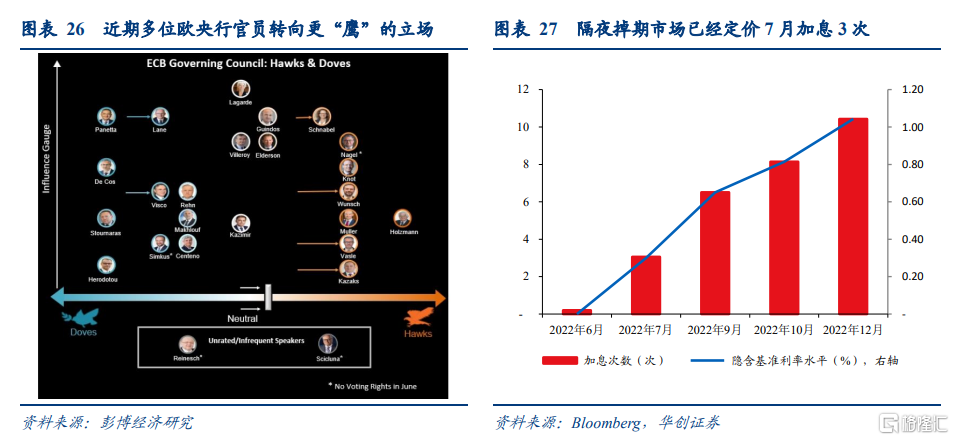

高通脹壓力下,歐央行7月加息可能性大增。首先,近期公佈的歐央行4月會議紀要顯示,決策者普遍關注通脹蔓延情況,在扭轉超寬鬆政策立場方面基本達成共識,分歧主要存在於應該多快和多大程度扭轉立場。其次,近期歐央行官員密集發聲釋放7月可能首次加息信號,包括之前偏鴿的官員,使得歐央行整體立場更偏鷹派。例如鴿派官員芬蘭央行行長Lane表示“有必要在第三季度提高關鍵利率,這可能在7月份”。此外,根據隔夜指數掉期數據,市場已經定價7月加息3次(按每次0.1個百分點計算),全年加息10次。

但貨幣政策緊縮並不利於呵護歐元區當前疲弱的經濟修復進度。由於上文已指出,歐元區當前的通脹並非由於需求過旺而是由於大宗商品漲價,貨幣政策抑制成本推動型通脹的能力有限;同時當前歐元區經濟修復尚乏力,但債務壓力卻高企,加息帶來的金融條件快速收緊反而不利於呵護歐元區需求恢復,可以看到近期彭博調查的歐元區經濟衰退概率提升至30%,也反映了市場對歐元區陷入滯漲的預期升温。