本文來自格隆匯專欄:張憶東

投資要點

1、2022Q1,美股整體盈利能力處於歷史高位,但隱憂開始呈現。截至5月20日,標普500指數成分股公司中,共479家公司(佔比95%)發佈了最新財報(注:美股財報披露由上市公司自行決定,季報的長度、起止時間都不相同,為方便分析,我們把4月至今的最新財報統稱為一季報),整體來看:

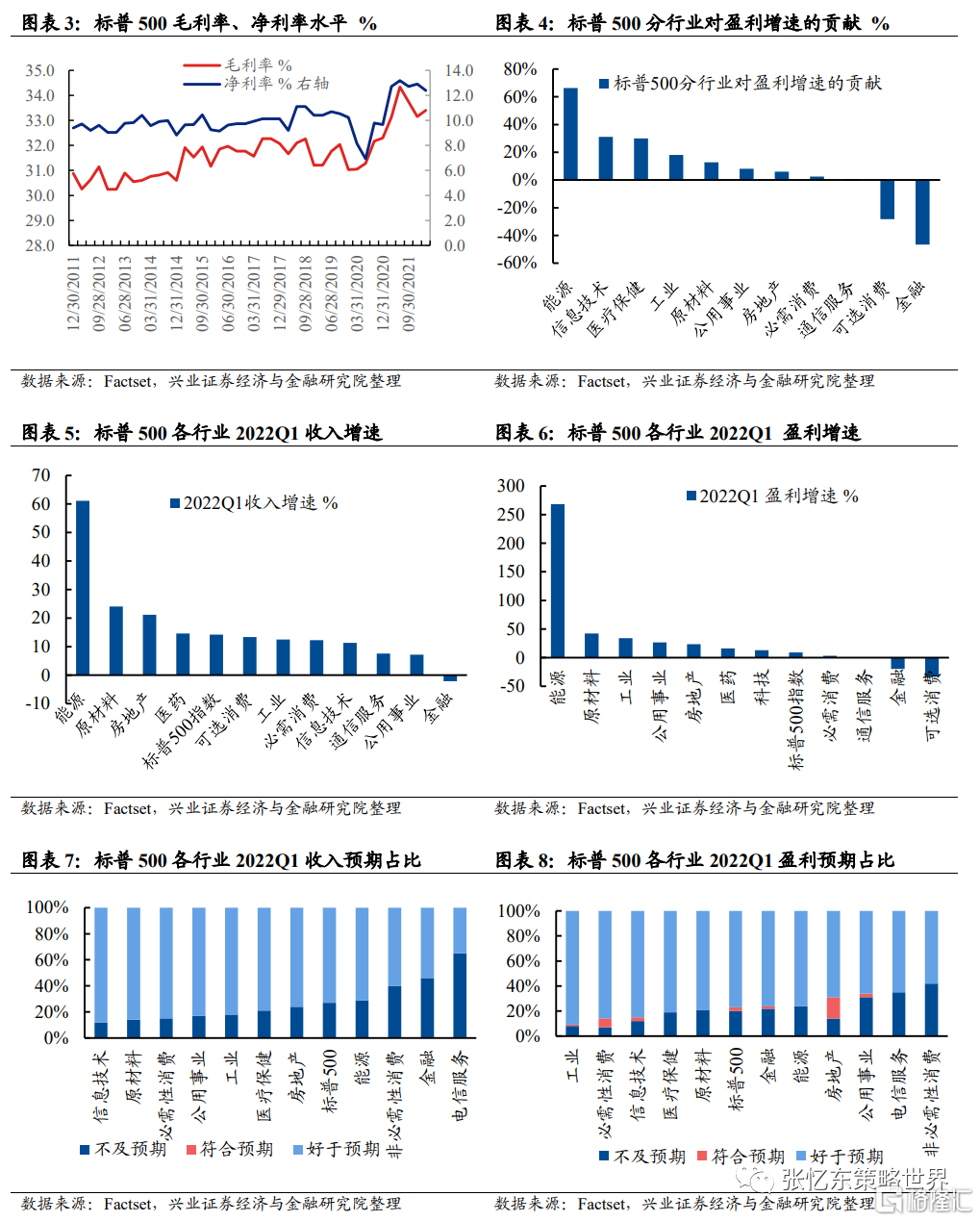

2022Q1標普500收入同比增速為14.2%,處於2011年以來的高位水平;盈利同比增速為9.1%。盈利增速環比下滑23個百分點,但主要系基數效應影響。毛利率為33.4%,淨利率為12.4%,均處於2011年以來的高位水平。

行業上,週期類業績表現亮眼,可選消費和金融表現相對糟糕。從收入同比增速角度來看,能源(+61%)、原材料(+24%)、房地產(+21%)增速較高,而通信服務(+7.6%)、公用事業(+7.1%)、金融(-2.1%)表現較弱。盈利同比增速角度,能源盈利同比增長268.2%,遙遙領先於其他行業,可選消費和金融盈利同比下滑,分別下降33.3%、19.9%。

從對標普500盈利同比增速貢獻的角度來看,能源對盈利同比增速的貢獻高達66.2%,其次為信息技術31.0%,第三為醫療保健30%;金融(-46.4%)、可選消費(-28.3%)拖累最大。

從預期角度來看,信息技術、必需性消費超預期的公司比重較大。2022Q1標普500成分股中,73%的公司收入超預期,77%的公司盈利超預期。

2、2022Q1,美股行業間業績分化明顯。

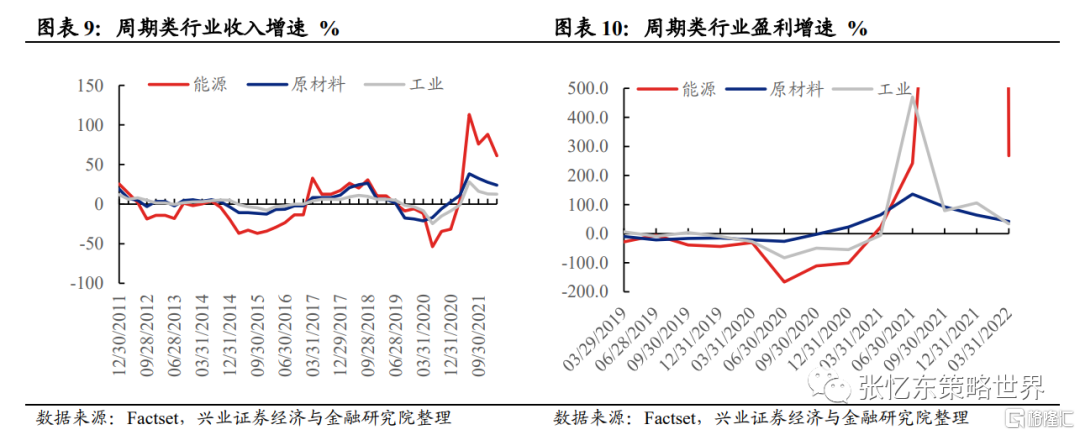

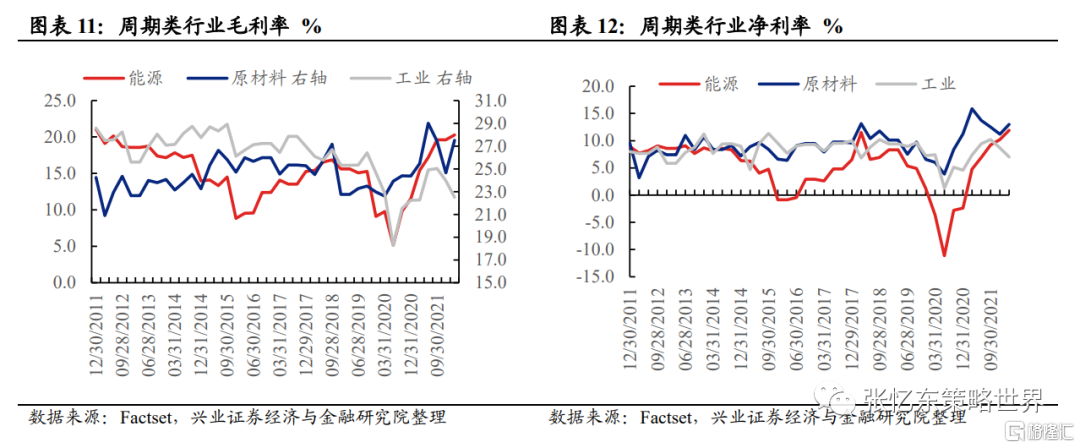

2.1、週期類行業:2022Q1上游能源、原材料業績出色,毛利率改善,盈利增速領先。1)能源業績表現最突出,俄烏衝突等多重因素使得大宗商品價格上漲,高油價超預期。2)原材料業績出色,受益於國際價格上漲,疊加需求旺盛拉動美國原材料銷量攀升。3)工業業績增速回落但仍在高位,毛利率、淨利率回落較快。

2.2、消費類行業:美國一季度消費穩健,支撐必需消費與可選消費收入增速維持高位。1)醫療保健:新冠疫苗需求支撐行業業績。2)必需消費:收入增速、盈利能力均為2011年以來的高位。3)可選消費:絕大多數行業淨利潤規模均已超過疫情前水平。可選消費的盈利遜色主要是受亞馬遜拖累。4)由於供應鏈問題和通脹所造成的成本上漲,美股零售巨頭盈利大幅下滑,引發股價大跌。2022Q1(自然年度),沃爾瑪淨利潤同比下降25%,股價在業績發佈當日下跌11.38%;塔吉特淨利潤同比大幅下滑51.9%,股價暴跌24.93%。

2.3、TMT:收入增速持續回落,細分行業業績趨勢差異較大。1)信息技術盈利能力處於高位,半導體及半導體設備(+26%)是信息技術行業的主要拉動項,但通信服務盈利出現下滑,盈利下降1.7%,其中以Meta、谷歌為代表公司的互動媒體與服務行業盈利同比下降9.9%,是主要拖累。2)細分行業業績分化明顯:全球疫情後逐步開放,社交、遊戲等居家經濟降温;半導體、雲計算行業景氣持續。

2.4、大金融:房地產REITs業績表現優異;金融業表現慘淡。1)房地產:標普500房地產行業以REITs為主,經濟復甦使得出租率提高且高通脹之下,租金提升帶來盈利高增長。2)金融行業:俄烏衝突之下,美國金融業提高了損失撥備金;資本市場波動加大,SPAC和IPO的數量與活躍度都大大放緩,投行業務大幅下滑等等。一季度金融行業收入同比增速為-2.1%,盈利同比下降19.9%。

3. 除了財報中的隱憂之外,針對下一個財報季,美股業績指引整體向下。

截至 5 月 20 日,標普 500 成分股中共 88 家公司發佈了 2022Q2EPS 指引, 其中,62 家公司給出了負面的 EPS 指引,26 家給出了正面的 EPS 指引。

根據 Factset 數據,二季度以來,標普 500 指數 2022Q2 EPS 被下修,截至 5 月 20 日,EPS 同比增速由 3 月的 6.2%下降至 5.3%。

風險提示:中、美經濟增速下行;美國持續高通脹,美國貨幣政策提前超預期收緊;大國博弈風險;新冠疫情變異超預期。

報吿正文

1、2022Q1,美股整體盈利能力處於歷史高位,但隱憂開始呈現

截至5月20日,標普500指數成分股公司中,共479家公司(佔比95%)發佈了最新財報(注:美股財報披露由上市公司自行決定,季報的長度、起止時間都不相同,為方便分析,我們把4月至今的最新財報統稱為一季報),整體來看:

2022Q1,標普500收入同比增速為14.2%,處於2011年以來的高位水平;盈利同比增速[1]為9.1%。盈利增速環比下滑23個百分點,但主要系基數效應影響[2]。毛利率為33.4%,淨利率為12.4%,均處於2011年以來的高位水平。

行業上,週期類業績表現亮眼,可選消費和金融表現相對糟糕。從收入同比增速角度來看,能源(+61%)、原材料(+24%)、房地產(+21%)增速較高,而通信服務(+7.6%)、公用事業(+7.1%)、金融(-2.1%)表現較弱;盈利同比增速角度,能源盈利同比增長268.2%,遙遙領先於其他行業,可選消費和金融盈利同比下滑,分別下降33.3%、19.9%。

從對標普500盈利同比增速貢獻的角度來看,能源對盈利同比增速的貢獻高達66.2%,其次為信息技術31.0%,第三為醫療保健30%;金融(-46.6%)、可選消費(-28.3%)拖累最大。

從預期角度來看,信息技術、必需性消費超預期的公司比重較大。2022Q1標普500成分股中,73%的公司收入超預期,77%的公司盈利超預期。標普500各行業中,盈利好於預期的公司比重均超過50%,工業(90%)、必需性消費(85%)、信息技術(85%)比重排前列;而在收入預期中,電信服務不及預期的比例達到了65%,其餘行業好於預期的比例均超過50%,信息技術(88%)、原材料(86%)、必需性消費行業(85%)收入好於預期的比重排前列。(括號內為行業中收入或盈利好於預期的比例)

注:[1]標普500指數收入、盈利同比增速是將已發佈一季報的公司的實際業績與尚未發佈報吿的公司的預測業績相結合,計算得到。[2]盈利同比增速指的是EPS同比增速,下文同。

2、2022Q1,美股行業間業績分化明顯

2022Q1,美股主要行業盈利增速環比均有明顯下滑,行業間分化明顯。週期、房地產、公用事業等表現較佳;可選消費、金融拖累美股業績表現。

2.1、週期類行業:2022Q1,上游能源、原材料業績出色,毛利率改善,盈利增速領先

能源:業績表現最突出,俄烏衝突等多重因素使得大宗商品價格上漲,高油價超預期。2022Q1,能源行業收入同比增長61.1%,處於2011年以來的高位水平(93%分位數水平)。毛利率同比提升4.9個百分點至20.3%,淨利率同比提高7.1個百分點至11.9%,均接近2011年以來的最高水平。盈利(EPS)同比增速高達268.2%,顯著高於收入增速。

原材料:業績出色,受益於國際價格上漲,疊加需求旺盛拉動美國原材料銷量攀升。2022Q1,原材料收入同比增速為24.0%,環比下降3.6個百分點,但仍處於2011年以來的88%分位數水平。毛利率同比提升2.0個百分點至27.5%,淨利率為13.0%,同樣均處於2011年以來的高位水平。盈利保持高增速,達到42.2%,其中化工、金屬及採礦業對盈利增速的貢獻最大。

CF實業:公司是製作氮肥和磷肥產品的最大製造商和分銷商之一。俄烏衝突影響全球化肥供給,推動化肥價格提升,疊加農產品價格高企的推動,全球化肥需求保持強勁。產品量價齊升推動公司在2022Q1盈利同比增速達到505.4%。

紐柯鋼鐵:公司表示,由於鋼材價格上漲,業績較去年有所增長,且在鋼鐵產品領域,該行業繼續受益於非住宅建築市場的強勁需求。

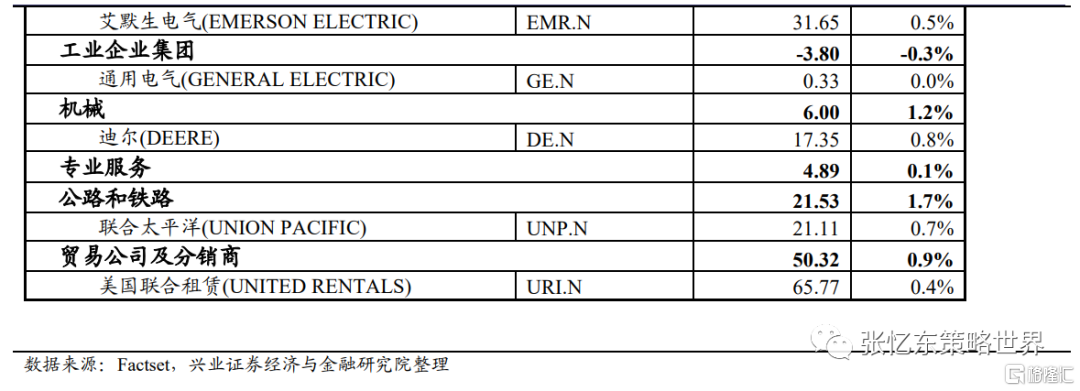

工業:業績增速回落但仍在高位,毛利率、淨利率回落較快。2022Q1,盈利同比增長34.0%,收入增速為12.5%,收入增速仍處於歷史高位水平。但是2022Q1,工業盈利能力表現相對較差:毛利率為22.5%,環比下滑1.5pcts,處於2011年以來的10%分位數水平;淨利率為7.0%,環比下滑1.7pcts,處於2011年以來的17.0%分位數水平。

2.2、消費行業:美國一季度消費穩健,支撐必需消費與可選消費收入增速維持高位

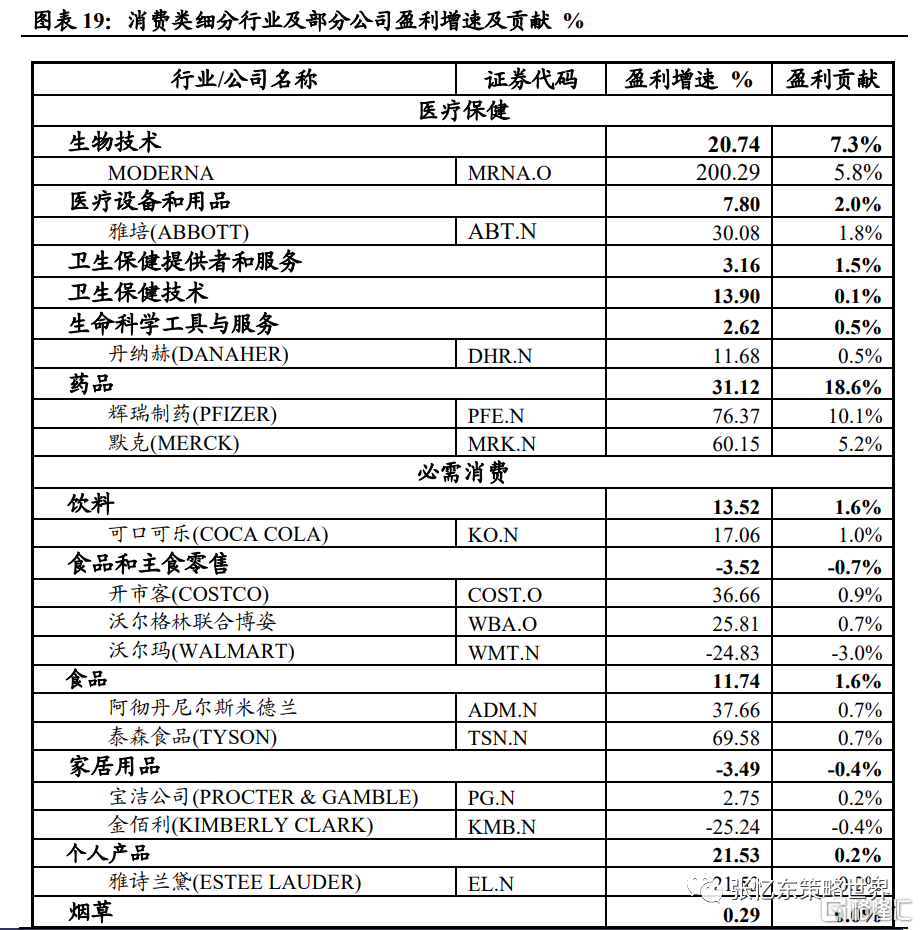

醫療保健:新冠疫苗需求支撐醫療保健行業業績表現。2022Q1收入同比增加14.6%,環比提升1.2個百分點,收入增速處於2011年以來的93%分位數水平,僅次於2021年Q2、Q3;盈利增速為16.1%。

盈利增長主要由生物技術(+20.74%)和藥品(+31.1%)拉動,其中新冠疫苗公司Moderna盈利同比增長200.3%,輝瑞同比增長76.37%。(括號內為2022Q1盈利增速)

2011年以來,醫療保健毛利率水平整體呈下滑趨勢,但淨利率相對穩定且近年來略有提升。2022Q1,醫療保健毛利率為31.9%,淨利率為8.9%,淨利率處於2011年以來的78%分位數水平。

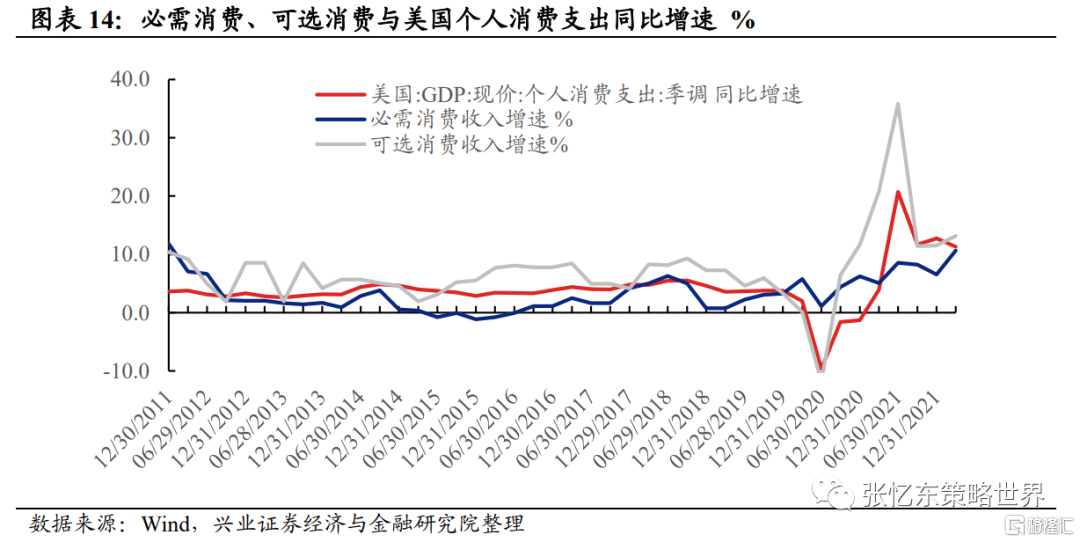

必需消費:收入增速、盈利能力均為2011年以來的高位:2022Q1,必需消費收入同比增長12.3%,為2011年以來的最高值;較2021Q4提升5.8個百分點,是標普500行業中收入增速環比提升幅度最大的行業之一。盈利同比增速為3.4%,環比略下降4.7個百分點。細分行業中,食品和主食零售、家居用品受通脹等因素影響,盈利同比分別下滑3.52%和3.49%。

整體來看,必需消費盈利能力達2011年以來的高位。2021Q1,必需消費毛利率同比提高2.23個百分點至29.6%,為2011年以來的80%分位數水平;淨利率同比提高3.5個百分點至10.6%,是2011年以來的最大值;二者環比兩個季度持續改善。

可選消費:絕大多數行業淨利潤規模均已超過疫情前水平。可選消費的盈利遜色主要是受亞馬遜拖累。2022Q1,可選消費收入同比增速為13.3%,處於2011年以來的高位水平,僅次於2021年上半年水平。毛利率達到31%,同樣處於2011年以來的高位(93%分位數水平),但受亞馬遜淨利潤虧損拖累,淨利率下滑至3.3%,是2011年以來的低位。因而2022Q1可選消費盈利同比下降33.3%,為標普500行業中盈利規模下滑幅度最大的行業。

亞馬遜是可選消費盈利增速的最大拖累。亞馬遜業績整體符合預期,投資損失導致季度淨虧損。隨着疫情逐步開放及線下零售重新開業,電商增速放緩。公司22Q1實現營業收入1164億美元(YoY+7%)。毛利潤為499億美元,毛利率為42.9%(同比+0.4pcts,環比+3.2pcts)。由於公司對Rivian Automotive的股權投資税前估值虧損76億美元,淨利潤轉盈為虧至-38億美元,淨利率為-3.3%(同比-10.8pcts, 環比-13.7pcts)。

除酒店、餐飲及休閒外,必需消費子行業淨利潤規模均已超過疫情前水平。相較於2020Q1(自2020Q2起,酒店、餐飲及休閒受疫情的影響更明顯),2022Q1可選消費板塊中酒店、餐飲及休閒仍有較大的恢復空間,酒店、餐飲及休閒淨利潤較2021Q1扭虧為盈,但較2020Q1仍下降95%。

由於供應鏈問題和通脹所造成的成本上漲,美股零售巨頭盈利大幅下滑,引發股價大跌。2022Q1(自然年度),沃爾瑪淨利潤同比下降25%,股價在業績發佈當日下跌11.38%;塔吉特淨利潤同比大幅下滑51.9%,股價暴跌24.93%。

2.3、TMT:收入增速持續回落,細分行業業績趨勢差異較大

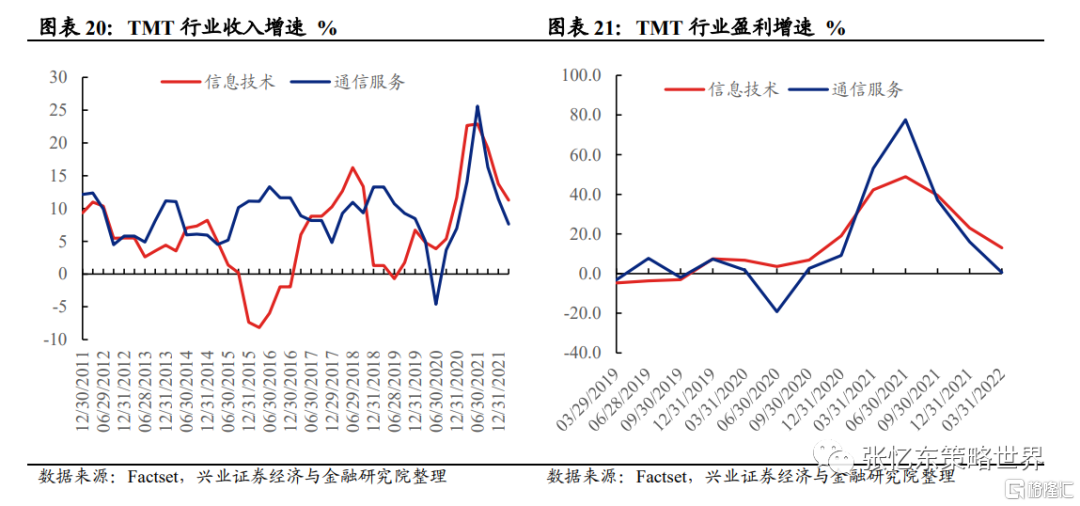

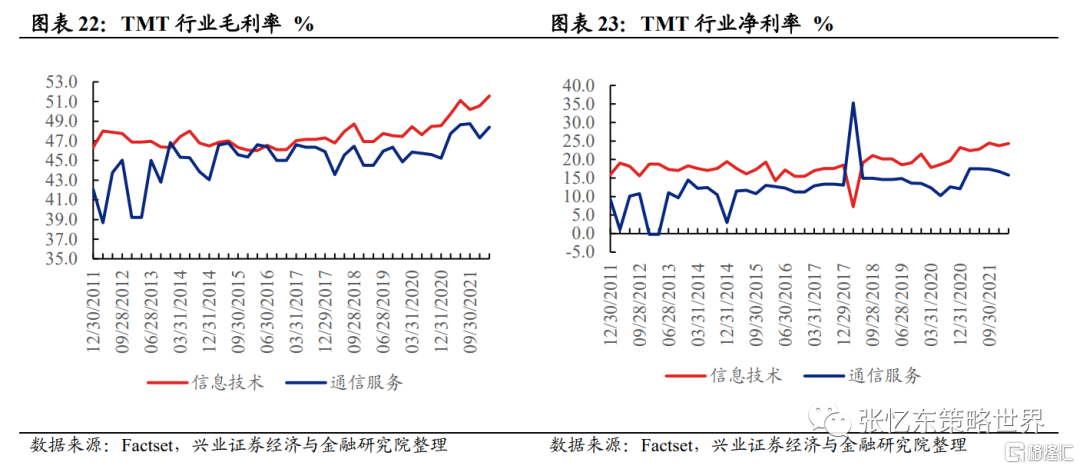

信息技術盈利能力處於高位:2022Q1,信息技術收入同比增速為11.3%,處於2011年以來的80%分位數水平,盈利同比增速為13.0%,其中半導體及半導體設備(+26.0%)是信息技術行業的主要拉動項;毛利率為51.6%,淨利率為24.3%,均為2011年以來的高位水平。

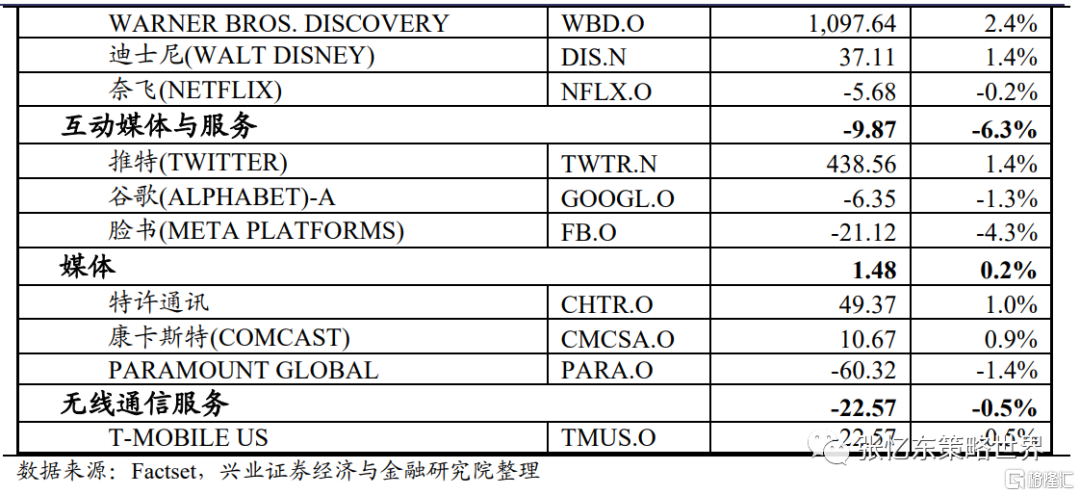

通信服務盈利出現下滑:2022Q1,通信服務收入同比增速為7.6%,增速環比下滑3.8個百分點,處於2011年以來的34%分位數水平;盈利同比略微增長0.6%;其中以Meta、谷歌為代表公司的互動媒體與服務行業盈利同比下降9.9%,是主要拖累。毛利率為48.4%,處於2011年以來的95%分位數水平,淨利率為15.8%,處於2011年以來的88%分位數水平。

細分行業業績分化明顯:(詳情請參考興業證券海外TMT團隊《美股TMT板塊業績總結:居家經濟降温,關注半導體雲計算等長期賽道》)

全球疫情後逐步開放,居家經濟降温。

1)社交:隨着疫情逐步開放,廣吿主預算由線上遷移至線下。比如Meta(FB.O)1Q22營收279億美元(YoY+7%,QoQ-17%),谷歌(GOOGL.O) 1Q22營收680億(YoY+23%,QoQ-10%)。

2)遊戲:隨着全球疫情後逐步開放,增速放緩。比如動視暴雪(ATVI.O)1Q22營收14.8億美元(YoY-22%, QoQ-18%)。

半導體維持高景氣。

1)前端設備的訂單維持飽滿,尤其在40nm以下製程,但因物流及疫情因素影響交期。光刻機龍頭阿斯麥因物流影響收入認列,一季度營收35億歐元(YoY-19%,QoQ-29%)。檢測設備大廠科天半導體1Q22營收23億美元(YoY+26.9%,QoQ-2.7%)。對於成熟製程的刻蝕、清洗等環節,由於受到中國國產設備替代的影響,增速低於光刻或檢測。比如沉積設備龍頭拉姆研究(LAM Research)1Q22營收41億美元,YoY+5.5%,QoQ-3.9%。

2)IC設計:下游需求分化,盈利空間受到壓縮。①移動處理器龍頭高通,由於在智能座艙與物聯網等領域需求暢旺,1Q22營收112億美元,YoY+41%,QoQ+4%。②而在PC與服務器領域,雖然PC行業需求平穩,但是超威(AMD.O)仍持續吸納英特爾的市場份額。③市場高度關注的模擬芯片與MCU,雖然車用與功率應用需求穩健,但是受到消費電子以及國內物流的影響,行業下滑明顯。行業龍頭德州儀器在22Q1/22Q2的營收增速,分別為+14.4%/-1.7%。

3)晶圓代工:客户長約保證稼動率,成熟製程需求出現分化。與芯片設計的需求雷同,高性能運算HPC、車用、功率仍是需求最強的領域。

雲計算:美股雲計算公司保持高速增長。龍頭公司營收維持較快增速:微軟FY22Q3(自然年22Q1)收入達到493.6億美元(YoY+18.4%),淨利潤達到167.3億美元,其中Azure營收增速達到46%。

2.4、大金融:房地產REITs業績表現優異;金融業表現慘淡

房地產:標普500房地產行業以REITs為主,經濟復甦使得出租率提高且高通脹之下,租金提升帶來盈利高增長。2022Q1房地產行業收入同比增速為21.1%,是2011年以來的最高值;盈利同比增速達到23.3%。毛利率同比提升0.1個百分點至35.5%,淨利率同比提升3.5個百分點至21.6%,處於2011年以來的相對高位水平。

金融:一季度金融行業面臨諸多挑戰:俄烏衝突之下,美國金融業提高了損失撥備金;資本市場波動加大,SPAC和IPO的數量與活躍度都大大放緩,投行業務大幅下滑等等。疊加高基數因素影響,一季度金融行業收入同比增速為-2.1%,處於2011年以來的相對低位水平,是標普500行業中收入增速唯一負增長的行業。淨利率同比下滑5.7個百分點至18.4%,盈利同比下降19.9%。細分行業來看,銀行盈利同比下跌30.7%,消費金融同比下跌19.4%,資本市場同比下跌14.1%。

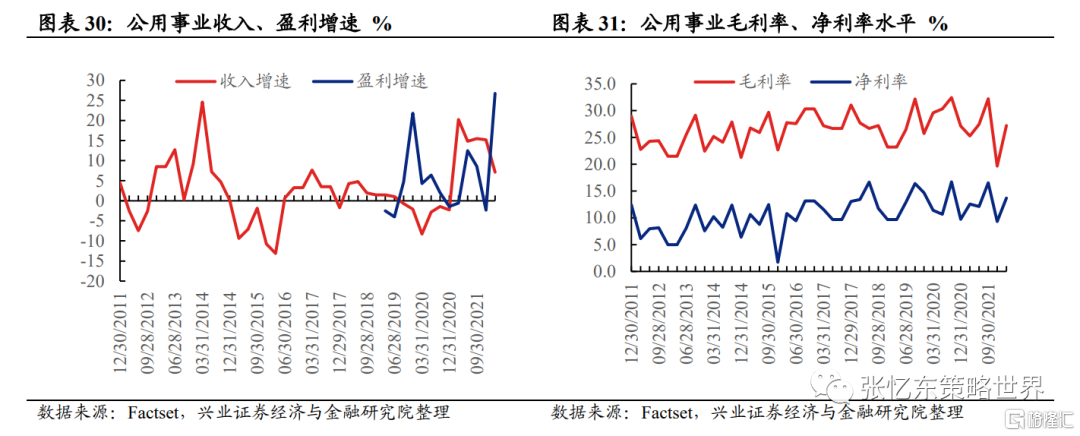

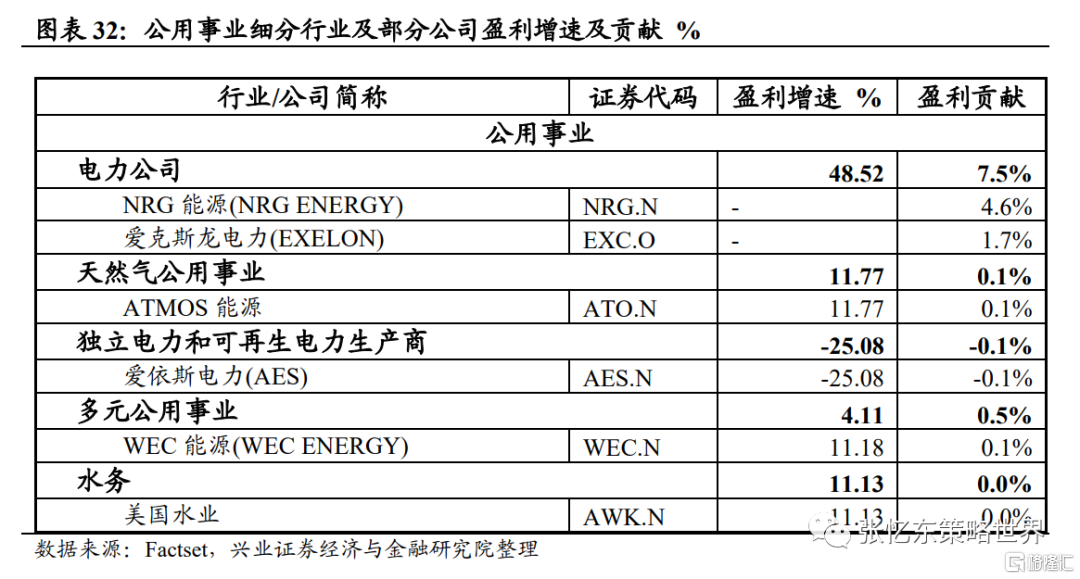

2.5、公用事業:2022Q1盈利能力有所改善

2022Q1公用事業收入同比增速為7.1%,處於2011年以來的73%分位數水平。盈利增速高達26.8%,環比提升29.1pcts,是一季度標普500行業中盈利增速環比提升最大的行業。毛利率為27.2%,環比大幅提升7.5pcts,同比也有1.9個百分點的改善;淨利率為13.7%,環比提升4.4pcts,同比提升1.1pcts。

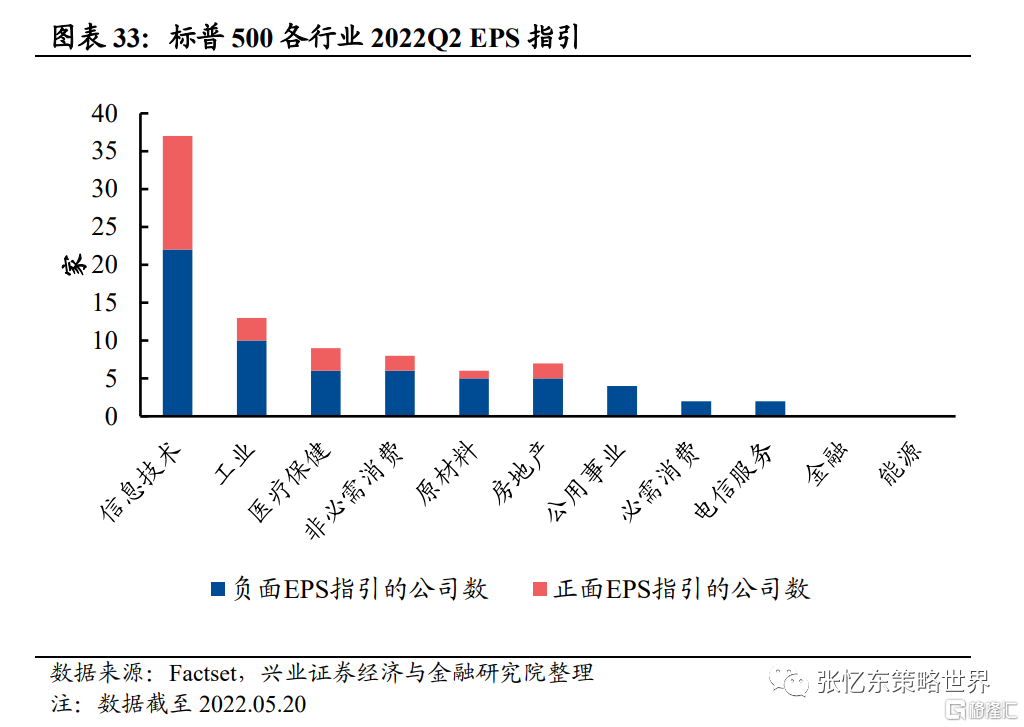

3、除了財報中的隱憂之外,針對下一個財報季,美股業績指引整體向下

隨着大宗商品價格不斷上升、美聯儲貨幣政策不斷收緊以及疫情擾動之下供應鏈問題的持續存在,美股上市公司對二季度和全年的增長預期大多下降。截至5月20日,標普500成分股中共88家公司發佈了2022Q2EPS指引,其中,62家公司給出了負面的EPS指引,26家給出了正面的EPS指引。

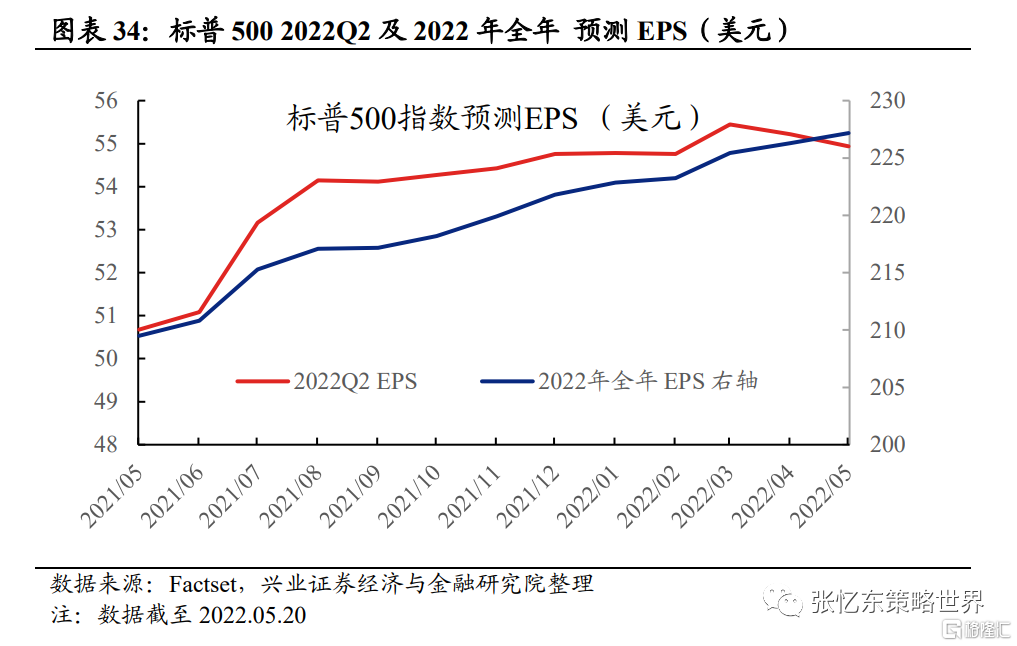

根據Factset數據,二季度以來,標普500指數2022Q2 EPS被下修,由3月份的55.45美元下修至5月20日的54.94美元,增速由6.2%下降至5.3%;2022年全年EPS由225.4美元上調至227.2美元,盈利增速由9.4%提高至10.2%。2季度後期開始,隨着投資者對於美國衰退的擔憂可能更加明顯,我們預期全年EPS增速會被下調。

4、風險提示

中、美經濟增速下行;美國持續高通脹,美國貨幣政策提前超預期收緊;大國博弈風險;新冠疫情變異超預期。