本文來自格隆匯專欄:中泰宏觀 作者:陳興 謝鈺 馬駿

核心觀點

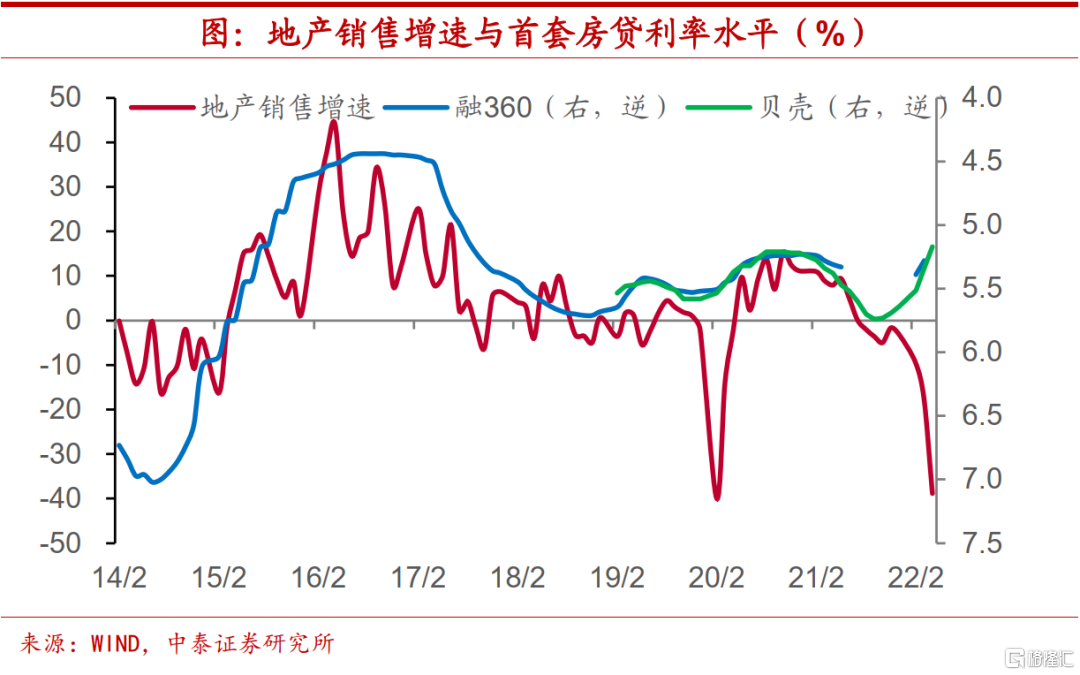

地產銷售“無視”房貸利率下行。地產政策的放鬆已經由地方拓展到全國。通常來説,房貸利率是地產銷售增速穩健的同步指標,甚至不時略有領先,而利率下調會帶動地產銷售的企穩回升,但這一規律在今年看似“失效”,地產銷售“無視”了房貸利率年初以來的下行。

放款長週期、利差被拉大、疫情有拖累。我們認為,原因可能主要有三:一是放款週期太長,降低了交易效率,在利率水平基本相當的情況下,去年平均放款週期比19年多了近半個月;二是二套和首套房貸利差迅速拉大,制約改善性需求;三是疫情也有拖累。隨着局面轉好,地產銷售和房貸利率之間的關係有望恢復。

堅持房住不炒,推動結構升級。需要特別重視的是,房住不炒定位依然堅持,房價上漲過快、過高、過於普遍可能引發關注,通過“資產收益-成本”判斷地產走勢難免南轅北轍。我們認為,本輪地產改善或以結構升級為主:一是區域間人口由低線級地區向高線級地區遷躍;二是區域內部改善性需求的釋放。

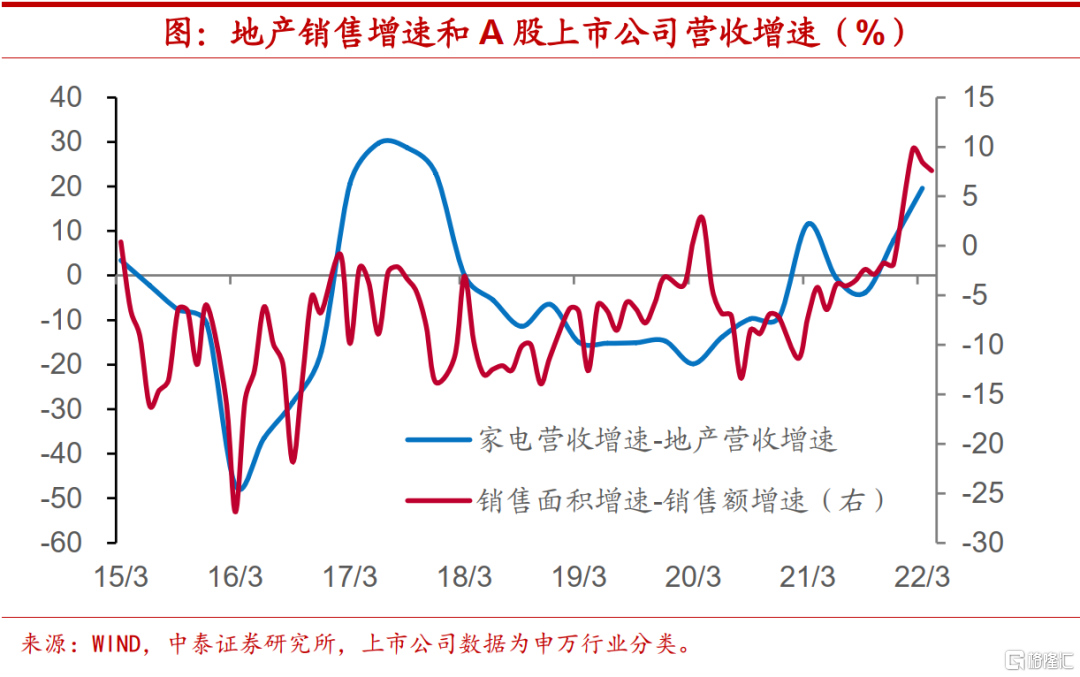

量增重於提價,拉動後周期更甚。地產改善量增重於提價,對後周期消費行業收入的拉動,將比地產本身更顯著。對比本次疫情和武漢疫情的影響,我們發現,地產後週期的相關可選消費,受衝擊程度相比武漢疫情時期已經有所改觀。後續政策推動帶來地產銷售企穩回升,這些後周期消費行業營收表現或相對佔優。我們認為,疫情後消費或將成為權益市場的主線。

正文

1. 宏觀交流思考:後周期消費為什麼比地產更好?

地產政策變化:由地方到全國。今年以來多個城市對於地產政策開始陸續鬆綁,根據中原地產的統計,全年地產調控政策次數刷新歷史同期記錄。而在4月底政治局會議提出“支持各地從當地實際出發完善房地產政策,支持剛性和改善性住房需求”之後,在全國層面政策對於地產的態度也有了一些變化,如近期央行和銀保監會聯合發文下調首套按揭貸款利率下限20BP,加之央行將5年期LPR利率一次下調15BP,而從以往經驗來看,這些全國性政策的出台往往意味着地產銷售將真正地實現觸底回升。

地產銷售為何“無視”房貸利率下行?通常來説,房貸利率是地產銷售增速穩健的同步指標,有時也能夠體現出一定的領先性,房貸利率水平較低時,居民購房成本有所下降,進而就會促進部分被抑制需求的釋放。不過,今年房貸利率的下行似乎並沒有帶動地產銷售的企穩,兩者過去的穩健關係有所“失效”。

究其原因,可能主要來自以下三個方面:

放款週期太長,降低交易效率。首先,前期伴隨着房貸利率水平的提升,房貸的放款週期也有明顯延長,降低了交易效率。根據貝殼研究院的數據,2019年二套房貸平均利率5.85%,要高於去年5.80%的水平,但是2019年平均放款週期只有44.4天左右,而去年平均週期達到56.4天,足足延長近半個月之久。雖然今年以來這一現象已有明顯改觀,但居民預期和行為的轉變尚需時日。

二套首套利差拉大,改善需求受制。其次,二套和首套房貸利率的差距被迅速拉大,這也會對購房需求特別是改善性需求帶來影響。貝殼研究院數據顯示,央行降低首套按揭貸款利率下限政策立竿見影,但由於二套按揭利率下限未變,5月二套和首套房貸利率之差已走擴至0.41個百分點,創這一數據統計以來新高。

疫情也是制約因素。最後,疫情也是重要的制約因素之一。上次房貸利率和地產銷售增速兩者的短暫背離就在於武漢新冠疫情的爆發,而本輪上海等重要城市疫情趨嚴也對地產銷售有所拖累。

局面已有好轉,聯繫有望恢復。從上述所分析的原因來看,一方面,放款週期已經有了實質性改善,目前不到一個月的放款時間創下了有數據統計以來的新低;另一方面,疫情整體呈現向好態勢,上海也已給出復工復產的時間表與路線圖,6月將加快全面復工復產。而二套和首套房貸利率之間的“割裂”,可能也只是政策集中釋放所造成的短期現象,央行率先給出全國層面政策趨松的信號,一旦效果並不理想,我們預計,寬鬆舉措很可能會繼續加碼。這都將有助於推升地產銷售增速,使其恢復過去和房貸利率之間的穩健關係。

保持房住不炒定位,地產推動結構升級。但需要引起重視的是,政治局會議對於地產的定調仍然堅持房住不炒的定位,在央行和銀保監會發布的文件中對此也有再次申明,因而房價上漲過快、過高、過於普遍很可能會引發政策關注。從居民資產負債表的角度來看,過去依賴房價快速上漲,進而推升居民資產增速大幅走高這一路徑實現概率較小,通過“資產收益-成本”來判斷地產走勢很可能也是南轅北轍。我們認為,本輪地產改善或以推動結構升級為主:一是區域間人口由低線級地區向高線級地區遷躍;二是區域內部改善性需求的釋放。

量增重於提價,拉動後周期更甚。在價格有所控制之下,如果地產改善更加地依賴於銷量的增長,則這對後周期行業特別是部分可選消費收入的拉動作用,或將比地產行業本身要更為顯著。比如地產銷售面積與銷售額增速之間的差值,就和家電與地產行業A股上市公司營收增速的差值有着較高的相關性。

衝擊已有改觀,營收相對佔優。對比本輪疫情和2020年時武漢疫情對於各類消費的影響,我們發現,地產後週期的相關可選消費,在本輪疫情之下,受衝擊程度相比於武漢疫情時期已經有所改觀。地產走勢相比於疫情,對這類消費施加的影響更大。如果在後續政策推動之下,能夠迎來地產銷售增速的企穩回升,則這些後周期消費行業營收表現或相對佔優。據此,我們認為,疫情後消費可能成為權益市場的主線。

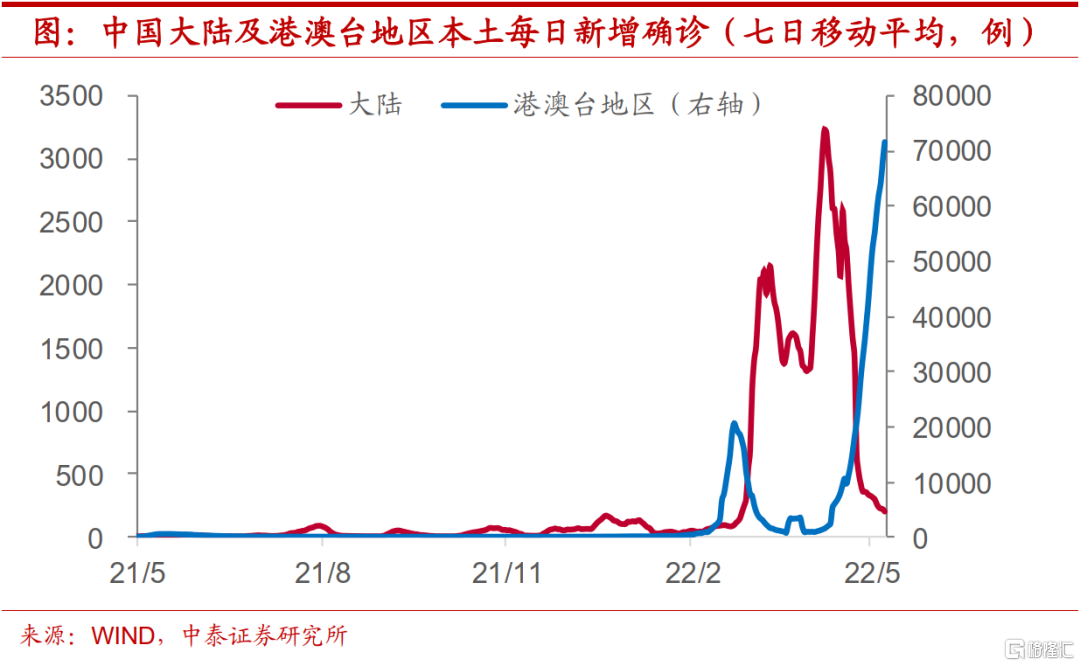

2. 疫情:全國疫情繼續向好,美國仍在惡化

全國疫情繼續向好。截至5月20日,我國大陸及港澳台地區一週新增確診病例分別超1300例和50萬例。除我國港澳台地區外,現存71箇中高風險地區。當前,全國疫情仍主要以上海市的規模化疫情為主,但周新增也有明顯回落。除北京、福建、河南、廣東、安徽有新增確診外,其餘大部分省市基本實現清零。隨着本週各省新增數大幅回落,全國疫情蔓延趨勢得到有效遏制。基於此,本週上海市青浦區副區長張彥表示,將堅持科學精準、抓細抓實做好疫情防控工作,儘快實現動態清零。中國台灣地區新冠疫情仍然嚴峻,確診人數在不斷攀升,5月19日當地新增確診8.9萬人。

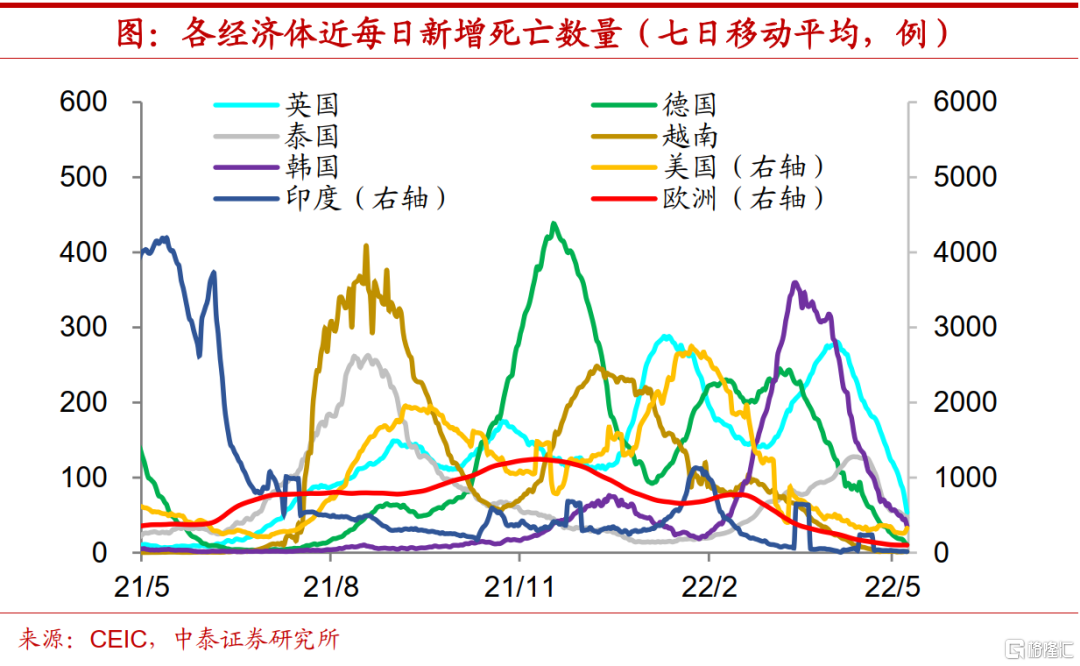

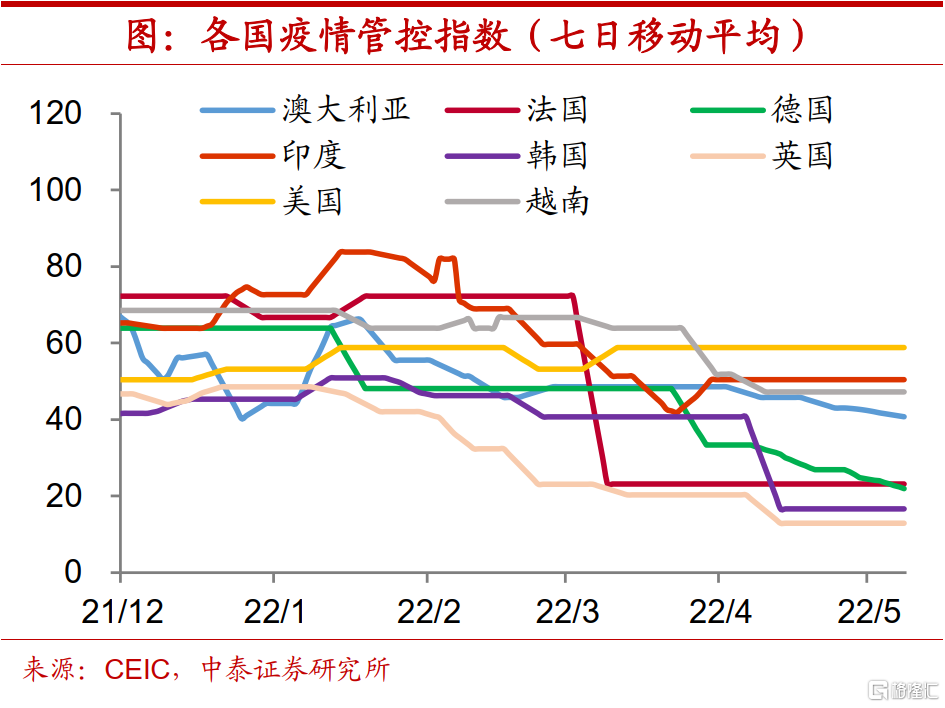

美國疫情持續惡化。截至5月20日,全球新冠肺炎一週新增確診病例錄得約364萬,相較前一週小幅下降0.3%。歐洲本週新增147萬,較上週下降15.7%。美國本週新增約72萬,較上週大幅上行45.5%,疫情繼續惡化。亞洲疫情有所好轉,日本本週新增21萬,較上週小幅下降0.1%。韓國本週新增16萬,較上週大幅下降34.9%。

歐洲新增死亡持續回落。截至5月20日,全球新冠肺炎一週新增死亡病例約1萬人,較上週小幅下降8.6%。歐洲一週新增死亡超4000人,較上週下降15.6%。本週,各主要經濟體新增死亡有所回落,但美國本週新增死亡2300餘例,相較上週小幅上升6.2%。英國本週新增死亡375例,相較上週大幅回落55%,德國、韓國本週持續回落,德國本週新增死亡約75例,相較上週下降55.1%,韓國本週新增死亡約248例,相較上週下降37.3%。同時,泰國本週新增死亡326餘例,相較上週下降17.9%,形勢持續好轉。

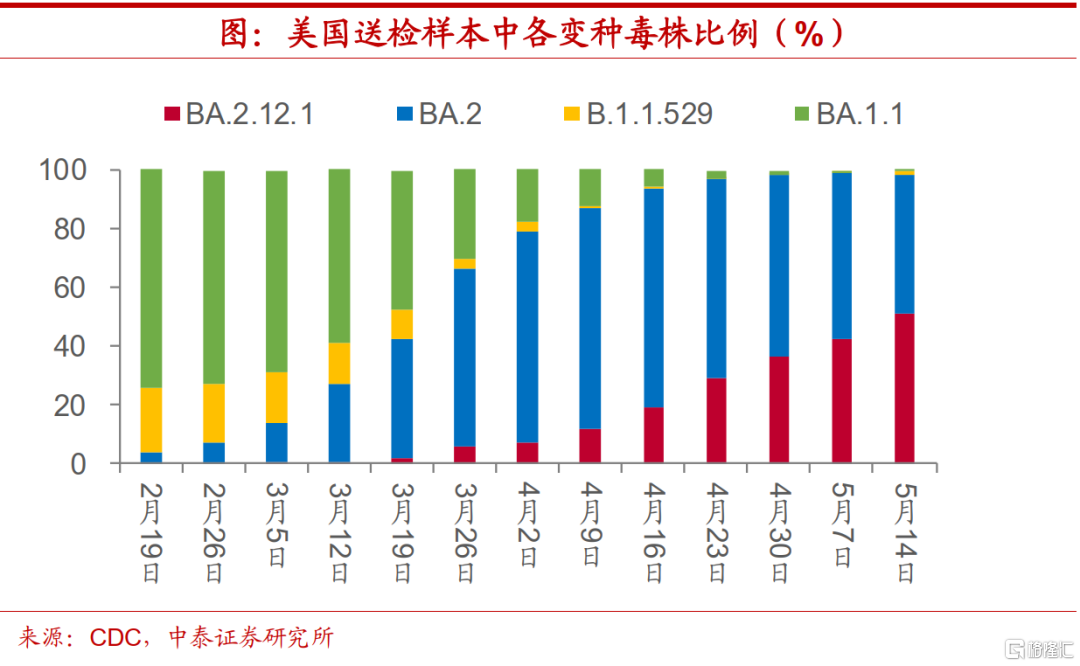

BA.4和BA.5可能成為歐洲主導毒株。歐洲疾病預防控制中心13日在一份聲明中警吿説,奧密克戎新亞型BA.4和BA.5可能很快在歐洲佔據主導地位,並導致疫情復燃。歐洲疾控中心強調,各國必須制定計劃,在最易感人羣中迅速部署第二劑“加強針”。5月17日,韓國衞生部門表示,韓國首次檢出新冠病毒奧密克戎毒株的新亞型BA.4和BA.5感染病例。截止目前,BA.2.12.1感染病例已達19例。5月17日,菲律賓衞生部副部長韋爾吉雷表示,衞生部監測到奧密克戎毒株新亞型BA.2.12.1已在菲律賓出現本土傳播。截至目前,菲律賓共發現17例感染BA.2.12.1毒株的病例,其中16例為本土病例。

美國擬恢復口罩禁令。美國聯邦衞生部及美國疾控中心主管Walensky本週表示,近期美國新冠確診和住院病例數正在上漲,東北部和中西部是高危地區,應考慮恢復室內口罩令,而其他地區的人們應該做好準備。日本政府於5月20日決定,取消户外口罩禁令,在户外説話較少的步行移動時可不必佩戴口罩。5月20日,西班牙加泰羅尼亞大區取消了學校內強制佩戴口罩措施。

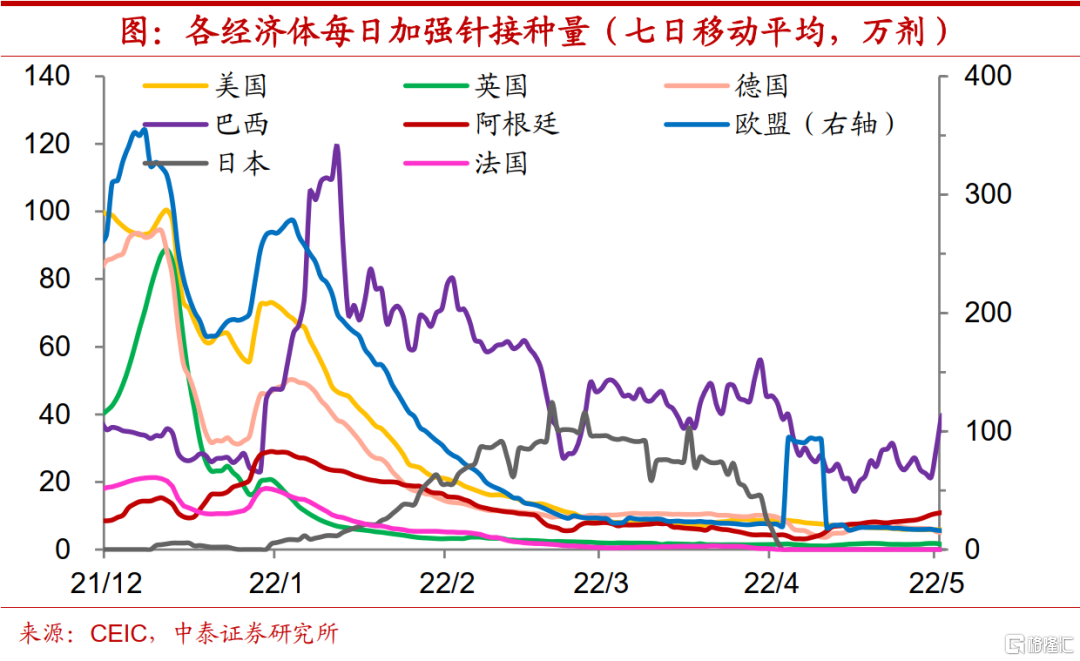

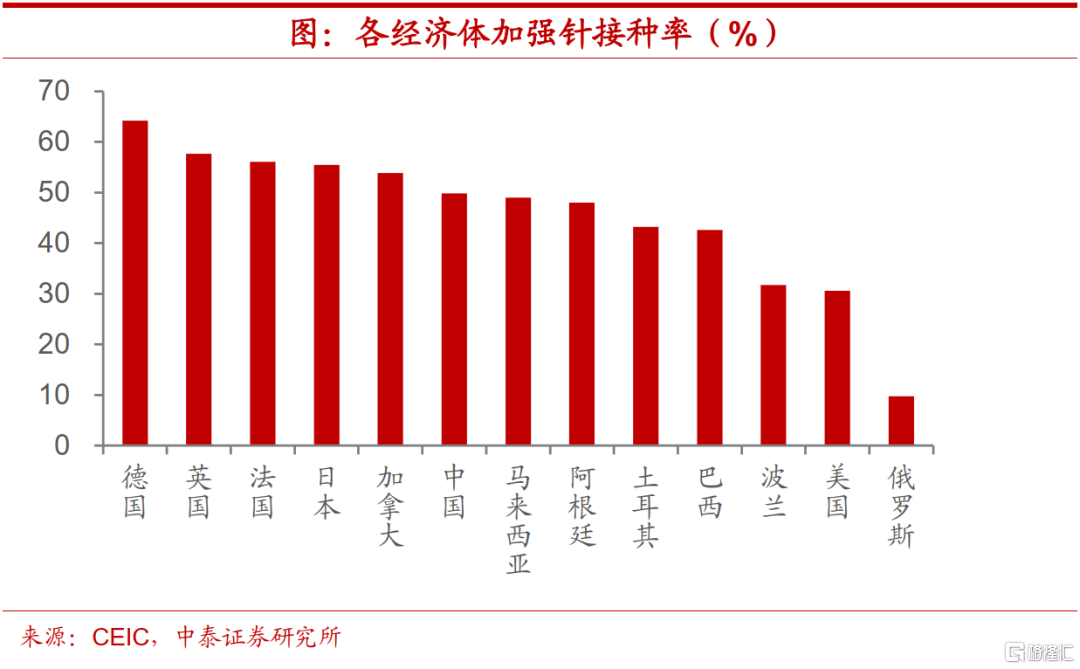

全球加強針接種持續走高。截至5月20日,全球疫苗接種總量本週新增約6000萬劑,較上週上升20%。全球加強針已累計接種約19億劑,較上週小幅上升0.5%。全球加強針接種率為24.7%,較上週上升0.4%。其中歐美累計加強針接種佔全球17.4%,較上週基本持平。本週,阿斯利康關於新冠肺炎疫苗加強針的臨牀試驗數據獲得了CHMP(歐洲人用醫藥產品委員會)的積極評估。

兒童新冠疫苗廣泛普及。《美國醫學會雜誌》發表了一項基於新冠病毒mRNA疫苗(BNT162b2)有效性的研究成果。研究分析了來自美國各地的測試結果,並確定了青少年在接種第二劑疫苗後的2至4周,疫苗有效性降為原本的60%,之後有效性會直線下降。美國疾病控制與預防中心的獨立疫苗專家團隊推薦5至11歲兒童接種輝瑞公司的新冠疫苗兒童版加強針。5月18日,歐洲藥品管理局開始評估輝瑞和BioNTech新冠疫苗加強針用於5至11歲兒童的申請。瑞士授權為6-11歲的兒童接種Moderna新冠疫苗。

3. 海外:歐元區加息預期上升,美國製造業熱度消退

多位官員仍堅持單次加息50bp。美聯儲官員梅斯特表示,支持美聯儲在未來兩次政策會議上以每次50個基點的幅度加息,以遏制通脹急速上升。美聯儲埃文斯表示,到7月或9月,美聯儲將降低加息幅度至單次25個基點,但年底前還將出現單次加息50個基點的情況。美聯儲主席鮑威爾在接受採訪時表示,FOMC廣泛支持在接下來的兩次會議上各加息50個基點。他還強調了其降低通脹的決心,稱美聯儲將毫不猶豫地繼續加息,直到通脹回落。美聯儲喬治表示,股市一週來的動盪表現在意料之中,一定程度上反映了貨幣政策緊縮的影響,她對加息50個基點的支持態度沒有改變。

歐元區加息預期上升。歐洲央行管委雷恩表示,現在管理通脹預期對政策至關重要,可能在夏季加息,並強調了迅速脱離負利率的重要性。歐洲央行管委會的多數委員準備支持今年至少兩次加息,每次25個基點,一些人則保留加息3次的可能性,作為邁向中性利率的一部分。歐洲央行管理委員會成員穆勒表示,他將支持7月加息25個基點。

對俄製裁仍在繼續。本週,日本政府13日在內閣會議上決定,禁止向俄羅斯出口尖端技術及產品。目前,日本已停止向俄羅斯出口57種高新技術產品及技術,且之後可能會繼續追加。日本首相岸田文雄表示,原則上禁止進口俄羅斯石油。聯合國發佈報吿顯示,俄烏衝突擾亂全球經濟復甦進程,在全球範圍內加劇通脹壓力。高通脹正在導致發展中國家的實際收入減少,工資增長受限。

紐約聯儲製造業指數跌為負值。近期,美國各聯儲公佈的數據顯示,5月紐約聯儲製造業指數錄得-11.6,創2020年5月以來新低,不及市場預期的17。5月費城聯儲製造業指數為2.6,前值為17.6。5月大幅不及預期的市場數據反映美國部分地區製造業熱度正在消退。

英國CPI增速創歷史新高。英國4月CPI同比上漲9%,創下40年來最高漲幅。美國4月CPI同比上漲8.3%,同比漲幅較3月小幅收窄,但仍處於高位。歐元區4月CPI同比升7.4%,初值7.5%,本月歐元區創紀錄的高位CPI終值也與能源和食品成本飆升有關。日本4月核心CPI同比增2.1%,前值增0.8%,創7年來最大漲幅。

4. 物價:農產品批發價格下行,國際油價回升

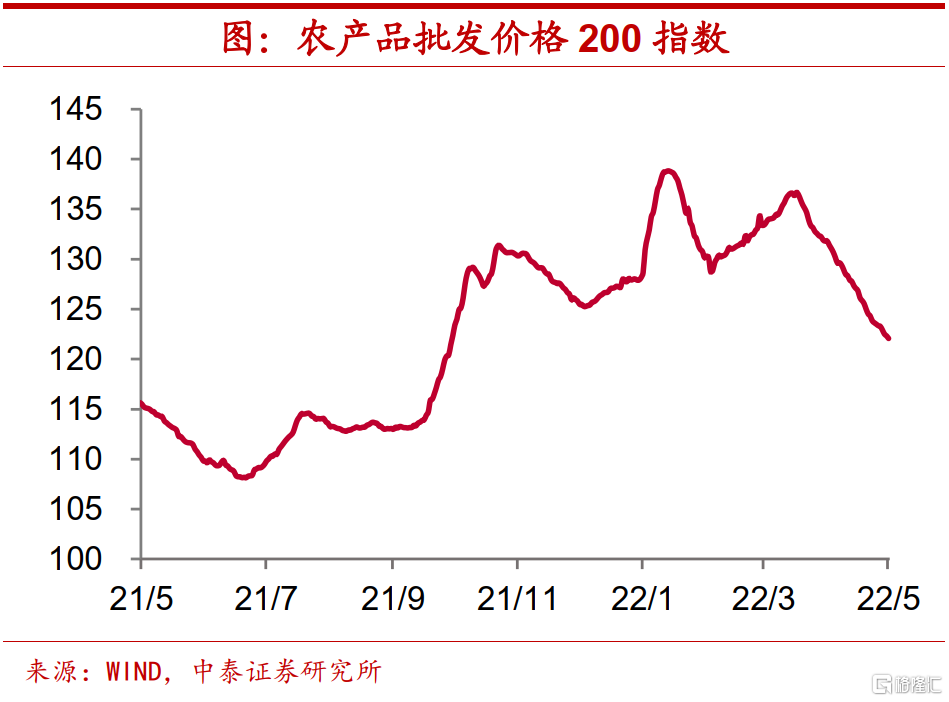

農產品批發價格指數下行。本週農業部農產品批發價格指數環比下行1.1%,上週商務部食用農產品價格指數環比下行0.9%。5月以來,農業部農產品批發價格指數和商務部食用農產品價格指數較4月分別下行6%、2.2%。

上週豬肉價格回落。上週仔豬和生豬價格環比分別上漲5%、1.4%,豬肉價格環比下跌1.4%。5月以來,仔豬、生豬和豬肉平均價格較上月分別回升22.8%、15%和9.2%。

本週羊肉平均價格環比下行0.1%,牛肉平均價格環比上行0.6%,雞蛋平均價格環比上行0.7%,28種重點監測蔬菜平均價格環比下行1.2%,7種重點監測水果平均價格環比上行1%。5月以來,羊肉和蔬菜平均價格整體較4月回落,而牛肉、雞蛋和水果平均價格均有上漲。

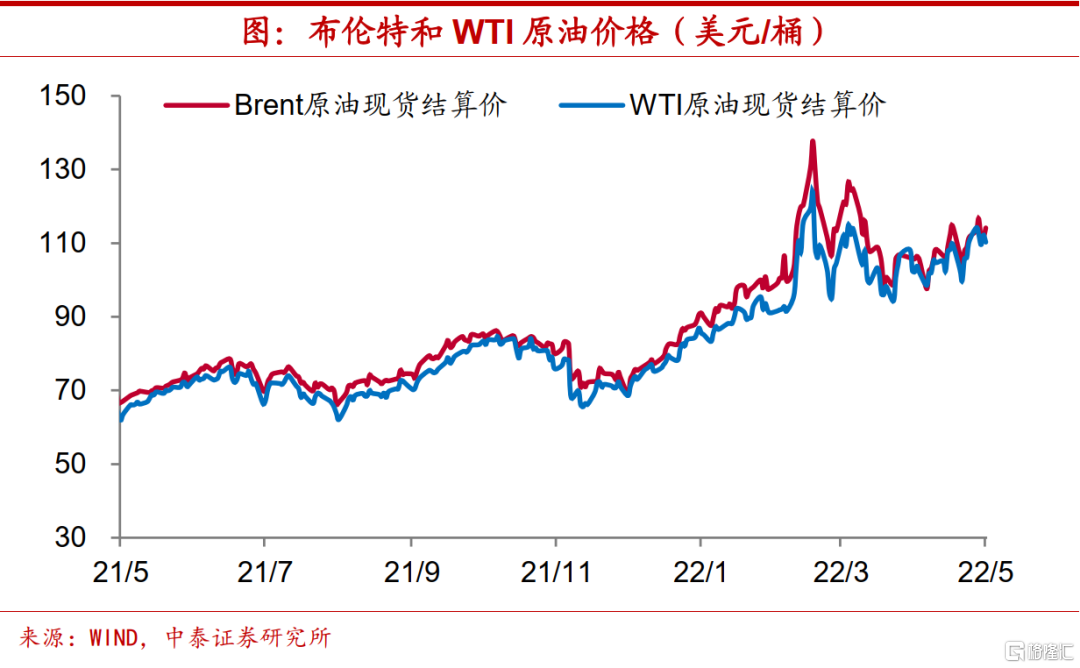

國際油價回升。本週布倫特原油價格均值環比上行5.1%,WTI原油價格均值環比上行6.4%。5月以來,布倫特原油和WTI原油均價整體較4月分別上漲5.8%、6.1%。

螺紋鋼價格下行。本週螺紋鋼價格均值環比下行2%,動力煤價格均值保持平穩。5月以來,鋼價整體較4月下跌2.6%。

5. 流動性:資金利率分化,美元指數回落

短端資金利率分化。本週DR001周度均值環比上行2.6bp,DR007周度均值環比下行0.7bp,R001周度均值環比上行2.8bp,R007周度均值環比下行2.3bp。DR007-DR001周度均值環比下行3.3bp,R007-R001周度均值環比下行5.1bp。

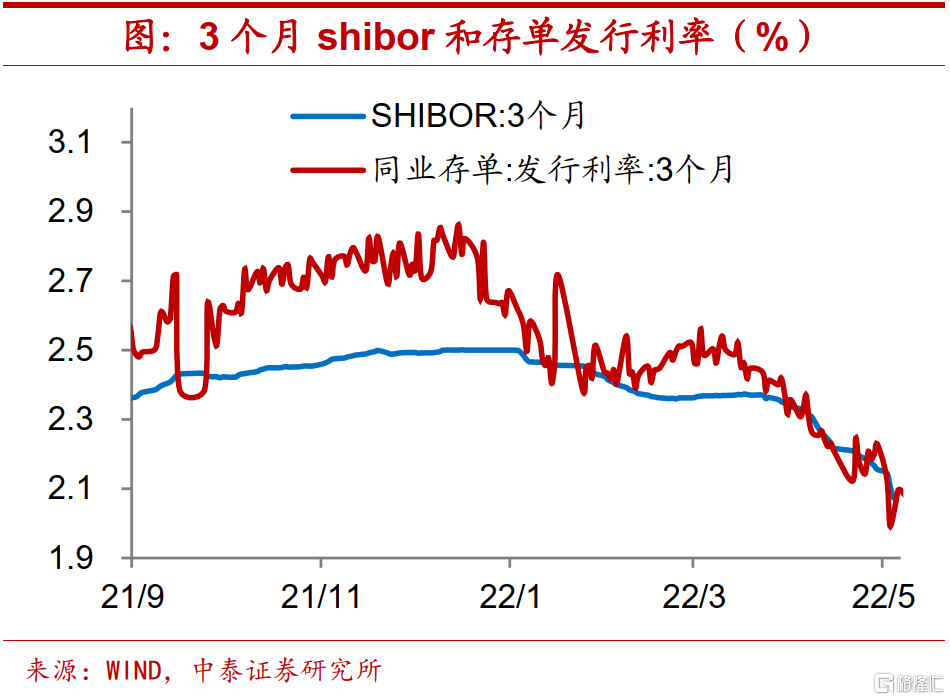

票據利率分化。本週3個月Shibor利率周度均值環比下行8.2bp,3個月存單發行利率周度均值環比下行13.2bp。本週票據利率分化,國股銀票1個月轉貼現利率周度均值環比下行0.6bp,國股銀票6個月和1年轉貼現利率周度均值環比分別上行10.9bp和7.9bp。

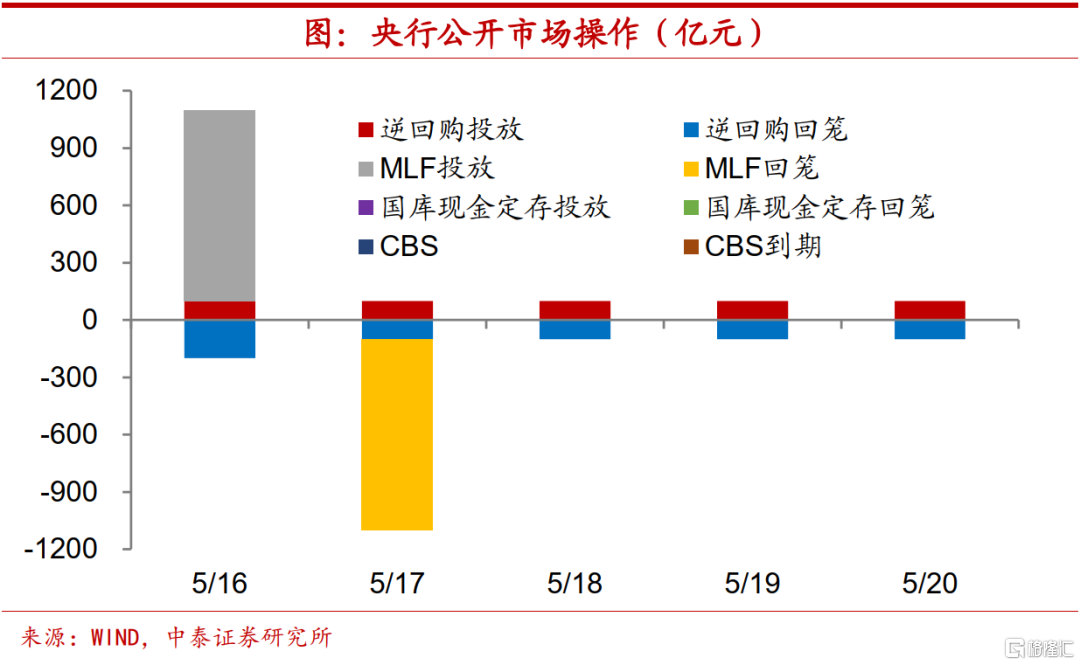

本週央行公開市場淨回籠100億元。本週央行公開市場共進行了500億元逆回購和1000億元MLF操作,本週央行公開市場累計有600億元逆回購和1000億元MLF到期。上週央行公開市場共進行了500億元逆回購操作,上週央行公開市場累計有200億元逆回購到期。下週央行公開市場將有500億元逆回購到期。

美元指數回落,人民幣升值。本週美元指數均值回落至103.6,環比下行0.6%;美元兑人民幣匯率環比下行0.2%,離岸人民幣和在岸人民幣分別下行至6.76、6.75,人民幣小幅升值。

6. 大類資產表現:港股漲幅居前,國債收益率下行

全球股市多數上漲,港股漲幅居前。本週港股漲幅居前,其中恆生科技和恆生指數分別上漲6.1%、4.1%,A股主要指數也有上行,深證成指和上證指數分別上行2.6%、2%,全球其餘指數多數上行。本週美股三大指數均下跌,道瓊斯、標普500和納斯達克分別下行2.9%、3.1%和3.8%。

國內權益方面,煤炭領漲。本週,國內股票漲幅前三的行業分別為煤炭、電力設備和有色金屬,分別上漲7.4%、7.3%和6.9%,其餘行業多數上漲。本週僅醫藥生物小幅下跌2%。

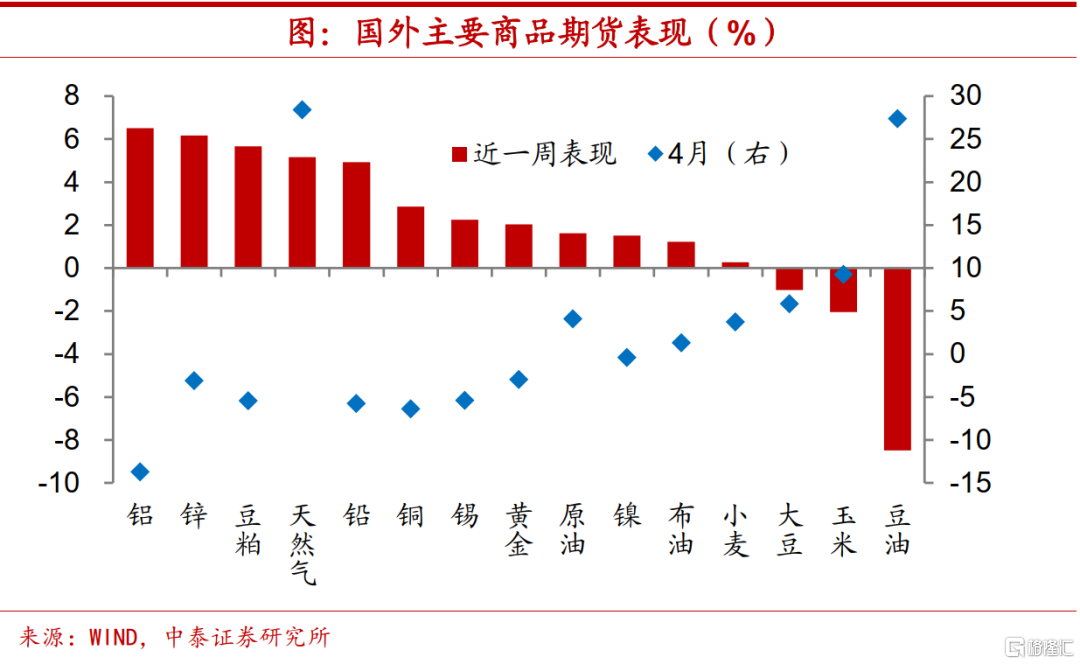

國外商品期貨方面,鋁領漲。國外商品期貨方面,本週鋁領漲,上漲6.5%,鋅和豆粕緊隨其後,分別上行6.2%、5.7%,其餘商品期貨多數上漲。本週豆油顯著下跌8.5%,大豆和玉米也有小幅下行。

國內商品期貨方面,鎳領漲。本週國內商品期貨方面,鎳領漲,上漲6.1%,花生、焦炭和焦煤也有上行,分別上漲5.7%、5.6%和5%,其餘商品期貨多數上漲,本週生豬下跌2.8%。

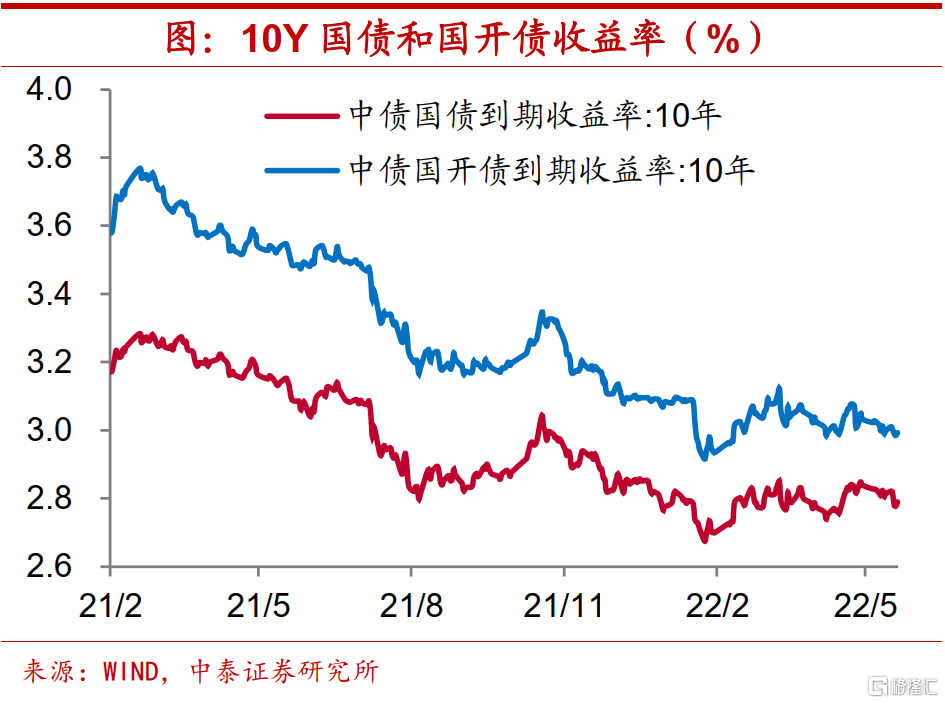

債券收益率下行,利差均有擴大。本週10年期國債收益率周度均值下行1.6bp,10年期國開債收益率周度均值下行0.7bp。10Y-1Y國債期限利差上行6.1bp,10Y-1Y國開債期限利差上行6.7bp。

風險提示:政策變動,經濟恢復不及預期