本文來自格隆匯專欄:中金研究,作者: 劉剛 寇玥 王漢鋒

2022年5月20日盤後,恆生指數公司公佈了其定期的一季度指數調整結果(此次審議考察截止至2022年3月31日,一般在考察日期後的8周內公佈)。此次調整範圍涵蓋港股主要旗艦指數如恆生、國企指數和恆生科技指數;此外直接決定港股通可投資範圍的恆生綜合指數也有局部調整。整體來看,此次調整涉及範圍較廣且影響較大,我們綜合分析影響供投資者參考。

恆生、國企和科技指數調整:恆指擴容至69只,中芯國際、東方海外國際、中升集團和中國宏橋獲納入

► 成分股變化:中芯國際、東方海外、中升集團和中國宏橋獲納入恆指;聯想納入恆生國企;蔚來納入恆生科技

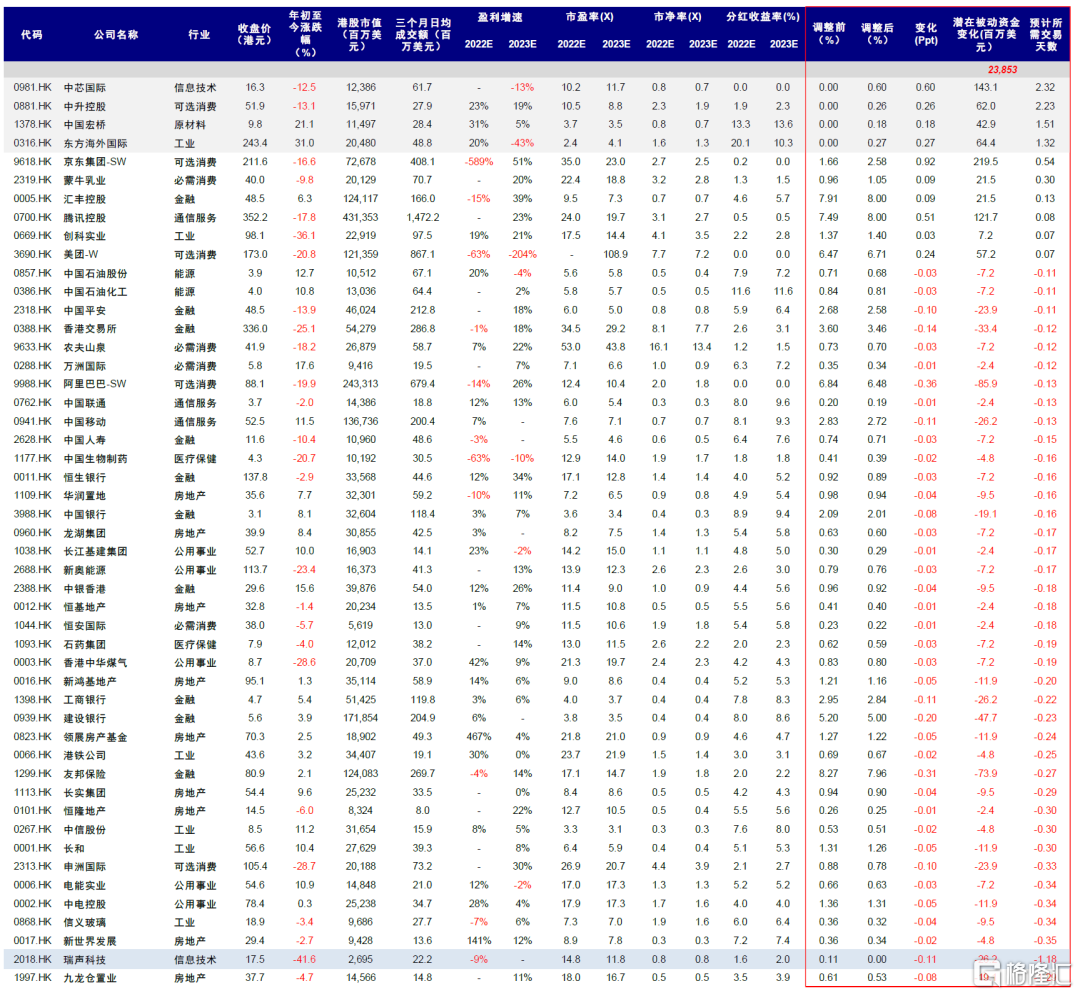

1) 恆生指數:此次季度調整將納入中芯國際、東方海外國際、中升集團和中國宏橋4只股票,納入權重分別為0.6%、0.27%、0.26%和0.18%;同時剔除瑞聲科技,剔除前權重為0.11%。調整後成分股數量從66只進一步增加至69只。

2) 恆生國企:此次調整納入聯想集團,納入權重為0.83%,同時剔除瀚森製藥,剔除前權重為0.23%。成分股數量維持50只不變。同時,融創中國自2022年4月1日起停牌,按照恆指編算規則,證券連續停牌超過3個月則不符合恆生系列指數候選資格,即融創中國若於6月30日仍然停牌則或被剔除。

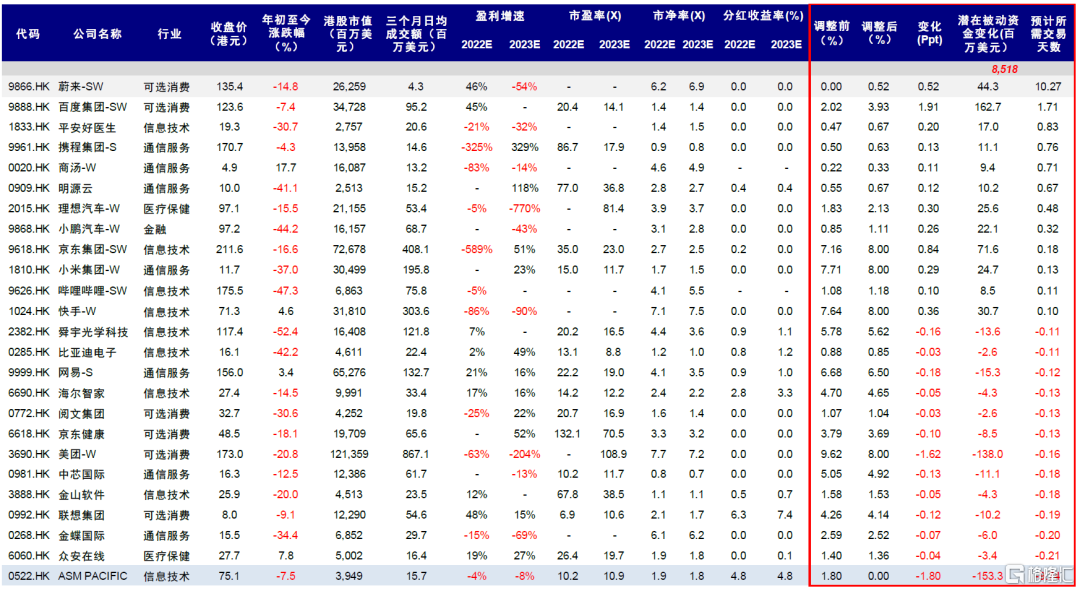

3) 恆生科技:此次將納入蔚來-SW,納入權重為0.52%,同時剔除ASM PACIFIC,剔除前權重為1.8%。數目維持30只不變。

上述納入名單與我們此前預覽的結果有一定出入,原因如我們在報吿中所説,主要是由於恆生系列指數調整最終結果並非完全基於量化標準、同時還會受到恆生指數調整委員會的主觀決策影響,因此加大了單純依照量化標準預測的難度。例如,聯想盡管在我們根據量化標準篩選的長名單裏,但是否能獲得納入卻無法準確預判。此外,恆指系統性優化後新調整標準的變化也會帶來一定影響,如最終成分股個數的變化。

► 潛在被動資金流向影響:關注對中芯國際、中升控股、中國宏橋、東方海外國際、聯想、蔚來等的正面影響;對ASM PACIFIC、九龍倉、瑞聲科技、瀚森製藥等的負面影響。具體來看,

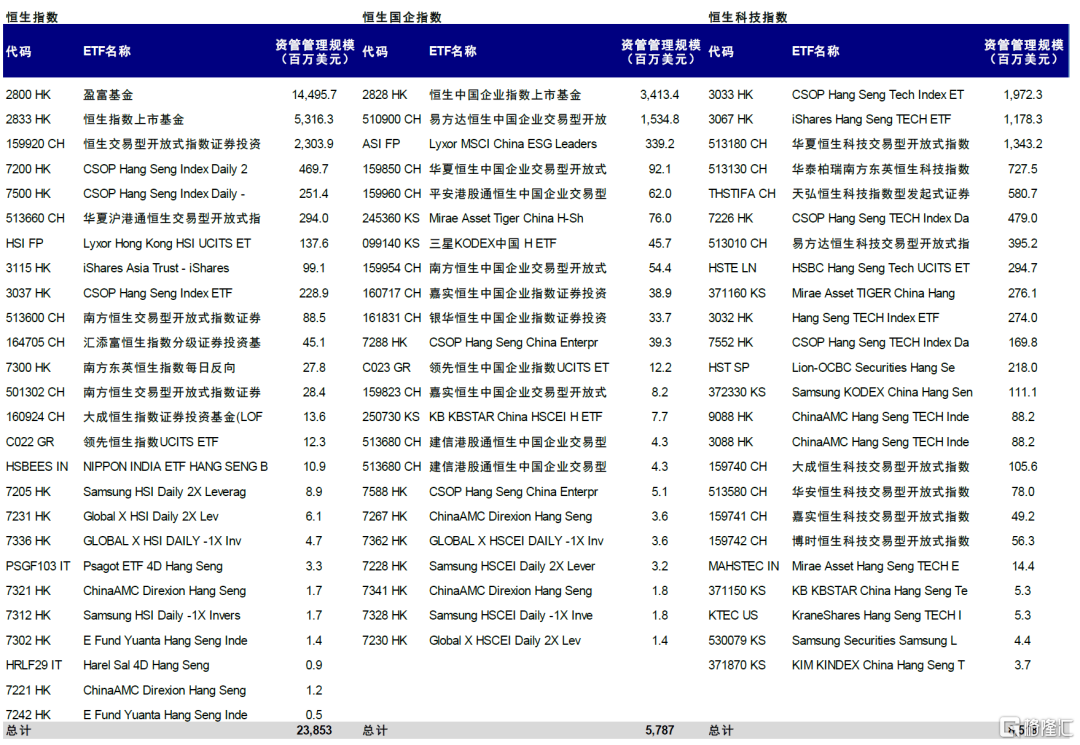

基於當前Bloomberg彙總,追蹤恆生指數的ETF資金規模約為238.5億美元,追蹤國企指數和恆生科技指數的ETF資金規模分別約為57.9億美元和85.2億美元。結合上述成分股權重變化,我們測算了其潛在被動資金流向。進一步結合個股過去3個月日均成交額,便可以測算被動資金變化可能帶來的影響:

1) 恆生指數:被動資金流入所需時間最多的中芯國際、中升控股、中國宏橋、東方海外國際預計需要2.3到1.3天不等;相反,由於九龍倉置業的權重降低,預計將帶來1.3天左右時間的被動資金流出。另一方面瑞聲科技被剔除指數,可能將帶來2624萬美元資金流出,預計需要1.2天左右。

2) 恆生國企:被動資金流入所需時間最多的是此次新納入的聯想集團,預計將帶來4803萬美元流入,需要流入時間為0.9天。所需交易被動資金流出中,瀚森製藥由於將被剔除,現有的0.23%的權重將帶來1331萬美元資金流出,預計需要1.9天左右。美團和建設銀行因權重從9.03%和8.38%重置為8%,預計可能帶來5960萬美元和2199萬美元的資金流出,預計流出時間在0.1天左右。

3) 恆生科技:蔚來納入預計將帶來4430萬美元的被動資金流入,依據近1個月日均交易額計算,資金流入時間約需10.3天。ASM PACIFIC剔除指數可能帶來1.5億美元的被動資金流出,預計所需9.7天。另外,由於美團、阿里巴巴和騰訊權重將由9.62%、8.41和8.23%重置為8%,預計將分別帶來1.4億美元、3493萬美元和1959萬美元的被動資金流出。

指數面貌新特徵:恆指擴容仍在途中;非必需性及必需性消費品板塊覆蓋度有所提升

► 恆生指數擴容:此次調整後,恆指成分股數量由66只增加至69只,進一步顯示出擴容趨勢。根據恆指公司3月發佈的諮詢結果,恆生指數成分股將在2022年中前增加至80支,最終固定在100只。不過,由於目前指數的成分股距離80只的目標依然存在較大差距,因此如果要想到達這一目標,接下來以6月30日為考察截止日期的半年度調整時的擴容步伐加速可能需要更加顯著。

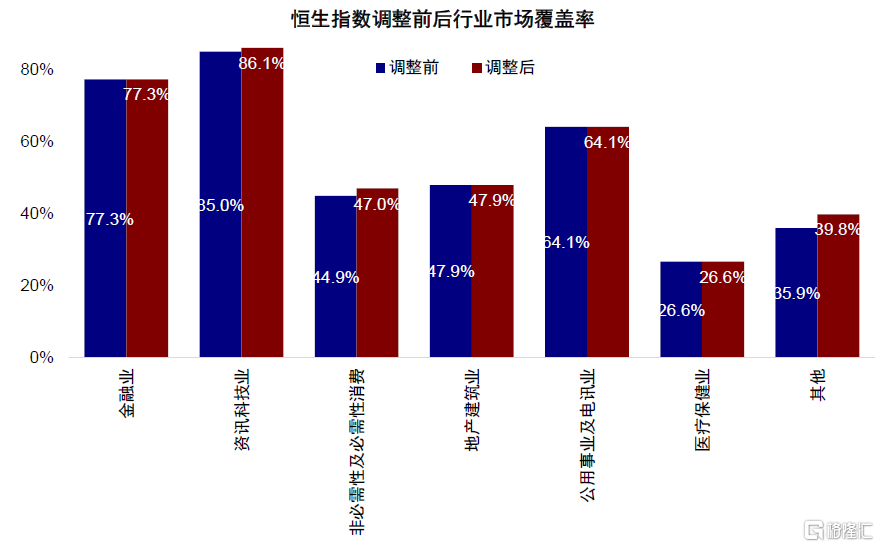

► 行業代表性:大消費板塊和資訊科技業的市場覆蓋度有所提升。參照恆指公司的對行業分類(即7個行業分類),此次恆指調整後,非必需性及必需性消費的覆蓋度從44.9%提升至47.0%,增幅較為明顯。同時資訊科技業增加1.1ppt至86.1%,在提升行業代表性上持續優化。我們預計隨着成分股數量不斷擴容,新經濟佔比也將進一步提升。

港股通:此次或無公司符合滬港通納入條件

由於此次是季度指數調整,因此對於每季度調整一次的恆生綜合指數而言,只有符合快速納入機制的股票才考慮納入綜指。此次恆生綜指納入蔚來-SW,但由於蔚來是二次上市公司,因此無法被納入港股通範圍。最終標的變動應以上海交易所和深圳交易所發佈信息為準。

時間表:指數調整將於6月13日生效

時間安排上,上述指數調整結果將於6月13日(星期一)正式實施。在此期間,部分主動型資金仍不排除會根據調整公佈結果採取一定的套利操作,但被動資金為了最大程度減少追蹤誤差將選擇在生效前一個交易日(即6月10日)調倉。我們預計屆時相關股票成交或將會出現遠大於平時的“異常放量”情形,特別是在尾盤。

港股與資金動向展望:南向持續流入,穩增長政策加碼對沖外部擾動

南向資金有所加速,海外資金企穩。去年12月以來,南向資金持續流入,也是2月中旬前推動港股領漲全球的主要動力;不過進入3月地緣局勢和監管不確定性等問題發酵引發海外資金拋售,進而對市場造成衝擊,但即便如此,南向資金在此間依然流入;3月中旬金融會議傳遞維穩信號後,資金流出得到緩解,市場也逐步企穩進入震盪磨底格局。4月政治局會議傳遞出政策積極信號,但國內疫情、中美利差以及地緣政治局勢升温等再度引發市場回調。5月以來,中國市場政策暖風頻吹,央行宣佈將房貸利率下限降低20bp,上週又將5年期LPR下調15bp。得益於此,在外圍動盪背景下,港股展現一定韌性。此外,近期南向資金加速流入也提供一定支撐,5月日均流入30億人民幣,遠高於4月6億人民幣的日均淨流入規模,我們預計後續仍有望繼續流入。相比之下,海外資金在3月大幅流出之後有所企穩,但重新迴流還有待增長前景的進一步改善。

往前看,我們認為經濟衰退憂慮可能引發的外圍動盪仍將是導致海外中資股市場波動的主要來源。雖然期望港股市場完全不受海外因素影響並不現實,但是更多政策性支持措施,疊加市場估值已經處於較低水平以及南向資金持續流入等因素,有望在一定程度上對沖外部動盪帶來的影響。未來值得密切關注的變量包括:1)疫情變化以及對供應鏈等方面的影響;2)後續政策落地情況;3)美股市場波動,美國收益率和美元匯率走勢;4)中美關係與監管合作動態。具體到板塊配置方面,我們認為高股息收益率標的和優質成長股將為投資者在目前市場波動中提供更多保護。如果後續更多政策出台,穩增長受益標的也值得關注。

圖表:此次調整後,恆指大消費及資訊科技行業市場覆蓋度有所提升

資料來源:Bloomberg,萬得資訊,中金公司研究部

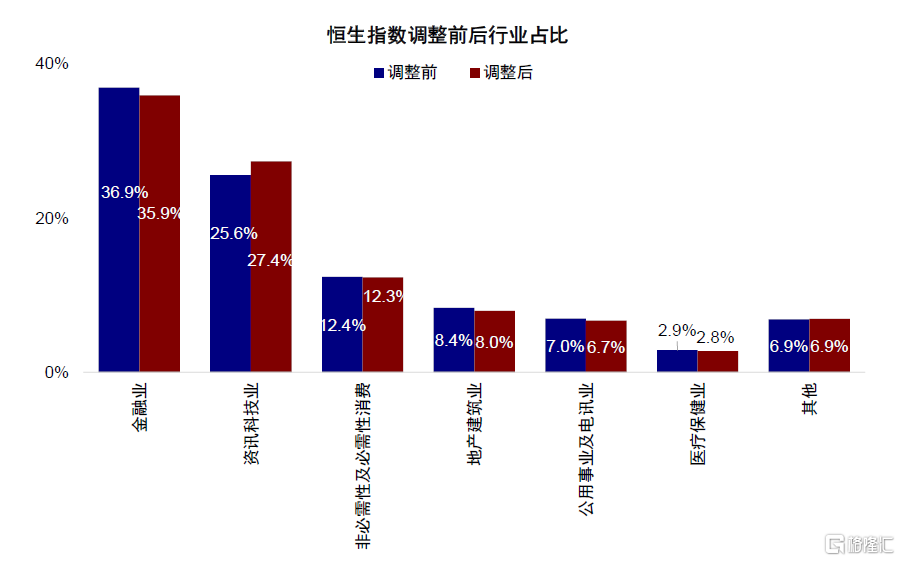

圖表:恆指內部,資訊科技業在恆指中的比重顯著提升

資料來源:Bloomberg,萬得資訊,中金公司研究部

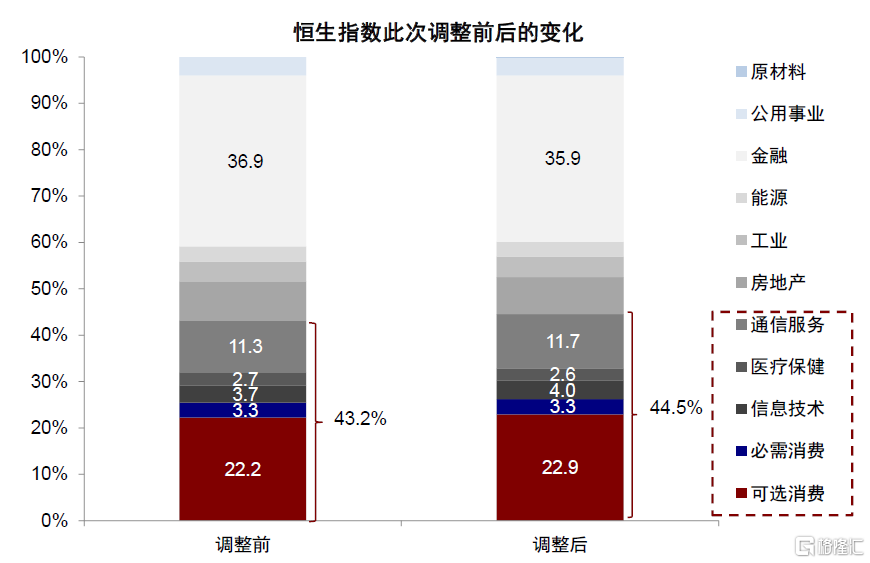

圖表:恆生指數優化後新經濟板塊佔比為44.5%

資料來源:Bloomberg,萬得資訊,中金公司研究部

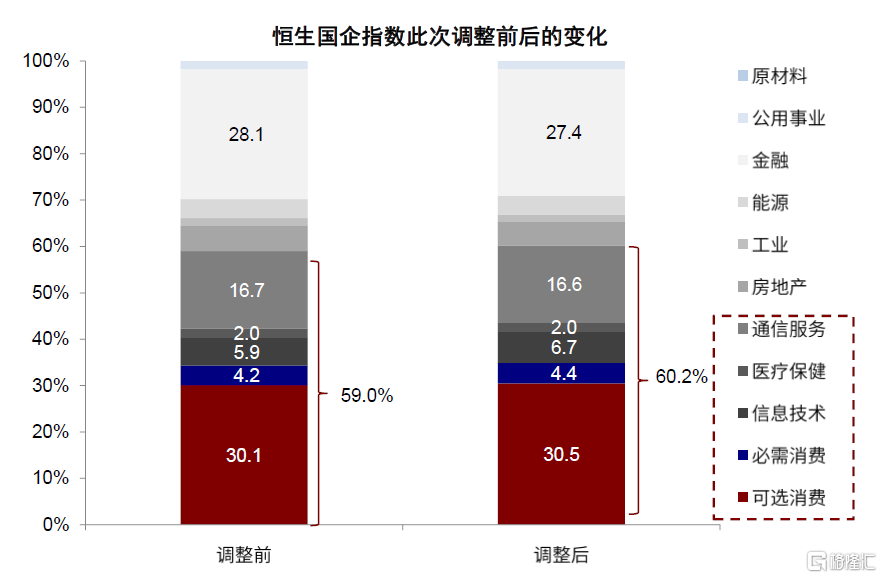

圖表:恆生國企指數調整後新經濟佔比超過60%

資料來源:Bloomberg,萬得資訊,中金公司研究部

圖表:追蹤恆生指數、恆生國企指數和恆生科技指數的ETF基金規模

資料來源:Bloomberg,中金公司研究部;注:數據截至2022年5月20日

圖表:恆生指數調整與資金流向

資料來源:Bloomberg,中金公司研究部 注:灰色為此次新納入;數據截至2022年5月20日;預測值為Bloomberg一致預期

圖表:恆生國企指數調整與資金流向

資料來源:Bloomberg,中金公司研究部 注:灰色為此次新納入;藍色為調出;數據截至2022年5月20日;預測值為Bloomberg一致預期

圖表:恆生科技指數成分股權重調整與資金流向

資料來源:Bloomberg,中金公司研究部 注:數據截至2022年5月20日;預測值為Bloomberg一致預期;蔚來-SW於2022年3月10日上市,被動資金交易所需天數時取近1個月日均交易額計算。