本文來自格隆匯專欄:中金研究 作者: 郭朝輝

摘要

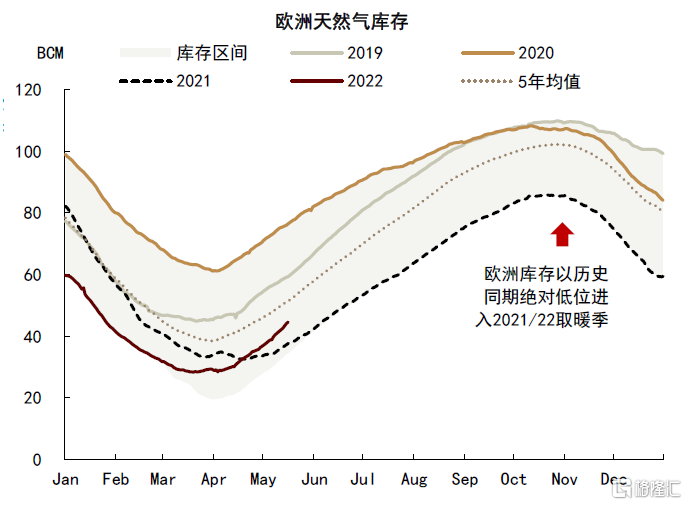

2021年下半年以來,歐洲天然氣庫存降至近五年低位,而2022年一季度的俄烏衝突使得37%的歐洲天然氣供應暴露在地緣風險之下,市場短缺“雪上加霜”。二季度以來,歐洲用氣需求進入淡季,天然氣市場在低庫存起點、高供應風險中進入了新一輪補庫週期。3月23日,歐盟委員會提出[1],歐盟成員國的天然氣庫存填充率需在2022年11月1日前達到80%,而截至4月末,其庫存填充率僅有33%。進入後半年補庫階段,俄羅斯油氣風險可能猶在,歐洲天然氣“近渴”迫在眉睫,液化天然氣(LNG)“遠水”補充對市場平衡的影響則成為了歐洲氣價走向的關鍵。

本篇報吿聚焦歐洲天然氣庫存危機,從LNG接收能力、輸出能力和市場“可支配”貿易量三個角度,分析了歐洲依靠加量進口LNG來實現2022年庫存目標是否具備技術上的可行性。

2021年歐洲天然氣市場陷入庫存危機:高需求、低供應

在2020/21年取暖季超季節性延長和歐洲國家疫情後經濟生產活動復甦的雙重壓力下,2021年歐洲天然氣庫存的修復起點被迫延遲,而在自有產量、LNG進口和俄羅斯管道氣(PNG)進口減量的共同壓制下,歐洲天然氣庫存在6月降至歷史絕對低位。隨着取暖季臨近,歐洲天然氣市場供應擔憂不斷強化,疊加北溪2號管道未能如期緩解短缺,歐洲天然氣價格在4Q21快速攀升,吸引大量LNG運至歐洲,卻難以修復受損嚴重的庫存,歐洲以低於歷史同期均值16%的庫存絕對低點進入2021/22年取暖旺季。

2022年歐洲天然氣庫存缺口亟待修復:新風險、新目標

在冬季天氣表現正常、氣價中樞顯著抬高和LNG進口持續加量的共同支撐下,歐洲天然氣市場在“弱平衡”中度過了2021/22年取暖旺季,歐洲氣價也於高位企穩。然而,預期之外的俄烏衝突為“脆弱”的歐洲天然氣市場帶來了新風險,歐洲氣價在1Q22再度大漲。在供應風險高企的背景下,歐盟提出天然氣庫存填充率需在11月前達到80%的新目標,而我們認為,從歷史經驗來看,為保證歐洲天然氣價格能夠在取暖旺季內保持平穩,庫存起點或需達到90%。截至4月底,歐洲天然氣庫存量為367億立方米,填充率為33%,這意味着歐洲需要在5-10月期間補充520-630億立方米的天然氣庫存才能在取暖季前實現80-90%的新目標,也就是2022年後半年歐洲天然氣市場所面臨的補庫“近渴”。

極端情形下,歐洲天然氣實現補庫目標仍有較大挑戰

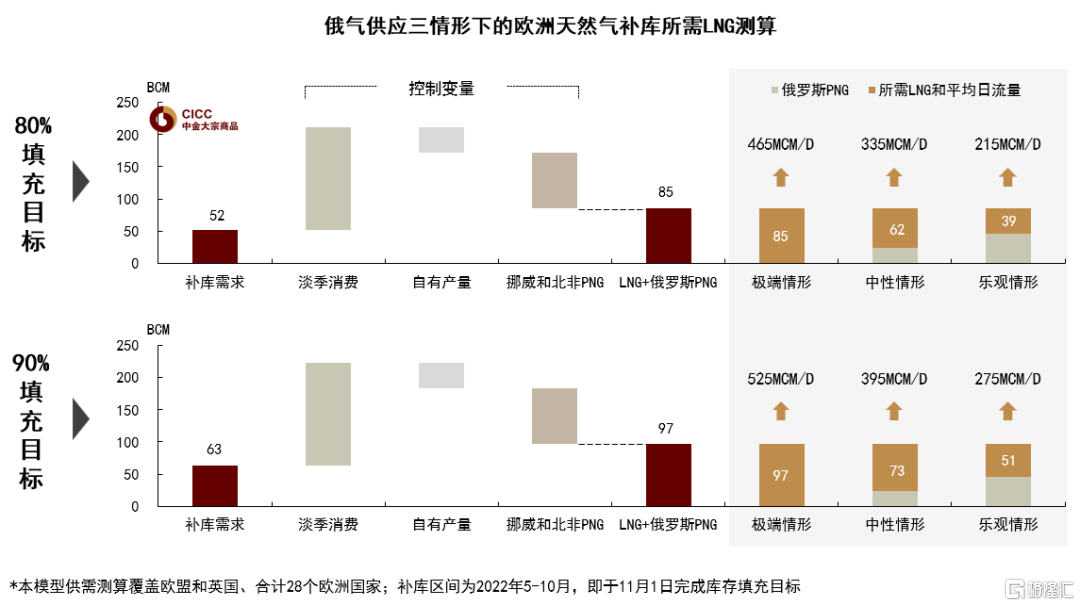

我們為俄羅斯PNG供應減量設定了三種情景假設:一是極端情形,俄羅斯PNG供應減少至零;二是中性情形,為了完成歐盟削減三分之二俄氣依賴的目標,歐洲需減少60-65%的俄羅斯PNG進口;三是樂觀情形,維持現有流量,即俄羅斯PNG減少30%。在控制了供需平衡表的其他變量後,我們測算得到,為達到80%-90%的庫存填充目標,極端情形下歐洲需要在5-10月進口850-970億立方米LNG,中性情形下需要620-730億立方米,而在樂觀情形下僅需390-510億立方米。也就是説,極端情形下,歐洲的LNG日均流量需要在5-10月維持在4.65-5.25億立方米/天,而這樣的LNG進口流量是否具備技術上的可行性,我們將從以下三方面進行判斷:

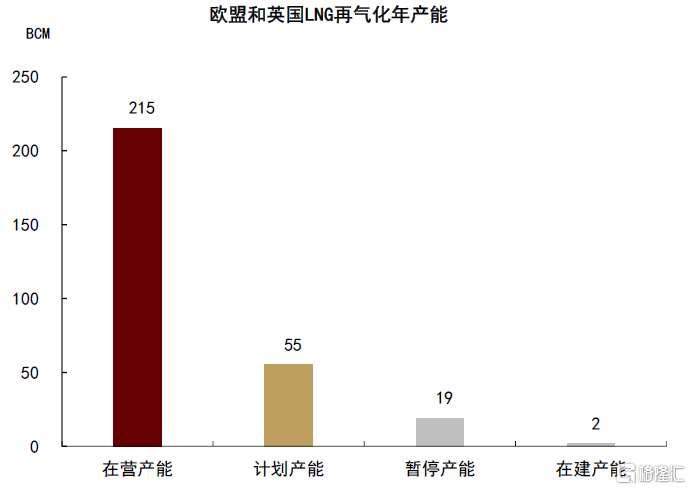

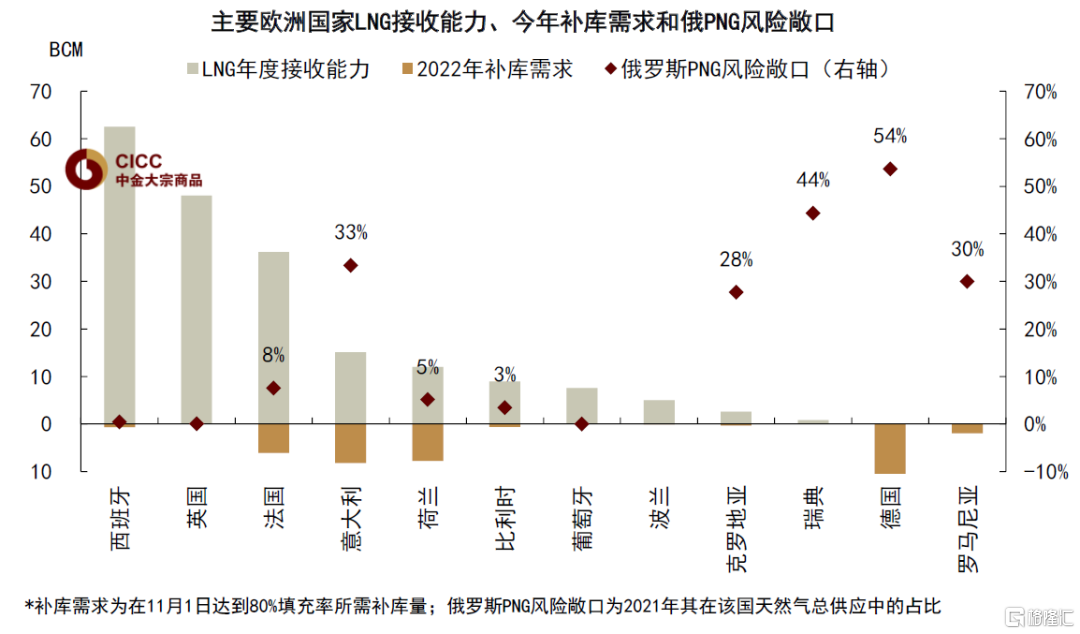

► 從歐洲LNG接收能力來看,當前歐洲(歐盟+英國)LNG的再氣化產能為2150億立方米/年,2022年1-4月已進口535億立方米LNG,剩餘接收能力約為1615億立方米;日均產能為5.89億立方米/天。也就是説,歐洲LNG再氣化產能利用率達到79%-89%則可以滿足極端情形下的LNG進口需求。但我們提示,歐洲內部各國LNG接收能力分佈存在較大的不均勻性,或將帶來LNG進口後的再運輸和再分配風險。

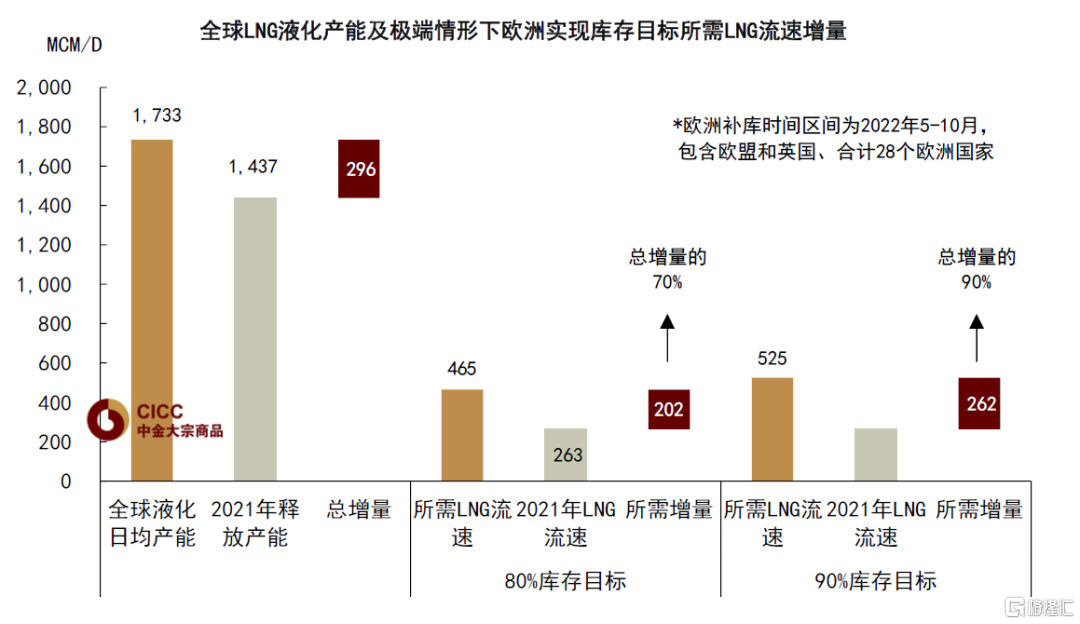

► 從全球LNG輸出能力來看,當前全球LNG液化產能為17.3億立方米/天,2021年實際釋放產能為14.4億立方米/天,其中有2.6億立方米/天去往了歐盟和英國。若在2022年5-10月,全球液化產能全數釋放,則將較去年增加約3億立方米/天,而同期在極端情形下,歐盟和英國的LNG進口流速需較2021年均速增加2.0-2.6億立方米/天,佔全球LNG總出口增量的70-90%。也就是説,在俄羅斯PNG供應降至零的最極端情形下,5-10月的全球LNG出口增量幾乎全部運往歐洲,才可以實現其補庫目標,而我們認為這或許存在較大難度。

► 從歐洲LNG進口貨源來看,據IEA預測,2022年全球LNG總貿易量有望達到5600億立方米左右,那麼5-12月全球預計仍將有3731億立方米的LNG貿易量,按2021年37%的現貨和短期合約比例計算,其中將有1381億立方米LNG貿易量處於“靈活支配”狀態。在極端情形下,歐洲要實現庫存目標,則需要進口全球30-40%的靈活貨源。

基於以上估算,我們認為歐洲具備在極端情形下實現80-90%的天然氣補庫目標所需的LNG接收能力,但其內部的再分配風險仍存,而輸出端的瓶頸風險較大,同時需要更多的現貨採購貨源。此外,美國或將成為歐洲進口LNG的最主要來源,雙方年貿易量或不僅限於約定的400億立方米。當前美國液化產能利用率已達到92%,進一步擴大對歐LNG出口的空間較為有限。基於我們的判斷,5-10月美國向歐洲的LNG出口流速或將在0.8億立方米/天(遵循400億立方米貿易協定)和2.1億立方米/天(今年1-4月均速)之間,對極端情形下歐洲補庫所需LNG總量的貢獻大概在15%-45%。

價格預測:供給彈性不足,需求季節性波動驅動歐洲氣價

往前看,在輸出端絕對能力和接收端分佈不均的共同掣肘下,歐洲LNG供應的彈性較為有限,這使得歐洲天然氣庫存修復在極端情形下仍將面臨較大挑戰。疊加地緣衝突尚未結束,整體而言,2022年歐洲天然氣市場仍將面臨諸多不確定性。短期來看,我們認為歐洲天然氣價格有望在淡季補庫階段趨穩,但由於庫存修復仍有難度,俄羅斯天然氣供應風險也並未解除,因而歐洲天然氣價格中樞的支撐或將延續。從當前荷蘭TTF天然氣遠期合約價格來看,我們判斷歐洲天然氣價格中樞或將在2H22處於20-30美元/百萬英熱之間。

正文

2021年下半年以來,歐洲天然氣庫存降至近五年低位,成為全球能源市場的關注焦點。而2022年一季度的俄烏衝突使得37%的歐洲天然氣供應暴露在地緣風險之下,市場短缺“雪上加霜”。二季度以來,隨着歐洲用氣需求進入淡季,天然氣市場在低庫存起點、高供應風險中進入了新一輪補庫週期。3月23日,歐盟委員會提出,歐盟成員國的天然氣庫存填充率需在2022年11月1日前達到80%,而截至4月末其庫存填充率僅有33%。進入後半年補庫階段,俄羅斯油氣風險可能猶在,歐洲天然氣“近渴”迫在眉睫,LNG“遠水”的補充對市場平衡的影響則成為了後半年歐洲氣價走向的關鍵。

本篇報吿聚焦歐洲天然氣庫存危機,對2021年庫存歷史低位背後的基本面驅動因素進行復盤分析,並在俄羅斯天然氣供應風險的壓力情境下,對歐洲(包含歐盟和英國、合計28個歐洲國家)實現庫存目標所需的LNG進行了量化測算。此外,我們從LNG接收能力、輸出能力和市場“可支配”貿易量三個角度,分析了歐洲依靠加量進口LNG來填補庫存是否具備技術上的可行性。

2021年歐洲天然氣市場陷入庫存危機:高需求、低供應

天然氣市場具備極強的週期性特徵。天然氣需求具備明顯的季節性,對於北半球國家來説,取暖季為天然氣的需求旺季,一般為每年的11月至次年3月,而4月至10月則為需求淡季。需求的季節性使得天然氣庫存具備清晰的週期性,即在11月至次年3月為去庫階段,而從4月開始庫存修復、直至進入下一個取暖旺季。

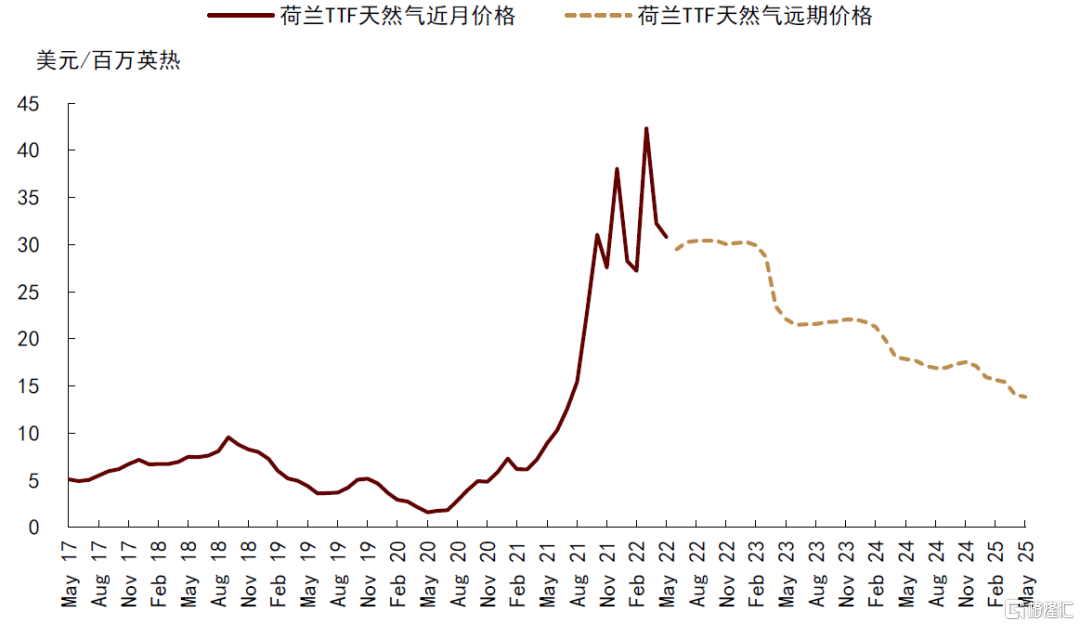

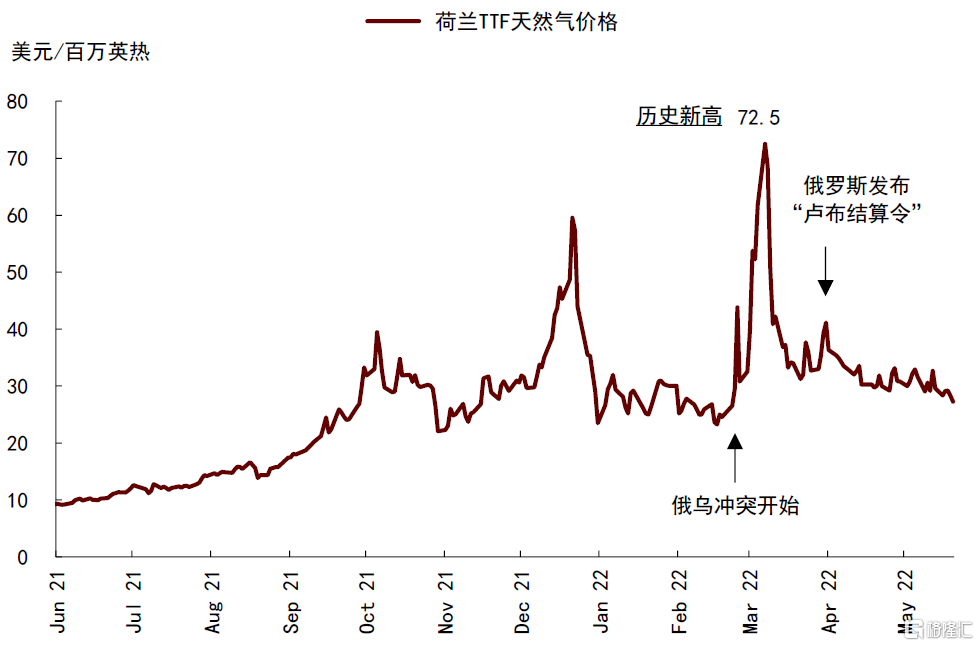

歐洲天然氣庫存在2021年補庫階段降至歷史低位,支撐氣價中樞大幅抬升。在經歷了2020年的庫存歷史高位後,歐洲天然氣庫存在2020/21年取暖旺季期間(2020年11月至2021年3月)逐步迴歸歷史同期均值,卻並未在2021年4月如期進入補庫週期。2021年6月末,歐洲天然氣庫存降至歷史同期最低水平,並最終以低於5年均值16%的歷史絕對“低起點”進入2021/22年的取暖季。低庫存支撐歐洲氣價中樞大幅抬升,引發了全球能源市場的高度關注。荷蘭TTF天然氣價格自2021年6月突破10美元/百萬英熱歷史波動上限,步入快速上行通道,直至10月初觸頂40美元/百萬英熱的歷史最高水平,累計漲幅高達323%。

圖表: 2021年全球天然氣價格均出現大幅走高

資料來源:彭博資訊,中金公司研究部

為探究2021年歐洲天然氣庫存危機背後的基本面成因,我們對2021年4月-12月期間,歐洲天然氣庫存降至並持續於歷史低位背後的市場供需情況進行三階段覆盤,發現年初天然氣消費的超季節性增長和年中以自有產量、LNG進口和PNG進口為代表的歐洲天然氣供應減量為2021年歐洲天然氣市場陷入庫存危機的核心基本面驅動。考慮到數據的可得性和代表性,本篇報吿使用的歐洲市場供需數據覆蓋歐盟和英國、合計28個歐洲國家。

取暖季超預期延長疊加疫後生產活動復甦,天然氣庫存修復起點有所推遲

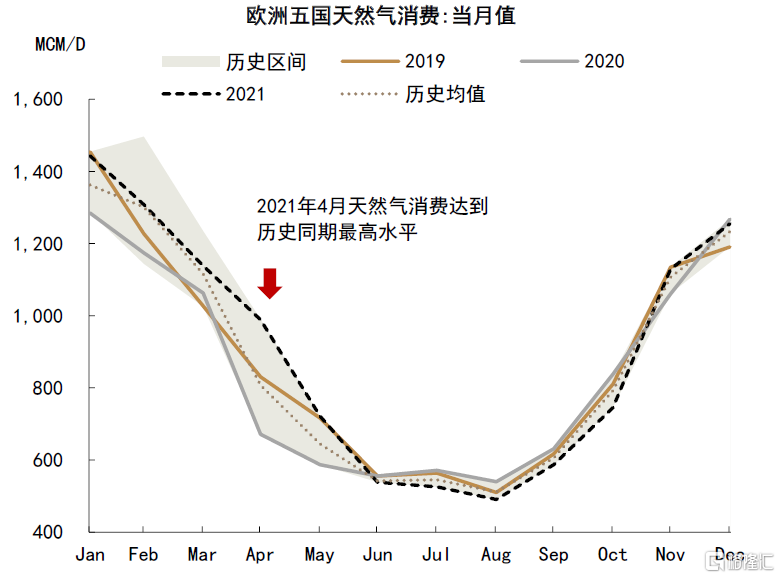

庫存修復起點延遲,超季節性的消費需求為主導因素。從補庫週期的起點開始,我們發現2021年歐洲天然氣庫存的修復起點有所延遲。基於2016-2020年的歷史經驗,歐洲天然氣庫存一般會在4月進入補庫週期,月度平均補庫量大約為74億立方米,但2021年4月歐洲天然氣庫存並未開始修復、甚至出現小幅消耗,月末庫存為335億立方米,低於3月末的337億立方米。通過分析歐洲天然氣市場的基本面變動,我們發現需求的超季節性抬升是庫存並未如期開始修復的主導因素。2021年4月歐洲市場天然氣消費量為14.5億立方米/天,高於5年同期均值26%。

圖表: 2021年4月歐洲天然氣庫存並未開啟補庫…

資料來源:GIE,中金公司研究部

圖表: …消費的超季節性增長為主要原因

資料來源:歐盟統計局,IEA,中金公司研究部

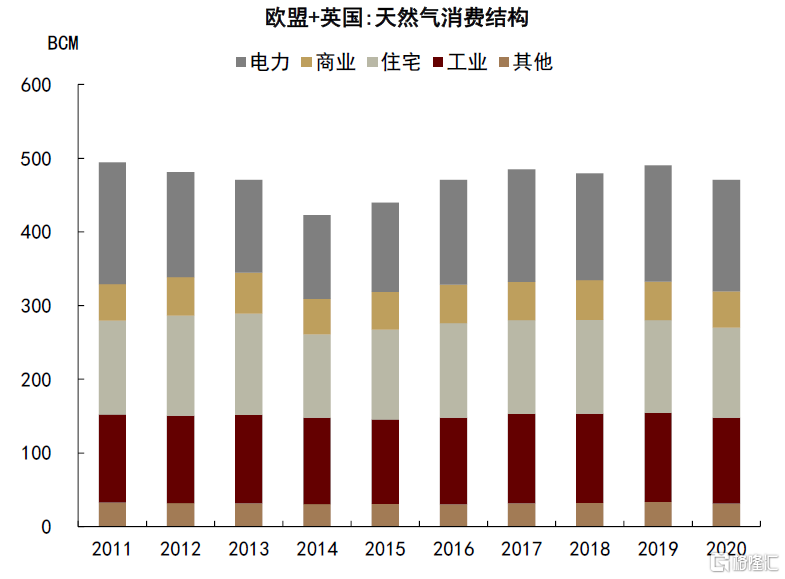

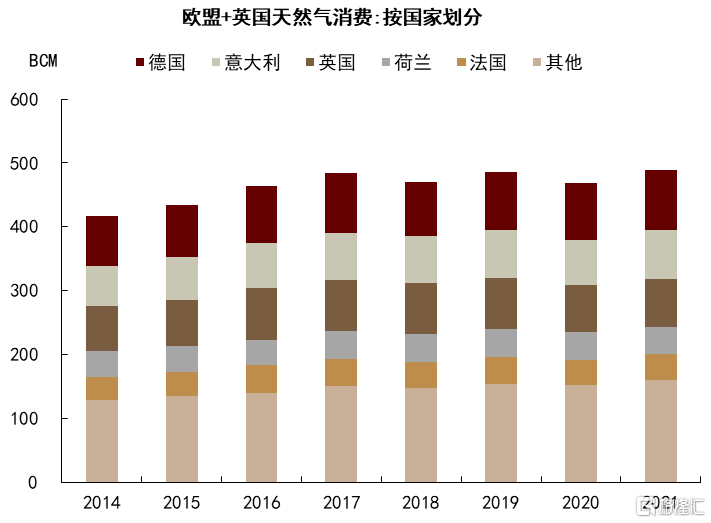

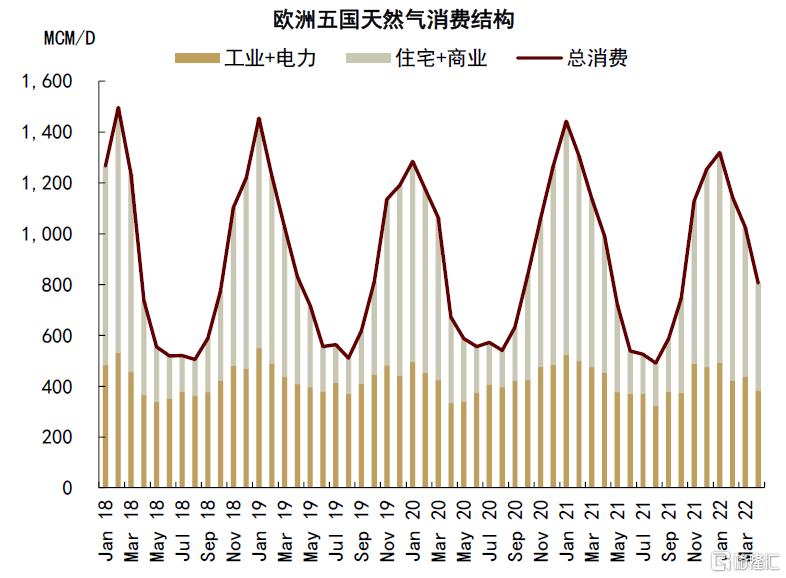

從歷史數據來看,歐洲天然氣的需求總量和細分結構均較為穩定。2016年以來,歐洲天然氣需求量大約保持在4700-4900億立方米/年,2021年總需求量為4886億立方米,同比小幅提升4%。從應用領域來看,歐洲天然氣需求可以劃分為工業、電力、住宅和商業四個部分,其佔比也基本穩定,分別貢獻了總需求量的25%、30%、27%和11%。從國家需求來看,德國、意大利、英國、荷蘭和法國為天然氣的主要消費國,2021年其共同貢獻了歐洲天然氣消費總量的67%。

圖表: 歐洲天然氣消費主要來自於四個領域

資料來源:歐盟統計局,中金公司研究部

圖表: 德、意、英、荷、法為歐洲天然氣的需求主力

資料來源:歐盟統計局,IEA,中金公司研究部

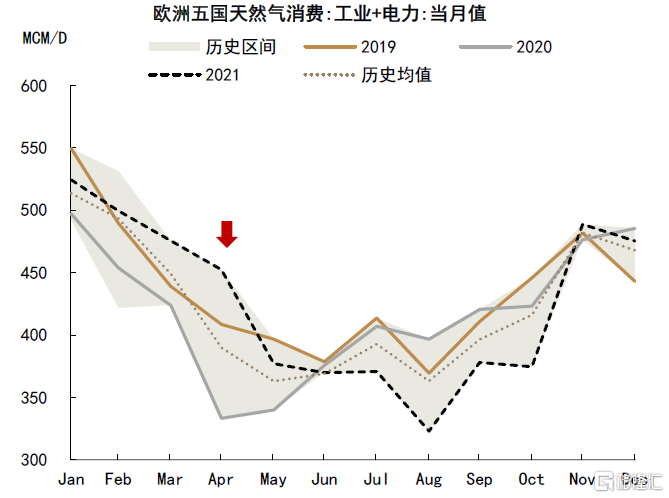

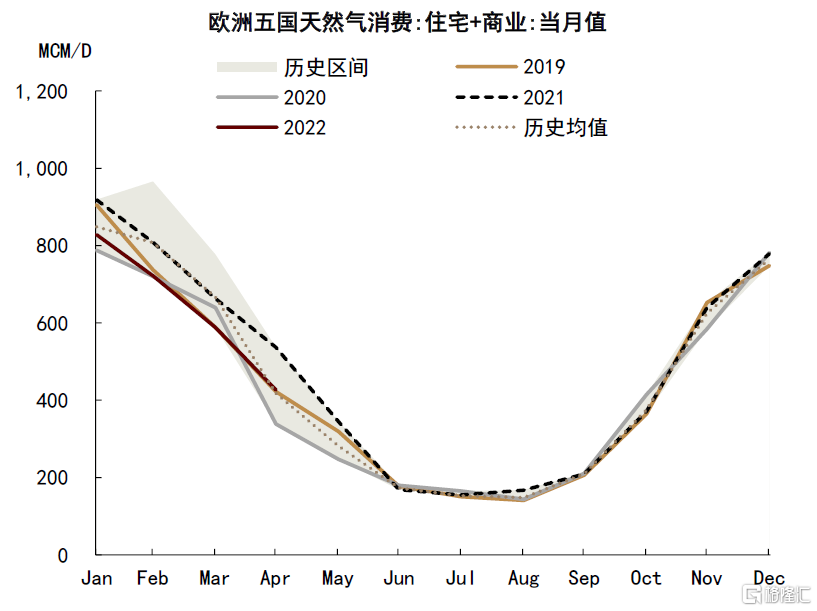

歐洲天然氣需求由天氣情況和經濟活動共同驅動。由於缺乏歐盟和英國整體天然氣月度消費的分領域數據,我們將德國、意大利、英國、荷蘭、法國五個歐洲國家(下稱“歐洲五國”)的天然氣月度消費細分數據作為樣本,進一步對歐洲天然氣消費的結構和主導因素進行分析。可以看到,歐洲五國與歐洲整體的天然氣消費情況基本一致,也在2021年4月出現超季節性增長,較5年平均水平增加了23%。基於歐洲五國2018年以來的天然氣月度消費情況,可以看到住宅和商業需求是天然氣消費季節性的主要來源,其主要受到天氣情況及取暖需求的影響。相較之下,工業和電力領域的天然氣需求相對穩定,其主要受到歐洲經濟活動的影響,表現為同比增速與歐盟和英國的GDP增速較為一致。

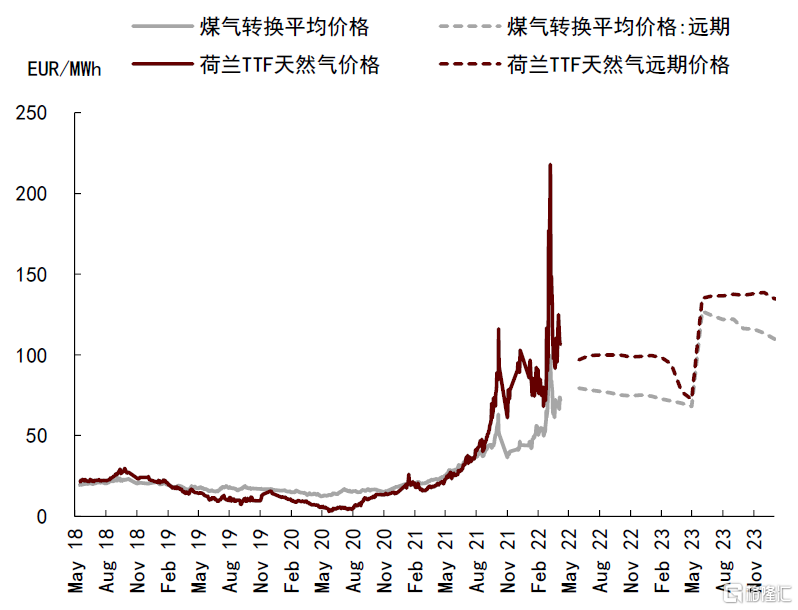

此外,天然氣在工業和電力領域的消費需求也會受到其使用成本的“負反饋”影響。比如,在天然氣相對煤炭的使用成本偏高時,會帶動氣、煤轉換,從而減少天然氣的消費需求。以荷蘭TTF天然氣價格、荷蘭工業和電力領域的天然氣需求和其煤氣轉換平價水平為例,在2018年至2021年上半年期間,荷蘭天然氣價格始終低於煤氣轉換平價水平,其工業和電力領域的天然氣需求則一直在4800-6700立方米/天的區間裏波動,而在2021年6月以來,荷蘭天然氣價格向上突破煤氣轉換平價後,天然氣在荷蘭工業和電力領域的消費快速減少至4000立方米/天附近波動。

圖表: 2021年4月歐洲五國用氣需求表現超季節性

資料來源:路透社,中金公司研究部

圖表: 天然氣需求的季節性主要來自住宅和商業領域

資料來源:路透社,中金公司研究部

圖表: 工業和電力領域的需求則與經濟活動相關…

資料來源:路透社,彭博資訊,中金公司研究部

圖表: …同時也會受到天然氣價格的“負反饋”影響

資料來源:彭博資訊,中金公司研究部

回到2021年4月,我們發現歐洲五國在住宅和商業、工業和電力領域的天然氣需求均發生超季節性增長。其中,2020/21年取暖季的延長使得住宅和商業領域的天然氣需求在2021年4月達到歷史同期最高水平,較5年同期水平提高了29%,貢獻了總消費較同期均值增量的66%。此外,歐洲國家疫情後的經濟活動修復也對工業和電力領域的天然氣需求提供了支撐。歐盟和英國GDP同比增速在2Q21達到疫情後的最高水平,分別為14%和24%,雖然背後有低基數效應的影響,但的確帶來了歐洲工業和電力領域天然氣需求的超季節性表現。2021年3-4月,歐洲五國工業和電力領域的天然氣需求均處於歷史同期最高水平。

圖表: 取暖季延長使住宅和商業領域的用氣需求提高

資料來源:路透社,中金公司研究部

圖表: 疫情後的經濟復甦支撐工業和電力領域的需求

資料來源:路透社,中金公司研究部

產量下滑疊加進口減量,供應缺口拖累庫存淡季修復

隨着天然氣消費逐步迴歸常態,歐洲天然氣庫存在2021年5月正式步入補庫週期,但當時庫存已低於近5年同期均值近27%,處於歷史相對低位。而在6月末,歐洲天然氣庫存正式降至歷史同期的最低點,並一直持續至10月末、即下一個取暖季開始之前。在此期間,歐洲天然氣消費基本處於歷史同期均值及以下區間,而歐洲市場天然氣供應側的缺口成為了淡季修復的最主要拖累項。

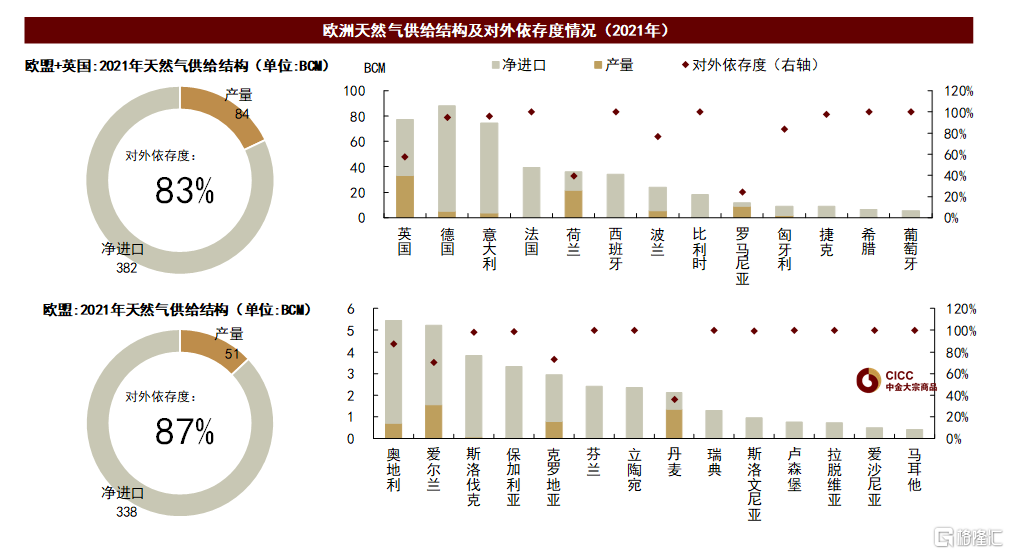

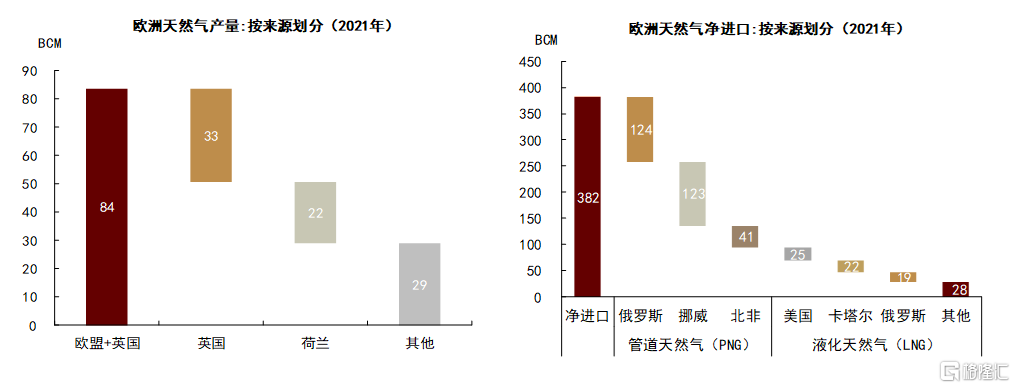

歐洲天然氣供應具備較高的對外依存度。2021年,歐盟和英國天然氣市場的總供給量為4660億立方米,其中自有產量為840億立方米,淨進口量為3820億立方米,對外依存度高達83%。分國家來看,德國、英國、意大利、法國、荷蘭的天然氣供應量位居前列,分別為880億立方米、773億立方米、745億立方米、396億立方米和359億立方米,但對外依存度情況卻相差較大,其中德國、意大利和法國高度依賴進口天然氣,對外依存度分別為95%、96%和100%,而英國和荷蘭具備一定自有產量,對外依存度分別為57%和39%,而其也分別貢獻了歐盟及英國天然氣產量中的40%(330億立方米)和26%(220億立方米)。

從淨進口來源來看,2021年歐洲進口2877億立方米PNG,佔總量的75%,其中來自俄羅斯、挪威、以利比亞和阿爾及利亞為代表的北非國家的PNG分別為1235、1230和412億立方米,佔PNG進口的43%、43%和14%。此外,940億立方米LNG進口則主要來自美國、卡塔爾和俄羅斯三個國家,分別為252、221和186億立方米,佔LNG進口的27%、23%和20%。

圖表: 歐洲天然氣供給結構及各國對外依存度

資料來源:歐盟統計局,IEA,中金公司研究部

圖表: 2021年歐洲天然氣淨進口和產量來源

資料來源:歐盟統計局,IEA,中金公司研究部

綜合來看,歐洲天然氣供應可以分為自有產量、LNG進口和PNG進口三個部分,而這三項供應來源均在2021年的需求淡季出現明顯減量,具體來看:

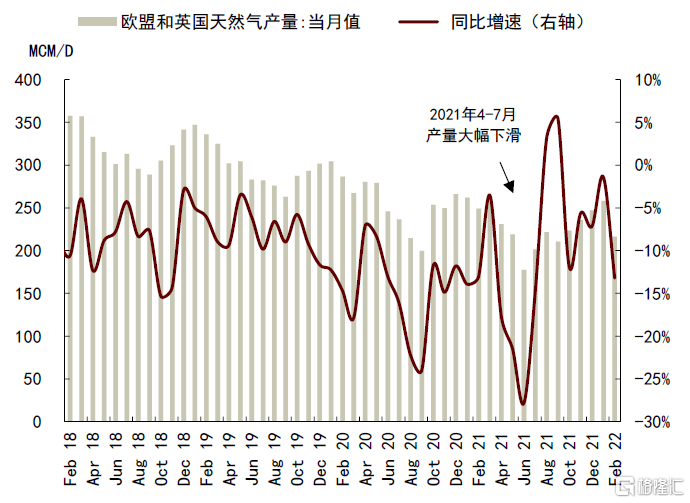

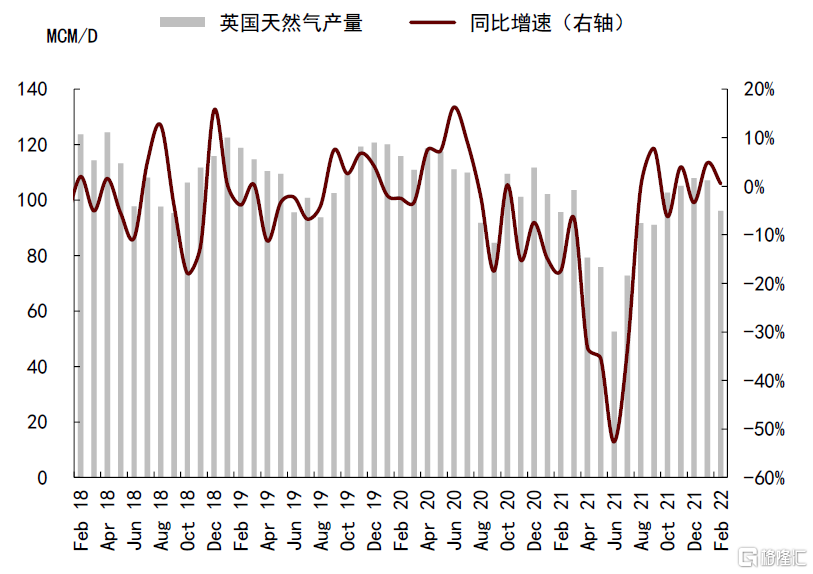

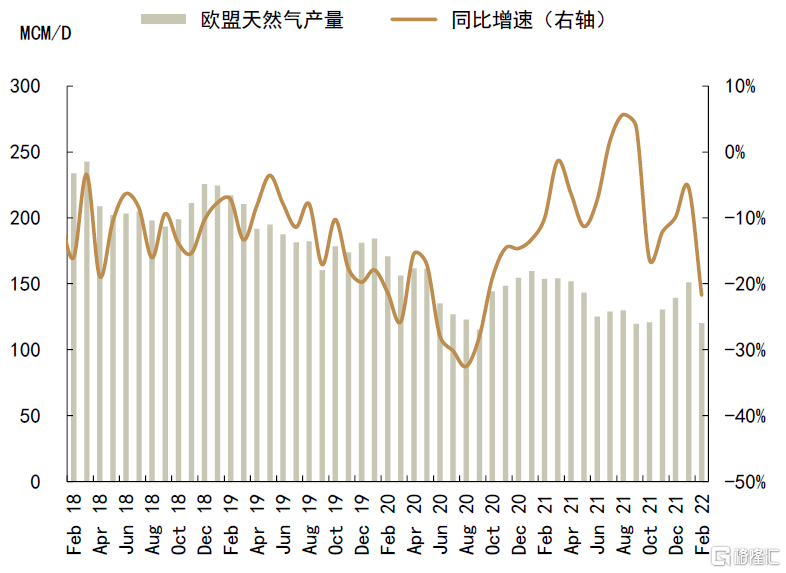

► 歐洲天然氣自有產量加速下滑,其中英國為最主要拖累項。歐洲天然氣自有產量在2018年以來始終處下滑通道,同比減速大約保持在-9%附近。其中,荷蘭為代表的歐盟國家天然氣產量的同比減速大概在-12%左右,而英國產量則基本保持穩定。2021年4-7月,歐洲天然氣產量下滑速度大幅加速,同比減速跌至-26%,而英國天然氣產出減量為最主要的拖累項。受新冠疫情和管控政策影響,大量英國天然氣生產設施的維護計劃被迫推遲至2021年夏季進行,造成設備維護期的超季節性延長,使得英國天然氣產出在2021年4-7月同比減少46%,對歐洲天然氣供應和庫存修復進程形成明顯拖累。

圖表: 2018年以來歐盟和英國天然氣產量持續減少

資料來源:歐盟統計局,IEA,中金公司研究部

圖表: 英國產量下滑為2021年產出不足的主要拖累

資料來源:歐盟統計局,IEA,中金公司研究部

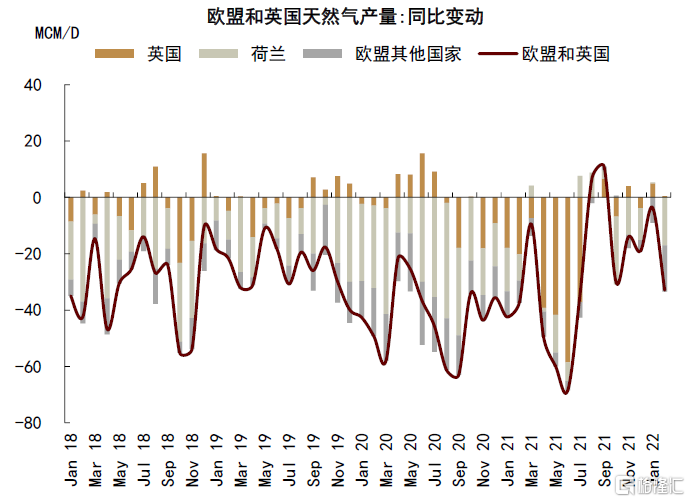

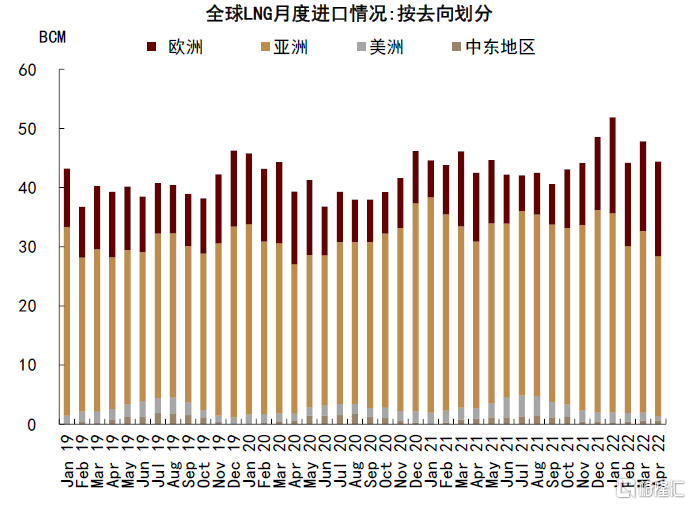

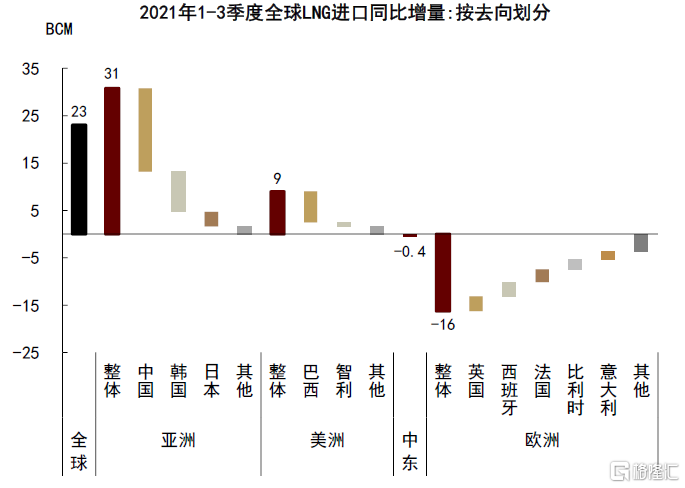

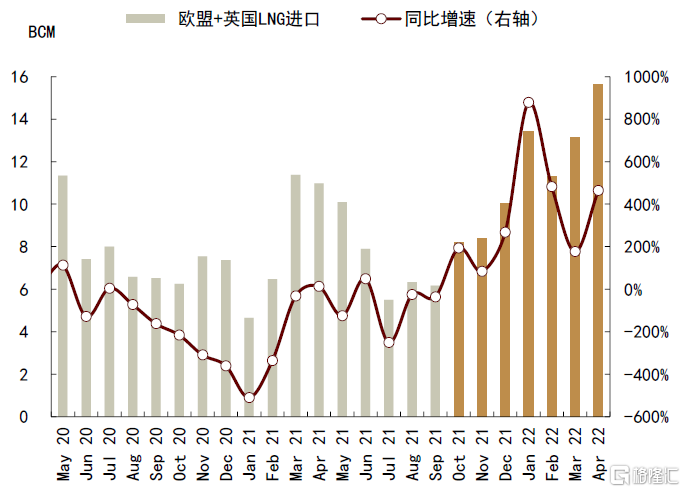

► 亞洲、南美洲夏季天然氣需求加量,對歐洲LNG輸入形成分流。以中國、日本、韓國為代表的亞洲國家和歐洲地區為全球LNG市場的最主要需求國,而在2021年前三季度,工業活動復甦需求疊加水電錶現較差,增加了我國對LNG的進口需求,而韓國也在煤及核電供應減量的背景下加量進口LNG。與此同時,南美洲的乾旱天氣對巴西、智利等國的水電供應形成明顯壓制,迫使其加大對天然氣的進口。在1-3Q21,全球天然氣市場貿易量同比增加231億立方米,其中分別有310和90億立方米LNG增量流向了亞洲和美洲,而歐洲的LNG輸入量則同比減少了160億立方米。

圖表: 歐洲和亞洲地區為全球LNG的主要需求方

資料來源:路透社,中金公司研究部

圖表: 1-3Q21歐洲LNG進口被分流至亞洲和美洲

資料來源:路透社,中金公司研究部

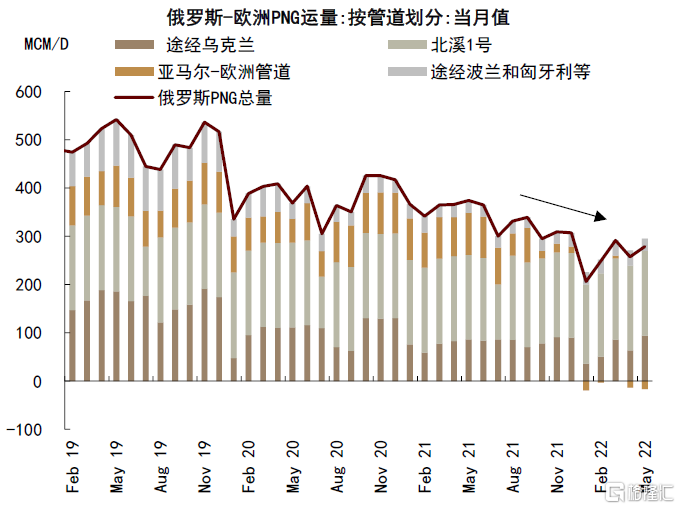

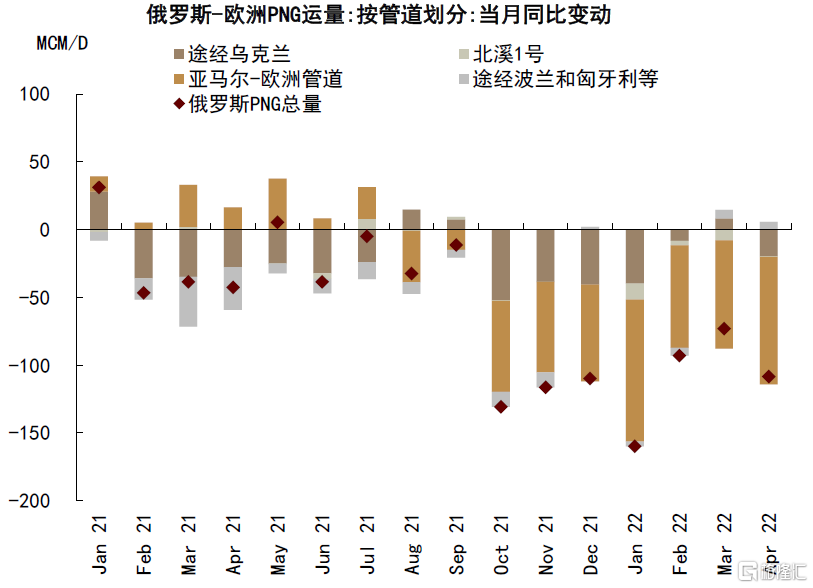

► 俄羅斯PNG運量持續減少,北溪2號未能如期緩解短缺。俄羅斯PNG的流入量自2021年6月起步入下滑區間,成為了壓倒歐洲天然氣庫存修復和供應支撐的“最後一根稻草”。其中,亞馬爾-歐洲管道和途經烏克蘭的PNG運量下滑最為嚴重,而北溪2號管道審批進程受阻更進一步加劇了短缺擔憂。北溪2號管道具備550億立方米/年的運輸能力,約為2021年俄羅斯至歐洲PNG運量的45%,其在2021年9月完成建設,但並未如期通過審批,11月16日德國能源監管機構宣佈暫停北溪2號天然氣管道項目的審核進程[2],使俄羅斯和歐洲天然氣供應的緊張關係進一步趨緊。

作為歐洲天然氣的最重要供給國,歐洲天然氣庫存中有大約10%由俄羅斯天然氣工業股份公司(Gazprom,下稱為“俄氣公司”)直接經營,而這部分庫存在2021年的補庫期間幾乎並未修復,從4月初至10月末,俄氣公司所經營的歐洲天然氣庫存僅從22億立方米增加至41億立方米,以低於2018-2020年同期65%的水平進入了2021/22年歐洲取暖季。

圖表: 俄羅斯PNG輸入在2H21以來持續下

資料來源:ENTSOG,中金公司研究部

圖表: 俄氣公司經營的歐洲天然氣庫存大幅低於往年

資料來源:GIE,中金公司研究部

LNG進口欲挽狂瀾,庫存受損積重難返

庫存歷史低位和俄羅斯PNG供應的減少引發了全球市場對2021/22取暖季歐洲天然氣供應短缺的強烈擔憂,歐洲氣價中樞開始大幅抬升,吸引大量LNG流向歐洲市場,2021年10月,歐洲LNG的月度進口量達到了82億立方米,較9月環比大幅提升33%,但也未能在取暖季之前挽救積重難返的受損庫存,歐洲天然氣庫存以低於歷史同期16%的絕對低點進入取暖旺季,並始終維持在歷史同期最低水平。

圖表: 歐洲自2021年10月開始加量進口LNG…

資料來源:路透社,中金公司研究部

圖表: …但庫存受損已經積重難返

資料來源:GIE,中金公司研究部

2022年歐洲天然氣庫存缺口亟待修復:新風險、新目標

庫存損傷仍未修復、地緣風險不期而來,歐洲氣價在1Q22再度大漲

2021/22年天然氣需求旺季期間,歐洲天然氣庫存始終處於歷史絕對低位,僅在3月下旬開始小幅邊際修復,在冬季天氣表現正常、氣價中樞顯著抬高和LNG進口持續加量的共同支撐下,歐洲天然氣市場在“弱平衡”中度過取暖旺季,荷蘭TTF天然氣價格也持續於25-30美元/百萬英熱的區間企穩波動。

然而,預期之外的俄烏衝突對本就“脆弱”的市場基本面形成了額外的強烈衝擊。作為歐洲天然氣供應的最重要供應國,2021年歐盟和英國的天然氣總供應中有37%來自於俄羅斯。2月24日發生的俄烏衝突及其引發的俄羅斯能源領域的制裁措施為即將到來的歐洲天然氣補庫週期帶來了全新的風險,歐洲天然氣價格在1Q22再度大漲,荷蘭TTF天然氣價格從2月中旬開始向上攀升,直線衝高207%至73美元/百萬英熱,再創歷史新高,歐洲天然氣市場在低庫存起點、高供應風險中進入了新一輪的補庫週期。

圖表: 俄烏衝突刺激歐洲氣價在1Q22再創新高

資料來源:彭博資訊,中金公司研究部

歐盟修訂天然氣庫存填充目標,但待修復缺口可能不止如此

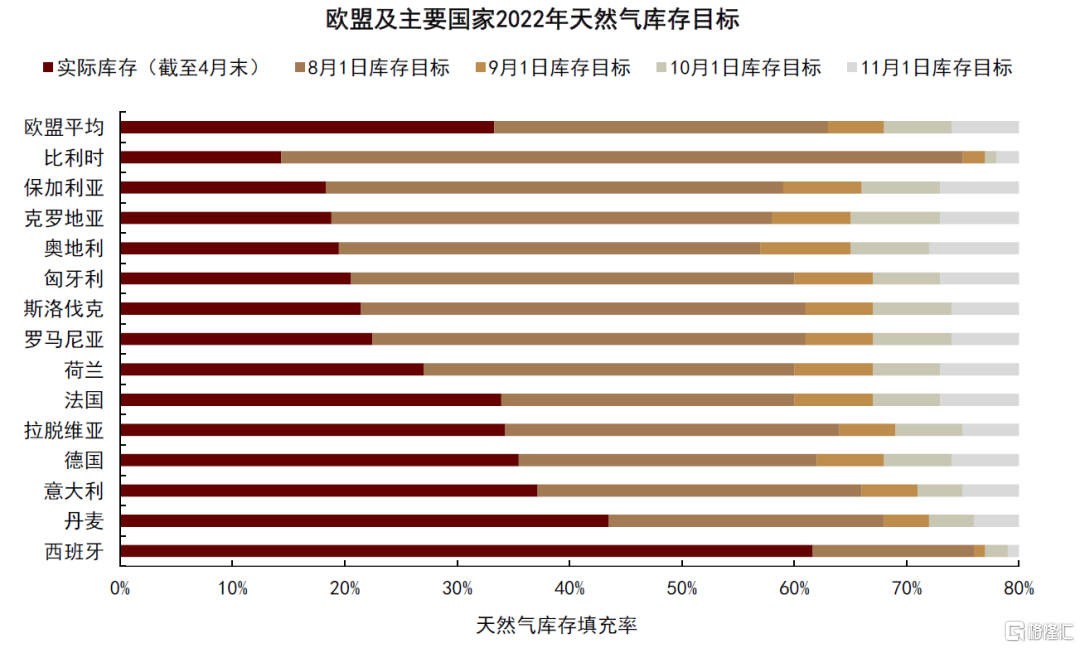

3月23日,歐盟委員會提出,歐盟成員國的天然氣庫存填充率需在2022年11月1日,即2022/23年取暖旺季之時,達到80%,並在2023年及以後的11月1日達到90%。基於不同成員國的庫存水平,歐盟委員會詳細設定了2022年8-10月初各國天然氣庫存的填充目標。

圖表: 歐盟委員會設定的2022年歐洲及主要國家的天然氣庫存填充目標

資料來源:歐盟委員會,GIE,中金公司研究部

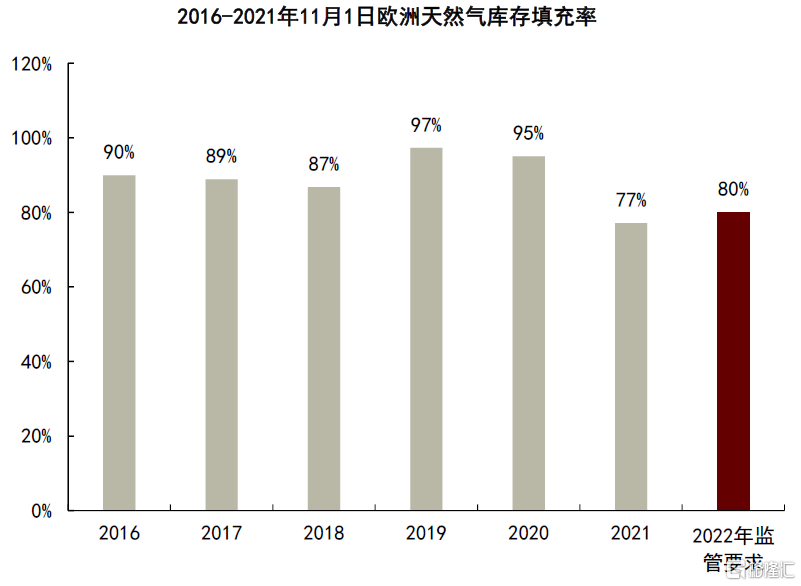

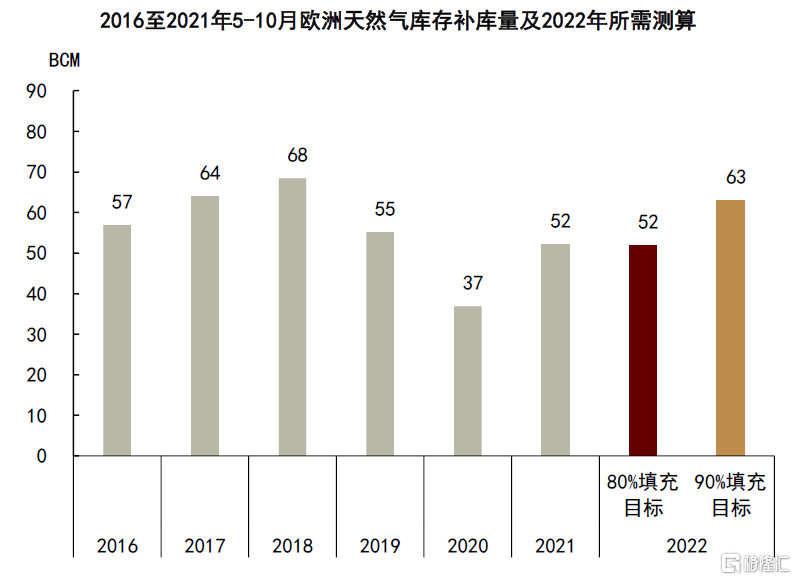

當前歐洲天然氣庫存的儲備能力大約為1100億立方米[3],截至4月30日,其實際儲備量為367億立方米,填充率為33%,這意味着在今年5-10月、共6個月的時間內,歐洲天然氣需要補充520億立方米的庫存。從歷史同期補庫水平來看,這樣的庫存填充需求似乎可以接受,2016-2020年5-10月歐洲天然氣補庫均值為563億立方米,而2021年同期也達到了521億立方米。但我們提示,80%的取暖季庫存起點其實並不算高,在2016-2020年的11月1日,歐洲天然氣庫存的平均填充率為92%,而在2021年則僅為77%。

因而我們認為,為保證歐洲天然氣價格能夠在2022/23年取暖旺季保持平穩,或許需要歐洲天然氣庫存的填充率在取暖季開始前達到90%,這將要求歐洲天然氣庫存在今年5-10月期間增加約630億立方米。

圖表: 歐洲天然氣儲庫率在歷年取暖季的起點

資料來源:GIE,中金公司研究部

圖表: 不同目標下的歐洲天然氣庫存填充需求

資料來源:GIE,中金公司研究部

極端情形下,歐洲天然氣實現補庫目標仍有較大挑戰

在經歷了供應風險和價格中樞雙高的取暖季過後,歐洲天然氣庫存目標能否實現,對2022年、特別是2022/23年取暖季期間的歐洲天然氣基本面和價格表現都尤為重要。當前來看,俄羅斯天然氣的實際供應情況仍為2022年歐洲天然氣庫存修復過程中的最大不確定性因素。俄烏衝突發生以來,天然氣市場成為了歐美製裁俄羅斯,以及俄羅斯採取“反向制裁”的焦點領域。德國政府在今年2月宣佈暫時停止“北溪2號”天然氣管道的審批程序[4],美國也表示將對該項目實施制裁[5],北溪2號管道能否開通仍存在極大的不確定性。而俄羅斯也在3月末頒佈“盧布結算令”,要求“不友好國家”與俄羅斯的天然氣貿易必須以盧布進行結算[6],市場對俄氣供應的擔憂進一步升温。此外,仍在持續的地緣衝突也增添了現有俄羅斯天然氣、特別是PNG的運輸風險,5月12日,烏克蘭天然氣傳輸系統運營商(GTSOU)表示,俄烏衝突迫使其暫停了部分俄羅斯PNG中轉站的運營,將影響俄羅斯通過烏克蘭運往歐洲的PNG中的三分之一[7]。

管道氣的供應風險升温使市場將目光轉至運輸相對靈活的LNG市場。我們也有提到,自2021年10月以來,高企的歐洲氣價吸引了大量LNG運往歐洲,以彌補俄羅斯PNG供應減少,但由於馬上臨近取暖旺季,疊加庫存受損積重難返,LNG進口加量並未使歐洲的天然氣庫存危機得到顯著緩解。但隨着歐洲順利度過需求旺季、步入補庫週期,俄烏衝突又進一步擴大了俄氣供應的可能缺口,LNG增量能否填補俄氣缺口成為了歐洲天然氣庫存能否如期修復的決定性因素。因此,歐洲完成補庫目標需要多少LNG、以及這部分LNG增量是否具備技術上的可行性,成為了當前市場普遍關注的問題。

歐洲實現補庫目標需要多少LNG?

為測算在俄氣供應風險下,歐洲天然氣市場需要進口多少LNG才能完成2022/23年取暖季前的補庫目標,我們將基於歐洲天然氣市場的供需平衡,計算在2022年5-10月期間天然氣淡季消費和庫存填充所需的天然氣總供應量,並在對消費和供應中的自有產量、挪威和北非PNG進口量等控制變量的基準假設下,測算在三種俄羅斯天然氣供應的壓力情境下,需要進口多少LNG以實現供需平衡。

控制變量假設:產量小幅修復、消費邊際回落、挪威和北非PNG保持穩定

英國維修產能迴歸將拉動2022年歐洲天然氣產量同比提升2.5%。2021年歐洲天然氣產量下滑速度大幅加速的最主要拖累項是英國天然氣產出大幅減量,而其背後是生產設施維護計劃推遲所導致的維護期階段性延長。2021年8月以來,英國天然氣產量已經基本恢復至疫情前水平,且截至今年5月13日,英國尚未披露今夏有大規模的產能檢修計劃,因而我們判斷,荷蘭等歐盟國家的天然氣產出將保持-12%左右的同比減速,而英國天然氣產量將在2022年恢復至疫情前水平、從而拉昇歐盟和英國天然氣自有產量同比提升2.5%。

圖表: 截至今年2月,英國天然氣產量已大幅修復

資料來源:IEA,中金公司研究部

圖表: 歐盟天然氣產量同比增速逐步迴歸歷史區間

資料來源:歐盟統計局,中金公司研究部

成本壓力疊加政策導向,2022年歐洲天然氣消費預計或將下降6%。歐盟委員會在3月8日發佈的REPowerEU計劃[8]中宣佈,將在2030年前擺脱對俄羅斯化石能源的依賴,並表示將從減少天然氣需求開始。基於我們之前的分析,歐洲天然氣消費可分為由天氣主導的住宅和商業需求和由生產活動主導的工業和電力需求兩部分,而後者也會受到高價格的負反饋影響。

2021/22年取暖旺季已如期結束,並未出現2021年初的超季節性延長,基於我們選擇的德國、意大利、法國、荷蘭、英國五個歐洲天然氣需求代表國家的高頻數據,當前住宅和商業領域的天然氣需求處於5年均值附近,而在天氣表現正常的基準假設下,我們認為歐洲天然氣在住宅和商業領域的需求將符合歷史平均水平。

而工業和電力領域的用氣需求則會受到成本和政策的雙重壓制。據荷蘭TTF天然氣遠期價格顯示,2022年天然氣價格將持續位於煤氣轉換平價之上,疊加可再生能源或也將在歐盟政策的支持下加快擴張,從而進一步對天然氣進行替代。基於IEA的預測,2022年歐洲天然氣的發電需求將下降5%,而工業領域的用氣需求或將重回2020年同期水平。綜合以上分析,我們判斷2022年歐洲天然氣消費將同比下降約6%。

圖表: 近期歐洲五國住宅和商業的用氣需求表現正常

資料來源:路透社,中金公司研究部

圖表: 歐洲氣價或將持續高於煤氣轉換平價

資料來源:彭博資訊,中金公司研究部

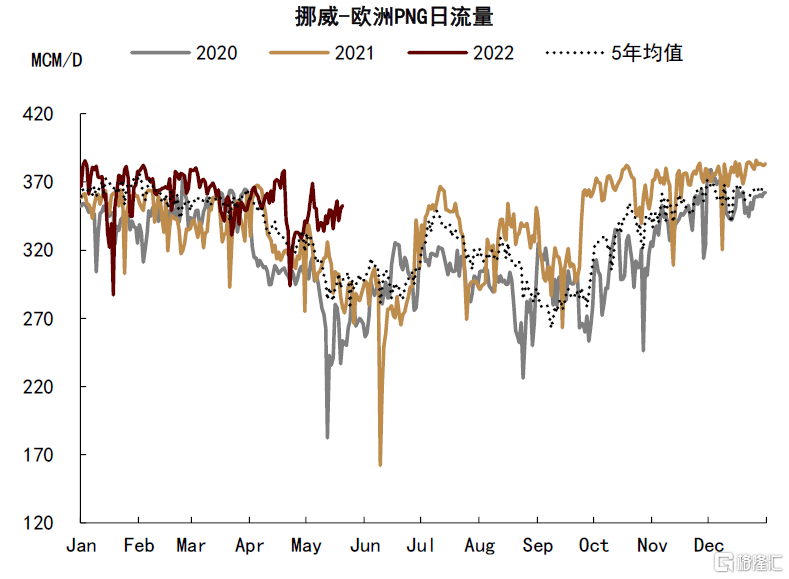

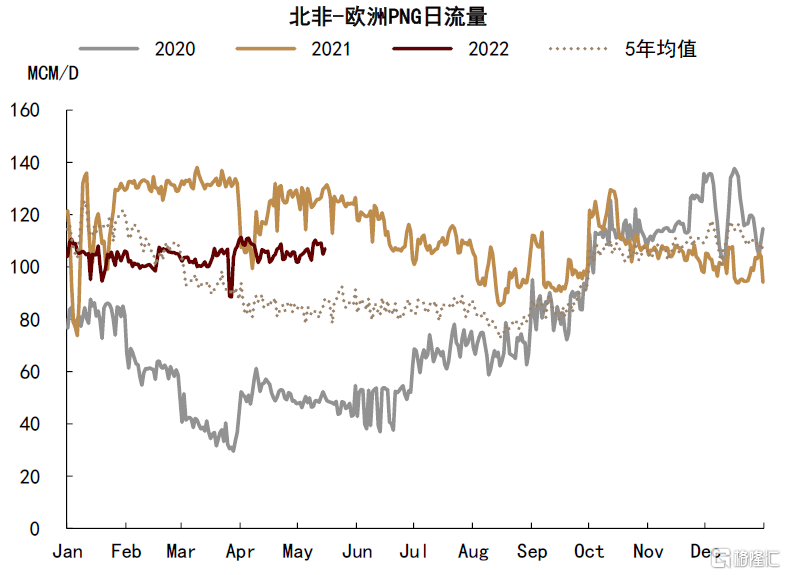

挪威和北非的PNG運量或將保持穩定。在歐洲的天然氣進口渠道中,除了我們將重點研究的LNG和俄羅斯PNG,來自挪威和北非的PNG也貢獻了歐盟和英國天然氣淨進口中的43%。在疫情期間的供應減量過後,挪威和北非運輸至歐洲的PNG運輸量在2020年11月以來基本保持在4.5-4.8億立方米/天。我們假定這部分PNG進口運量將在2022年保持穩定。

圖表: 挪威-歐洲天然氣管輸近期維持穩定

資料來源:ENTSOG,中金公司研究部

圖表: 北非-歐洲天然氣管輸近期維持穩定

資料來源:ENTSOG,中金公司研究部

自變量設定:量化俄羅斯天然氣的供應風險

俄羅斯天然氣供應減量是歐洲天然氣補庫過程中的核心不確定性因素,也可以視為我們壓力測試模型中的“自變量”因子。年初以來,俄羅斯PNG流量開始加快下滑,其中亞馬爾-歐洲管道和途經烏克蘭的管道運量減少最多。截至5月19日,2022年俄羅斯PNG的日均淨運量約為2.5億立方米,其中0.6億立方米經烏克蘭運往歐洲、1.7億立方米通過北溪1號管道運輸、0.3億立方米運往波蘭和匈牙利等,而自去年12月開始反向輸氣的亞馬爾-歐洲管道仍處於逆流狀態。與2021年6月相比,俄羅斯至歐洲的PNG總運量已減少了近32%。此外,年初以來歐洲對俄羅斯LNG的進口量也基本保持穩定,2022年1-4月,歐洲每月平均進口20億立方米俄羅斯LNG,但由於LNG進口的可替代性更強,因而我們主要考慮PNG供應減量的風險衝擊。

圖表: 俄羅斯-歐洲PNG輸氣量較往年大幅下滑

資料來源:ENTSOG,中金公司研究部

圖表: 亞馬爾-歐洲管道和途經烏克蘭的PNG減少最多

資料來源:ENTSOG,中金公司研究部

根據不同的風險假設,我們為俄羅斯PNG的供應減量設定了三種可能情形:

► 極端情形:俄羅斯PNG供應減少至零。若地緣衝突或制裁措施發生極端惡化,使俄羅斯PNG供應減少至零,將為歐洲天然氣修復帶來最大的風險敞口。

► 中性情形:俄羅斯PNG供應減少60-65%。歐盟委員會在3月8日發佈的REPowerEU計劃中提出,將通過多元化供應渠道、加速可再生能源發展和減少天然氣供電等多重方式,在2022年底前減少對俄羅斯天然氣需求的三分之二。考慮到LNG進口在俄羅斯出口歐洲的天然氣中佔比約為15%,因而我們假設歐盟完成對俄羅斯天然氣降低依賴的目標則需要減少60-65%的俄羅斯PNG輸入。

► 樂觀情形:俄羅斯PNG維持現有運量,即較歷史正常運量減少30%。雖然俄氣公司在4月底正式宣佈,由於未就“盧布結算”達成一致,將減少途經波蘭和保加利亞的天然氣運量,而近期途經烏克蘭的運輸線路也受到俄烏衝突的擾動,但我們認為這些擾動的實際減量均存在較大不確定性,而5月以來俄羅斯PNG的總體運量也仍處於正常波動區間。因而我們假設,在地緣風險和制裁措施不進一步大幅惡化的樂觀情形下,俄羅斯PNG運量或將維持現狀,即較2021年減量前減少約30%。

因變量測算:三情形測算歐洲天然氣補庫所需LNG

在產量、消費的基準假設之下,我們測算了在三種壓力情形下,歐洲天然氣庫存在2022年11月初完成80%和90%的補庫目標所需的LNG進口量。在極端情形下,俄羅斯PNG減少為零時,歐洲需要在5-10月進口約850億立方米LNG以在11月初達到80%的補庫目標,日均進口量為4.65億立方米/天,而若要達到歷史平均的90%填充率則需進口970億立方米LNG,日均進口量將達到5.25億立方米/天。而在中性情形下,即俄羅斯PNG減少60%-65%,為達到80%和90%的補庫目標,歐洲則需要在5-10月期間分別進口620億和730億立方米LNG以填補在11月初補庫至80%和90%所需的供應缺口,日均進口量則需相應達到3.35和3.95億立方米/天。最後,若俄羅斯PNG供應可以保持當前流量水平,那麼在樂觀情形下,歐洲僅需在5-10月期間進口390和510億立方米LNG便可以實現80%和90%的庫存填充目標,日均進口量分別為2.15和2.75億立方米/天。

圖表: 俄氣供應情形下的歐洲天然氣補庫所需LNG測算結果

資料來源:歐盟統計局,IEA,中金公司研究部

歐洲所需LNG增量是否具備技術上的可行性?

最極端情形下,歐盟和英國需要在今年的5-10月進口850-970億立方米LNG才可以在取暖季前實現80%-90%的庫存填充目標,這意味着LNG的日均接收量將達到4.65-5.25億立方米/天,而2021年歐洲LNG的日均接收量僅為2.6億立方米/天。那麼歐洲補庫所需的LNG進口增量是否具備技術上的可行性?我們將從歐洲LNG加量進口的“三個瓶頸”對該問題進行分析和解答。

瓶頸一:歐洲是否具備足夠的LNG接收能力?

液化天然氣接收站是進口LNG所必需的基礎設施,其擔負着將LNG再氣化並輸送至使用部門的功能,而新建一個液化天然氣接收站往往需要2-3年的時間,因而歐洲LNG接收能力,即再氣化產能,成為了其在短期內加量進口LNG的第一道瓶頸。

據歐盟統計局在今年2月公佈的數據,當前歐洲共擁有57個LNG接收站,其中處於運營狀態的37個接收站中有30個屬於歐盟和英國,且從當前投產和維修計劃來看,2022年歐洲並無新增和結束維修的LNG液化接收站。因而從當前接收能力來看,2022年歐盟和英國每年可以接收約2150億立方米LNG,而在2022年1-4月,其已進口了535億立方米LNG,剩餘約1615億立方米的LNG接收能力,足夠滿足850-970億立方米的總接收量。

圖表: 歐盟和英國LNG再氣化產能情況

資料來源:歐盟統計局,中金公司研究部

那麼這些LNG是否能在5-10月完成進口?從日均接收能力來看,歐盟和英國的LNG再氣化產能為5.89億立方米/天,若要滿足4.65-5.25億立方米/天的LNG流入需求,則需使用率達到79%-89%。然而自2019年以來,歐洲LNG接收站的使用率僅維持在40%左右,因此閒置的LNG再氣化產能能否迅速重啟也存在不確定性。

但從近期數據來看,我們認為歐洲LNG再氣化產能的釋放並不是問題。自2021年10月以來,歐盟和英國的再氣化產能使用率已經有所提高,截至2022年4月,歐盟及英國的LNG進口量已達到了5.2億立方米/天,幾乎達到了極端情形下的最大進口需求流量,此時LNG再氣化使用率達到了88%。因此我們認為,在LNG接收站使用率維持高位的情形下,歐洲的再氣化能力可以負擔極端情形下的補庫所需進口增量。

圖表: 歐盟和英國LNG再氣化產能利用率快速提高

資料來源:歐盟統計局,中金公司研究部

此外,雖然歐洲整體的LNG進口能力足以填補庫存修復所需的俄羅斯PNG供應缺口,但在歐洲內部,各個國家之間仍然存在着LNG進口能力、補庫需求和俄羅斯PNG風險敞口之間的較大不平衡性。

其中,為測算各歐洲國家對俄羅斯PNG的風險敞口,我們將“投入產出矩陣”模型應用於歐洲PNG貿易市場,以解決傳統貿易數據中PNG過境記錄對其進口真實來源的影響,例如俄羅斯PNG途經烏克蘭進入其他歐盟國家,但在歐盟國家的進口數據中顯示PNG的來源為烏克蘭。最終計算得到2021年主要歐盟國家天然氣總供應中俄羅斯PNG的佔比,並將其作為各國對俄PNG風險敞口的代理指標。

從補庫需求和對俄PNG風險敞口來看,德國、意大利、羅馬尼亞對增加LNG進口的需求最高,其對俄羅斯PNG的風險敞口分別為54%、33%和30%,但三國之中僅有意大利擁有LNG再氣化產能,而長期依賴俄羅斯PNG的德國和羅馬尼亞卻幾乎沒有來自LNG的供應彈性。相較之下,西班牙、英國、法國、荷蘭等國家掌握着歐洲最主要的LNG進口能力,其中西班牙LNG再氣化能力為625億立方米/年,佔歐盟及英國整體LNG接收能力的29%,而英國、法國、荷蘭也具備480、362和120億立方米/年的再氣化產能,佔歐盟及英國整體的22%、17%和6%。也正因為充足的再氣化產能,這些國家較少地依賴俄羅斯天然氣,所需的天然氣補庫量也相對有限。

圖表: 歐洲國家之間的LNG接收能力、補庫需求和俄氣風險敞口分佈不平均

資料來源:歐盟統計局,GIE,ENTSOG,中金公司研究部

因而我們提示,歐洲天然氣庫存修復或仍面臨LNG進口後的再運輸和再分配等實際問題,也會為今年的歐洲天然氣庫存修復帶來不確定性。

瓶頸二:全球是否具備足夠的LNG輸出增量?

全球天然氣的液化產能也同樣限制着LNG的出口能力、是歐洲LNG增量能否兑現的第二道瓶頸。根據路透數據,截至2022年初,全球處於運營狀態的天然氣液化產能約為6330億立方米/年,其中歐洲LNG主要來源國美國、卡塔爾、尼日利亞的液化產能分別為1260、1050和300億立方米/年。2021年全球LNG貿易量為5247億立方米,其中960億立方米LNG去往了歐盟和英國,同時全球LNG液化產能利用率達到了83%。從全球可釋放的額外液化產能來看,若2022年全球LNG液化能力完全投產,可較2021年多出口1080億立方米LNG。2022年1-4月,歐盟和英國共計進口535億立方米LNG,而若要滿足極端情形下的LNG進口需求,需在5-10月繼續進口850-970億立方米,則LNG總進口量需達到1385-1505億立方米,這意味着2022年全年LNG貿易增量中的40-50%需要在5-10月運往歐洲,而在液化能力滿負荷運轉的情形下,這代表着在這6個月期間內,全球LNG液化產能的增量釋放需要幾乎全數運往歐洲,才可以實現其庫存填充目標,而我們認為這或許存在較大難度。

從日均液化產能的角度來看或許更為清楚。當前全球處於運營狀態的天然氣的液化產能為17.3億立方米/天,2021年其實際釋放產能為14.4億立方米/天,其中有2.6億立方米/天去往了歐盟和英國。若在2022年5-10月,全球液化能力能達到17.3億立方米/天,則較去年增加了約3億立方米/天,而同期在極端情形下,歐盟和英國的LNG流速需達到4.65-5.25億立方米/天,較2021年平均流速增加2.0-2.6億立方米/天,佔全球LNG總出口增量的70-90%,也就是説,在俄羅斯PNG供應降至零的最極端情形下,今年5-10月的全球LNG出口增量幾乎全部運往歐洲,才可以填補俄氣供應缺口和實現補庫目標。

圖表: 若要在5-10月完成極端情形下的庫存修復目標,需要全球LNG輸出潛在增量中的70-90%均運往歐洲

資料來源:路透社,中金公司研究部

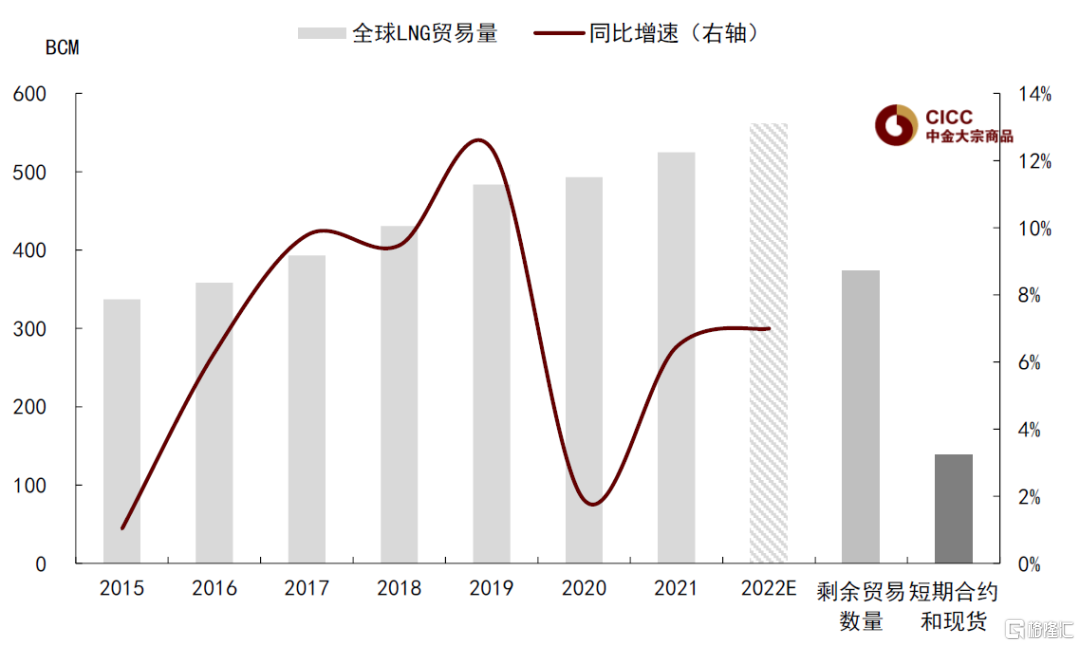

瓶頸三:全球LNG市場中是否有足夠的現貨貨源?

傳統LNG貿易一般以20年及以上的中長期合同為基礎,並以短期合約和現貨交易作為補充。這意味着市場中部分LNG流量已經被中長期的合同提前鎖定,運輸目的地或難以靈活更改。但隨着全球LNG貿易量的不斷擴大,近年來LNG現貨市場的流動性日益增強,2021年全球LNG貿易總量達到了5247億立方米,其中現貨和短期合約的佔比達到了37%,為歷史最高水平。

2022年1-4月全球已交易LNG1883億立方米,較去年同期增加6.4%,而據IEA預測,2022年全球LNG總貿易量有望提高7%、達到5614億立方米左右,那麼5-12月全球預計仍將有3731億立方米的LNG貿易量,按2021年37%的現貨和短期合約比例計算,其中將有1381億立方米LNG貿易量處於“靈活支配”狀態。而據我們此前的測算,在極端情形下,為滿足80-90%的庫存目標,歐盟和英國在今年1-10月的LNG總進口量需達到1385-1505億立方米,相較2021年需增加430-550億立方米。而我們認為,若這一部分增量需要依靠現貨貿易來填補,則意味着在5-10月期間,需要有30-40%的LNG靈活貨源運往歐洲。

圖表: 2022年5-12月剩餘全球LNG貿易量及其中的短期合約和現貨佔比測算

資料來源:IEA,路透社,中金公司研究部

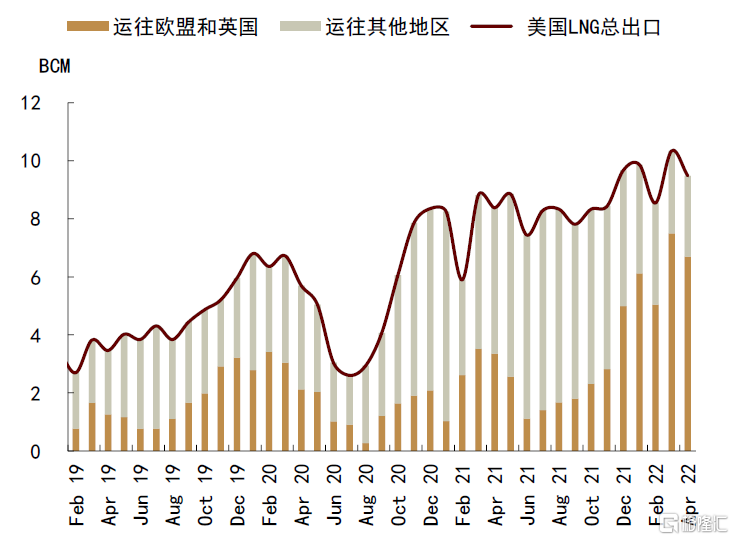

運往歐洲的LNG中將有多少來自於美國?

3月25日,歐盟和美國發布關於歐洲能源安全的聯合聲明[9],提出美國將努力確保在2022年為歐洲提供至少150億立方米的LNG增量,這意味着2022年美國需出口約400億立方米LNG至歐洲。但市場對這部分LNG承諾能否兑現仍存在較多爭議,焦點主要在於美國是否具備與之匹配的LNG出口能力。

我們認為,從美國LNG輸出能力和當前LNG運量來看,兑現400億立方米的LNG出口承諾似乎不成問題。當前美國在營的LNG液化產能為1260億立方米/年,遠大於400億立方米的LNG出口需求。實際上,年初以來美國便不斷加大向歐洲的LNG出口,已經成為了歐洲LNG進口的最主要來源國。據路透社船期數據,2022年1-4月,美國出口382億立方米LNG,其中大約有250億立方米運往了歐洲,佔美國總出口的65%、歐洲總進口的47%。

圖表: 年初以來,65%的美國LNG出口運往歐洲…

資料來源:路透社,中金公司研究部

圖表: …貢獻了歐洲LNG進口的47%

資料來源:路透社,中金公司研究部

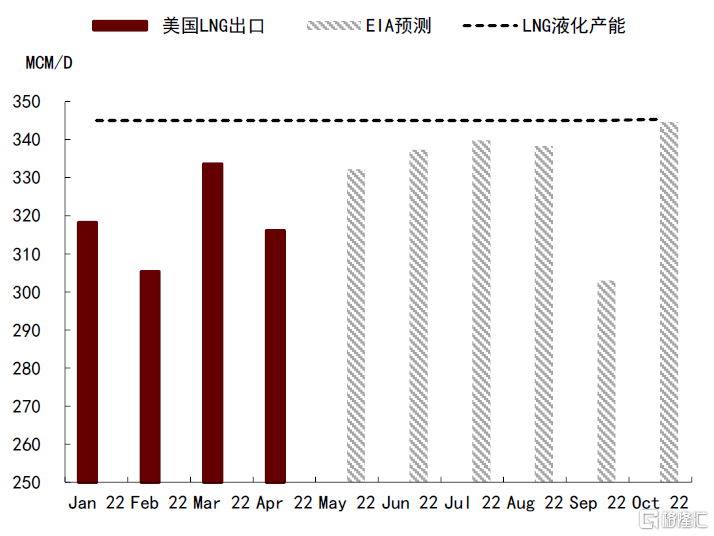

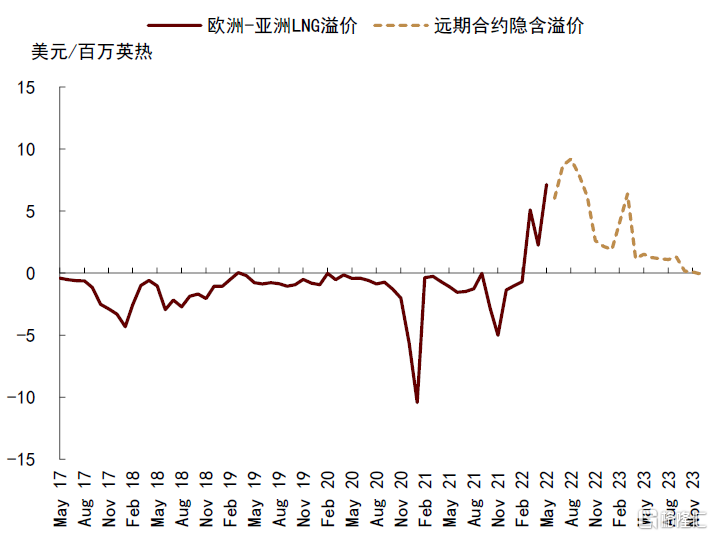

2022年以來,美國LNG液化產能基本處於高負荷運轉狀態,而在2022年5-10月也預計不會有新的LNG出口產能上線。據EIA預測,美國LNG出口將在今年夏天保持高位,5-10月的平均出口規模大約在120億立方英尺/天、即3.3億立方米/天,LNG液化產能利用率高達96%。而據目前荷蘭TTF天然氣和日韓JKM天然氣的遠期價格曲線來看,2Q-4Q22歐洲天然氣相對亞洲天然氣的價格溢價或將維持在2-6美元/百萬英熱之間。因此我們認為,歐洲天然氣溢價或將持續吸引更多美國LNG運往歐洲,但由於美國液化輸出能力已達到上限,其繼續加大對歐洲LNG出口的可能性不大,或將最多維持在今年1-4月2.1億立方米/天的LNG輸送速度,則在5-10月將向歐洲出口約388億立方米LNG,在極端情形下,將貢獻歐盟和英國所需LNG的40-45%。

圖表: EIA預測美國LNG出口將在今夏維持高位

資料來源:EIA,中金公司研究部

圖表: 歐-亞天然氣溢價持續或將吸引更多LNG至歐

資料來源:彭博資訊,中金公司研究部

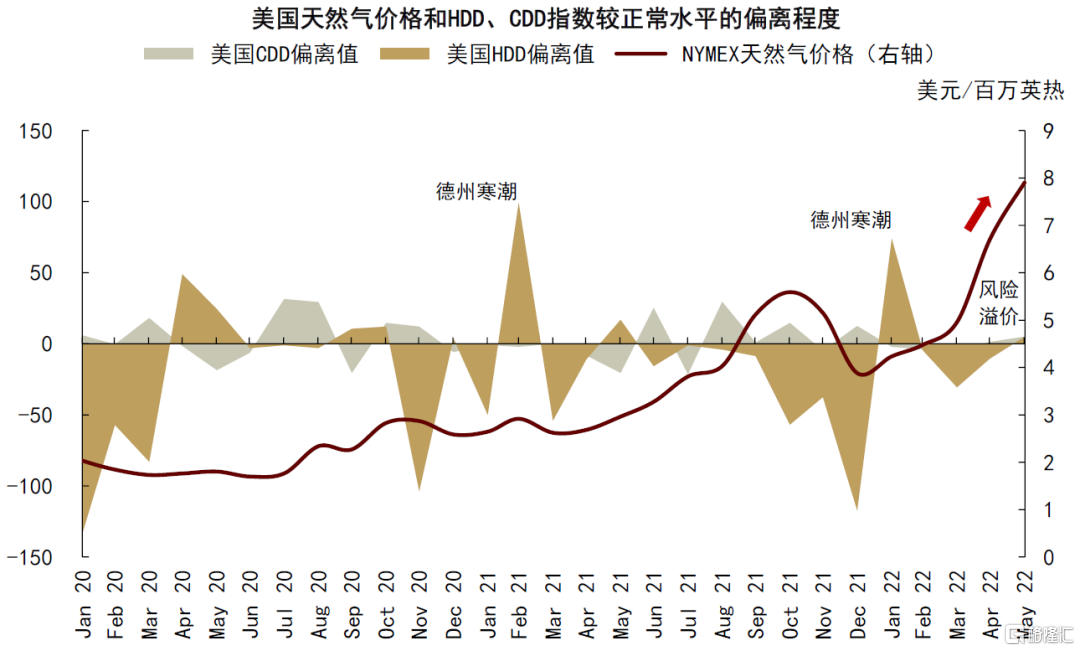

此外,我們看到在LNG出口壓力的推動下,近期美國天然氣價格也有明顯上漲,為美國國內的天然氣基本面也帶來一定壓力,因而若美國遵循400億立方米的年出口承諾,在5-12月僅將剩餘的150億立方米LNG出口至歐洲,平均輸送速度為0.8億立方米/天,則僅能貢獻極端條件下歐盟和英國所需LNG的15-20%,在此情形下,歐洲天然氣庫存修復將面對更大的進口壓力和不確定性。

圖表: 近期美國天然氣價格在風險溢價的支撐下快速攀升

資料來源:EIA,彭博資訊,中金公司研究部

基於以上估算,在極端情形下,我們認為歐洲具備實現天然氣80-90%的補庫目標所需的LNG接收能力,但由於歐洲各國LNG接收能力、俄氣風險敞口和補庫需求存在分佈不均,其或將面臨內部再運輸和再分配帶來的不確定性。此外,全球LNG輸出端的瓶頸風險較大,5-10月需要70-90%的LNG輸出增量抵達歐洲才可以滿足極端情形下的進口需求,我們認為這存在較大難度。同時,歐洲也需要更多的現貨採購貨源。

我們認為,美國或將成為歐洲進口LNG的最主要來源,雙方年貿易量或不僅限於約定的400億立方米,當前美國液化產能利用率已達到92%,進一步擴大對歐LNG出口的增量空間較為有限,基於我們的判斷,5-10月美國向歐洲的LNG出口流速或將在0.8億立方米/天(遵循400億立方米貿易協定)和2.1億立方米/天(今年1-4月的出口流速)之間,對極端情形下歐洲補庫所需LNG總量的貢獻大概在15%-45%。

價格預測:供給彈性不足,需求季節性波動驅動歐洲氣價

往前看,在輸出端絕對能力和接收端分佈不均的掣肘下,歐洲LNG供應的彈性較為有限,這使得歐洲天然氣庫存修復在極端情形下仍將面臨較大挑戰。疊加地緣衝突尚未結束,整體而言,2022年歐洲天然氣市場仍將面臨諸多不確定性。

短期來看,我們認為歐洲天然氣價格有望在淡季補庫階段趨穩,但由於庫存修復仍有難度,俄羅斯天然氣供應風險也並未解除,因而歐洲天然氣價格中樞的支撐或將延續。從當前荷蘭TTF天然氣遠期合約價格來看,我們判斷歐洲天然氣價格中樞或將在2H22處於20-30美元/百萬英熱單位之間。

圖表: 荷蘭TTF天然氣近月和遠期價格