本文來自:王楊策略研究 作者:王楊

摘要

投資要點

2022年1月市場迎來第一個重要拐點,我們從1月系統轉向“三低”策略。

5月13日市場迎來第二大拐點,也即恆生科技迎來轉折底,我們發佈《大浪淘沙始見金:恆生科技迎轉折底》。

當前我們認為市場迎來第三大拐點,A股從反彈走向反轉,建議戰略看多。

1、從反彈到反轉:三條反轉的邏輯

我們認為A股開始從反彈走向反轉,一則,股債收益比維度,A股配置價值顯現;二則,國內經濟底開始清晰;三則,美股影響鈍化。

換言之,前期壓制市場的兩大因素,也即國內經濟壓力和美股擾動,至暗時刻已過。

經歷了充分調整的A股,開始對利好更為敏感。隨着穩增長持續發力,A股從反彈走向反轉,近期5年期LPR超預期下調確認反轉格局。

2、反轉中也分化:選對市場主戰場

對A股而言,隨着上市公司數量的增加,結構大幅分化已是常態。我們雖然看好A股反轉,但仍是少部分公司的牛市,因此,優化結構選對主戰場非常重要。

在國產替代和能源革命的背景下,我們仍看好半導體、國防裝備、新能源方向,但根據各輪牛市更替的經驗來看,下一批牛股將重新洗牌。因此,對於抱團明星股,短期反彈雖好,但藉助反彈去偽存真也尤為重要。

我們建議針對半導體、國防裝備、新能源方向,挖掘以科創板為代表的近2-3年上市的次新股。這批新股產業分佈的時代感鮮明、股價充分調整且機構持倉低,具備極大預期差。

3、三大關鍵線索:戰略重視“科港穩”

我們看好【科港穩】,科創板開始反轉,恆生科技轉折底,穩增長未完待續。

【科創板開始反轉】

“無產業,不牛市”,科創板自19年7月推出,產業分佈的鮮明時代感是科創板牛市的底層邏輯,次新股屬性強化了其黑馬特質。

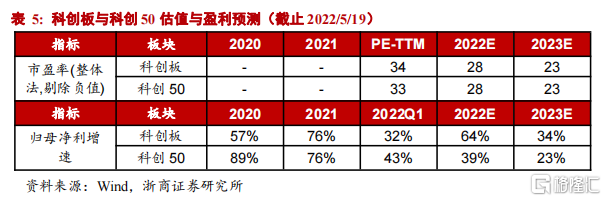

反映到數據上,估值維度,截至5月19日整體法下(剔除負值)科創板PE-TTM為34倍;盈利維度,結合Wind一致盈利預測22年和23年增速分別為64%和34%;基金持倉維度,重倉股口徑下2022Q1科創板在主動權益基金佔比僅5.3%。

具體到產業線索,結合行業:(1)電子,產業景氣度結構性演變,聚焦底層國產化+電車+VR創新;(2)電氣設備新能源,新能源發電下游需求持續超預期,新能車有望迎來盈利拐點;(3)機械,鋰電/光伏/風電設備成長性好,工業氣體、檢測檢驗業績確定性高;(4)國防,國防內生外延雙驅動,目前估值和業績匹配歷史最佳。

【恆生科技轉折底】

恆生科技估值底、政策底、盈利底共振,迎來轉折底,把握戰略佈局良機。

【穩增長未完待續】

當前仍處於穩增長髮力窗口,穩增長板塊未完待續,關注銀行、地產、建築、出行鏈等領域。

風險提示:疫情反覆超預期;全球通脹超預期;俄烏衝突超預期。

正文

1、前言:從反彈到反轉,戰略看多

2022年1月市場迎來第一個重要拐點,我們從1月系統轉向“三低”策略。

5月13日市場迎來第二大拐點,也即恆生科技迎來轉折底,我們發佈《大浪淘沙始見金:恆生科技迎轉折底》。

當前我們認為市場迎來第三大拐點,A股從反彈走向反轉,核心邏輯在於:

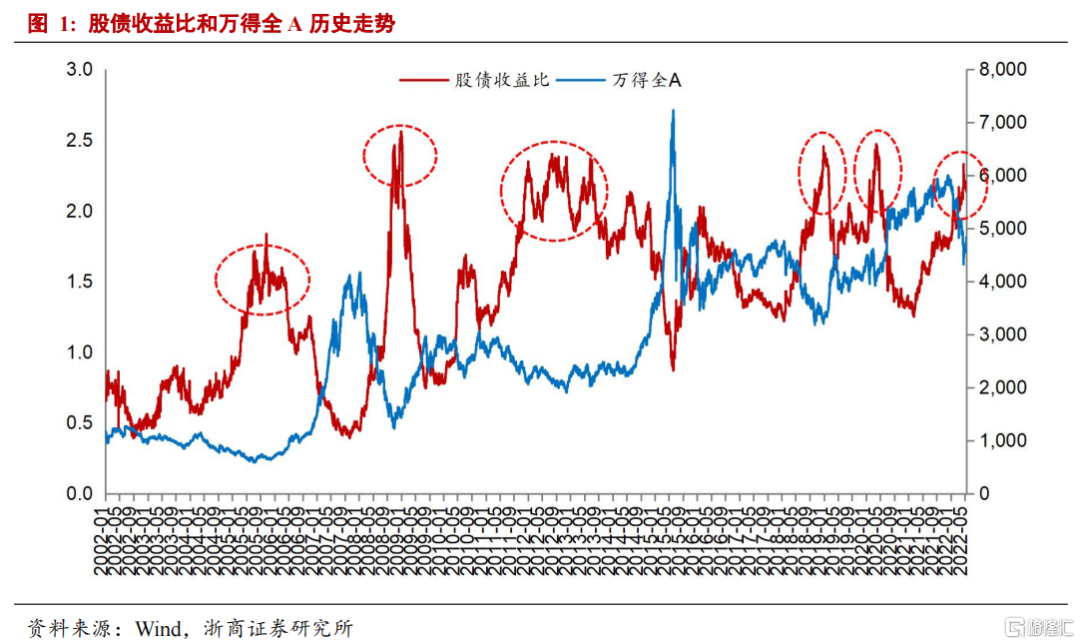

一方面,經歷了1月以來的持續調整當前A股配置價值顯現,股債收益比處在2008年11月、2012年、2018年12月、2020年3月等市場大底的位置。

另一方面,前期壓制市場的兩大因素,也即國內經濟壓力和美國高通脹,至暗時刻已過,當前經濟底清晰而美國通脹拐點浮現。

隨着穩增長持續發力,A股從反彈走向反轉,近期5年期LPR超預期下調確認反轉格局。

我們雖然看好A股反轉,但仍是少部分公司的牛市,反轉中也有明顯分化,選對主戰場尤為關鍵,我們建議戰略重視三條線索:

其一,科創板開始反轉。科創板引領新成長,從反彈走向反轉,重視以半導體為代表的國產替代,其他有國防、新能源等。

其二,恆生科技轉折底。當前恆生科技估值底、政策底、盈利底共振,當前迎來轉折底,把握戰略佈局良機。

其三,穩增長未完待續。穩增長仍處發力窗口,關注銀行、地產、建築、出行鏈。

2、從反彈到反轉:三條反轉的邏輯

我們認為A股從反彈走向反轉,一則,股債收益比維度,A股配置價值顯現;二則,國內經濟底開始清晰;三則,美股影響鈍化。

隨着穩增長持續發力,A股從反彈走向反轉,近期5年期LPR超預期下調確認反轉格局。

2.1 A股性價比顯現

從股債收益比視角,當前A股配置價值凸顯。

覆盤2005年以來經驗,股債收益比歷次見頂值多居於2.0至2.5區間,截至5月20日股債收益比已上行至2.13,接近2008年11月、2012年、2018年12月、2020年3月等市場大底的位置。

2.2經濟底開始清晰

國內經濟下行壓力是前期壓制市場的因素之一,隨着上海疫情拐點顯現,復產復工有序推進背景下,經濟底開始清晰。

上海疫情自4月13日出現拐點後,新增病例數已連續5日少於1000例。從復工復產情況來看,4月中旬以來,上海以“循序漸進、鏈式推動”為原則,分批次、有計劃地推動重點企業復工復產,5月上半月,全市規模以上工業企業用電量恢復至去年同期水平的80.5%(上海疫情防控新聞發佈會)。

2.3美股影響在鈍化

除了國內經濟外,以美股為代表的外圍市場波動也是市場的擔憂因素。對此,我們認為隨着通脹拐點顯現,美股雖有波動但整體可控,而且因為中美經濟週期錯位,A股對其鈍化。

美股自年初以來的調整邏輯在於,首先,高通脹是美國貨幣政策的主要矛盾;其次,從大滯脹時期的歷史經驗來看,藉助加息、縮表等緊縮性貨幣控制短期需求,繼而控制通脹是主要路徑;再次,需求放緩背景下美股盈利承壓,基於企業盈利對美股波動的相關性,美股潛在的波動風險也隨之加大。

對美股而言,影響其調整幅度和級別的關鍵因素是通脹。短期美股雖然會交易需求走弱的邏輯,但如果通脹拐點顯現,則意味着制約美聯儲貨幣政策的核心矛盾將緩解,那麼美股雖有調整則幅度可控。

目前我們能夠觀察到美國通脹拐點的信號越來越多,這點跟70年代大滯漲時期有明顯區別。

具體來看,我們對美國CPI進行拆分,其中住宅佔比具有絕對優勢,能源則對CPI同比的變動方向起到決定性作用。從美國住宅和能源價格的變動趨勢來看,隨着需求放緩,美國通脹拐點有望逐步清晰。

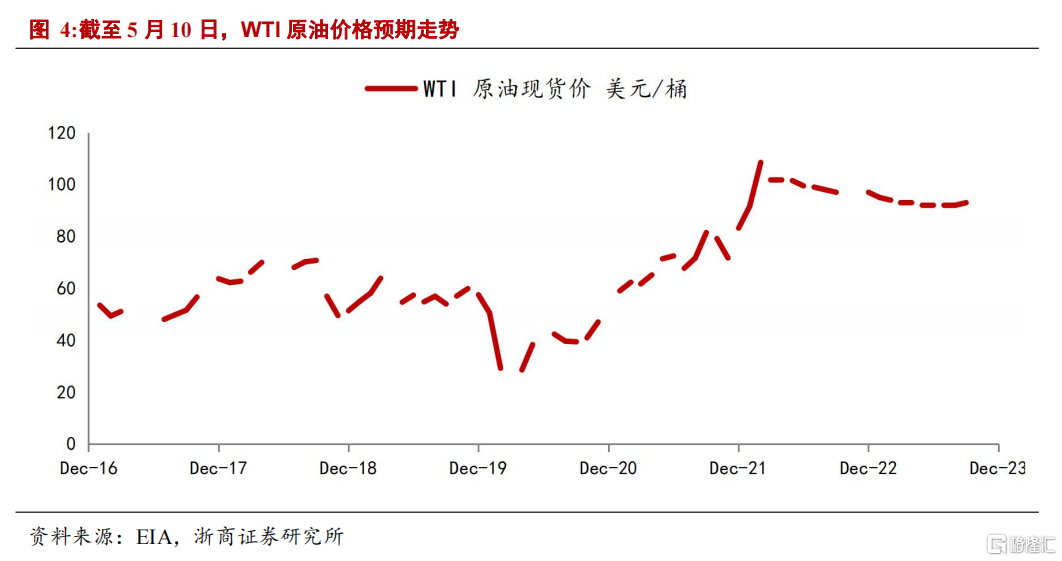

從能源價格和美國CPI同比走勢來看,美國CPI同比和WTI原油期貨價格漲跌表現高度一致。根據EIA最新預測(5月10日),年內WTI原油價格將逐步下探,成為通脹改善的重要支點。

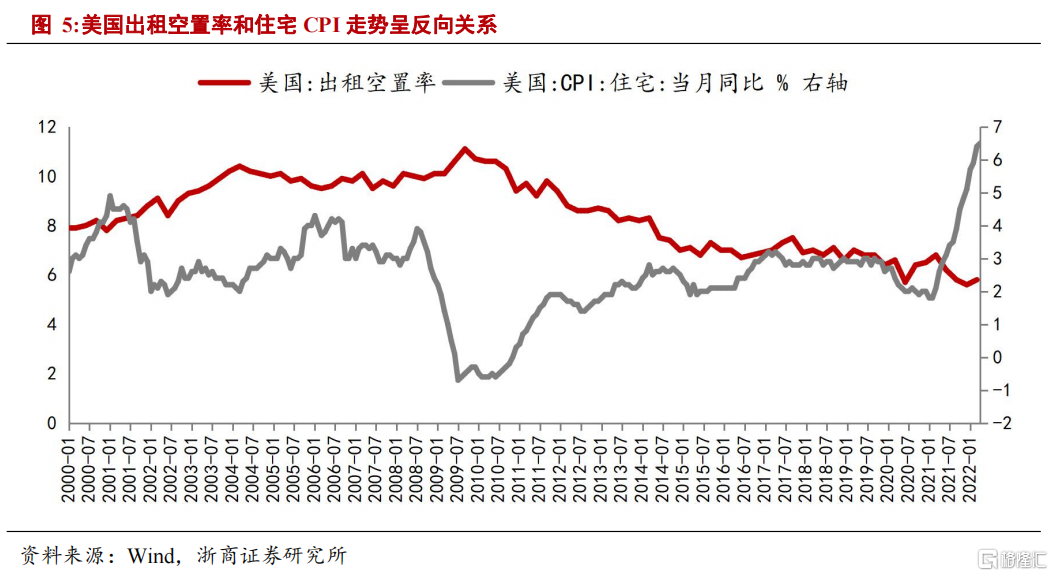

房屋租金方面,我們發現出租空置率和租金CPI同比呈反向走勢。從背後的邏輯來看,出租空置率的高低反映了租房供需的強弱,空置率越高,需求越弱,租金向下壓力也就越大。最新的出租空置率數據來看,22Q1出租空置率出現小幅提升,高租金現狀有望緩解。

3、反轉中也分化:選對市場主戰場

對A股而言,隨着上市公司數量的增加,結構大幅分化已是常態。因此,我們雖然看好A股反轉,但仍是少部分公司的牛市,因此,優化結構選對主戰場非常重要。

在能源革命和國產替代的背景下,我們仍看好半導體、國防裝備、新能源方向,但根據各輪牛市更替的經驗來看,下一批牛股將重新洗牌。因此,對於抱團明星股,短期反彈雖好,但藉助反彈去偽存真尤為重要。

我們建議針對半導體、國防裝備、新能源方向,挖掘以科創板為代表的近2-3年上市的次新股。這批新股產業分佈的時代感鮮明、股價充分調整且機構持倉低,具備極大預期差。

我們重點分析下,A股歷史上各賽道明星股或者基金重倉股不斷更迭才是常態。

其一,從賽道抱團視角,以消費電子、醫藥和半導體為例,即便同一賽道再度捲土重來,事實上子領域和公司會大幅變更。比如消費電子的四輪抱團史中,每一輪領漲公司重合度並不高,這點在2019年和2021年的兩輪半導體行情中,也能得到驗證。

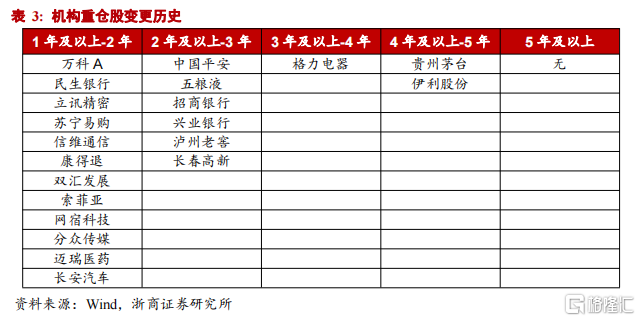

其二,從基金持倉視角,以2010至2020年主動權益的前十大重倉股為樣本,沒有公司連續5年以上待在前十大榜單,連續3年的僅有貴州茅台、伊利股份和格力電器,連續2年的有6家,連續1年的有12家。

4、三大關鍵線索:戰略重視“科港穩”

在結構上,我們建議重視“科港穩”,其中,科創板開始反轉,恆生科技轉折底,穩增長未完待續。

4.1科創板開始反轉

“無產業,不牛市”,科創板自19年7月推出,產業分佈的鮮明時代感是科創板牛市的底層邏輯,次新股屬性強化了其黑馬特質。反映到數據上,估值維度,截至5月19日整體法下(剔除負值)科創板PE-TTM為34倍;盈利維度,結合Wind一致盈利預測22年和23年增速分別為64%和34%;基金持倉維度,重倉股口徑下2022Q1科創板在主動權益基金佔比僅5.3%。

科創板產業時代感鮮明。展望“十四五”,加速關鍵技術國產替代成為時代主旋律,而科創板的產業分佈具備鮮明的時代感,這點是科創板牛市基礎的底層邏輯。

從科創板的產業分佈情況來看,二級行業維度上,板塊內電子核心產業、生物醫藥、智能製造、新型軟件和新型信息技術服務等佔比較高,與國產替代政策重點推進的醫藥和信創方向高度重合。

產業優勢兑現高增盈利。就盈利增速來看,根據截至5月19日的Wind一致盈利預測,整體法下科創板22年和23年業績增速分別為64%、34%,而科創50則分別為39%、23%,相較於其他板塊優勢突顯。

估值接近歷史底部。截至5月19日,整體法下(剔除負值),科創板PE-TTM為34倍,科創50為33倍,而科創50在4月底的最低點PE-TTM僅為30倍。以創業板估值表現為參考,2012年底和2018年底分別是創業板的兩大底部,對應市盈率(TTM)分別為29倍和28倍。

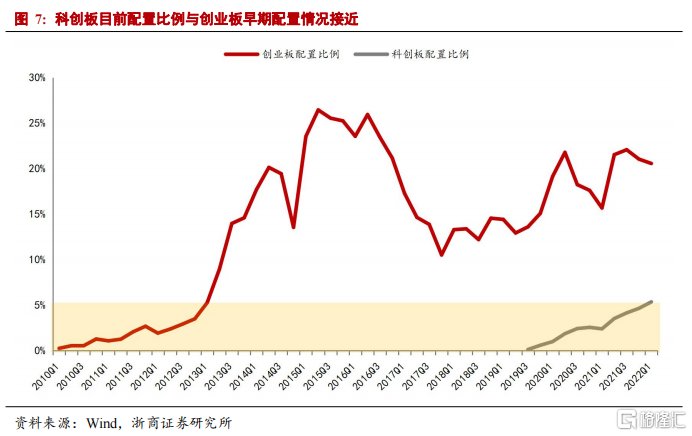

科創板基金增持空間較大。以基金重倉股為測算口徑,2022年一季度下科創板基金重倉持股比例較低,僅5.3%,和創業板早期表現一致。

從創業板發展歷史來看,在上市前三年內,板塊基金重倉比例持續低於4%,而後隨着市場行情和產業基本面的催化,基金持倉比例出現快速攀升,2015年Q2重倉持股比例攀升至26%,較2012年底多倍增長。

具體到產業線索,結合行業:(1)電子,產業景氣度結構性演變,聚焦底層國產化+電車+VR創新;(2)電氣設備新能源,新能源發電下游需求持續超預期,新能車有望迎來盈利拐點;(3)機械,鋰電/光伏/風電設備成長性好,工業氣體、檢測檢驗業績確定性高;(4)國防,國防內生外延雙驅動,目前估值和業績匹配歷史最佳。

4.2恆生科技轉折底

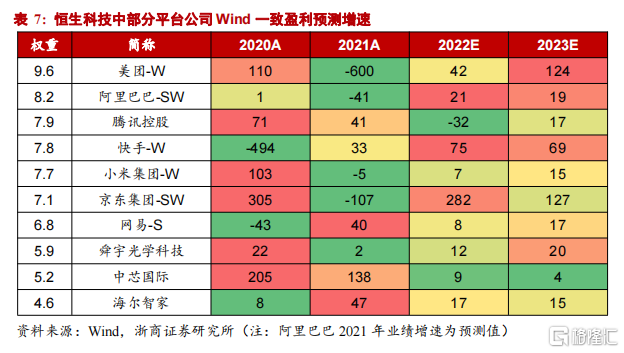

恆生科技估值底、政策底、盈利底共振,迎來轉折底,把握戰略佈局良機。

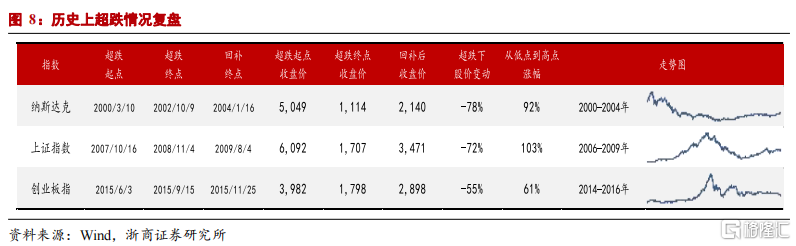

恆生科技估值見底。一則,自21年初以來恆生科技最大跌幅達69%,調整幅度已經接近歷史上的極端調整情況,如2002年納斯達克、2008年上證指數和2015年創業板;二則,22年以來恆生科技成分股回購規模爆發式增長,遠超歷年同期水平;三則,恆生科技的市盈率處在20年7月以來42.6%的分位數,市淨率處在2.9%的分位數。

以史為鑑,2002年納斯達克、2008年上證指數和2015年創業板超跌後,隨後指數的修復幅度較為可觀。

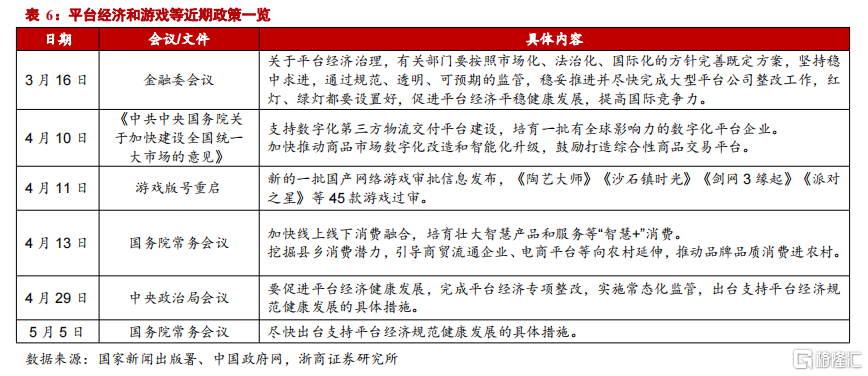

恆生科技政策底日益清晰。自3月16日金融委會議以來,互聯網平台的政策底日益清晰,平台經濟和遊戲等領域政策暖風頻出,支撐行業基本面和風險偏好改善。

恆生科技盈利底逐步顯現。結合互聯網組觀點,以互聯網平台為代表的恆生科技權重居前公司,基本面或在Q2觸底。一方面,隨着經濟和疫情的恢復,整體業績將出現提升;另一方面,遊戲行業可以期待出海業務帶來增量,電商行業可以看到競爭格局趨緩。

4.3穩增長未完待續

5月20日,5年期以上LPR報4.45%,調降幅度超預期,穩增長政策持續發力。當前仍處於穩增長髮力窗口,我們認為穩增長板塊未完待續,關注銀行、地產、出行鏈等領域。

結合行業:(1)銀行,買銀行=買入經濟的正向期權,下半年增配優質股份行;(2)地產,需求出現拐點前,地產波段行情曲折向上趨勢不變,聚焦穩健型龍頭和成長型黑馬;(3)交運建築,快遞修復業績高彈性,基建推進業績高確定;(4)交運社服,復工復產出行數據反彈+國產特效藥+歸國政策放鬆,繼續看好出行產業鏈。

風險提示

1、疫情反覆超預期。

2、全球通脹超預期。

3、俄烏衝突超預期。