本文來自格隆匯專欄:中信證券研究,作者:徐濤 梁楠 王子源 夏胤磊

核心觀點

當前半導體板塊估值水平低於過去五年曆史估值均值,接近2019年初的上一輪底部位置,建議重點關注當前半導體板塊的投資機會,靜待需求改善。推薦兩條投資主線:一、關注業績確定性高、下游為增量藍海市場、客户結構優質的頭部設計公司。二、重資產端強化國產供應鏈持續推進,晶圓廠景氣維持高位,建議關注本土晶圓廠、設備龍頭公司。

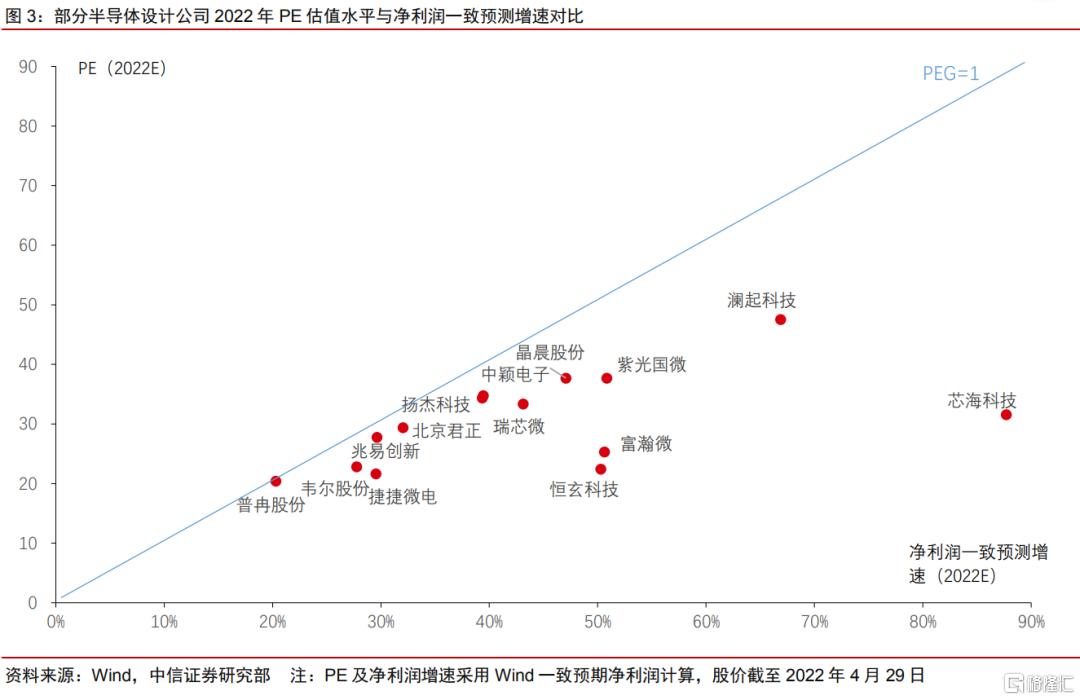

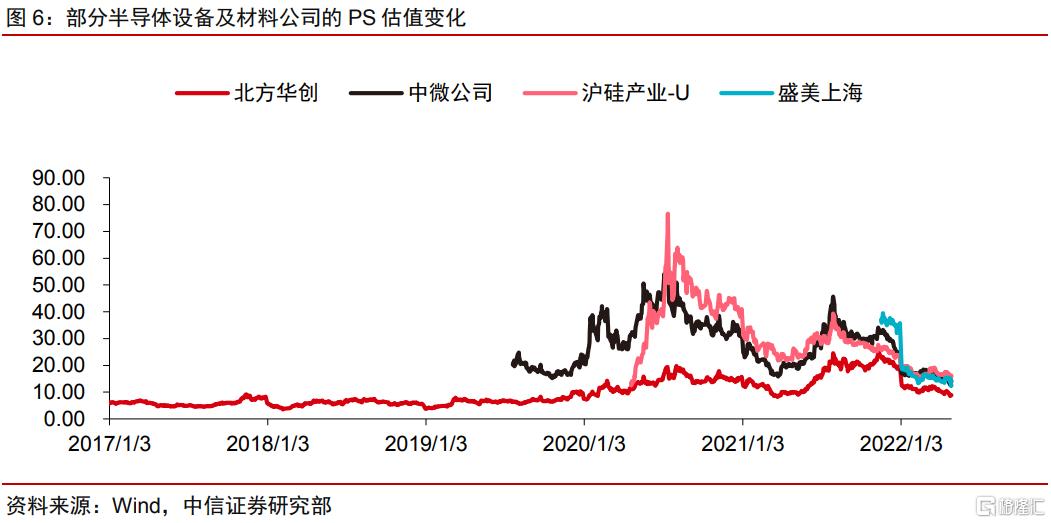

半導體板塊估值:當前板塊整體動態PE為40倍,過去五年動態PE均值為67倍,接近最低的29倍。我們選取半導體(中信)指數成分股,計算Wind一致預期淨利潤對應的動態PE,當前各板塊估值均低於歷史均值,部分公司已逼近歷史最低。分板塊來看,1)半導體設計板塊:當前(截至2022年4月29日,下同)PE估值為39倍,低於過去五年均值61倍,底部為24倍。從估值與增速匹配情況來看,選取的35家設計公司中,15家公司PEG <1,26家公司PEG<1.2,部分重點設計公司如兆易創新、韋爾股份、瀾起科技、恆玄科技等PE倍數均低於淨利潤增速數值,具備較強的投資價值。2)半導體設備材料板塊:當前PS估值為11倍,低於歷史均值15倍,過去五年PS底部為6倍。部分公司如中微公司目前PS為14.3倍,過去五年平均為27.9倍,當前已接近歷史底部12.8倍。3)半導體制造板塊:中芯國際港股PB為0.9倍,接近歷史底部0.7倍,PE為8.9倍,接近底部8.7倍;華虹半導體PB 1.6倍,處於歷史均值1.5倍附近,考慮到公司已披露科創板登陸計劃,假設2023年科創板募資成功後,PB料將被攤薄至0.7~0.8倍左右,PE為15.8倍PE,過去五年平均為26倍。4)半導體封測板塊:當前動態PE為16倍,接近歷史底部15倍,過去五年均值為38倍。重點公司如長電科技PE為11.6倍,歷史最低為10.7倍;通富微電目前PE為14.8倍,歷史最低為14.1倍。

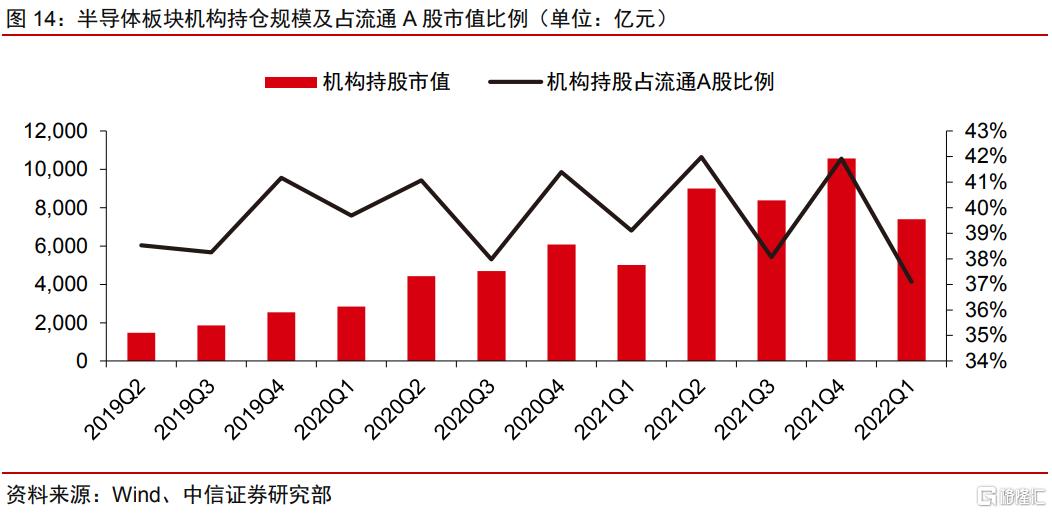

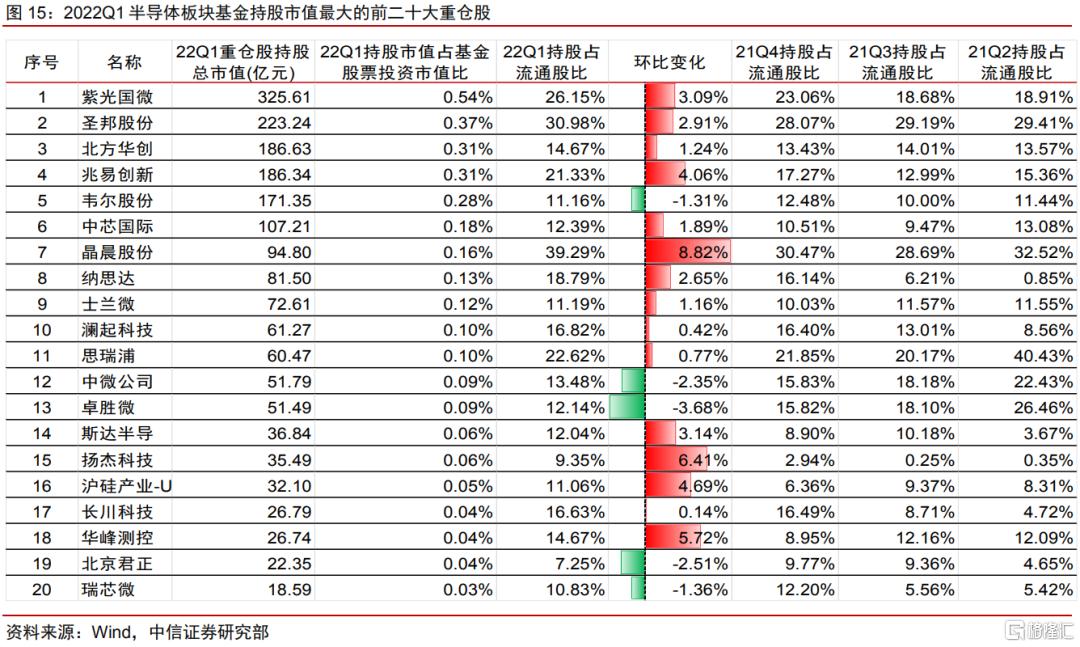

半導體板塊持倉:一季度機構持倉市值下降約30%,其中板塊整體下跌影響約20%,機構持股佔流通A股比例下降11.5%。受國際形勢變化、疫情擾動、以及市場對下游需求擔憂等因素影響,板塊一季度絕對收益和相對收益表現均不佳,半導體(中信)指數下跌約20%。一季度機構持股市值規模7400億元,環比下降約30%,機構持股佔流通A股的比例由2021Q4的42%下降至2022Q1的37%。紫光國微、聖邦股份、北方華創、兆易創新、韋爾股份分列公募基金前五大重倉股。公募基金前二十大重倉股中,15家持股比例上升,5家持股比例下降,呈現龍頭集中特點,表明基金對半導體龍頭公司仍然相對青睞。

風險因素:板塊下游需求不及預期,行業競爭加劇,國際局勢動盪,疫情反覆。

投資策略。半導體板塊估值當前處於相對低位。1)半導體設計公司建議關注業績確定性高、下游為增量藍海市場、客户結構優質的頭部公司。如兆易創新、韋爾股份、瀾起科技、恆玄科技等。2)重資產端強化國產供應鏈持續推進,產能保持高位,建議關注本土晶圓廠、設備龍頭公司機會。晶圓廠方面,建議關注擴產+ASP提升的中芯國際、華虹半導體。設備方面,關注資本開支提升和國產化推進,關注北方華創、中微公司、盛美上海、至純科技、華峯測控等。

正文

半導體板塊估值:40倍左右動態PE,接近歷史底部,具備投資價值

半導體板塊整體PE:對應2022年40倍,接近過去五年底部29倍

半導體板塊整體動態PE估值:過去五年均值為67倍,當前40倍接近過去五年底部(29倍)位置。我們選取半導體(中信)指數成分股,根據Wind數據,計算2017年至今(2017年1月3日~2022年4月29日)各交易日的股票市值對應其當日Wind一致預期淨利潤的動態PE,剔除未盈利企業和盈利數額較小企業(PE極端值),並在各成分股間取平均獲得板塊動態PE均值。結果顯示,過去五年,半導體板塊動態PE在29倍~126倍區間內波動,平均值為67倍。其中2019年初為上一輪估值低位,2019年起,隨行業景氣復甦和國產替代進程推進,板塊估值快速爬升;2022年初開始,半導體板塊估值持續回落,截至2022年4月29日,板塊PE估值為40倍,已接近過去五年估值底部位置。

半導體設計公司:對應22年39倍PE,低於過去五年均值61倍

半導體設計公司動態PE估值:過去五年均值為61倍,當前39倍接近歷史底部(24倍)。考慮到半導體(中信)指數中包含不同類型公司的估值方法有所不同,如部分半導體制造、半導體設備板塊公司,通常採用PS或PB估值方式,故我們選取其中的設計公司單獨計算動態PE估值情況。結果顯示,過去五年,半導體設計板塊動態PE在24倍~116倍區間內波動,平均值為61倍。截至2022年4月29日,半導體設計板塊PE估值為39倍,已接近過去五年估值底部位置。

半導體設計公司PE估值與增速基本匹配,部分公司PE倍數已低於淨利潤增長率。我們選取半導體(中信)指數成分股中的設計公司,計算2022年Wind一致預期對應的動態PE,以及Wind一致預期的2022年淨利潤增速,35家設計公司中,15家公司PEG<1,26家公司PEG<1.2。部分重點公司PE估值已小於淨利潤增速,顯示出較強的投資價值。

部分頭部設計公司過去五年動態PE變化:當前均接近歷史低位,顯著低於歷史均值。韋爾股份目前(截至4月29日,下同)PE(2022E)為22.8倍,過去五年(2017年1月3日至2022年4月29日,下同)當年PE平均為67.5倍,最低為20.3倍;紫光國微目前PE為37.69倍,過去五年平均為60.7倍,最低為14.2倍;兆易創新目前PE為27.8倍,過去五年平均為62.2倍,最低為22.0倍;聖邦股份當前為67.0倍,過去五年平均為98.0倍。最低為34.8倍;卓勝微當前為25.5倍,過去五年平均為72.4倍。最低為21.5倍;瀾起科技當前為47.6倍,過去五年平均為76.3倍,最低為42.3倍。

半導體設備材料:對應22年11倍PS,位於歷史均值15倍以下區間

半導體設備材料公司PS估值:當前11倍處於過去五年均值(15倍)以下區間。由於研發投入大,規模增長優先於淨利潤釋放,部分半導體設備和材料公司採用PS估值方法,我們選取半導體(中信)指數成分股中的設備和材料公司,根據Wind數據,計算2017年至今(2017年1月3日~2022年4月29日)各交易日的股票市值對應其當日Wind一致預期營業收入的PS估值,並在各公司間取平均獲得板塊PS均值。結果顯示,過去五年,半導體設備材料公司的PS在6~36倍區間內波動,平均值為15倍。其中2019年初為上一輪估值低位,截至2022年4月29日,板塊PE估值為11倍,較為接近過去五年估值底部位置。

部分頭部設備材料公司過去五年PS變化:普遍低於過去五年均值。北方華創目前PS(2022E)為8.9倍,過去五年當年PS平均為9.8倍,過去兩年當年PS平均為14.4倍,最低為3.6倍;中微公司目前PS為14.3倍,過去五年平均為27.9倍,最低為12.8倍;滬硅產業目前PS為16.2倍,過去五年平均為31.3倍,最低為12.5倍;盛美上海當前PS為12.6倍,2021年上市至今平均為21.8倍。

半導體制造:PB、PE顯著低於歷史均值

港股半導體制造公司估值:港股PB、PE均低於歷史均值。半導體制造企業中芯國際和華虹半導體通常採用PB估值方法。我們拉取過去五年各交易日股價與Wind一致預測BPS計算PB估值水平。中芯國際港股過去五年在0.7~4.4倍PB內波動,歷史平均PB為1.4倍,截至2022年4月29日為0.9倍,接近歷史底部位置;華虹半導體過去五年PB在0.6~3.5倍內波動,歷史平均PB為1.5倍,截至2022年4月29日為1.6倍,處於歷史均值附近,考慮到公司已披露科創板登陸計劃,假設2023年科創板募資成功後,PB料將被攤薄至0.7~0.8倍左右,亦處於歷史低位;中芯國際A股自2019年7月上市以來在2.1~7.9倍PB內波動,歷史平均PB為4.2倍,截至2022年4月29日為2.3倍,接近歷史底部位置。從PE估值來看,中芯國際港股當前對應2022年約8.9倍,過去五年平均為53.5倍,最低為8.7倍;華虹半導體當前對應2022年約15.8倍,過去五年平均為26倍,最低為8.8倍。

部分A股頭部晶圓代工製造及功率器件IDM公司過去五年PE變化:當前均接近歷史低位(20~30倍),顯著低於歷史均值。中芯國際A股若採用PE估值,目前PE(2022E)為27.5倍,上市至今平均為122.8倍,最低為26.1倍;士蘭微目前PE為39.9倍,過去五年平均為82.2倍,最低為33.1倍;華潤微目前PE為24.5倍,過去五年平均為65.5倍,最低為22.5倍。

半導體封測:對應22年16倍PE,接近歷史底部15倍

半導體封測及獨立測試公司動態PE估值:過去五年均值為38倍,當前16倍接近歷史底部(15倍)位置。在剔除虧損和部分極端值後,過去五年左右,半導體封測板塊動態PE在15倍~87倍區間內波動,平均值為38倍。截至2022年4月29日,半導體封測板塊PE估值為16倍,基本位於過去五年估值底部位置。

部分A股頭部封測公司和獨立測試公司PE基本位於歷史低位(10~20倍),顯著低於歷史均值(30~40倍)。長電科技目前PE(2022E)為11.6倍,過去五年平均為41.8倍,最低為10.7倍;華天科技目前PE為15.8倍,過去五年平均為33.3倍,最低為12.6倍;通富微電目前PE為14.8倍,過去五年平均為41.2倍,最低為14.1倍;晶方科技目前PE為16.5倍,過去五年平均為41.8倍,最低為15.4倍;利揚芯片目前PE為23.6倍,上市以來平均為58.3倍,最低為22.3倍。

半導體板塊持倉:板塊整體機構持倉下降,部分龍頭個股基金持倉增加

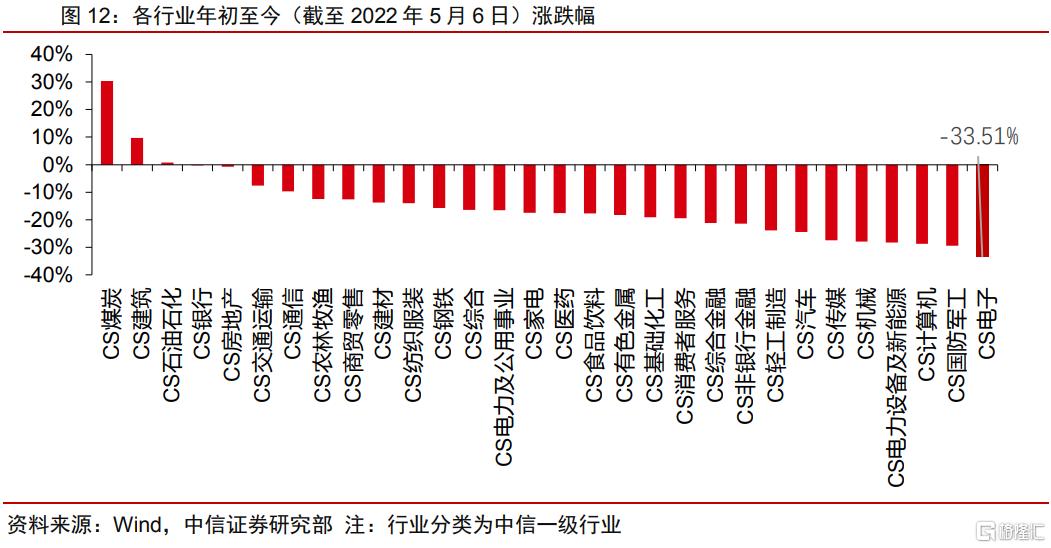

2022年初至今(截至5月6日)電子行業跌幅達33.51%,位列所有行業末尾,其中半導體板塊跌幅29.92%。受國際形勢變化、疫情擾動以及市場對下游需求擔憂等因素影響,A股電子行業年初至今絕對收益和相對收益表現均不佳,跌幅達33.51%。電子行業內部子板塊來看,半導體板塊年初至今跌幅為29.92%,稍好於其他電子零組件、光學光電、元器件、消費電子板塊。

半導體板塊整體機構持倉:2022Q1半導體板塊機構持倉市值下降約30%,其中板塊指數下跌影響約20%,機構持股佔流通A股比例下降11.5%。2019年以來,半導體板塊機構持倉市值總體處於上升趨勢,一方面半導體公司IPO數量增多,另一方面股價總體呈現抬升,半導體市值佔A股總市值比重提升,自2019年初的0.6%提升至目前(截至5月6日)的2.9%。2022Q1,半導體板塊的機構持股市值規模7400億元,環比下降約30%,其中一季度半導體(中信)指數下跌約20%。機構持股佔流通A股的比例由2021Q4的42%下降至2022Q1的37%,環比下降11.5%。

半導體板塊基金重倉股:前二十大重倉股中,15家持股比例上升,5家持股比例下降,呈現龍頭集中特點。紫光國微、聖邦股份、北方華創、兆易創新、韋爾股份分列前五大重倉股。前五大重倉股的基金持股市值佔基金股票投資市值比重均在0.2%以上。其中,前四大重倉股的基金持股市值佔流通股比重環比提升,前20大重倉股中持股比例上升數量多於下降數量,表明基金對半導體龍頭公司仍然相對青睞。

▌風險因素

板塊下游需求不及預期,行業競爭加劇,國際局勢動盪,疫情反覆。

半導體板塊估值:40倍左右動態PE,接近歷史底部,具備投資價值

A股半導體板塊估值處於相對低位,關注半導體設計業績確定性高、客户結構優質的頭部公司。半導體板塊經歷年初至今的估值調整,目前板塊估值已處於歷史低位,靜待需求端恢復。我們預計2022年半導體各公司間景氣度將有所分化,相對更建議關注業績確定性較高、客户結構好的頭部公司。設計公司細分下游行業而言,相對看好增量藍海市場,如汽車電子和數據中心高性能計算等。A股上市公司方面,建議關注兆易創新(產品結構改善,發力工業、汽車)、韋爾股份(汽車下游驅動成長)、瀾起科技(服務器內高速互連芯片,新品滲透率提升)、恆玄科技(客户結構優質,參與國際競爭)等。

重資產端強化國產供應鏈,建議關注本土晶圓廠、設備公司龍頭機會。晶圓廠方面,中芯國際、華虹半導體等核心企業2022年料將持續受益於行業高景氣,產能擴張和ASP提升雙重作用下,有望看到收入環比持續增長和毛利率穩定提升,目前國內設計廠商正加強國內下單。建議關注製造領域的低估值+成長確定性強的中芯國際、華虹半導體。設備方面,晶圓廠擴產新建持續,國內資本開支繼續提升,同時晶圓廠設備國產化持續推進,設備驗收和國產訂單是潛在催化因素,建議關注如北方華創、中微公司、盛美上海、至純科技、華峯測控等。