本文來自格隆匯專欄:中金研究,作者:劉政寧 張文朗等

摘要

美聯儲加息預期持續升温,市場的關注越來越多。美聯儲加息是不是“雷聲大,雨點小”?歷史上是否有類似的情況?當時美聯儲是如何應對的?資產價格表現如何?對當前有哪些啟示?針對這些問題,我們對歷史上幾次有代表性的美聯儲貨幣緊縮進行復盤,希望通過回顧歷史,幫助投資者判斷未來的政策與市場。

本篇報吿回顧的是1973-74年的貨幣緊縮。當時美國經歷了二戰後最嚴重的“滯脹”,美聯儲貨幣政策陷入迷茫,在抗通脹和穩增長之間猶豫不決,最終導致通脹失控,經濟陷入嚴重衰退。同一時期,美國資本市場經歷了長達兩年的“股債雙殺”,道瓊斯工業指數最大回撤超40%,10年期美債收益率趨勢性走高,在經濟衰退後有所回落,但回落幅度較為有限。美元在震盪中貶值,黃金價格大幅上漲。

1973-74年的經歷對當前有幾點啟示:一是勿低估貨幣(數量)增長對通脹的作用。二是美聯儲的獨立性不可或缺。三是關注供給衝擊的持續性。四是美聯儲在通脹風險面前切不可猶豫,應堅決果斷抗擊通脹,維護其公信力。對資本市場的啟示是:在通脹風險未解除前,資產價格調整難言結束,下半年需特別關注貨幣(數量)收縮的影響。金融市場是美國貨幣政策傳導渠道之一,與美聯儲收緊金融條件相對應的就是相關資產價格的調整。

正文

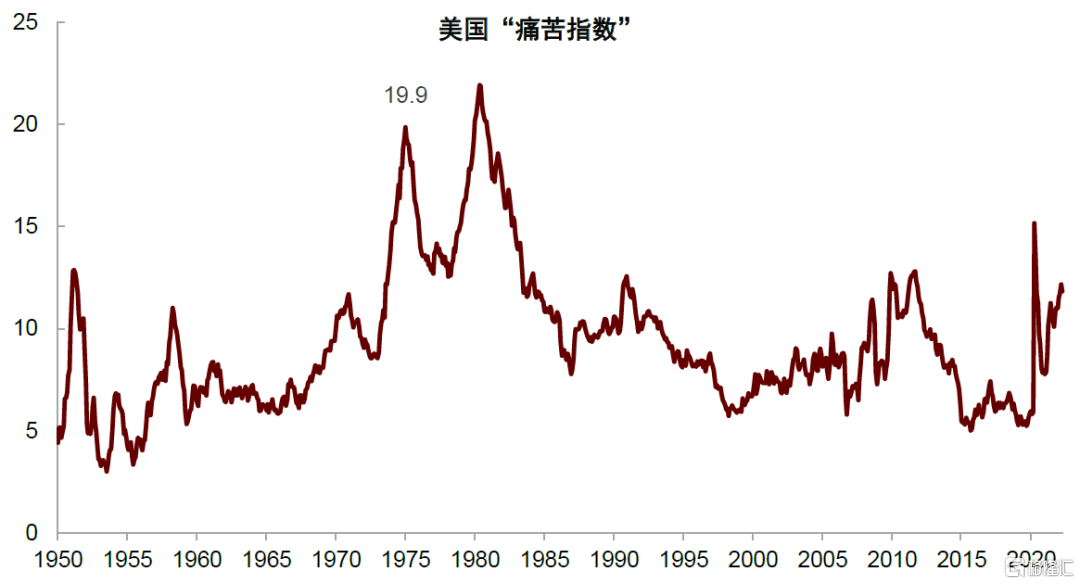

上世紀70年代,美國經歷了二戰後的“至暗時刻”,經濟陷入嚴重“滯脹”。所謂“滯脹”,就是高通脹與高失業率並存,根據凱恩斯學派的理論,通脹與失業率不會同時存在,兩者應該是此消彼長的“蹺蹺板”關係。當1973-75年出現“滯脹”時,美國學界和政策者都感到驚訝,美聯儲也不知所措,既要對抗通脹,又要顧及失業,進退兩難。美聯儲貨幣政策搖擺不定,最終導致通脹失控,美國經濟於1973年四季度陷入衰退。如果用失業率與通脹率之和的“痛苦指數”作為度量,那麼1975年的“痛苦指數”高達19.9%,為二戰後的第一個高峯,也是至今為止的第二高水平。

圖表1:美國“痛苦指數”於1975年大幅上升

資料來源:萬得資訊,中金公司研究部 注:痛苦指數 = 失業率 + CPI同比增速

第一階段:從緊縮到擴張(1970.1-1971.8)

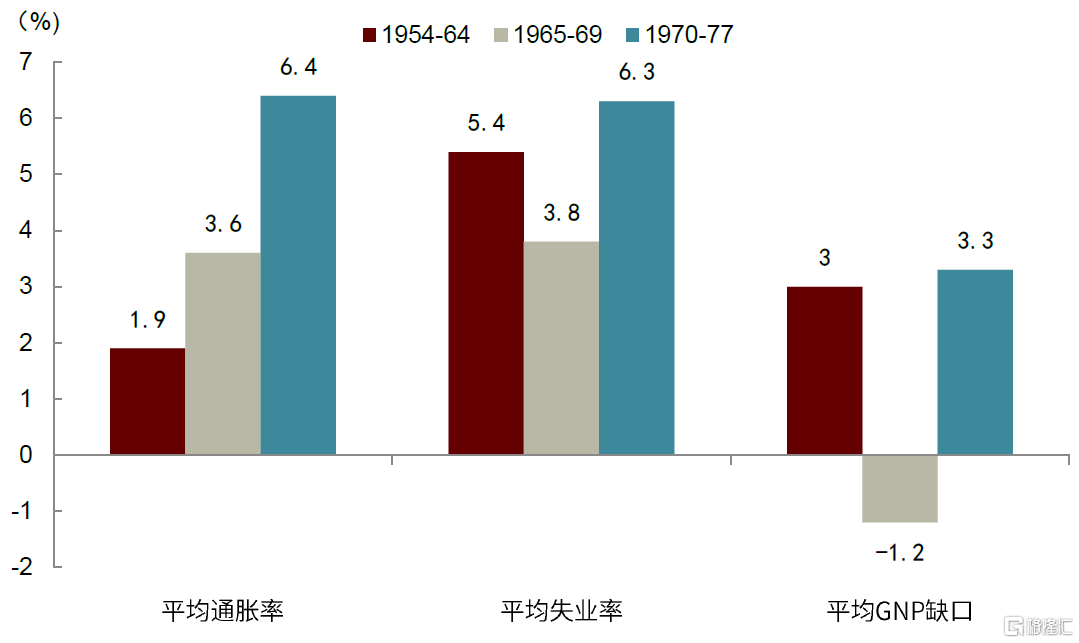

探究這次“滯脹”要從1960年代中後期説起。1965-69年,美國政府為支持越南戰爭進行財政擴張,同時為穩定就業進行減税,這不僅使美國政府赤字大增,還導致經濟走向過熱。這一時期美國平均失業率降至3.8%,通脹率則從1965年的1.6%飆升至1969年的5.7%。為抑制經濟過熱,時任美聯儲主席馬丁(Martin)採取貨幣緊縮,但這一政策很快讓美國經濟陷入衰退。時任美國總統尼克松對此相當不滿。1969年底,白宮宣佈馬丁卸任美聯儲主席,由曾任尼克松總統顧問的伯恩斯(Burns)接任。

伯恩斯與尼克松的關係十分緊密。在伯恩斯上台後,二人經常私下聯繫。Ehrlichman(1982)記錄了1969年10月23日,伯恩斯剛剛被美聯儲提名時,他與尼克松的一次會面:

尼克松:“我和美聯儲的關係,將與比爾·馬丁在時不同,他做任何事情總要慢六個月。我指望你,亞瑟,讓我們免於衰退。”

伯恩斯:“是的,總統先生,我不喜歡遲到。”

美國政府後來公佈的錄音帶也記錄了他們之間的多次對話,尼克松曾多次向伯恩斯施壓,要求美聯儲降息。比如1971年3月19日,在橢圓形辦公室,尼克松對伯恩斯説道:

艾森豪威爾與馬丁並不親近······但每個人都知道,你和我一直是私人和政治上的朋友,而且在我擔任副總統時、卸任副總統時、參加競選時以及在你去美聯儲之前,你都是我在經濟事務上的顧問。

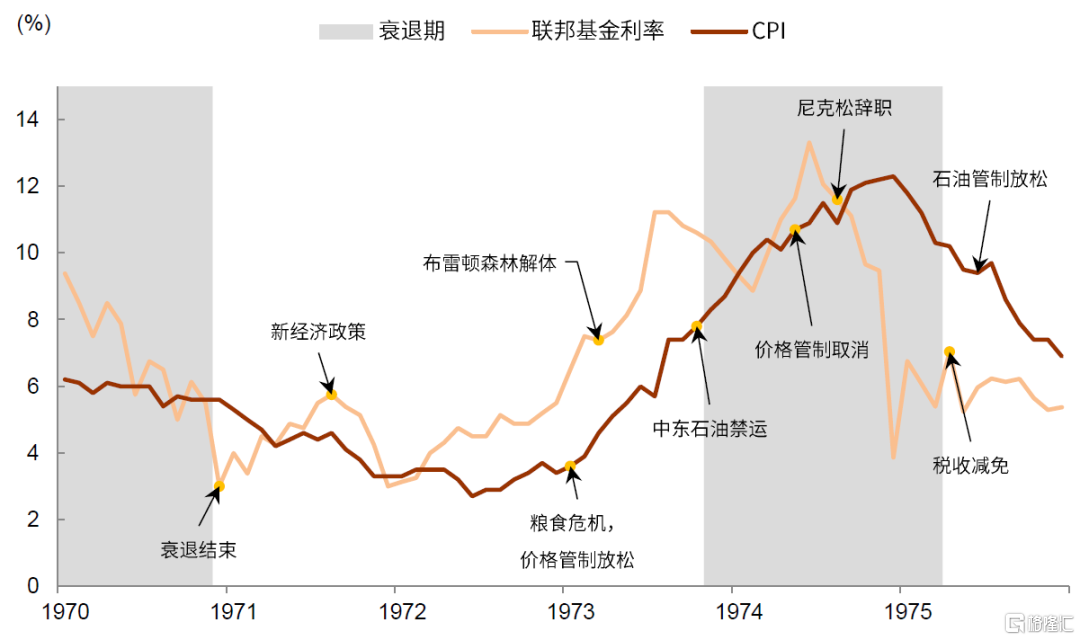

伯恩斯上任後,很快展開了穩定經濟的努力。他終止了馬丁做出的加息決策,並讓聯邦基金利率從1970年1月的9.4%降至12月的3%。隨着利率下降,美國經濟走出衰退,此後美聯儲開始允許利率上升,並於1971年8月將聯邦基金利率提高至5.8%,之後未再繼續提高利率。

美聯儲不提高利率,原因依然和尼克松有關。1971年,尼克松正在籌備次年11月的總統大選,以謀求連任。尼克松曾作為艾森豪威爾的副總統在1960年參加過美國大選,但以微弱劣勢輸給了肯尼迪。尼克松認為,敗選的原因是美國經濟不景氣,使得民眾對共和黨政府失去了信心。有此教訓在先,尼克松希望在大選前刺激經濟,而伯恩斯作為尼克松的“夥伴”只能支持。

但是1971年的通脹率仍高達6%,在高通脹面前,選擇刺激經濟並非理性的選擇。對此,尼克松需要設法在刺激經濟的同時保持物價穩定。如何才能做到呢?尼克松的決定是採取價格管制措施以穩定物價,這一做法被稱為“新經濟政策”。

圖表2:1960年代中後期,美國經濟表現強勁

資料來源:萬得資訊,中金公司研究部

第二階段:表面上的成功(1971.8-1973.11)

“新經濟政策”的一項措施是凍結工資與物價。1971年8月15月,尼克松宣佈凍結工資與物價,這也是美國在二戰後實行的第一次價格管制。這一時期美國93%的商品或要素價格保持不變或者下降。與此同時,美聯儲允許利率下降以刺激經濟,聯邦基金利率從1971年8月的5.8%下降至12月的3%。美聯儲對此的説法是,降低利率有助於穩定就業,而貨幣政策對通脹的作用是有限的。一個證據是,在1970年11月的美聯儲會議上,伯恩斯發表瞭如下看法:

目前來看,因工會壓力而引發的成本推動了通脹上升… 我(伯恩斯)不認為美聯儲可以靠一己之力應付通脹。唯一有效的解決之道,是採取某種類型的收入政策。

而在1971年6月的美聯儲會議上,伯恩斯説到:

最近有研究發現,在失業率上升時,價格仍在持續增長,且工資則以越來越快的速度上漲。可見,由貨幣政策引起的失業率上升並不會明顯地緩和工資和成本壓力。

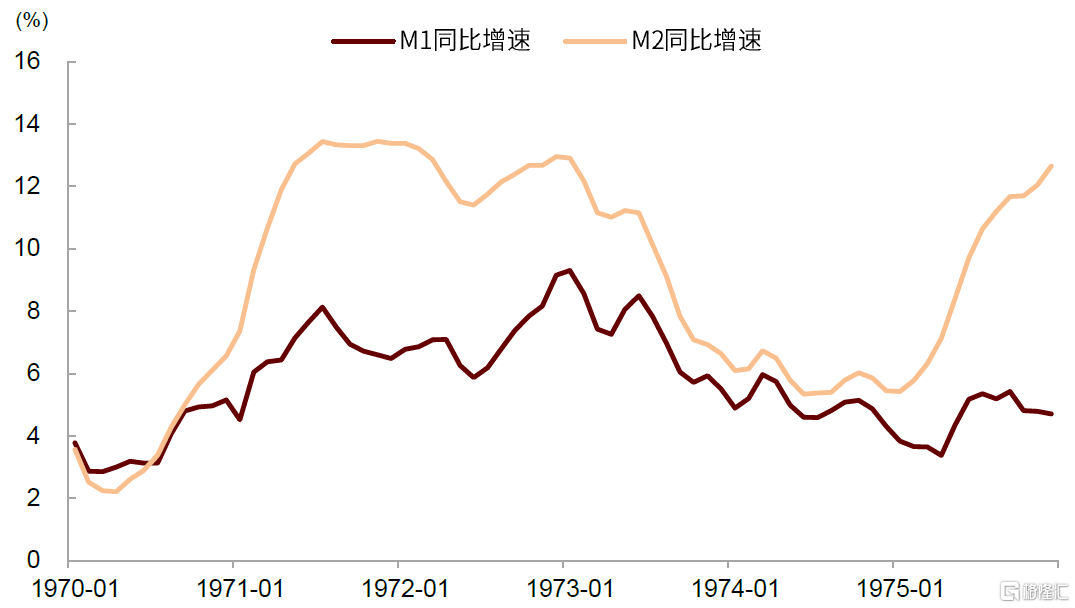

伯恩斯認為,工資和物價上漲並非貨幣政策所致,通脹上升是由結構性因素所導致的。在他看來,工資與通脹上升的一個罪魁禍首是工會,對此他曾建議尼克松限制工會力量,這也間接促成了“新經濟政策”的實施。伯恩斯還認為,如果政府使用收入政策限制工資與通脹,那麼擴張性的貨幣政策就是可行的。由於美聯儲的放任,1971年二季度到1973年一季度,美國M1同比增速始終高於6%,M2同比增速保持在10%以上。

圖表3:美國M1、M2貨幣增速

資料來源:萬得資訊,中金公司研究部

圖表4:美國聯邦基金利率與CPI同比增速

資料來源:萬得資訊,中金公司研究部

“新經濟政策”實施後美國經濟表現強勁,通脹與失業率都維持在了較低水平,新政似乎取得了成效。1972年,美國GDP增速達到5.3%,同年12月的CPI同比增速僅為3.4%,失業率也降至5.2%。美國經濟似乎實現了低通脹與高增長的“美好組合”。美國國會在其經濟報吿中甚至寫到“美國反通脹政策已成為令其他國家驚羨的奇跡”。該報吿還樂觀地認為,到1973年底,美國通脹將進一步下降至2.5%或更低的水平。

然而,這樣的繁榮不可持續。一方面,價格管制並沒有降低真實的需求,反而人為製造了供給短缺,使得經濟總體效率下降。由於美國政府對農產品採取價格管制,同時限制農產品出口,一些農場主寧願把小雞溺死,也不願將其賠本賣到市場上。另一方面,貨幣與財政刺激促進需求擴張,為經濟積累了風險,並在價格管制取消後帶來了通脹的報復性反彈(隨着“水門事件”發酵,尼克松的威信受到打擊,價格管控的力度從1973年開始已有所減弱)。

1973年一季度後,通脹持續上行,美聯儲開始轉向緊縮。由於貨幣增長過快,CPI通脹從1972年底的3.4%上升至1973年二季度的6%。此時,美聯儲開始認真考慮限制貨幣增長的問題,伯恩斯也漸漸相信,控制通脹還是得靠美聯儲。美聯儲一方面下調M1增速目標,另一方面允許利率以更大幅度上行。聯邦基金利率從1973年初的5%左右,上升至二季度的8%以上,並於三季度繼續攀升至11%。

儘管利率持續上升,但由於通脹較高,實際利率並未上升太多,1972年12月實際聯邦基金利率為2.1%,而到1973年9月也僅上升到3.4%,這與後來沃爾克時期抗通脹的力度不可同日而語。有研究指出,伯恩斯的加息力度並不足以阻擋通脹預期上升,貨幣政策其實是較為被動的。

1973年的糧食和石油危機加劇通脹。1973年還發生了兩件事,一是世界多地出現自然災害,糧食減產造成糧食危機,引發農產品價格上漲。二是1973年10月第四次中東戰爭爆發,阿拉伯國家石油禁運導致油價大漲。許多經濟學家把石油危機作為引發“滯脹”的罪魁禍首,但實際上在石油危機前美國通脹就已經飆升。

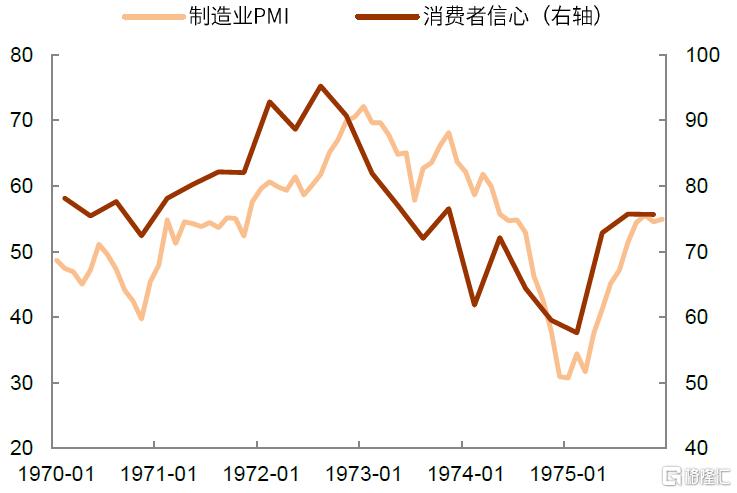

1973年三季度,美國經濟指標呈現疲軟態勢。儘管失業率還處在4.8%的較低水平,但製造業PMI和消費者信心指數已經明顯趨弱。三季度GDP環比增速轉為-2.1%,同比增速也從1973年一季度的7.6%下降至三季度的4.5%。

圖表5:美國製造業PMI與消費者信心指數

資料來源:萬得資訊,中金公司研究部

圖表6:美國GDP增速

資料來源:萬得資訊,中金公司研究部

第三階段:逃不掉的滯脹(1973.11-1975.3)

1973年11月,美國經濟進入衰退(按照NBER定義)。石油危機帶來的能源短缺成為壓垮美國經濟的“最後一根稻草”。一方面,由於原油是主要的工業生產原料,原油短缺直接降低了美國企業的生產能力,形成供給衝擊。另一方面,高企的油價削弱了美國人的消費能力,經濟前景的高度不確定性也抑制消費意願,經濟總需求下降,衰退進一步加重。

美聯儲在“滯脹”中陷入迷茫,貨幣政策猶豫不決,錯過最佳窗口。在石油衝擊後,面對前所未有的“滯脹”壓力下,美聯儲迷失了方向。在是否需要提高利率應對油價上漲帶來的通脹時,美聯儲內部陷入分歧。一派觀點認為,為了不加重經濟衰退,只能容忍通脹。另一派觀點表示反對,時任堪薩斯聯儲主席克萊指出:

這個國家對1930年代“大蕭條”的記憶延續太久,而對通脹可能給經濟造成的危害知之甚少。其結果是,遏制經濟衰退的政策會迅速執行,而防止通脹蔓延的行動則一拖再拖。

對此,美聯儲主席伯恩斯的觀點是,經濟所遭受的是石油短缺衝擊,而非貨幣短缺。最後,美聯儲維持現有的貨幣政策,保持適度的貨幣增長。1974年一季度M1增長目標定為5%,與上一季度持平。聯邦基金利率從1973年10月的10.6%下降至1974年1月的9.3%,貨幣政策實質上是擴張的。美聯儲在1974年1月會議上認為,聯邦基金利率從7.25%到10%均可以接受,應視情況行動。由於這段時間的舉棋不定,美聯儲錯過了穩定通脹預期的最佳窗口。

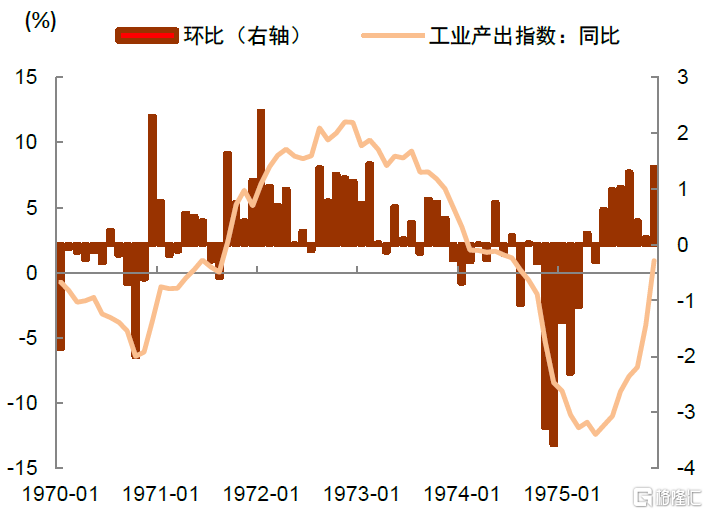

1974年是美國經濟的“至暗時刻”。1974年4月,CPI通脹已經超過10%,伯恩斯判斷當務之急是控制價格,提出聯邦基金利率應在一個季度內迅速提升到11%,貨幣政策走向緊縮。1974年6月,聯邦基金利率達到13.3%的高點,M1同比增速由1973年一季度的9%下降到1974年二季度的5%,M2增速從12%降至6%。

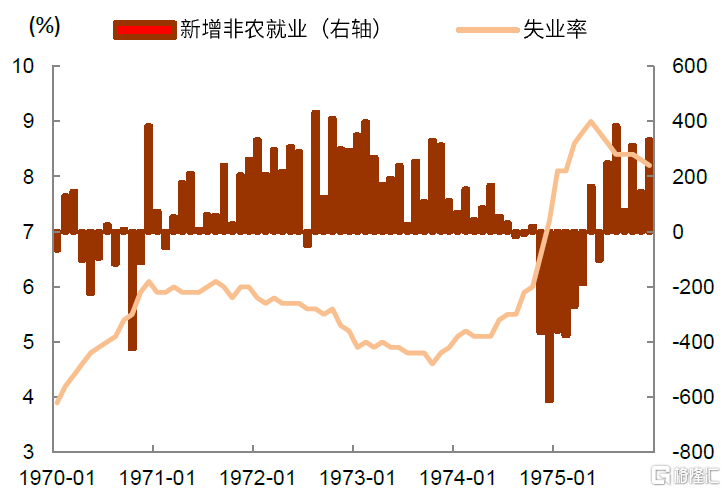

通脹衝擊疊加貨幣緊縮,美國經濟嚴重萎縮。工業產出連續多月萎縮,第一、三、四季度GDP 環比增速也均為負值(分別為-3.4%、-3.9%、-1.5%)。與此同時,失業率開始上升。由於美國税收的累進特性,高通脹使政府税收不降反升,居民可支配收入進一步下降[8]。1974年5月,政府的價格管制失去法定效力,通脹開始不受控制,CPI通脹上衝至10%以上。1974年8月,尼克松因“水門事件”辭職。12月,CPI通脹上升至12.3%的本輪高點。

1975年二季度,美國經濟走出衰退,但通脹中樞已永久性抬升。尼克松辭職後,新上任的福特總統決定優先解決通脹問題。GDP和工業產出在1975年下半年回升,失業率在5月達到9.0%的高點後開始下降。隨着石油衝擊逐漸緩和,CPI通脹在12月回落至6.9%,但由於民眾已經形成了一定的通脹預期,之後幾年的通脹一直處於較高水平。

縱觀整個過程,美聯儲多次在貨幣政策上搖擺不定,致使其公信力受損,市場預期混亂。到經濟衰退結束時,美聯儲受到公眾的廣泛批評,被指貨幣擴張與緊縮的時機均錯誤,且有頭痛醫頭、腳痛醫腳的嫌疑,美聯儲的公信力也降至低點。

圖表7:美國製造業PMI與消費者信心指數

資料來源:萬得資訊,中金公司研究部

圖表8:美國新增就業人數與失業率

資料來源:萬得資訊,中金公司研究部

滯脹時期的市場表現

股市:1970年下半年,美國經濟從衰退中開始恢復,股市持續向好。1971年5月,道瓊斯工業指數升至950點,之後有所回調。1971年8月“新經濟政策”開始實施,貨幣擴張與價格管制相結合,股市開始上行。1972年11月突破1000點,1973年1月達到1051點的階段性高位。自此之後,股市開始下跌並進入熊市,9月一度出現反彈,但10月石油危機後再次大跌,12月末跌至820點,全年跌幅近20%。1974年美國經濟陷入衰退,股市在上半年維持震盪,下半年再次大跌,到12月底跌至不足600點。從1973年初高點至1974年末谷底,美股累計跌幅超過40%。隨着1975年美國經濟走出衰退,股市開始回暖。

圖表9:美國道瓊斯工業指數走勢

資料來源:萬得資訊,中金公司研究部

債市:1971年上半年,美聯儲加息,美債利率有所上升。8月,“新經濟政策”開始實施,美聯儲重回寬鬆,利率下降。1972年,美國經濟走向繁榮,對貨幣的需求增加,國債利率持續上行。1973年通脹壓力開始顯現,美債利率在上半年上行,且於4月出現期限利差倒掛。在此之後短端利率加快上升,直至10月石油危機爆發,美聯儲放鬆貨幣,利率掉頭向下。1974年“滯脹”環境愈發凸顯,市場不確定性顯著增加,短端利率波動加劇。1974年4-10月期限利差始終處於倒掛狀態,10月後通脹逐漸接近頂部,短端利率開始大幅下降。1973年初至1974年末,10年期美債利率除了在1973年四季度衰退初期時有所下降外,其餘時間都處於上升通道。衰退結束後,由於通脹中樞抬升,10年期美債利率維持在較高水平。

圖表10:美國債券收益率走勢

資料來源:萬得資訊,中金公司研究部

美元與黃金:1971年8月“新經濟政策”開始實施,尼克松宣佈暫停美元與黃金兑換,導致美元大幅貶值。1972年黃金價格上漲約30%。1973年3月佈雷頓森林體系瓦解,美元繼續貶值,一度貶值25%。在此期間,作為安全資產的黃金價格持續走高,最高超過120美元/盎司。1973年下半年金融秩序逐漸恢復穩定,黃金價格有所回調。石油危機發生後,通脹加速上行,美聯儲加息猶豫不決,使作為抗通脹資產的黃金價格繼續走高。1974年底,黃金價格接近200美元/盎司。1975年美國經濟走出衰退,美元回升,黃金貶值。自1973年初至1974年末,美元指數累計下跌約10%,而黃金價格卻翻了兩倍。

圖表11:黃金與美元指數走勢

資料來源:萬得資訊,中金公司研究部

對當前的啟示

1973-74年的“大滯脹”引起了社會廣泛反思,並導致貨幣主義與理性預期學派的興起。對美聯儲與市場而言,有幾個教訓特別值得吸取。

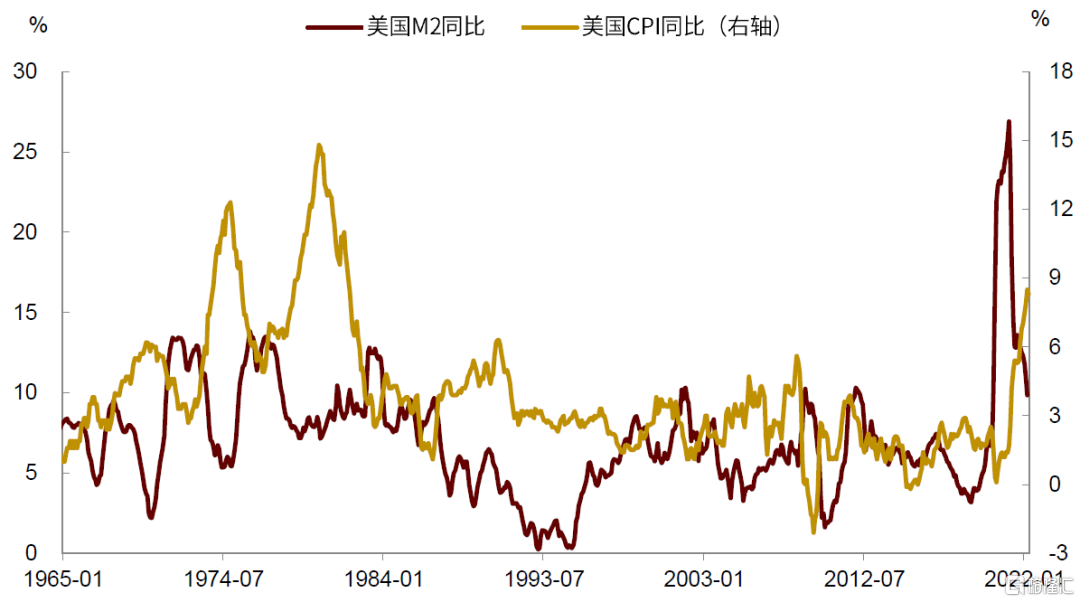

其一,不可低估貨幣(數量)增長對通脹的作用。以弗裏德曼為代表的貨幣主義認為,貨幣因素決定通脹走勢,“在任何時候、任何地方,通貨膨脹都是貨幣現象”(Inflation is always and everywhere a monetary phenomenon)。長期來看,貨幣是中性的,貨幣擴張不會促進經濟增長,只會帶來更高的通脹。對此,美聯儲應將貨幣增速保持在合理範圍之內,貨幣增長也應當成為美聯儲的政策目標之一。受上述思潮影響,沃爾克就任美聯儲主席後,使用強硬手段打擊通脹,終於得以控制通脹。

這一次,美聯儲在疫情後採取了大力度的貨幣擴張,M2增速一度高達20%。按照貨幣主義的規律,如此高的貨幣增速必然帶來通脹。而要抗擊通脹,一個關鍵步驟就是要降低貨幣供給,將M1或者M2增長控制在合理範圍內。從這個角度看,美聯儲似乎應該將“縮表”作為主要的貨幣政策工具,因為“縮表”是數量型工具,對降低貨幣總供給有更直接的作用。

圖表12:美國M2增速與CPI通脹

資料來源:萬得資訊,中金公司研究部

其二,美聯儲的獨立性不可或缺。政治家迫於選舉壓力,常常傾向於採取短期的刺激政策,美聯儲為維護長期的經濟與物價穩定,應避免貨幣政策被政府幹預。有研究表明,美聯儲主席伯恩斯與總統尼克松的緊密關係破壞了美聯儲的公信力。尼克松與伯恩斯經常通電話,且尼克松在選舉之前多次敦促伯恩斯採取擴張性貨幣政策,使美聯儲的決策偏離了最優路徑。

自格林斯潘擔任美聯儲主席後,白宮對美聯儲漸漸開始採取不干預政策,這提高了美聯儲的獨立性。如今的美聯儲主席鮑威爾是共和黨人,與執着的民主黨人的核心訴求並非完全一致。因此,在獨立性這一點上,當前比1970年代要好很多。

其三,不可低估供給衝擊對通脹的影響力。1973-74年的石油和糧食危機,雖然不是導致美國陷入“滯脹”的最根本原因,但在實質上也加劇了“滯脹”。尤其是1973年10月的油價大漲,成為了壓倒美國經濟的“最後一根稻草”。

這次俄烏事件導致全球能源糧食短缺,價格上漲,同樣帶來“滯脹”壓力。不同之處在於,1970年代美國是原油淨進口國,而當前美國已成為淨出口國,能源自給自足能力更強了。不過,當前美國還面臨供應鏈瓶頸、勞動力短缺等其它供給衝擊,這些問題可能在相當一段時間都難以解決。如果這些衝擊持續下去,也將增加通脹的可持續性。

其四,美聯儲在面對通脹失控風險時切不可猶豫,應堅決果斷將抗通脹放在首要位置,維護其公信力。1973-74年美聯儲舉棋不定,瞻前顧後,不僅喪失了退出貨幣寬鬆的最佳窗口期,還失去了公信力。回頭看,如果通脹上升的風險是真實的,美聯儲應該毫不猶豫地抗擊通脹,切不可因為擔心傷害經濟增長而猶豫不決。這裏的邏輯在於,如果不能確保價格穩定,經濟可持續增長和金融穩定也將無從談起。即便是在面對油價上漲導致的供給側通脹時,美聯儲也應該堅決行動。

這次美聯儲也曾低估通脹,一度認為通脹是暫時的,從而使其公信力受損。好的方面是,美聯儲已大幅上調加息預期,並開始嚴肅認真對待通脹。不過,美聯儲貨幣政策仍然落後於曲線,後續能否重建公信力,成功遏制通脹,還有待觀察。

1973-74年期間,資本市場經歷了長達兩年的“股債雙殺”。這對當前的啟示是,在通脹風險未解除之前,市場調整難言結束。2022年以來,美股與美債雙雙經歷了過去四十年以來的最差開局。10年期美債完全投資回報率接近-10%,美股三大股指持續下跌,其中,代表成長股的納斯達克指數已累計下跌約25%。考慮到這次美國通脹成因較為複雜,既有供給推動,又有需求拉動,還有工資驅動,未來通脹可能仍有韌性(請參見報吿《美國通脹,拐點之後又如何?》)。另外這次美國貨幣超發較多,未來或面臨較大幅度收縮,這將對資產價格帶來持續的擾動。金融市場已成為美國貨幣政策傳導的主要渠道之一,美聯儲要收緊金融條件,對應的就是相關資產價格需要調整。