本文來自格隆匯專欄:興業研究,作者:餘律、郭嘉沂

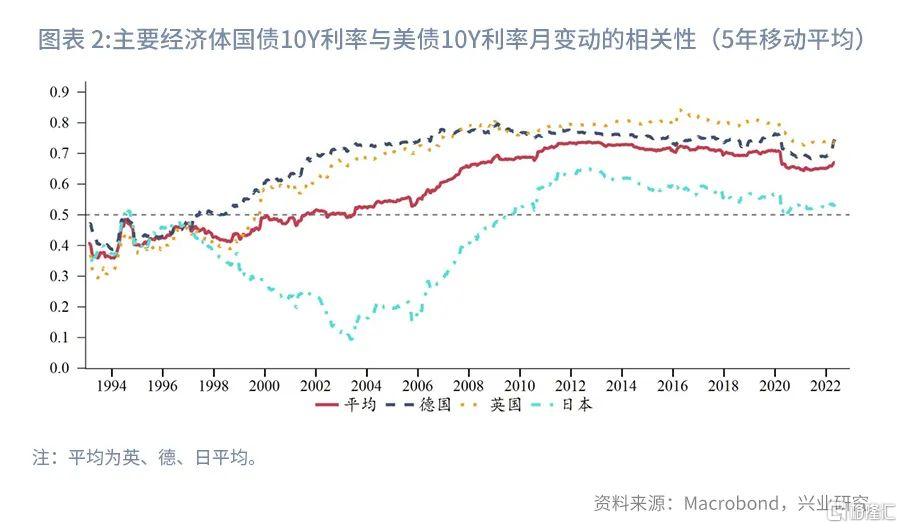

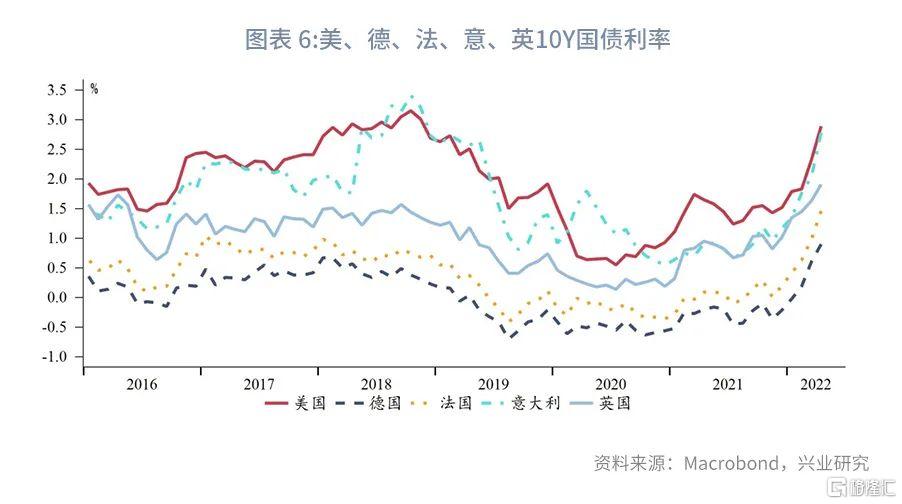

2021年以來全球經濟穩步復甦、通脹節節攀升。大宗商品強勢週期、疫情影響下供應鏈問題以及俄烏戰爭催化下,全球迎來了幾十年一遇的高通脹。為與之抗衡,海外主要經濟體央行幾乎都已加入緊縮行列,這使得海外利率呈現出明顯的共振上行趨勢(見圖表1)。這其中,英國、德國等歐系國債利率與美債利率的相關性尤為突出(見圖表2)。本文將建模分析歐美國債利率間的聯動關係,定量測算年內歐系國債利率走勢。

一、歐美利率聯動建模

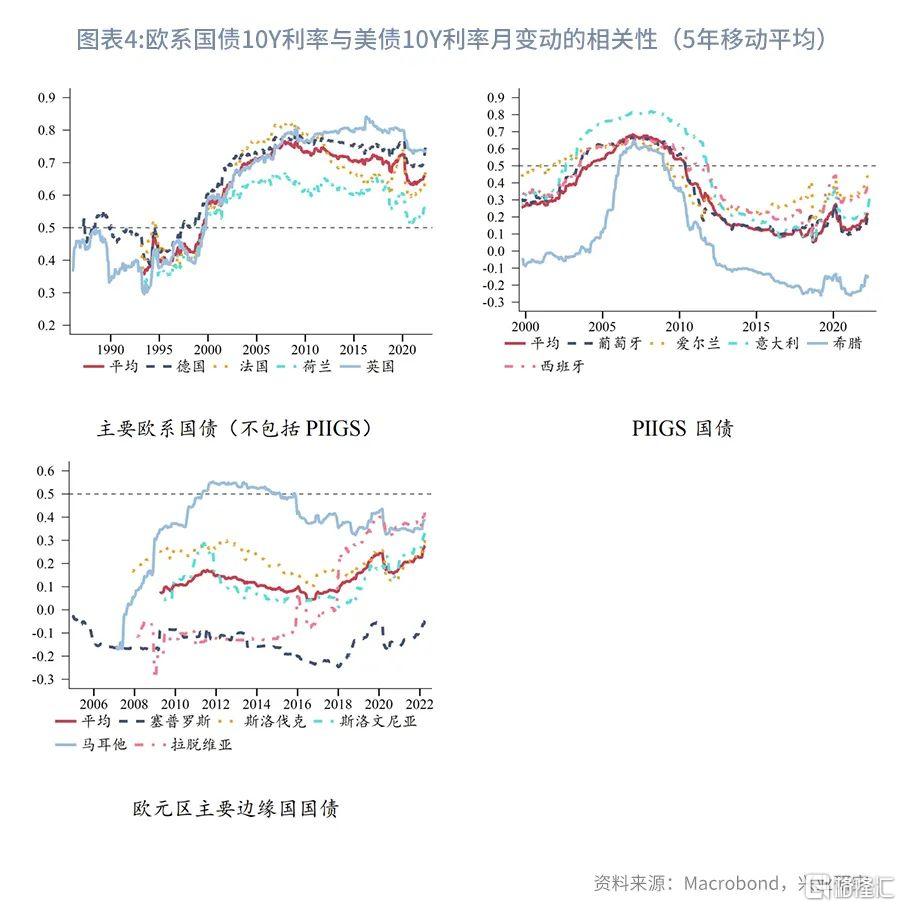

歐洲經濟體紛繁眾多,因經濟體量和增速各不相同,其國債利率表現差異較大。德、法、英等核心經濟體無論是經濟週期還是貨幣政策,與美國的一致性較高,因而其國債利率與美債利率間的相關性同樣較高,自2008年以來常年保持在0.7水平附近。放眼曾深陷債務危機的歐豬五國(包含葡萄牙、意大利、愛爾蘭、希臘和西班牙,英文縮寫為PIIGS),主權債務問題引發的信任危機使其國債利率一度飆升,打破與美債利率間原有的關聯邏輯。2012年以來,PIIGS的國債利率與美債利率間的相關性始終未能突破0.5。歐元區邊緣經濟體方面,儘管貨幣政策統一,但因其所處經濟環境與核心國家的較大差異性,其利率水平與美債的相關程度較低,平均值尚不及0.3。

然而不難發現的是,無論是核心國還是邊緣國,其國債利率與美債利率間的相關性自2021年以來呈現上升趨勢。其中,PIIGS國家和邊緣國家的利率上行速率較核心國家而言更快。本文選取德、法、意、英四國10Y利率作為歐系國債利率的代表,通過模型建立探究其與美債10Y利率間的聯動關係。

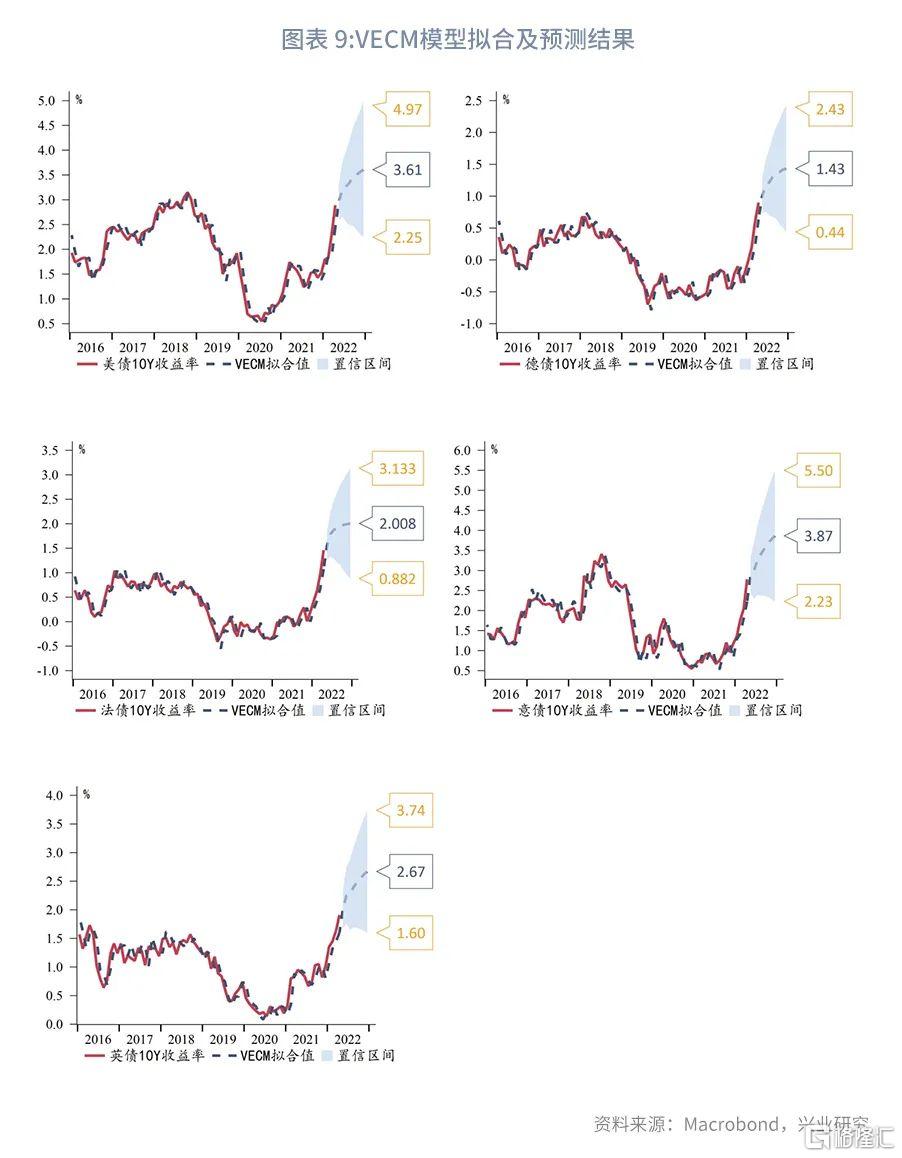

鑑於美、德、法、意、英的10Y國債利率並非平穩序列,我們選取了向量誤差修正模型(Vector error Correction Model,VECM)衡量各利率間的溢出效應,並分別對其進行預測。VECM模型在多元時間序列分析模型——向量自迴歸模型(Vector Autoregression,VAR)的基礎上納入了誤差修正項,在描述各協整變量長期均衡關係的同時,能對短期偏離進行修正,此外還避免了非平穩序列造成偽迴歸的風險。不過,因VECM仍屬於傳統計量模型範疇,其對於拐點的預測能力較差,且倘若時序波動較大幷包含多個異常值,VECM的預測準確性也會被降低。

經過協整檢驗及信息準則檢驗,最終確定以協整階數為1的VECM(5)模型對上述國債利率的月度數據進行擬合及預測。數據起點為2008年1月。預測區間截至2022年末。

模型預測結果如圖表 9所示,可見歐美利率共振上行的局面將在年內持續下去,美債10Y利率預測中樞3.6%。德、法、英10Y國債利率可能重返2013年前後的水平,這也就意味着德法再陷負利率環境的可能性微乎其微。而意大利國債利率將以更快的速率上行且或於年內趕超美債利率,德意10Y利差則很可能繼續擴大。

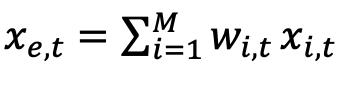

為了進一步考察歐美國債利率間的溢出效應,我們以年度數據構建迴歸模型衡量歐美國債10Y利差對未來一年美債10Y利率的具體溢出影響。定義第t年10Y歐洲加權利率為 ,其中

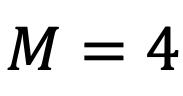

,其中 對應德、法、意、英四國,

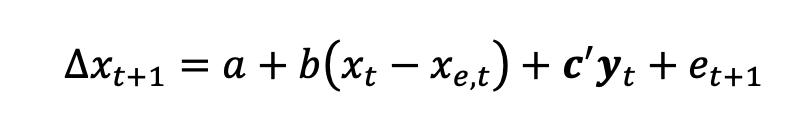

對應德、法、意、英四國, 表示國GDP與四國GDP總量的佔比。設置迴歸方程的形式如下:

表示國GDP與四國GDP總量的佔比。設置迴歸方程的形式如下:

其中, 表示第

表示第 年美債10Y利率的變動幅度,

年美債10Y利率的變動幅度, 表示第t年10Y美債利率與歐洲加權利率的利差,

表示第t年10Y美債利率與歐洲加權利率的利差, 向量包含反映商業週期的系列變量——美債10Y與3M期限利差、1年期1Y與10Y遠期互換利率、穆迪Aaa級債券與10Y美債利差和美國MBS久期。美債期限利差用於反映所處經濟週期,遠期互換利率能捕捉美債期限結構在未來一年內的波動(Fama & Bliss(1987)),穆迪Aaa級債券與10Y美債利差及美國MBS久期能描述對應市場對長期限國債需求的變(Hanson(2014))。

向量包含反映商業週期的系列變量——美債10Y與3M期限利差、1年期1Y與10Y遠期互換利率、穆迪Aaa級債券與10Y美債利差和美國MBS久期。美債期限利差用於反映所處經濟週期,遠期互換利率能捕捉美債期限結構在未來一年內的波動(Fama & Bliss(1987)),穆迪Aaa級債券與10Y美債利差及美國MBS久期能描述對應市場對長期限國債需求的變(Hanson(2014))。

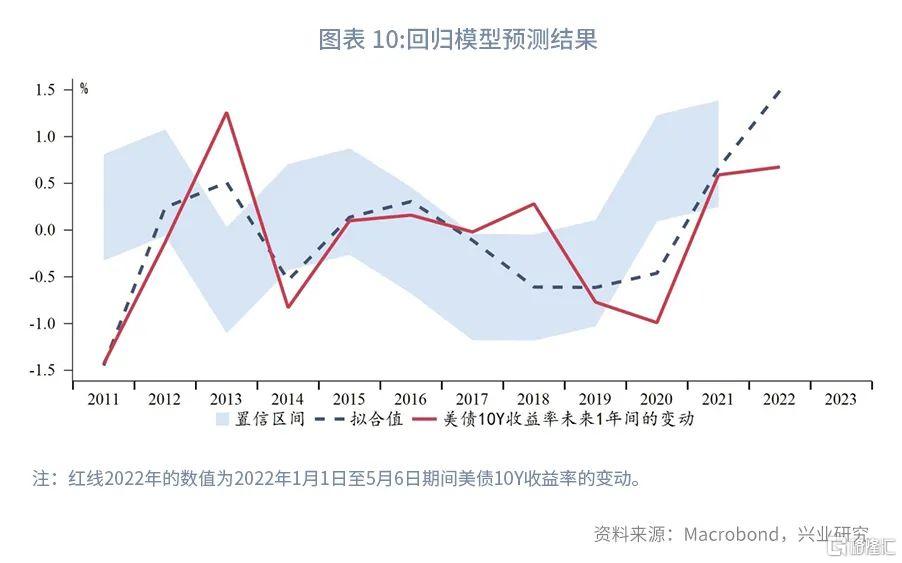

本模型的數據起點為2011年。將各變量代入模型得到的擬合結果如圖表 10所示,高達0.7。根據預測結果,基於2021年所有參數,2022年美債10Y利率將提升約149bp,即美債10Y利率年均水平或於2022年達到3.01%。經測算,2011年至2021年美債10Y利率的年振幅均值為111bp。按此估算,美債10Y利率在2022年的高點有望達到3.57%,略低於VECM的預測值。

二、歐系國債利率展望

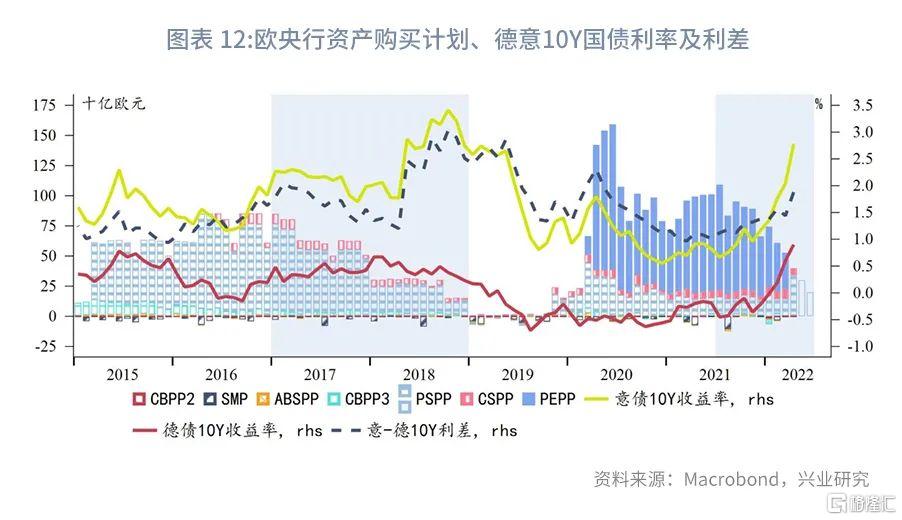

歐系國債利率的表現與歐英央行政策立場密切相關,其收緊政策的預期及加息行為都會刺激成員國國債利率走高。歐元區國債方面,以德、意兩國10Y國債利率為例,在上輪炒作歐央行“Taper”時期,德意10Y國債利率傾向於上行,且利差趨於走闊。但期間因降息預期的發酵,德債利率的漲勢未能維持太久,而意大利債券利率因當年大選組閣失敗而被反向推升。我們還可以發現,除歐債危機階段,在歐央行加息期間,德意國債利率通常表現上行、利差同樣走闊。歷史上尚未出現資產購買增量結束與加息接軌的局面,因而在歐央行此輪緊縮週期中,德意10Y國債利率上行的動能將更為強勁。

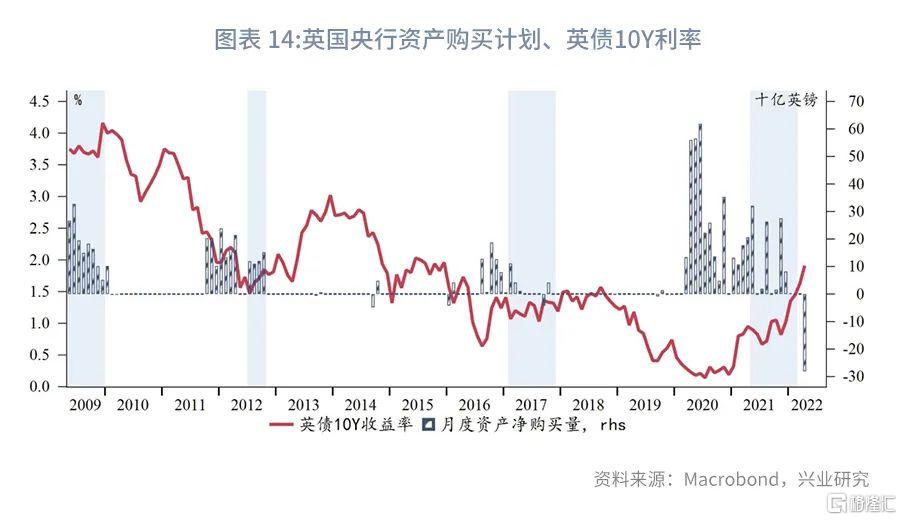

英國國債方面,與歐元區結論一致,除1997年索羅斯狙擊英鎊事件的干擾外,英國央行“Taper”及加息時期英債10Y利率趨於上行。2009年以來,兩者並行時有發生,但疊加縮表的強勢緊縮仍是史無前例。在此輪緊縮週期中,英國央行已於今年2月停止債券的再投資,並計劃於9月開始主動拋售所持公司債券,儘管目前國債的拋售計劃尚未確定,但不能排除在年內實施的可能性。如此激進的緊縮前景將助力英債利率強勢回升。

俄烏戰爭與高通脹環境促使歐盟增加對各國的資金援助,致使其財政負擔日益加重,在此背景下歐盟大舉發債的前景將為成員國國債利率上行再添動力。俄烏戰爭爆發以來,歐盟加大對各成員國及烏克蘭的援助力度,包括通過臨時危機框架以加強歐盟國家援助規則、簽署多年度夥伴協議、增加凝聚力和歐洲領土恢復援助(REACT-EU)的預融資總額、向烏克蘭發放人道主義資金等。與此同時,歐盟正計劃聯合發行可能規模巨大的債券,為能源和國防支出提供資金以幫助應對俄烏局勢引發的一系列後果。倘若大規模債券發行提上日程,這將進一步抬升歐債利率水平。