本文來自格隆匯專欄:醫藥魔方,作者:頭飛雪

自去年四季度到今年這幾個月,中國生物醫藥投資行情陡轉直下,甚至已經不能用慘淡來形容,簡直就是沒有行情。

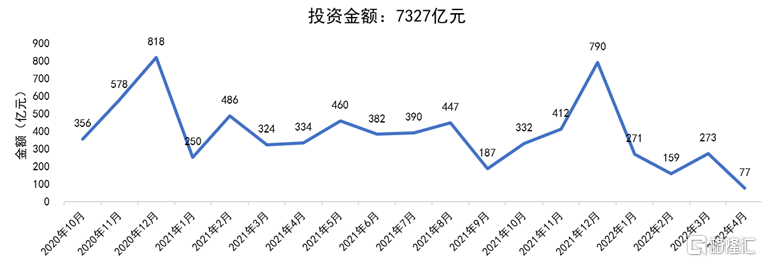

二級市場表現,無論是美股NASDAQ,港股18A,亦或是科創板,走勢之慘淡已毋庸贅述。一級市場投資方面,根據醫藥魔方InvestGo數據庫亦顯示,國內生物醫藥投資無論是成交金額還是項目數量,都呈現出迅速縮水的態勢。

中國生物醫藥行業投融資趨勢2020.10~2022.4

數據來源:醫藥魔方投融資數據庫InvestGo

更要命的是,這些基於公開市場信息的統計,考慮從簽約到交割經常還有兩三個月的滯後,最近披露的融資新聞,幾乎都是機構和項目方在去年接洽並達成的意向,這意味着當下的行情可能比數據顯示的更冷淡。

關於市場轉冷原因,近來各方討論已是汗牛充棟,基本公認主要還是前兩年生物醫藥投資行情衝高後的週期性回調,二級市場IPO的持續破發又嚇到了一級。此外,又疊加宏觀環境下的中美關係、俄烏戰爭、疫情反覆等諸多因素,進一步阻礙了投資人信心。

市場缺錢嗎?應該沒那麼缺,畢竟距離疫情後流動性釋放不過兩年,多數基金的錢都還沒投完呢。募資方面,儘管受制於中美關係,美元基金或許在新募資時麻煩不小,但人民幣應該總體還好。更何況以投資體量看,生物醫藥明顯小於海量吞金的TMT和消費賽道,而後兩者如今比生物醫藥冷得更徹底。種種跡象表明,資金至少不是當下阻礙生物醫藥投資的最主要原因。

市場其實缺的是信心。

動盪中求穩:投資轉向背後的真實邏輯

許多國內生物醫藥投資人從去年下半年開始,都這樣的感歎:“這個市場,創新藥已經不知道投什麼了。”這個“不知道投什麼”,一則是由於但凡有些確定性靶點都已經高度內卷且估值高昂,再者遇上真正獨家創新項目又無從下手:國內基金頭上的這些IC幾乎都無法單純以技術作為理由來推項目,還可能直接被懟曰“風險這麼大,高瓴紅杉都沒有投,我們為什麼要投?”

無奈之下,投資人們只能扎堆湧向一個又一個早期題材:AI製藥、各種新概念RNA、數字醫療、腸道菌羣。。。這些題材大多處於早期,既有大機構入場佈局,又還沒到後期的集體內卷時刻,連IND都還遠呢,幹吧。估值貴不貴?反正是早期項目,也沒個參考,對比上市公司市值總是便宜的。除此,收入型項目也被熱捧,畢竟有現金流,利潤什麼的無所謂,反正都是按PS算。

二級市場IPO的接連破發,反而進一步強化了這樣的情緒。投行推薦的IPO和Pre-IPO項目越來越乏人問津,媒體跑去採訪投資人,答曰“我們現在更多傾向早期的、新題材的項目,因為離IPO還比較遠”。這話實在讓人不明白,這些投資人究竟對自己的被投項目是有信心,還是沒有信心。也不知道這些基金的LP們,如果聽説GP選擇項目標準居然不是投資回報,而是距離IPO遠近,心裏作何感想。

這些匪夷所思的態度背後,究竟暗示着市場風向何種變化呢?恐怕,還是要透過現象看本質。

事實上,投資人對新題材早期項目和收入型項目的偏好只是表象,其真實內心訴求,主要還是慢證偽和低估值,這恐怕也是這類項目能讓背後IC點頭通過的真實理由,儘管未必能夠拿到枱面上。説得再直白點,在當下這樣高度不確定性的市場環境中,投資人真正在追求的其實是一個字:穩。

類比股市體會一下。牛市羣魔亂舞,各種編故事都有資金買單,而且越是小市值股票越容易一飛沖天。然而絕大多數入市者的內心信念,未必是利好故事能兑現,總還是相信有人接盤,我不會是擊鼓傳花的最後一棒。倘若轉到熊市,則畫風陡變,資金開始湧向白馬股,因為這些穩健的公司業績兑現是可以預期的,價值成長是確定的。進一步推演,當市場不確定性繼續增加,資金還可能減少股市,投向更穩定的債券市場。如果真正打起仗來,資金就得湧向黃金這樣的硬通貨了。

在動盪的市場環境中追求確定性,這是投資者的本能反應,這才是當下生物醫藥投資轉向背後的真實邏輯。

擁擠新賽道:題材焦慮下的南轅北轍

在當下,求穩的投資邏輯是正確的,但國內許多投資機構頻頻轉向全新賽道,這般做法恐怕有些南轅北轍。許多生物醫藥的新賽道,固然短期不會證偽,但潛在的研發風險,比起傳統類型的小分子和大分子藥物,根本就不在一個數量級。

業內經常説CRO是賣鏟子,新藥研發是挖金子,不確定性更多在於能否找到金子,以及多少人看到後湧上來一起挖。按此類比,許多看似性感的新賽道,大概好比拿了張藏寶圖,指着十萬公里外説去“我們要顛覆,去那裏挖金子”。理想雖然豐滿,藍圖雖然美好,然而一旦真正上路很有可能就是:連條成型的路都沒有,走不出十里就掉溝裏了。

這並不誇張,不信看看AI製藥,前兩年圈進來一堆TMT投資人之後,到今年的市場環境,還有多少願意買單接盤。再看看國外同行,各類性感的新療法,但凡進入臨牀後,各種安全性和有效性噩耗同樣不絕於耳。

動盪市場環境中,追求投資確定性是對的。問題是對於創新藥投資而言,什麼樣的項目才是確定性比較高的呢?至少而言,這個公司要讓人相信,是能真正有能力把手上這個創新藥做上市的吧?可就是這個原本簡單的道理,好像近幾年被一味求新的一級市場投資人忽略了。

儘管如此,二級市場始終是認可的。君不見港股,公司旗下的創新藥品種越離商業端近,市場給的估值越高。除百濟信達君實這幾家外,試看一眾Biotech,估值相對較高榮昌、諾誠健華、康方等,基本都是產品已經上市或者即將上市的公司。反觀有幾家公司,其實創始人和團隊的能力和江湖地位,絲毫不比上面這幾家差,可市值缺相距甚遠。無非還是因為產品階段還太早,連關鍵臨牀試驗都還沒到呢,二級投資人的帳實在算不過來。

一級市場可以看團隊&聽故事,二級市場畢竟要算現金流折現。諾誠健華的奧布替尼,一級市場看來或許“不就是個滿大街都是的BTK抑制劑嗎”,可二級市場看來卻是“已上市+沒有研發失敗風險+隨時在帶來收入”,所以“我們可以給出更高估值”。這些不都是出於對確定性的考量嗎?

有鑑於此,對一級投資人而言,如果還希望通過IPO實現退出,恐怕還是應該多琢磨一下二級市場的想法。

迴歸最樸素的創新藥邏輯

聊到這裏,恐怕一級投資人要發牢騷:我也不想投那些新題材,真想投成藥確定性更高小分子和大分子,可是低風險靶點卷得厲害,不卷的靶點又失敗風險高,怎麼辦?的確,這就是客觀狀況,甘蔗沒有兩頭甜。

不過話説回來,過往十年,中國創新藥走的Fast flow路線,已經把低風險靶點這條路走到了盡頭。換句話説,不是你想不想選,而是這條路已經被堵死。如果我們覺得,創新藥仍然還是值得投資的賽道,也許我們更應該想想,如何從一些不太卷,儘管看起來風險更高的新靶點中挑選最有可能勝出的。

許多觀點都説一級市場投資賺的是認知差異的錢,這個道理同樣適用於從下注新靶點創新藥。所有人都能看到的機會一定不是機會,真正的機會只能孕育在觀點差異的認知中。

迴歸創新藥研發最樸素的邏輯,對於那些存在認知差異、競爭不多的創新靶點,試試對比以下這幾個特徵,或許能幫投資人從市場挑選出成功機會相對更大的某些項目:

核心項目已經完成一定患者規模的臨牀研究,藥效數據得到概念驗證,臨牀數據積極;

關鍵研究即將或者剛啟動;

公司現金儲備基本充足,有資源應對複雜變化的行業局面;

團隊在新藥研發,尤其臨牀研究方面必須有足夠能力和經驗;

對靶點分子機制研究比較充分,有一定理論依據;

理論患者羣體規模較大,或者應用場景拓展機會較多;

且缺乏有效治療手段,腫瘤項目尤其重點關注實體瘤。

回顧過往兩年,這些特徵在生物醫藥行業諸多爭奇鬥豔的新興題材面前,確實有些平平無奇。不過時至今日,在當下動盪的市場環境中,確定性反而成了一種稀缺。

或許也只有這樣,才能更有利於那些真正優秀的創新藥項目脱穎而出,以及讓投資人重新撿起這個賽道投資的初心:各自選擇看好認可的、不那麼卷的新靶點,然後真正踏踏實實把藥做出來。