本文來自:乘聯會

1、4月全國乘用車市場回顧

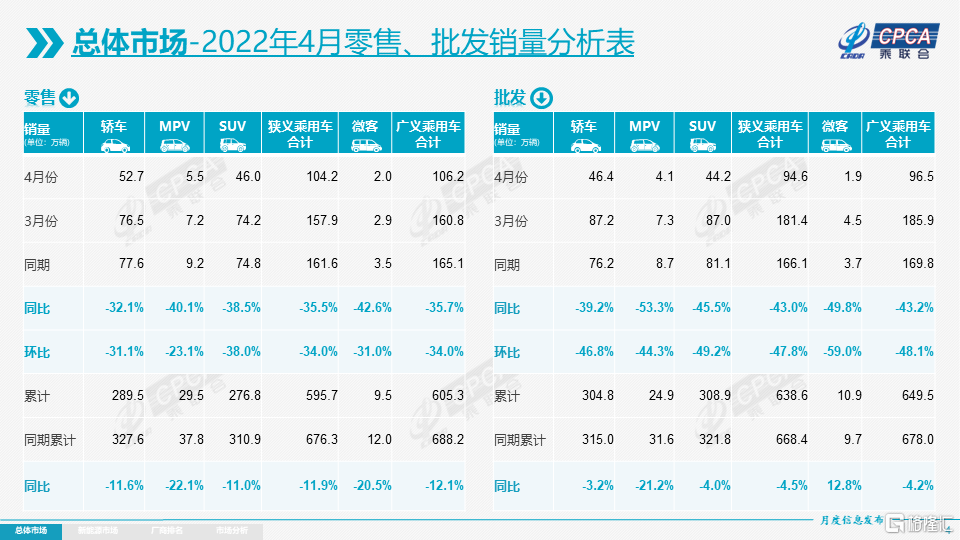

零售:2022年4月乘用車市場零售達到104.2萬輛,同比下降35.5%,環比下降34.0%,4月零售同比與環比增速均處於當月歷史最低值。1-4月累計零售595.7萬輛,同比下降11.9%,同比減少80萬輛,其中4月同比下降57萬輛的影響較大。

4月新冠疫情在全國各地都有散發擴散,全國有29個省在4月報吿有確診病例或無症狀感染者,上海、吉林、山東、廣東、河北等地的經銷商4S店客户進店和成交都受到影響。4月零售降幅較大,同比增速數值的可對比月度是2020年的3月零售同比下降40%。

4月豪華車零售12萬輛,同比下降54%,環比下降50%。豪華車主銷區域受到防疫封控形勢變化的影響,產銷損失巨大,原本的供需緊平衡狀態再次被打破。

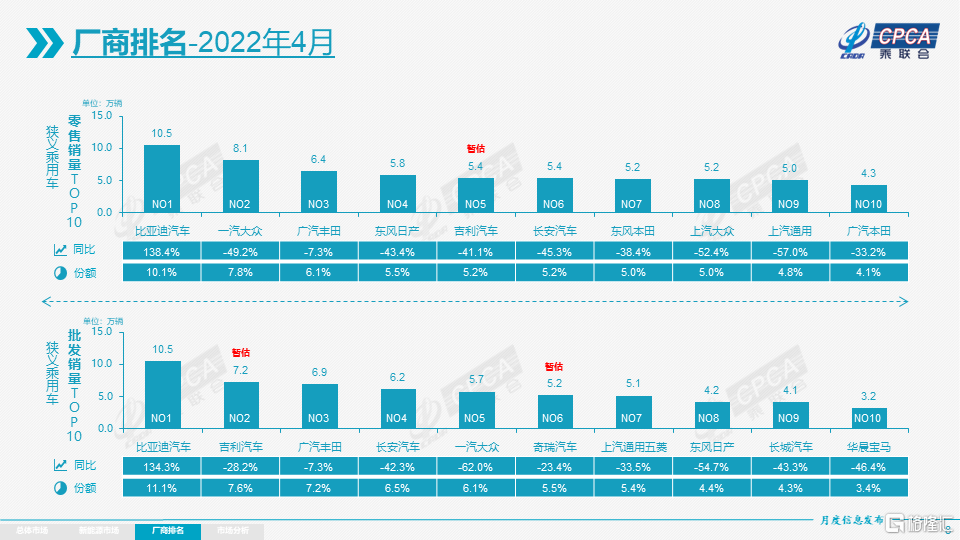

4月自主品牌零售48萬輛,同比下降19%,環比下降37%。4月自主品牌國內零售份額為46.4%,同比增長9.6個百分點;1-4月累計份額46%,相對於2021年同期增長8.3個百分點。4月自主品牌批發市場份額57.7%,較去年同期份額增加16.2個百分點;1-4月自主累計份額48%,相對於2021年同期增加6.7個百分點。自主在新能源市場獲得明顯增量,頭部企業表現優異,比亞迪汽車、吉利汽車、長安汽車和奇瑞汽車等傳統車企品牌份額提升明顯。

4月主流合資品牌零售45萬輛,同比下降42%,環比下降24%。4月的日系品牌零售份額24.5%,同比下降0.5個百分點。德系品牌份額19.4%,同比下降5.2個百分點。美系市場零售份額達到6.4%,同比下降3.1個百分點。神龍汽車等的法系份額提升0.4個百分點。

出口:4月乘聯會統計口徑下的乘用車出口(含整車與CKD)9.1萬輛,同比下降17%,環比下降15%。生產減量對車企出口帶來影響。4月新能源車佔出口總量的8.3%。4月自主品牌出口達到7.9萬輛,同比下降5%;合資與豪華品牌出口1.2萬輛,同比下降60%。

生產:4月乘用車生產96.9萬輛,同比下降41.1%,環比下降46.8%,壓力巨大。其中豪華品牌生產同比下降57%,環比下降43%;合資品牌生產同比下降56%,環比下降58%;自主品牌生產同比下降20%,環比下降38%。

受疫情影響進口零部件短缺,涉及長三角地區的國產零部件體系供應商無法及時供貨,有的甚至完全停工、停運,加之物流效率降低和運輸時長不可控,導致生產不暢問題突出。4月上海地區五家主力車企生產環比3月下降75%,長春地區合資主力車企生產下降54%,其他地區總體下降38%,上海地區零部件體系的全國輻射效應凸顯。

批發:4月廠商批發銷量94.6萬輛,同比下降43.0%,環比下降47.8%,受生產的制約,部分車企表現分化明顯。1-4月的廠商批發銷量達到638.6萬輛,同比增速從1-3月增長8.3%變為下降4.5%,一季度開門紅被毀。

4月的產銷損失大,形成廠商產量高於銷量2萬輛、廠商國內批發低於零售19萬輛的推動式產銷走勢,也形成了4月廠商零售環比3月增速(-34.0%)大幅好於批發增速(-47.8%)的特徵。

庫存:2021年四季度廠商庫存迅速回補,奠定了今年1-4月批發的強勢表現。季度末因素導致4月增庫存的特徵,分解來看,4月份廠商庫存環比增長2萬輛,1-4月累計下降6萬輛,而2021年1-4月廠商庫存下降20萬輛,今年的廠商庫存改善較大。4月渠道庫存環比下降19萬輛,1-4月渠道庫存下降8萬輛,較2021年1-4月下降44萬輛形成強烈對比,拉動今年1-4月批發增速下降4.5%大幅高於零售增速下降11.9%的批發數據亮點。

目前經銷商庫存處於中高位,但由於疫情下的生產不足,在途庫存佔比上升,部分熱銷車型生產短缺,導致供需結構不匹配且調整難度大;缺少旺銷車型的零售增量,也使庫存係數有虛高問題。不少經銷商的庫存中包含“在途車輛”,交不了車就回不了款,不僅不能滿足客户新增定單需求,而且容易導致客户退車。目前的庫存狀態,加劇經銷商端的資金困難,紓困難題較為突出。

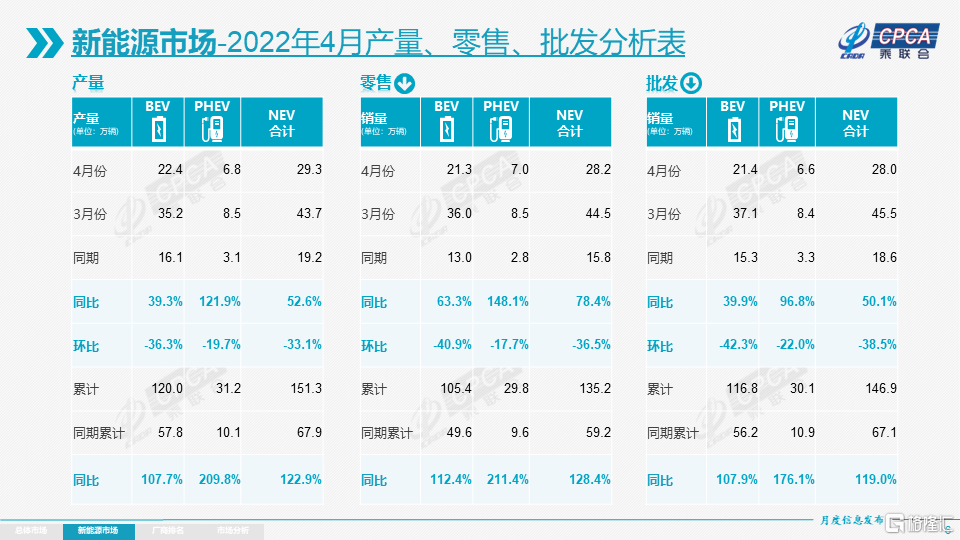

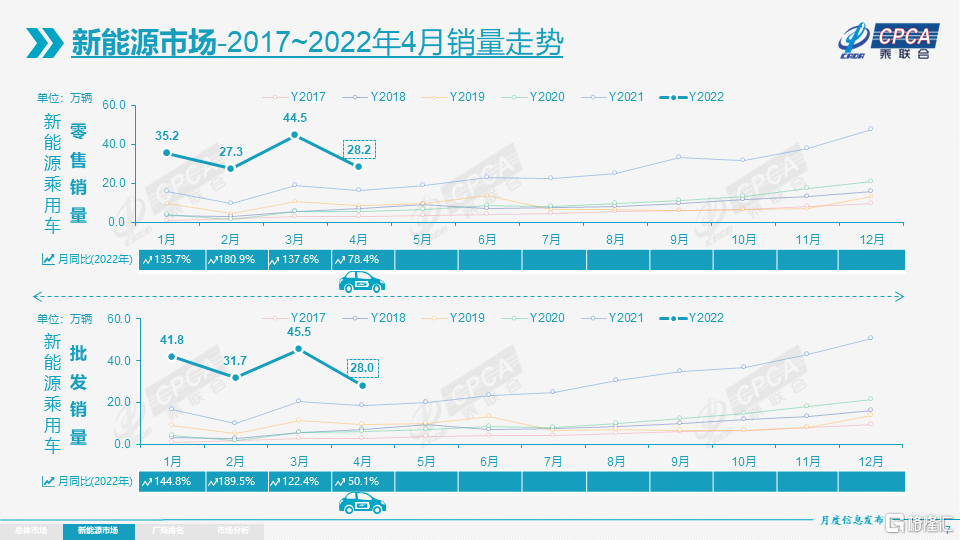

新能源:4月新能源乘用車批發銷量達到28.0萬輛,同比增長50.1%,環比下降38.5%,環比下降幅度異常,新能源發展同樣受到當前疫情波及和衝擊。1-4月新能源乘用車批發146.9萬輛,同比增長119.0%。4月新能源乘用車零售銷量達到28.2萬輛,同比增長78.4%,環比下降36.5%,異於歷年4月走勢。1-4月新能源乘用車國內零售135.2萬輛,同比增長128.4%。

新能源車市場方面,尚未受到漲價的影響,漲價前訂單表現火爆,訂單充足。4月的新能源車與傳統燃油車環比走勢都受到生產影響,新能源車供不應求加劇導致未交付訂單拖期嚴重。疫情下私車出行拉動的新能源車強勢增長,家庭第二輛車的安全出行意義重大,呼應了城鎮居民在短途出行中對新能源車型的進一步認可和適應。

1) 批發:4月新能源車廠商批發滲透率29.6%,較2021年4月11.2%的滲透率提升18個百分點。4月,自主品牌新能源車滲透率48.8%;豪華車中的新能源車滲透率4.8%;而主流合資品牌新能源車滲透率僅有3.7%。4月純電動批發銷量21.4萬輛,同比增長39.9%;插電混動銷量6.6萬輛,同比增長96.8%,一定程度上驗證了部分廠商對“插電混是油車潛客轉型第一步”的市場預判。4月B級電動車車型銷量同比下降29%,環比下降73%,佔純電動份額14%。純電動市場“啞鈴型”結構有所改善,其中A00級批發銷量7.8萬輛,環比下降34%,佔純電動的37%份額;A0級批發銷量4.4萬輛,佔純電動的20%份額;A級電動車佔純電動份額27%;B級電動車銷量損失較大。

2) 零售:4月新能源車國內零售滲透率27.1%,較2021年4月9.8%的滲透率提升17.3個百分點。4月,自主品牌中的新能源車滲透率54.4%;豪華車中的新能源車滲透率5.5%;而主流合資品牌中的新能源車滲透率僅有3.7%。

3) 出口:4月新能源車出口0.76萬輛,由於疫情的因素,上汽乘用車的新能源出口1,300輛,特斯拉中國出口0輛,東風易捷特出口3,433輛,神龍汽車805輛,比亞迪705輛,愛馳汽車168輛,其他車企新能源車以國內市場為主。

4) 車企:4月新能源乘用車市場走勢分化,比亞迪純電動與插混雙驅動夯實自主品牌新能源領先地位;以奇瑞集團與廣汽集團為代表的傳統車企在新能源板塊表現相對突出。廠商批發銷量突破萬輛的企業有4家,其中:比亞迪105,475輛、上汽通用五菱30,020輛、奇瑞汽車15,568輛,廣汽埃安10,212輛。4月特斯拉中國生產10,757輛,批發1,512輛,也應屬於萬輛以上規模。

5) 新勢力:4月小鵬、理想、哪吒、零跑、蔚來、威馬等新勢力車企銷量同比和環比表現總體較艱難,尤其是第一陣營的小鵬、理想、蔚來的環比下降較大。而哪吒、零跑等表現較強。主流合資品牌中,南北大眾全面感受到了長春與上海的艱難,新能源車批發6,307輛,佔據主流合資47%份額,大眾堅定的電動化轉型戰略初見成效。其他合資與豪華品牌仍待發力。

6) 普混:4月普通混合動力乘用車批發37,606輛,同比下降50%,環比下降20%。其中豐田27,834輛,本田5,436輛,長城汽車1,016輛,廣汽乘用車1,169輛,東風日產1,292輛,混合動力的自主逐步走強。

2.2022年5月全國乘用車市場展望

5月份全月工作日有20天,較2021年5月多一天。由於五一假期和疫情干擾下的4月提早休假,增多5月工作日數,有利於5月產銷增量。由於新冠肺炎疫情和烏克蘭危機導致風險與挑戰超預期地增多,國內面臨穩增長、穩就業、穩物價等新的挑戰,車市供需兩端也面臨持續嚴峻挑戰。

從供給端看,3月PPI同比上漲8.3%,前期鎳礦價格波動的損失超預期,加之鋰礦漲價,個別地區運輸效率降低和運輸成本上漲,國內車企成本已經明顯上漲。從需求端看,隨着中概股和國內股市的市值下降,部分服務行業運行低迷,疫情下的居民收入下降,車市消費購買力受損,近期購車意願下降。

目前國內疫情高點已過,復工復產循序漸進,支持政策加速落地。長春的汽車製造能力在5月快速滿血復活。上海部分企業4月中下旬開始的復工復產逐漸推進,5月供給面臨逐步改善的狀態,將盡快滿足產業鏈的正常供給需求。目前汽車產業鏈企業逐漸從“救火式”應急反應,轉變為常態化的高韌性供應鏈管理。

今年面臨複雜的市場營銷環境。相對於4月份28個省市的疫情多點散發,5月的狀態會有明顯改善,3-4月延遲消費需求應該有一定的釋放,有利於5月的零售逐步恢復。對於5月份市場,“五一”第一週訂單和交車環比4月有明顯改善,但是同比去年“五一”有30%以上的同比下降,市場復甦壓力還是很大,而且北京、鄭州等地疫情加劇,現在嚴格的防疫政策,5月同比去年估計還會有較大負增長。

目前環境下自主駕車出行成為首選,受高油價影響,更多人將選擇購買新能源車。5月的新能源車供給環比會大幅改善,預計5月新能源車零售環比4月將是高增長。

3.上海是全國汽車行業共同體的樞紐

近期上海地區的汽車產業出現持續停產現象,由於全國其他地區整車企業的核心零部件,是以長三角地區配套較多,上海汽車產業的暫停,對全國汽車行業造成很大的影響。

上海是全國汽車製造體系的產業鏈樞紐,這是上海汽車工業幾十年來培育的整車和零部件體系良好佈局的結果。當年上海以桑塔納國產化助力,推動桑塔納共同體的整車與零部件協同發展模式取得巨大的成功。尤其是歐美零部件企業率先佈局,並外溢技術到江浙自主零部件企業,因此歷史的原因加上產業的優勢,上海演變成了全國汽車行業共同體的樞紐。

未來應要繼續強化上海的汽車產業鏈核心地位。此次上海疫情應該是標誌性風險事件,需要行業和企業認真考慮如何建立韌性產業鏈體系。隨着後疫情時代國際關係的複雜化,全球化趨勢有被區域化格局蠶食的風險,全國統一大市場也有被區域內配分流的風險。嚴峻的內外環境下,我們需要確保全國統一大市場的建立,強化上海為樞紐的中國汽車製造體系優勢,並有效證明我們的國際化保障能力。

未來企業要強化供應鏈韌性,提升供應鏈戰略規劃、管理及執行能力。企業亟需在現有供應鏈體系中建立有效的風險監測能力,以快速準確地評估重大風險對企業銷量及利潤的影響,並制定相應的應急措施。企業需要提高相應的核心能力:供應鏈戰略設計、動態集成化供應鏈規劃、端到端供應鏈數據透明化及協同、運營模式優化。

中國電動車佔據世界50%以上份額是汽車產業強國的重大機遇。隨着汽車電動化帶來的產業集中度提升,類似手機產業鏈的中國領軍格局逐步顯現,全球汽車大市場的產業鏈整合將日益加速。我們要重塑供應鏈信心,穩定政策預期,建立更強大的信息共享體系,讓上海代表的中國汽車供應鏈體系保持世界汽車共同體的核心地位,讓中國汽車在世界有更大的份額。

4.拉動消費是搶回損失的關鍵

目前看前4個月的全國乘用車國內零售市場損失很大,相對於我們2021年末預測的2022年零售年增長5%的百萬增量,目前的1-4月零售下降11.9%的幅度較大,已經損失80萬輛,要保證2022年的零售零增長就需要5-12月的月均零售同比增10萬輛。由於目前國內疫情狀態仍在逐步改善中,過度悲觀的負增長還不是定局。考慮到汽車及其關聯產業對GDP的貢獻價值和從業人員規模,我們不希望2022年全年零售負增長,因此仍需要共同加大力度促進消費。

促進消費。長期看,建議抓增量購車和促存量更新。因此建議世界少子化趨勢下應鼓勵結婚,結婚購車免税和發消費券等直接促消費的政策。減緩老齡化趨勢、改善人口結構的主要措施是增加出生人口,自然也就是要鼓勵結婚。鼓勵結婚才能鼓勵多生孩子,改善人口結構才能帶來更多的社會發展機會。短期看,建議針對單身户的促消費政策搭配目前精細化的產品投放,不論是在執行力度和消費意願上,都有很大的想象空間。

購車抵個人所得税促汽車消費意義重大。個人所得税的調節財富效應很明顯,是重要的收入財富再分配手段。從國家統計角度看,居民購房是投資行為,不計入居民消費價格指數,而購車是消費,是計入居民消費價格指數。但目前,個人所得税的抵税是隻有投資購房等情況能夠抵税,而消費購車不抵税,這也是嚴重製約消費的問題。根據財政部數據,2022年一季度的個人所得税徵收了4,645億元,同比增長16.5%。2022年要鼓勵消費、發展內循環,就要更多鼓勵消費,實施購車抵税的措施,調動消費者購車熱情,實現拉動消費的可持續增長。

5.自主品牌成為行業領軍

近幾個月的自主品牌銷量亮點突出,這也是行業面臨壓力和挑戰時,自主品牌總是相對最強大的。3月的長安汽車和4月的比亞迪汽車佔據乘用車領軍位置不是偶然的。自主品牌目前持續走強,是自主品牌產品技術突破和產業鏈優勢的典型體現。

自主品牌表現優秀主要是基於自主自強的體系優勢。長安汽車、比亞迪汽車等企業近期銷量排名躍升,是自主品牌產業鏈優勢的體現。自主品牌更多的是採取獨立自強的體系,核心零部件和核心技術更多的自主突破,這樣就獲得更加靈活自主的產業鏈控制。在行業艱難的背景下,自主品牌領先於中國車市,而今年中國市場的份額又持續領先世界,因此自主的產業鏈優勢日益凸顯。

近幾年的電動車一直增速大幅領先於燃油車,甚至出現連續4年的傳統燃油車持續下滑,新能源車加速增長。在國家政策推動下,自主品牌努力實現新能源的突破,實現換道超車,電動車的增量主要是自主獲得,加速了自主崛起的步伐。

在油價高企的國際背景下,合資品牌入門級燃油車型不斷被相近價位的自主品牌新能源車分流。尤其是自主品牌插混系列崛起,導致合資入門級車型市場持續被分流。

未來幾個月的燃油車需求以換購為主,合資車企仍有一定優勢。但在純電動增量、插混分流、出口助力等方面,近期自主品牌的主力車企超越合資品牌成為的行業領軍是必然的趨勢。

6.促消費要增強消費信心

受到疫情管控的細緻深化管理,目前的汽車消費環境壓力較大。部分經銷商面臨嚴峻的閉店等措施調控,部分消費者表現出消費收縮的冬眠心態。增強消費信心需要共同努力。

據中國汽車流通協會統計,近期全國有兩成以上的汽車經銷商有閉店現象。汽車4S店如果出現閉店,必然導致經銷商客流中斷,難以完成看車、詢價、試駕、訂車等銷售全流程訂車環節,購車需求受到嚴重的制約。雖然有直播賣車等措施保留客户的購車熱度,但線下溝通仍是成交的重要保障。在疫情管控下,部分消費者安全防護意識過強,導致正常的消費節奏受阻,連身處繁華商圈的新能源直營店也因為商超客流減少而受損,因此訂單和零售下滑劇烈。

近期中高端車型的銷量也是明顯偏弱,直接的結果就是一季度車輛購置税825億元,同比下降20.4%。目前消費者的購車延遲心態需要合理引導。當前傳統燃油車消費者購車羣體屬於增換購羣體較多,傳統車的4S店營銷受阻,部分消費者無法按計劃換車,延長了消費者換車的置換週期。

由於汽車4S店的經營環境很好,空間寬闊,防疫等措施容易落實到位,因此疫情散發常態化的趨勢下,應該加大汽車4S店的營業穩定性,並給予一定的購物券等促消費措施,拉動疫情下的購車消費,改善汽車消費環境,增強消費信心。