本文來自格隆匯專欄:華創宏觀張瑜 作者:張瑜 付春生

事項

4月全球大類資產總體表現為:美元(4.73%)>大宗商品(4.50%)>0%>人民幣(-4.06%)>全球債券(-5.48%)>全球股市(-8.40%)。

主要觀點

海外買方觀點:俄烏衝突影響漸消,聯儲加息、通貨膨脹以及經濟前景成為機構的關注點。

市場熱點方面,對於經濟前景,貝萊德、東方匯理和北方信託認為美國經濟依舊強勁,尤其是消費支出;對於通貨膨脹,貝萊德認為美國不會出現工資通脹螺旋,主要是因為生產率的提高降低了單位產出的勞動力成本;對於美聯儲加息,富達、太平洋資管以及東方匯理都認為,鑑於貨幣政策緊縮週期、地緣風險加大,美聯儲的加息節奏可能低於預期。

投資策略方面,貝萊德認為發達市場股票在通脹時期的定價能力更強,因此始終看好美國和發達市場股票,同時減持政府債券;東方匯理同樣認為高質量的美國公司具有更強的議價能力,但是更看好拉美以及南非大宗商品出口國的信用債和新興市場債券;施羅德則認為隨着美聯儲進入加息縮表週期、全球經濟增長動能見頂的情形下,股票資產難以獲益,而俄烏衝突加劇了地緣風險,疊加供需失衡,因此更看好大宗商品行情的持續性。

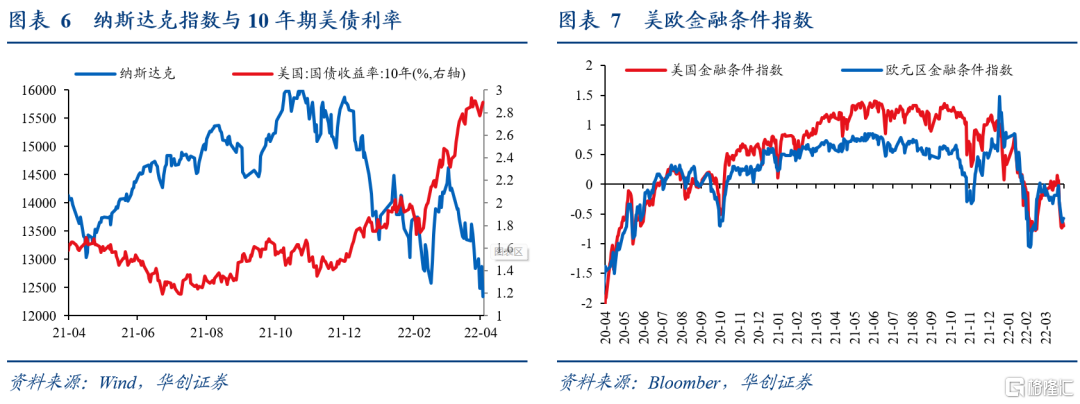

全球基金經理調查方面,機構投資者的目光逐漸從俄烏衝突上移開,轉而關注通貨膨脹、貨幣政策緊縮以及經濟衰退等問題。而預期經濟增長的樂觀情緒也處於歷史低位,顯示出大部分機構投資者對全球經濟增長的前景較為悲觀。

全球大類資產:美元>大宗商品>人民幣>全球債券>全球股票。

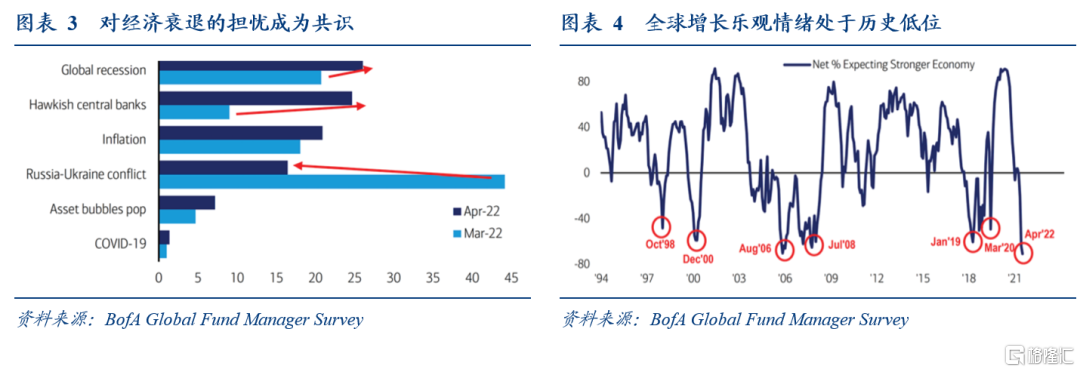

4月全球大類資產總體表現為:美元(4.73%)>大宗商品(4.50%)>0%>人民幣(-4.06%)>全球債券(-5.48%)>全球股市(-8.40%)。美聯儲加息以及縮表的背景下,美元相對其他貨幣上漲;此外,縮表對長久期資產影響較大,金融條件收緊的背景下,引發投資者對股債資產的重新定價。

股票方面,全球股市普遍下跌,其中富時全球、MSCI發達市場、MSCI新興市場分別下跌8.40%、5.97%和5.75%;主要市場指數中僅有富時100的收益為正,4月份的月度收益率為0.38%。

債券方面,全球債市同樣全面下跌,其中全球國債、全球高收益債和全球投資級債券分別下跌5.84%、4.59%和4.50%;主要國家債券中僅有中國國債錄得正收益,4月份的月度收益率為0.37%。

國內大類資產:國債>企業債>滬深300>中證500>創業板指。

4月經濟數據較差驗證了市場對經濟下行的預期,經濟基本面相對較弱,壓制市場情緒;同時,海外聯儲加息、縮表導致美元快速升值、人民幣迅速貶值,更惡化了市場情緒。股票方面,A股全面下跌,創業板指、中證500、上證綜指、滬深300和上證50分別下跌12.8%、11.0%、6.3%、4.9%和3.2%。從風格來看,成長和週期風格領跌,而穩定風格相對抗跌;具體來看,成長、週期、金融、消費和穩定風格分別下跌13.8%、9.9%、6.5%、5.1%和1.7%。

股債性價比方面,A股性價比不斷提升,中證500處於歷史高位。4月A股ERP全面上行。4月底上證50、滬深300、上證綜指、中證500和創業板指的ERP分別為7.23%、5.60%、5.57%、3.07%和-0.66%,較上月分別上行0.24、0.29、0.37、0.34和0.21個百分點。

市場情緒方面,市場情緒總體低迷,市場情緒指數略有回升。我們彙總了融資融券餘額環比增速、基金髮行份額、上證50ETF波動率指數等市場情緒指標,並計算了其現值和所處的分位數,可以發現除了信用利差和北向資金外,其他指標所處的分位數均低於35%,代表市場總體情緒較低。

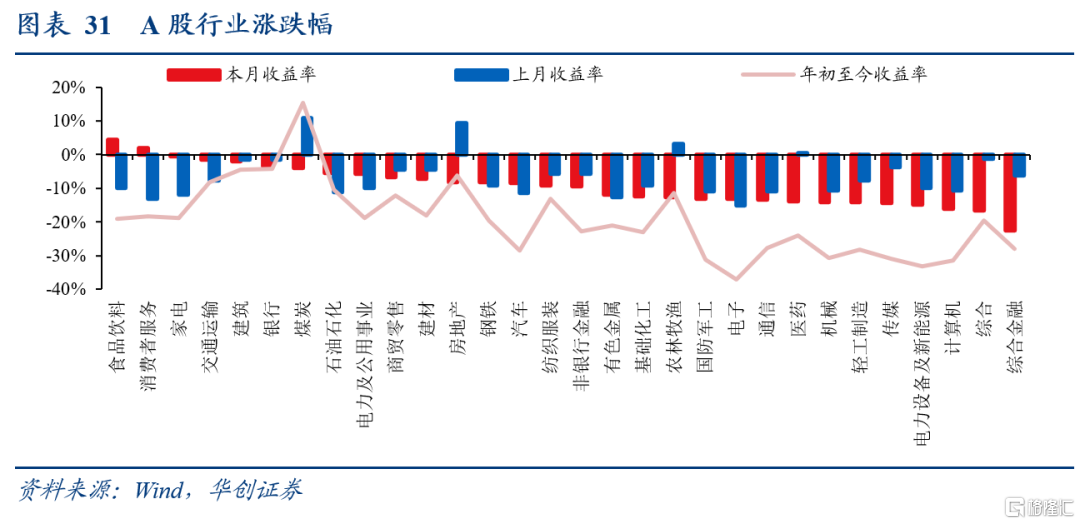

行業指標方面,A股行業漲少跌多,房地產、消費者服務、鋼鐵、國防軍工和食品飲料的盈利明顯改善。A股行業跌多漲少,僅有食品飲料、消費者服務錄得正收益,分別上漲4.4%和1.9%,而綜合金融、綜合、計算機和電力設備及新能源等行業跌幅居前,4月分別下跌22.5%、16.6%、16.0%和15.0%。A股多數行業盈利增速為負,其中煤炭、有色金屬、國防軍工以及銀行等行業盈利增速相對較高;從季度環比變化看,房地產、消費者服務、鋼鐵、國防軍工和食品飲料的盈利明顯改善。

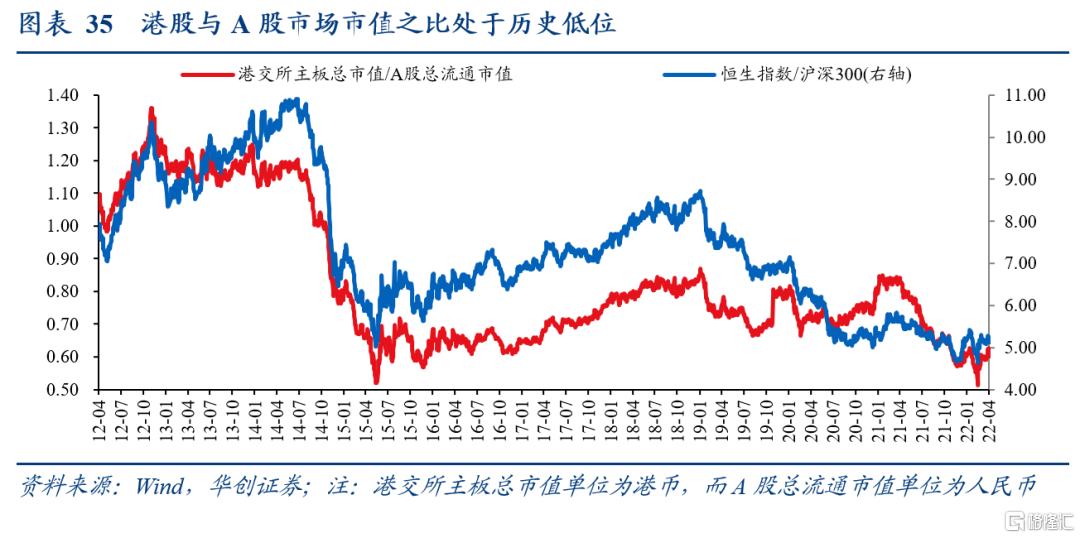

市場比較方面,港股/A股市值處於歷史低位,之前處於這一水平是2015-2017年。

風險提示:

美國通脹超預期,美聯儲貨幣政策收緊速度超預期,疫情擴散持續衝擊消費和地產銷售,俄烏衝突擴大加劇油價上行。

正文

一

海外買方觀點:俄烏衝突影響漸消,聯儲加息、

通貨膨脹及經濟前景成為機構的關注點

(一)市場熱點:預計美聯儲緊縮力度將低於市場預期

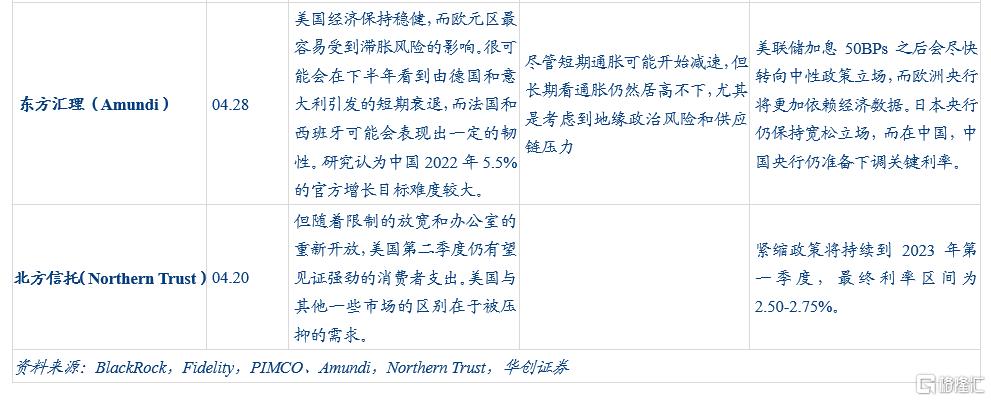

關於經濟前景,貝萊德、東方匯理和北方信託認為美國經濟依舊強勁,尤其是消費支出;富達和東方匯理認為中國實施政策對經濟提供了支持,但是對於實現經濟增長目標來説難度仍然較大。關於通貨膨脹,貝萊德認為美國不會出現工資通脹螺旋,主要是因為生產率的提高降低了單位產出的勞動力成本,而東方匯理則認為儘管短期通脹將減速,但是長期看通脹將居高不下。關於美聯儲加息,富達、太平洋資管以及東方匯理都認為,鑑於貨幣政策緊縮週期、地緣風險加大,美聯儲的加息節奏可能不會那麼快,緊縮力度將會低於預期。

(二)投資策略:機構觀點出現分化,股票資產中相對看好發達市場股票

隨着市場關注的焦點從俄烏衝突轉向全球經濟前景、央行收緊貨幣政策以及通貨膨脹,由於市場對經濟前景、通貨膨脹等方面的觀點存在分歧,不同機構的資產配置策略也有所不同。BlackRock認為發達市場股票在通脹時期的定價能力更強,因此始終看好美國和發達市場股票,同時減持政府債券;Amundi同樣認為高質量的美國公司具有更強的議價能力,但是更看好拉美以及南非大宗商品出口國的信用債和新興市場債券,因為可以從大宗商品上漲中受益;Schroders則認為隨着美聯儲進入加息縮表週期、全球經濟增長動能見頂的情形下,股票資產難以獲益,而俄烏衝突加劇了地緣風險,疊加供需失衡,因此更看好大宗商品行情的持續性。

(三)全球基金經理調查:經濟衰退的悲觀預期成為共識

根據美銀全球基金經理調查報吿,機構投資者的目光逐漸從俄烏衝突上移開,轉而關注通貨膨脹、貨幣政策緊縮以及經濟衰退等問題。而預期經濟增長的樂觀情緒也處於歷史低位,顯示出大部分機構投資者對全球經濟增長的前景較為悲觀。在3月的調查中,64%的基金經理認為俄烏衝突是最大的尾部風險,其次是經濟衰退(21%),而通貨膨脹(18%)是第三位;到了4月份,26%的基金經理認為經濟衰退是最大的尾部風險,其次是央行鷹派加息(25%),通貨膨脹還是第三位。對比兩次調查的區間,可以看到俄烏衝突對投資的影響已經淡化,經濟衰退的風險已經上升為最大的尾部風險。

二

全球大類資產:美元>大宗商品>人民幣>全球債券>全球股票

(一)資產表現:資產跌多漲少,迎來股債雙殺

4月全球大類資產總體表現為:美元(4.73%)>大宗商品(4.50%)>0%>人民幣(-4.06%)>全球債券(-5.48%)>全球股市(-8.40%)。美聯儲加息以及縮表的背景下,美元相對其他貨幣上漲;此外,縮表對長久期資產影響較大,金融條件收緊的背景下,引發投資者對股債資產的重新定價。

股票方面,全球股市普遍下跌,其中富時全球、MSCI發達市場、MSCI新興市場分別下跌8.40%、5.97%和5.75%;主要市場指數中僅有富時100的收益為正,4月份的月度收益率為0.38%。

債券方面,全球債市同樣全面下跌,其中全球國債、全球高收益債和全球投資級債券分別下跌5.84%、4.59%和4.50%;主要國家債券中僅有中國國債錄得正收益,4月份的月度收益率為0.37%。

商品方面,全球商品總體繼續上漲,其中能源、農產品受俄烏衝突的影響維持漲勢,4月份分別上漲7.89%和5.78%;而貴金屬、畜產品和工業金屬分別下跌2.77%、5.69%和7.56%。

匯率方面,受美元快速上漲影響,其他貨幣全面下跌,其中美元上漲4.73%,而南非蘭特、澳元、歐元、巴西雷亞爾、英鎊、人民幣、墨西哥比索和印度盧比下跌7.61%、6.22%、5.63%、4.72%、4.60%、4.29%、4.06%、2.68%和0.77%。

(二)權益:全球股市ERP漲跌互現,日股ERP維持歷史高位

4月全球股市ERP漲跌互相,4月底日股和A股ERP分別為6.50%和5.60%,較上月分別上行0.38和0.29個百分點;港股、歐股和美股ERP分別為7.40%、5.86%和2.02%,較上月分別下行0.11、0.11和0.16個百分點。日股和A股的ERP分位數為94%和68%,較上月分別上行升12和9個百分點;歐股、港股和美股ERP分位數分別為83%、41%和25%,較上月分別下行4、2和6個百分點。

(三)銅:中歐廣義貨幣增速略有回升,中美工業增加值增速回落

銅價與中美工業增加值平均增速及中歐廣義貨幣平均增速存在較為一致的關係,反映了銅的工業和金融屬性。我們可以通過結合中美工業增加值增速及中歐廣義貨幣增速的趨勢來判斷銅價的走勢。

目前中歐兩國廣義貨幣增速持續回落,而中美工業增加值增速繼續抬升。中歐兩國2022年03月的廣義貨幣增速為7.83%,相比2022年02月上升0.55個百分點;中美兩國2022年03月的工業增加值增速為5.36%,相比2022年02月份回落2.10個百分點。

(四)黃金:美國政府雙赤字擴張減緩,負利率債券規模略有減少

黃金是美國收割全球的“不滿指數”。經常項目逆差是過度消費,輸出美元后持有美元外匯佔款國進而購買美債吸收美國財政赤字,從而美國以消費和財政“雙透支”收割全球,而黃金價格表達的正是基於此的不滿。截至12月底,美國政府雙赤字規模為2.9940萬億美元。

近幾年金價走勢與全球負利率債券規模“如影隨形”。普遍的負利率環境對黃金一意味着長期被詬病的機會成本幾乎消失,二意味着相對於提供負收益的債券,不生息的黃金反而成為了“有息資產”,使其從資產屬性上發生了根本性變化。2022年4月底以美元計負利率債務的規模為2.78萬億美元,相比2022年3月底的2.98萬億美元減少了0.2萬億美元。

(五)匯率:部分大宗商品出口國匯率跟隨相應商品價格下跌

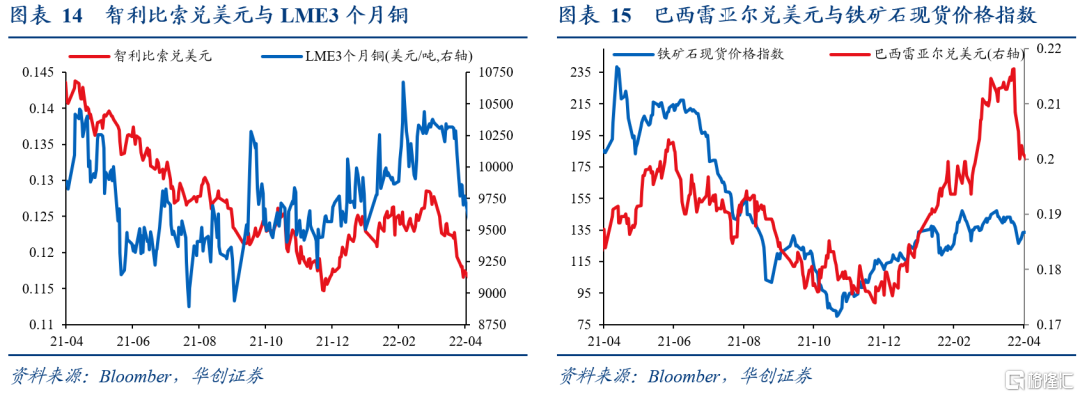

對於巴西雷亞爾和智利比索等大宗商品出口國的貨幣,其匯率也與大宗商品價格走勢密切相關,隨着近期銅價、鐵礦石價格回落,巴西雷亞爾、智利比索等新興市場大宗商品貨幣匯率也明顯回落。

三

國內大類資產:國債>企業債>滬深300>中證500>創業板指

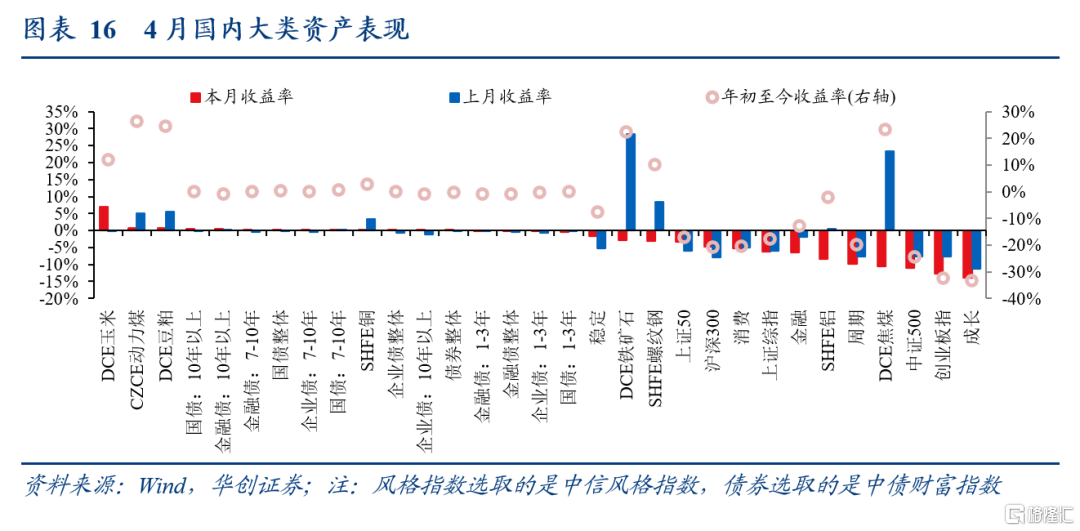

(一)資產表現:國內玉米期貨領漲,成長風格股票領跌

股票方面,A股全面下跌,創業板指、中證500、上證綜指、滬深300和上證50分別下跌12.8%、11.0%、6.3%、4.9%和3.2%。從風格來看,成長和週期風格領跌,而穩定風格相對抗跌;具體來看,成長、週期、金融、消費和穩定風格分別下跌13.8%、9.9%、6.5%、5.1%和1.7%。4月經濟數據較差驗證了市場對經濟下行的預期,經濟基本面相對較弱,壓制市場情緒;同時,海外聯儲加息、縮表導致美元快速升值、人民幣迅速貶值,更惡化了市場情緒。

債券方面,債券總體上漲,其中國債和金融債分別上漲0.03%和0.08%,而企業債總體下跌0.01%。

商品方面,玉米、動力煤、豆粕和銅分別上漲7.1%、0.9%、0.8%和0.1%,而焦煤、鋁、螺紋鋼、鐵礦石分別下跌10.5%、8.4%、3.0%和2.8%。

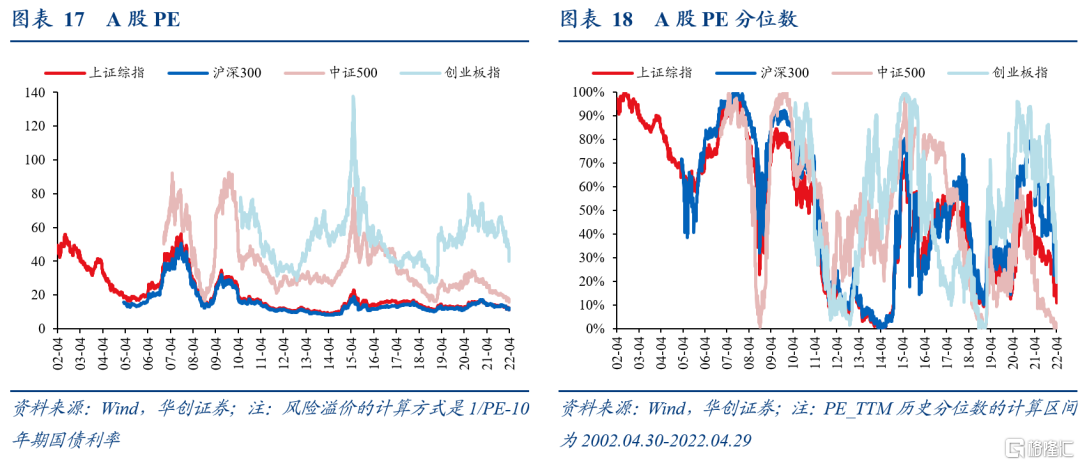

(二)大盤估值:中證500跌到歷史極端低位,其他指數仍有距離

A股主要指數PE全面下跌,4月底上證綜指、滬深300、中證500和創業板指PE分別為11.90、11.85、16.95和45.90,較上月分別下行0.63、0.49、1.18和6.09;上證綜指、滬深300、中證500和創業板指的PE分位數分別為15.5%、27.1%、1.2%和34.0%,較上月分別下行4.7、6.8、1.5和12.2個百分點。中證500的PE已經跌至歷史極端低位,相似的時期是2008年11月和2018年11月,其他指數距離歷史極端低位仍有距離。

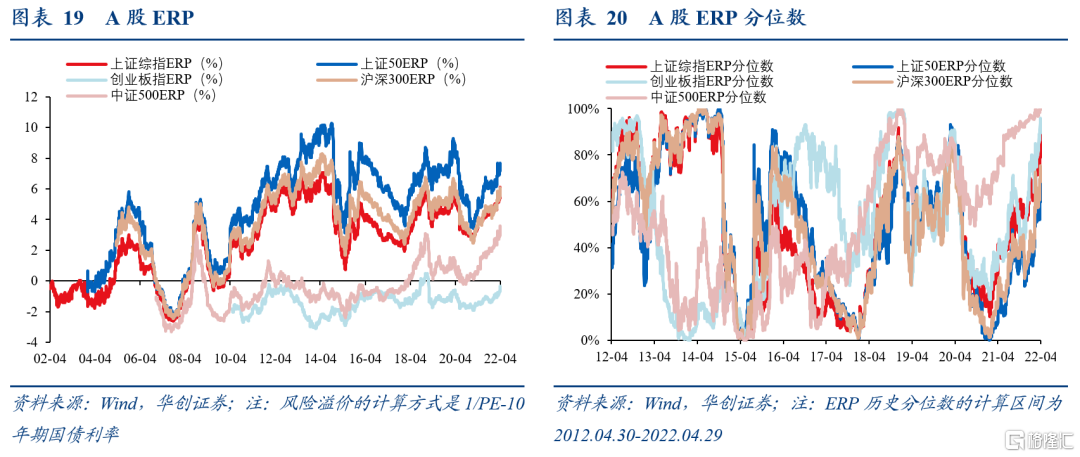

(三)股債性價比:A股性價比不斷提升,中證500處於歷史高位

1、ERP:A股ERP全面上行,中證500處於歷史高位

4月A股ERP全面上行。4月底上證50、滬深300、上證綜指、中證500和創業板指的ERP分別為7.23%、5.60%、5.57%、3.07%和-0.66%,較上月分別上行0.24、0.29、0.37、0.34和0.21個百分點。4月底中證500、創業板指、上證綜指、滬深300和上證50的ERP分位數分別為99.7%、89.5%、79.4%、68.4%和60.1%,較上月分別上行0.7、6.9、4.9、3.8和3.8個百分點。

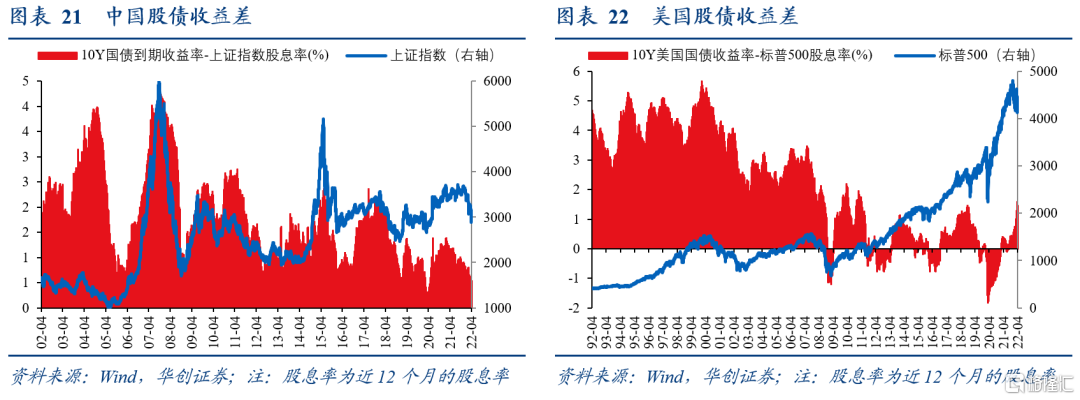

2、股債收益差:A股股債收益差繼續回落

A股的股債收益差繼續回落,美股的股債收益差持續上升。2022年4月底,10年期國債收益率與上證指數股息率之差從0.6074%回落到0.5345%;10年期美國國債收益率與標普500股息率從1.0083%上升到1.4405%。

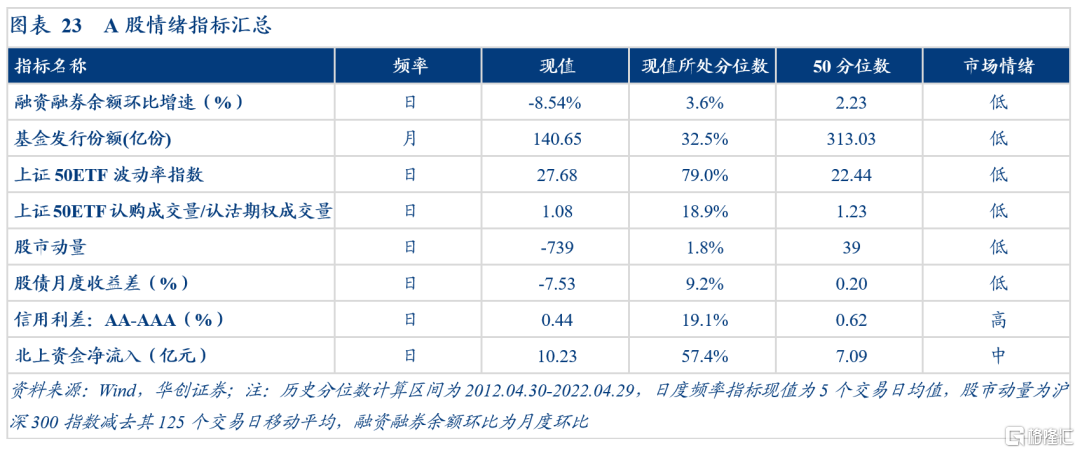

(四)市場情緒:市場情緒依舊低迷

我們彙總了融資融券餘額環比增速、基金髮行份額、上證50ETF波動率指數等市場情緒指標,並計算了其現值和所處的分位數,可以發現除了信用利差和北向資金外,其他指標所處的分位數均低於35%,代表市場總體情緒較低。

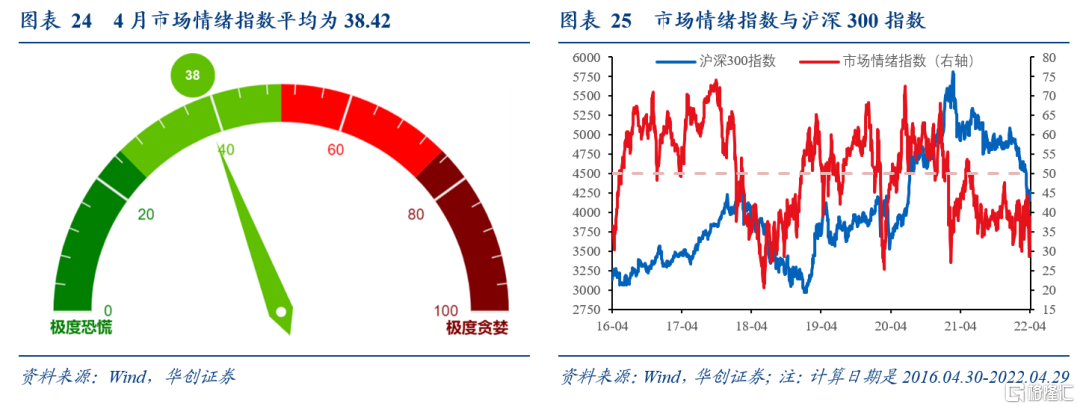

1、市場情緒:市場情緒指數總體有所回升

通過五個指標合成了情緒指數,包括股價動量、避險需求、看漲期權/看跌期權、低等級信用債需求、市場波動率等。其中,股價動量是滬深300指數與125個交易日移動平均之差,避險需求是滬深300與國債財富指數月度漲跌幅之差,看漲期權/看跌期權是上證50ETF看漲期權與看跌期權成交量之比,低等級信用債需求是中債AAA企業債與AA企業債收益率之差,而市場波動率採用的是上證50ETF期權波動率。4月底市場情緒指數為38.80,較3月底回升0.91,月中市場情緒指數一度降至28.56,平均來看4月市場情緒指數為38.42。

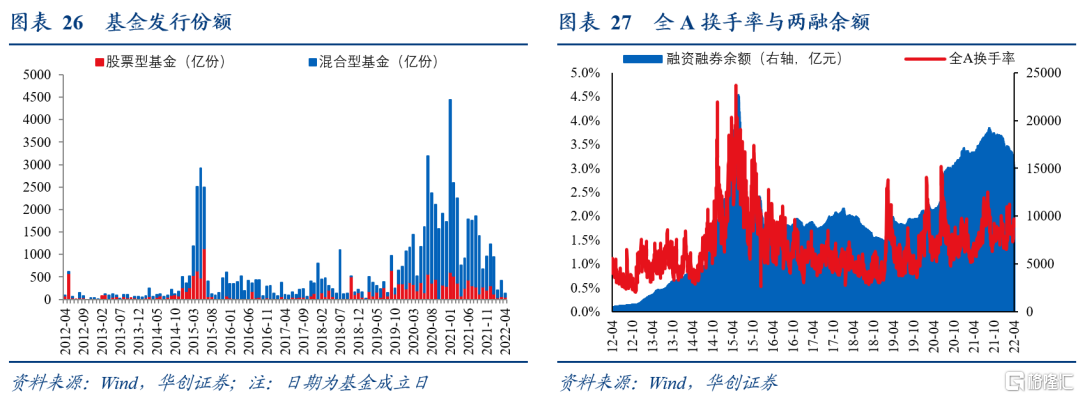

2、交易指標:基金髮行份額環比減少,兩融餘額繼續回落

基金髮行份額環比繼續減少,4月的股票型及混合型基金共發行140.65億份,3月為415.13億份,環比減少274.48億份。4月全A換手率略有提高,兩融餘額繼續回落。4月底全A換手率從1.76%上升到1.91%,融資融券餘額從16728億元回落到15120億元。

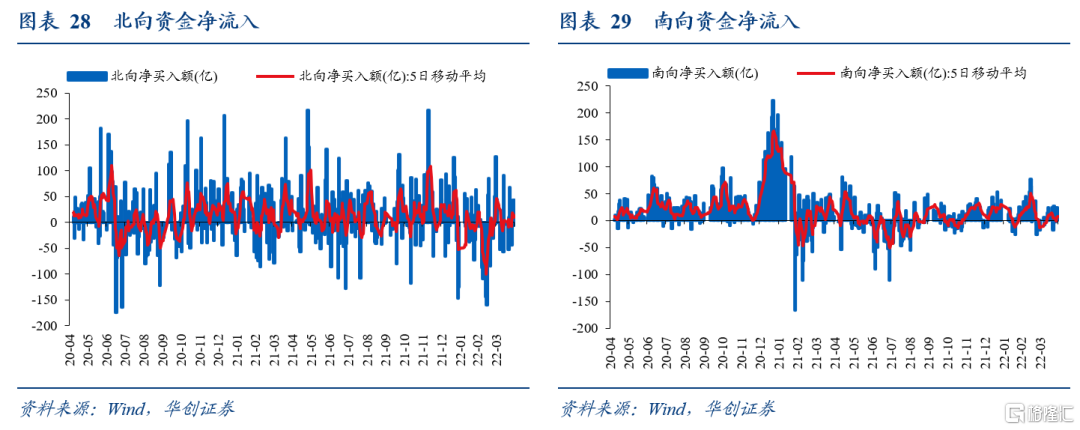

3、資金流向:南向、北向資金小幅淨流入

4月北向資金淨流入,南向資金淨流出:北向資金淨買入額累計63.0億元;南向資金淨買入額累計86.6億元。

隨着中美排除掉期成本後的套利息差持續為負,境外機構持有的國債量開始回落,2022年3月,境外機構持有的國債減少了518億元。

(五)行業指標:A股行業跌多漲少,銀行、非銀金融、建材等行業估值處於歷史低位

1、行業漲跌:A股行業跌多漲少,綜合金融、計算機和電力設備及新能源跌幅居前

A股行業跌多漲少,僅有食品飲料、消費者服務錄得正收益,分別上漲4.4%和1.9%,而綜合金融、綜合、計算機和電力設備及新能源等行業跌幅居前,4月分別下跌22.5%、16.6%、16.0%和15.0%。

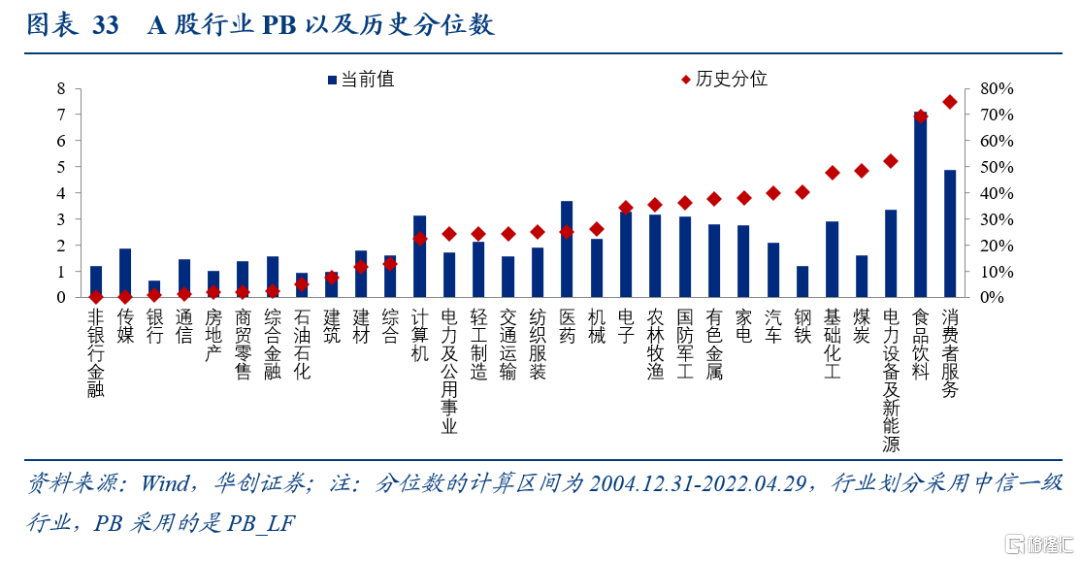

2、行業估值:銀行、非銀金融、石油石化和建材等行業估值處於歷史低位

2022年4月底消費者服務、電力及公用事業和綜合等行業PE處於歷史高位。其中,消費者服務PE為84.97,歷史分位為96.9%;電力及公用事業PE為57.31,歷史分位為95.8%;綜合PE為143.15,歷史分位為92.7%。非銀行金融、基礎化工和石油石化等行業PE處於歷史低位。其中,非銀行金融PE為12.43,歷史分為為1.8%;基礎化工PE為18.97,歷史分位為2.2%;石油石化PE為10.42,歷史分位為2.7%。

2022年4月底消費者服務、食品飲料和電力設備及新能源等行業PB處於歷史高位。其中,消費者服務PB為4.89,歷史分位為75%;食品飲料PB為7.10,歷史分位為69%;電力設備及新能源PB為3.33,歷史分位為52%。非銀行金融、傳媒和銀行等行業PB處於歷史低位。其中,非銀行金融PB為1.20,歷史分為為0%;傳媒PB為1.85,歷史分位為0%;銀行PB為0.63,歷史分位為1%。

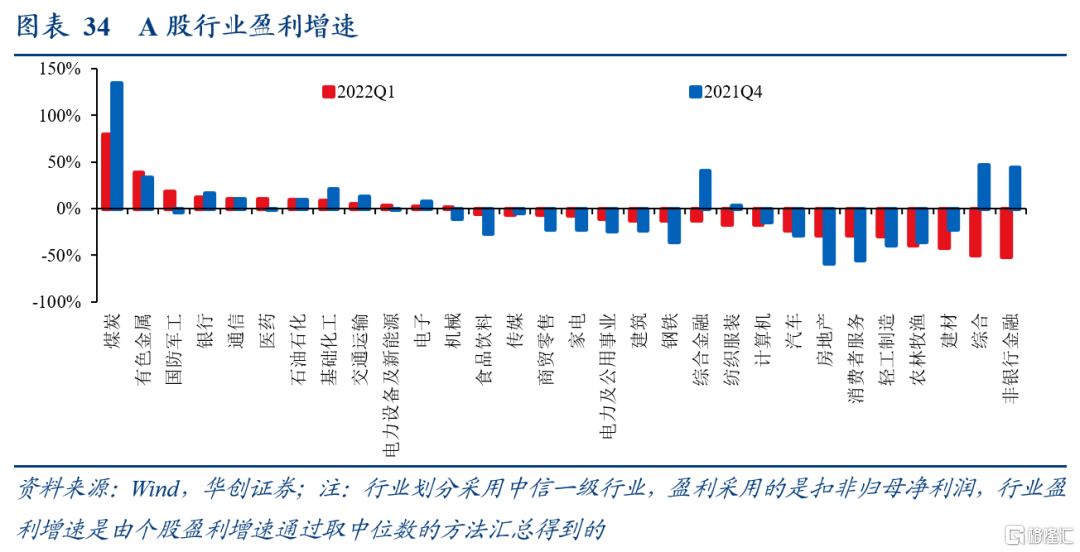

3、行業盈利:煤炭、有色金屬、國防軍工以及銀行等行業盈利增速相對較高

A股多數行業盈利增速為負,其中煤炭、有色金屬、國防軍工以及銀行等行業盈利增速相對較高,2022年一季度扣非歸母淨利潤分別上漲79.3%、38.7%、18.2%和12.1%,而非銀行金融、綜合、建材和農林牧漁等行業盈利增速顯著為負,2022年一季度扣非歸母淨利潤分別下跌52.0%、50.3%、42.1%和39.4%。

從季度環比變化看,房地產、消費者服務、鋼鐵、國防軍工和食品飲料的盈利明顯改善,2022年一季度扣非歸母淨利潤增速分別上升29.9、27.1、23.1、22.2和21.5個百分點,而綜合、非銀行金融、煤炭和綜合金融的盈利明顯惡化,2022年一季度扣非歸母淨利潤增速分別下跌96.9、96.1、55.6和54.0個百分點。

(六)市場比較:港股與A股市值之比處於歷史低位

4月底港交所主板總市值比A股總流通市值為62.66%,處於歷史低位,類似於2015-2016年的水平。