本文來自格隆匯專欄:鍾正生,作者:平安首經團隊

核心觀點

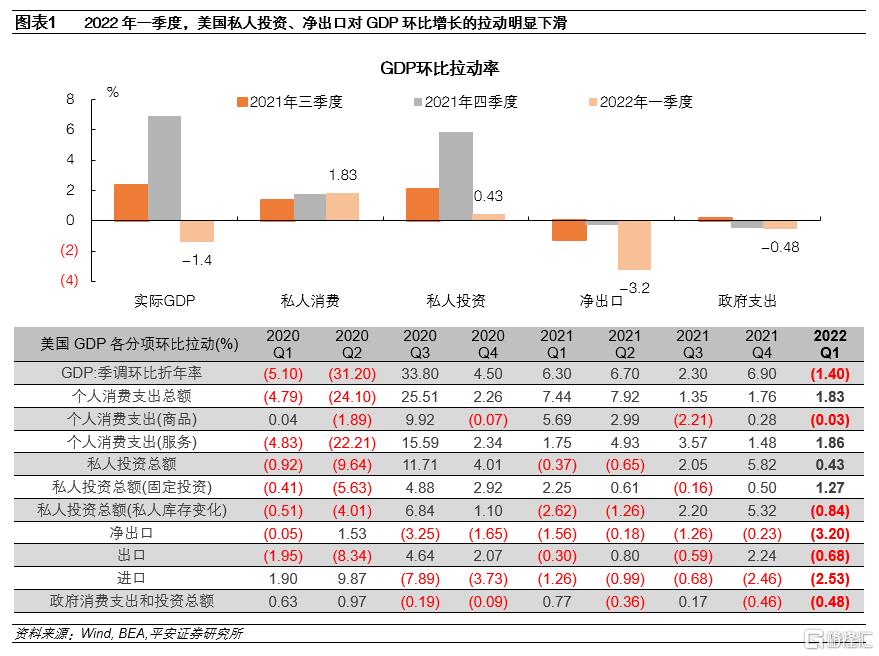

事件:2022年一季度,美國實際GDP(初值)環比降1.4%,預期升1.1%。數據公佈後:美股高開,標普500指數開盤漲1.35%;十年美債利率躍升6-7bp左右、盤中曾逼近2.9%;美元指數進一步上揚,盤中曾逼近104。市場整體反應比較積極,並未就美國經濟“衰退”或美聯儲放緩加息進行交易。

1、從總量來看,美國一季度GDP出現負增長,主要體現去年四季度美國經濟增長強勁帶來的基數效應。2021年四季度美國實際GDP環比折年率為6.9%,為全年最高值。我們測算,今年一季度美國實際GDP,較去年三、四季度GDP均值,環比增長(折年率)為1.9%,基本達到潛在增長水平。

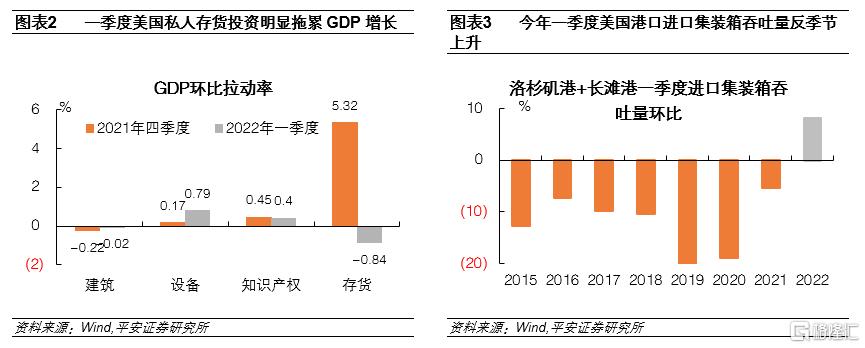

2、分項來看,美國一季度GDP環比負增長主要受三方面拖累。一是,私人投資(尤其私人庫存變化)因基數原因環比大幅回落。一季度,私人投資對美國GDP環比的拉動,由2021年四季度的5.82%大幅降至0.43%,降幅是所有分項中最大的。投資分項看,私人存貨投資在2021年四季度對GDP的環比拉動率高達5.32%,但今年一季度的拉動降至-0.84%。二是,出口疲弱疊加進口激增,使淨出口環比大幅下滑。隨着美國貿易逆差再創新高,今年一季度美國淨出口對其GDP環比的拖累為3.2%。具體來看,出口下滑的同時(拖累0.68%),進口保持高速增長(拖累2.53%)。我們認為,進口激增可能是由於港口擁堵狀況改善所致。港口通暢後,部分2021年到港但尚未交貨的船隻,在今年一季度形成了實際的進口量,美國主要港口進口集裝箱吞吐量出現反季節回升,亦説明了這一點。三是,政府支出繼續明顯下滑。2022年一季度,美國政府支出對GDP環比的拉動進一步下滑至-0.48%,創下2014年以來新低。據BEA官方解釋,由於部分經濟紓困計劃到期或已被縮減,美國政府對企業的可豁免貸款、對州和地方政府的撥款、以及對家庭的社會福利等形式的支出,均有所減少。

3、綜合來看,美國一季度GDP環比超預期下滑屬於“暫時性衰退”,或暫不會改變美聯儲的緊縮節奏。首先,美國私人存貨回落、供應鏈阻塞緩解等,均屬於短期因素;美國私人消費、固定投資等長期增長動能仍在恢復。其次,“高通脹和強就業”意味着美聯儲有必要如期緊縮。類似2021年的“暫時性通脹”,美聯儲也可以定義當前美國經濟出現了“暫時性衰退”,從而不會輕易推翻剛剛建立的緊縮預期,大概率將在5月的議息會議上如期宣佈加息50BP。另一方面,我們也強調,今年下半年美國通脹可能有所降温、美國經濟下行壓力或更加凸顯,美聯儲政策需要保持一定的靈活性,在必要時放緩緊縮節奏,儘量避免經濟“硬着陸”風險。考慮到美國經濟並未超預期強勁,且加息與縮表具有一定替代性,美聯儲在縮表決議上或許不會太過激進。

2022年一季度,美國實際GDP初值環比降1.4%,低於市場預期的升1.1%,為2020年三季度以來首次負增長。數據公佈後:美股高開,標普500指數開盤漲1.35%;十年美債利率躍升6-7bp左右、盤中曾逼近2.9%高位;美元指數進一步上揚,盤中曾逼近104。市場整體反應比較積極,並未就美國經濟“衰退”或美聯儲放緩加息進行交易。

對此我們解讀如下:

從總量來看,美國一季度GDP出現負增長,主要體現去年四季度美國經濟增長強勁帶來的基數效應。2021年三、四季度美國實際GDP環比折年率分別為2.3%、6.9%,四季度GDP環比折年率不僅大幅反彈,且為全年最高值。我們測算,今年一季度美國實際GDP,較去年三、四季度GDP的均值,環比增長約0.48%、折年率約為1.9%,基本達到潛在增長水平。

分項來看,美國一季度GDP環比負增長主要受三方面拖累。

一是,私人投資(尤其私人庫存變化)因基數原因環比大幅回落。一季度私人投資對美國GDP環比的拉動,由2021年四季度的5.82%大幅降至0.43%,雖然仍保持正向拉動,但降幅是所有分項中最大的。投資分項看,私人存貨投資在2021年四季度對GDP的環比拉動率為5.32%,較三季度大幅提升3.12個百分點,在近四十年來僅次於疫情後復甦最快的2020年三季度。但是,存貨投資的持續性較差,今年一季度私人存貨投資對實際GDP的拉動大幅降至-0.84%,成為了GDP增速下滑的主要拖累因素。

二是,出口疲弱疊加進口激增,使淨出口環比大幅下滑。美國作為世界上最大的貿易逆差國,淨出口長期以來都是其GDP的主要拖累項,2015年至2019年對GDP的環比拉動率均值為-0.2%。但隨着美國貿易逆差再創新高,今年一季度美國淨出口對其GDP環比的拖累表現得尤為明顯,達到3.2%。具體來看,出口下滑的同時(拖累0.68%),進口保持高速增長(拖累2.53%)。我們認為,美國一季度進口激增,可能是由於港口擁堵狀況改善所致。今年以來,美國港口的擁堵狀況明顯緩解,洛杉磯港的平均錨泊等待時間由年初的20天以上降至目前的3天左右。港口通暢後,部分2021年到港但尚未交貨的船隻在今年一季度形成了實際的進口量,洛杉磯港、長灘港等主要港口今年一季度的進口集裝箱吞吐量出現反季節回升,亦説明了這一點。

三是,政府支出繼續明顯下滑。2022年一季度,由於聯邦政府支出的下降,美國政府支出對GDP環比的拉動由去年四季度的-0.46%進一步下滑至-0.48%,創下2014年以來新低。據BEA官方解釋,由於部分經濟紓困計劃到期或已被縮減,美國政府對企業的可豁免貸款、對州和地方政府的撥款、以及對家庭的社會福利等形式的支出,均有所減少。

綜合來看,美國一季度GDP環比超預期下滑屬於“暫時性衰退”,或暫不會改變美聯儲的緊縮節奏。首先,美國一季度GDP負增長的主要原因,是私人存貨回落、以及供應鏈阻塞緩解等短期因素,而美國私人消費(對一季度GDP環比拉動達1.83%)、固定投資(環比拉動達1.27%)等長期增長動能仍在恢復。其次,美國GDP數據並非美聯儲政策的直接參考,通脹和就業指標才是核心參考。與GDP數據同時公佈的通脹和就業數據顯示,美國一季度核心PCE物價指數同比高達5.2%,美國截至4月23日當週初請失業金人數僅18萬人,“高通脹和強就業”意味着美聯儲有必要如期緊縮。類似2021年的“暫時性通脹”,美聯儲也可以定義當前美國經濟出現了“暫時性衰退”,從而不會輕易推翻剛剛建立的緊縮預期,大概率將在5月的議息會議上如期宣佈加息50BP。

另一方面,我們也強調,今年下半年美國通脹可能有所降温、美國經濟下行壓力或更加凸顯,美聯儲政策需要保持一定的靈活性,在必要時放緩緊縮節奏,儘量避免經濟“硬着陸”風險。對於縮表而言,目前美聯儲尚未公佈明確的縮表計劃,對外釋放的信號僅有“最早5月份開始縮表”以及“在三個月內或市場條件允許的更長時間內,達到每月縮減950美元資產規模”兩項。我們預計5月4日的議息會議上,美聯儲將給出更加明確的縮表方案。考慮到美國經濟並未超預期強勁,且加息與縮表具有一定替代性,美聯儲在縮表決議上或許不會太過激進。

風險提示:美國經濟下行壓力超預期,美國通脹形勢超預期,美聯儲緊縮力度超預期等。