本文來自格隆匯專欄:華泰固收張繼強,作者:張繼強 何穎雯

摘 要

報吿核心觀點

近期美國通脹不斷走高、加息預期持續升温,3月FOMC會議紀要暗示縮表在即,我們回顧2017-2019年縮表,並對即將到來的縮表及其影響進行推演。本輪縮表與上一輪方式類似,但節奏更快、幅度更大。原因是本輪後周期加息,通脹預期走高,美債期限利差面臨更大收窄壓力。縮表主要影響美債供給,上一輪醖釀期長,對市場超預期影響有限,美債長端利率上行,美股在盈利支撐下強勢。本輪節奏快、幅度大,美元可能表現更強勢,美債長端利率抬升。美聯儲縮表並非影響中國市場的核心因素,但中美經濟和政策錯位,縮表加速美元迴流,也許謹防對國內股債匯的衝擊。

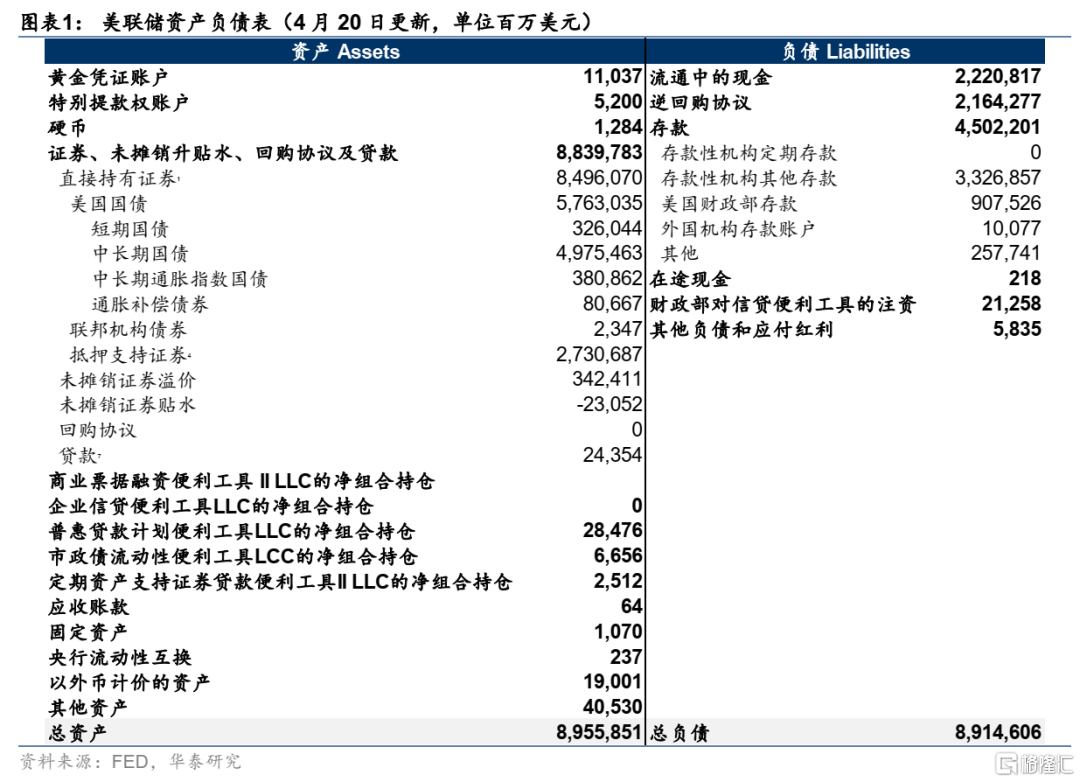

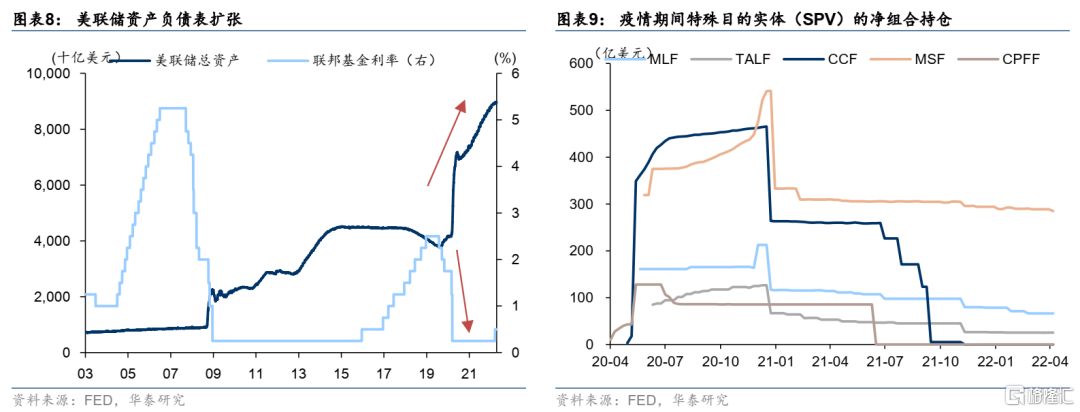

資產負債表擴張原理

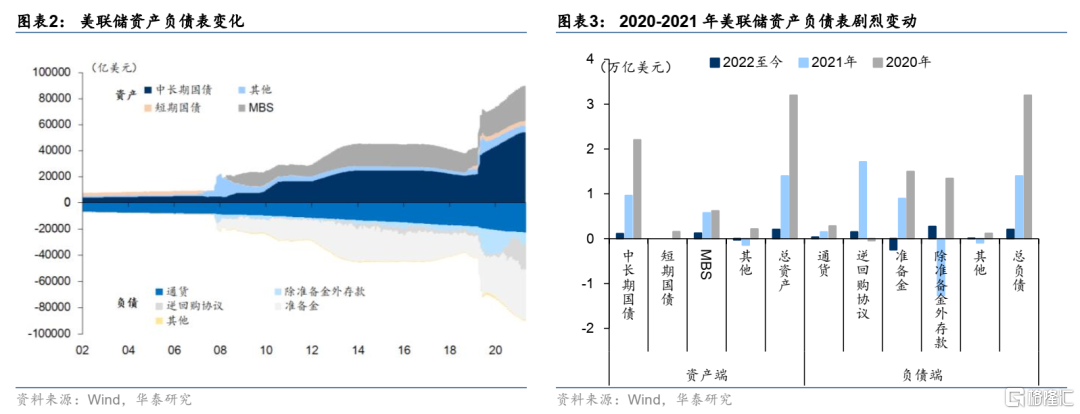

美聯儲資產負債表擴張主要通過增持美國國債、抵押貸款支持證券等,向市場釋放流動性,其影響體現在改變資產負債表規模和結構。從結構角度理解,擴表使得國債佔資產比例大幅降低,而準備金佔負債之比例大幅上升。全球經濟增速放緩和不確定性增加,2019年美聯儲貨幣政策由緊轉松。新冠疫情以來,美聯儲迅速將政策利率削減至零後,實施無限量化寬鬆,增持美國國債和抵押貸款支持證券,並通過增加負債的儲備來融資,緩解流動性風險。

上一輪縮表回顧:2017-2019年

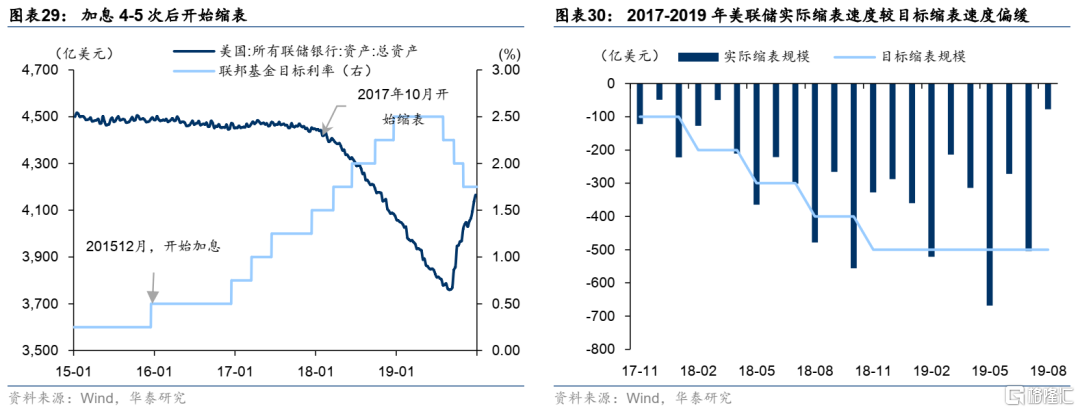

金融危機後美聯儲實施量化寬鬆一攬子政策,資產負債表大幅擴張。隨着經濟復甦,美聯儲先後開啟Taper→加息→縮表的貨幣政策正常化操作。縮表遵從漸進和可預測的原則,醖釀期較長,縮減金額呈階梯狀上升,超預期的擾動有限。具體來看,加息對美元流動性影響更大,加息結束後M2同比迅速反彈,美元指數呈現“N”型走勢,2019年縮表末期一度出現“錢荒”。縮表期間美債利率上行,美國和其他國家的利差擴大,國際資本回流美國。美股盈利強勁,疊加美聯儲預期管理,雖有短期波動,但期間整體上行。

本輪縮表的四大特徵

3月FOMC會議紀要公佈縮表更多細節,本輪縮表的主要特徵是:1、方式與上一輪類似,通過減少再投資,後期會出售MBS,有債券自然到期、與加息配合、可預測的特點;2、但是本輪節奏更快、幅度更大,原因在於美聯儲本輪是後周期加息,晚加息→高通脹→快加息,美債曲線倒掛提前,隔夜逆回購和存款準備金規模處於高位;3、縮表可能存在加速風險,加息更快速、更前置下,美債期限利差面臨更大收窄壓力,縮表作為加息的搭配操作也存在加速風險;4、若出現美國經濟衰退、地緣政治、流動性風險等,市場波動加大,或導致縮表節奏放緩或暫停,但年內概率不高。

本輪縮表的市場影響

縮表主要影響長端美債供給,本輪縮表或將更早更快,財政部的發債(供給)和美聯儲購債(需求)之間的缺口將擴大,將抬升長端美債利率。美元前期走強的背景是全球比差邏輯下美國相對更優,後續美聯儲貨幣正常化領先其他主要央行。向後看,加息+縮表組合拳更快推出,美元流動性擔憂不大,導致美元強勢。中美經濟和政策週期錯位,人民幣近期貶值壓力增加,中美債利差進一步縮小,抑制國內利率下行空間。股市面臨內外部不確定性,美聯儲縮表可能加劇資金流出壓力。當然,美聯儲縮表並非影響市場核心因素,若疫情好轉或強有力穩增長政策推出,足以抵消外部不確定性。

風險提示:海外通脹超預期、地緣政治加速全球經濟下滑

資產負債表擴張來源

資產負債表擴張是怎麼來的

美聯儲資產負債表擴張主要通過增持美國國債、抵押貸款支持證券等,向市場釋放流動性。美聯儲的總資產=總負債,資產負債表擴張造成的結果是,儲備金(屬於負債端)和其持有的資產(以美債、MBS等為代表)同時上升。擴表一般有公開市場操作、再貸款、量化寬鬆等方式,將資金投放到市場。公開市場操作屬於傳統貨幣政策工具,通過增加貨幣流通以緩解市場流動性危機,而量化寬鬆屬於非常規貨幣政策工具。

擴表的影響主要體現在兩方面,一是改變中央銀行資產負債表規模;二是改變資產負債表的結構(Bernanke,2020 )。伯南克認為量化和信貸寬鬆存在差異 :從規模的角度上理解擴張,屬於“純”量化寬鬆,重點是增加銀行體系準備金的數量,即中央銀行的負債。而在央行資產負債表的資產端,貸款和證券的構成只是附帶的結果,日本央行01-06年政策即屬於此類。從結構變化的角度,改變中央銀行資產負債表構成的行為被稱作“資產負債表管理”,即信用/質化寬鬆(Credit/ qualitative easing),通過改變私人部門的資產負債表實現精準增強市場流動性。

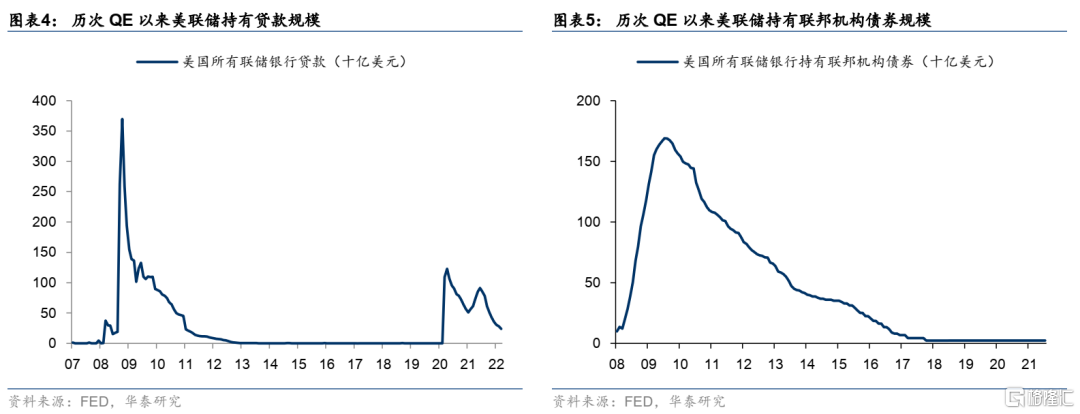

量化寬鬆是中央銀行在實施零或接近零利率後,通過購買國債等中長期債券,增加基礎貨幣供給,向市場注入流動性的干預方式,其誕生的標誌是美聯儲的債券購買範圍從國債擴展到MBS和聯邦機構債券。2008年11月,美聯儲開始實施大規模資產購買計劃,首次在公開市場大規模聯邦機構債券和MBS。其中,MBS是次貸危機後美聯儲在公開市場購買的一類特殊資產,在歷次QE中均有使用。而聯邦機構債券只在QE1時有過大規模購買,具體包括國民抵押貸款協會 (吉利美)、聯邦住房貸款抵押公司(房地美)、聯邦國民抵押貸款銀行(房利美)三個機構發行的債務證券。

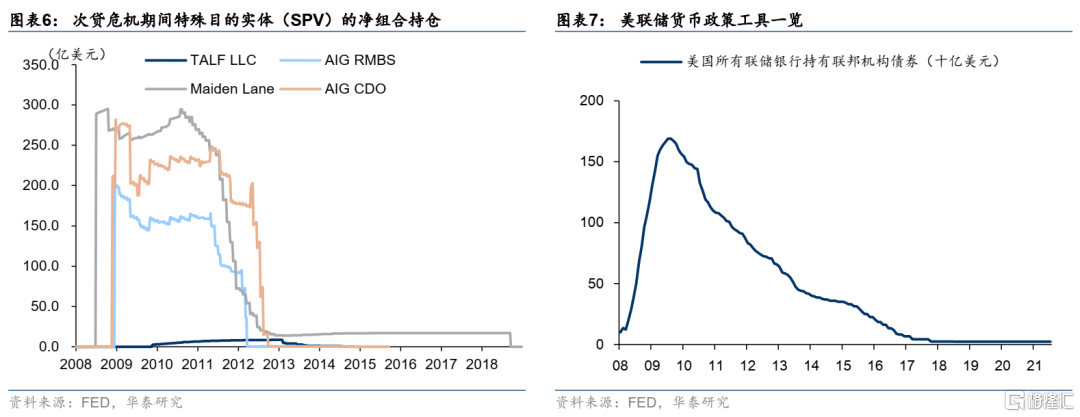

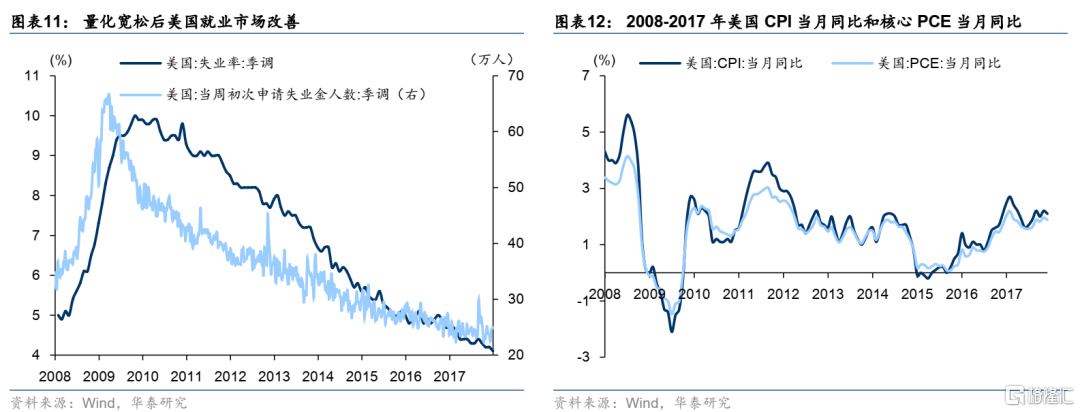

除量化寬鬆外,美聯儲擴表的方式還包括各種貸款、特殊目的實體(SPV)的淨組合持倉,後者是為直接救助金融機構應運而生的。貸款主要包括一級信貸、次級信貸、季節性貸款,還包括美聯儲為應對危機創設並大規模使用非常規貸款工具,包括交易商信貸工具(PDCF)、貨幣市場共同基金流動性工具(MMLF)、工資保障計劃流動性工具(PPPLF)和其他信貸工具等。貸款科目的激增出現在QE1和QE4,意義在於打破了美聯儲不能直接向家庭和企業放貸的規則,通過創設新的貸款工具,實現在危機情況下為實體直接提供貸款的目的。

本輪美聯儲資產負債表擴張

全球經濟增速放緩和不確定性增加的背景下,2019年美聯儲貨幣政策由緊轉松。全球經濟增速放緩、地緣政治緊張、貿易局勢不確定性增加,美聯儲結束為期4年的貨幣正常化,於2019年初結束加息,2019年8月1日正式結束縮表,並在8-10月連續3次降息25bp。

新冠疫情以來,美聯儲迅速將政策利率削減至零後,實施了無限量化寬鬆,增加了美國國債和抵押貸款支持證券購買,並通過增加負債方面的儲備來融資。2020年3月全球疫情發酵、伴生原油價格戰、引發大量隱性做空波動率的資金平倉,美聯儲快速開啟危機模式,大幅放鬆貨幣政策聚焦流動性危機。美聯儲連續兩次緊急降息共150bp至0.25%,並宣佈資產購買計劃,一攬子政策並未迅速顯效,美聯儲貨幣政策的重心逐漸下沉。

後續有無限QE及特殊工具箱的支持,流動性風險逐步緩釋。美聯儲集中出台了一級交易商信貸工具、商業票據融資工具、二級市場公司信貸融資工具等多個緊急流動性救助工具。此後,寬鬆的貨幣政策層層加碼,還陸續新設薪酬保護計劃流動性工具(PPPLF)等多個結構性工具,以應對疫情的巨大沖擊,緩解流動性風險。2020年3月至6月,美聯儲資產負債表從4.2萬億美元迅速膨脹至7.3萬億,此後,美聯儲資產負債表擴張速度有所放緩,截止2022年4月末,美聯儲資產負債表規模近9萬億。

上一輪縮表回顧:2017-2019年

背景:金融危機→量化寬鬆→貨幣政策正常化

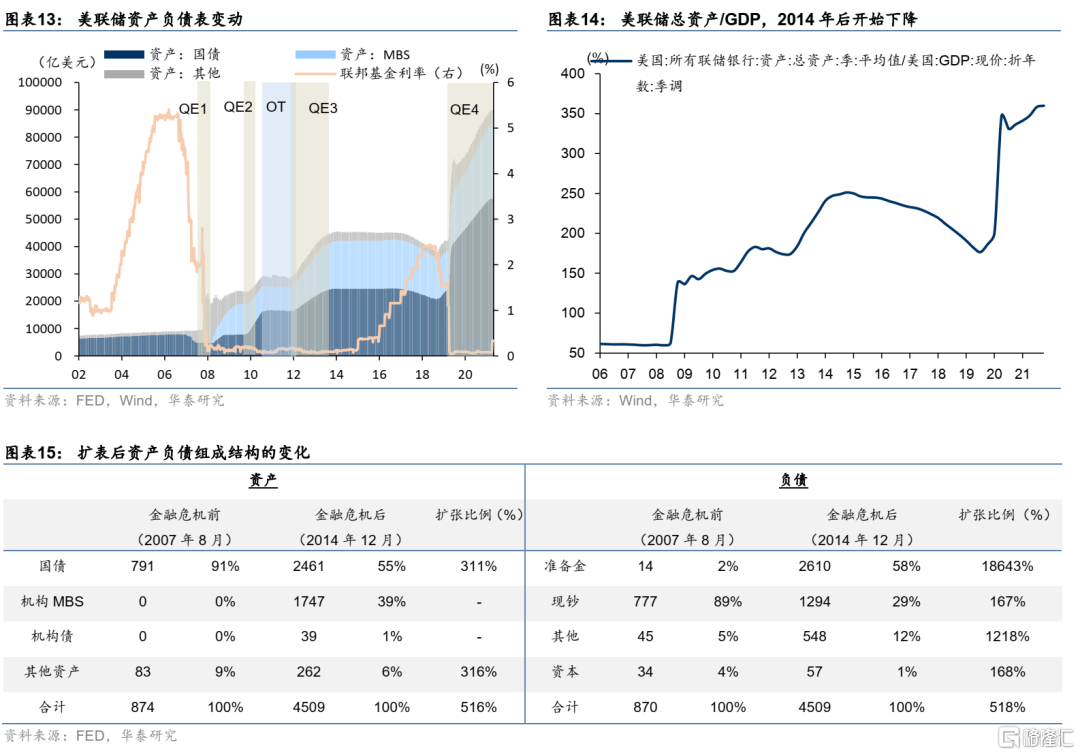

金融危機後,美聯儲先後實施量化寬鬆(Quantitative Easing)和扭曲操作(Operation Twist),資產負債表大幅擴張。2008年金融危機中,美聯儲為了緩解金融機構間流動性短缺問題,以最終貸款人的身份購買金融機構的問題貸款資產,開啟第一輪量化寬鬆,其資產購買規模共計1.75萬億美元。儘管美聯儲通過政策工具成功阻斷金融市場危機持續蔓延,但是後期的經濟復甦歷程十分緩慢無力。為進一步刺激經濟復甦,美聯儲於2010年11月開啟第二輪量化寬鬆,購買國債共計6000億美元。量化寬鬆後市場有所好轉,但就業率和居民消費仍不及預期,因此美聯儲開啟扭曲操作,在保持其資產規模不變的基礎上,通過賣短買長來降低長期美債收益率。2012年9月,美聯儲宣佈開啟第三輪量化寬鬆,以進一步支持經濟復甦和勞動力市場。

量化寬鬆後,美國經濟形勢向好,市場開始擔憂經濟過熱的風險,美聯儲於2014年開始縮減購債規模。就業前景穩步改善,2013年12月失業率創5年來新低,周度申請失業金人數回到金融危機前水平。通脹有築底的趨勢,2013年美國CPI和核心PCE雖然沒有達到預設2%目標水平,但總體穩定,且在年底出現小幅抬升,個人消費支出同比也出現緩慢回升,表明需求端正温和修復,通脹預期也有所回暖,實現通脹目標壓力不大。

擴表之後,美聯儲資產負債規模增長,資產負債組成結構較此前出現變化。美聯儲總資產規模從2008年初的0.9萬億美元,上升至2013年末的4萬億美元,資產結構也出現調整。資產方面,以往美聯儲的帳户組成以美國國債為主,金融危機爆發後,美聯儲轉而大舉購入問題銀行、保險公司、政府贊助機構(GSE)的證券化資產,資產項目更加多樣化。三次QE後,2014年12月美聯儲持有美債佔總資產的比重下滑至55%。負債方面,過去美聯儲是以現鈔餘額為主,隨着QE後資產規模的快速膨脹,準備金餘額大幅擴增,截至2014年12月準備金餘額已高達2.61萬億美元,遠超過現鈔發行餘額。

實施:Taper→加息→縮表

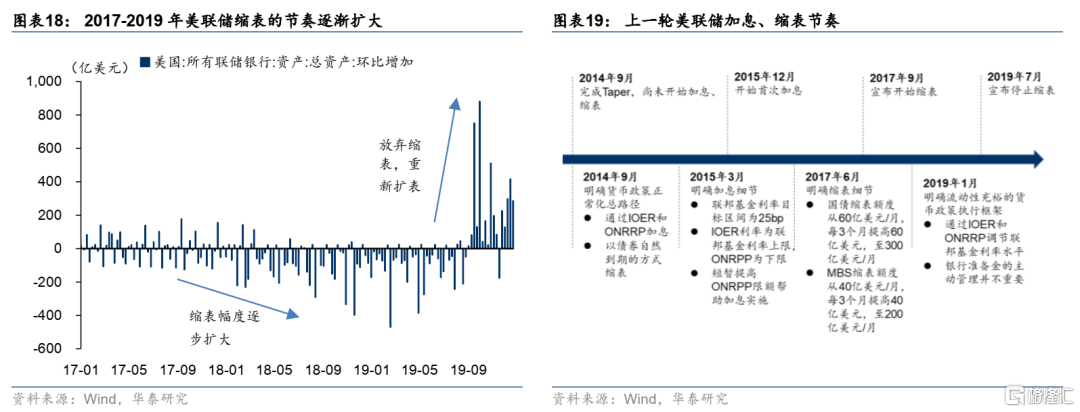

隨着經濟復甦,美聯儲先後開啟了縮減QE、加息和縮表的貨幣政策正常化操作,醖釀縮表的同時觀察經濟基本面的反應。隨着美國經濟復甦,就業數據和通脹前景兩個關鍵檢測指標回暖,市場開始預期美聯儲退出寬鬆政策,2013年12月美聯儲宣佈縮減QE。2015年12月,失業率降至自然失業率,實現充分就業,通貨膨脹預期持續走高,美聯儲即開啟了長達三年加息225個基點的加息,並於2017年9月開啟了縮表。

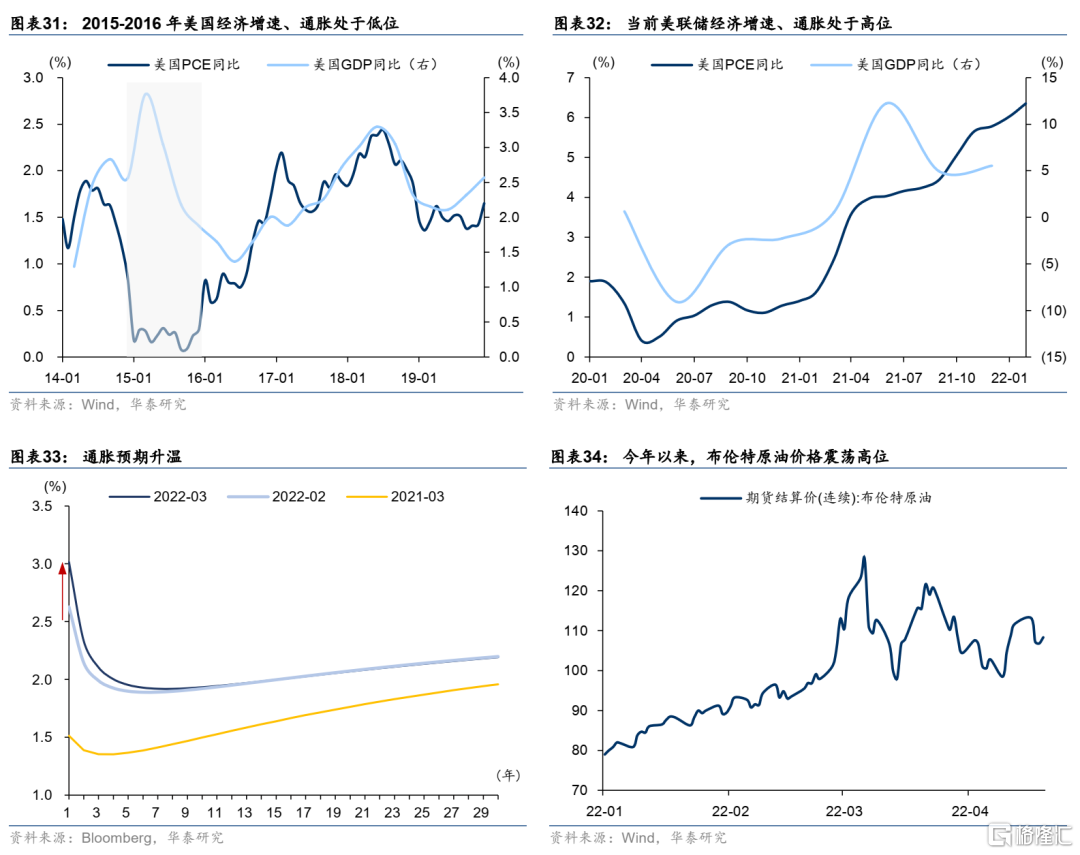

根據美聯儲披露的《政策正常化原則和計劃》(Policy Normalization Principles and Plans),縮表具體方案遵從漸進和可預測的原則,國債和MBS縮減金額呈現階梯狀上升。美聯儲在2017年10月正式啟動資產負債表規模縮減計劃。第一階段縮表幅度逐漸擴大,初期每月國債、機構債及機構MBS到期本金再投資金額的縮減規模分別為60億美元、40億美元,每3個月逐步調升縮減規模,至每月國債、機構債及機構MBS到期本金再投資金額縮減規模分別達300億美元、200億美元。後續階段,從持續7個月每月300億美元的國債和200億美元的機構MBS,到持續3個月每150億美元的國債和200億美元的機構MBS,直到停止縮表。

結果:縮表對大類資產影響

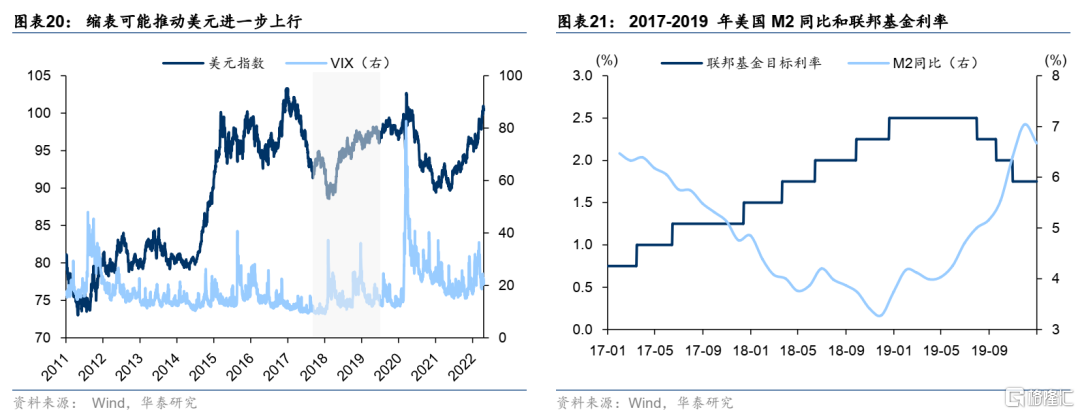

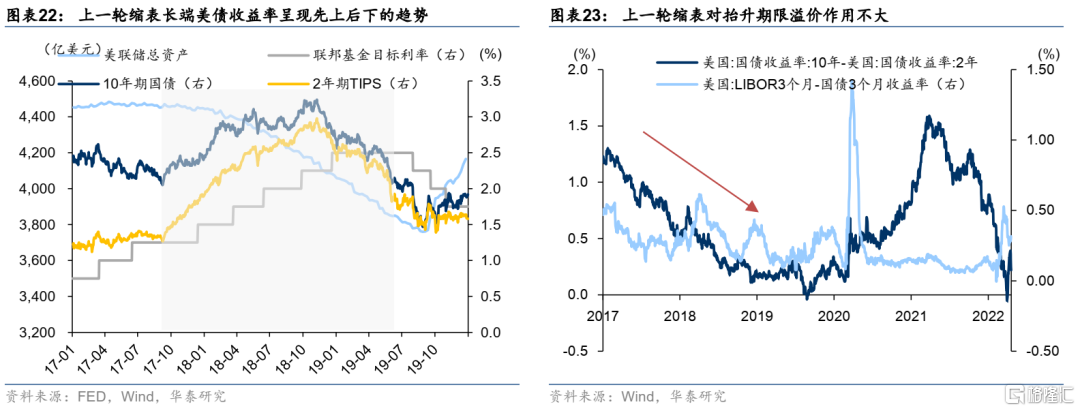

加息是影響美元流動性的核心變量,縮表影響相對間接,且上一輪縮表節奏較慢,超預期的擾動有限。具體來看,加息期間流動性收斂,在加息結束後M2同比迅速反彈。縮表期間,美元指數呈現“N”形態的變化趨勢。縮表引導期美元明顯升值,2017年底由於加息預期利好出盡,美元短暫回落。2019年縮表末期,準備金規模縮減過快,一度出現美元流動性緊張導致的“錢荒”。

對債市而言,加息通過調整聯邦基金目標利率,影響短期借貸成本,作用於短端利率;縮表通過出售、停止到期再投資債券,直接影響長端利率。從上一輪縮表週期來看,美債收益率呈現“先上後下”的趨勢,中後期讓位於經濟增長預期。縮表開啟前期,美債長端收益率隨着貨幣政策正常化而逐步上行,十年期美債收益率從2017年9月底的2.3%上升至2018年11月底的3.2%。期限利差持續走低,美國與其他國家的債券利差也逐漸擴大。2019年美國PMI不斷下滑暗示經濟增長前景走弱,美債收益率開始下行至2019年7月底的2.0%。

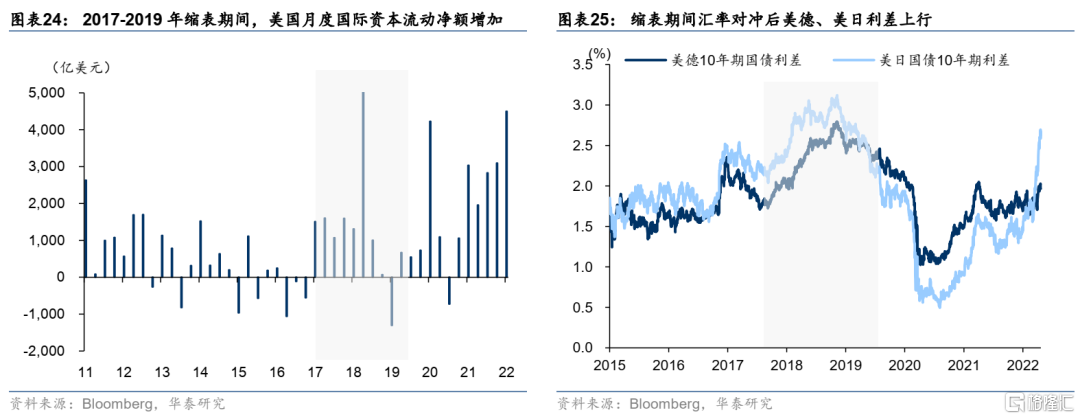

資本流動方面,縮表期間美債利率上行,美國和其他國家的利差擴大,國際資本回流美國。自2017年3月釋放縮表信號後,美債收益率明顯上行,匯率對沖後美德、美日10年期國債利差大幅擴張。從國際資本流動規模變化也可以看出,利差擴大導致2017年至2018年前三季度國際資本顯著迴流至美國,外國投資者買入美國企業股票資金額也水漲船高,新興市場出現資本外流的壓力。

美國流動性“量”的縮減傳導至權益資產的“價”的表現,短期壓制股市估值和市場情緒,但是縮表傳導過程相對間接,中長期趨勢迴歸基本面和盈利週期。上一輪美聯儲縮表的週期中,美股盈利強勁,疊加美聯儲較為充分的預期管理,美股雖有短期波動,但在縮表期間整體呈現上行趨勢。受益於經濟基本面強勢和盈利改善,GDP增速上揚,失業率持續回落,税改政策對企業有利好,疊加企業回購股票,美股在縮表週期前期保持上行趨勢。但隨着加息+縮表,美債收益率上行,企業股票回購邏輯受阻,2018年10月開始美股出現調整。2019年隨着美聯儲貨幣政策緊縮的節奏放緩,美股出現反彈。

本輪縮表的四大特徵

相似點在於縮表的方式

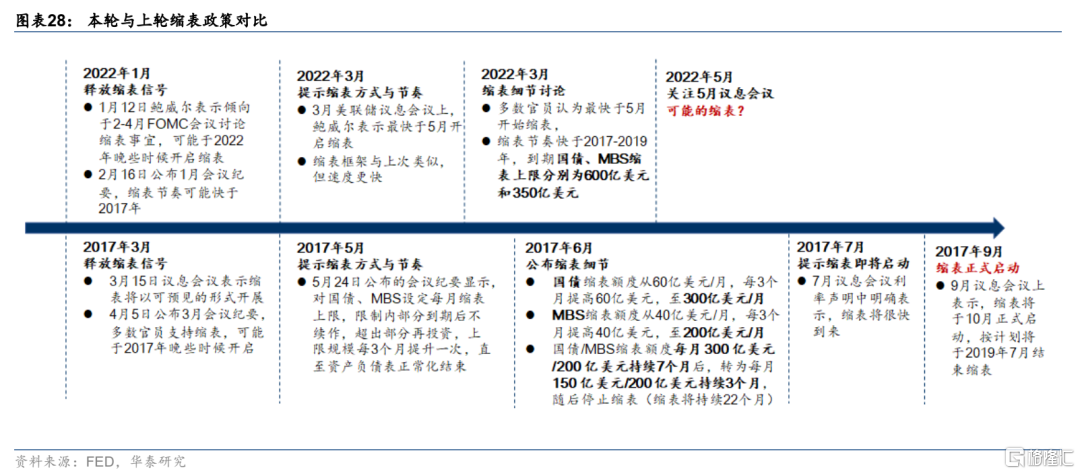

3月FOMC公佈會議紀要,美聯儲縮表浮出水面,市場開始對美聯儲更鷹派的操作表示擔憂。時間方面,在當前的通脹和就業局勢之下,5月縮表落地已是大概率事件。速度方面,根據紀要,縮表上限設置為“國債每月約 600 億美元,MBS 每月約 350 億美元”可能是合適的,如果市場條件允許,可以在三個月或適度更長的時間內逐步增加到上限。

本輪縮表大概率將和上一輪類似,有債券自然到期、與加息配合、可預測的特點。美聯儲在今年1月FOMC會議發佈《縮減美聯儲資產負債表規模原則》(Principles for Reducing the Size of the Federal Reserve's Balance Sheet),明確了通過調整聯邦基金利率作為主要的貨幣政策手段,並在加息後以可預測的方式進行縮表,主要通過調整本金再投資的方式。

縮表的方式主要通過減少再投資,後期會出售MBS。3月FOMC會議紀要重申,美聯儲縮表應以可預測的方式進行,主要通過調整從 SOMA 賬户中收到的本金的再投資金額,並逐漸實現SOMA組合主要由國債組成。對於國債而言,以中長期為主,若不足會通過短期國債彌補,使總體縮表金額與上限相符。對於MBS而言,前期以停止再投資為主,後期會考慮出售。在縮表順利進行之後,考慮出售MBS以實現 SOMA 投資組合主要由國債構成。

本輪節奏更快、幅度更大

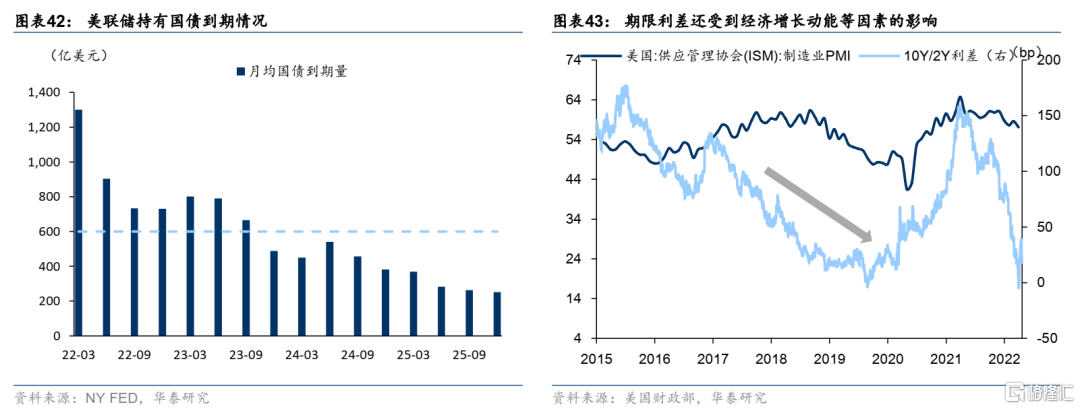

上一輪縮表醖釀期長、節奏較為温和,本輪或將呈現更快、幅度大的特徵。2017-2019年縮表是在四次加息後啟動的,醖釀時間較長。節奏和幅度上,上輪縮表啟動時每月僅減少60億美元國債和40億美元MBS,直至一年後每月的縮表規模才達到每月300億美元國債和200億美元MBS。本次縮表最早或將在5月啟動,規模上限是上次的近兩倍,且通過3個月的時間便達到上限,速度顯著較快,但和市場已經有一定的預期。

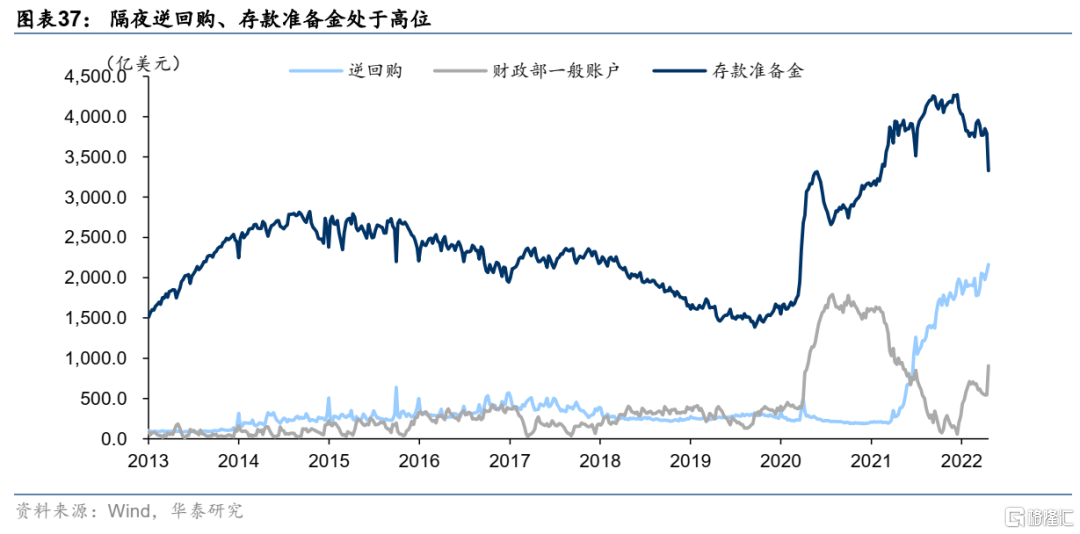

縮表節奏差異的背後是經濟復甦和通脹壓力的差異,俄烏衝突爆發給通脹數據雪上加霜,CPI持續創新高,或存在縮表加速風險。近期表觀通脹繼續上行,通脹預期也呈現較大幅度上升,且短期通脹預期上行幅度超出長期通脹預期。通脹攀升+經濟衰退風險加大,意味着滯脹擔憂(通脹高企與GDP增速為負並存)正在困擾市場。我們預計後續美國通脹會回落但可能仍處於高位,美聯儲短平快加息無阻,但可能於年底迎來政策兩難,明後年衰退可能仍無法避免。

本輪 “晚加息→高通脹→快加息”加劇倒掛風險,美債期限利差大幅收窄,首次加息後2年/10年一度出現倒掛。上一輪縮表信號出現時(2017年3月),10年期國債與2年期國債存在逾100bp利差,隨着加息步入後期,10Y/2Y利差進一步壓縮。美國通脹“政治化”,引發了美聯儲加息從“落後曲線”到“追趕超調”,市場對“快加息”預期迅速調整,導致收益率曲線快速熊平。自去年3月以來,以2年/10年為代表的美債長短端利差持續收窄,首次加息後一度出現倒掛,當前利差水平為20-30bp,亟需美聯儲縮表推高長端利率,獲得進一步加息的空間。

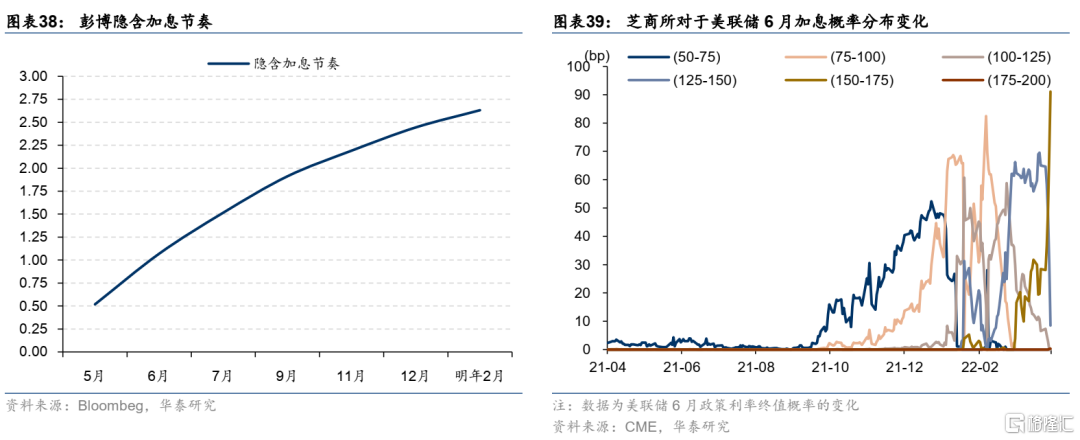

隔夜逆回購和存款準備金規模處於高位,要求聯儲以更快的節奏縮表。疫情以來貨幣政策與財政政策的強刺激下,美聯儲負債端的隔夜逆回購(ON RPP)、財政部一般賬户(TGA)與存款準備金規模迅速擴張。隔夜逆回購、存款準備金為存款類金融機構宂餘流動性的沉積,TGA為財政部在美聯儲一般業務的賬户,財政部支出主要來自此賬户。當前隔夜逆回購、存款準備金處於歷史高位,隨着經濟復甦,銀行系統可能選擇投放這部分流動性,將進一步推高通脹水平,因此要求美聯儲通過縮表應對。

高通脹環境下,縮表或有加速風險

美聯儲本輪是後周期加息,加息速度可能更快速、更前置。通脹在供需兩方面作用下,其持續性與幅度都超出了美聯儲此前“暫時性”的預想,導致加息相對偏晚,放任了通脹衝高。我們認為,抓住經濟修復動能仍強勁的窗口期,更快速、更前置地推進加息仍是最優策略,多次50bp的加息甚至一兩次75bp的加息並非不無可能。

在加息更快速、更前置的情況下,美債期限利差會面臨更大的收窄壓力,縮表作為加息的搭配操作也存在加速的風險。我們認為可能存在的風險點在於,短端利率受到美聯儲加息升温的影響上行過快,而為了防止收益率曲線倒掛過早,縮表可能會有加速的風險。

衰退或流動性風險,可能導致縮表放緩

若出現美國經濟衰退、地緣政治、流動性風險等,市場波動加大,或導致縮表節奏放緩或暫停,但年內概率不高。我們在4月13日報吿《美國軟着陸前景與衰退交易》中表示,本次貨幣緊縮週期美國經濟的軟着陸難度很大,主要原因在於中長期增長動能缺乏、滯脹壓力和滯後加息。如果經濟前景受阻但通脹預期穩定,美聯儲可能會略微放緩貨幣緊縮的節奏,但是年內衰退的概率不高。短期談衰退尚早,明年衰退概率可能快速走高,美聯儲在明年甚至今年四季度的政策選擇或開始面臨兩難。

此外,地緣政治和流動性風險不確定性仍存。上輪縮表信號開始以來,原油價格保持基本穩定,美元指數則大幅下行,而本輪縮表信號釋放以來,原油、美元均保持上行趨勢,波動幅度加大。俄烏戰爭爆發以來,市場波動性有所增加,和談前景不明,隨着美聯儲加息、縮表過程的演進,需警惕地緣政治對未來局勢帶來的超預期影響。

本輪縮表對市場的影響

美債需求邊際減弱,供需缺口擴大

縮表主要影響長端美債供給,本輪的縮表相較上一輪或將更早更快,預計將抬升長端美債利率。期限利差方面,由於加息+縮表將同時進行,上一輪縮表週期,短端利率提升的力量佔主導,而本輪加息速度更快,未來曲線走平的概率較高。歷史經驗來看,期限利差還受到經濟增長動能等因素的影響,2018-2019年經濟放緩的背景下,期限利差亦隨之收窄。

縮表在即,財政部的發債(供給)和美聯儲的購債(需求)之間的缺口將擴大。債券供給方面,財政部顯示2022年一季度、二季度分別發行7290億美元、660億淨有價證券。3月美聯儲會議紀要顯示縮表上限為950億美元/月(國債600億美元/月,MBS 350億美元/月),大概率通過停止到期再投資的方式“被動”縮表,原本被美聯儲擠佔的債券供給將大幅釋放。

此外,外國買家對美債持有的需求正在減弱,亦增加美債收益率的壓力。美債的海外需求主要來自兩個部門:1)私人部門,一般綜合考慮利率、匯率;2)海外官方,例如央行、政府和主權基金,通常更關心匯率,反映與流動性、安全資產相關的需求。隨着美聯儲加息、縮表的推進,預計海外私人部門、官方部門對美債需求都將減弱。根據美國財政部4月15日公佈的2月海外美債持有數據,當前海外共持有7.7萬億美債,較上月增持519億,其中,官方部門持有53%。但值得注意的是,2月全球央行淨拋售162億美元中長期國債。其中,中國減持53億美元,已為連續第三個月減持美債,總額高達261億美元。

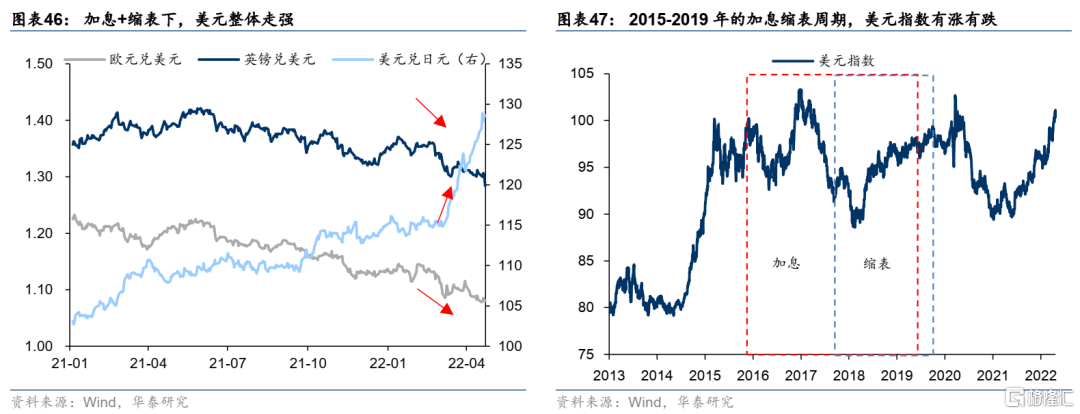

美元強勢,美元流動性支撐快速收緊

美元本輪走強的最大背景是全球進入比差邏輯,美國相對更優。美聯儲貨幣正常化領先其他主要央行,加息+縮表組合拳帶動美元走強。受制於俄烏衝突對經濟的負面影響,歐洲滯脹、衰退風險更大,歐央行貨幣正常化進程慢於美聯儲。英央行雖2022年以來已加息3次,但近期英央行行長表示對經濟前景擔憂,或暫緩加息步伐,英鎊對美元呈現貶值。日本央行堅持保持強有力的貨幣寬鬆,貨幣政策錯位下,日元大幅貶值,美元進一步走強。整體看,美國經濟表現相對強勁,且進入加息+縮表週期,支撐美元近期的強勢表現。

美元流動性充裕,支持聯儲加速收緊,快速加息預期推動美元強勢表現。上一輪縮表末期出現流動性不足問題,2019 年9月美國回購市場出現“錢荒”。而當前美元流動性較為充裕,新的回購便利工具 SRF(常備回購便利工具)和 FIMA(常備FIMA 回購便利工具),有助於在美元流動性缺乏時,提供流動性支持。若融資成本高於SRF利率(當前為0.5%)則可以直接向聯儲融入資金,SRF利率構成了聯邦基金利率的上限。因此,當前美元流動性擔憂不大,支持美聯儲快速加息、縮表,導致美元表現強勢。

縮表對我國資產表現影響的路徑

中美政策應對重心一“滯”一“脹”,貨幣政策一鬆一緊的情況持續,美聯儲加息+縮表組合拳,人民幣近期貶值壓力增加,人民幣計價資產吸引力下降,或加劇資金流出壓力。中美基本面和貨幣政策的分化從去年底就已經開始,但在出口高順差之下,人民幣始終表現偏強,直到近期才開始貶值。與前幾輪最大不同之處在於,本輪貶值與利率下行和貨幣寬鬆並不同步,而是發生在寬鬆週期的尾聲,這導致央行面對貶值會更加被動。

美聯儲應對通脹壓力加快貨幣政策正常化,美債利率繼續飆升,中美債利差進一步縮小,抑制國內利率下行空間,疊加人民幣匯率被動貶值影響,國內債市承壓。美聯儲仍將控通脹作為政策核心,預計短平快加息,並且大概率會在5月開始縮表。短端資金面寬鬆仍是債市最大的支撐,中期更需要警惕的是美聯儲加息縮表→中美利差/匯率→貨幣政策/資金利率的隱患。如果美聯儲維持陡峭式加息導致中美短端利率也出現倒掛(歷史上從未出現),不排除央行跟隨調整的可能,這或許是下半年債市面臨的一大風險。當然,貨幣政策及人民幣匯率的最終表現還是取決於國內自身的經濟狀況。

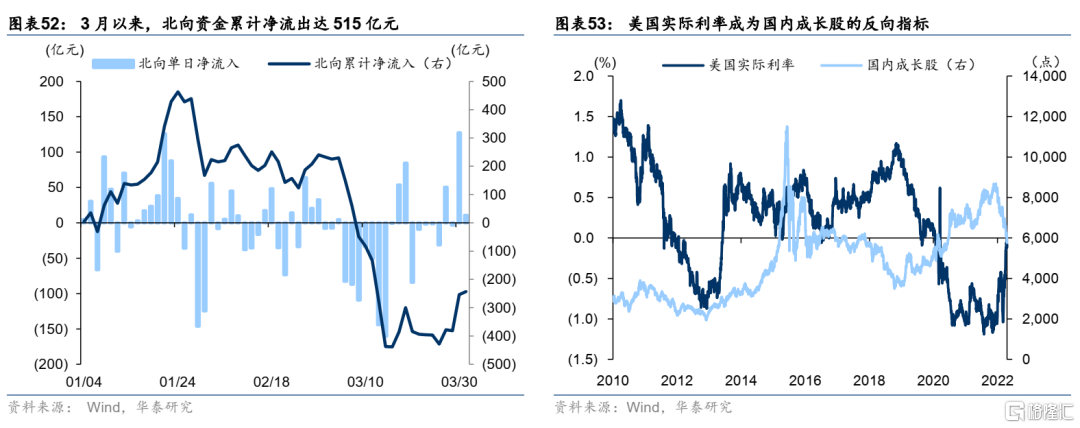

股市面臨內外部環境不確定性雙重壓力,美聯儲縮表可能加劇資金流出壓力,美國實際利率上行導致成長股受壓制更明顯,疫情擔憂仍存下必選消費板塊更具韌性。3月以來北向資金呈現累計淨流出,俄烏衝突、疫情、美聯儲加息愈緊等外部不確定性依舊交織。疫情衝擊尚未看到拐點、業績擔憂仍存,上海疫情對高端製造衝擊較為明顯,業績防雷成為近期可能引發調整的關鍵因素。當然,美聯儲縮表並非影響市場的核心因素,如果疫情好轉或強有力穩增長政策推出,足以抵消外部不確定性。

風險提示

1、海外通脹超預期。海外通脹超預期可能導致美聯儲加息節奏和縮表節奏加快。

2、地緣政治加速全球經濟下滑。俄烏衝突仍有不確定性,西方制裁對出口貿易、能源供應等供應鏈造成威脅,可能加劇全球經濟的下行壓力,推升美元避險需求,可能導致美聯儲政策節奏調整。

本材料所載觀點源自4月26日發佈的研報《迎接即將到來的美聯儲縮表》,對本材料的完整理解請以上述研報為準