本文來自格隆匯專欄:國盛策略,作者:張峻曉 王程錦

前言

對於公募基金持倉分析,不僅要關注“總量視角”,還要兼顧“微觀視角”。2021年以來,國盛策略團隊從微觀視角出發,提出“淨調倉頻次”這一觀測指標,並基於此監測到了中小規模基金與大基金之間的調倉意願分歧,為基金調倉的“總量視角”提供了有益補充。未來我們也將延續“總量”與“微觀”相結合方式,為市場提供更為完備的倉位跟蹤與解讀。

1、微觀視角下,基金一季度有哪些共識與分歧?

1)行業層面:各層次規模基金的調倉差異較為明顯:調倉共識主要體現在減持電子,而食品飲料、醫藥、新能源、以及銀行地產等方向仍存一定分歧,其中大基金普遍更加傾向於增持新能源,而小型基金則更加傾向於增持銀行、地產,且不足50億的小型基金才是一季度的樣本主體;同時不同規模層次基金的內部調倉分歧也存在諸多差異,百億基金分歧集中於醫藥中的醫療服務,50-100億的基金分歧集中於食品飲料中的白酒,不足50億的基金的分歧則更多集中於醫藥中的化學制藥和醫療器械,以及新能源中的電池和光伏。2)個股層面:不同規模基金的個股調倉共識較強,且與總量視角結論較為一致,普遍增持寧德時代和藥明康德,且普遍減持五糧液和立訊精密。

2、基金一季度調倉:總量視角 VS 微觀視角

相較總量視角,微觀視角分析主要貢獻三點增量信息:

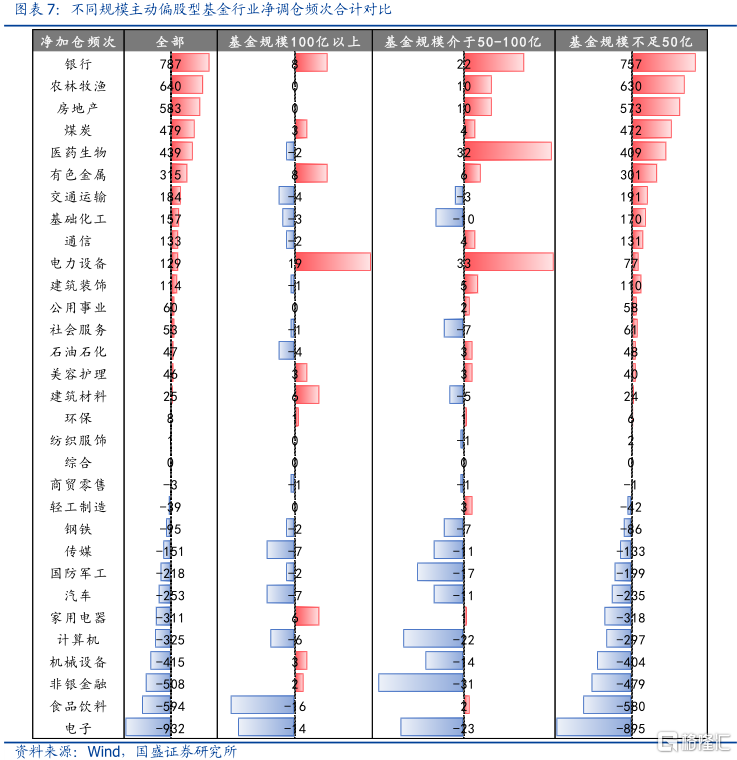

其一,主動偏股基金全樣本下,總量視角在一定程度上低估了大量小型基金對銀行、地產的增持意願。對比總量與微觀視角,差異主要集中在穩增長方向:總量視角反映銀行、地產雖有小幅加倉,但幅度較為有限;而調倉行為反映出大量規模不足50億的基金對銀行、地產普遍存在增持意願。

其二,百億基金對電子行業減持意願可能存在一定低估。百億基金的總量、微觀視角差異主要體現在電子行業,整體倉位僅小幅回落,但淨減持頻次明顯居前,反映出諸多基金對電子標的有減倉意願,但幅度變動較小。

其三,不足50億的基金對新能源行業的增持意願也可能存在一定低估。不足50億的基金的總量、微觀視角差異主要集中在新能源領域,電力設備整體倉位小幅回落,但淨加倉頻次並不低,反映出其實存在諸多基金對新能源標的進行了類加倉操作,但整體倉位仍小幅回落。

風險提示:1、樣本統計具有一定侷限性;2、統計方法可能存在一定誤差。

報吿正文

前言:對於公募基金持倉分析,不僅要關注“總量視角”,還要兼顧“微觀視角”。2021年以來,國盛策略團隊從微觀視角出發,提出“淨調倉頻次”這一觀測指標,並基於此監測到了中小規模基金與大基金之間的調倉意願分歧,為基金調倉的“總量視角”提供了有益補充。未來我們也將延續“總量”與“微觀”相結合方式,為市場提供更為完備的倉位跟蹤與解讀。

一、微觀視角下,基金一季度有哪些共識與分歧?

觀測指標定義:站在某個給定的基金產品視角看,該基金主要的持倉變化共有四類情形:1)獲基金持續重倉且位次環比提升(記為環比加倉)、2)獲基金持續重倉但位次環比回落(記為環比減倉)、3)新進入該基金前十大重倉、4)被擠出該基金前十大重倉。由於環比加倉或新進入前十大重倉均表徵基金加倉信號,環比減倉與被擠出前十大重倉也同時反映了基金減倉信號,因而我們在此重點關注標的獲淨加倉的頻次,具體指標公式為:“淨加倉頻次=環比加倉頻次-環比減倉頻次+新進入前十大重倉頻次-被擠出前十大重倉頻次”。若某個標的淨加倉頻次較高,其實也反映了一種更加普遍的基金加倉意願,反之則反映更為普遍的減倉意願。

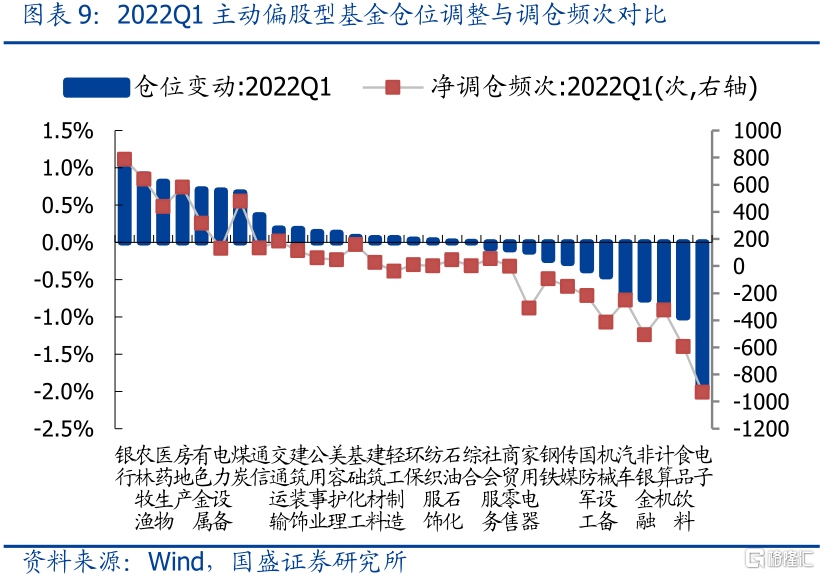

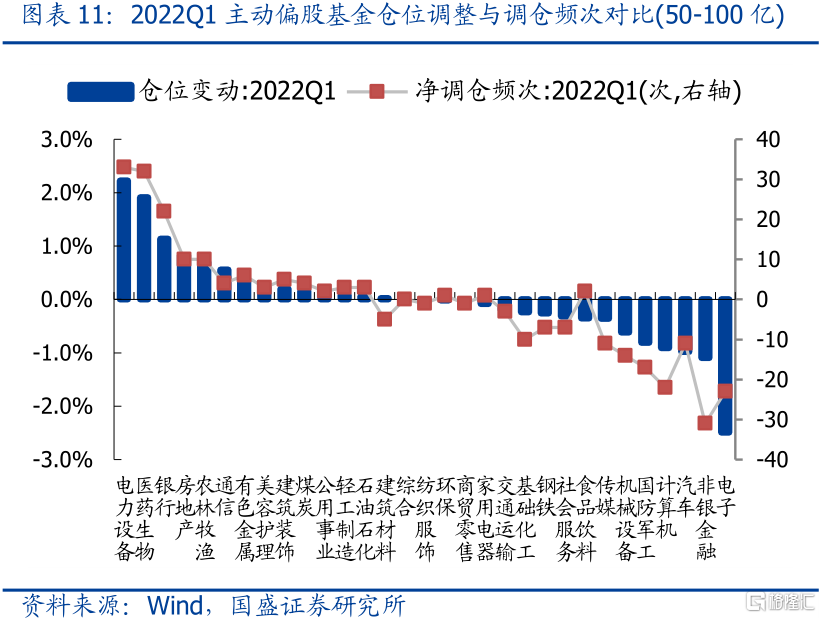

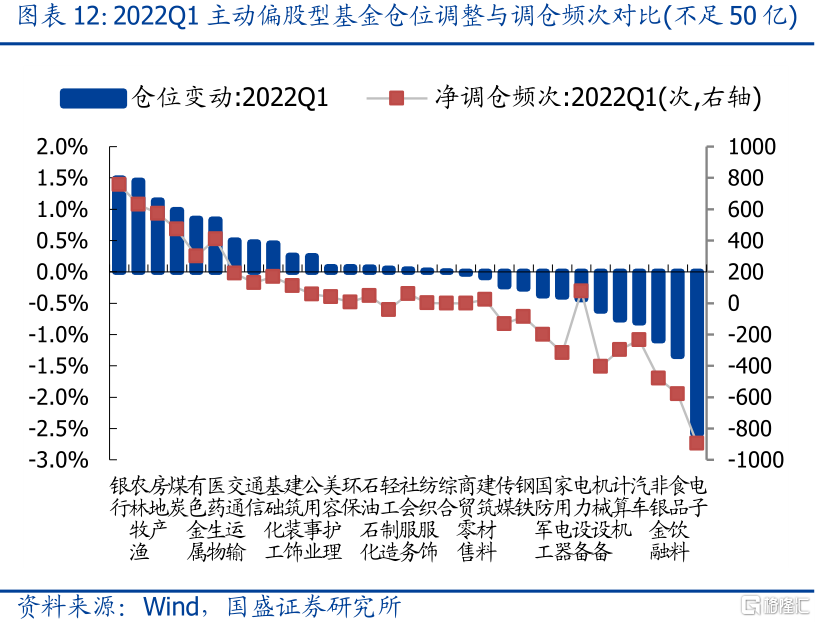

從微觀視角出發,我們將主動偏股型基金按2022年一季度末的基金規模劃分為三組:1)基金規模達到100億元以上、2)基金規模介於50-100億之間、3)基金規模不足50億元。主要觀測指標涵蓋行業和個股兩個維度,其中行業層面重點關注行業標的在四季度獲基金合計淨加倉頻次,個股層面主要關注獲基金淨加倉/淨減倉意願較強的標的名單。

1.1 行業層面:各層次基金分歧明顯,穩增長增持意願較為普遍

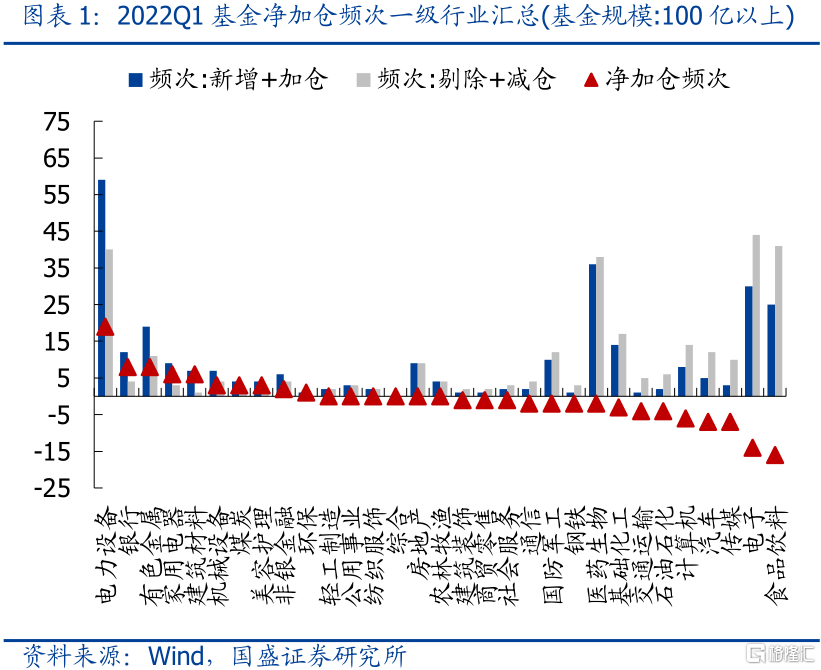

百億規模基金增持意願主要集中在新能源,減持意願更多集中於食品飲料和電子,調倉分歧主要集中於醫藥板塊。結合百億規模以上基金個股調倉的統計彙總,一級行業層面,淨增持意願較強的個股主要集中在電力設備、銀行和有色金屬,而淨減持意願較強的個股則主要集中於食品飲料、電子、傳媒和汽車;二級行業層面,淨增持意願較強的個股主要集中於電池和白色家電,而淨減持意願較強的個股主要集中於白酒、光學光電子和消費電子。此外,百億基金調倉分歧主要集中於醫藥中的醫療服務,同時新能源中的光伏設備、電池,電子行業的半導體也存在較大調倉分歧。

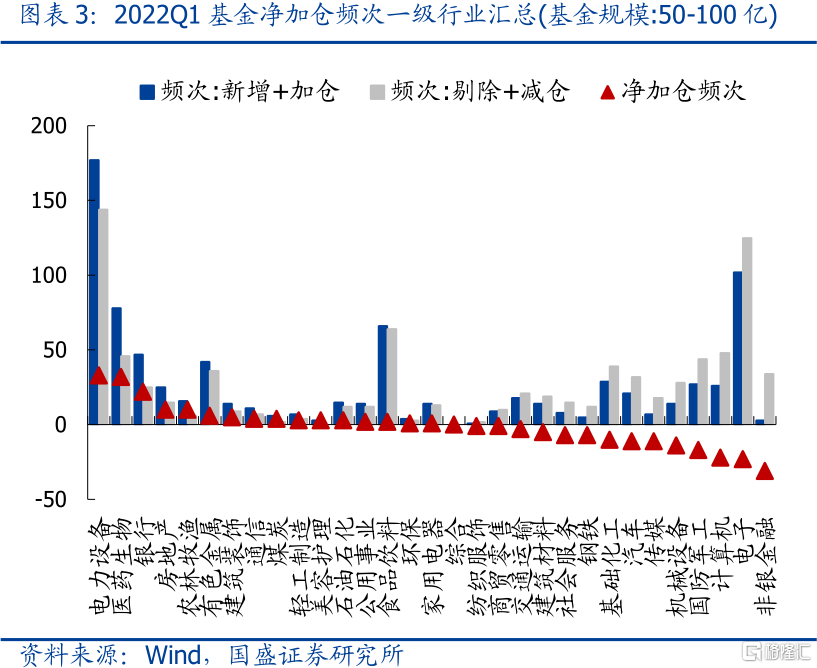

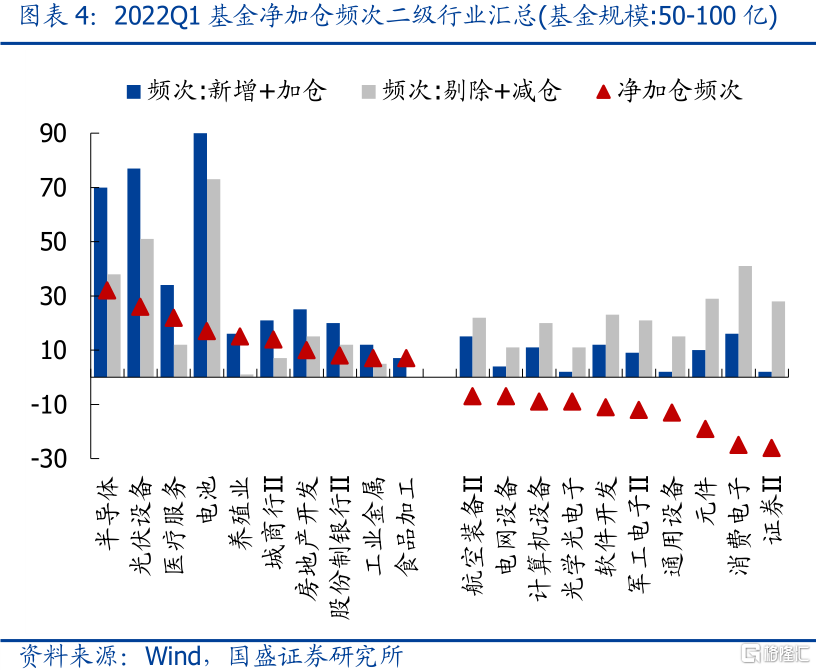

規模介於50-100億的基金普遍增持新能源和醫藥,減持意願集中於非銀和電子,調倉分歧更多集中於食品飲料。結合規模介於50-100億的基金個股調倉的統計彙總,一級行業層面,淨增持意願較強的個股主要集中在電力設備、醫藥和銀行,而淨減持意願較強的個股則主要集中於非銀金融、電子、計算機和軍工;二級行業層面,淨增持意願較強的個股主要集中於半導體、光伏設備和醫療服務,而淨減持意願較強的個股主要集中於證券、消費電子和元件。此外,調倉分歧主要集中在食品飲料中的白酒,新能源中的電池,以及有色行業中的能源金屬。

規模不足50億的基金普遍增持銀行、農業和地產,而對電子和食品飲料減持意願較強,調倉分歧主要集中於新能源和醫藥板塊。結合規模不足50億的基金個股調倉的統計彙總,一級行業層面,淨增持意願較強的個股主要集中在銀行、農林牧漁和房地產,而淨減持意願較強的個股則主要集中於電子、食品飲料和非銀金融;二級行業層面,淨增持意願較強的個股主要集中於房地產開發、養殖業和煤炭開採,而淨減持意願較強的個股主要集中於消費電子、白酒和證券。此外,調倉分歧主要集中於醫藥板塊的化學制藥和醫療器械,新能源中的電池和光伏設備,有色金屬中的能源金屬,基礎化工中的化學制品,以及公用事業中的電力。

總結而言,一季度各層次規模基金調倉方向差異較為明顯,調倉共識主要體現在減持電子行業,而穩增長相關的銀行、地產增持意願或為總量視角最易忽略的信號。綜合各層次規模基金的增減持方向看,電子遭遇各類基金同步減持,同時大基金普遍更加傾向於增持新能源,而小型基金則更加傾向於增持穩增長相關的銀行、地產。其次,不同規模層次的基金調倉分歧也集中在不同方向,百億基金分歧集中於醫藥中的醫療服務,50-100億的基金分歧集中於食品飲料中的白酒,不足50億的基金的分歧則更多集中於醫藥中的化學制藥和醫療器械,以及新能源中的電池和光伏。此外,由於一季度市場接連下挫,百億基金及50-100億基金樣本明顯減少,佔比分別降至1.7%、4.4%,因此廣大不足50億的基金其實更能代表多數基金的增減持意願,相較於總量視角主要增持新能源、農業、有色和煤炭的結論而言,銀行與地產的廣泛增持意願明顯面臨一定的低估。

1.2 個股層面:寧德時代與藥明康德獲普遍增持,與總量較為吻合

個股增減持水平看,寧德時代與藥明康德淨增持意願居前,而五糧液與立訊精密淨減持意願較強。從個股淨調倉頻次分佈看,不同規模基金的個股調倉共識較強,且與總量視角結論較為一致,普遍增持寧德時代和藥明康德,且普遍減持五糧液和立訊精密。與此同時,各類基金行業內部的調倉分歧主要集中於電子和新能源板塊,一方面,在新能源領域增持寧德時代,減持億緯鋰能和陽光電源,另一方面,在電子板塊增持聖邦股份和紫光國微,減持立訊精密、韋爾股份和歌爾股份。

二、基金四季度調倉:總量視角 VS 微觀視角

一季度總量視角與微觀視角的差異主要體現在穩增長方向,總量視角在一定程度上低估了大量中小基金對銀行地產的增持意願。綜合總量視角與微觀視角看,一季度基金調倉行為頻次與總量視角的增減持信號較為接近,主要差異集中在穩增長方向:總量視角反映銀行、地產雖有小幅加倉,但幅度較為有限;而調倉行為其實反映出大量規模不足50億的基金其實對銀行、地產存在較強的增持意願。因此,總量視角其實在一定程度上有所低估基金對銀行、地產的加倉意願。

落腳到不同規模基金層面,微觀視角主要貢獻兩點增量信息:

其一,百億基金對電子行業減持意願可能存在一定低估。對比總量倉位與調倉頻次分佈,百億基金的主要差異體現在電子行業,整體倉位僅小幅回落,但淨減持頻次明顯居前,反映出其實存在諸多基金對電子標的有減倉意願,但整體幅度變動較小。

其二,不足50億的基金對新能源行業的增持意願也可能存在一定低估。 對比總量倉位及調倉分佈,不足50億的基金的差異主要反映在新能源板塊,電力設備整體倉位小幅回落,但淨加倉頻次並不低,反映出其實存在諸多基金對新能源標的進行了類加倉操作,但整體倉位仍小幅回落。

風險提示:1、樣本統計具有一定侷限性;2、統計方法可能存在一定誤差。