本文來自:金十數據 作者:盤叔

距離5月決議僅剩數日,美聯儲預計將開始縮減其9萬億美元的資產負債表。隨着全球利率重新上調,人們越來越擔心,美聯儲會遠遠落後於利率曲線,導致收益率在通脹得到控制之前仍將大幅飆升。投資者越來越關注美債供需失衡的風險,並開始擔心美債沒有足夠的海外需求。

對此,高盛的Avisha Thakkar指出:

“負利率債券的大幅減少,美債較其替代品的吸引力下降以及其他央行逐步去美元化,這些因素結合在一起,可能會導致美債未來幾個季度的海外需求下降。”

也就是説,有兩個因素可能會在短期內減輕利率市場的影響:

首先,即使外國對美債需求放緩,而如果其他投資者的需求持續,一定程度上也能緩解供需失衡。

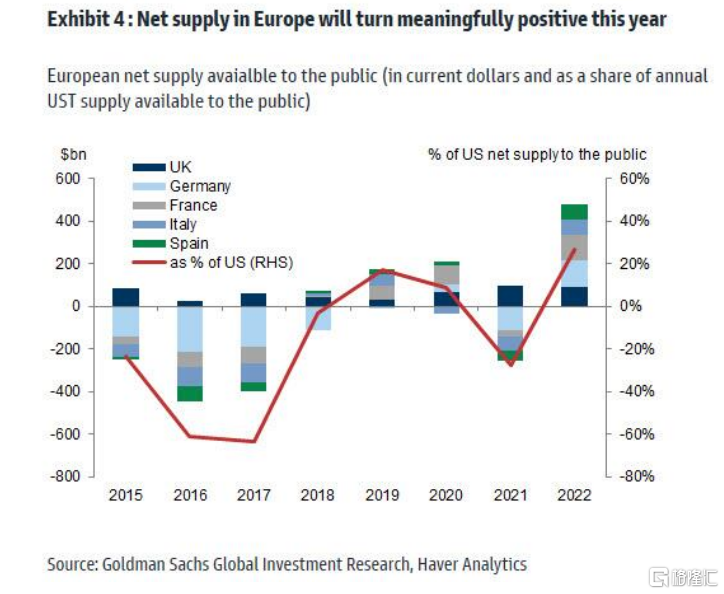

其次,鑑於歐洲央行減少債券購買,今年歐洲私人投資者可獲得的淨供應將轉為正值。但歐債的自由流通量將從非常低的水平恢復過來,因此短期內這些美國國債替代品仍將受限。

在高盛看來,如果想要看到美債收益率受到更大的衝擊,要麼需要債券的自由流通量更快反彈,促使市場對全球中性利率重新定價;要麼需要歐元和日元收益率區間進一步上升。例如,俄烏衝突解決,或者日本央行更果斷地放棄收益率曲線控制政策(YCC),但高盛預計,這兩種情況不會在近期發生。

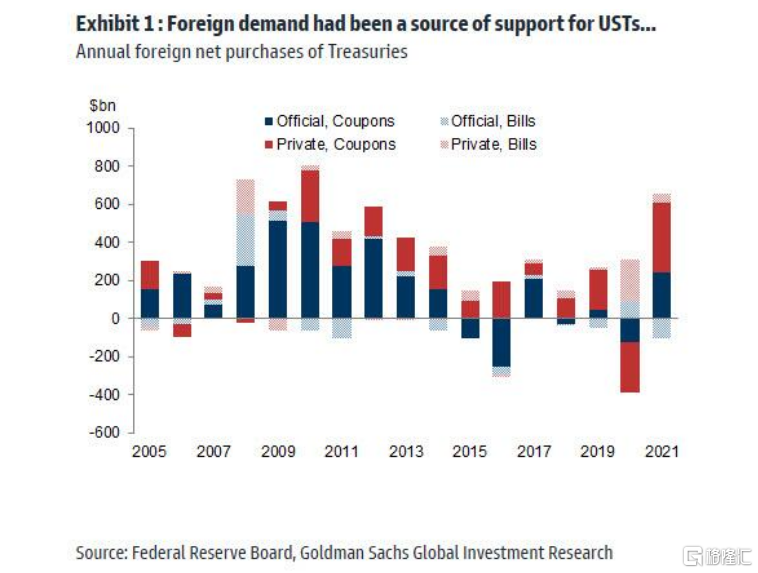

過去幾年美國債券的主要需求來源——外國買家的需求正在減弱

美債的海外需求通常分為兩類:私人部門和外國官方部門(包括央行、政府和主權財富基金)。它們持有美國國債的動機各不相同:

外國私人投資者通常考慮利率差異和匯率變動的綜合影響,他們會在對沖和未對沖外匯的基礎上買入。

相反,外國央行不太受美國國債預期回報的影響,這些資金可以反映與流動性/安全資產相關的需求或外匯儲備管理。實際上,外國官方持有的美元資產對美元的整體走勢很敏感,儘管它們對結構性趨勢的反應比對任何短期波動的反應更強烈。

去年,大部分海外美債需求來自私人投資者,在美元全面走軟的情況下,外國官方部門的購買轉向温和。

美債需求的地理細分顯示,歐洲一直是主要的美債外國買家。

要注意的是,一些資金流動可能是非歐洲的投資者通過歐洲金融中心(如英國、比利時和盧森堡)購買美債來推動的。

但對歐洲投資者來説,美國國債的需求在一定程度上反映出,在歐洲市場上,收益率為負的債券交易仍佔相當大的份額,可能會嚇退那些不希望因長期持有而蒙受潛在資本損失的投資者。

這意味着,歐洲央行推動名義利率上調至正值對美國債券是非常負面的。

此外,歐洲央行購買主權債務的需求激增,可能取代了私人部門的需求。同樣值得注意的是,歐洲投資者最明顯的動機是對沖後的收益率息差,後者在去年明顯轉為正值。高盛預計,在未來一年,“導致美債需求上升的這三個利好因素都將消失”。

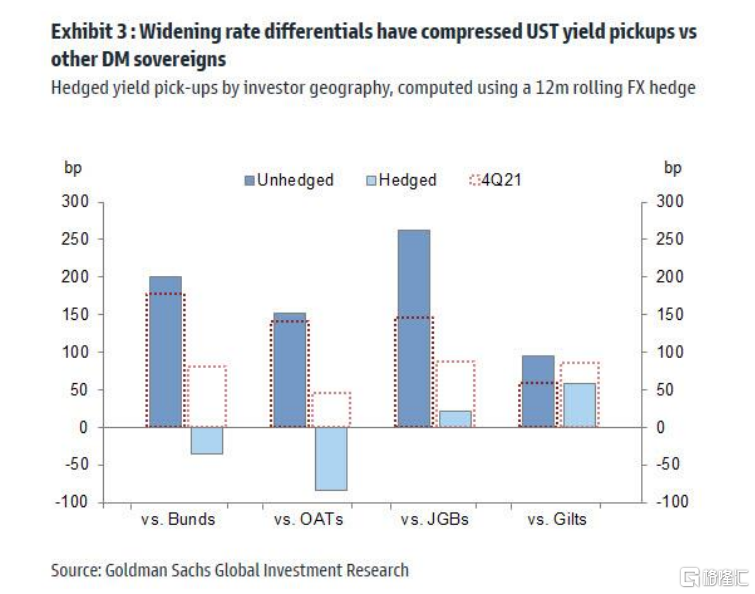

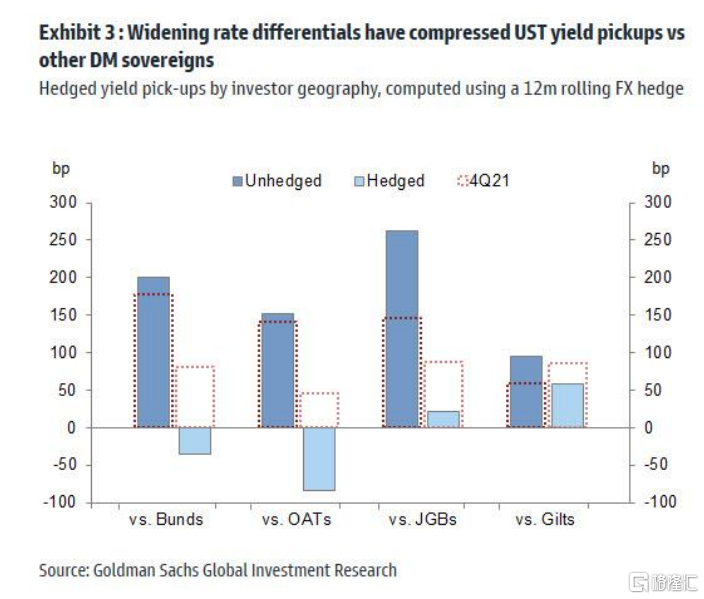

但由於美國和其他G4市場之間的政策利率差異導致貨幣對沖成本急劇上升,對需要進行外匯對沖的投資者而言,投資美債的邏輯已經發生了重大變化。

下圖顯示了在對沖持有美債的貨幣風險時,收益率差異的壓縮情況。假設進行12個月的滾動對沖,經歐元對沖後的10年期美債收益率分別比10年期德國國債和法國國債收益率低35個基點和80個基點,美債收益率相對於10年期日本國債收益率的差距也降至約20個基點。

因此,除非投資者願意在信貸市場上承擔更多風險,並投資於以美元計價的企業債,否則投資者可能會更有動力去尋求其他更高的收益的政府債券,特別是考慮到波動性逐漸減小。

與此同時,對日本投資者來説,歐洲主權債券的收益率上升更具吸引力。同樣,雖然對英鎊投資者而言,收益率回升的壓縮幅度要小得多,但法國和德國國債在波動性調整後的回報率要高得多。

上述圖表顯示,在全球利率市場出現拋售之際,未對沖的收益率差異實際上仍很大,但外幣的大幅走軟可能導致投資者避免增持美債頭寸。當然,如果投資者願意承擔貨幣風險(即購買未對沖的美債),並且仍然需要保持長期敞口,這可能會減弱任何美債資金流出的程度。

另一邊,對外國官方部門而言,美元恢復強勢應會減少與干預有關的資金流入。從結構性的角度來看,高盛的外匯策略師一直強調,一些國家已經採取措施實現外匯儲備多樣化,他們認為最近的地緣政治事件提高了部分國家採取去美元化措施的可能性。

不過,在資本市場以及全球一體化方面缺乏美元的替代品可能意味着去美元化的過程會步履蹣跚。此外,在壓力時期,如果機構希望獲得美元資金,國外常備回購便利FIMA機制的存在應該可以減少被迫出售美債的風險。

高盛指出,由於赤字下降,美債供應也在下降,其他投資者也不怎麼願意購買美債(例如商業銀行和LDI帳户)。更可怕的是,如果對價格敏感的買家更不願意吸收美債供應,收益率將不得不進一步上升。

其次,非美國的債券供應限制可能會限制投資者在短期內的投資選擇。可以肯定的是,高盛認為,歐洲債券淨供應的低谷已經過去。

然而,以歷史標準衡量,這些債券的市場流通水平很低,需要一段時間才能恢復,債券的稀缺溢價才能消散。出於這個原因,資本流動可能滯後,直到供應積累起來。

或許,最大的不確定因素是投資者對歐洲央行負利率政策結束的反應。高盛的模型暗示,負利率政策的溢出效應導致了最近的拋售。