01 大盤

昨夜美股三大股指僅道指震盪收漲。截至收盤,道指漲 0.71%,納指跌 1.22%,標普跌 0.06%。美國十年國債收益率跌 2.78%,收報2.834%,相較兩年期國債收益率差26個基點。恐慌指數VIX收跌 4.91%。WTI和布倫特原油均平收 0%左右。現貨黃金收漲 0.4%,報1957.55美元/盎司。美元指數維持高位,收報100.332。

自昨日IMF大幅下調歐洲經濟增長預期後,歐洲央行發聲。管委雷恩表示,在俄羅斯對烏克蘭發動特別軍事行動之後,歐洲央行可能需要在今年春天下調基線增長預期。在歐洲央行目前“不利”和“嚴峻”這兩種預估情境中,今年經濟增長率仍將保持在2%以上。並稱,現在評估歐洲快速降低對俄羅斯能源的依賴所產生的影響至關重要,如果能源和大宗商品價格企穩,到2024年可能接近歐洲央行的2%通脹目標。

美國銀行策略師發佈最新報吿,預計本季度通脹率將見頂,到2023年將穩步下降。當前10年期國債收益率水平是一個引人注目的位置,3個月內看多10年期美債。市場逐步消化昨晚盤後奈飛財報暴雷帶來的利空,三大股指小幅高開。

俄烏衝突方面,歐洲理事會主席米歇爾:歐盟迄今為止向烏克蘭提供了15億歐元的軍事援助。英國計劃本週對俄羅斯實施進一步的國防制裁,德國表示不會向烏克蘭提供火炮等武器,但會幫助烏克蘭進行軍隊訓練和武器維護,並將在年底前停止從俄羅斯進口石油。俄羅斯迴應稱,對於凍結俄羅斯資產的國家,俄羅斯不排除凍結其大使館的資產的可能性。並表示,烏克蘭在和平談判中不斷違背協議的傾向對談判產生了不良後果,俄羅斯早就不再信任烏克蘭談判代表。俄總統普京講話稱,將繼續在烏克蘭的軍事行動。

盤中,美聯儲埃文斯表示,正在研究相對連續的加息方案,明年的通貨膨脹率不會達到2%。美聯儲戴利稱,美聯儲的充分就業目標已經實現,5月份加息50個基點的可能性“非常堅實”,美聯儲絕對可以在5月份公佈針對資產負債表的縮錶行動,在今年年底前將聯邦基金利率提高到2.5%是“謹慎的”。

另外,反應地區經濟狀況的美聯儲褐皮書公佈:自2月中旬以來,經濟活動以温和的速度擴張,近期地緣政治發展和物價上漲帶來的不確定性給未來增長前景蒙上了陰影。自上次報吿以來,通脹壓力依然強勁,企業繼續將迅速上升的投入成本轉嫁給客户。三大股指持續震盪。

02 行業&個股

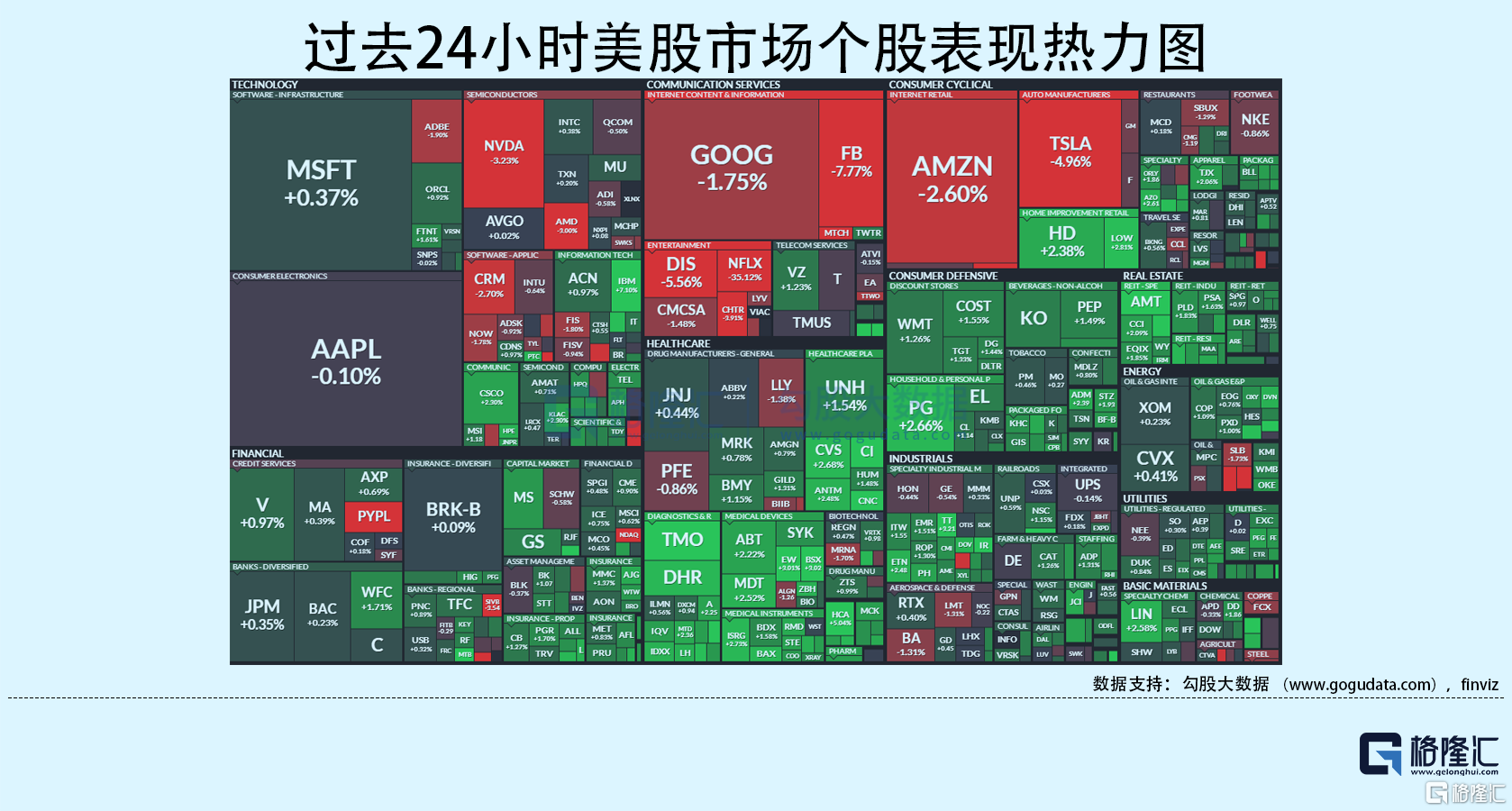

行業板塊方面,除高科技、費城半導體指數SOXX、通訊分別收跌0.09%、0.22%和4.34%外,其他標普8大板塊悉數收漲:房地產、日常消費、醫療分別收漲1.89%、1.5%和1.34%,公用事業、金融、原料、工業和能源均收漲1%以內。

概念板塊方面,航空ETF收漲0.32%,旅行服務板塊跌1.37%,高端酒店萬豪收漲0.81%,愛彼迎跌3.27%,挪威郵輪跌0.72%。太陽能板塊跌6.72%。金融科技板塊方面,PayPal跌8.45%,巴菲特概念股NU跌0.42%。網絡安全板塊跌0.09%,SQ收跌8.84%。

中概股多數收跌,KWEB跌4.81%。阿里跌 4.37%,傳阿里達摩院裁員30%,此前3年燒1000億。京東跌 5.52%,CFRA維持對京東的持有評級;京東雲聯合華為推出智能間接蒸發冷卻系統PUE可低於1.25;因疫情致主業承壓,京東短期成本費用投入加大。拼多多跌 6.26%,拼多多啟動第三季“多多讀書月”,上線500萬冊正版經典書籍。據乘聯會:4月第二週總體狹義乘用車市場零售日均2.7萬輛,同比下降39%;3月汽車出口同比保持快速增長,新能源汽車出口增長貢獻度為17.4%。蔚來跌 8.66%,理想跌 7.3%,由於疫情防控的要求,部分位於江浙滬地區的供應鏈企業無法供貨,影響4月生產,部分訂單延遲交付。小鵬跌 9.1%。

大型科技股多數收跌。蘋果跌 0.1%,Q1全球智能手機出貨量下降11%,蘋果市場份額下滑至第二;蘋果首次在產品中採用再生金,2021年實現近20%可再生材料利用;iPhone14或將升級前置攝像頭,優化自拍和視頻通話。微軟漲 0.37%,微軟多年來曾多次試圖收購動視暴雪,最早可追溯到1996年;微軟宣佈一年內將放棄支持Office2013。谷歌跌 1.75%,谷歌將在非洲建首個產品開發中心。亞馬遜跌 2.6%,花旗予亞馬遜“買入”評級,目標價為4100美元;亞馬遜宣佈了全球37個新的可再生能源項目,正朝着2025年實現100%可再生能源的目標邁進,比原定的2030年目標提前了5年。特斯拉跌 4.96%,特斯拉一季度營收同比大增81%,業績超預期且創造多項記錄,目前在Cybertruck的工業化取得了進展,計劃在Model Y生產線之後在奧斯汀工廠生產Cybertruck;1.頂住供應和疫情壓力,特斯拉Q1營收超預期猛增81%,續創歷史新高

美東時間4月20日週三美股盤後,特斯拉公佈的Q1營收、盈利和毛利率均高於市場共識預期。Q1營業收入同比增長81%至187.56億美元,持平去年Q4同比增速,高於分析師預期的179.2億美元;調整後EPS同比增長246%至3.22美元,高於去年Q4增速217%,分析師預期2.27美元;調整後淨利潤同比增長255%至37.36億美元,去年Q4增速219%;毛利同比增長147%至54.6億美元,GAAP口徑下毛利率29.1%,較去年一季度高7.79個百分點,高於分析師預期的25.8%和去年四季度的24.7%。

Q1汽車業務毛利55.39億美元,同比增長132%,GAAP口徑下毛利率32.9%,較去年一季度高6.36個百分點,分析師預期28.4%,去年Q4為30.6%。客户存款(交付定金)從去年Q4的9.25億美元增至11.25億美元,環比增長21.6%,同比增長51%,分析師預期8.782億美元、環比下降5%。

特斯拉表示,供應鏈問題將持續到2022年,在未來多年內,預計汽車交付量將實現50%的年均增長。

2.阿斯麥Q1營收及利潤均超預期,CEO預計年收入增長20%

由於光刻機整體出貨量的明顯下滑,營收同比降19%至35.34億歐元(指引為33-35億歐元,達到指引高端),毛利率由上季的54.2%降至本季的49%(指引為49%),淨利同比鋭減47.8%至6.95億歐元,EPS達1.73歐元(超市場預期的1.68歐元)。本季度業績基本在預期內。利潤率大幅下滑是由於快速發貨策略影響:22Q1阿斯麥僅交付了3台EUV光刻機,明顯低於21Q4的11台。

淨訂單額同比增47.2%至69.77億歐元,其中來自0.33NA和0.55NA EUV系統的訂單額達25億歐元,同時還有非常強勁的DUV預訂量(反映了對先進和成熟節點的持續高需求),邏輯客户仍是新訂單的主要驅動力,佔到總訂單份額的66%。

管理層指引:預計22Q2淨營收為51-53億歐元,市場預期為58.6億歐元;毛利率將在49%-50%之間;預計研發成本約為7.9億歐元,銷售與管理成本約為2.2億歐元。這個指引相對中性,比較好的信號是指引今年的需求仍然非常強勁,預計營收增速20%。

3.理想汽車:供應鏈影響4月生產,部分訂單延遲交付

針對自3月末以來,由於疫情防控的要求,理想汽車部分位於江浙滬地區的供應鏈企業無法供貨的問題。理想汽車迴應:該情況對於理想汽車4月份的生產造成很大影響,導致部分用户的新車交付延期。

4.IBMQ1營收142億美元同比增7.7% 混合雲業務超預期

4月19日美股盤後,IBM公佈了2022Q1業績。財報顯示,IBM混合雲產品需求強勁,營收超過分析師預期。IBM第一季度營收同比增長7.7%至142 億美元,超過預期的138 億美元。淨利潤同比降低23%至7.33億美元;每股收益為0.82美元,去年同期為1.07美元。本季度IBM不包括某些項目的利潤為每股 1.40 美元,而平均預期為每股 1.41 美元。毛利率為 52.9%,低於平均預期的 54.4%。

按業務劃分,軟件部門營收增長 12% 至 57.7 億美元;諮詢部門營收增長 13% 至 48.3 億美元;這兩個部門的業績都超過了分析師的平均預期。基礎設施部門的營收下降 2.3% 至 32.2 億美元。本季度IBM混合雲營收增長了 14%,達到 50 億美元,其中紅帽增長了 18%。IBM 表示,2022年營收增長將處於“中個位數範圍的高端”。1 月份,該公司預計 2022 年的營收將以中個位數增長。特斯拉上海超級工廠復工,馬斯克預計特斯拉上海工廠Q2汽車產量與Q1相似,並表示特斯拉應該能夠在2022年生產150萬輛汽車。Meta跌 7.77%,花旗集團將Meta的評級從中性上調至買入,並將目標價從258美元上調至300美元;Meta開展第二屆Meta Quest Gaming Showcase遊戲展示活動,分享了12款遊戲的最新消息和更新,從足球遊戲NFL PRO ERA到《生化危機4》等等,預計將在明年發佈。

03 公司焦點

1.頂住供應和疫情壓力,特斯拉Q1營收超預期猛增81%,續創歷史新高

美東時間4月20日週三美股盤後,特斯拉公佈的Q1營收、盈利和毛利率均高於市場共識預期。Q1營業收入同比增長81%至187.56億美元,持平去年Q4同比增速,高於分析師預期的179.2億美元;調整後EPS同比增長246%至3.22美元,高於去年Q4增速217%,分析師預期2.27美元;調整後淨利潤同比增長255%至37.36億美元,去年Q4增速219%;毛利同比增長147%至54.6億美元,GAAP口徑下毛利率29.1%,較去年一季度高7.79個百分點,高於分析師預期的25.8%和去年四季度的24.7%。

Q1汽車業務毛利55.39億美元,同比增長132%,GAAP口徑下毛利率32.9%,較去年一季度高6.36個百分點,分析師預期28.4%,去年Q4為30.6%。客户存款(交付定金)從去年Q4的9.25億美元增至11.25億美元,環比增長21.6%,同比增長51%,分析師預期8.782億美元、環比下降5%。

特斯拉表示,供應鏈問題將持續到2022年,在未來多年內,預計汽車交付量將實現50%的年均增長。

2.阿斯麥Q1營收及利潤均超預期,CEO預計年收入增長20%

由於光刻機整體出貨量的明顯下滑,營收同比降19%至35.34億歐元(指引為33-35億歐元,達到指引高端),毛利率由上季的54.2%降至本季的49%(指引為49%),淨利同比鋭減47.8%至6.95億歐元,EPS達1.73歐元(超市場預期的1.68歐元)。本季度業績基本在預期內。利潤率大幅下滑是由於快速發貨策略影響:22Q1阿斯麥僅交付了3台EUV光刻機,明顯低於21Q4的11台。

淨訂單額同比增47.2%至69.77億歐元,其中來自0.33NA和0.55NA EUV系統的訂單額達25億歐元,同時還有非常強勁的DUV預訂量(反映了對先進和成熟節點的持續高需求),邏輯客户仍是新訂單的主要驅動力,佔到總訂單份額的66%。

管理層指引:預計22Q2淨營收為51-53億歐元,市場預期為58.6億歐元;毛利率將在49%-50%之間;預計研發成本約為7.9億歐元,銷售與管理成本約為2.2億歐元。這個指引相對中性,比較好的信號是指引今年的需求仍然非常強勁,預計營收增速20%。

3.理想汽車:供應鏈影響4月生產,部分訂單延遲交付

針對自3月末以來,由於疫情防控的要求,理想汽車部分位於江浙滬地區的供應鏈企業無法供貨的問題。理想汽車迴應:該情況對於理想汽車4月份的生產造成很大影響,導致部分用户的新車交付延期。

4.IBMQ1營收142億美元同比增7.7% 混合雲業務超預期

4月19日美股盤後,IBM公佈了2022Q1業績。財報顯示,IBM混合雲產品需求強勁,營收超過分析師預期。IBM第一季度營收同比增長7.7%至142 億美元,超過預期的138 億美元。淨利潤同比降低23%至7.33億美元;每股收益為0.82美元,去年同期為1.07美元。本季度IBM不包括某些項目的利潤為每股 1.40 美元,而平均預期為每股 1.41 美元。毛利率為 52.9%,低於平均預期的 54.4%。

按業務劃分,軟件部門營收增長 12% 至 57.7 億美元;諮詢部門營收增長 13% 至 48.3 億美元;這兩個部門的業績都超過了分析師的平均預期。基礎設施部門的營收下降 2.3% 至 32.2 億美元。本季度IBM混合雲營收增長了 14%,達到 50 億美元,其中紅帽增長了 18%。IBM 表示,2022年營收增長將處於“中個位數範圍的高端”。1 月份,該公司預計 2022 年的營收將以中個位數增長。

04 今日前瞻

今日重點關注的財經數據

(1)02:00 美聯儲公佈經濟狀況褐皮書

(2)02:30 紐約原油5月期貨完成場內最後交易

(3)20:30 美國至4月16日當週初請失業金人數

(4)20:30 美國4月費城聯儲製造業指數

(5)22:00 美國3月諮商會領先指標月率

(6)22:30 美國至4月15日當週EIA天然氣庫存

(7)23:00 美聯儲主席鮑威爾在會議上致辭

(8)次日00:30 美聯儲布拉德進行在線演講

(9)次日01:00 美聯儲主席和歐洲央行行長參與討論