本文來自格隆匯專欄:梁中華宏觀研究,作者:李俊 梁中華

· 概 要 ·

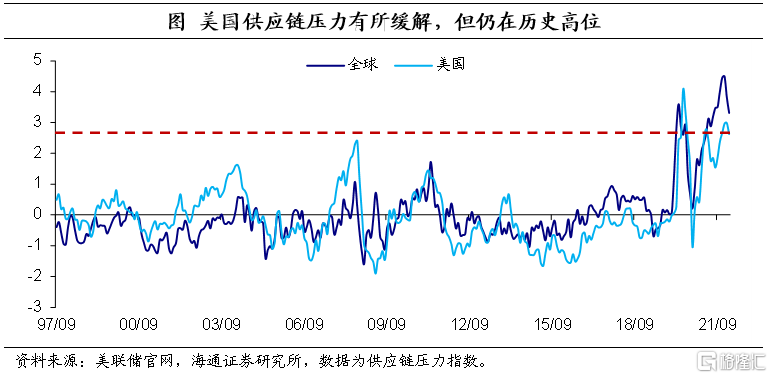

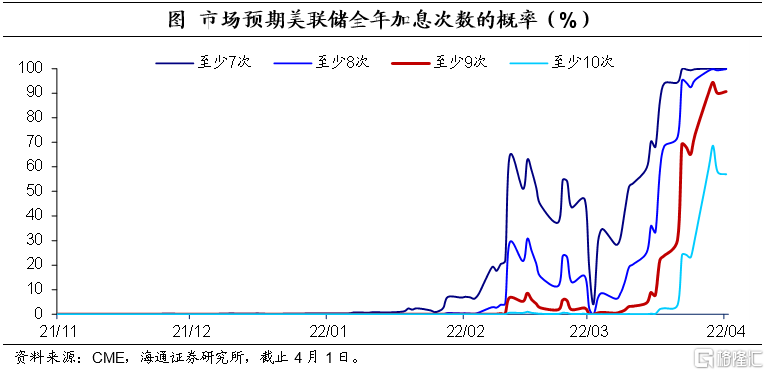

當前美國通脹壓力在不斷加大,截至2月,美國通脹已經創近40年來新高;加之,美國非農就業恢復強勁,市場對美聯儲加息預期不斷髮酵,截至4月1日,全年加息預期超9次。那麼,當前美國潛在通脹壓力到底如何呢?除了核心通脹外,還可以觀察什麼指標?美聯儲治理高通脹已經迫在眉睫,那麼治理的機理又是什麼呢?美聯儲主席鮑威爾仍寄希望於“軟着陸”,本輪貨幣政策收緊美聯儲能實現“軟着陸”嗎?本篇專題擬對這些問題進行梳理分析。

1

美國通脹壓力多大?

通脹已達40年新高。截至2022年2月,美國CPI同比上行至7.9%,美國PCE同比也上行至6.4%,均為1982年1月以來新高。

考慮到通脹中包含暫時性變動和趨勢性變動,而剔除通脹中的暫時性變動(“噪音”部分),即通脹的趨勢性或潛在通脹才是市場最為關心的部分。潛在通脹指標通常為剔除食品和能源後的通脹,即核心通脹。截至2022年2月,美國核心CPI同比上行至6.4%,美國核心PCE同比也上行至5.4%,同樣為近40年來新高。

不過最近兩年受疫情衝擊影響,除食品和能源外,休閒旅遊、住宿餐飲、交通運輸等價格波動也較大,對潛在通脹或有一定干擾。

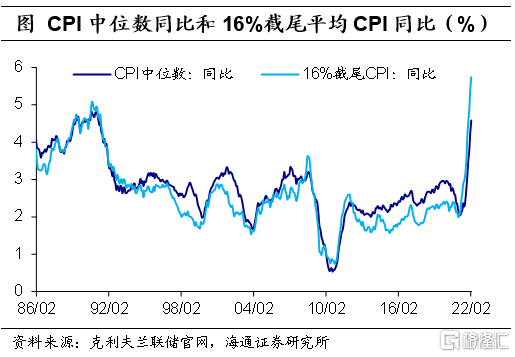

那麼,除了核心通脹外,還可以通過什麼指標來觀察潛在通脹呢?通脹中位數和修正平均通脹或是較好的參考指標,它們可以剔除掉通脹中波動較大的分項的影響。根據達拉斯聯儲研究表明,修正後的平均通脹與整體通脹有着共同的長期趨勢,與剔除食品和能源的核心通脹相比,它能提供更好的週期性通脹壓力的實時信號。

截至2022年2月,CPI中位數同比上行至4.6%,PCE中位數同比上行至4.2%,均為1991年以來新高。而16%截尾CPI同比則上行至5.8%,為1982年有數據以來新高;截尾PCE同比上行至3.6%,為1991年以來新高。由此可見,即使剔除“噪音”干擾,美國潛在通脹壓力也非常大。

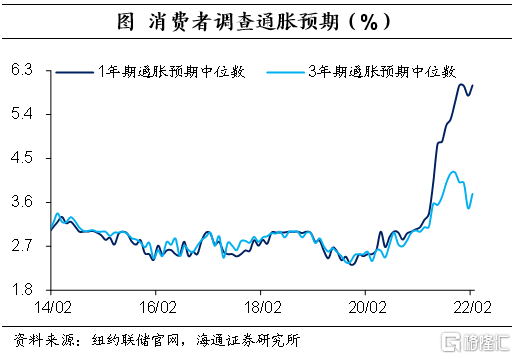

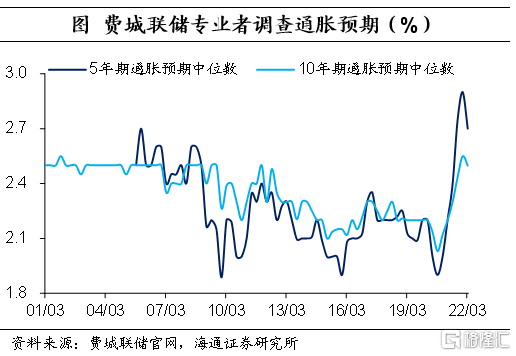

除現實潛在通脹壓力較大外,通脹預期也在歷史高位,而通脹往往會自我實現,通脹預期的抬升,也會造成實際的通脹壓力。根據紐約聯儲消費者調查顯示,截至2022年2月,1年期通脹預期中位數回升至6.0%,為2013年有數據以來新高;5年期通脹預期中位數自去年10月開始有所回落,不過目前仍居於相對高位。根據費城聯儲專業者調查顯示(包含經濟學家在內),截至2022年1季度,5年期和10年期通脹預期中位數為2.7%和2.5%,均在歷史相對高位。

從交易層面來看,截至4月4日,5年期和10年期盈虧平衡通貨膨脹率分別為3.3%和2.8%,也在歷史高位。

此外,為更全面地觀察長期通脹預期的變化,美聯儲構建了共同通脹預期指數(CIE),該指數包含來自家庭、公司、專業預測者以及金融市場參與者等21個通脹預期指數。截至2021年4季度,CIE長期通脹指數上行至2.8%,約為歷史平均水平。

2

美聯儲如何治通脹?

我們在之前的報吿《40年未見的美國高通脹:8次加息夠不夠?》中指出,美國高通脹的本質來自於供需失衡,一方面,貨幣超髮帶來了消費需求的高增長;另一方面,受疫情和地緣政治衝擊影響,供應恢復偏慢。而貨幣政策無法改善供給問題,為了遏制通脹以及維護美聯儲長期的信譽,美聯儲當下最關鍵的決策是加快收緊需求。

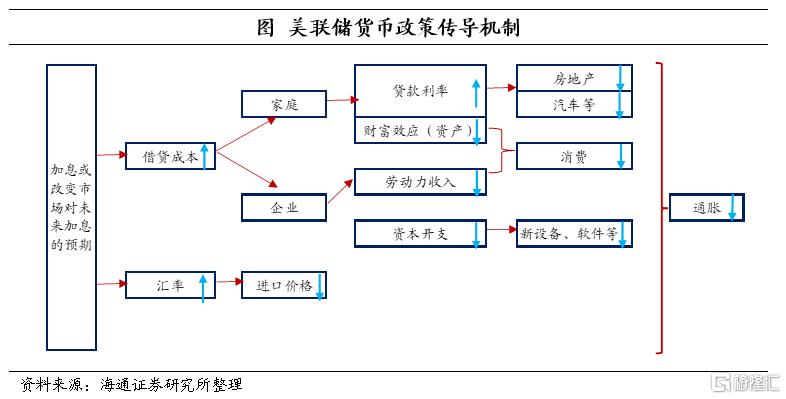

那麼,美聯儲具體通過哪些方面影響需求呢?實際上,美聯儲主要是通過調整聯邦基金利率或引導市場預期來影響借貸成本,進而影響信貸和消費需求。簡單來説,美國金融機構存貸款利率主要以聯邦基金利率為基準進行定價,隨着美聯儲加息以及加息預期的引導,居民和企業的借貸成本將有所上升,從而抑制居民和企業的需求。具體來看:

對於居民來説,一方面,在美聯儲加息預期發酵下,貸款利率水平將有所上升,有助於抑制購房需求。從歷史數據來看,30年期抵押貸款利率與聯邦基金利率的走勢較為同步,而美國成屋銷售同比一般在抵押貸款利率上行時下降,下行時上升。實際上,自去年年底美聯儲加息預期不斷髮酵下,30年期抵押貸款利率加速上行,截至3月31日,30年期抵押貸款利率已經上行至4.67%,為2018年12月以來新高。

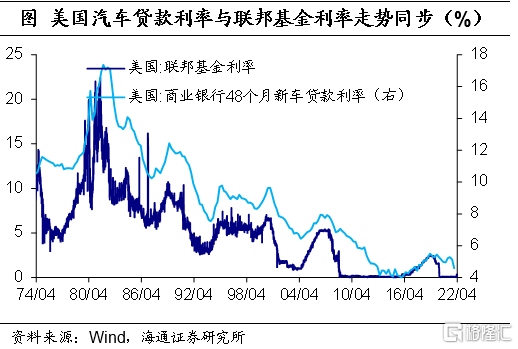

同時,貸款利率上行也會加大購車成本。自2020年3月受疫情衝擊以來,全球汽車零部件供應鏈大幅受損,美國二手車價格不斷創新高,截至2月仍位於歷史高位,因而購車成本的上升將進一步抑制購車需求。

另一方面,在美聯儲加息以及加息預期進一步發酵下,股市面臨調整壓力,資產價格變動會影響居民財富水平,從而抑制消費需求。根據Fredj Jawadi等(2014)測算,居民消費支出對金融資產的彈性為0.28,即金融資產每減少1美元,消費支出將減少0.28美元。[1]

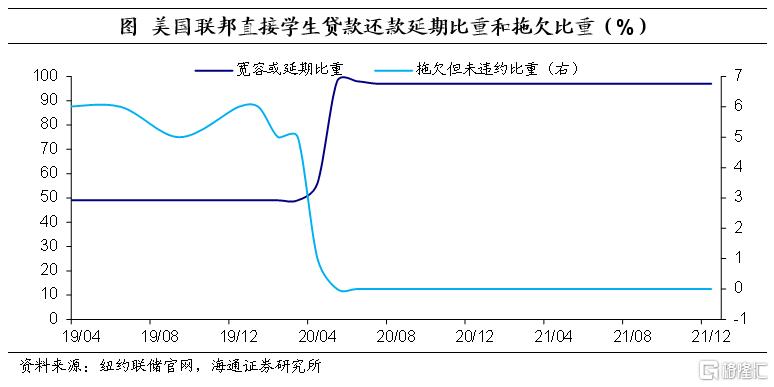

此外,隨着金融狀況收緊,更高的信貸門檻或使得低收入羣體以及風險較高人羣無法獲得貸款,從而抑制消費需求。例如,疫情初期,美國政府宣佈自2020年3月至2022年4月期間,將聯邦直接學生貸款利率降至0%,且可以延期還款,這一決策減免了約1950億美元。隨着優惠政策的到期,以及貸款利率的上行,相關羣體的消費需求將明顯受到衝擊。

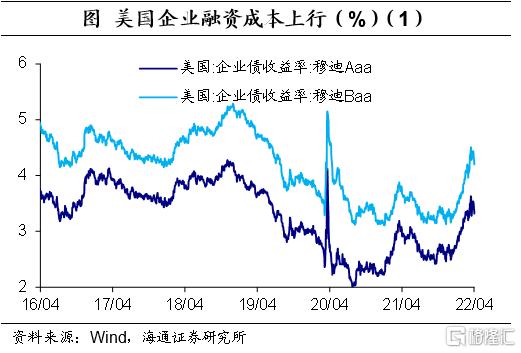

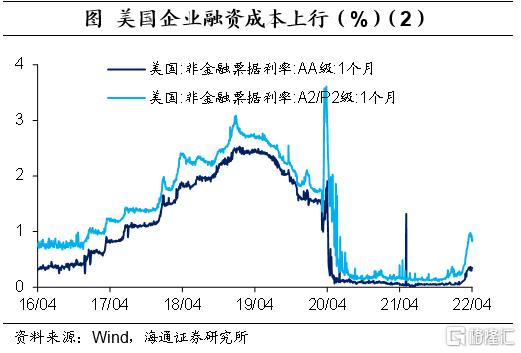

對於企業來説,在美聯儲加息以及加息預期發酵下,一方面,企業融資成本將有所上升,例如,截至4月1日,美國企業債收益率(穆迪Baa)上行至4.20%,已經回到疫情衝擊之前(2020年3月)的水平;美國1月期非金融票據利率(A2/P2級)上行至0.88%,為2020年5月以來新高。

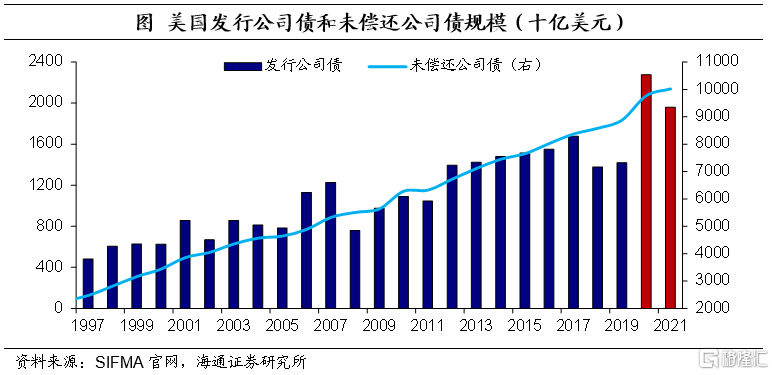

另一方面,還債壓力也有所加大。過去兩年受美聯儲貨幣寬鬆政策影響,美國公司債發行規模大幅提升, 2020年發行規模超2萬億美元,創歷史新高,2021年再度發行1.96萬億美元,且其中多數為投資級。截至2021年,美國未償還公司債規模突破10萬億美元。此外,在美聯儲加息以及加息預期進一步發酵下,金融資產也面臨調整壓力。

在這種背景下,企業傾向於控制成本、削減支出,而成本的減少意味着降低居民勞動報酬;支出的減少則意味着減少資本開支,即減少新設備、新工藝、新技術的投資和採購等,都有助於抑制需求。

進一步來看,美聯儲政策具體對通脹哪些成分影響更直接呢?根據James H. Stock和Mark W. Watson(2020) 研究表明,在對PCE權重以及週期相關性調整後,貨幣政策影響最直接的類別是租金(包括業主的等價租金)和食品(包括家庭食品和食品服務),二者佔總體通脹的權重大約30%。[2]此外,我們也可以持續跟蹤週期性通脹變化情況,這些類別對整體經濟的變化更加敏感。

3

美聯儲能“軟着陸”嗎?

美聯儲“鷹派”加劇。隨着美國通脹壓力不斷加大以及非農就業恢復強勁,美聯儲主要官員表態不斷變鷹,不斷釋放接下來或將加息50BP的信號。市場加息預期也在不斷髮酵,截至4月1日,CME跟蹤數據顯示,市場預期全年加息9.6次,較地緣衝突之前的6.7次大幅提升(2月14日)。

我們在之前的報吿《40年未見的美國高通脹:8次加息夠不夠?》中也指出,如果美聯儲不能及時遏制通脹,長期的信譽損失帶來的後果可能更為嚴重。我們認為,美聯儲短期內可能需要更快的加息,哪怕先快速加息遏制住通脹,如果經濟衰退再降息,也需要更快的行動。

那麼,一個關鍵的問題是,本輪美聯儲能實現“軟着陸”嗎?

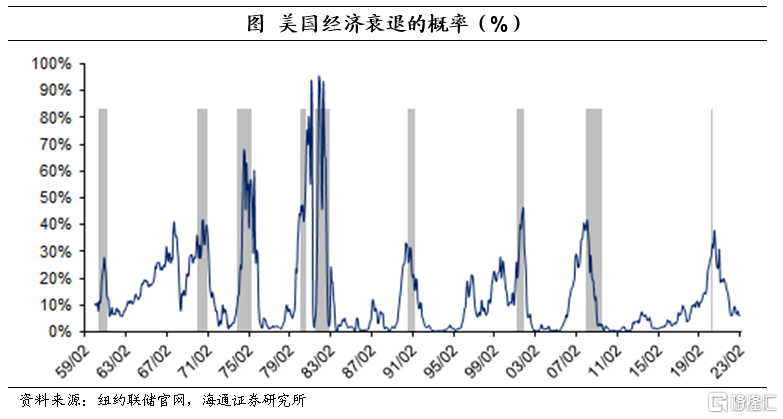

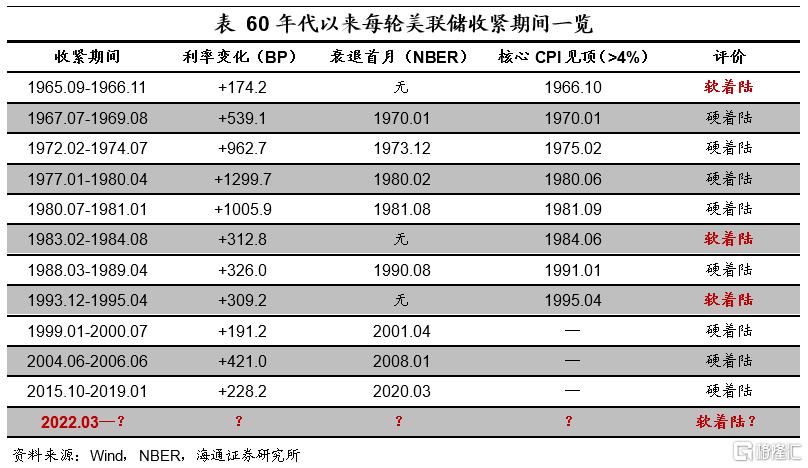

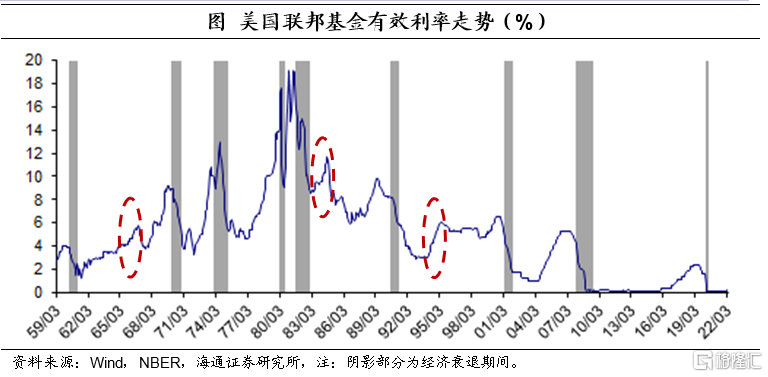

首先,回顧歷史來看,以聯邦基金有效利率為基準,自60年代以來,美聯儲共進行了11次緊縮措施,其中8次引發了經濟衰退,尤其是2007年-2009年期間、1981年-1982年期間以及1973年-1975年期間三個時間段衰退的時間最長(均在16個月及以上)、程度也最深(季度實際經濟增速最大跌幅均超過2%,08金融危機期間近-4%)。

不過,也有3次實現了“軟着陸”,分別為1965年-1966年期間、1983年-1984年期間以及1993年-1995年期間,尤其是1983年-1984年期間經濟增長強勁(平均季度實際經濟增速超6%)。

其次,與前幾輪“軟着陸”相比,本輪收緊期間有何不同?

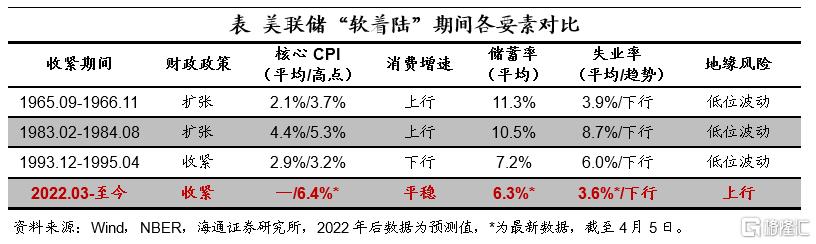

從財政政策來看,1965年和1983年期間均為財政擴張,1994年期間為財政收緊。未來美國財政刺激趨向於減弱,與1994年相近。

從消費和儲蓄率來看,1965年和1983年期間美國儲蓄率水平較高,平均在10%以上,美國消費增速均上行;而1993年期間平均儲蓄率降至7.2%,消費增速有所下行。隨着美國財政刺激逐步減弱、儲蓄率水平迴歸正常以及疫情大幅緩解,未來美國商品消費將繼續放緩,不過服務消費或仍有修復空間。

從通脹來看,前幾輪美國通脹壓力均較小,1983年期間美國核心通脹最高僅5.3%,而美國當前核心通脹已經突破6%(2022年2月);且受地緣風險以及供應鏈恢復緩慢影響,3月核心通脹或將繼續上行,通脹壓力遠大於過去幾輪。

從失業率來看,前幾輪美國失業率均呈現下行,不過1983年和1994年期間失業率較高,平均高達8.7%和6.0%;1965年期間相對較低,平均為3.9%。而當前美國失業率已經下行至3.6%的歷史低位(2022年3月),隨着美國疫情逐步緩解,未來就業或將繼續修復。

從地緣風險來看,前幾輪都沒有地緣風險擔憂,地緣風險指數均在歷史低位波動;而本輪則面臨地緣風險上行壓力,截至2022年2月,地緣風險指數上行至4.3%,高於歷史平均值。

總的來説,歷史上罕有財政收緊疊加高通脹背景下的“軟着陸”。本輪政策收緊相比前幾輪“軟着陸”的優勢在於,美國服務消費仍有修復空間、美國房地產餘温仍存、失業率處於歷史低位,美國經濟動力仍未熄火。而缺點在於,本輪美國通脹壓力更大、勞動力市場更緊俏(工資-通脹螺旋高懸)、財政刺激邊際減弱、地緣風險壓力也較大。在這種背景下,美聯儲想要實現“軟着陸”難度較大。我們預計,隨着貨幣政策的加速收緊,美國經濟量的增速會受到限制,甚至可能轉為下降。

不過,短期內,美國陷入衰退的風險或相對較小,一方面,美聯儲仍寄希望於“軟着陸”,政策收緊過程中會時刻關注經濟和市場的反應;另一方面,美國當前經濟仍有動力。此外,今年美國總統拜登面臨中期選舉,政治因素也是美聯儲不可忽視的一大要素。

根據紐約聯儲預測,截至2022年2月,美國經濟衰退的概率下行至10%以下,未來一年美國經濟衰退的概率平均為7.2%,風險相對較小。