3月中旬港股和中概股市場一度出現明顯波動,其劇烈程度表明一定程度上可能存在流動性的衝擊。慶幸的是,3月中旬金融委維穩信號及時穩住市場情緒,避免流動性衝擊導致的恐慌拋售進一步放大,市場也應聲反彈。不過,依然值得探究問題是,誰在賣出?原因何在?後續是否還有壓力?探討這些問題對於判斷後續市場走向也有參考意義。

誰在賣出?南向資金整體流入,海外資金特別是主動型資金可能是主因

現有數據口徑不全(如EPFR資金流向只涵蓋“基金”這一類投資者)和港交所持股不穿透的客觀現實,使得試圖掌握港股全局投資者結構和高頻資金流向變化變得異常困難。針對這一問題,我們嘗試從宏觀(港幣匯率、香港M3、BOP口徑組合投資)、資金流向(互聯互通南向資金、EPFR資金流向)、港交所CCASS持股(中介機構持股)、基金持倉和公司股東信息(如SEC 13F、公司股東、基金公告)等各層次的“拼圖”,組合成相對全面的信息。綜合最新變化,我們發現:

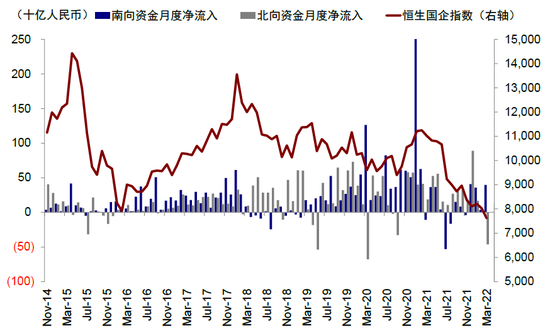

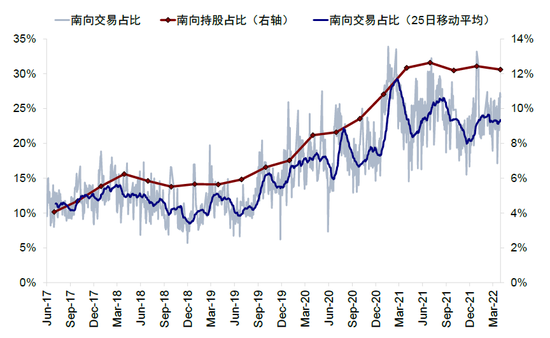

南向資金:動盪中逆勢流入,直到近期有所轉弱。3月中上旬港股動盪期間,南下資金依然流入,甚至逆勢加速。除3月17日小幅流出外,自2月23日市場波動開始至3月23日市場企穩反彈的這一個月內,南向資金幾乎每日維持流入且持續加速,整體流入規模634億港元,佔年初以來整體流入973億港元的三分之二。具體流向也呈現出逆勢加倉的特徵,例如跌幅較大的新經濟龍頭,如騰訊、美團-W、李寧、藥明生物和快手-W等是流入主力,而舜宇光學,建設銀行、長城汽車和碧桂園服務流出較多。因此可以看出,本輪波動中南下資金並非主導。

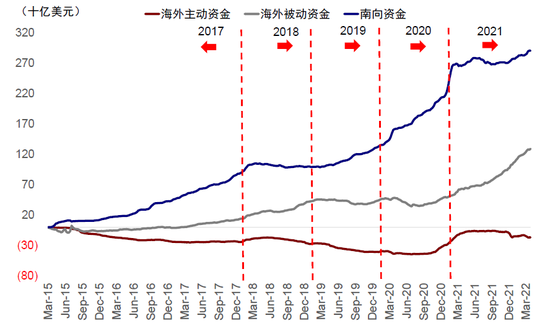

海外資金:被動資金流入、主動資金流出。顯然,海外資金流出是主因,其中又以主動型資金流出主導,體現爲:

- 1)EPFR口徑下主動資金2月底到3月中大幅流出A股、港股和中概,總規模45.7億美元;但同期被動資金仍流入90.5億美元;

- 2)北向資金大舉流出 (前兩週最波動期間流出——680億人民幣,幅度僅次於2020年3月疫情動盪期間的870億人民幣);

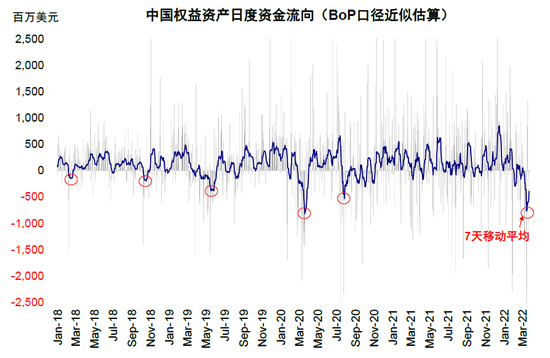

- 3)IIF估算的3月上半月BOP口徑下中國股票組合資金流出規模爲105億美元,創2005年有數據以來新高;

- 4)港幣和人民幣在美元沒有大幅升值的背景下走弱也側面說明瞭部分資金流出的壓力。

此外,從持股結構上:

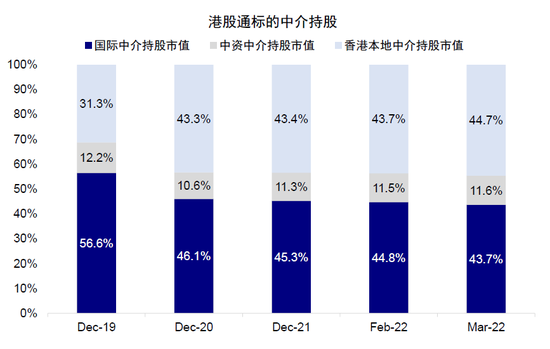

- 1)3月上旬,港交所CCASS持股中,外資中介持股降幅最大(1.07ppt),中資中介小幅擡升(0.10ppt),香港本地中介擡升最大(0.97ppt);

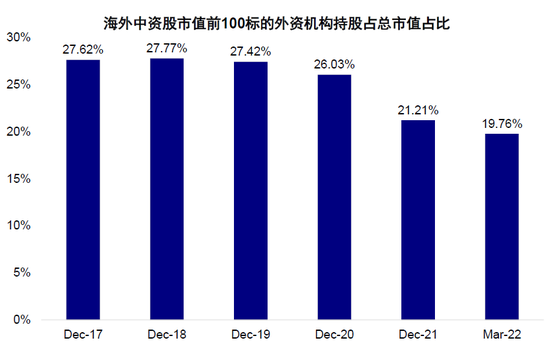

- 2)基於近6,000家外資機構投資者對市值前100的海外中資股持股季度信息的彙總,我們發現外資機構的持股佔比從2021年底的約21.2%已經下降至當前19.8%;

- 3)部分海外機構通過報告和公告等形式提示可能的持倉變化。

爲何流出?地緣風險下的連帶風險和投資適當性擔憂、內外部監管不確定性

之所以出現大幅且集中的外部資金流出,我們認爲,可能與地緣局勢持續緊張下的連帶風險和投資適當性擔憂、以及內外部監管不確定性等因素有關。

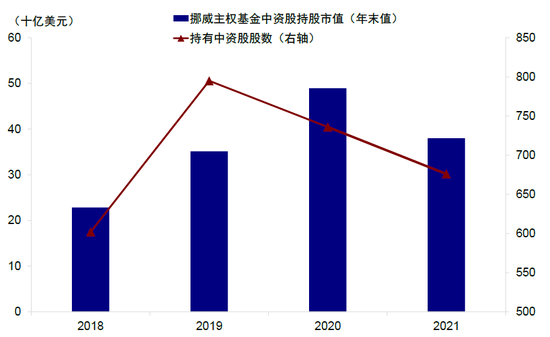

具體而言,俄烏局勢持續緊張引發的連帶制裁以及投資適當性擔憂,可能使得部分海外投資者減持。3月中挪威主權財富基金公告,將一家港股中資股從其投資組合中剔除[1],恰逢俄烏局勢緊張,引發了市場擔憂更多類似舉措可能接踵而至。隨着俄烏局勢持續緊張,對中國或中國部分企業可能遭受連帶制裁、或者擔心不符合投資理念的擔憂都可能促使一些投資機構、特別是偏長期和大型的投資機構評估中國資產的敞口。

中概股監管和中美關係變數也引發了一部分投資者的擔憂,例如一些海外養老和大型投資機構報告中多次提及對於中美貿易摩擦等因素的關注。3月上旬SEC依據外國公司問責法細則將首批5家中概股公司放入到不符合當前要求的初步名單上,加大了投資者對於後續退市風險的擔憂和恐慌情緒。

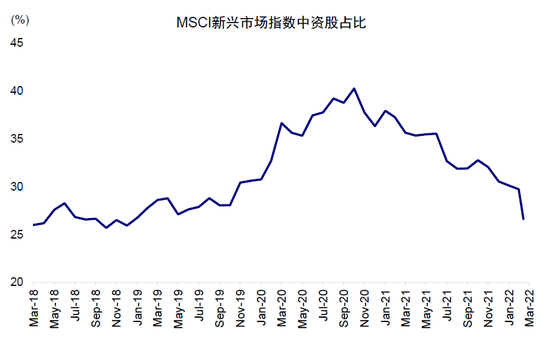

除此之外,局部的全球美元流動性衝擊和因俄羅斯持倉被凍結引發的減持需要也可能有影響,但估計不是最主導因素。一方面,俄烏局勢升級導致全球資產波動使得市場一度擔心可能引發全球範圍的流動性緊張,進而使得新興市場遭受無差別贖回(類似於2020年3月疫情期間),但我們監測到的主要美元流動性指標都沒有到異常緊張的程度。另一方面,因俄羅斯持倉凍結而需要被迫減持中國資產也不排除解釋一部分。追蹤MSCI新興指數整體1.8萬億美元AUM(截至2021年中)對應俄羅斯1.5%的權重,規模約爲270億美元,但可能不是最主要因素,證據是EPFR口徑下被動資金繼續流入。

港股持股結構?外資仍是主導,南向不斷提升

海外投資者依然是香港市場的主力。從各種蛛絲馬跡中我們可以看出目前海外投資者仍然是港股市場的最重要參與者。首先,港交所2020年發佈的《現貨市場交易研究調查2019》中可以看出,海外投資者在香港市場依然佔據主導,成交佔比——43%。與此同時,通過港交所CCASS提供的中介持股數據,可以看到港股通全部標的中介持股市值中,11.6%來自中資中介,國際中介以及香港本地中介分別佔到43.7%與44.7%(包含二次上市公司存託行持有股份,不一定於港股市場流通)。假設一般情況下外資機構更多偏向選擇國際投行作爲中介的話,可以看出海外資金仍是港股市場主力。

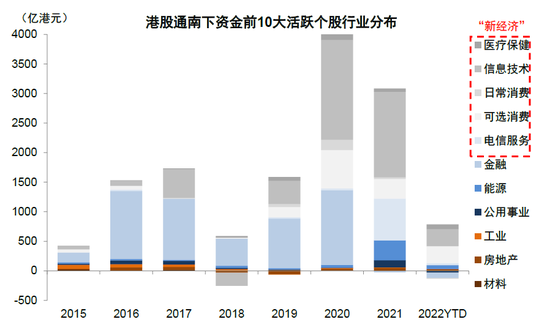

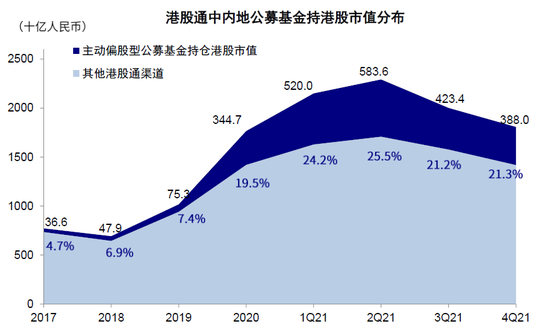

但南下資金不斷擡升。2014年11月港股通開通以來,南下資金持股與成交佔比都不斷壯大,目前南下資金已累計流入2.28萬億港幣,持股市值佔到港股通可投資範圍的12.2%。不過由於南向資金交易更爲活躍,因此成交佔比高達20%左右。進一步到南向資金內部,公募基金持股佔比也逐年提升,從2018年的6.9%大幅提升至2021年四季度的21.5%(《公募4Q21港股持倉:持倉繼續回落但轉機漸現》)。持股偏好上,相比海外資金,南向資金更偏好新經濟。

後續展望:流動性衝擊的恐慌拋售基本結束,逐步進入估值修復;後續穩增長力度、監管動向及俄烏局勢是關鍵

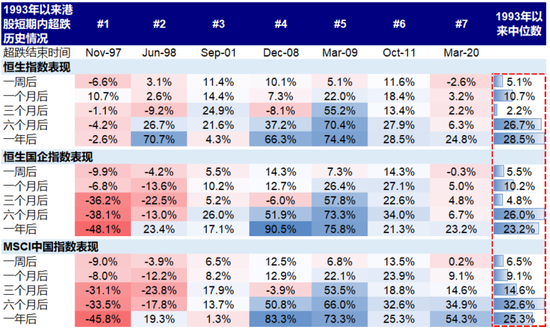

往後看,我們預計市場的修復可能分三步走。首先是流動性衝擊的修復。得益於3月中旬金融委政策維穩信號和近期中美監管合作的積極進展,市場從底部反彈逐步企穩,流動性衝擊下的恐慌拋售基本結束,但後續俄烏局勢依然值得關注。第二步是重回年初的估值修復邏輯,這一情形與2016年初和2019年初較爲類似,即盈利預期和增長尚未回升,但穩增長預期和流動性寬鬆環境下南向資金流入推動估值修復。第三步看基本面是否能夠企穩提供進一步支撐,關注後續穩增長政策進展和相關監管措施。

短期內,我們傾向於市場維持區間震盪,主要考慮到:

1)監管不確定性和地緣局勢仍在持續,或使得部分海外基金可能難以很快重新流入;

2)國內疫情傳播仍然處於上升趨勢;

3)穩增長政策的力度和時點仍待驗證;

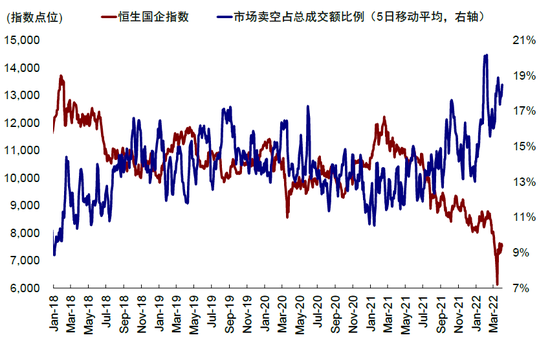

4)賣空佔比仍然居高。不過,市場也並不乏積極的因素,如估值水平已經具有相當吸引力;更多企業正籌劃擴大股票回購力度或發放高額股息;香港本地疫情高點正在過去逐步緩解。整體而言,我們認爲港股市場的中期機會仍然大於風險,國內政策對於提升投資者風險偏好起到關鍵性作用。配置方面,我們認爲低估值高股息標的和前期調整幅度較大的優質成長股將提供更好的配置價值,所謂“啞鈴型”策略;同時香港本地消費和金融股在香港疫情改善背景下也值得關注。

圖表1:雖然市場回調明顯,但南向資金進入2022年以來逆勢流入,而北向資金大舉流出

資料來源:萬得資訊, 中金公司研究部;數據截止2022年4月1日

圖表2:南向資金對於新經濟的偏好愈發顯著

資料來源:萬得資訊, 中金公司研究部;數據截止2022年4月1日

圖表3:EPFR口徑下,海外主動資金近期流出壓力較大,而被動資金卻依然加速流入

資料來源:EPFR, 萬得資訊, 中金公司研究部;數據截止2022年4月1日

圖表4:三月以來海外主動型基金分別連續流出港股以及中概股市場,而南向資金卻依然逆勢攀升

資料來源:EPFR, 萬得資訊, 中金公司研究部;數據截止2022年4月1日

圖表5:BoP口徑下,中國權益資產日度流出規模創2005年以來新高

資料來源:IIF,中金公司研究部;數據截止2022年4月1日

圖表6:從外資機構對於海外中資股持股佔總市值數據來看近期同樣有所下降

資料來源:彭博資訊,中金公司研究部;數據截止2022年4月1日

圖表7:挪威主權財富基金中國股票持股數量與整體持股市值在2021年均有所下降

資料來源:Norges Bank年報, 中金公司研究部;數據截止2022年4月1日

圖表8:投資於新興市場的海外主動型基金(EPFR口徑)目前已經低配海外中資股

資料來源:EPFR, 中金公司研究部;數據截止2022年4月1日

圖表9:當前MSCI新興市場指數中,中資股佔比約爲27%

資料來源:彭博資訊,中金公司研究部;數據截止2022年4月1日

圖表10:從港股通標的中介持股層面來看,國際中介持股當前能佔到整體市值的43.7%

資料來源:萬得資訊, 中金公司研究部;數據截止2022年4月1日

圖表11:港股市場海外和本地交易額佔比差距逐漸拉大

資料來源:港交所,中金公司研究部;數據截止2022年4月1日

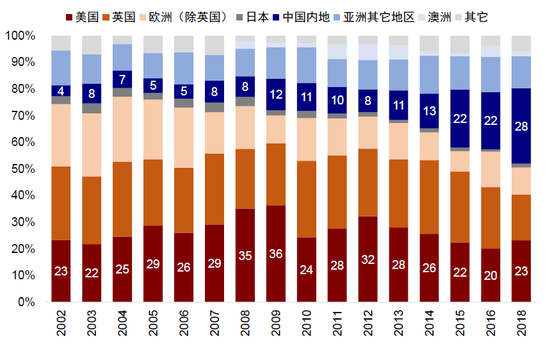

圖表12:海外交易額中,中國資金佔比逐年提升

資料來源:港交所,中金公司研究部;數據截止2022年4月1日

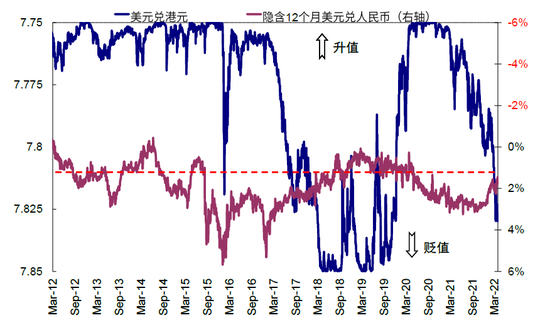

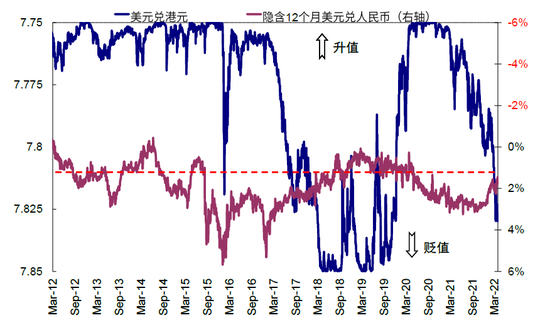

圖表13:近期港元對美元貶值壓力明顯

資料來源:彭博資訊,中金公司研究部;數據截止2022年4月1日

圖表14:A/H溢價自年初小幅回落後重回高位,基本處於長期歷史均值一倍標準差以上

資料來源:萬得資訊,中金公司研究部;數據截止2022年4月1日

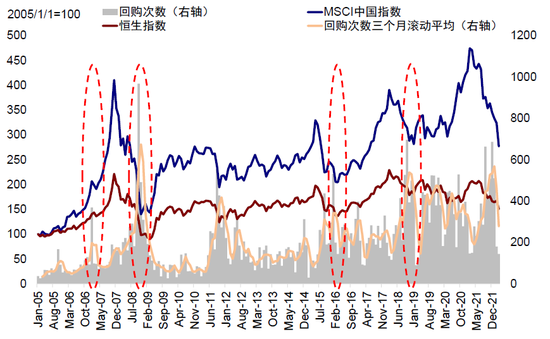

圖表15:股票回購加速往往預示中期市場可能企穩反彈

資料來源:彭博資訊, 中金公司研究部;數據截止2022年4月1日

圖表16:港股市場賣空成交佔比仍處於高位

資料來源:彭博資訊, 中金公司研究部;數據截止2022年4月1日

圖表17:港股通成交額佔港股成交額比例逐年提升

資料來源:彭博資訊, 萬得資訊, 中金公司研究部;數據截止2022年4月1日

圖表18:港股通中內地公募基金持股市值佔比約爲21.3%

資料來源:彭博資訊, FactSet, 萬得資訊, 中金公司研究部;數據截止2022年4月1日

圖表19:市場急大跌後的表現

資料來源:萬得資訊,中金公司研究部;數據截止至2022年4月1日