本文來自格隆匯專欄:中金海外策略KevinLIU,作者:劉剛 王漢鋒等

焦點討論:海外疫情改善後的線下服務業修復路徑與對比分析

雖然受疫情狀況和免疫基數等因素影響,各國和地區的開放進程存在差異,但逐步走向開放可能也是大勢所趨。那麼,開放後服務業的修復路徑如何?如何影響供需?對於後續逐步可能走向開放的地區都將有一定參考意義。本文中,我們聚焦前期開放的部分國家和地區(如歐美和新加坡等)的服務業修復過程和路徑,為投資者提供相應參考。

2021年5月以來,歐美國家就逐步開始了對內和對外的開放過程,期間雖然疫情反覆擾動(如去年夏天Delta和四季度Omicron),政策開放方向並未改變。對歐美主要國家疫情、政策、線下活動和復工等高頻跟蹤過程中,我們發現線下服務業的修復程度,核心是政策開放程度、節奏看疫情擾動,但最終修復水平則取決於居民收入和消費能力。具體而言,

►歐洲開放進展較美國更早也更快;但由於財政刺激力度較弱,居民整體消費力度不強。由於歐洲國家面積普遍較小,各國之間無論是經濟還是居民往來的聯繫都較為密切。從2021年4月起,歐盟針對跨境的通行方式開始進行討論;6月歐盟推出跨境通行證政策(Digital COVIDCertificate)試運行並於7月正式實施,對接種疫苗、檢測陰性和痊癒者提供在歐盟內自由通行的便利,成員國陸續依照相應準則開始邊境開放[1],英國也逐步放開了疫情限制。2021年底Omicron疫情期間,由於病例大規模爆發,一些國家境內和跨境政策都相對收緊,但整體趨勢並未完全逆轉(《多國升級防疫措施》)。2022年2月開始,包括英國等更多國家進一步放開了疫情限制(《多國取消限制進一步開放》)。

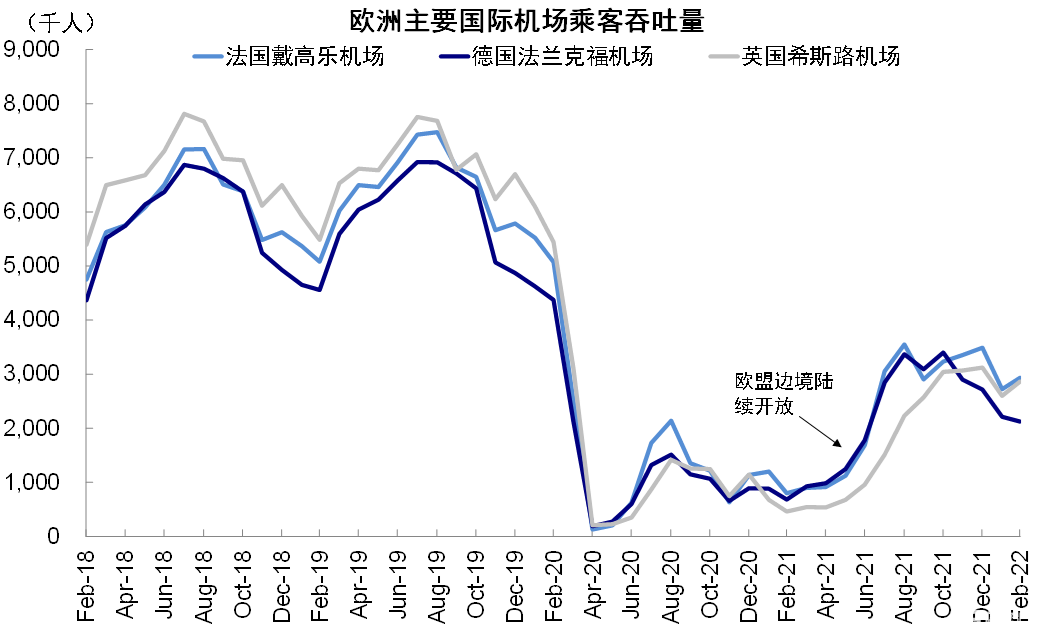

邊境開放後,歐洲線下酒店和航空數據修復立竿見影。以法國為例,6月法國對歐盟開放邊境後,6月和7月法國戴高樂機場乘客吞吐量環比分別增長50.4%和80.9%,短期增速顯著。酒店層面,邊境開放後旅客人數6月當月大幅增長。

圖表:歐洲機場吞吐量修復斜率高但水平低

資料來源:Wind,中金公司研究部

圖表:法國酒店業2021年6月開始也較快修復

資料來源:Haver,中金公司研究部

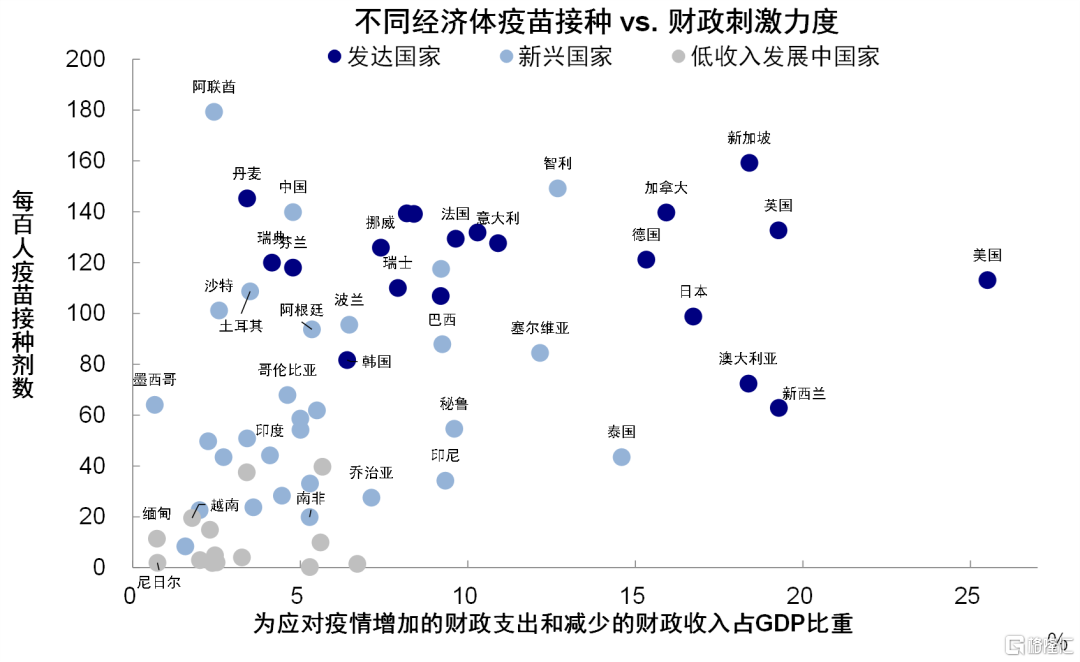

不過,由於歐洲疫情以來財政刺激力度較弱,居民資產負債表修復也慢於美國,因此歐洲服務消費修復速度和水平較美國更弱。根據IMF統計數據,發達市場疫情後財政刺激力度相對新興市場更強,其中美國為應對疫情進行的財政支出或減少的財政收入佔GDP比重為26%,在全球範圍內屬於前列,但歐洲中即便是相對領先的英國和德國,其佔比也分別僅為19%和15%。

圖表:美國疫情後財政刺激力度全球領先,歐洲相對更弱,低收入國家最低

資料來源:IMF,Ourworldindata,中金公司研究部

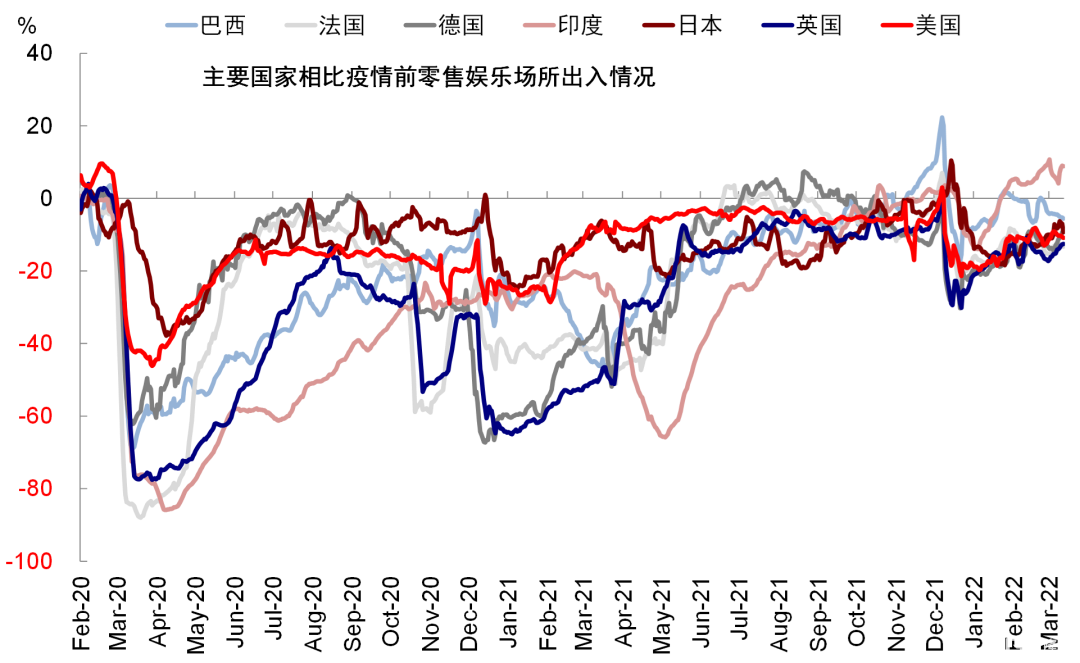

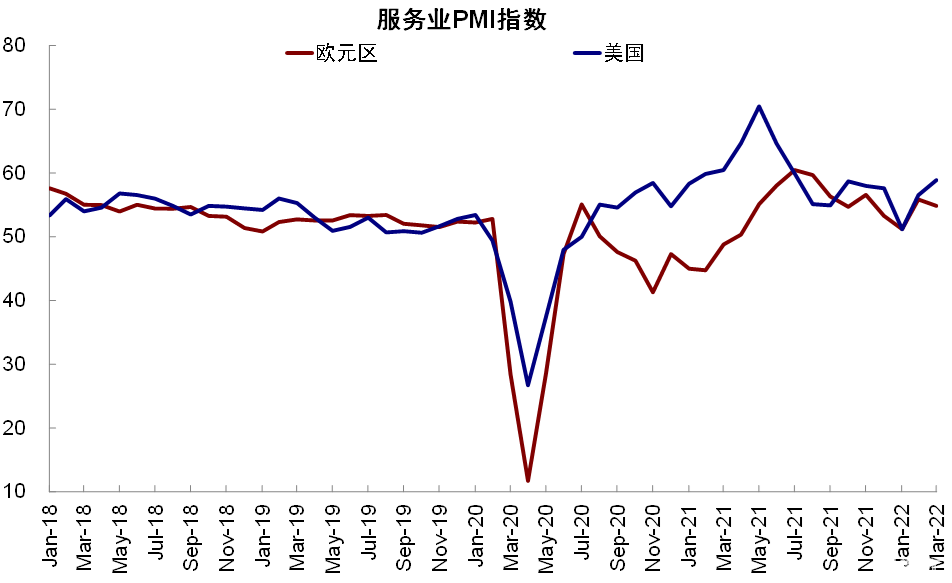

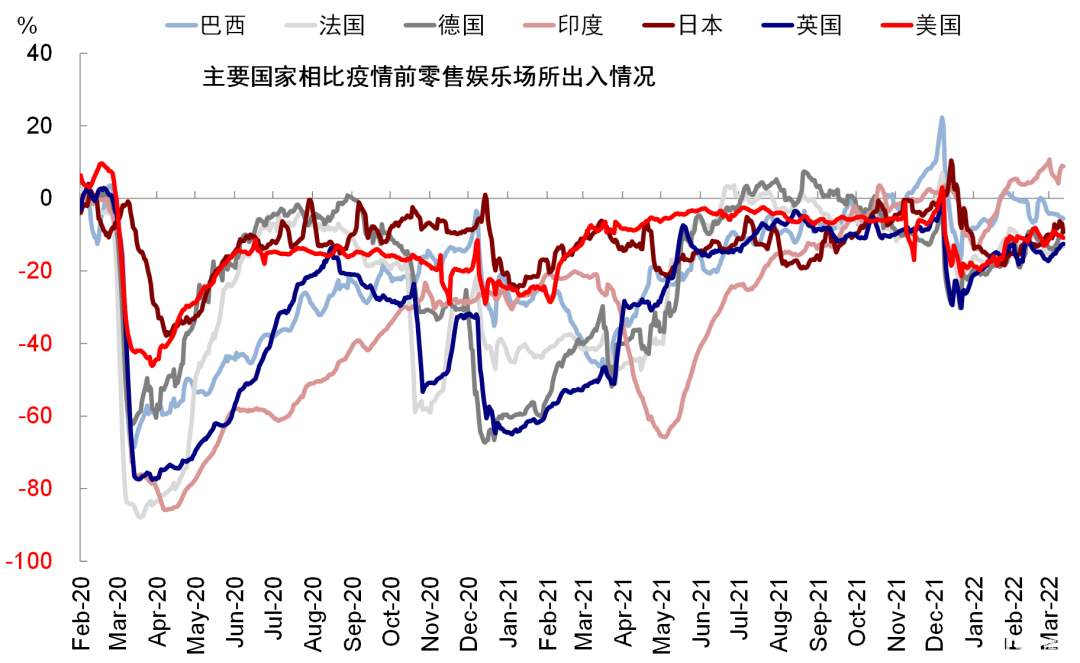

在這個背景下即便歐洲開放進展整體快於美國,但其無論是服務業PMI修復速度,還是線下零售娛樂出行高頻數據修復都要更慢。例如歐洲至今機場出行人數的修復水平不及美國機場,這一方面受到居民消費意願的影響,另一方面可能因為歐洲國家面積較小,跨境出行有自駕和火車等更多交通方式選擇;此外歐元區GDP中消費分項也並未回到疫情前水平。

圖表:歐洲線下零售娛樂場所活動修復慢於美國

資料來源:Ourworldindata,中金公司研究部

圖表:服務業PMI也是如此

資料來源:Haver,中金公司研究部

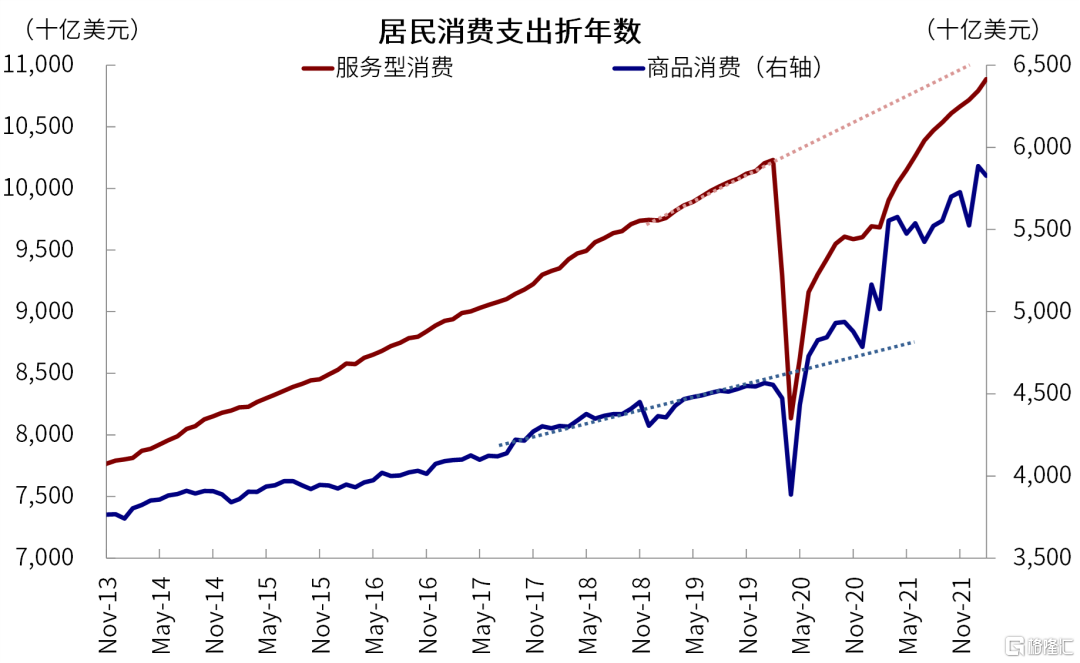

►美國財政刺激強,需求修復強,進而造成一定服務型通脹壓力,但疫情好轉後就業同樣修復。和歐洲不同,美國境內除了中南部州長期限制政策相對較松,大多州在4月左右開始陸續開放,對外邊境則在11月才開始放開2。期間美國也經歷了Omicron疫情擾動致使短期內收緊,但政策並未完全扭轉。2020年至今美國進行了三輪合計約6萬億美元左右的財政刺激使得美國居民商品消費很快超過了疫情前水平,服務型消費也以較快的斜率修復。並且從線下活動數據看,限制措施減少後,即便是在Delta和Omicron疫情衝擊下,線下餐飲、出行、娛樂等數據的修復速度都明顯比2021年初Alpha疫情限制時期更快。

圖表:美國大規模財政刺激使得居民商品消費不降反升,服務消費修復也較快

資料來源:Haver,中金公司研究部

圖表:限制政策放鬆後,疫情對線下活動的影響更多是瞬時衝擊

資料來源:TSA,Opentable,Ourworldindata,中金公司研究部

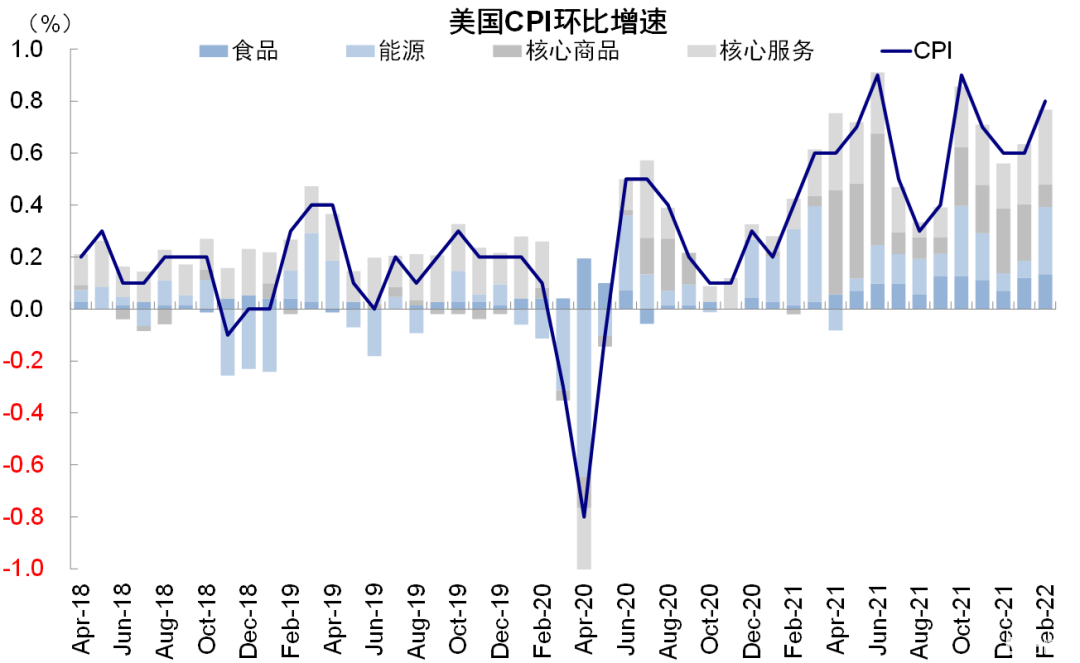

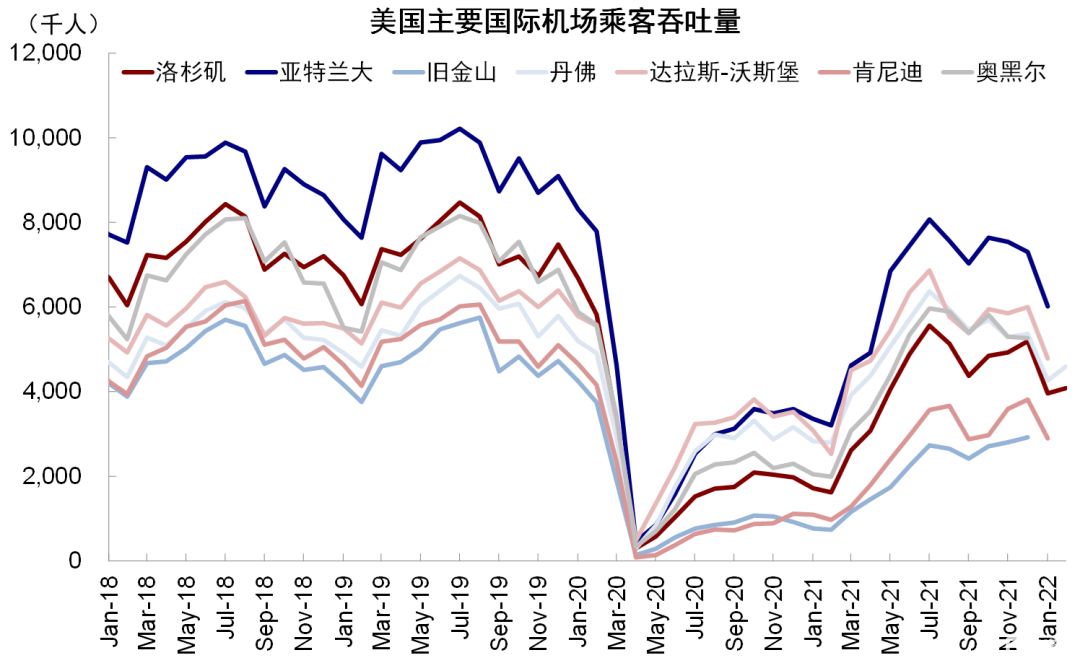

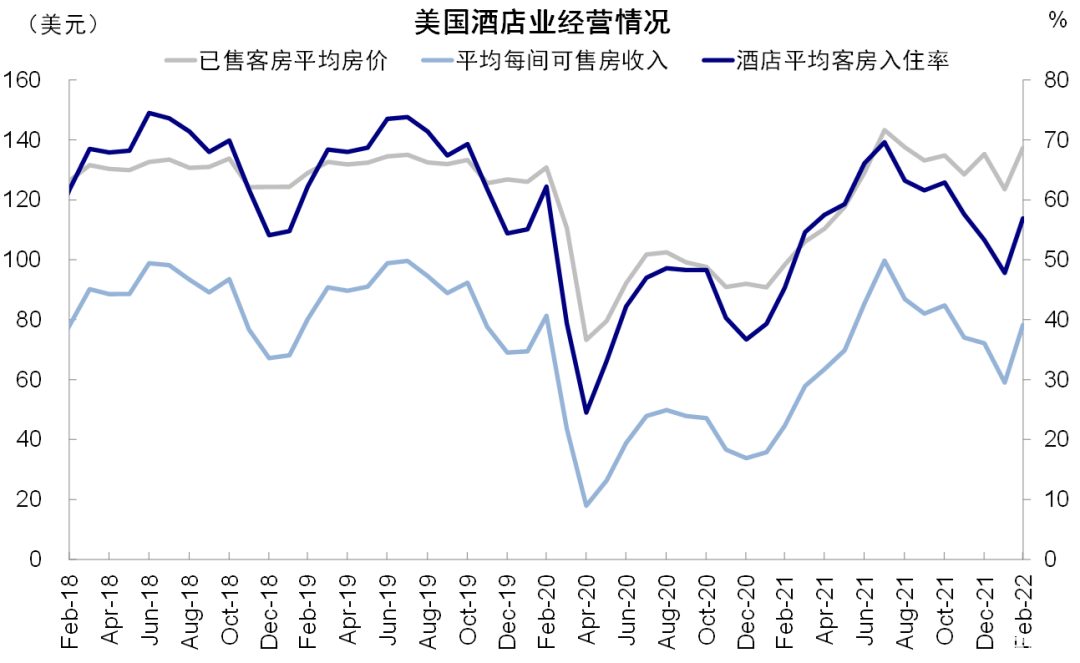

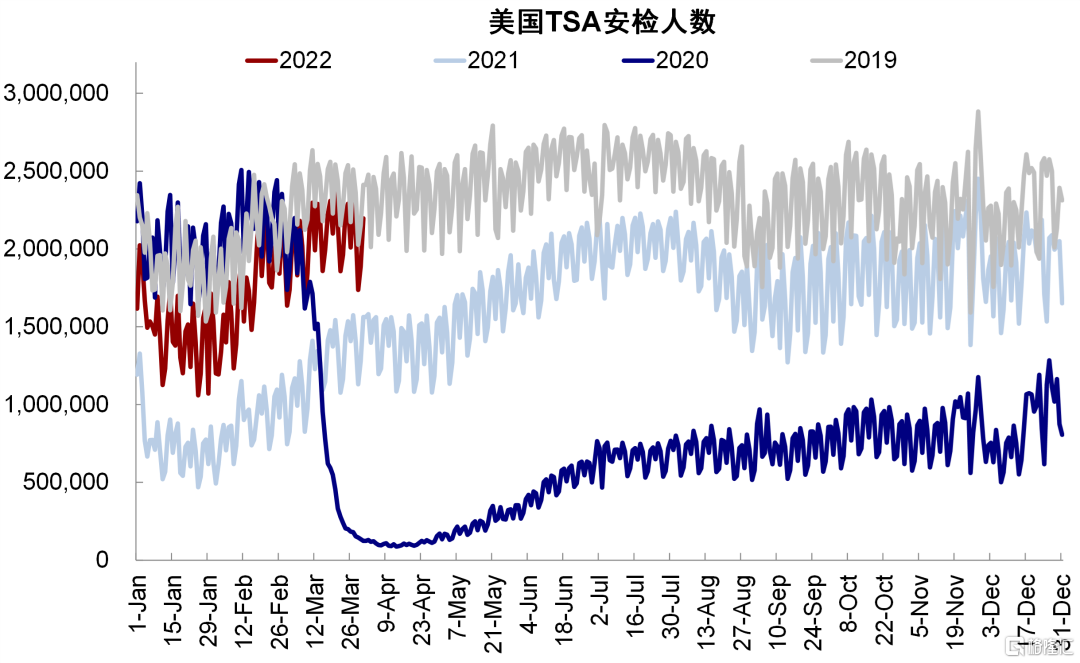

快速修復的服務型需求也帶來了通脹壓力。隨着美國商品消費的降温,從2022年以來1月和2月連續兩個月美國核心服務CPI對CPI環比的貢獻均超過了核心商品,機票和酒店價格指數2月環比分別增長2.5%和5.2%。當前美國酒店平均客房入住率為60%左右(2019年同期為71.4%),新一輪Omicron疫情升級影響帶來了小幅擾動,但修復水平已相對較高。美國主要機場乘客吞吐量也以較高速度修復,和我們追蹤的TSA安檢人數呈現的情形吻合。

圖表:核心服務代替核心商品成為CPI環比大貢獻分項

資料來源:Haver,中金公司研究部

圖表:美國機場吞吐量修復程度高於歐洲

資料來源:Wind,中金公司研究部

圖表:酒店經營情況也相對較好

資料來源:Haver,中金公司研究部

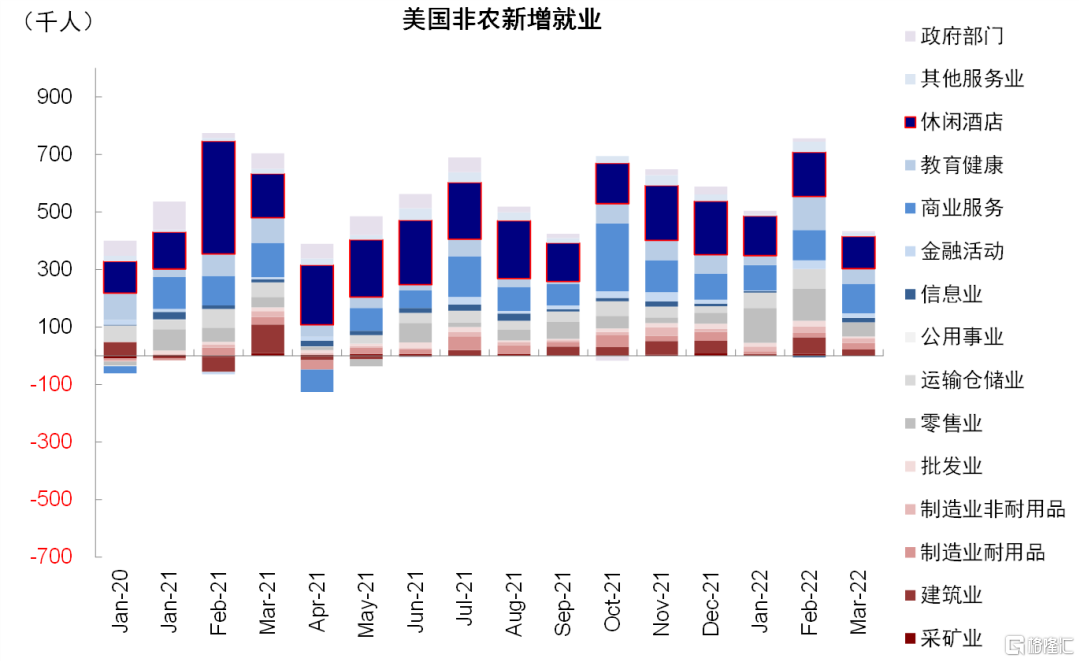

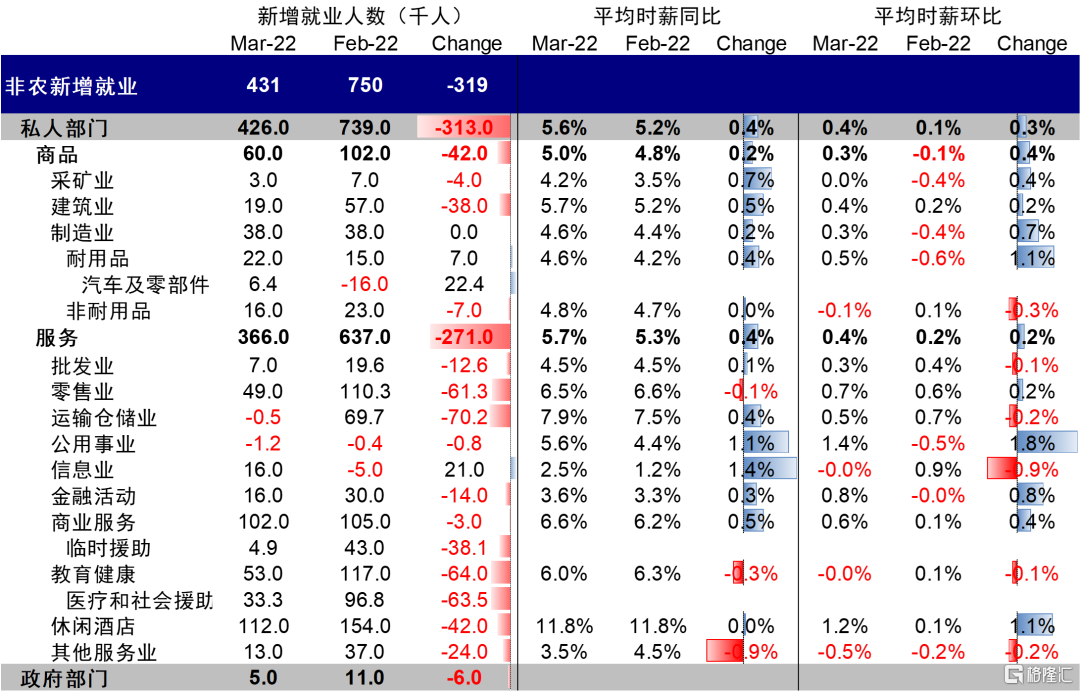

服務需求供給方主要是服務相關就業,疫情改善後也出現明顯修復。截止2022年3月,美國就業市場繼續呈現強勁態勢,失業率下降至3.6%,已經修復到2019年底水平,勞動參與率繼續提升至62.4%,雖然與疫情前仍有差距(2019年63.3%)但也呈持續修復態勢。在強勁的就業修復背後,一年多以來美國線下服務型消費如休閒酒店一直是非農就業貢獻最大的項目之一,勞動力供給的修復也助於緩解美國的服務型價格壓力。

圖表:2021年以來休閒酒店一直是非農就業較大分項

資料來源:Haver,中金公司研究部

圖表:美國就業市場修復強勁

資料來源:Haver,中金公司研究部

►新加坡從去年下半年開始有限制的放鬆境內管制,線下數據得到疫情修復。我們在《新加坡抗疫和開放歷程的啟示》中提到,新加坡從2021年下半年開始實施有限制的開放,包括增加社交活動容量等,8月起逐漸對外開放。從經濟活動層面,疫情壓力好轉以及線下活動限制逐漸放鬆後,新加坡的復工、公交和零售娛樂場所出行均得到一定修復,但由於截止當前社會活動總容量仍未放開至100%,因此數量上並未回到疫情前水平。修復過程中最大的擾動來自2021年5月外圍Delta疫情升級導致政策再度收緊,以及Omicron疫情的大量感染造成的零售娛樂場所出行下降,除此之外的影響都相對較小。

總體而言,疫情限制政策放鬆後服務型消費起初都能經歷較快的上升期,其過程和節奏取決於疫情反覆與否。不過,無論是在歐洲還是美國,長期被壓制的需求會出現反彈,但最終修復程度還是取決於居民的消費能力。這其中,美國財政刺激力度更大,居民消費修復也更強,但也帶來通脹問題。

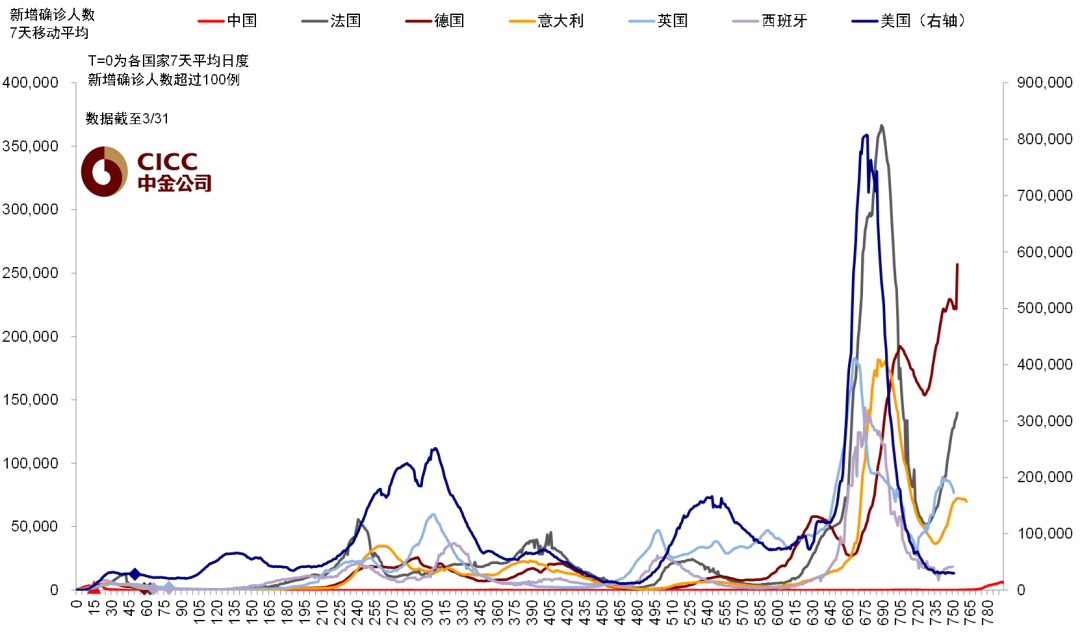

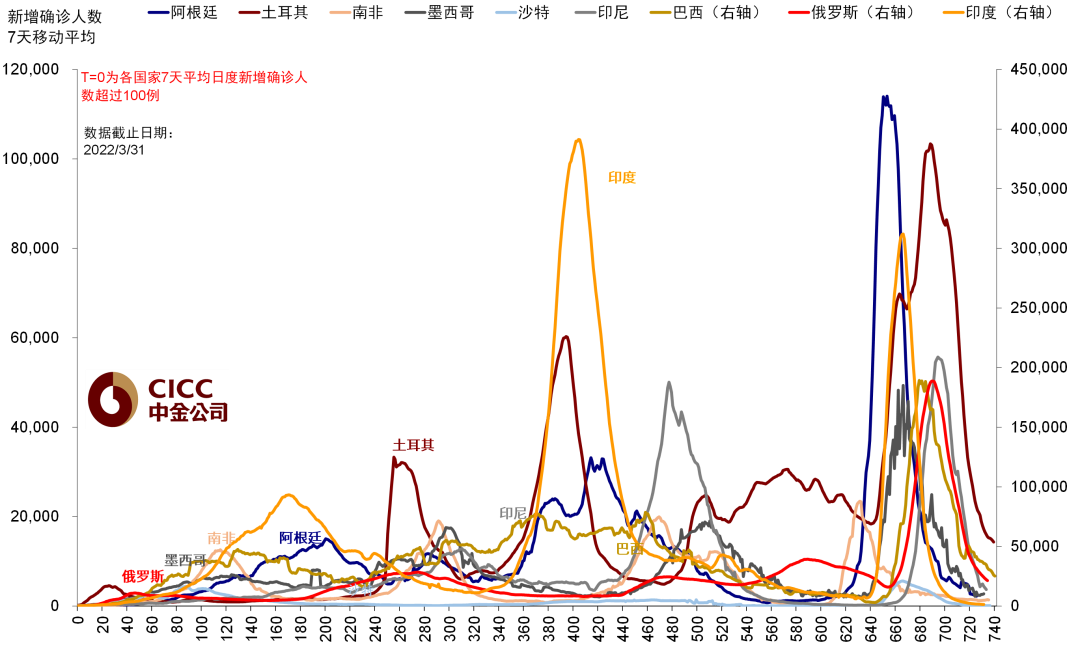

疫情疫苗:歐洲病例有所下降

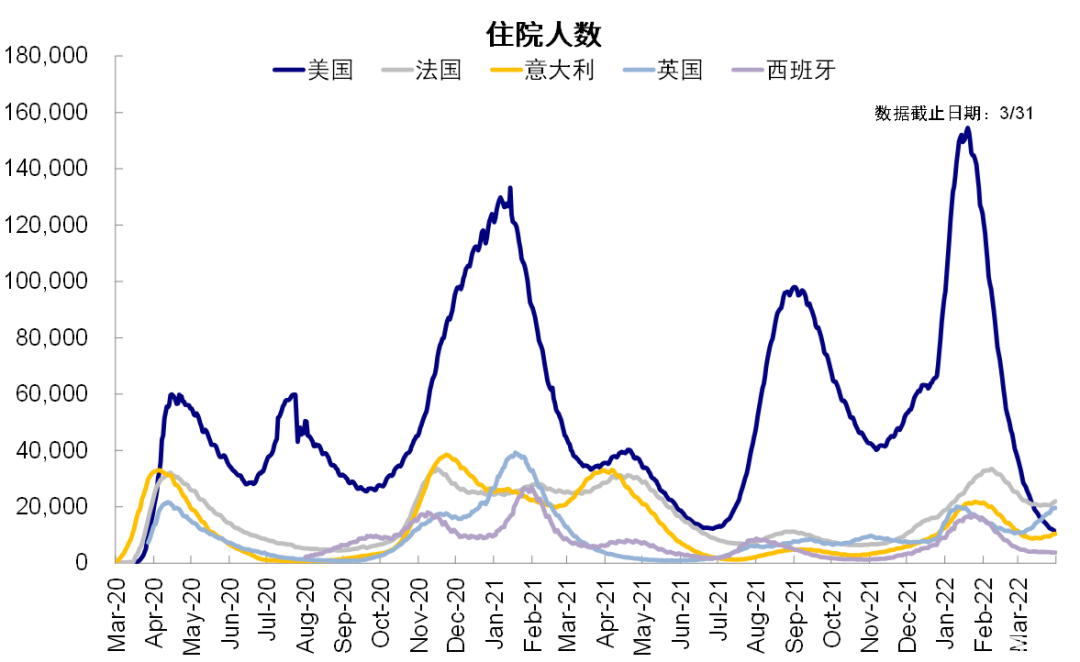

本週德國、法國新增確診人數繼續上升,但英國和意大利有所回落,美國和西班牙維持低位。我們在《海外疫情反覆會改變開放進展麼?》中指出,BA.2變種在歐洲造成了3月病例的上升,但由於該變種並未體現出更強的致病性,歐美主要國家住院人數仍呈現下降趨勢。新興市場中,中國近期日均新增確診病例上升,其他多數市場新增病例繼續下降。

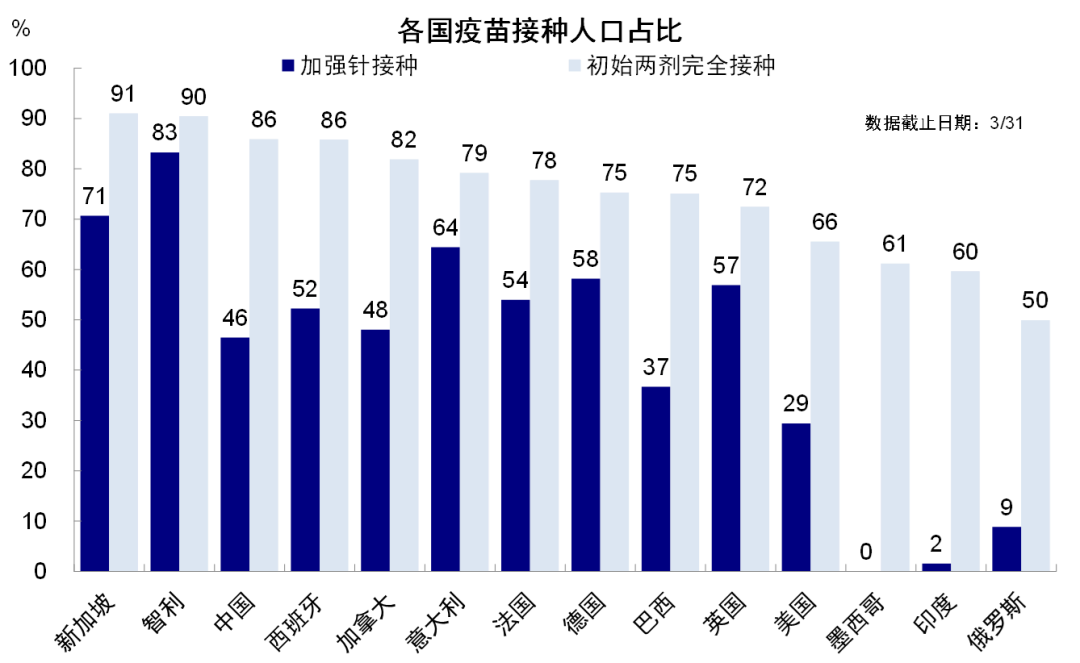

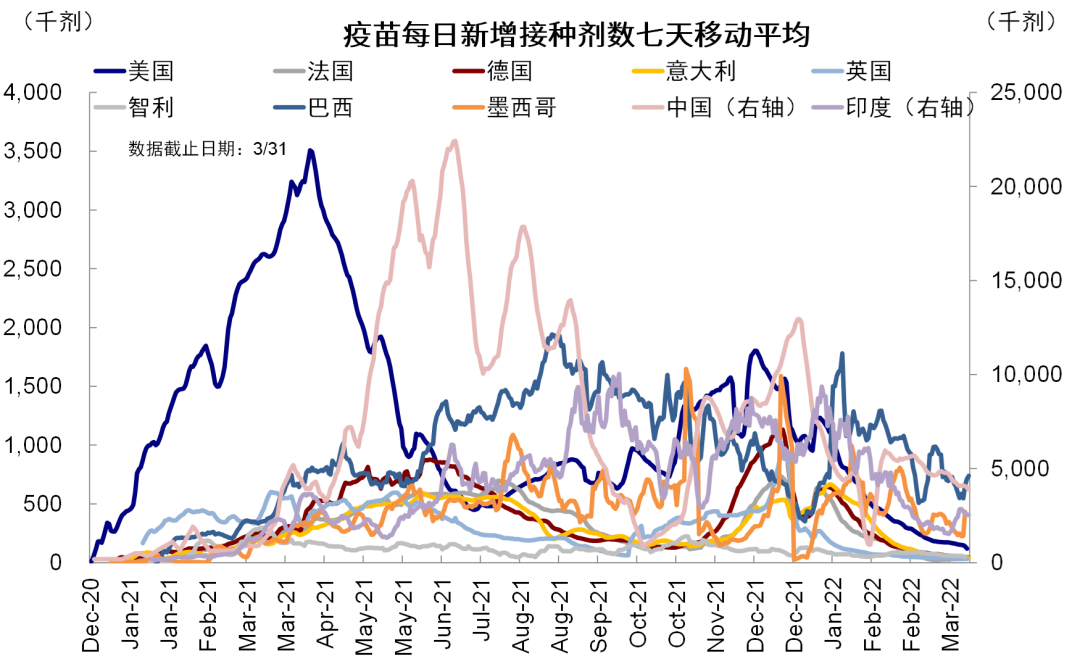

本週疫苗接種延續降速。美國日均接種下降至12萬劑左右,法國接種速度小幅上升,但德國、英國等繼續降速。新興市場中國本週日均接種390萬劑繼續小幅降速。從接種比例看,中國、美國、英國初始兩針完全接種比例分別為86%、66%和72%,加強針接種比例為46%、29%和57%。

圖表:發達和新興市場新增確診人數

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家住院人數

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家每日新增死亡人數

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家疫苗接種比例

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家新增疫苗接種劑數

資料來源:Ourworldindata,中金公司研究部

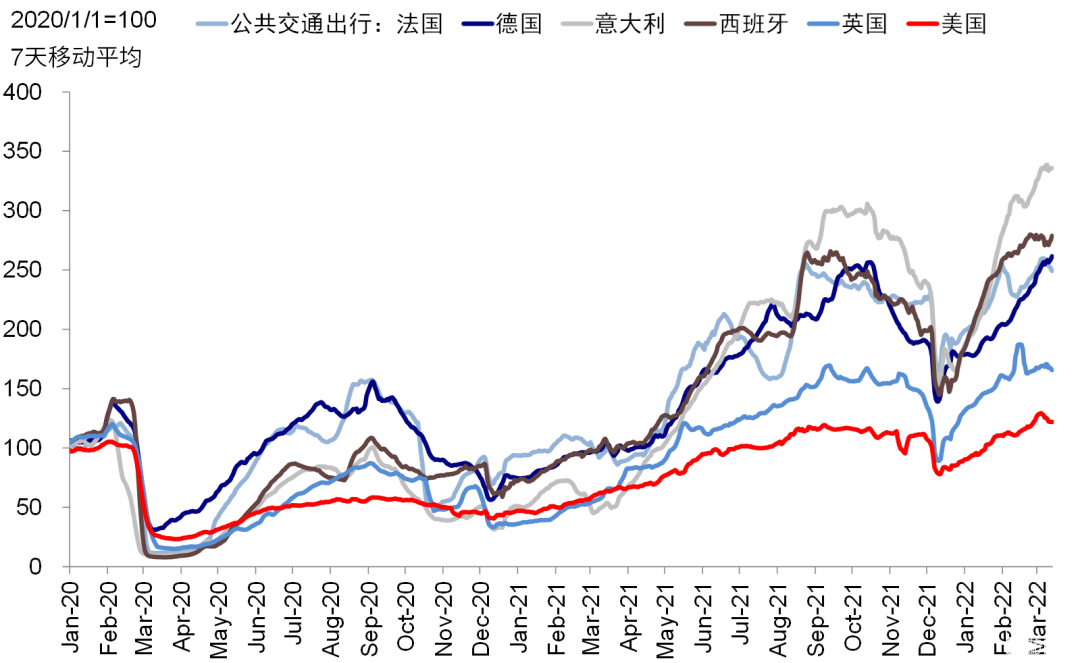

出行復工:發達市場本週繼續修復,但新興市場小幅放緩

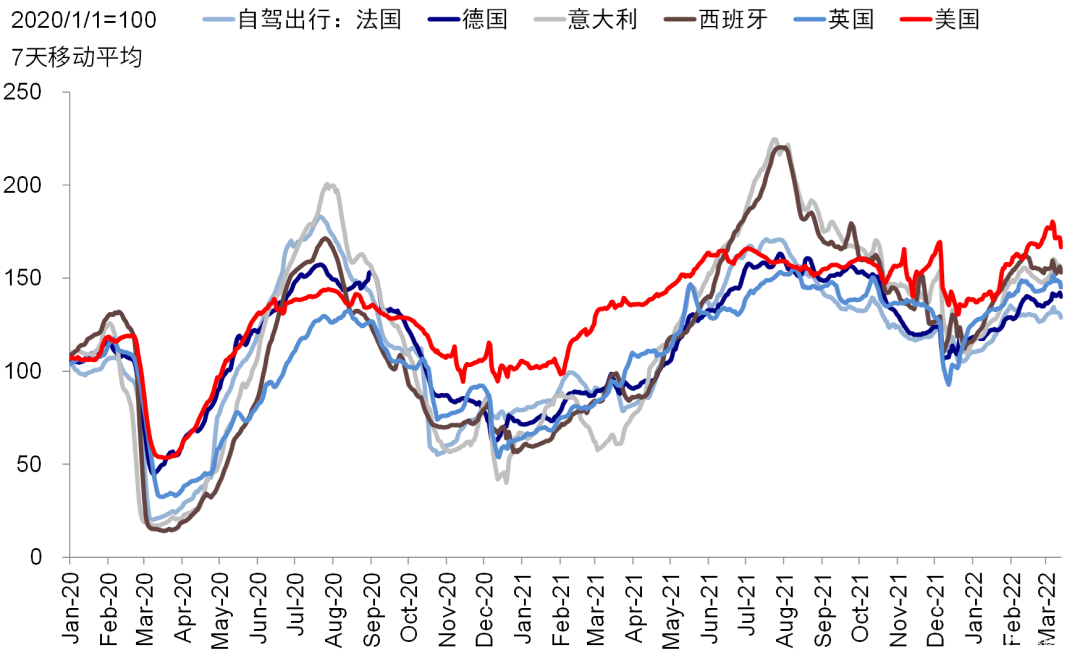

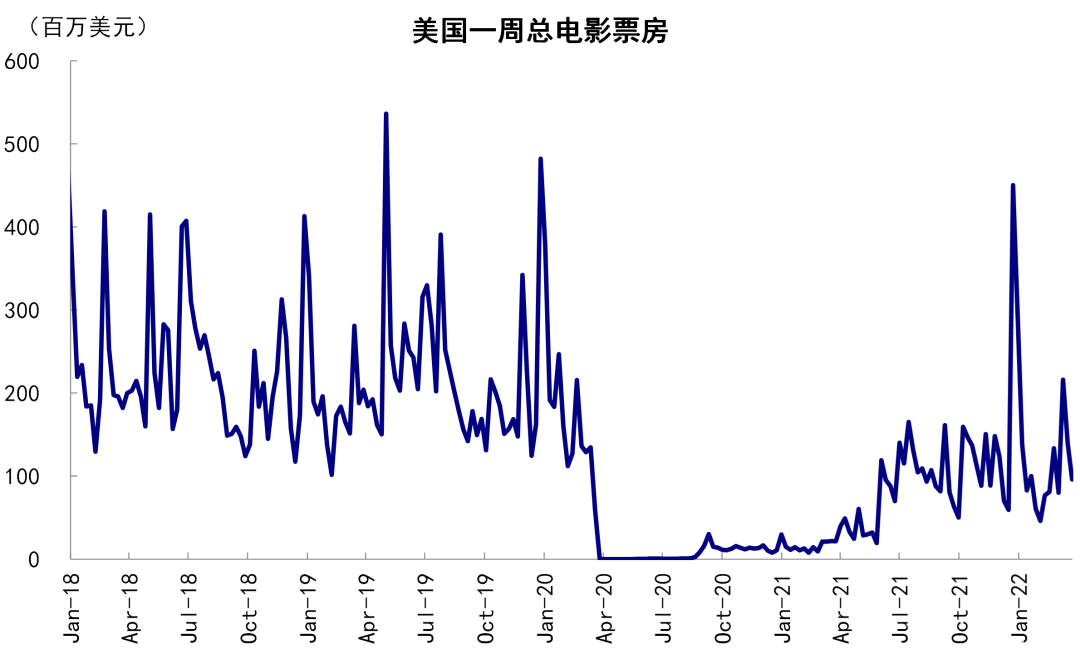

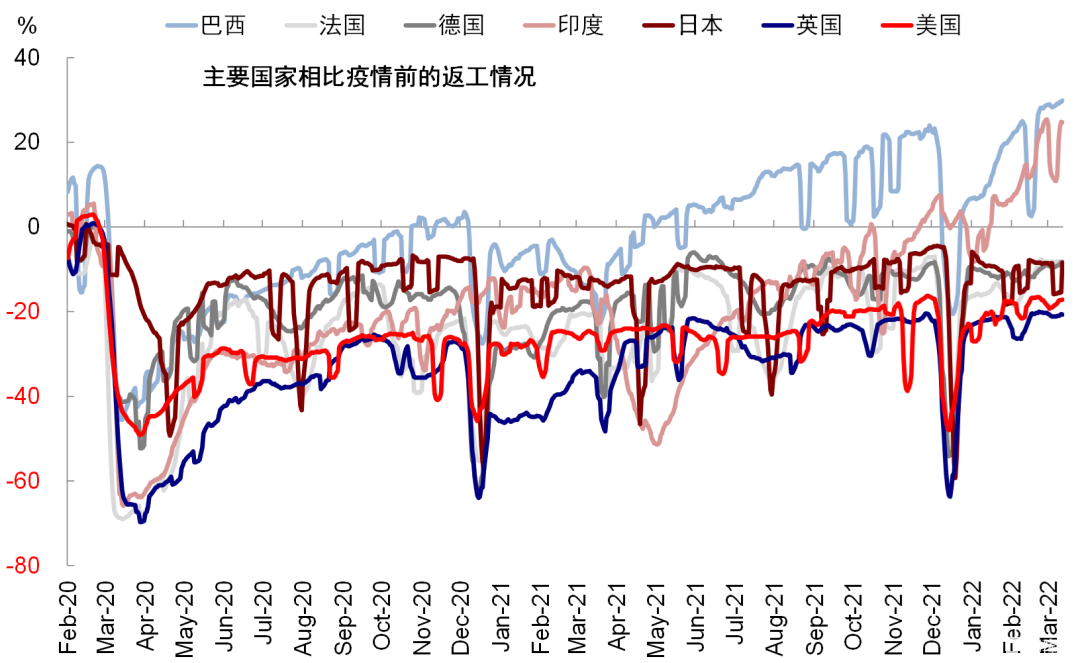

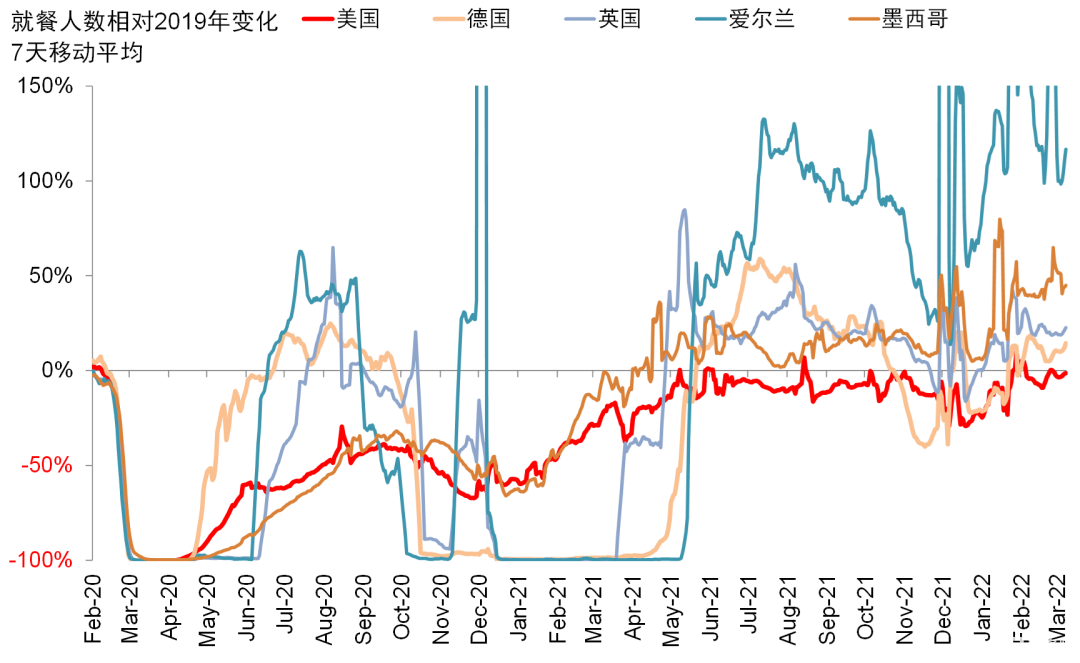

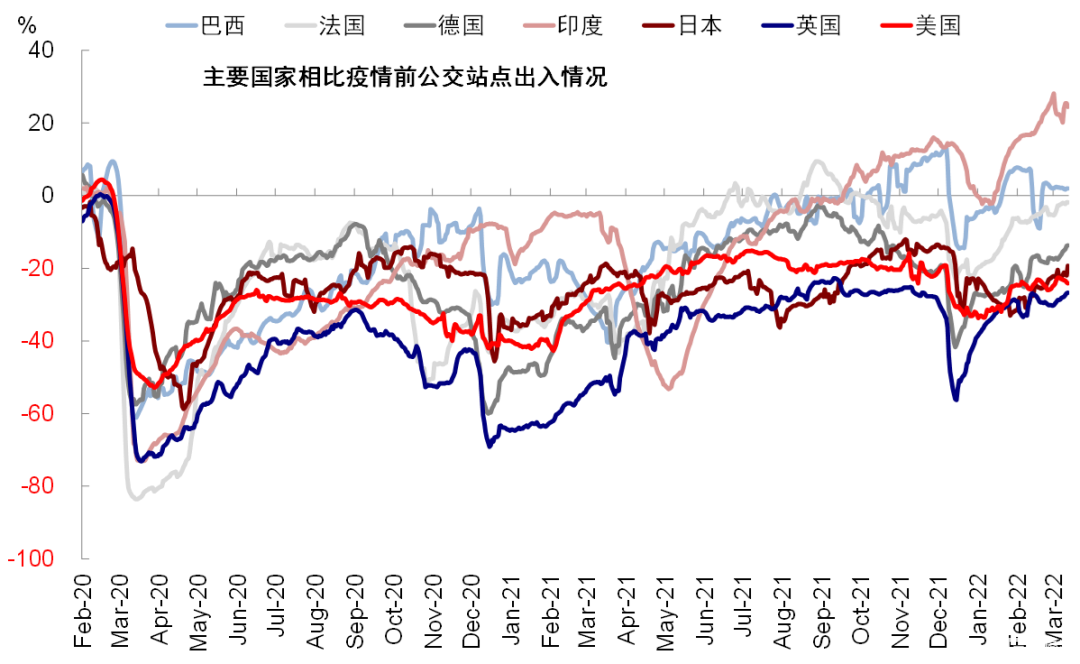

伴隨歐洲部分國家疫情相對好轉,發達市場出行數據本週繼續修復,餐飲、零售、以及自駕和公交出行數據修復較快,美國TSA和票房人數本週小幅下降。但新興市場如印度巴西本週修復小幅放緩。

圖表:主要國家公交出行人數恢復程度

資料來源:Apple Mobility,中金公司研究部

圖表:主要國家自駕出行人數恢復程度

資料來源:Apple Mobility,中金公司研究部

圖表:TSA安檢人數

資料來源:TSA,中金公司研究部

圖表:美國周度電影總票房

資料來源:Bloomberg,中金公司研究部

圖表:工作場所出入情況

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家就餐人數同比變化

資料來源:Opentable,中金公司研究部

圖表:零售、娛樂場所出入情況

資料來源:Ourworldindata,中金公司研究部

圖表:公交站點出入情況

資料來源:Ourworldindata,中金公司研究部