2021年,是房地產行業的還債大年,也註定是房企悲壯慘烈的“生死年”。銷售端不暢,融資端收緊,債務到期的腳步緊隨,行業內不少房企陷入現金流斷裂的死亡泥沼。經歷動盪波折的一年,房企經營面臨極端情況考驗,也給了投資者審視房企發展成色的機會。

而近期年報季的到來,不少房企財報“失約”,同時市場更是爆出,普華永道辭去多家開發商的御用核數師,並迫使後者在財報季更換它們的審計機構。對於普華永道這樣以“信譽”為生存之本的審計企業而言,公司簽署標準無保留意見變得越發謹慎,這也足以看出其對地產行業風險管控上的重視。

在此背景下,房企能夠交出一份通過這家全球最大會計公司之一的會計公司所審計的財報,也足以見得,側面也體現了房企在內控以及財務透明度上有更優異的表現。

筆者留意到天譽置業(00059.HK),成為為數不多於近期通過普華永道審計並按時發佈財報的房企。

那麼這份年度成績單透露出公司哪些經營表現?

一、穩健經營凸顯發展韌勁,總收入保持歷史高位

過去一年,面對行業複雜的內外部環境,天譽置業的經營表現也出現一定的波折,但總體表現穩健。

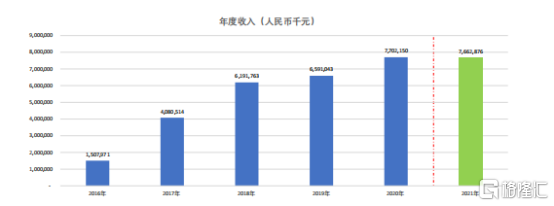

年報顯示,過去一年,公司實現總收入76.63億元,微跌0.5%,維持在歷史高位,實現毛利16.97億元,核心利潤12.90億,股東應占虧損2.8億元。倘若扣除未實現的資產撥備準備,及其他一次性調整等因素合計4億元,公司2021年度歸屬股東淨利潤仍然保持盈利。

公司毛利有所下滑,分析來看一方面在於市場環境的劇烈變化,尤其是銷售端的遇阻,公司通過加強促銷,適度讓利等方式,確保了資金的回籠,保證整體經營的穩定,由此不可避免的導致了利潤率的下滑。財報顯示,公司毛利率為22.1%,同比下降6%,但仍處於行業中上游水平。另一方面,公司過去一年積極開展迴歸粵港澳大灣區的業務策略調整,在經營調整之中也令其經營利潤一定程度承壓。

而結合公司在銷售端的成績來看,公司整體合同銷售較過往表現遜色,年內實現合同銷售額約111億元,同比減少33%;銷售面積120萬平米。同時整體除税前平均售價下降5%至約9000元/平米。考慮到整個行業不景氣的狀態,多數房企表現也較為低迷,天譽的這份成績單相對來説也不算太差。

儘管公司短期遭遇挫折,但從長期視角來看,公司過往始終保持着高增長姿態,其2016至2020年五年複合增長率達到41%。

當前隨着政策端釋放積極預期,後續銷售業績表現有望呈現回暖之勢。

這主要基於,一方面,隨着樓市在政策寬鬆下迎來熱絡窗口期,一二線城市有望成為率先受益者,而公司過去一年在迴歸粵港澳大灣區的策略下,毛利率有所承壓,後續隨着經營調整趨穩疊加市場行情的修復,其毛利率具備較強的提振預期。

另一方面,還在於公司優質的貨值儲備將持續迎來釋放。如公司在廣州的城市更新項目正開發貨值就達到了約230億元 ,目前正緊鑼密鼓的開工建設當中,未來,隨着項目後續陸續入市,疊加較低的拿地成本和市場的持續復甦,有望為公司利潤帶來強勁驅動。

(圖片説明:鳳尾村城市更新約200萬平米總建面的項目開工情況)

二、財務結構持續優化,不斷夯實發展根基

過去一年,房企債務違約頻發的局面不容樂觀,樓市銷售遇冷使得各大房企銷售回款受阻,與此同時,融資端的收緊,進一步壓縮房企發展空間,並帶來現金流斷裂的風險。也正是基於此,市場也愈發關注房企的財務基本面。

從天譽置業過去的表現來看,憑藉着良好的財務管控能力,公司始終將自身的信用違約風險控制在低水平。公司2021年現金償還境外美元債本息約2億美元,保障了債權人權益,體現了公司的責任意識。

而在過去一年,行業動盪之際,公司財務狀況繼續保持良好,資產負債率進一步降低,截止2021年底為81.7%,較去年同期下降約2個百分點。與此同時,公司淨借貸比率也穩定在58.2%。

公司融資渠道保持暢通多元,面對融資收緊的大環境,過去一年,天譽置業仍然實現了融資成本的下降,2021年其加權平均借貸成本約為11.35%,較上年同期下降0.43%。

公司在保持良好的融資狀況的同時也在積極透過贖回美元票據等動作,優化債務結構。在去年7月份公司多次進行了票據回購,並於7月21日發佈公吿表示已全額贖回了發行的8750萬美元於2021年到期的13%計息優先票據。透過票據贖回動作也向市場展現了公司穩健經營的一面,釋放了長期發展的信心。

三、重新聚焦大灣區,並以大本營廣州市場為中心

2021年是天譽置業啟動迴歸“大灣區戰略”的轉折之年,同時也是房地產重要的變革之年。

於行業而言,加速構建房地產行業“新發展模式”成為上至高層下至房企關注的焦點,此前《政府工作報吿》、以及兩會代表提案,及至近期國務院金融委會議中也多次提及這一概念。

這也意味着,過往依靠“高負債、高槓杆、高週轉”的經營發展模式也將逐步向注重產品與服務品質的模式轉變,房地產業正迴歸產業基本面。

在此背景下,房企唯規模論顯然不再成立,未來真正有望跑出來實現可持續發展的企業必然建立在具有核心的競爭優勢之上。

從天譽置業的戰略佈局來看:公司2021年初已果斷採取收縮戰線舉措,暫停所有拿地投資。大力開展資產處置計劃,加強資金回籠等措施,高度重視現金流安全。同時大力推進以廣州為中心的重新聚焦粵港澳大灣區發展策略。

戰略性收縮之下,實際上更強調的也是在行業中建設自身的核心“能力圈”。粵港澳大灣區建設是國家重大發展戰略,公司的佈局契合了政策發展的趨勢,未來也有望充分受益於這一區域經濟的騰飛,贏得歷史性的發展機遇。

從土儲層面來看,截止2021年末,公司擁有超3300萬平方米的項目組合建築面積,其中大灣區的建築面積達到760萬平方米,且主要以廣深兩大核心城市為主。公司控股項目剩餘可開發貨值約490億元,大灣區佔比提升至55%。後續業績增長預期強勁。

同時,公司在城市更新領域的優勢亦不斷得到鞏固與加深,截止期末,公司在廣州其他的潛在土地儲備或城市更新的面積有467萬平方米。

隨着房地產行業步入下半場,存量市場的機會愈發清晰,天譽置業深耕灣區,並不斷尋求在城市更新上的突破,構建核心競爭力,這不僅有助於其進一步在行業中打響品牌知名度,同時考慮到城市更新項目本身相當考驗房企的操盤能力、資源稟賦等綜合實力,天譽置業的先發優勢還將有望令其在行業中持續保持領跑姿態。

結語:

過去一年,地產行業持續的動盪也傳導到了資本市場,房地產板塊表現可謂“萬馬齊喑”,然而觀之天譽置業在二級市場的表現,仍然保持了優於行業的表現,總體走勢穩健。不過自今年2月下旬以來,公司股價開始遭遇較大震盪,而在三月內房股板塊更是爆出內外資多空對決,隨着3月16日,高層積極發聲穩定政策預期,內房股也迎來絕地反彈,邁過至暗時刻。然而筆者留意到公司股價並未跟隨市場趨勢反轉,這或意味着市場出現了一定的誤判。隨着此次業績的公佈,進一步釋放業績風險,相信後續公司在行業大環境向好之際,也將有望迎來轉折。

展望房地產未來發展遠景,在“房住不炒”的主基調下,行業在政策面的調控之中將有望持續保持健康發展,當前整個行業仍然有較大的發展空間,正如此前銀保監會鼓勵商業銀行滿足3億“新市民”合理購房信貸需求這一表態,足可見行業並未到達天花板,市場機會仍然尚存。然而在這個市場未來顯然也將不再是“水大魚大”,真正能夠獲得滋潤、安穩的一定是那些能夠深刻洞悉市場需求,滿足市場需要,能夠提供優質產品力,同時自身亦保持穩健發展,具備跨週期經營能力的企業。從天譽置業的種種動作,不難看到,其正沿着這一目標不斷靠攏之中,未來表現也將值得期待。