3月29日,快手发布2021年四季度及全年财报。

据财报,2021年快手营收811亿元人民币,同比增长38%;年内亏损781亿元,同比扩大33%。四季度营收244亿,同比增长35%;期内亏损62亿,同比扩大67.8%。

来源:雪豹财经社

这是程一笑自去年10月正式接任快手CEO以来的首份财报,也是快手上市一周年的首份年度报告。在这一年间,快手还是全球首家获得东京奥运会转播版权的短视频和直播平台,以及2021年春晚独家红包互动合作伙伴。

一年前的2021年2月5日,快手抢在抖音之前完成IPO,登陆港交所。顶着“短视频第一股”的光环,市值一度超过1.4万亿港元,坐上了中国第五大互联网企业的宝座。

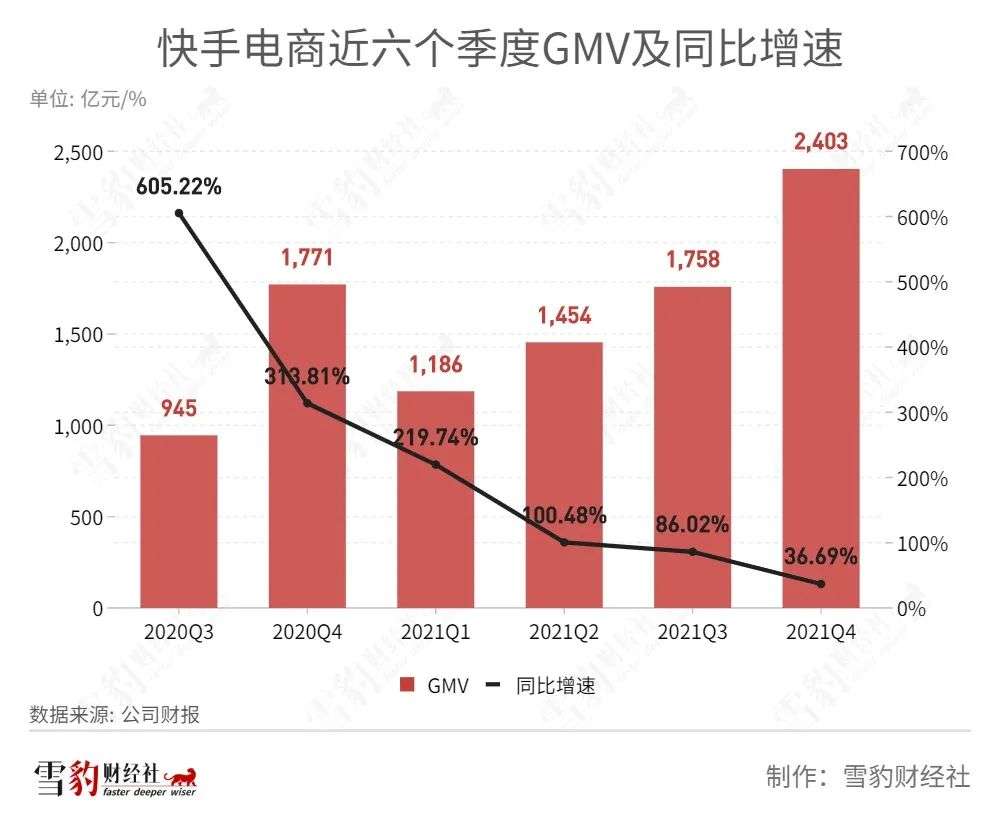

但复盘这一年来的发展,快手并未能在抢得IPO先机后持续扩大战果,反而再临险境:股价较最高点已跌去八成,短视频行业第二的地位被视频号夺去、且与抖音的差距进一步拉大;电商GMV(商品交易总额)增速逐季放缓,同时海外业务商业化起步晚,尚未能在主营收入中独当一面。

2021,好牌打坏

作为用10年时间开创了中国短视频时代的企业,快手曾经的最大优势是对用户的聚合能力。但2021年的一把好牌,并未让快手守好阵地。

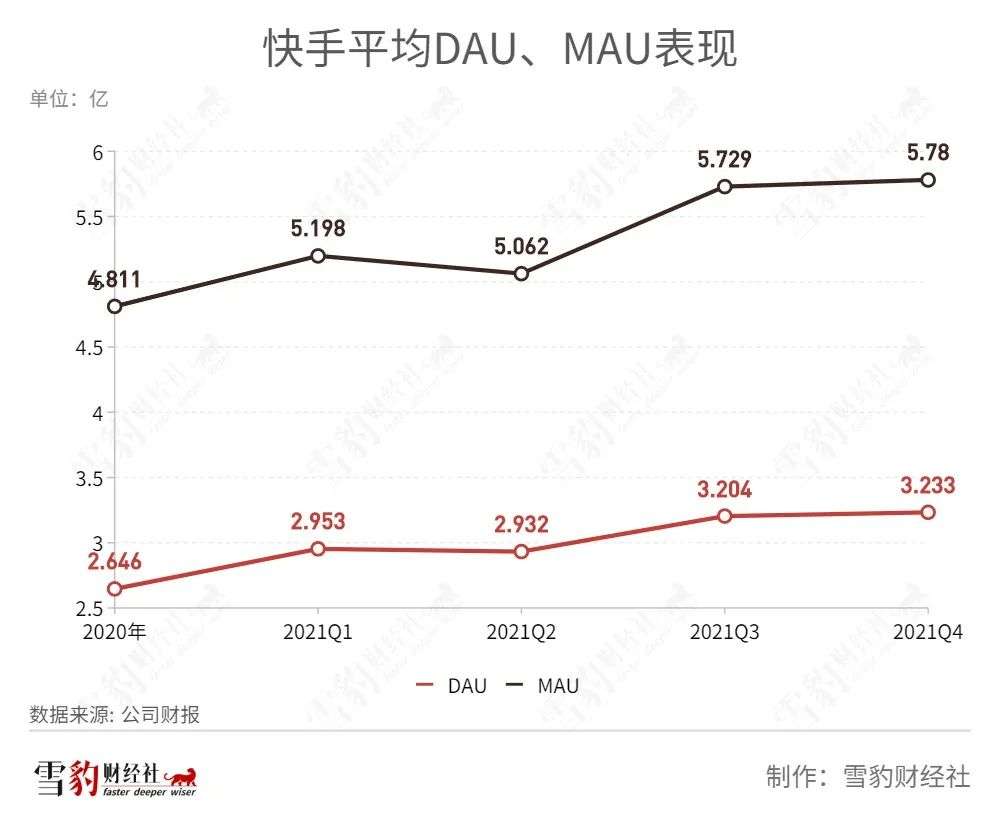

2021年四季度,快手的平均DAU(日活用户量)、MAU(月活用户量)分别为3.233亿、5.78亿。而三季度的平均DAU、MAU分别是3.204亿、5.729亿;四季度分别微增290万与510万。

上市前,虽然快手的用户量少于抖音,但2021年,快手挟募集众多资金之优势,有与抖音一较高下的底气。如今,一年过去,在短视频行业格局的变化中,快手处于更不利的位置。

据QuestMobile数据,快手与抖音MAU的差距在2021年进一步扩大。截至2020年12月,快手MAU为4.4245亿,抖音为5.3557亿,彼时快手比抖音少1.1412亿;截至2021年12月,快手MAU下降至4.1099亿,而抖音为6.7180亿,差距进一步拉大了2.6倍。(编者注:为与抖音作比较,此处快手用户数据,采用的是QuestMobile统计的2021年12月份的数据,而非快手财报中的年度或季度平均DAU、MAU数据。)

短视频的后来者——微信视频号也在这场竞跑中超过快手。据视灯研究院数据,2021年视频号DAU已超5亿,而据快手财报,2021年的平均DAU为3.08亿。2020年,视频号的DAU为2.793亿,当时与快手2.666亿的DAU相差并不大。

在渗透率方面,快手也处于下降的态势。据QuestMobile数据,截至2021年12月,快手系的渗透率同比下降1.5%,而抖音所在的字节系则上升13%。

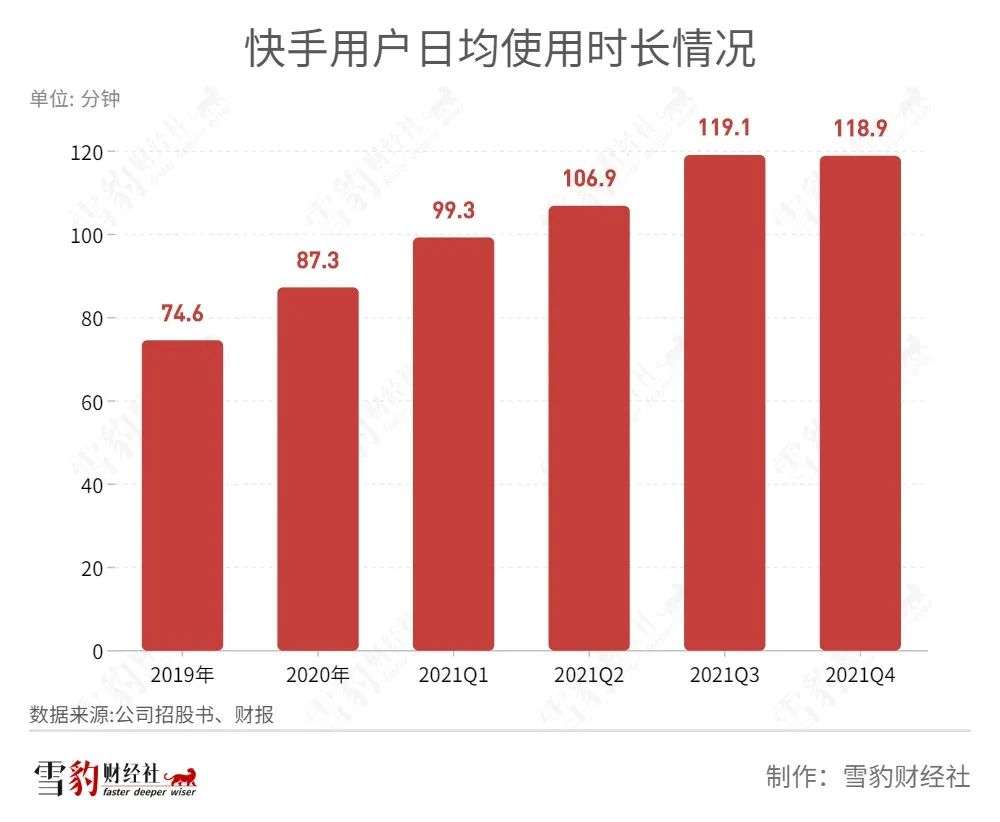

不过,相较于抖音与视频号,快手也并非处处落下风。2021年,在人均单日使用时长方面,快手高于抖音与视频号:2021年快手的人均单日使用时长为111.5分钟,而据QuestMobile数据,抖音为101.7分钟;另据视灯研究院数据,视频号仅为35分钟。

而且,快手的人均单日使用时长处于上升态势。在移动互联网流量见顶的情况下,人均单日使用时长是快手少见的亮点。

直播落潮

快手的业务类型主要包括三类,即线上营销、直播,与其他服务(含电商收入)。

据快手招股书,线上营销服务主要包括广告服务及“快手粉条”。广告服务面向广告主,而“快手粉条”主要面向内容创作者。

直播业务的收入,是指用户在直播间为主播购买虚拟礼物给主播进行打赏时,快手的抽成。

其他服务,主要指快手的电商服务。据快手招股书,电商业务的收入主要指用户在快手直播、短视频或者用户资料页面中购买产品后,快手收取的佣金。

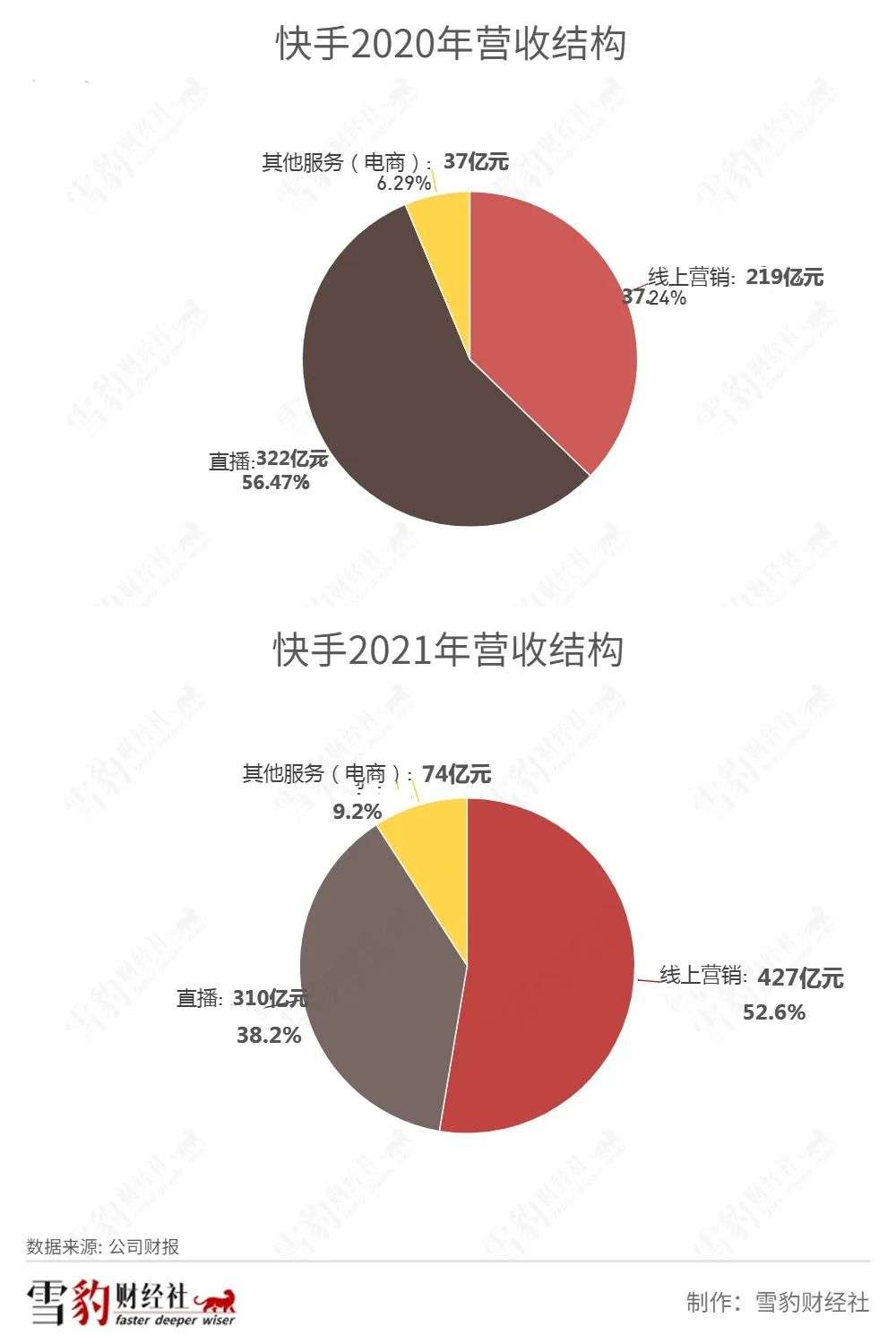

据财报,2021年,快手的线上营销收入427亿,同比增长95.2%;直播业务营收310亿,同比下降6.7%;包括电商在内的其他服务营收74亿,同比增长99.9%。

这一营收结构,与一年前相比,变化巨大,集中表现在快手的线上营销占比扩大,成为主营业务,而直播业务下降。在2021年2月上市之前,快手的主营业务是直播打赏。据艾瑞咨询数据,截至2020年6月,快手是国内以虚拟礼物打赏流水及直播平均月付费用户量最大的直播平台。

具体来看,快手线上营销业务从2020年37%的营收占比,扩大到了2021年的53%,而直播打赏业务则从2020年的57%下降到2021年38%。快手直播业务占比下降,与大环境有一定关系。据艾媒咨询,由于有关部门加强直播行业的规范性管理,我国直播用户的增速从2020年的16.5%,下降到2021年的8.2%。

线上营销与直播营收占比的反转,对快手来说,喜忧参半。

在直播时代,快手的主要竞对是抖音,而目前,快手的广告收入面临更多竞对,如电商平台、搜索平台、长视频平台等。

2021年快手线上营销业务的发展,正赶上短视频广告的发展风口。据QuestMobile数据,2021年上半年,短视频信息流广告已占互联网广告的38%。2021年全年,短视频广告市场规模同比增长了31.5%,增长率居各类媒介首位。

对于互联网企业来说,虽然流量变现最容易的方式是广告,但短视频流量商业化最有竞争力的是直播相关业务,短视频平台的胜负手或在此领域。

据艾瑞咨询,2020年中国直播电商市场规模1.2万亿元,年增长率197.0%,预估未来3年直播电商年均复合增速58.3%,直播已经成为电商市场常态化的营销方式与销售渠道。

但从快手财报来看,2021年快手直播电商业务同比增长率,连续四个季度处于下降态势。

快手电商作为消费直播平台,2021年6800亿的GMV,与抖音有明显差距。

据招商银行研究院今年3月发布的研报,抖音2021年GMV为1万亿元。快手的GMV虽然已超过了此前6500亿的目标,但是,这个目标是快手在2021年10月主动下调的结果(详见《GMV目标下调1500亿,快手电商就有救了?》)。

快手能突围吗?

快手一直有一颗出海的心。在2021年的历份季报中,都将海外业务做重要业务进行介绍。据《晚点LatePost》报道,2021年快手海外业务的投入预算并不低,达到了10亿美元。

3月,快手再一次改变了国际化业务架构,由CEO程一笑亲自负责国际化业务的产品、运营与商业化,再次加码海外业务的信号非常明显。

对于快手来说,海外业务扮演的似乎是“救火队员”角色。往往在面临流量危机时,才对其重视起来。

快手2021年二季报显示,截至6月份,快手海外用户MAU为1.8亿,三季报虽称用户数依然在环比上升,但未披露具体数据,不过其海外用户2021年的MAU增长目标,已由2.5亿降为2亿。

回顾2021年海外业务的发展,快手认为“在海外市场取得了成功的用户累积”,2021年下半年,在实施了更节制的预算计划后,海外市场的日活跃用户、用户使用时长和留存率仍然继续提升。

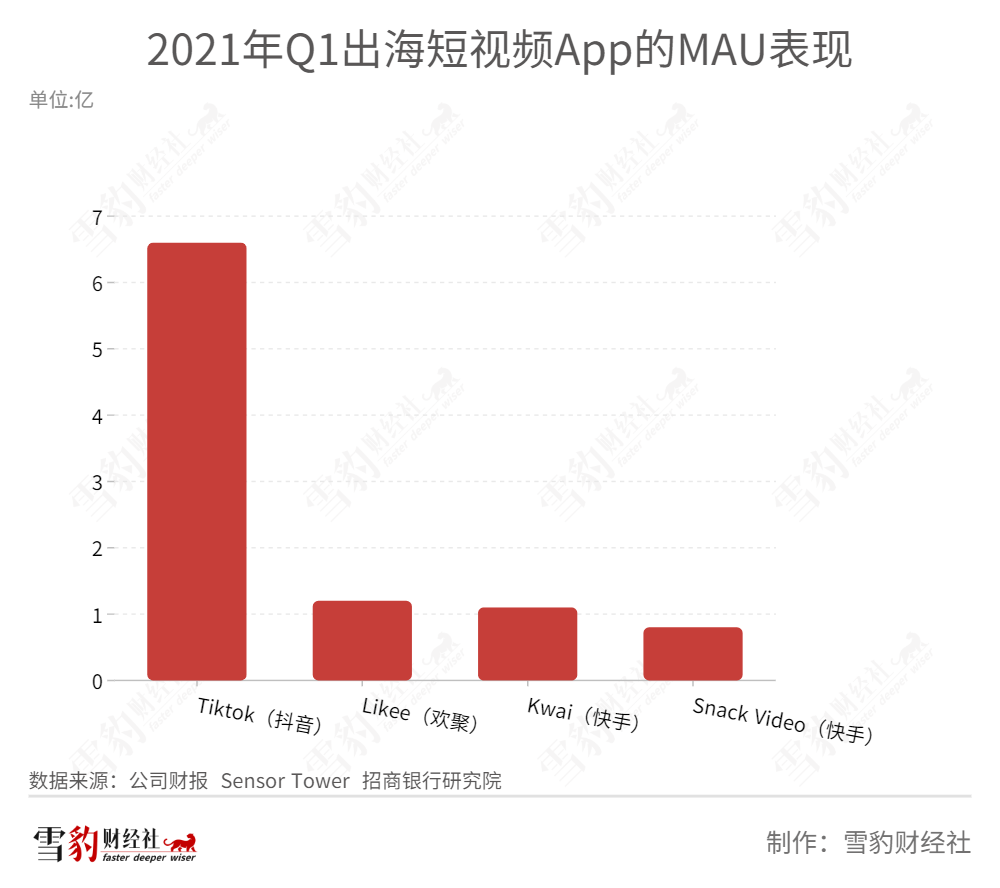

目前,在国内短视频出海业务中,TikTok一枝独秀,快手与之差距很大。据Sensor Tower 发布的应用商店情报数据,2022年2月抖音及其海外版TikTok以超过5700万下载量,蝉联全球移动应用(非游戏)下载榜冠军。

一边是竞对抖音在海外开疆拓土,一边是快手在2021年8月终止了主打美国市场的出海产品Zynn。目前,快手的国际化业务仅在拉美、中东等“非主流市场”有一定成果。但据国海证券研报,目前,快手在拉美的渗透率为20%,而抖音在北美的渗透率已达40%。

据《财经十一人》援引快手国际化核心员工的观点,快手国际化失势的转折点在2017年放弃对Musical.ly的竞购,致其被抖音纳入旗下。而当时抖音的TikTok正是在模仿Musical.ly。快手创始人当时有一种“执念”,坚持要用最直接的方式将国内的快手模式复刻到海外,对收购没兴趣。

未来,在程一笑亲自主管下,快手的海外业务能否摆脱“救火队员”的定位,成为快手真正的增长点,尚待时间验证。

快手在年报中称,未来将继续重点关注及投资在四个主要领域:1)继续突出普惠且均衡流量分配及私域优势;2)进一步发展差异化内容;3)优化算法,强化推荐机制;4)持续拓展应用场景。

大跌之后,快手股价已经没有多少“水分”,目前不少机构在观察快手的变化。无论是快手的海外业务,还是快手电商的未来发展,乃至快手的体育、短剧内容的差异化,都在机构的放大镜下。

利空出尽是利好,快手虽再临险境,却也到了转折时刻。